Инвестиционный анализ - Ивановский Государственный

advertisement

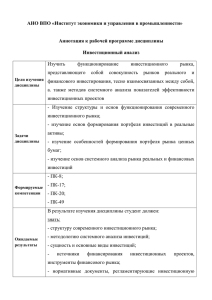

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ Федеральное государственное бюджетное образовательное учреждение высшего профессионального образования «Ивановский государственный архитектурно–строительный университет» (ИГАСУ) Кафедра организации, экономики и управления производством УТВЕРЖДАЮ Проректор по учебной работе ______________Ю.А. Федоров «____»________________2012 г Рабочая программа дисциплины Инвестиционный анализ Направление подготовки Менеджмент Специализация "Менеджмент" Цикл, код Семестр Квалификация (степень) Форма обучения Факультет профессиональный цикл 8 Бакалавр Заочная ФКПиПКС Иваново, 2012 1 Рабочая программа составлена на основании федерального государственного образовательного стандарта высшего профессионального образования по направлению подготовки "Менеджмент", утвержденного приказом Министерства образования и науки России от 24.12.2010 № 2077 и учебного плана по направлению подготовки "Менеджмент", утверждённого решением учёного совета ИГАСУ от _______2012 №_____. Рабочая программа обсуждена на заседании кафедры организации, экономики и управления производством ________2012 (протокол №_____). Заведующий кафедрой А.Б. Петрухин Автор А.В. Кожевников Рецензент СОГЛАСОВАНО: Декан факультета коммерческой подготовки и повышения квалификации специалистов Н.Ю. Матвеева Заведующий выпускающей кафедры А.Б. Петрухин 2 1. Цели освоения дисциплины Целью дисциплины является получение теоретических и прикладных профессиональных знаний и умений в области инвестиционного анализа (как реальных, так и финансовых инвестиций) в условиях рыночной экономики с учетом передового отечественного и зарубежного опыта, а также приобретение навыков самостоятельного инициативного и творческого использования теоретических знаний в практической деятельности. По завершению освоения данной дисциплины студент способен и готов: самостоятельно осваивать новые методы исследования, изменять научный и научнопроизводственный профиль своей профессиональной деятельности (ОК-2); самостоятельно приобретать (в том числе с помощью информационных технологий) и использовать в практической деятельности новые знания и умения, включая новые области знаний, непосредственно не связанные со сферой деятельности (ОК-3); принимать организационно-управленческие решения и нести за них ответственность (ОК-4); владеть навыками публичной и научной речи (ОК-6); обобщать и критически оценивать результаты, полученные отечественными и зарубежными исследователями, выявлять перспективные направления, составлять программу исследований (ПК-1); проводить самостоятельные исследования в соответствии с разработанной программой (ПК-3); представлять результаты проведенного исследования в виде отчета, заключения или доклада (ПК-4); оценивать эффективность проекта с учетом фактора неопределенности (ПК-6); разрабатывать стратегии поведения экономических агентов на определенных рынках (ПК-7); анализировать и использовать различные источники информации для проведения экономических расчетов (ПК-9); разрабатывать варианты управленческих решений и обосновывать их выбор на основе критериев социально-экономической эффективности (ПК-12); использовать для решения коммуникативных задач современные технические средства и информационные технологии (ПК-15). Задачами дисциплины являются: дать слушателям теоретические знания о современных методах инвестиционного анализа; сформировать у обучающихся представление об общественной и коммерческой эффективностях инвестиционного проекта в целом; сформировать у обучающихся представление об оценке эффективности участия в проекте; дать информацию об особенности оценки эффективности некоторых типов проектов; ознакомить обучающихся с понятием инвестиционной привлекательности и методах ее определения; дать информацию о принципах и методах формирования портфеля инвестиционных проектов предприятия; дать слушателям теоретические и практические знания об экономической природе, функциях и роли ценных бумаг, их видах и особенностях; дать практические знания по определению курсовой стоимости и доходности ценных бумаг; дать слушателям теоретические и практические знания об экономической природе, функциях и роли производных инструментов, их видах и особенностях; сформировать у обучающихся представление о формировании портфеля финансовых инструментов; ознакомить обучающихся с опытом использования производных финансовых инструментов для целей хеджирования, спекуляции и арбитража. 3 2. Место дисциплины в структуре ООП специалистов Дисциплина относится к вариативной части профессионального цикла основной образовательной программы подготовки бакалавров по бакалаврской программе "Менеджмент предприятий. Инвестиционная и инновационная деятельность предприятий" направления Менеджмент. Дисциплина базируется на следующих дисциплинах: "Экономическая оценка инвестиций", "Планирование на предприятии", "Финансы", "Актуарные расчеты", "Теория вероятностей и математическая статистика", "Анализ финансово-хозяйственной деятельности". Указанные связи дисциплины дают слушателю системное представление о комплексе изучаемых дисциплин в соответствии с Государственным образовательным стандартом, что обеспечивает соответствующий теоретический уровень и практическую направленность в системе обучения и будущей деятельности обучаемого. Знания, полученные при освоении дисциплины, необходимы при выполнении выпускной квалификационной работы. Дисциплина является завершающей в рамках обучения на степень бакалавр экономики, определяет подготовку бакалавра экономики для работы в коммерческих структурах, организациях и предприятиях госсектора, учебных и научных организациях России. Для успешного усвоения дисциплины студент должен Знать: Нормативно-правовую базу, регулирующую финансово деятельность фирмы; Методы планирования финансов и обоснования управленческих решений; Методы оценки деятельности фирмы; Опыт ведущих отечественных и зарубежных компаний в области планирования и управления деятельностью. Уметь: Вырабатывать управленческие решения, исходя из анализа различных вариантов, в целях повышения эффективности деятельности фирмы; Формировать систему планов деятельности фирмы; Осуществлять управление реализацией конкретного экономического проекта; Проводить анализ финансовой отчетности и использовать полученные результаты в целях обоснования планов и управленческих решений; Способен формировать систему показателей и использовать современные технологии сбора и обработки информации в целях оценки деятельности фирмы владеть / быть в состоянии продемонстрировать: Навыками сбора и обработки необходимых данных, необходимых для разработки планов и обоснования управленческих решений; Методами планирования деятельности фирмы; Методами обоснования управленческих решений и организации их выполнения; Методами оценки деятельности фирмы; Методами выявления резервов повышения эффективности деятельности фирмы. Освоение данной дисциплины необходимо для дальнейшей профессиональной деятельности в области создания проектных решений по эффективному управлению процессами проходящими внутри производственного предприятия. 3. Компетенции обучающегося, формируемые в результате освоения дисциплины В результате освоения учебной дисциплины, обучающиеся должны демонстрировать следующие результаты образования: Знать: отечественный и зарубежный опыт оценки эффективности инвестиций (ПК-1, ПК9); 4 Уметь: Владеть: основные методы оценки эффективности реальных инвестиций (ПК-6, ПК-9, ПК12); основные методы оценки эффективности финансовых инвестиций (ПК-6, ПК-9, ПК-12); источники информации, относящейся к профессиональной деятельности (ОК-5, ПК-9). осуществлять сбор, обработку, анализ и систематизацию информации по теме исследования, осуществлять выбор методов и средств решения задач исследования (ОК-3, ПК-3, ПК-9, ПК-12); осуществлять разработку инструментария проводимых исследований, анализ их результатов (ОК-2, ПК-3, ПК-12); подготавливать задания и разрабатывать проектные решения с учетом фактора неопределенности (ОК-4, ПК-6); разрабатывать модели исследуемых процессов и объектов, относящихся к сфере профессиональной деятельности, оценивать и интерпретировать полученные результаты (ОК-3, ПК-3, ПК-9, ПК-12); разрабатывать стратегию развития и функционирования предприятий и организаций (ОК-4, ПК-6, ПК-7, ПК-12); разрабатывать стратегию поведения экономических агентов на фондовом рынке (ОК-4, ПК-7, ПК-12); принимать решения по выбору эффективных инвестиций (ОК-4, ПК-7, ПК-12); представлять результаты аналитической и исследовательской работы в виде доклада, проекта (ПК-4, ПК-15); самостоятельно приобретать новые знания по инвестиционному анализу и практике его применения (ОК-2, ОК-3); творчески использовать теоретические знания (ОК-3). современными методами сбора, обработки, анализа и систематизации информации по теме исследования, осуществлять выбор методов и средств решения задач исследования (ОК-3, ПК-3, ПК-9, ПК-12); навыками проведения оценки эффективности проектов с учетом факторов неопределенности (ПК-3, ПК-6): специальной терминологией и лексикой данной дисциплины (ОК-3, ОК-6, ПК-4); навыками дискуссии по профессиональной тематике (ОК-6, ПК-4). 4. Структура и содержание дисциплины «Инвестиционный анализ» 4.1. Объём дисциплины и виды учебной работы Общая трудоемкость дисциплины составляет 4 зачетные единицы (144 часа) Вид учебной работы Всего Семестры, часы часов/зач. ед. 2 14/0,3889 14 Аудиторные занятия (всего) В том числе: Лекции 6/0,1667 6 Практические занятия (ПЗ) Семинары (С) 8/0,222 8 5 Лабораторные работы (ЛР) Курсовой проект (КП) Самостоятельная работа (всего) В том числе: 94/2,611 94 Подготовка к зачету 36/1 36 Подготовка к экзамену Вид промежуточной аттестации (зачет, экзамен) Общая трудоемкость час зач. ед. зачет 144 4 зачет 144 4 Курсовой проект Расчетно–графические работы Реферат Подготовка к лабораторным работам Подготовка к практическим занятиям 4.2. Разделы дисциплин «Инвестиционный анализ» и виды занятий № Наименование модулей Практ. Лаб. Лекц. СРС раб. п/п и тем дисциплины (3 семестр) зан. 1 Раздел 1 Инвестиционные проекты и их оценка 0,5 8 Тема 1Инвестиционный проект как объект анализа 2 Тема 2 Оценка эффективности 0,5 1 10 инвестиционного проекта в целом 3 Тема 3 Оценка эффективности участия в 1 10 проекте 4 Тема 4Особенности оценки эффективности 0,5 1 10 отдельных видов инвестиционных проектов 5 Тема 5 Компьютерные программы по оценке экономической эффективности 0,5 12 инвестиционных проектов 6 Тема 6 Инвестиционная привлекательность 0,5 10 7 Раздел 2 Портфельное инвестирование и методы прогнозирования и оценки 0,5 10 Тема 1Финансовые инвестиции 8 Тема 2Формирование портфеля 0,5 6 финансовых инструментов 9 Тема 3Анализ ценных бумаг 0,5 0,5 6 10 Тема 4Вторичные ценные бумаги 0,5 0,5 6 11 Тема 5Производные инструменты срочного 0,5 1 6 рынка Итого по 8 семестру с учетом аудит. занятий по 6 4 94 КП Всего часов по 8 семестру 6 4 94 *Занятия проводятся в интерактивной форме. 4.3. Содержание разделов дисциплины 6 Всего час. 104 104 (8 семестр) Раздел 1 Инвестиционные проекты и их оценка Тема 1ИНВЕСТИЦИОННЫЙ ПРОЕКТ КАК ОБЪЕКТ АНАЛИЗА Инвестиционный проект: содержание, этапы разработки и реализации. Характеристика официальных методических рекомендаций по оценке эффективности инвестиционных проектов. Проведение расчетов эффективности инвестиционных проектов. Использование показателей эффективности при выборе инвестиционных проектов. Формирование портфеля инвестиционных проектов предприятия. Тема 2 ОЦЕНКА ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННОГО ПРОЕКТА В ЦЕЛОМ Оценка эффективности проекта в целом. Особенности расчетов денежных потоков. Общественная эффективность и коммерческая эффективность. Тема 3 ОЦЕНКА ЭФФЕКТИВНОСТИ УЧАСТИЯ В ИНВЕСТИЦИОННОМ ПРОЕКТЕ Оценка эффективности участия предприятия в проекте. Анализ финансовой реализуемости проекта. Оценка эффективности проекта для акционеров. Оценка эффективности проекта структурами более высокого уровня. Оценка бюджетной эффективности. Тема 4 ОСОБЕННОСТИ ОЦЕНКИ ЭФФЕКТИВНОСТИ ОТДЕЛЬНЫХ ТИПОВ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ Проекты, предусматривающие производство продукции для государственных нужд. Проекты совместной производственной деятельности. Проекты, реализуемые на действующем предприятии. Проекты, реализуемые на основе соглашений о разделе продукции. Проекты, реализуемые малыми предприятиями. Тема 5 КОМПЬЮТЕРНЫЕ ПРОГРАММЫ ПО ОЦЕНКЕ ЭКОНОМИЧЕСКОЙ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ Краткая характеристика применяемых программ. Аналитическая система Project Expert. Тема 6 ИНВЕСТИЦИОННАЯ ПРИВЛЕКАТЕЛЬНОСТЬ Инвестиционная привлекательность предприятий и регионов. Методы оценки инвестиционной привлекательности. Рейтинги инвестиционной привлекательности регионов и предприятий. Раздел 2 Портфельное инвестирование и методы прогнозирования и оценки Тема 1ФИНАНСОВЫЕ ИНВЕСТИЦИИ Финансовые инвестиции. Финансовые рынки и их инструменты. Роль и значение фондового рынка. Торговля ценными бумагами. Участники рынка ценных бумаг. Виды рисков на рынке ценных бумаг. Диверсификация. Хеджирование. Биржевые индексы. Тема 2ФОРМИРОВАНИЕ ПОРТФЕЛЯ ФИНАНСОВЫХ ИНСТРУМЕНТОВ Портфельная теория. Риски и доходность. Типы портфелей ценных бумаг. Управление портфелем. Модели формирования портфеля ценных бумаг. Тема 3АНАЛИЗ ЦЕННЫХ БУМАГ Анализ и оценка эффективности операций на рынке акций. Анализ и оценка эффективности операций с корпоративными, государственными и муниципальными ценными бумагами. Анализ и оценка эффективности операций с векселями и банковскими сертификатами. Тема 4 ВТОРИЧНЫЕ ЦЕННЫЕ БУМАГИ Вторичные ценные бумаги: права на покупку ценных бумаг, депозитарные расписки, вторичные долговые ценные бумаги. Тема 5 ПРОИЗВОДНЫЕ ИНСТРУМЕНТЫ СРОЧНОГО РЫНКА Понятие и основные виды производных инструментов. Форвардные контракты. Фьючерсные контракты и их виды. Ценообразование на фьючерсном рынке. Хеджирование фьючерсными контрактами. Спекулятивная деятельность на фьючерсном рынке. Опционные контракты. Виды опционов. Модели цены биржевого опциона. Стратегии торговли опционными контрактами. Своповые контракты. Виды свопов. Стратегии использования производных финансовых инструментов. 4.4. Темы практических занятий ( семестр) 7 № п/п 1 2 3 4 5 6 7 8 9 10 11 № Темы практических занятий Трудоёмкость раздела (часы/зачётн дисципл ые единицы) ины 1 Оценка эффективности проекта на разных стадиях его 1 разработки и реализации. Измерение, планирование и проектирование затрат и результатов. Методики оценки экономической эффективности инвестиций. Влияние инфляции на результаты оценки эффективности инвестиционного проекта. Методы оценки риска вложений. Оптимизация и рациональный отбор проектов 1 Сравнительная оценка эффективности инвестиционных 0,5 проектов. 1 Оценка общественной эффективности проекта. Оценка 0,5 коммерческой эффективности проекта 1 Оценка эффективности участия предприятия в проекте. Оценка 0,25 эффективности проекта для акционеров. Оценка эффективности проектапрограммных структурамипродуктов более высокого уровня. Оценка 1 Обзор для оценки эффективности 0,25 бюджетной эффективности инвестиционных проектов 1 Оценка эффективности проекта при специфических условиях 0,25 их реализации 2 Портфельная теория. Риски и доходность. Управление 0,25 портфелем. Модели формирования портфеля ценных бумаг 2 Права на покупку ценных бумаг, депозитарные расписки, 0,25 вторичные долговые ценные бумаги 2 Форвардные контракты. Фьючерсные контракты 0,25 2 Опционные контракты. Свопы 0,25 2 Стратегии использования производных финансовых 0,25 инструментов 8/0,222 Итого по 8 семестру 5. Образовательные технологии и методические рекомендации по организации изучения дисциплины При проведении практических занятий необходимо создать условия для максимально самостоятельного их выполнения. Поэтому при проведении занятия преподавателю рекомендуется: 1. Провести экспресс–опрос (устно или в тестовой форме) по теоретическому материалу, необходимому для выполнения работы (с оценкой). 2. Оценить работу учащихся на практическом занятии и полученные им данные (оценка). 3. Проверить и выставить оценку за отчет. Все практические занятия проводятся с использованием схем по системе управления информационными потоками, а так же и необходимой справочной литературы. В конце каждого практического занятия преподавателем должна быть объявлена тема следующего занятия, и указано на необходимость глубокой самостоятельной проработки теоретического материала по теме предстоящего занятия. Темы занятий, проводимых в интерактивной форме, обозначены звездочкой. При организации внеаудиторной самостоятельной работы по данной дисциплине преподавателю рекомендуется использовать следующие ее формы: – выполнение домашних заданий разнообразного характера. Это – подбор и изучение литературных источников, подбор иллюстративного и описательного материала по отдельным 8 разделам курса в сети Интернет; – выполнение индивидуальных заданий, направленных на развитие у обучающихся самостоятельности и инициативы. Индивидуальное задание может получать как каждый обучающийся, так и часть обучающихся группы. 6. Оценочные средства для текущего контроля успеваемости, промежуточной аттестации по итогам освоения дисциплины и учебно–методическое обеспечение самостоятельной работы обучающихся Оценка качества освоения дисциплины включает текущий контроль успеваемости, две промежуточных аттестации, о чем преподаватель информирует обучающихся в течение первой недели преподавания дисциплины. Текущий контроль успеваемости и промежуточные аттестации проводятся на основе утвержденного вузом фонда оценочных средств, включающего типовые задачи и вопросы, экспресс–тесты, позволяющие оценить знания, умения и уровень приобретенных компетенций. Всего по текущей работе обучающийся может набрать 45 баллов, в том числе: – за активную работу обучающегося на семинарских занятиях – 2-4 балл (итого за все семинары –18 баллов); – за экспресс–тестирование по темам практических занятий – 3-6 балла (итого за все семинары – 27 баллов); Набранные обучающимся по текущей работе баллы учитываются при проставлении итоговой оценки (8 семестр). Цифровое Словесное Описание выражение выражение 5 Отлично Выполнен полный объем работы, ответ обучающегося полный и правильный. Обучающийся способен обобщить материал, сделать собственные выводы, выразить свое мнение, привести иллюстрирующие примеры. 4 Хорошо Выполнено не менее 75% работы, ответ обучающегося правильный, но неполный. Не приведены иллюстрирующие примеры; обобщающее мнение недостаточно четко выражено. 3 Удовлетвор Выполнено не менее 50% работы, ответ правилен в основных ительно моментах, нет иллюстрирующих примеров, нет собственного мнения обучающегося; есть ошибки в деталях, или эти детали просто отсутствуют. 2 Неудовлетво Выполнено менее 50% работы, при ответе в основных аспектах рительно темы существенные ошибки. Итоговый контроль проводиться в форме тестирования 7. Вопросы на зачет по дисциплине «Инвестиционный анализ» Семестр 8, курс 4 Задача 1. Инвестор положил 500 рублей в банк на депозит при годовой ставке 20%. Рассчитать какую сумму он получит через год, через два года, через три, с учетом ежегодного начисления процентов. Задача 2. Какую сумму необходимо положить на депозит, чтобы через 3 года получить 300 рублей, при годовой ставке 14%? Задача 3. По какой стоимости банк реализует вексель номинальной стоимостью 1000 рублей при сроке погашения через год и ставке 10%? Задача 4. По какой стоимости банк реализует вексель номинальной стоимостью 500 9 рублей при сроке погашения через два года и ставке 8%? Задача 5. По какой стоимости банк реализует вексель номинальной стоимостью 300 рублей при сроке погашения через год и ставке 14%? Задача 6. Фирма произвела разовые инвестиции в размере 100 000 д.е. Ежегодный чистый денежный доход от инвестиций планируется равномерно в размере 25 000 д.е. Необходимо определить срок окупаемости инвестиций. Задача 7. Фирма произвела разовые инвестиции в размере 79 000 д.е. Ежегодный чистый денежный доход от инвестиций планируется равномерно в размере 36 000 д.е. Необходимо определить срок окупаемости инвестиций. Задача 8. Рассчитать показатель нормы прибыли на капитал по инвестиционному проекту, если известно, что CF=11900, инвестиции составляют 9450, срок реализации ИП – 6 лет. Задача 9. Рассчитать показатель нормы прибыли на капитал по инвестиционному проекту, если известно, что CF=186000, инвестиции составляют 68550, срок реализации ИП – 4 года. Задача 10. Определить NPV проекта, который при первоначальных единовременных инвестициях в 11500 ден. ед. будет генерировать следующий денежный поток доходов: 2100, 3200, 3250, 3300, 3200 ден. ед. Ставка дисконта 12%. Задача 11. Определить PI проекта, который при первоначальных единовременных инвестициях в 11500 ден. ед. будет генерировать следующий денежный поток доходов: 2100, 3200, 3250, 3300, 3200 ден. ед. Ставка дисконта 12%. Задача 12. Первоначальные затраты на реализацию инвестиционного проекта – 100000 д.е., ежегодный доход - 25000 д.е. Экономически оправданный срок реализации инвестиционного проекта - 7 лет. Норма прибыли на капитал -12% годовых. Определить простой и дисконтированный срок окупаемости. Задача 13. Фирма рассматривает четыре варианта инвестиционных проектов, требующих равных стартовых инвестиций (2000 тыс. руб.). Необходимо произвести экономическую оценку каждого проекта и выбрать оптимальный (определить NPV, PI, IRR, РР). Финансирование проектов осуществляется за счет банковской ссуды в размере 14% годовых. Динамика денежных потоков приведена в Таблице 1. Таблица 1. Прогнозируемые денежные потоки, тыс. руб. Год Проект 1 Проект 2 Проект 3 Проект 4 0-й -2000 -2000 -2000 -2000 1-й 0 200 600 600 2-й 200 600 900 1600 3-й 500 1000 1000 1000 4-й 2000 1000 1000 500 5-й 2500 1800 1500 400 Задача 14. Рассчитать NPV по проекту, если инвестиционные затраты по проекту 200000 руб. Ежегодный доход 80500 руб. Ставка дисконтирования, заданная инвестором 10%; срок полезного использования инвестиционного проекта 10 лет. Задача 15. На основании приведенной ниже информации рассчитать срок окупаемости прямым способом и с применением дисконтирования: Объем инвестиций - 1500 д.е. Поток доходов – 1300, 600, 400. Дисконтная ставка – 10%. Задача 16. На основании приведенной ниже информации рассчитать срок окупаемости прямым способом и с применением дисконтирования: Объем инвестиций - 1700 д.е. Поток доходов – 500, 700, 700, 700. Дисконтная ставка – 12%. Задача 17. На основании приведенной ниже информации рассчитать срок окупаемости 10 прямым способом и с применением дисконтирования: Объем инвестиций - 2500 д.е. Поток доходов – 350, 700, 1000, 1200. Дисконтная ставка – 8%. Задача 18. На основании приведенной ниже информации рассчитать срок окупаемости прямым способом и с применением дисконтирования: Объем инвестиций - 3600 д.е. Поток доходов – 600, 1000, 1500, 2000. Дисконтная ставка – 15%. Задача 19. На основании приведенной ниже информации рассчитать срок окупаемости прямым способом и с применением дисконтирования: Объем инвестиций - 150 д.е. Поток доходов – 40, 50, 50, 60, 30. Дисконтная ставка – 16%. Задача 20. На основании приведенной ниже информации рассчитать NPV: Объем инвестиций - 1500 д.е. Поток доходов – 1300, 600, 400. Дисконтная ставка – 10%. Задача 21. На основании приведенной ниже информации рассчитать NPV: Объем инвестиций - 1700 д.е. Поток доходов – 500, 700, 700, 700. Дисконтная ставка – 12%. Задача 22. На основании приведенной ниже информации рассчитать NPV: Объем инвестиций - 2500 д.е. Поток доходов – 350, 700, 1000, 1200. Дисконтная ставка – 8%. Задача 23. На основании приведенной ниже информации рассчитать NPV: Объем инвестиций - 3600 д.е. Поток доходов – 600, 1000, 1500, 2000. Дисконтная ставка – 15%. Задача 24. На основании приведенной ниже информации рассчитать NPV: Объем инвестиций - 150 д.е. Поток доходов – 40, 50, 50, 60, 30. Дисконтная ставка – 16%. Задача 25. На основании приведенной ниже информации рассчитать индекс рентабельности инвестиций: Объем инвестиций - 1500 д.е. Поток доходов – 1300, 600, 400. Дисконтная ставка – 10%. Задача 26. На основании приведенной ниже информации рассчитать индекс рентабельности инвестиций: Объем инвестиций - 1700 д.е. Поток доходов – 500, 700, 700, 700. Дисконтная ставка – 12%. Задача 27. На основании приведенной ниже информации рассчитать индекс рентабельности инвестиций: Объем инвестиций - 2500 д.е. Поток доходов – 350, 700, 1000, 1200. Дисконтная ставка – 8%. Задача 28. На основании приведенной ниже информации рассчитать индекс рентабельности инвестиций: Объем инвестиций - 3600 д.е. 11 Поток доходов – 600, 1000, 1500, 2000. Дисконтная ставка – 15%. Задача 29. На основании приведенной ниже информации рассчитать индекс рентабельности инвестиций: Объем инвестиций - 150 д.е. Поток доходов – 40, 50, 50, 60, 30. Дисконтная ставка – 16%. Задача 30. Достаточно ли положить на счет 80 т.руб. для приобретения через 4 года дома стоимостью 400 т.руб. Банк начисляет проценты ежеквартально, годовая ставка 40 %. Задача 31. Стоимость земельного участка, купленного за 15 т.руб. ежегодно увеличивается на 14 %. Сколько будет стоить участок через 4 года после приобретения. Задача 32. Какую сумму целесообразно заплатить инвестору за объект недвижимости, который можно эффективно эксплуатировать 5 лет? Объект в конце каждого года приносит доход 350 д.е. Требуемый доход на инвестиции 20 %. Задача 33. Какую сумму целесообразно заплатить инвестору за объект недвижимости, который можно эффективно эксплуатировать 5 лет? Объект в конце каждого года приносит доход 750 д.е. Требуемый доход на инвестиции 10 %. Задача 34. Предприятие рассматривается два альтернативных проекта инвестирования, приводящих к одинаковому суммарному результату в отношении будущих денежных доходов. Оба проекта имеют одинаковый объект инвестиций. Предприятие планирует инвестировать доход под 16% годовых. Сравните современное значение денежных доходов. Исходные данные для решения в Таблице 1. Таблица 1. год Проект 1 Проект 2 1 5000 5000 2 2000 4000 3 5000 3000 Всего 12000 12000 Задача 35. Организация рассматривает инвестиционный проект, средняя ставка доходности которого составляет 12%. Риск, определенный экспертным путем и связанный с реализацией проекта, равен 8%. Срок реализации проекта 4 года. Необходимо оценить эффективность проекта с учетом и без учета риска. Денежные потоки выглядят следующим образом: -1100, +550, +650, +600, +600. Задача 36. Организация рассматривает инвестиционный проект, средняя ставка доходности которого составляет 14%. Риск, определенный экспертным путем и связанный с реализацией проекта, равен 10%. Срок реализации проекта 3 года. Необходимо оценить эффективность проекта с учетом и без учета риска. Денежные потоки выглядят следующим образом: -1000, +550, +650, +600. Задача 37. Организация рассматривает инвестиционный проект, средняя ставка доходности которого составляет 12%. Среднегодовой индекс инфляции - 8%. Срок реализации проекта 3 года. Необходимо оценить эффективность проекта с учетом и без учета инфляции. Размеры инвестиций и денежных потоков: -300, +150, +250, +150. Задача 38. Организация рассматривает инвестиционный проект, средняя ставка доходности которого составляет 16%. Среднегодовой индекс инфляции - 6%. Срок реализации проекта 4 года. Необходимо оценить эффективность проекта с учетом и без учета инфляции. Размеры инвестиций и денежных потоков: -1500, +1150, +1250, +550, +400. Задача 39. Определите сумму депозитного вклада под 22% годовых в размере 150 000 руб. через 5 лет при полугодовом начислении процентов. Задача 40. Определите сумму депозитного вклада под 20% годовых в размере 150 000 руб. через 5 лет при годовом начислении процентов. Задача 41. Определите сумму депозитного вклада под 18% годовых в размере 1 000 руб. 12 через 3 года при полугодовом начислении процентов. Задача 42. Определите сумму депозитного вклада под 18% годовых в размере 1 000 руб. через 3 года при годовом начислении процентов. Задача 43. Требуется определить текущую стоимость двухлетней облигации, номинал которой 5000 руб., с купонной ставкой 13% годовых, выплачиваемых раз в год, если норма дисконта (рыночная ставка) равна 16% годовых Вопросы для самоконтроля Теоретические основы инвестиционного анализа 1. Под инвестициями понимается: 1) вложение средств, с определенной целью отвлеченных от непосредственного потребления; 2) процесс взаимодействия, по меньшей мере, двух сторон: инициатора проекта и инвестора, финансирующего проект; 3) вложения в физические, денежные и нематериальные активы; 4) все ответы верны. 2. Инвестиционный рынок состоит из: 1) рынка объектов реального инвестирования; 2) рынка объектов финансового инвестирования; 3) рынка объектов инновационных инвестиций; 4) все ответы верны. 3. Нормативные условия, создающие законодательный фон, на котором осуществляется инвестиционная деятельность, представляют собой: 1) организационные условия инвестирования; 2) законодательные условия инвестирования; 3) нормативные условия инвестирования; 4) общие условия инвестирования 4. Реальные инвестиции это: 1) Долгосрочные вложения средств в активы предприятия; 2) Краткосрочные вложения средств в активы предприятия; 3) Могут быть как долгосрочными, так и краткосрочными вложениями; 5. Инвестициями являются: 1) Денежные средства; 2) Ценные бумаги; 3) Иное имущество; 4) Все ответы верны. 6. Источниками инвестиций могут выступать: 1) Собственные финансовые средства; 2) Ассигнования из федерального, регионального и местного бюджета; 3) Иностранные инвестиции; 4) Все ответы верны. 7. Помещение средств в финансовые активы других предприятий представляет собой: 1) Капиталообразующие инвестиции; 2) Портфельные инвестиции; 3) Реальные инвестиции. Инвестиционный проект и его эффективность 8. Первый этап оценки инвестиционного проекта заключается в: 13 1) оценке эффективности проекта в целом; 2) оценке эффективности проекта для каждого из участников; 3) оценке эффективности, проекта с учетом схемы финансирования; 4) оценке финансовой реализуемости инвестиционного проекта. 9. Затраты и результаты, связанные с реализацией проекта, выходящие за рамки прямых финансовых интересов участников инвестиционного проекта, но отражающие интересы всего народного хозяйства учитываются в показателях; 1) коммерческой эффективности; 2) бюджетной эффективности; 3) экономической эффективности; 4) общественной эффективности. 10. Влияние результатов осуществления проекта на доходы и расходы бюджетов всех уровней отражают показатели: 1) коммерческой эффективности; 2) бюджетной эффективности; 3) экономической эффективности 4) общественной эффективности. 11. Второй этап оценки инвестиционного проекта заключается в оценке эффективности проекта: 1) в целом; 2) для каждого из участников; 3) без учета схемы финансирования; 4) с точки зрения общества и отдельной, генерирующей проект организации. 12. Последствия реализации проекта для отдельной, генерирующей проект организации без учета схемы финансирования учитывают показатели: 1) экономической эффективности; 2) бюджетной эффективности; 3) коммерческой эффективности 4) общественной эффективности. 13. Движение средств за период реализации инвестиционного проекта это 1) денежный оборот 2) денежные потоки 3) денежное обращение 4) инвестиционные издержки 14. Приведение разновременных экономических показателей к какому-либо одному моменту времени это 1) моделирование 2) дисконтирование 3) комбинирование 4) экстраполяция 15. Денежный поток от инвестиционной деятельности это: 1) Выручка от продажи активов в течение и по окончании ИП; 2) Единовременные затраты; 3) Полученные или уплаченные денежные средства за весь расчетный период. 16. Суммарный денежный поток от инвестиционной деятельности состоит из: 1) Денежного потока от инвестиционной деятельности; 2) Денежного потока от операционной деятельности; 3) Денежного потока от финансовой деятельности; 4) Все ответы верны. Анализ эффективности реальных инвестиций 14 17. Имеется три альтернативных проекта. Доход первого проекта равен 2000 долл., причем первая половина выплачивается сейчас, а вторая — через год. Доход второго проекта — 2,2 тыс. долл., из которых 200 долл. выплачиваются сейчас, 1000 долл. — через год и еще 1000 долл. — через два года. Доход третьего проекта равен 3000 долл., и вся эта сумма будет получена через три года. Необходимо определить, какой из проектов предпочтительнее при ставке дисконта 20%: 1) первый проект; 2) второй проект; 3) третий проект. 18. Инвестиционный проект следует принять, если IRR (внутренняя норма доходности) 1) > СС (“цены капитала”) 2) < СС (“цены капитала”) 3) = СС (“цены капитала”) 19. Наиболее рационально статистические методы оценки эффективности инвестиций применяются в случае, когда: 1) Затраты равномерно распределены по годам реализации проектов; 2) Срок окупаемости проекта значительный; 3) Затраты неравномерно распределены по годам реализации проектов; 4) Денежные потоки распределены неравномерно. 20. Критерий целесообразности реализации инвестиционного проекта определяется тем, что: 1) Затрачивается сравнительно немного времени для окупаемости проекта; 2) Доходы больше затрат на реализации проекта; 3) Денежные потоки распределяются равномерно по годам реализации; 4) Срок окупаемости меньше экономически оправданного срока реализации. 21. Чему равен индекс доходности, если сумма дисконтированных денежных доходов равна 26931, а инвестиционные издержки равны 25000? 1) 0,928 2) 1,077 3) 1,931 4) -1,931 22. Метод равномерного распределения общей суммы платежей по годам использования инвестиционного проекта называется … . 1) метод чистой приведенной стоимости. 2) метод аннуитета. 3) метод внутренней нормы прибыли. 4) верного ответа нет. 23. Для реализации инвестиционного проекта фирма вынуждена взять кредит в сумме 20000 тыс. руб. Продолжительность погашения кредита и использования инвестиционного проекта равна пяти годам, после чего остаточная стоимость проекта равна нулю. При этом размер ренты (процентной ставки) равен 10% (при данных условиях коэффициент аннуитета равен 0,2638). В этом случае размер ежегодного платежа составит: 1) 5276 тыс. руб. 2) 4000 тыс. руб. 3) 4400 тыс. руб. 4) 5476 тыс. руб. 24. Отношение суммы всех дисконтированных денежных доходов от инвестиций к сумме всех дисконтированных инвестиционных расходов 1) Коэффициент эффективности инвестиций (ARR) 2) Чистый приведенный эффект (NPV) 15 3) Модифицированная внутренняя норма доходности (MIRR) 4) Индекс рентабельности (PI) 25. Основополагающим принципом метода сравнительной эффективности приведенных затрат является выбор варианта исходя из: 1) Нормы прибыли на капитал; 2) Минимума приведенных затрат; 3) Эффективности капиталовложений; 4) Увеличения выпуска продукции. 26. Исходя из сравнения суммы будущих дисконтированных доходов с требуемыми для реализации инвестиционными издержками, позволяет принять управленческое решение о целесообразности реализации инвестиционного проекта метод 1) искусственного базиса 2) чистой приведенной (текущей) стоимости 3) внутренней нормы прибыли 4) дисконтированного срока окупаемости инвестиций 27. Показатель, который обеспечивает нулевое значение чистой приведенной (текущей) стоимости это 1) модифицированная ставка доходности 2) ставка рентабельности 3) ставка доходности финансового менеджмента 4) внутренняя норма прибыли 28. Существенный недостаток показателя внутренней нормы прибыли, который возникает в случае неоднократного оттока денежных средств, позволяет устранить 1) ставка дисконтирования 2) модифицированная ставка доходности 3) ставка доходности финансового менеджмента 4) безопасная ликвидная ставка Оценка и анализ эффективности инвестиционных проектов в условиях риска 29. Метод оценки рисков, состоящий в измерении влияния возможных отклонений отдельных параметров проекта от расчетных значений на конечные показатели ценности проекта — это: 1) элиминирование; 2) анализ чувствительности; 3) интегрирование; 4) дифференциация. 30. Инвестиционный риск – это: 1) оценка возможности возникновения неблагоприятных последствий 2) возможная потеря, вызванная наступлением неблагоприятных событий 3) возможность того, что реальный будущий доход будет отличаться от ожидаемого 4) нет верного ответа 31. Инвестиционные риски классифицируют по следующим признакам: 1) по сферам проявления 2) по формам инвестирования 3) по источникам возникновения 4) все ответы верны 32. Основные факторы рисков для инвестиционных проектов включают: 1) недостаточную квалификацию специалистов 2) нарушение сроков поставок 3) нарушение условий контрактов 4) все вышеперечисленные 16 33. Использование базы данных осуществленных аналогичных проектов в анализе риска при инвестировании носит название метода: 1) аналогов 2) сценариев 3) чувствительности 4) моделирования ситуации Анализ инвестиционных проектов в условиях инфляции 34. Инфляция — это: 1) повышение общего уровня цен в экономике страны; 2) коэффициент, определяющий премию за риск портфеля ценных бумаг; 3) соотношение средневзвешенной корзины потребительских товаров в различные моменты времени; 4) 1 и 3, 5) все. 35. При проведении анализа эффективности инвестиционных проектов в условиях инфляции учитывается, что инфляция выражается в: 1) Уменьшении покупательной способности денег 2) Увеличении покупательной способности денег 3) Номинальной прибыли 36. Норма прибыли (процентная ставка за кредит), включающая инфляцию, называется: 1) Базисной нормой прибыли 2) Номинальной банковской ставкой за кредит 3) Расчетной нормой прибыли 37. Норма прибыли без учета инфляции называется: 1) Номинальной нормой прибыли 2) Базисной нормой прибыли 3) Реальной нормой прибыли 38. Если номинальная норма прибыли используется как учетная ставка, то 1) Инфляция увеличивает объем денежных потоков 2) Инфляция уменьшает объем денежных потоков 3) Ничего не происходит 39. Если для оценки эффективности ИП применяется номинальная норма прибыли, то расчет доходов и расходов следует вести в: 1) Базовых ценах 2) Действующих ценах 3) Прогнозных ценах 40. Если при расчете экономической эффективности ИП исходить из единого среднего уровня цен (независимо от, того, какая норма прибыли, номинальная или реальная, используется для расчетов), то величина эффекта будет: 1) Разной 2) Ничего не будет 3) Одинаковой 41. Если при расчете экономической эффективности ИП берутся фактические цены (с учетом инфляции), то дисконтировать денежные потоки надо по: 1) Номинальной ставке дисконтирования 2) Реальной ставке дисконтирования 3) налогооблагаемой ставке дисконтирования 42. Если при расчете экономической эффективности ИП исходят из базовых (неизменных) цен, то дисконтировать денежные потоки следует по: 17 1) Номинальной ставке дисконтирования 2) Реальной ставке дисконтирования 3) налогооблагаемой ставке дисконтирования 43. Если расчет ведется в свободно конвертируемой валюте, то инфляция может оказать влияние на показатели эффективности ИП вследствие несовпадения темпов роста уровня инфляции и: 1) темпов роста курсов валют 2) темпов роста прибыли 3) изменения цен всех видов материально-технических ресурсов 4) темпов роста уровня доходности 44. Базисная цена с учетом индекса изменения цен на конкретный вид продукции или ресурса в конце расчетного периода по отношению к его началу это: 1) расчетная цена 2) базисная цена 3) прогнозная цена 4) мировая цена 45. Цена, приведенная к некоторому определенному моменту времени, когда осуществлены основные инвестиционные издержки, и в последующий период начнется процесс полезного использования ИП это: 1) расчетная цена 2) базисная цена 3) прогнозная цена 4) мировая цена 46. Цена продукции или ресурсов, выраженная с помощью международного ликвидного денежного средства это: 1) расчетная цена 2) мировая цена 3) прогнозная цена 4) базисная цена Анализ финансовых инвестиций 47. Промышленная облигация приносит доход в 50 долл. за год на ближайшие 15 лет, и конечный дивиденд составит 1000 долл. через 15 лет. Сколько сегодня стоит подобная облигация, если ставка дисконта равна 10%? 1) 620 долл.; 2) 1210 долл.; 3) 1530 долл. 48. Бессрочная облигация обеспечивает ежегодный доход, равный 150 долл. Стоит ли сегодня покупать эту облигацию за 1800 долл. при ставке процента, равной 8%? 1) да; 2) нет. 49. Финансовые вложения в ценные бумаги относятся к классу: 1) Вынужденных капиталовложений; 2) Рискованных капиталовложений; 3) Инвестиций, направленных на сохранение позиций на рынке; 4) Инвестиций, направленных на снижение издержек. 50. Определить курс акции, продаваемой по цене 180 руб. при номинале 100 руб. 1) 180% 2) 100% 3) 90% 18 8. Учебно–методическое и информационное обеспечение дисциплины: а) основная литература: 1. Методические рекомендации по оценке эффективности инвестиционных проектов. 2-я ред. Утверждено Министерством экономики РФ, Министерством финансов РФ, Государственным комитетом РФ по строительной, архитектурной и жилищной политике от 21 июня 1999 г.– М.: Экономика, 2000. 2. Басовский, Л. Е. Экономическая оценка инвестиций : учебное пособие для вузов. – М. : ИНФРА-М, 2010 . – 241 с. 3. Буренин А. Н. Управление портфелем ценных бумаг – М.: НТО им. Вавилова. 2005. – 454 с. 4. Рынок ценных бумаг. Учебник/ Под ред. В. А. Галанова, А. И. Басова.- 2-е изд., перераб. и доп. – М.: Финансы и статистика. 2006. – 448 с. 5. Шарп, У. Ф. Инвестиции : учебник для вузов по экономическим специальностям : пер. с англ. – М. : ИНФРА-М, 2009 . – 1028 с. 6. Щевьёва В. А. Анализ финансовых инвестиций. Сборник задач: Учебное пособие. – М.: Издательство МЭИ, 2006.– 48 с. 7. Щевьева, В. А. Финансирование инновационных проектов и экономическая оценка инвестиций : Учебное пособие. – М. : Изд. дом МЭИ, 2008 . – 232 с 8. Щевьева, В. А. Экономическая оценка инвестиций [Электронный образовательный ресурс] : учебное пособие; методические указания к практическим занятиям; методические указания к типовому расчету; контроль знаний по курсу "Экономическая оценка инвестиций". – Электрон. текстовые, граф. дан. – М. : МЭИ (ТУ), 2008. 9. Щевьева, В. А. Экономическая оценка инвестиций. Сборник задач : Учебное пособие. – М. : Изд-во МЭИ, 2004 . – 52 с. б) дополнительная литература: 1. Закон РФ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» от 25 февраля 1999 г. № 39-ФЗ. 2. Закон РФ «Об акционерных обществах» от 26 декабря 1995 г. № 208-ФЗ. 3. Закон РФ «О рынке ценных бумаг» от 22 апреля 1996 г. № 39-ФЗ. 4. Виленский П.П., Лившиц В.Н., Смоляк С.А. Оценка эффективности инвестиционных проектов. Теория и практика. – М.: Дело. 2008. –1104 с. 5. Галанов В. А. Производные инструменты срочного рынка: фьючерсы, опционы, свопы: Учебник. – М.: Финансы и статистика. 2002. – 464 с. 6. Гранатуров В. М. Экономический риск: сущность, методы измерения, пути снижения: Учебное пособие. – 2-е изд. – М.: Издательство «Дело и Сервис», 2002. – 160 с. 7. Крылов Э. И., Власова В. М., Журавкова И. В. Анализ эффективности инвестиционной и инновационной деятельности предприятия: Учебн. Пособие. – 2-е изд., перераб. и доп. – М.: Финансы и статистика. 2003. – 608 с. 8. Лимитовский М.А. Основы оценки инвестиционных и финансовых решений. – М.: ООО Издательско-Консалтинговая Компания «ДеКА». 2001. – 232 с. 9. Зви Боди, Алекс Кейн, Алан Маркус Принципы инвестиций, 4-е издание. : Пер. с англ. – М.: Издательский дом «Вильямс», 2002. – 986 с. 10. Электронные образовательные ресурсы: а) лицензионное программное обеспечение: Аналитическая система Project Expert б) Интернет-ресурсы: 19 http://www.raexpert.ru/; http://www.moodys.com/pages/default_ee.aspx; http://www.intalev.ru/agregator/finance/id_22323/; http://www.expert-systems.com/; http://www.alt-invest.ru/; http://www.inec.ru/it/; http://teo-invest.ru/; http://www.iteam.ru/soft/economic_analysis/251; http://www.micex.ru/; http://www.forextimes.ru/; http://www.rbc.ru/; http://www.rcb.ru/ в) слайды по курсу «Инвестиционный анализ» 11. МАТЕРИАЛЬНО-ТЕХНИЧЕСКОЕ ОБЕСПЕЧЕНИЕ ДИСЦИПЛИНЫ Для обеспечения освоения дисциплины необходимо наличие учебной аудитории, снабженной мультимедийными средствами для представления презентаций лекций. Для ознакомления с программными продуктами, позволяющими рассчитывать экономическую эффективность и анализировать инвестиционные проекты, необходим компьютерный класс. Программа составлена в соответствии с требованиями ФГОС ВПО и с учетом рекомендаций ПрООП ВПО по направлению подготовки «Менеджмент» и профилю «менеджмент ». 20