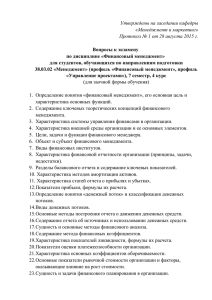

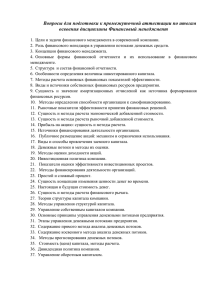

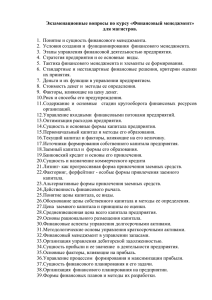

EUMK - Белорусский государственный экономический

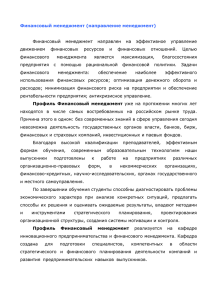

advertisement