1. Общие вопросы негосударственного пенсионного обеспечения.

advertisement

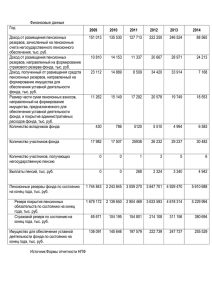

Концепция построения корпоративной системы пенсионного обеспечения работников ФГУП «Государственная корпорация по организации воздушного движения в Российской Федерации» (ФГУП «Госкорпорация по ОрВД») Москва 2005 год СОДЕРЖАНИЕ: Введение……………………………………………………………………………….3 1. Общие вопросы негосударственного пенсионного обеспечения…………..4 1.1. Законодательство, регулирующее деятельность НПФ…………………………4 1.2. Сферы пенсионного обеспечения………………………………………………..5 1.3. Пенсионные схемы………………………………………………………………..7 1.4. Участники рынка пенсионных услуг…………………………………………….8 1.5. Размещение пенсионных резервов……………………………………………….9 1.6. Особенности налогообложения…..……………………………………………..10 1.7. Перспективы развития НПО и НПФ……………………………………………13 2. Осуществление деятельности по негосударственному пенсионному обеспечению работников ФГУП «Госкорпорация по ОрВД»……………..14 2.1. Цели и задачи негосударственного пенсионного обеспечения………………15 2.2. Принципы организации корпоративной системы НПО………………………15 2.3. Параметры НПО работников ФГУП «Госкорпорация по ОрВД»……………17 2.4. Перечень дополнительных пенсионных программ……………………………18 2.5. Возможности финансирования инвестиционных проектов вкладчика………19 2.6. Налоговое планирование………………………………………………………...20 2.7. Общественный контроль за реализацией негосударственного пенсионного обеспечения……………………………………………………………………....21 2.8. Заключение……………………………………………………………………….21 Приложение к концепции: «ПОЛОЖЕНИЕ о негосударственном пенсионном обеспечении работников ФГУП «Госкорпорация по ОрВД»………………….23 1. Общие положения……………………………………………………………….24 2. Функции субъектов негосударственного пенсионного обеспечения………..25 3. Условия приобретения права на негосударственную пенсию……………….26 4. Порядок назначения негосударственной пенсии……………………………..27 5. Порядок исчисления негосударственной пенсии……………………………..28 6. Порядок выплаты негосударственной пенсии………………………………...29 7. Этапы реализации……………………………………………………………….30 8. Заключительные положения……………………………………………………32 ВВЕДЕНИЕ Уровень и качество пенсионного обеспечения являются важной составляющей экономического и социального положения населения. Современная система государственного пенсионного обеспечения пока далека от идеала. Работающие граждане не имеют четкого представления о том, какую пенсию они будут получать через 3-5, тем более 10-15 лет. Размер пенсии у значительной доли работающих не будет связываться с их сегодняшними и завтрашними трудовыми усилиями. В сложившихся условиях администрация корпорации и профсоюзы считают необходимым создание корпоративной пенсионной системы, которая будет функционировать в дополнение к государственной пенсионной системе и объединит 2 усилия работодателя, трудового коллектива и каждого работника в обеспечении экономической безопасности человека при выходе на пенсию. Корпоративная пенсионная система создается на базе Негосударственного пенсионного фонда «Авиаполис», учредителями и собственниками которого являются ФГУП «Госкорпорация по ОрВД», ФПАД России и ПАРРиС России. Целью совместной деятельности корпорации и негосударственного пенсионного фонда является социальное обеспечение работников – участников фонда и застрахованных лиц в форме выплаты им негосударственных пенсий, накопительной части трудовой пенсии и профессиональной пенсии. В эффективно функционирующей корпоративной пенсионной системе гарантиями достойного социального обеспечения работников являются не субъективные бюджетные возможности государства, а реальные пенсионные резервы корпорации и накопления ее работников, которые планомерно создаются в Негосударственном пенсионном фонде «Авиаполис» (далее – фонд, НПФ или НПФ «Авиаполис»). Совместные финансовые усилия корпорации и работников, направленные на формирование негосударственных пенсий, позволят работникам иметь более высокую материальную базу в пенсионный период жизни, а корпорации рационально использовать финансовые ресурсы, выделяемые на решение социальных задач, причем не только в сфере пенсионного обеспечения, но и в жилищной и иных социальных сферах. При планомерном и целенаправленном подходе к созданию пенсионных резервов финансовое обременение субъектов пенсионного процесса происходит относительно безболезненно, а получаемые в будущем выгоды – многочисленны. Главная цель реализации корпоративной пенсионной программы – накопить достаточно средств, чтобы обеспечить людям достойную жизнь в послетрудовой период. Для оптимального построения корпоративной пенсионной системы вкладчикам и участникам необходимо ориентироваться в специфических вопросах негосударственного пенсионного обеспечения (далее - НПО), а именно: в вопросах правового регулирования пенсионной деятельности, в особенностях налогового режима как для негосударственного пенсионного фонда, так и для вкладчиков и участников; в предлагаемых фондом пенсионных схемах, в используемой специальной терминологии, в порядке взаимодействия между всеми субъектами рынка пенсионных услуг, порядке размещения пенсионных резервов и накоплений и т.д. В настоящей концепции построения корпоративной системы пенсионного обеспечения рассматриваются вопросы, понимание которых позволяет оптимальным образом решать задачи, связанных с реализацией корпоративной пенсионной программы. 1. Общие вопросы негосударственного пенсионного обеспечения. 1.1. Законодательство, регулирующее деятельность НПФ Негосударственный пенсионный фонд – это особая организационно– правовая форма некоммерческой организации социального обеспечения, исключительными видами деятельности которой являются: деятельность по негосударственному пенсионному обеспечению участников фонда в соответствии с договорами негосударственного пенсионного обеспечения; деятельность в качестве страховщика по обязательному пенсионному страхованию в соответствии с Федеральным законом от 15.12.2001 г. № 167 – ФЗ «Об 3 обязательном пенсионном страховании в Российской Федерации» и договорами об обязательном пенсионном страховании; деятельность в качестве страховщика по профессиональному пенсионному страхованию в соответствии с федеральным законом и договорами о создании профессиональных пенсионных систем. Деятельность НПФ регулируется Федеральным законом от 07.05.1998г. № 75-ФЗ «О негосударственных пенсионных фондах», постановлениями Правительства РФ и федерального органа исполнительной власти, на который Правительством Российской Федерации возложено государственное регулирование деятельности негосударственных пенсионных фондов (уполномоченный федеральный орган). В связи с реорганизацией Правительства РФ (Указ Президента РФ от 09.03.2004г. №314) и в соответствии с постановлением Правительства РФ от 09.04.2004г. № 206 функции уполномоченного федерального органа возложены на Федеральную службу по финансовым рынкам России (ФСФР России). Постановления Правительства РФ и приказы уполномоченного федерального органа конкретизируют отдельные положения закона «О негосударственных пенсионных фондах» (устанавливают правила инвестирования пенсионных резервов, порядок, сроки и формы специальной отчетности фондов и т. д.) Отдельные нормативные акты в области негосударственного пенсионного обеспечения, касающиеся деятельности профессиональных участников рынка ценных бумаг, особенностей бухгалтерского учета в НПФ, антимонопольного законодательства, принимаются государственными органами, регулирующими соответствующую сферу деятельности: Федеральной комиссией по рынку ценных бумаг, Министерством финансов, Министерством по антимонопольной политике. Налоговый режим в области негосударственного пенсионного обеспечения регулируется Налоговым Кодексом РФ. 1.2. Сферы пенсионного обеспечения. Корпоративная пенсионная система будет включать в себя поэтапную реализацию Негосударственным пенсионным фондом «Авиаполис» следующих видов деятельности. Деятельность по негосударственному пенсионному обеспечению Это добровольный вид дополнительного пенсионного обеспечения, который осуществляется в системе ОрВД с 2000г. в интересах работников как работодателем, так и самими работниками в дополнение к усилиям работодателя. Деятельность фонда по негосударственному пенсионному обеспечению участников (пенсионеров фонда) подлежит обязательному государственному лицензированию. НПФ «Авиаполис» имеет бессрочную лицензию от 09 июля 1996г. № 194. Деятельность фонда по негосударственному пенсионному обеспечению включает в себя аккумулирование пенсионных взносов, размещение пенсионных резервов, учет пенсионных обязательств фонда, назначение и выплату негосударственных пенсий участникам фонда (пенсионерам). Деятельность по негосударственному пенсионному обеспечению осуществляется фондом, корпорацией (вкладчиком) и участниками на добровольных договорных началах независимо от государственного пенсионного обеспечения, а также независимо от деятельности по обязательному пенсионному страхованию и по профессиональному пенсионному страхованию. 4 Деятельность по НПО регламентируется Пенсионными Правилами фонда, которые в установленном порядке регистрируются в уполномоченном федеральном органе и являются важнейшим элементом лицензионных требований и основой пенсионного договора. В Пенсионных Правилах приведены пенсионные схемы (схемы накопления пенсионных резервов и выплат пенсий), права и обязанности фонда, вкладчиков и участников, порядок ведения фондом пенсионных счетов, методика актуарных расчетов обязательств фонда перед вкладчиками и участниками и другие определяющие положения. Деятельность по обязательному пенсионному страхованию Это обязательный вид государственного пенсионного страхования, производимого в пользу работников 1967 года рождения и младше. Право распоряжения пенсионными накоплениями, образующимися в результате этого вида деятельности, получат граждане, которые станут пенсионерами, начиная с 2013 года. В рамках проводимой в России с 2002 года пенсионной реформы негосударственные пенсионные фонды получили право приступить с 01 января 2004 года к деятельности по обязательному пенсионному страхованию (формирование и выплаты накопительной части трудовой пенсии). При этом фонды должны удовлетворять нормативным требованиям, которые установлены действующим законодательством, в том числе иметь специальную лицензию. К созданию в НПФ «Авиаполис» личных пенсионных накоплений для финансирования накопительной части трудовой пенсии корпорация планирует постепенно привлекать членов трудового коллектива по мере развития в корпоративной пенсионной системе негосударственного пенсионного обеспечения. Деятельность по профессиональному пенсионному страхованию планируется начать с 2007 года на основе индивидуальных договоров между НПФ «Авиаполис» и работниками корпорации, за которых корпорация производит перечисление страховых взносов в Пенсионный фонд РФ и которые пожелают осуществлять данный вид пенсионных накоплений в корпоративном негосударственном пенсионном фонде в целях получения эффективного прироста своих пенсионных накоплений. Застрахованные лица наделены правом выбора порядка формирования накопительной части трудовой пенсии между ПФ РФ и негосударственным пенсионным фондом. Деятельность по обязательному пенсионному страхованию регламентируется Страховыми правилами фонда, которые должны соответствовать требованиям Постановления Правительства РФ от 13 февраля 2004 г. № 77 и пройти регистрацию в Федеральной службе по финансовым рынкам (ФСФР России). Размер накоплений работников будет определяться как величиной обязательных взносов, вносимых корпорацией за работника, так и размером инвестиционного дохода, полученного от размещения этих взносов. В соответствии с федеральным законом «Об инвестировании средств для финансирования накопительной части трудовой пенсии в Российской Федерации» доверительным управляющим, который осуществляет инвестирование пенсионных накоплений в целях их прироста, может являться только управляющая компания, соответствующая специальным требованиям. В настоящее время государством отобрано 55 управляющих компаний, допущенных к управлению пенсионными накоплениями граждан. С указанными компаниями негосударственный пенсионный фонд, который производит прием взносов на обязательное пенсионное страхование, заключает договоры доверительного управления. Деятельность по профессиональному пенсионному страхованию 5 Деятельность в области профессионального пенсионного страхования будет осуществляться корпорацией совместно с НПФ «Авиаполис» на основе федерального законодательства, регулирующего данную сферу пенсионного страхования. В настоящее время Правительство РФ готовит поправки ко второму чтению закона о профессиональном пенсионном страховании в Государственной думе РФ. Готовящееся законодательство будет регулировать правоотношения в области создания финансовых средств для обеспечения выплат пенсий работникам, условия трудовой деятельности которых дают право на досрочное назначение трудовой пенсии. Работодатель получит право создать корпоративную профессиональную пенсионную систему на основе негосударственного пенсионного фонда или осуществлять данный вид пенсионного страхования через ПФ РФ. 1.3. Пенсионные схемы В соответствии со своими Правилами фонд предлагает вкладчикам и участникам возможность выбора различных пенсионных схем, определяющих порядок формирования пенсионных резервов и выплат негосударственных пенсий. Пенсионные схемы подразделяются на схемы с установленными размерами пенсионных взносов и схемы с установленными размерами пенсионных выплат. Различают также схемы с выплатами пенсии в течение установленного пенсионным договором или вкладчиком срока (не менее 3 лет) и с выплатами до исчерпания средств на выплатном счете, в том числе пожизненно. Пенсионные схемы также классифицируют по типу пенсионных счетов, которые ведет пенсионный фонд в своем учете: именные пенсионные счета вкладчиков и/или участников (индивидуальные схемы) и/или с ведением солидарных пенсионных счетов вкладчиков (коллективная схема). Схемы с установленными размерами пенсионных выплат пока не получили в нашей стране широкого распространения из-за высокого уровня инфляции и иных рисков, которые затрудняют проведение необходимых актуарных расчетов и снижают устойчивость в области исполнения обязательств перед пенсионерами (участниками). Схемы с ведением в фонде именных пенсионных счетов ориентированы преимущественно на вкладчиков – физических лиц. Для большинства вкладчиков – юридических лиц интерес представляют коллективные схемы с солидарной ответственностью, применение которых оптимально в условиях действующего налогового режима. При использовании коллективной схемы корпорация-вкладчик не открывает в фонде именные пенсионные счета своим сотрудникам в период создания пенсионных резервов на солидарном пенсионном счете (в период накопления), а сообщает фонду только предварительные данные о количестве пенсионеров, которых корпорация планирует назначить участниками фонда (получателями негосударственной пенсии). По мере приобретения работниками пенсионных прав (пенсионных оснований) корпорация - вкладчик направляет в фонд распорядительные письма по форме, установленной фондом. Распорядительное письмо содержит информацию о размерах персональных негосударственных пенсий, которые корпорация назначает, сроках пенсионных выплат и датах начала выплат. При этом вкладчик вправе каждому участнику индивидуально предоставить право заключить с фондом личный пенсионный договор по выбранной участником индивидуальной пенсионной схеме (то есть предоставить участнику право 6 распоряжения пенсионными резервами, которые выделяет ему корпорация со своего солидарного пенсионного счета) или не предоставлять такого права (то есть оставить участника в коллективной пенсионной схеме). Во втором случае участник получает пенсию с именного выплатного счета, который ему открывает фонд в рамках коллективной схемы. Средства участника, получающего пенсию в рамках коллективной схемы, в случае его смерти не наследуются, а сохраняются на солидарном пенсионном счете корпорации для последующего использования. Наследование средств участника, получающего корпоративную пенсию в рамках индивидуальной схемы, осуществляется в установленном законодательством РФ порядке. Такой участник имеет право расторгнуть пенсионный договор и получить единовременно свои пенсионные резервы в виде выкупной суммы (в том числе начисленный ему инвестиционный доход), за вычетом произведенных пенсионных выплат и предусмотренных законодательством налогов. Корпорация - вкладчик вправе выбрать индивидуальную пенсионную схему для ряда своих сотрудников (или для всех). В этом случае именные пенсионные счета работникам открываются в фонде сразу, на них зачисляются поступающие от корпорации - вкладчика пенсионные взносы. При наступлении у участников пенсионных оснований (в соответствии с Правилами НПФ «Авиаполис») участник заключает с фондом пенсионный договор о негосударственных пенсионных выплатах, в котором оговариваются все необходимые условия пенсионных выплат: размер, продолжительность и порядок выплаты пенсии, порядок расторжения договора, методика расчета и сроки выплаты выкупной суммы и т. д. Пенсионные резервы, сформированные на именных пенсионных счетах на основе индивидуальных пенсионных взносов работников, могут наследоваться и подлежат возврату участнику (работнику) по его требованию при расторжении им индивидуального пенсионного договора. 1.4. Участники рынка пенсионных услуг Помимо НПФ в формировании рынка пенсионных услуг участвуют также профессиональные участники рынка ценных бумаг – управляющие компании (УК) и специализированные депозитарии (СД), имеющие специальные лицензии, выдаваемые ФСФР России. В соответствии с ограничениями, установленными законодательством, НПФ имеют право самостоятельно размещать пенсионные резервы только по следующим направлениям: государственные ценные бумаги, ценные бумаги субъектов РФ и муниципальные ценные бумаги, банковские депозиты, инвестиции в недвижимость. Размещение пенсионных резервов в другие инвестиционные объекты может осуществляться исключительно через УК, с которыми фонд заключает договор доверительного управления пенсионными резервами. В данных договорах должны быть оговорены требования, гарантирующие выполнение фондом своих обязательств перед вкладчиками и участниками, условия по обеспечению доходности инвестиций в целях сохранения накоплений и защиты их от инфляции, гарантии возврата имущества фонда и соблюдение других требований законодательства. Управляющая компания инвестирует пенсионные резервы в финансовые инструменты, предусмотренные правилами инвестирования пенсионных резервов, которые утверждены постановлением Правительства РФ, и обеспечивает за счет полученного инвестиционного дохода прирост пенсионных накоплений. 7 При выборе управляющей компании фонд руководствовуется размером ее уставного капитала, опытом работы на фондовом и финансовом рынках, предлагаемыми вариантами инвестирования пенсионных резервов с учетом инвестиционных рисков и доходности финансовых вложений. Контрольные функции по осуществлению надзора за деятельностью фонда и управляющей компании по размещению пенсионных резервов постановлением Правительства РФ № 383 от 20.04.2000 г. возложены на специализированные депозитарии. В обязанности специализированного депозитария входит: хранение ценных бумаг (сертификатов ценных бумаг) и/или учет и удостоверение прав на ценные бумаги, в которые инвестированы пенсионные резервы фонда; ежедневный контроль за соблюдением установленных ограничений по инвестированию пенсионных резервов, правил и плана их размещения, а также состава и структуры; хранение копий первичных документов, подтверждающих состав и структуру пенсионных резервов; обеспечение прав владельцев ценных бумаг; формирование и предоставление аналитической отчетности, в том числе о составе и структуре пенсионных резервов. В случае обнаружения нарушений в деятельности НПФ и УК спецдепозитарий направляет в фонд и управляющую компанию уведомление и одновременно сообщает о выявленных нарушениях в уполномоченный федеральный орган. Уполномоченный федеральный орган анализирует характер нарушений и осуществляет предусмотренные законодательством меры, направленные на устранение имеющихся нарушений. 1.5. Размещение пенсионных резервов Размещение пенсионных резервов (далее - ПР) осуществляется на принципах надежности, сохранности, ликвидности, доходности и диверсификации. Требования к размещению ПР устанавливаются Правительством РФ и конкретизируются уполномоченным федеральным органом. В нормативных документах определяются разрешенные для НПФ направления инвестирования, допустимые пределы финансовых вложений в один объект, требования к объемам вложений в инвестиционные инструменты с фиксированной и рыночной доходностью, ограничения в инвестиции для аффилированных лиц, оценки финансовых рисков. В рамках установленных законодательством ограничений, направленных на защиту интересов вкладчиков и участников от возможных финансовых кризисов, фонд устанавливает свою инвестиционную стратегию в виде Плана размещения пенсионных резервов, который ежегодно утверждает Совет фонда. В исключительных случаях законодательство допускает предоставление права на особый порядок размещения ПР, который подлежит обязательному согласованию с уполномоченным федеральным органом. Процедура оформления особого порядка размещения ПР устанавливается Приказом уполномоченного федерального органа. Учитывая специфику негосударственного пенсионного фонда как организации социального обеспечения граждан, наиболее правильным представляется подход, сочетающий в себе инвестиции с минимальным риском, высокой диверсификацией финансового портфеля, высокой ликвидностью и обеспечением приемлемого уровня 8 доходности. При разработке плана размещения пенсионных резервов привлекаются специалисты управляющей компании, имеющие большой опыт работы на фондовом и финансовом рынках. На каждой стадии инвестиционного проекта целесообразно производить оценку инвестиционных рисков и возможностей по их снижению. Инвестиционный портфель фонда должен содержать достаточный объем финансовых инструментов с фиксированной доходностью для того, чтобы компенсировать возможные риски по другим инструментам. Для обеспечения текущих пенсионных выплат инвестиционный портфель структурируется по срокам погашения ценных бумаг и выплат купонного дохода таким образом, чтобы он генерировал постоянный денежный поток, соответствующий краткосрочным и среднесрочным обязательствам фонда. Рискованная часть портфеля, обеспечивающая повышенную доходность, как правило, не должна превышать 25% от общей суммы инвестиций во избежание потерь капитала в случае резкого падении котировок ценных бумаг на бирже. В этом случае вкладчикам гарантируется надежное сохранение и приращение их пенсионных резервов. 1. 6. Особенности налогообложения а) Особенности налогообложения НПФ Налог на добавленную стоимость Согласно подп. 7 п. 3 ст. 149 НК РФ не подлежит налогообложению оказание услуг по негосударственному пенсионному обеспечению негосударственными пенсионными фондами. Таким образом, пенсионные взносы по договорам негосударственного пенсионного обеспечения не облагаются НДС. Налог на прибыль Доходы НПФ определяются раздельно по доходам, полученным от размещения пенсионных резервов, доходам, полученным от инвестирования пенсионных накоплений, и по доходам, полученным от размещения средств, предназначенных для обеспечения уставной деятельности. В целях налогообложения доход, полученный от размещения пенсионных резервов, определяется как положительная разница между полученным доходом и доходом, рассчитанным исходя из ставки рефинансирования Центрального банка РФ и суммы размещенного резерва, с учетом времени фактического размещения, за исключением дохода, размещенного на солидарных пенсионных счетах. Таким образом, объект налогообложения возникает, во-первых, при получении дохода на средства, учтенные на именных пенсионных счетах, в случае превышения доходности по сравнению со ставкой рефинансирования ЦБ, и, во-вторых, при получении дохода на средства, учтенные на солидарных пенсионных счетах. Налог на доходы физических лиц При определении налоговой базы не учитываются суммы пенсий, выплачиваемые по договорам НПО, заключенным физическими лицами в свою пользу с имеющими соответствующую лицензию российскими НПФ. При определении налоговой базы согласно ст. 213.1 НК РФ учитываются: 9 суммы пенсий физическим лицам (уменьшенные на стандартные налоговые вычеты), выплачиваемые по договорам НПО, заключенным организациями и иными работодателями с имеющими соответствующую лицензию российскими НПФ; суммы пенсий (уменьшенные на стандартные налоговые вычеты), выплачиваемые по договорам НПО, заключенным физическими лицами в пользу других лиц с имеющими соответствующую лицензию российскими НПФ; выкупные суммы за вычетом сумм пенсионных взносов, внесенных физическими лицами в свою пользу с имеющими соответствующую лицензию российскими НПФ; Следовательно, если выплаты негосударственной пенсии осуществляются физическому лицу (при наступлении пенсионных оснований), заключившему индивидуальный договор о НПО в свою пользу, то такие выплаты не подлежат обложению налогом на доходы с физических лиц. В других случаях внесения пенсионных взносов в пользу участников пенсии подлежат налогообложению у источника выплаты, то есть плательщиком взносов на доходы физических лиц является фонд. В случае возврата физическим лицам денежной (выкупной) суммы при досрочном расторжении договора НПО полученный участником доход за вычетом внесенных физическим лицом взносов учитывается при определении налоговой базы и подлежит налогообложению у источника выплаты (то есть налог за физическое лицо уплачивает фонд). Единый социальный налог Так как НПФ не связан с физическими лицами – участниками Фонда договорами гражданско–правового характера, предметом которых является выполнение работ (услуг), то в соответствии с НК РФ отсутствует объект обложения единым социальным налогом. б) Особенности налогообложения корпорации - вкладчика Налог на прибыль Согласно ст. 255 п. 16 НК РФ для целей определения налога на прибыль суммы платежей (взносов) работодателей по договорам НПО, заключенным в пользу работников с фондами, имеющими лицензии, относятся к расходам организации при условии применения пенсионной схемы, предусматривающей учет пенсионных взносов на именных счетах участников при достижении ими пенсионных оснований в соответствии с законодательством РФ. При этом договоры НПО должны предусматривать выплату пенсий до исчерпания средств на именном счете участника, но в течение не менее пяти лет. При этом совокупная сумма платежей (взносов) работодателей учитывается в целях налогообложения в размере, не превышающем 12% от суммы расходов на оплату труда. Поскольку Пенсионные правила фонда и пенсионный договор предусматривают использование именно такой пенсионной схемы, которая учитывает поступление пенсионных взносов на именные пенсионные счета при достижении работником пенсионных оснований, то необходимости в уплате налога на прибыль с пенсионных взносов у вкладчика не возникает. Налог на доходы физических лиц Согласно п. 1 ст. 213 НК РФ при определении налоговой базы по налогу на доходы физических лиц не учитываются суммы пенсионных взносов по договорам 10 НПО, заключенным организациями и иными соответствующую лицензию российскими НПФ. работодателями с имеющими Единый социальный налог При рассмотрении вопроса о налогообложении организации – вкладчика единым социальным налогом необходимо рассмотреть 2 случая: перечисление вкладчиком пенсионных взносов на именные пенсионные счета участников перечисление вкладчиком пенсионных взносов на свой солидарный пенсионный счет В обоих случаях, в соответствии с ст.236 НК РФ, объектом налогообложения для налогоплательщика (вкладчика) признаются выплаты и иные вознаграждения, начисляемые налогоплательщиком в пользу физического лица по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ и оказание услуг. Договор негосударственного пенсионного обеспечения заключается между вкладчиком (налогоплательщиком) и фондом (не являющимся физическим лицом) и не предусматривает условий для участника (физического лица) по выполнению работ или оказанию услуг. Кроме того, при переводе денежных средств организацией – вкладчиком в НПФ право собственности на пенсионные взносы, согласно ФЗ «О негосударственных пенсионных фондах», переходит к НПФ, а не к участнику. Предметом договоров о НПО является переход права требования к работнику предприятия на имущество НПФ в размере установленных пенсионных резервов работодателя при наступлении у работника пенсионных оснований. Кроме того, согласно Правилам фонда вкладчик имеет право в любой момент изменять состав участников или расторгнуть пенсионный договор и перевести средства в другой фонд в то время, как ЕСН является персонифицированным налогом. Таким образом, пенсионные взносы по договорам негосударственного пенсионного обеспечения не являются объектом налогообложения единым социальным налогом. Бухгалтерии корпорации-вкладчика рекомендуется для целей налогового учета отражать перечисление средств в негосударственный пенсионный фонд, используя следующие счета для нижеуказанных видов перечислений: При перечислении пенсионных взносов: ДТ КТ 26(20,25) 76 Начислены взносы 76 51 Перечислены взносы При перечислении взносов в совокупный вклад учредителей фонда и целевых взносов на обеспечение уставной деятельности фонда а) при наличии прибыли прошлых лет ДТ КТ 84 76 Начислены взносы 76 51 Перечислены взносы б) при отсутствии прибыли прошлых лет (без включения в налогооблагаемую 11 базу) ДТ КТ 91 (99) 76 Начислены взносы 76 51 Перечислены взносы 1.7. Перспективы развития НПО и НПФ Несмотря на воздействие некоторых неблагоприятных факторов (изменяющееся законодательство, недостаточные льготы в налогообложении вкладчиков и фондов для ускоренного развития негосударственного пенсионного обеспечения, конкуренция со стороны других коллективных инвесторов - страховщиков, паевых инвестиционных фондов и т.д.) система негосударственных пенсионных фондов и негосударственного пенсионного обеспечения за прошедшие более чем 10 лет накопила ценный опыт, весомый финансовый и кадровый капитал. Пройдя этап становления и первоначального развития, рынок пенсионных услуг будет трансформироваться. Часть фондов ограничится в дальнейшем оказанием услуг только в области негосударственного пенсионного обеспечения. Пенсионные фонды корпораций, и НПФ «Авиаполис» в частности, будут оказывать услуги по всем видам пенсионной деятельности. На пенсионном рынке будут активно происходить процессы укрупнения фондов (в том числе путем слияния и поглощения) и увеличения их активов, что в целом будет способствовать повышению устойчивости пенсионного рынка. При этом со стороны государства важно не допустить чрезмерной монополизации рынка пенсионных услуг и обеспечить вкладчикам и участникам возможность выбора условий повышения своей социальной защищенности. Перспективы дальнейшего развития негосударственного пенсионного обеспечения, прежде всего, связаны с улучшением налогового климата, инвестиционной привлекательности и в целом с оздоровлением финансовой обстановки в стране. В недалекой перспективе следует ожидать принятия закона о профессиональных пенсионных системах, что затронет интересы работников корпорации, занятых на рабочих местах, которые дают право на назначение пенсии по льготным основаниям. 2. Осуществление деятельности по негосударственному пенсионному обеспечению работников ФГУП «Госкорпорация по ОрВД» Как отмечено в ст. 1.2. настоящей Концепции, деятельность по негосударственному пенсионному обеспечению ведется в системе ОрВД с 2000 года на основе пенсионных договоров между некоторыми филиалами корпорации и НПФ «Авиаполис». Указанную деятельность филиалы могут продолжать без ограничения срока за счет внутренних источников финансирования. Начиная со 2 полугодия 2005 года, корпорация начнет осуществлять деятельность по негосударственному пенсионному обеспечению в централизованном порядке в пользу будущих пенсионеров – участников фонда из всех структурных подразделений 12 корпорации. С этой целью ФГУП «Госкорпорация по ОрВД» и НПФ «Авиаполис» заключат новый пенсионный договор. Деятельность по негосударственному пенсионному обеспечению осуществляется в корпорации на основе «Положения о негосударственном пенсионном обеспечении работников ФГУП «Госкорпорация по ОрВД», которое является приложением к настоящей Концепции. Положение о НПО утверждается руководителями корпорации и профсоюзов в виде отдельного документа и вместе с настоящей Концепцией распространяется в подразделениях корпорации для ознакомления трудового коллектива. 2.1. Цели и задачи негосударственного пенсионного обеспечения Основной целью реализации пенсионных планов корпорации является социальная защита работников корпорации, достигаемая за счет создания системы негосударственного пенсионного обеспечения для лиц, получивших право на пенсионное обеспечение по старости, инвалидности или другим основаниям. Создание системы НПО, в свою очередь, должно способствовать достижению таких целей, как усиление мотивации работников к качественному выполнению своих обязанностей, регулирование потока кадров и улучшение психологического климата в коллективе. Помимо этого, аккумулирование значительных средств совокупного пенсионного резерва позволяет временно использовать их для инвестирования в направления, выгодные корпорации. К основным задачам, решаемым системой НПО, относятся: 1. Повышение привлекательности профессиональных кадров; работы в корпорации для новых 2. Создание системы мотивации своевременного выхода на пенсию работников корпорации с учетом производственных задач и преемственности трудового опыта поколений; 3. Формирование системы личных пенсионных накоплений работников корпорации; 4. Поддержка ветеранов и заслуженных работников корпорации; 5. Подготовка к участию и участие в обязательном пенсионном страховании и профессиональном пенсионном обеспечении; 6. Модернизация системы мотивации работников. 2.2. Принципы организации корпоративной системы НПО Негосударственное пенсионное обеспечение работников корпорации осуществляется на базе Негосударственного пенсионного фонда «АВИАПОЛИС». 13 Корпоративный фонд позволяет с наибольшей эффективностью реализовать цели и задачи, поставленные перед системой НПО, и обеспечить максимальный контроль корпорации за реализацией негосударственного пенсионного обеспечения. Учитывая организационную структуру корпорации, система регулирования НПО включает два уровня: регулирование на уровне корпорации - Центральная комиссия по вопросам негосударственного пенсионного обеспечения (пенсионная комиссия); регулирование на уровне филиалов – Комиссии филиалов (или уполномоченные) по вопросам негосударственного пенсионного обеспечения. Система комиссий по НПО создается для стандартизации подхода к назначению негосударственных пенсий и решения спорных вопросов по приобретаемым пенсионным правам. Персональный состав центральной комиссии НПО и комиссий филиалов утверждаются руководителем корпорации и руководителем филиала соответственно по согласованию с представителями трудовых коллективов (профсоюзов). Комиссии работают под началом руководителей, курирующих вопросы социально-кадровой политики, в состав комиссий включаются представители бухгалтерии, кадрового подразделения и трудовых коллективов (профсоюзов). Заседания комиссий по назначению пенсий проводятся по мере необходимости (ежемесячно /ежеквартально). НПФ «АВИАПОЛИС» будет осуществлять формирование пенсионных резервов на основе централизованных пенсионных взносов корпорации-вкладчика, которые вкладчик начнет вносить во второй половине 2005 года. Объем пенсионных взносов, запланированный на 2005 год, составляет 7,0 – 8,0 млн. руб. Система НПО формируется в пользу всех работников корпорации, включая центральный аппарат и филиалы, а также работников выборных общественных органов (профсоюзов). Учитывая накопительный характер формирования необходимых пенсионных резервов и финансовые возможности корпорации-вкладчика, предоставление пенсионных услуг за счет средств корпорации может носить поэтапный характер с постепенным вовлечением в систему НПО различных категорий работников. Решения о назначении негосударственной пенсии принимаются в каждом конкретном случае пенсионной комиссией корпорации (в отношении работников филиала – по представлению пенсионной комиссии филиала, утвержденному руководителем филиала) и утверждаются руководителем корпорации по согласованию с НПФ «Авиаполис» в части полной фондируемости назначаемых пенсий (оценки достаточности пенсионных резервов). В соответствии с условиями пенсионного договора, вкладчик перечисляет в фонд регулярные пенсионные взносы. Размер и периодичность пенсионных взносов ежегодно согласовываются корпорацией и фондом в виде плана платежей, который является дополнением к пенсионному договору. Корпорация предоставляет в фонд информацию о каждом работнике, которому назначается пенсия (участнике), включая данные о стаже, размере оплаты труда и иные сведения, необходимые для ведения персонифицированного учета в фонде. Требования к информационному обеспечению системы НПО оговариваются в пенсионном договоре. 14 2.3. Параметры НПО работников ФГУП «Госкорпорация по ОрВД» Участнику может быть предоставлено право на получение негосударственной пенсии при условии наличия у него минимально необходимого стажа работы в системе гражданской авиации и при наличии одного из перечисленных ниже пенсионных оснований: достижение возраста для назначения пенсии по старости (в том числе для досрочного назначения трудовой пенсии по старости); потеря постоянного места работы при увольнении в связи с ликвидацией организации либо по сокращению численности или штатов, но не ранее, чем за два года до наступления возраста для назначения (в том числе досрочного назначения) пенсии по старости; длительное выполнение определенной профессиональной деятельности или выслуга лет для назначения, соответственно, трудовой пенсии по старости или пенсии за выслугу лет независимо от возраста; наступление инвалидности в случае назначения участнику трудовой или государственной пенсии по инвалидности; Предусматривается два варианта назначения и выплаты негосударственной пенсии участнику: Вариант 1 - прекратившему трудовую деятельность в корпорации; Вариант 2 - независимо от того уволился ли он в связи с выходом на пенсию или продолжает работу в корпорации. Вариант 1 реализует основной принцип корпорации при предоставлении негосударственной пенсии участнику. Вариант 2 является исключительным, не носит массовый характер и используется при реализации кадровой политики корпорации в конкретном регионе расположения ее подразделений. Негосударственная пенсия выплачивается в течение установленного вкладчиком ряда лет или до исчерпания выделенных средств на выплатном счете, в том числе пожизненно. На начальном этапе функционирования корпоративной системы НПО корпоративные пенсии будут, как правило, назначаться на 5-летний срок. По мере роста пенсионных резервов система выплат будет трансформироваться в сторону назначения пожизненных пенсий, в том числе будут пересматриваться сроки выплат по ранее назначенным пенсиям. Расчетная продолжительность выплат определяется сформированным в фонде за счет пенсионных взносов вкладчика пенсионным резервом, необходимым для покрытия пенсионных обязательств перед всеми пенсионерами вкладчика. Размер пенсионных обязательств рассчитывается фондом по методике актуарных расчетов, установленной в пенсионных Правилах фонда. Размер негосударственной пенсии участникам (работникам корпорации) устанавливается на момент приобретения работником права на получение негосударственной пенсии (либо увольнения работника на пенсию), исходя из размера пенсионных накоплений (фактически оплаченной пенсии), но не ниже установленного Положением о НПО уровня минимальной корпоративной пенсии. Финансирование корпоративной негосударственной пенсии осуществляется за счет взносов предприятия-вкладчика и дохода, начисляемого фондом. В случае смерти работника, которому корпорация-вкладчик передала права требования к фонду на выделенные участнику пенсионные резервы, до начала 15 получения им негосударственной пенсии, выплаты в размере выкупной суммы могут быть произведены нетрудоспособному члену его семьи (или наследнику). В случае увольнения работника из корпорации или ее филиала ранее приобретения права на получение негосударственной пенсии за участником может сохраняться право на негосударственное пенсионное обеспечение из НПФ «АВИАПОЛИС» с учетом фактически внесенных взносов (оплаченной пенсии). Такое решение принимается руководством корпорации. 2.4. Перечень дополнительных пенсионных программ Корпорация при необходимости может использовать специальные пенсионные программы: Золотой кадровый фонд. Цель – кадровая фиксация некоторой категории сотрудников корпорации. Способ – создание в фонде адресных пенсионных резервов достаточно привлекательного объема с условием возможности распоряжения ими (в виде либо пенсии, либо выкупной суммы) после выработки определенного стажа или достижения некоторого возраста; Пенсионный бонус. Цель – поощрение некоторых сотрудников корпорации. Способ – перечисление на именной пенсионный счет сотрудника премии (бонуса) за особые заслуги, либо признание обязательств аналогичного объема в рамках солидарного счета; Персональный счет. Цель – создание условий высокоэффективного сбережения для некоторых категорий сотрудников корпорации. Способ – финансирование условий, при которых фонд сможет гарантировать повышенный уровень инвестиционной доходности для определенной категории вкладчиков путем целевого пополнения пенсионного резерва фонда. Реализация вышеперечисленных программ возможна как в рамках отдельного пенсионного договора с пенсионным фондом, так и в рамках основной пенсионной программы корпорации. 2.5. Возможности финансирования проектов Вкладчика инвестиционных Отличительной особенностью негосударственного пенсионного фонда является его способность аккумулировать инвестиционные ресурсы. Негосударственным пенсионным фондам предоставлены достаточно широкие возможности инвестирования в реальные секторы экономики. В настоящее время инвестирование пенсионных резервов осуществляется на основании Постановления Правительства РФ № 1432 от 23.12.1999 г. «Об утверждении правил размещения пенсионных резервов негосударственных пенсионных фондов и контроля за их 16 размещением» и приказа Инспекции НПФ № 1 от 10.01.2002 г. «Требования к структуре пенсионных резервов негосударственных пенсионных фондов». Указанные нормативные акты предусматривают следующие направления и предельные объемы размещения (в процентах) от пенсионного резерва: Федеральные государственные ценные бумаги – 50 Государственные ценные бумаги субъектов РФ – 50 Акции и облигации предприятий организаций – 50 Векселя – 50 Банковские вклады и недвижимость (суммарно) – 50 Общая стоимость пенсионных резервов (далее – ПР), размещенных в эмиссионные ценные бумаги, не имеющие признаваемых котировок, не должна превышать 20% стоимости размещенных пенсионных резервов. Общая стоимость ПР, размещенных в ценные бумаги, выпущенные учредителями и вкладчиками фонда, не должна превышать 30% стоимости размещенных ПР. Установлены ограничения размещения ПР в финансовые инструменты с установленной доходностью, в которые должно размещаться не менее 50% стоимости размещенных ПР. Предусмотрены также ограничения размещения ПР по степени риска, причем в объекты вложения повышенного риска и в рискованные объекты вложения суммарно допускается инвестировать не более 20 % стоимости размещенных ПР. Наиболее оптимальной для финансирования различных инвестиционных проектов вкладчиков представляется схема взаимодействия между НПФ, управляющей компанией и вкладчиком, при которой финансовые потоки, представляющие собой пенсионные накопления вкладчика, направляются (с учетом имеющихся ограничений для инвестиций аффилированных лиц) на приобретение акций, облигаций и векселей вкладчиков. С учетом того, что указанные направления размещения ПР фонд может реализовать только через управляющую компанию, целесообразно налаживание тесного взаимодействия с управляющими компаниями или создание подконтрольной вкладчику управляющей компании. Финансирование различных финансовых программ вкладчиков возможно и за счет получения кредитов вкладчиком в банках, в которые фонд самостоятельно имеет право размещать денежные средства в виде депозитных вкладов. Например, у вкладчика с банком может быть достигнута договоренность о погашении кредита в случае возникновения форс – мажорных обстоятельств за счет денежных средств на солидарном счете вкладчиков (не распределенных на именные пенсионные счета участников), которые размещены в банке фондом. Формой реализации различных проектов вкладчика может являться приобретение фондом за счет средств ПР различных объектов недвижимости. 2.6. Налоговое планирование Налогообложение может быть оптимизировано за счет выбора вкладчиком соответствующей пенсионной схемы. С точки зрения увеличения пенсионных резервов вкладчика при их инвестировании важное значение имеет установленный в пенсионном договоре минимальный накопительный период, то есть период времени от начала перечисления денежных средств в НПФ до начала пенсионных выплат. 17 Тщательная проработка процедур, включенных в Положение о негосударственном пенсионном обеспечении и пенсионный договор, играет важное значение в решении не только социальных, но и финансовых задач предприятия – вкладчика. НПФ «АВИАПОЛИС» будет оказывать необходимые консультации по всему комплексу вопросов, относящихся к области НПО. Пенсионные взносы предприятия-работодателя в НПФ согласно ст. 255, п.16 Налогового кодекса РФ включаются в расходы предприятия и уменьшают налоговую базу по налогу на прибыль на 12% от суммы расходов на оплату труда при использовании пенсионной схемы, которая предусматривает учет пенсионных взносов на именных пенсионных счетах участников при достижении ими пенсионных оснований, предусмотренных законодательством РФ. При этом пенсионный договор должен предусматривать выплату пенсий до исчерпания средств на именном пенсионном счете участника в течение срока не менее пяти лет. При выборе коллективной схемы с солидарной ответственностью у вкладчика не возникает объекта налогообложения по единому социальному налогу. В этом случае пенсионные взносы можно относить на расходы предприятия по оплате труда (12%). В соответствии с данной схемой первоначально учет пенсионных взносов осуществляется фондом на солидарном пенсионном счете предприятия - вкладчика. В последующем, при получении участником пенсионных оснований средства, обеспечивающие 100 процентную фондируемость назначенной вкладчиком пенсии, переводятся в аналитическом учете фонда с солидарного пенсионного счета вкладчика на именной пенсионный счет участника. С этого именного счета фонд осуществляет выплаты пенсии. При этом полученная экономия денежных средств, например по сравнению со случаем выплаты работникам предприятия заработной платы, составляет около 30% от суммы пенсионного взноса. Налоговая оптимизация достигается и за счет налоговых льгот, предоставленных законодательством негосударственным пенсионным фондам по налогу на прибыль. При использовании налоговых льгот, позволяющих уменьшить налог на инвестиционный доход фонда, можно фактически увеличить объем средств, направляемых на решение инвестиционных проектов вкладчика. Данная налоговая льгота позволяет за счет увеличения объема средств на солидарном счете вкладчика повысить размер выплачиваемых участникам пенсий или расширить круг потенциальных участников фонда. 2.7. ОБЩЕСТВЕННЫЙ КОНТРОЛЬ ЗА РЕАЛИЗАЦИЕЙ НЕГОСУДАРСТВЕННОГО ПЕНСИОННОГО ОБЕСПЕЧЕНИЯ Контроль за достижением целей, поставленных перед корпоративной пенсионной системой, призваны осуществлять органы управления НПФ «Авиаполис» и профсоюзы. Для контроля за финансовой и хозяйственной деятельностью НПФ «Авиаполис» из работников корпорации создана Ревизионная комиссия, которая имеет широкие полномочия проводить полную и частичную ревизию деятельности пенсионной системы, проверку поступления пенсионных взносов и правильности пенсионных выплат. Общественный контроль за деятельностью фонда и защиту интересов его участников осуществляет Попечительский совет фонда, который формируется из представителей вкладчика (корпорации), участников и застрахованных лиц, которым при принятии решений принадлежит не менее половины голосов. 18 Решения указанных органов являются обязательными для администрации фонда. Работники корпорации вправе обращаться в указанные органы с любыми вопросами, касающимися реализации корпоративной пенсионной программы. 2.8. Заключение Введение накопительных пенсий сопровождается серьезными изменениями в системе пенсионного обеспечения, включая государственную пенсионную систему. Цель – через укрепление и развитие форм социального партнерства работодателя и сотрудников повысить социальную защищенность и экономическую безопасность людей. Негосударственное пенсионное обеспечение является одним из самых важных моментов в общем компенсационном пакете социального обеспечения сотрудников, наряду с заработной платой, премиями, бонусами за период работы, медицинским страхованием и т.п. Предприятие легитимным образом может увеличить социальный пакет для своих сотрудников, включив в него негосударственные пенсии. Корпорация будет стимулировать добровольное вовлечение сотрудников в негосударственное пенсионное обеспечение, организовывать по желанию работников перечисление части их заработной платы на их именные счета в пенсионном фонде, при условии, что сотрудники становятся участниками пенсионной программы, предложенной работодателем Реализация изложенных в настоящей концепции пенсионных планов предприятия будет способствовать укреплению доверия между работниками и работодателем, поможет сформировать корпоративный дух и повысить социальный статус предприятия. Пенсионная система корпорации в тесном сотрудничестве с пенсионным фондом должна пройти несколько этапов, постепенно развиваясь и совершенствуясь, гибко подстраиваясь под изменяющееся законодательство, развивая мотивацию для сотрудников и управляющих предприятием. Для того, чтобы получить впоследствии максимальный эффект от накопительных пенсионных программ, корпорация рекомендует работникам делать личные отчисления в пенсионный фонд как можно раньше, не ожидая приближения пенсионного возраста. Реализация пенсионных планов должна проходить при полной гласности и постоянном разъяснении сотрудникам основных положений негосударственного пенсионного обеспечения. В настоящую концепцию могут вноситься изменения и дополнения по мере необходимости ее совершенствования. 19