Бизнес-Аналитика», составляет около 40 литров воды на одного

advertisement

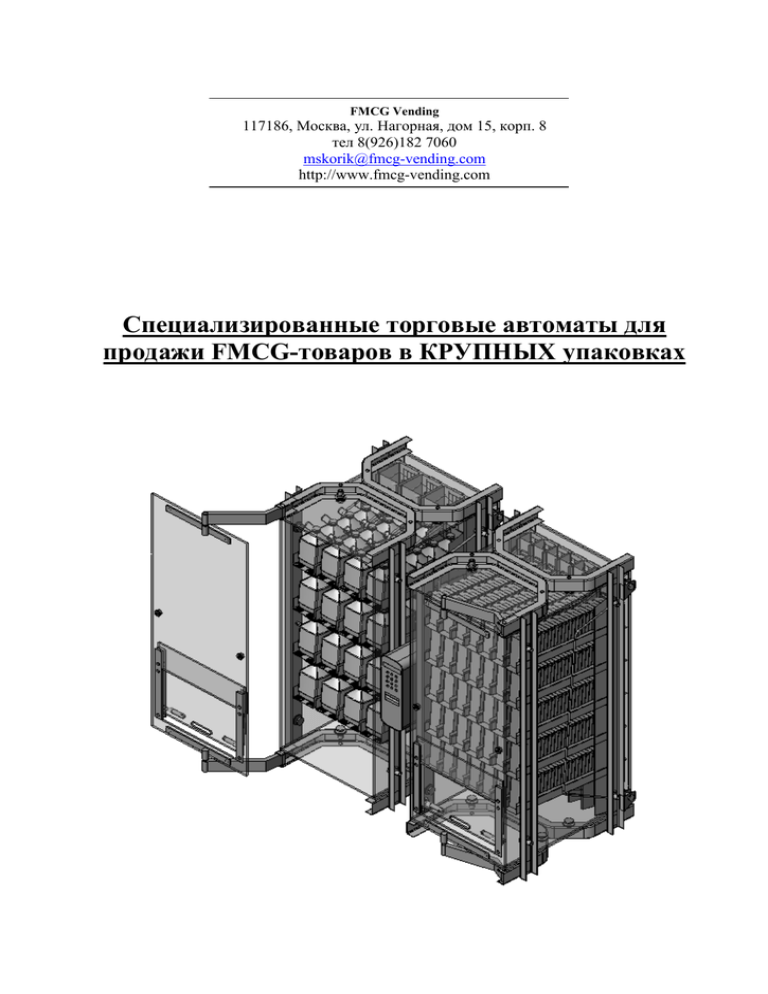

FMCG Vending 117186, Москва, ул. Нагорная, дом 15, корп. 8 тел 8(926)182 7060 mskorik@fmcg-vending.com http://www.fmcg-vending.com Специализированные торговые автоматы для продажи FMCG-товаров в КРУПНЫХ упаковках Содержание: КРАТКОЕ РЕЗЮМЕ ПРОЕКТА (Executive Summary) ЦЕЛЕВЫЕ РЫНКИ ПРОДУКТ СРАВНЕНИЕ С КОНКУРЕНТАМИ БИЗНЕС-МОДЕЛЬ БИЗНЕС-ПЛАН ПОКАЗАТЕЛИ ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ КОММЕРЧЕСКОЕ ПРЕДЛОЖЕНИЕ ИНВЕСТОРУ ПРИЛОЖЕНИЯ -- 2 -- КРАТКОЕ РЕЗЮМЕ ПРОЕКТА (Executive Summary) FMCG - Fast Moving Consumer Goods – быстрооборачиваемые товары повседневного спроса. Это очень широкая категория, насчитывающая миллионы единиц, продаваемые во всем мире ежедневно и генерирующая потоки в сотни миллиардов долларов. Продавать товары в стандартных и эконом-упаковках выгодно - люди тратят на их приобретение гораздо больше денег и на более регулярной основе, чем на импульсный junk-food, которым торгуют традиционные торговые автоматы. Продажа FMCG-товаров в упаковках для домашнего потребления через торговые автоматы - это многомиллиардные целевые рынки и новая глобальная (world-wide) ниша, в которой пока еще нет практически никакой конкуренции. Продукт: Специализированные торговые автоматы для продажи FMCG-товаров в КРУПНЫХ упаковках, в первую очередь – пакетированных жидкостей – соков в ‘тетрапак’ 1-2л и воды питьевой ПЭТ-5л. Возможна так же продажа любых товаров в картонных коробках – каши/мюсли/хлопья/чай/кофе, краска для волос/зубная паста/стиральный порошок а так же - в жестяных банках, стеклянных бутылках. Система хранения автомата является гибкой и настраиваемой с использованием съемных взаимозаменяемых модулей, благодаря чему достигается возможность одновременной продажи упаковок различных форматов внутри одного устройства. Особенности: Устройства не имеют аналогов в категории продажи упакованных жидкостей весом от 3кг. В категории от 1кг до 3кг – значительно выигрывают у конкурентов по себестоимости, возможностям переконфигурации для поддержки новых форматов и рекламной фунциональности. Данные преимущества достигнуты, главным образом, за счет применения новой, (патентованной) системы хранения и выдачи товара. Проблемы, которые решает продукт: Для производителя бутилированной воды, продажа продукции через сеть подобных автоматов решает чрезвычайно актуальную для этого бизнеса проблему логистики – ведь здесь на один адрес доставки привозится сразу 500-1000л товара, против 60-100л, что имеет место в обычном случае HOD-сервиса (Home&Office Delivery). Другим актуальным применением наших автоматов является, например – создание собственных автоматических торговых сетей для региональных производителей путем размещения автоматов в торговых комплексах мегаполиса и, таким образом – вывод на столичный рынок продукции и/или брендов. Бизнес-модель: Наиболее перспективной моделью бизнеса является, на взгляд автора проекта сотрудничество на уровне b2b c крупными Брендами (корпорациями-производителями FMCG-товаров). Технически это будет происходить в форме учреждения совместных предприятий-операторов сетей торговых автоматов, которые будут использоваться не только для прямой продажи, но и для продвижения на рынок торговой марки/продукции данного Бренда. В данном случае это будет реклама, которая в буквальном смысле – продает. Основными местами установки автоматов будут торговые центры, выходы к парковкам при них, магазины при АЗС, холлы жилых комплексов премиум и бизнес- -- 3 -- класса. Другой возможной тактикой сожет быть расположение автоматов на правах субаренды – в существующих магазинах – в продовольственных через них будут продаваться непродовольственные товары, в непродовольственных – наоборот. Стадия и перспективы: Проект находится на стадии непосредственной готовности к началу производства и продаж. Патентная защита продукта была спланирована очень тщательно, что дает возможность разрабатывать свою нишу эксклюзивно, не опасаясь появления конкурентов, захватить доминирующее (и даже - монопольное) положение в ней. Существуют перспективы ведения бизнеса world-wide и на b2b уровне с крупными корпорациями глобального масштаба - такими как Coca-Cola, Nestle, Procter & Gamble, а так же – российскими, ОАО “Вимм-Билль-Данн”, ЗАО Мултон, ООО “Шишкин Лес”, ЗАО “Висма”. В настоящее время пакет ИС представляет собой приоритетный Евразийский патент (+ PCT) и еще несколько заявок на патенты в стадии рассмотрения а так же конструкторскую документацию устройства в виде CAD-модели. Есть возможность получения зарубежных аналогов приоритетного патента. Инвестиционная привлекательность Для старта производства и продаж проекту требуются инвестиции в размере 6 млн.руб. (до достижения точки самоокупаемости). Расчетное время выхода на операционную окупаемость – 8 месяцев с начала запуска производства. Расчет будующей стоимости компании был проведен с использованием линейной модели (пессимистический сценарий) роста с темпами увеличения +5 ТА в месяц и статистических данных о среднем потреблении соков и воды питьевой в г.Москве. Согласно расчетам, по итогам 2-х лет стоимость активов компании (СЧА) составит 41.8 млн.руб. ROI=696%, IRR=83%, на этот момент компания будет обладать собственной сетью из 115 автоматов. По итогам трех лет СЧА=83.8 млн.руб, ROI=1395%, IRR=133%, количество автоматов 175шт. Данная модель (скромный линейный рост +5 автоматов/мес) и оценки продаж (31 уп тетрапак + 22 уп ПЭТ-5л в день с одного автомата) являются заниженными – ожидается, что реальные темпы роста значительно превзойдут расчетные, будет совершен выход на зарубежные рынки, налажено сотрудничество с рядом крупных Брендов и будет запущено сразу несколько аналогичных проектов по созданию совместных сетей. Коммерческое предложение В обмен на 100% необходимых проекту инвестиций (6 млн.руб.), Инвестор получает 4050% доли в Компании. Операционное управление будет вестись генеральным директором в лице автора и инициатора проекта – Скорик Михаила Евгеньевича. Все права интеллектуальной собственности в виде патентов на полезные модели и исключительных лицензий на Продукт будут переданы на баланс Компании. -- 4 -- ЦЕЛЕВЫЕ РЫНКИ Объемы российских рынков соков и бутилированной воды по итогам 2007 составили $3 млрд. и $1.5 млрд. соответственно, продемонстрировав рост на 12.9% и 16% по отношению к 2006г. Причем, наиболее значительными темпами рос сегмент питьевой воды в пятилитровой ПЭТупаковке - по некоторым данным - около 50% в год, что связано с увеличением домашнего потребления такой воды. В 2007г вода в пятилитровой упаковке занимала около 25% всего рынка питьевой воды. Уровень потребления бутилированной воды в Москве, по оценкам агентства "Бизнес Аналитика" составляет примерно 37-40 л. на человека в год. Потребление соков в столице – чуть большую величину 40-50 л. Доля активных потребителей соков в Москве и СанктПетербурге, по данным агентства TGI Russia, составляет 82% всего населения этих городов. Тем не менее, Россия и даже Московский регион по-прежнему существенно отстают от показателей потребления европейских стран, где ежегодно потребляется в среднем 130 литров питьевой воды в расчете на одного человека в год. Даже столичный рынок в этом плане все еще далек от насыщения, однако есть все основания полагать, что он будет стремиться именно этому (среднеевропейскому) показателю - как такое уже произошло, например – с соками. Соки. (более подробно) Соки в России - это развитый, рынок, имеющий приличный вес и уровень потребления. Объем реализации в 2007 г. составил 3107 млн. л. Впервые по объему продаж соковый рынок РФ вышел на третье место в мире, уступая лишь рынкам США и Германии. В крупных городах – Москве и СпБ рынок соков близок к насыщению, тем не менее, в целом же по стране, уровень потребления сока все еще остается довольно невысоким – около 16 л. Для сравнения - в среднем по Европе уровень потребления сока находится на отметке 30 л., в Испании - 20 л., в Германии и США – по 60 л. на человека в год. Подавляющее большинство покупок сока совершаемое российскими потребителями приходится на приобретение продукта в стандартной или крупной упаковке (1-2л) - доля напитков в порционной упаковке (0,3-0,5 л) в 2007г не превышала 17 % от общего объема рынка. По итогам 2007г, более 80% рынка делят между собой 4 крупных производителя: «Лебедянский» (30%), «Нидан» (16%), «Мултон» (22%) и «ВБД» (18%). Вода. (более подробно) Питьевая вода сейчас – самый быстрорастущий рынок среди всех FMCG. И считается одним из самых больших среди всех безалкогольных напитков по объему - занимает порядка 30%. По данным агентства «Бизнес Аналитика», в 2007 года на рынке бутилированной воды в сегменте пять литров и более, лидером являлось ООО «Шишкин лес» с одноименной водой — 23,7%. Далее следует компания PepsiCo («Aqua Minerale») — 12,8%, ЗАО «Висма» («Архыз») — 11,8%, ЗАО «Серебряный источник» («Святой источник») — 4,8%. Наибольшую долю в общем объеме продаж в крупнейших городах имеет вода в ПЭТупаковке объемом 1-2 л. При этом ее доля медленно, но верно снижается - до 62,4% в объемном выражении в 2007 году. Доля крупных форматов, отмечают аналитики «Nielsen -- 5 -- Россия», напротив, растет. Так, в таре емкостью более 2 л продается почти четверть всех объемов продаж воды в 25 крупнейших городах. ПЭТ-упаковка размером более 2 л занимала 24,5% всего объема продаж в 2007 году. ПРОДУКТ Устройство: Специализированные торговые автоматы для продажи FMCG-товаров в КРУПНЫХ упаковках, в первую очередь – пакетированных жидкостей – соков и воды питьевой в упаковках ‘тетрапак’ 1-2л и ПЭТ-5л. Возможна так же продажа любых товаров в картонных коробках – каши/мюсли/хлопья/чай/кофе, краска для волос/зубная паста/стиральный порошок а так же - в жестяных банках, стеклянных бутылках. Особенности: Устройства не имеют аналогов в категории продажи упакованных жидкостей весом от 3кг. В категории от 1кг до 3кг – значительно выигрывают у конкурентов по себестоимости и возможностям переконфигурации для поддержки новых форматов. Кроме того, благодаря внушительным габаритам и почти целиком прозрачному корпусу, автомат обладает и существенной рекламной функцией, что позволяет использовать его для продвижения на рынок новых товаров и торговых марок. Причем, в данном случае, это реклама, которая, в буквальном смысле - продает. Для Бренда, рекламный и продающий потенциал сети из нескольких сотен таких машин будет эквивалентен потенциалу нескольких крупных супермаркетов. Технические детали: Особенность устройства - в принципиально новой конструкции системы хранения и выдачи, которая позволяет работать с крупным и тяжелым товаром. При этом, система выполнена модульной и ее можно легко переконфигурировать для продажи других форматов упаковок. Емкость автомата (одной секции) составляет 96 бутылей ПЭТ-5л или 480 пакетов ‘тетрапак’1л. Возможна одновременная продажа упаковок разных форматов - каждый товар в своем модуле, или установка сдвоенных секций автоматов, имеющих общий блок управления. Внутри корпуса используются съемные взаимозаменяемые модули - например в случае ПЭТ5л используются 4 одинаковых модуля вместимостью по 24 бутыли каждый. Вместимость модулей для 1-2л упаковок ‘тетрапак’ соответственно – больше. Пополнение товаром производится путем установки упаковок на полки модулей. Замена модулей (при необходимости) производится легко и без применения инструментов. Таким образом, корпус и блок управления являются унифицтрованными – на их базе возможно построение очень широкого ряда модельных вариаций. В-будующем можно будет легко разработать модули для продажи и порционных упаковок а так же других форматов, которые будут появляться на рынке. Производство: Производиться автоматы будут методом ‘отверточной сборки’ на арендованных площадях небольшой сборочной мастерской из компонентов, изготовленных по-контракту на предприятиях, предлагающих услуги металлообработки (напр ЗАО "ЗКИПО" www.zkipo.ru, "Савеловский машиностроительный завод", ЗАО "Автоматпроизводство"), электронная начинка будет закупаться у специализированных фирм (OOO "EmWi", www.emwi.ru), -- 6 -- закаленное стекло для корпусных панелей - аналогично (ООО «Арт Структура»). Аналогичным образом, например, сейчас производятся большинство платежных терминалов. Для сборки достаточно будет арендовать небольшое производственно-складское помещение площадью 50-100м2. Себестоимость автомата будет в пределах 120-240 тыс руб. для одиночной и сдвоенной моделей соответственно. Урбанистический дизайн автомата из стекла и металла легко впишется в интерьер современных торговых центров. -- 7 -- СРАВНЕНИЕ С КОНКУРЕНТАМИ Автоматы компании “FMCG Vending” обладают cпособностю работы с крупным и тяжелым товаром, бережно обращаться с любым типом упаковки – стеклом и пакетами ‘терапак’ и бутылями ПЭТ – не взбалтывая (важно для газировки) и не подвергая их ударам. За счет внушительных габаритов и пракически полностью прозрачного корпуса - эффективно выступать как средство in-door рекламы и продвижения новых брендов на рынок. Устройства не имеют аналогов в категории продажи упакованных жидкостей весом от 5кг. В категории от 1кг до 5кг – значительно выигрывают у конкурентов по себестоимости и возможностям переконфигурации для поддержки новых форматов. Наиболее близким функциональным аналогом, т.е. приспособленным для использования как средство продажи и продвижения товара в крупных упаковках – являются роботизированные автоматы-киоски ZoomSystems (США), используемые для распространения дорогой электроники (телефоны, плейеры, КПК). Но они на порядок технологически сложнее и дороже предлагаемых здесь устройств. И не способны продавать товар тяжелее 2-3кг. Таким образом автоматы FMCG Vending естественным образом занимают нишу автоматических точек продажи таких недорогих массовых потребительских товаров каждодневного спроса, как, например – пакетированные соки и бутилированная питьевая вода, любые продукты в картонных коробках – чай/кофе/каши/мюсли/хлопья, бытовая химия – краска для волос/зубная паста/стиральный порошок итд итп. Автоматов, способных продавать FMCG-товары в стандартных и эконом-упаковках на рынке весьма немного – известными автору аналогами являются лишь роботизированные киоски компаний ZoomSystems (США) и Shop24 (Бельгия). Причем ZoomSystems стоит ближе к предлагаемым здесь устройствам по функциональности и используемой бизнес модели. Однако даже при этом наши ниши не пересекаются, автоматы FMCG Vending скорее являются ‘младшим братом’ ZoomSystems, более массовым и дешевым и нацеленным на более массовые и дешевые товары потребительского сегмента рынка - (продукты, быт.химию, корм для животных итп. Основные характеристики продукта (единица измерения) 0. цена 1. способность продавать товар весом более 3 кг 2. количество вариаций товара, представленных в одном автомате Продукт заявителя Автоматы пр-ва “ZoomSystems” Автоматы пр-ва “Shop 24” 3-8 тыс долл 30 тыс.долл более 300 тыс долл есть нет нет до 32 50 300 -- 8 -- 3. способность к реконфигурации для продажи других форматов 4. целевая ниша 5. возможность использования в качестве эффективного средства in-door рекламы и продвижения новых товаров высокая ограниченная ограниченная FMCG – напитки, продукты, быт.химия, корм для животных портативная электроника FMCG – напитки, продукты, быт.химия, корм для животных есть есть нет БИЗНЕС-МОДЕЛЬ. Концепция ‘In-door vending & product promotion’: Продажа и продвижение на рынок новых товаров повседневного спроса, представление торговой марки партнера-производителя продукта (Бренда) во всех торговых центрах мегаполиса. Новый мощный канал сбыта упакованных жидкостей (соки, вода) в емкостях средних и больших форматов, более удобный канал приобретения подобных товаров для покупателя. Основная модель бизнеса: Совместно с крупными брендами-производителями FMCG-товаров – создание автоматических торговых сетей для продажи и продвижения на рынок их продукции. Технически это будет делаться в форме учреждения совместных предприятий. Последние будут достаточно легковесными – возможно даже не имеющими собственного штата – на их балансе будут числиться лишь автоматы данного бренда (и идти прибыль), а все обслуживание (заключение договоров, установку автоматов, пополнение товаром, инкассацию, ремонт) будет аутсорситься на "FMCG Vending". Таким образом Бренду абсолютно не надо будет менять свои бизнес процессы для подключения нового, еще одного канала маркетинга и сбыта продукции. Роль Бренда в этой схеме будет – проинвестировать постройку автоматов для своей сети. Такой b2b подход сулит гораздо больше выгод, чем банальная продажа автоматов ‘на рынок’ или развертывание одной собственой сети. "FMCG Vending" будет иметь прибыль из двух источников - во-первых, это аутсорсинг обслуживания дочерних сетей торговых автоматов, во-вторых - обычный доход (дивиденды) от своей доли в этих сетях. И оба этих источника дохода будут постоянные и долговременные. Бренд же таким образом получает свою долю в ритейловом бизнесе (что было всегда им интересно), а так же мощный канал продвижения своей торговой марки и продуктов - он -- 9 -- окажется представлен сразу во многих торговых центрах, магазинах при АЗС, холлах жилых комплексов итд – то есть во всех местах, где будут установлены автоматы его сети. Основными местами установки автоматов будут торговые центры, выходы к парковкам при них, магазины при АЗС, холлы жилых комплексов премиум и бизнес-класса. Услуга, предлагаемая компанией уникальна, ниша - на 100% свободна, потребность в такой услуге УЖЕ заведомо существует (сейчас Бренды платят супермаркетам за in-door продвижение на их территории – вспомните плату 'за вход’, ‘за полки', 'фейсинги', 'горки' с товаром, 'кока-кольные холодильники' итд итп). Теперь у них появится возможность продвигать свой товар еще более эффективным способом и с более широким охватом. И деньги теперь не уйдут в песок, как в случае традиционных методов рекламы и продвижения, а сразу превратятся в кое-что ценное, имеющее стоимость, в актив (долю в компанииоператоре сети ТА), приносящее доход, и в конечном итоге – даже возвратятся обратно (то есть сеть окупится). Другие возможные модели: Так как за инновацией стоит емкая и глобальная нища, а некоторые параметры устройства вообще уникальны и не имеют аналогов – перспективными являются так же и другие модели бизнеса – например лицензирование автоматов ведущим мировым производителям торгового оборудования (таким как Azkoyen, Crane, Samsung, Dixie, AVT итд итп), или вывод бизнеса сразу на world-wide уровень и установления сотрудничества с крупными транснациональными корпорациями (такими как Coca-Cola, Nestle, Procter & Gamble). БИЗНЕС-ПЛАН С целью защиты интересов партнера-инвестора и оптимального расходования средств, предлагается двухэтапное исполнение бизнес-плана: Этап I. (изготовление опытных образцов и их пробная эксплуатация) цель №1 – получить работающий опытный образец устройства (в количестве 3-4шт) цель №2 – установка на типовые торговые места и снятие реальной статистики продаж На этом этапе партнер-инвестор осуществляет, в-основном, финансирование расходов на создание опытных образцов торгового автомата в количестве 3-4шт, затраты на сертификацию устройства и ФОТ руководителя проекта. Такое количество устройств для первой партии является оптимальным, т.к. во-первых, дает возможность вписаться в минимальный объем заказа у подрядчиков-изготовителей комплектующих, и во-вторых – оставляет некоторую свободу маневра, которую обязательно иметь в условиях ценовой неопределенности - ведь точную реальную себестоимость устройства можно будет подбить только ‘по-факту’ исполнения работ. Таким образом, закладывая в смету затрат изготовление 4-х экземпляров устройств, мы гарантированно получим как минимум 2-3 + вклад в будующее (пресс-формы и доводку конструкторской документации). Второй целью данного этапа является установка опытных образцов на реальные торговые места с целью снятия действительной статистики продаж. Т.к. предлагаемая здесь концепция бизнеса по продаже соков и воды в больших упаковках через торговые автоматы является новой и еще никем не опробованной, перед осуществлением полноценных масштабных -- 10 -- инвестиций в проект, будет целесообразно на практике определить действительные цифры рентабельности, которые этот бизнес способен дать. Для этого будут выбраны типовые места установки таких автоматов (предполагается, что это будут холлы жилых комплексов и зоны входа/выхода к парковкам из торговых центров) и будут проведены эксперименты с предложением через автоматы различных товаров – прежде всего это, конечно же – соки и вода в tetrapak-1л и ПЭТ-5л, но возможно, и кое-что другое, например – краска для волос, стеклоомывающая жидкость для автомобилей, чай или каши/мюсли/хлопья в картонных коробках. Интересно было бы поставить такие автоматы в больших торговых комплексах типа ‘Мега/Теплый Стан’ или жилых комплексах типа ‘Квартал на Ленинском’ или ‘Золотые ключи-2’ в районе Кутузовского проспекта. Только эти три конкретных места установки, способны поглотить в совокупности не менее 20 автоматов. А всего возможных мест, в одной только Москве, насчитываются многие сотни и даже - тысячи! Этап II. (Начало операционной деятельности и рост бизнеса) цель №3 – постановка бизнес-процессов цель №4 – выход на операционную окупаемость цель №5 – создание совместных предприятий (дочерних сетей с производителями FMCG) На этом этапе снимается офисно-складское помещение, нанимаются дополнительные сотрудники, закупается техника (втч. автомобили). Развитие происходит согласно сценарию, описанному в приложенном документе cash-flow. Данный расчет cash-flow компании-оператора сети торговых автоматов справедлив в условиях истинности таких изначальных положений, как: a) себестоимость 1 ТА (сдвоенная модель) не более 260.000 руб. b) продажи с типового торгового места составляют не менее 22 (ПЭТ-5л) и 31(тетрапак-1л) упаковки в день c) стоимость аренды 1 торгового места не более 4000р Действительные значения этих параметров могут быть определены только по факту производства опытных образцов и завершения периода пробной эксплуатации что, собственно, и является целями реализации Этапа I. Перед началом второго этапа все эти значения будут взяты за основу, и cash-flow будет пересчитан используя актуальные значения, а пока же (на момент написания бизнес-плана проекта), в качестве базовых приняты показатели, вычисленные на основе статистики потребления по г.Москве. Необходимо отметить, что так как в действительности автоматы предполагается устанавливать в местах концентрации далеко не средних москвичей, покупательная способность которых гораздо выше – есть основания полагать, что действительные показатели, которые будут определены по итогам первого этапа окажутся выше расчетных, а есть текущий, представленный на момент написания бизнес-плана, расчет cash-flow будет представлять скорее пессимистический сценарий развития событий, чем тот, что будет реализован в действительности и настоящие прибыли окажутся выше а цели будут достигнуты раньше. -- 11 -- ПОКАЗАТЕЛИ ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ Суммарно, для достижения точки операционной окупаемости потребуются инвестиции в размере 6 млн.руб. Расчетное время выхода на окупаемость – 4 месяца. Согласно расчетам cash-flow, возможность для выхода Инвестора из проекта появится начиная со 2-го года существования Компании, по окончании которого ROI составит 696% на вложенные средства. Предполагается, что выход будет осуществлен как обычно - инвестор продает долю инвестору следующего уровня (ангел - фонду прямых инвестиций) или на рынке - ведь это уже будет прибыльная компания с вполне прозрачным и предсказуемым cash-flow. Но, разумеется, Инвестор может предпочесть держать пакет еще дольше – пока темпы роста бизнеса Компании не достигнут насыщения. НЕОБХОДИМЫЕ ИНВЕСТИЦИИ 6,013,925 руб. 41,880,134 29,900,000 11,980,134 83% 696% руб 83,886,772 45,500,000 38,386,772 133% 1395% руб ПО ИТОГАМ 2-х лет Стоимость активов, в т.ч. осн.средств Чистая текущая стоимость (NPV) Внутренняя норма доходности (IRR) Pентабельности инвестиций (ROI) ПО ИТОГАМ 3-х лет Стоимость активов, в т.ч. осн.средств Чистая текущая стоимость (NPV) Внутренняя норма доходности (IRR) Pентабельности инвестиций (ROI) Модель для данного cash-flow предполагает линейный рост на уровне всего +5 автоматов в месяц и для расчета ROI берет только чистую стоимость активов компании (СЧА), в реальности же при всех сделках будет использоваться рыночная стоимость компании, которая в разы выше ликвидационной (k= от 3 до 10), а рост будет – ускоренным. Таким образом – данная таблица описывает максимально пессимистический вариант. КОММЕРЧЕСКОЕ ПРЕДЛОЖЕНИЕ ИНВЕСТОРУ В настоящее время Продукт находится в стадии непосредственной готовности к выпуску опытной партии. После изготовления и отладки эти же образцы пойдут в работу (будут установлены на торговые места) а дальнейшие серийные экземпляры вряд ли будут сильно от них отличаться. Компания зарегистрирована как юридическое лицо в форме Общества с Ограниченной Ответственностью (OOO), владельцем 100% долей которого является автор проекта – Скорик Михаил Евгеньевич. Интеллектуальная собственность будет передана на баланс Компании в виде патентов на полезные модели и исключительных лицензий. Таким образом, данная компания будет являться единственным собственником прав на технологию и производителем Продукта. -- 12 -- Текущее и все дальнейшее управление компанией в качестве Генерального Директора будет вести автор проекта (Скорик М.Е.), принятие ключевых решений будет проводиться им совместно с Инвестором. Для старта производства и продаж требуются инвестиции в размере 6 млн.руб. Инвестор обеспечивает взнос 100% суммы необходимых инвестиций в обмен на 40-50% долю в Компании. Технически, взнос может производиться двумя этапами – этап I (проверка концепции): 1.5млн.руб. и Этап II (операционная деятельность и расширение): 4.5 млн.руб. Подавляющее большинство этих инвестиций пойдет непосредственно на само производство автоматов. Расчетный срок выхода на операционную окупаемость – 4 мес со дня старта второго этапа развития компании или, что то же самое – 8 месяцев с момента получения инвестиций на первый этап. Операционная деятельность Компании будет заключаться в развитии и обслуживании собственной сети тороговых автоматов (для самоокупаемости) по продаже соков в упаковках тетрапак-1л и воды питьевой в ПЭТ-5л, а так же – в одновременном развитии других моделей бизнеса – построении совместных автоматических торговых сетей для крупных брендов и региональных производителей, изготовлении и продаже автоматов зарубеж, лицензировании технологий итд итп. Все доходы таких видов деятельности будут поступать на счет Компании, инвестироваться в рост и расширение бизнеса и/или распределяться в виде дивидендов между собственниками пропорционально их долям ПРИЛОЖЕНИЯ В прилагаемом документе FMCG Vending -- cash-flow.xls находятся три листа с расчетами, лист первый, cash-flow – представляет собой расчет денежных потоков и рентабельности примерной совместной (с Брендом) компании-оператора сети ТА по продаже соков и воды питьевой. Период охватывает 3 года существования и использует модель скромного линейного роста (+5 ТА в месяц). Лист второй ‘расчет продаж’ – представляет собой сделанный на основе стат.данных среднего потребления по г.Москве, расчет продаж соков и воды с одного торгового автомата. Лист третий ‘расчет себестоимости производства’ – содержит смету затрат на производство торогового автомата (максимальной/минимальной комплектации, одинарной или сдвоенной секции). -- 13 --