Общая характеристика компании

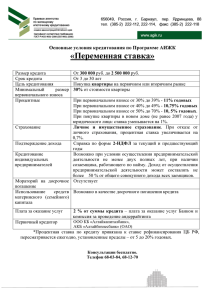

advertisement

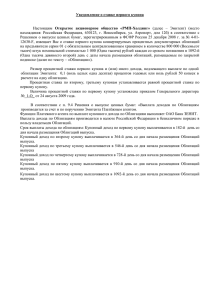

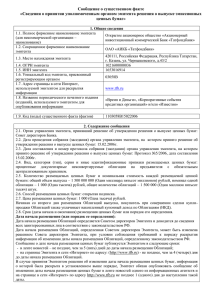

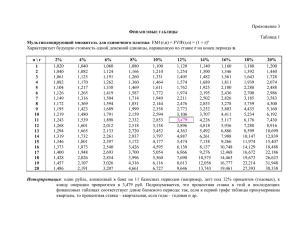

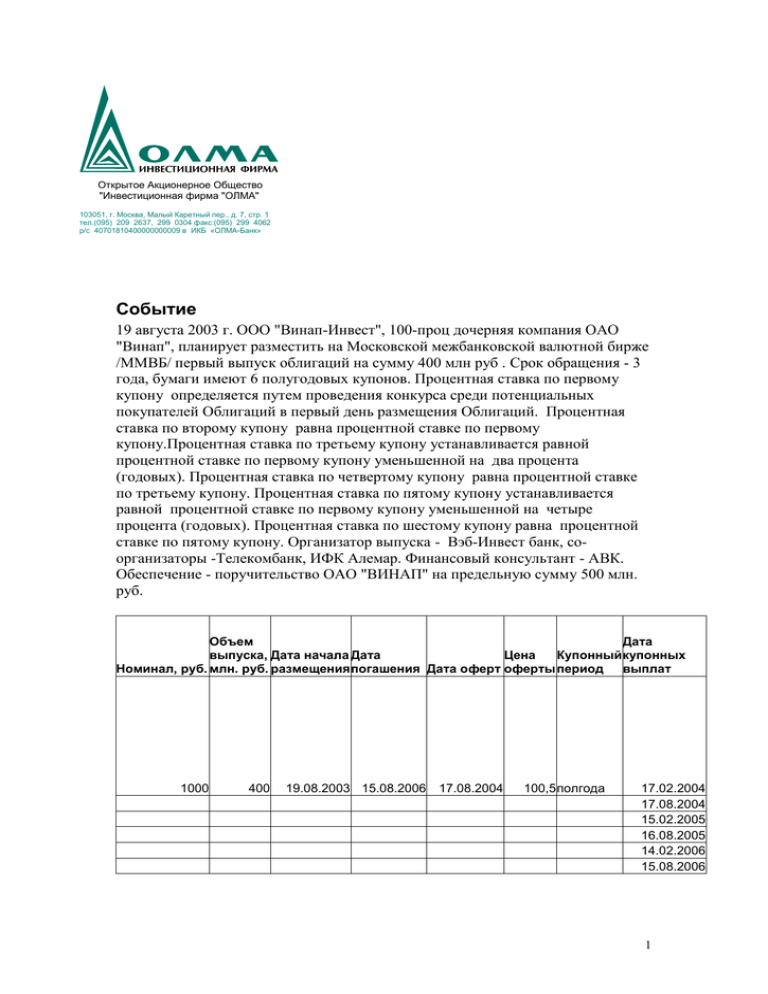

Открытое Акционерное Общество "Инвестиционная фирма "ОЛМА" 103051, г. Москва, Малый Каретный пер., д. 7, стр. 1 тел.(095) 209 2637, 299 0304 факс:(095) 299 4062 р/с 40701810400000000009 в ИКБ «ОЛМА-Банк» Событие 19 августа 2003 г. ООО "Винап-Инвест", 100-проц дочерняя компания ОАО "Винап", планирует разместить на Московской межбанковской валютной бирже /ММВБ/ первый выпуск облигаций на сумму 400 млн руб . Срок обращения - 3 года, бумаги имеют 6 полугодовых купонов. Процентная ставка по первому купону определяется путем проведения конкурса среди потенциальных покупателей Облигаций в первый день размещения Облигаций. Процентная ставка по второму купону равна процентной ставке по первому купону.Процентная ставка по третьему купону устанавливается равной процентной ставке по первому купону уменьшенной на два процента (годовых). Процентная ставка по четвертому купону равна процентной ставке по третьему купону. Процентная ставка по пятому купону устанавливается равной процентной ставке по первому купону уменьшенной на четыре процента (годовых). Процентная ставка по шестому купону равна процентной ставке по пятому купону. Организатор выпуска - Вэб-Инвест банк, соорганизаторы -Телекомбанк, ИФК Алемар. Финансовый консультант - АВК. Обеспечение - поручительство ОАО "ВИНАП" на предельную сумму 500 млн. руб. Объем Дата выпуска, Дата начала Дата Цена Купонный купонных Номинал, руб. млн. руб. размещения погашения Дата оферт оферты период выплат 1000 400 19.08.2003 15.08.2006 17.08.2004 100,5 полгода 17.02.2004 17.08.2004 15.02.2005 16.08.2005 14.02.2006 15.08.2006 1 Общая характеристика компании ООО "Винап-Инвест" создано в 2003 г с целью привлечения финансовых ресурсов для группы "Винап", ядром которой является ОАО "Винап" /Новосибирск/. Группа осуществляет производство, разлив, хранение, продажу алкогольной, слабоалкогольной и безалкогольной продукции. "Винап" является крупнейшим производителем данной продукции в Западной Сибири. По итогам 2002 г объем производства составил около 8 млн далл, объем продаж - 1,5 млрд руб. ОАО "Винап" - один из крупнейших производителей спиртных и безалкогольных напитков. Общий объем выпускаемой продукции - 26 млн далл в год. Структура ОАО объединяет пять самостоятельных производств: пивоваренное, винодельческое, шампанское, ликеро-водочное и безалкогольное. Продукция "Винап" экспортируется в страны ближнего зарубежья. Основные марки: водка "Столица Сибири", пиво "Черный принц", "Юбилейная", "Жигулевская" и "Товарищ Бендер", винные напитки "Рябина красная", "Николаевское подворье", "Рябиновое ожерелье", коньяки "Москва" и "Гянджа", "Русское шампанское", "Российское шампанское - Брют", красное игристое вино "Князь Лев Голицын" и др. Также производится вермут из натуральных молдавских и украинских сухих вин с добавлением экстракта итальянской фирмы "Рикадонна". Выпуск облигаций предназначен для привлечения средств на финансирование завершающего этапа строительства нового пивоваренного завода, дальнейшее развитие производства и частичное рефинансирование краткосрочных обязательств группы компаний "Винап". В 2002 г ОАО "Винап" было произведено 3,486 тыс млн далл пива, в 2003 г с учетом ввода в эксплуатацию нового завода планируется увеличить выпуск пива до 7 млн далл. На новых производственных мощностях будет выпускаться пиво сегмента "Премиум-брэнд Sobol", а также элитное европейское пиво Kaltenberg по лицензионному соглашению. После выхода на проектную мощность нового пивоваренного завода компания планирует увеличить выпуск пива на 12 млн далл, что обеспечит дополнительную выручку в 60-70 млн долл в год. Акционерный капитал ОАО «ВИНАП» Наименование акционера Категория Доля в УК, % 2 Федеральное унитарное государственное предприятие «РОССПИРТПРОМ» 33% Гендиректору АО Ю. Верясов Novoski /Финляндия/ 12% 8% ООО «Винап-Инвест» является 100%-ной дочкой ОАО «ВИНАП». Кредитная история На 01.06.2003г. ОАО «ВИНАП» было привлечено 415 млн. рублей кредитов от крупнейших российских и региональных банков. Кредиты привлекались преимущественно на инвестиционные цели, для пополнения оборотных средств, на закупку сырья. По сравнению с аналогичным периодом 2002 года объем заимствований увеличился на 159 млн. рублей, что связано с реализацией крупного инвестиционного проекта – строительство пивоваренного завода. Основной объем привлеченных ресурсов составляют краткосрочные кредиты. Компания своевременно выполняет свои обязательства: по действующим и истекшим договорам просрочки платежей по выплате процентов и основного долга отсутствовали. В рамках реализуемой вексельной программы ОАО "ВИНАП" планируется осуществить размещение простых дисконтных векселей общим объемом 150 млн руб. Срок погашения векселей составит 3 и 6 месяцев. Анализ финансового состояния эмитента В соответствии с отчетностью поручителя – ОАО «ВИНАП» (эмитент учрежден в 2003 г. и не вел финансово-хозяйственной деятельности) нами проведен экспресс-анализ кредитоспособности заемщика В соответствии с нашей методикой устанавливаются три класса заемщиков: первого класса, кредитование не вызывает сомнений; второго класса, кредитование требует взвешенного подхода; третьего класса, кредитование связано с повышенным риском. Рейтинг определяется по сумме баллов: S <= 1 – I класс; 1 < S <= 2,42 – II класс; S > 2,42 – III класс. По данным финансовой отчетности ОАО «Винап» на 01.04.03 г. 3 Сумма баллов Наименование показателя К-т абсолютной ликвидности Значение Класс Вес 0,003 3 0,025 0,075 0,46 3 0,245 0,735 0,77 3 0,275 0,825 2,80 3 0,451 1,353 3% 2 0,004 0,008 К-т "срочной" ликвидности (quick ratio) К-т текущей ликвидности К-т соотношения привлеченного и собственного капитала Рентабельность реализованной продукции 2,996 3 Итого Класс кредитоспособности Таким образом, ОАО «ВИНАП» на дату оценки относится к 3-му классу кредитоспособности (высокий кредитный риск). После размещения займа коэффициент долговой нагрузки (отношение привлеченных средств к собственному капиталу) составит 4,28. Данные отчетности показывают проблемы, связанные со структурой капитала компании – отношение привлеченных средств к акционерному капиталу на 01.04.03 г. превышают 2,8, причем весь доля краткосрочных обязательств превышает 80%. При этом отношение финансовый долг / акционерный капитал составляет 1,6, доля краткосрочного долга – более 60%. После размещения облигационного займа финансовый леверидж превысит 3,0, однако с учетом рефинансирования краткосрочного долга отношение долг / акционерный капитал снизится до 0,96, что является приемлемым уровнем. В качестве недостатка можно отметить низкую рентабельность компании – так, рентабельность продаж (отношение прибыли от продаж к выручке) по итогам 1 –го квартала 2003 г. составляет всего 3%, причем по итогам 2001-2002 гг. она была заметно выше – 10-16%. Рентабельность активов менее 1%. Анализ премии к рынку на 12.08.03 При анализе доходности к погашению можно рассматривать как benchmark облигации Тинькофф-Инвест с доходностью 19,6% годовых к погашению и 17,35% к годовой оферте. В целом, с учетом относительно высоких кредитных рисков эмитента, можно считать приемлемой для покупки доходность к погашению не ниже 16,6%, что соответствует ставке первого купона примерно 17,8% годовых и доходности к оферте 19,1% годовых. Учитывая высокую текущую доходность 2-х первых купонов, для инвесторов может быть более интересна покупка до годовой оферты. 4 В целом ожидается, что ликвидность по данному выпуску на вторичном рынке будет несколько ниже средней, что обусловлено относительно низким объемом выпуска (400 млн. руб.) и слабой известностью эмитента. Ольга Беленькая, аналитик ИФ «ОЛМА» Информационно-аналитическое управление ИФ "ОЛМА" Руководитель управления Паньшин Олег [Нефть/Телекоммуникации] Аналитики: Беленькая Ольга [Экономика, Долговые инструменты] Кобрина Татьяна [Энергетика/Металлургия] Ассистенты: Новикова Елена, Плахов Денис При подготовке обзора использовались новости информационных агентств (ИНТЕРФАКС, BLOOMBERG, МФД, ПРАЙМ-ТАСС, Cbonds), данные проспекта эмиссии и инвестиционного меморандума. Информационно-аналитическое управление ИФ "ОЛМА" © 2001-2003 Настоящая информация не несет никаких рекомендаций относительно покупки или продажи ценных бумаг, составлена на основе публичных источников, которые признаны надежными, и за достоверность предоставленной информации компания "ОЛМА" ответственности не несет. Компания "ОЛМА" не принимает какой-либо ответственности в отношении убытков и ущерба любого рода, полученных на основании использования информации, содержащейся на настоящем сайте. 5