Классификация инвестиций

advertisement

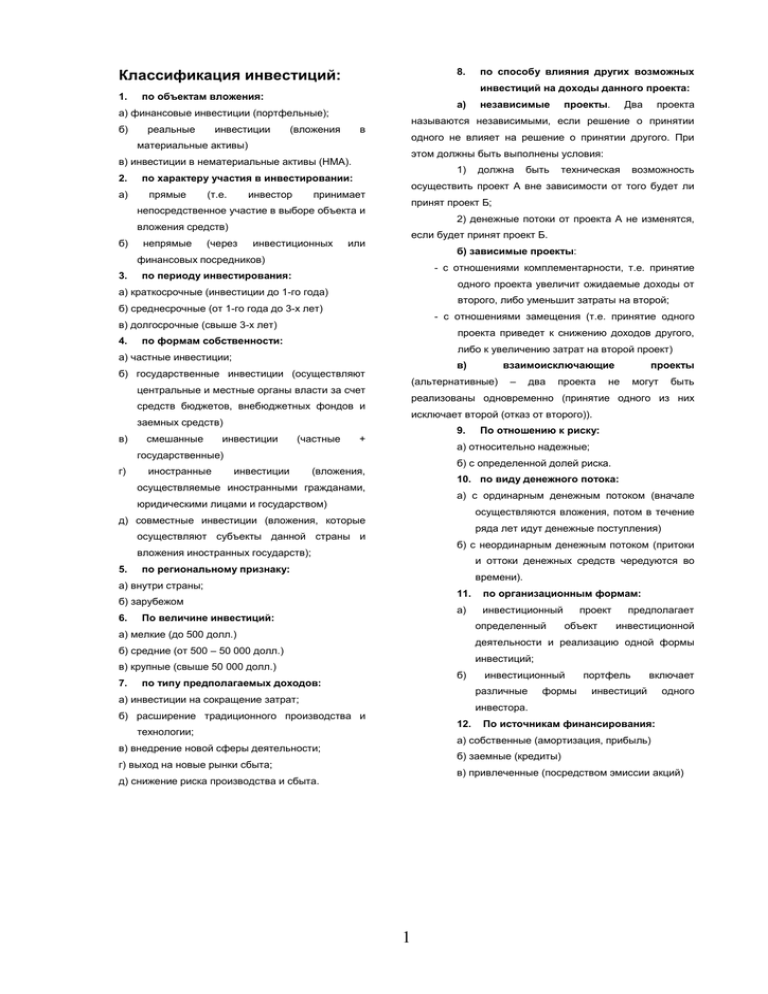

Классификация инвестиций: 1. реальные инвестиции (вложения (т.е. инвестор 1) (через инвестиционных или одного проекта увеличит ожидаемые доходы от второго, либо уменьшит затраты на второй; - с отношениями замещения (т.е. принятие одного в) долгосрочные (свыше 3-х лет) проекта приведет к снижению доходов другого, по формам собственности: либо к увеличению затрат на второй проект) а) частные инвестиции; в) б) государственные инвестиции (осуществляют 9. + инвестиции быть По отношению к риску: а) с ординарным денежным потоком (вначале осуществляются вложения, потом в течение д) совместные инвестиции (вложения, которые ряда лет идут денежные поступления) осуществляют субъекты данной страны и б) с неординарным денежным потоком (притоки вложения иностранных государств); и оттоки денежных средств чередуются во по региональному признаку: времени). а) внутри страны; б) зарубежом По величине инвестиций: 11. по организационным формам: а) инвестиционный определенный а) мелкие (до 500 долл.) проект объект предполагает инвестиционной деятельности и реализацию одной формы б) средние (от 500 – 50 000 долл.) инвестиций; в) крупные (свыше 50 000 долл.) 7. могут 10. по виду денежного потока: юридическими лицами и государством) 6. проекты не б) с определенной долей риска. (вложения, осуществляемые иностранными гражданами, 5. проекта а) относительно надежные; государственные) иностранные два исключает второй (отказ от второго)). заемных средств) г) – реализованы одновременно (принятие одного из них средств бюджетов, внебюджетных фондов и (частные взаимоисключающие (альтернативные) центральные и местные органы власти за счет инвестиции возможность - с отношениями комплементарности, т.е. принятие по периоду инвестирования: смешанные техническая б) зависимые проекты: б) среднесрочные (от 1-го года до 3-х лет) в) быть 2) денежные потоки от проекта А не изменятся, а) краткосрочные (инвестиции до 1-го года) 4. должна если будет принят проект Б. финансовых посредников) 3. проекта принят проект Б; вложения средств) непрямые Два осуществить проект А вне зависимости от того будет ли принимает непосредственное участие в выборе объекта и б) проекты. этом должны быть выполнены условия: по характеру участия в инвестировании: прямые независимые одного не влияет на решение о принятии другого. При в) инвестиции в нематериальные активы (НМА). а) а) называются независимыми, если решение о принятии в материальные активы) 2. по способу влияния других возможных инвестиций на доходы данного проекта: по объектам вложения: а) финансовые инвестиции (портфельные); б) 8. б) по типу предполагаемых доходов: инвестиционный различные а) инвестиции на сокращение затрат; формы портфель включает инвестиций одного инвестора. б) расширение традиционного производства и 12. технологии; По источникам финансирования: а) собственные (амортизация, прибыль) в) внедрение новой сферы деятельности; б) заемные (кредиты) г) выход на новые рынки сбыта; в) привлеченные (посредством эмиссии акций) д) снижение риска производства и сбыта. 1 Таблица. Сравнение преимуществ и недостатков привилегированных и обычных акций с позиций мотивации их выбора инвестором Обыкновенные акции Мотивация выбора акций инвестором I. Уровень и стабильность дохода Преимущества 1. Возможность получения более высоких доходов в период эффективной деятельности 2. Более высокая степень корреляции доходов с темпами инфляции II. Уровень инвестиционных рисков 1. Возможность прямого III. Возможность влияния влияния на хозяйственный процесс путем участия в на повышение управлении доходности и снижение 2.Возможность участия в уровня рисков разработке дивидендной политики IV. Обеспечение ликвидности Привилегированные акции Недостатки Преимущества Недостатки 1. Нестабильность уровня доходов в отдельные периоды 2. Возможность получения низких дивидендов в отдельные периоды 1. Обеспечение стабильного дохода в виде заранее оговоренного размера дивидендов 2. Выплата доходов вне зависимости от результатов хозяйственной деятельности 1. В период эффективной деятельности уровень доходов может быть ниже, чем по простым акциям 2.Не достаточный учет факторов инфляции при выплате доходов 1. При банкротстве и ликвидации АО можно потерять весь инвестиционный капитал 2. При неэффективной деятельности дивиденды могут быть не выплачены 3. Незащищена ни от систематического (рыночного), ни от специфического рисков 1. При ликвидации АО имеют преимущественное право на участие в разделе имущества 2. При выплате дивидендов имеют преимущественное право на их получение 3. Полностью защищена от систематического риска и частично от несистематического (специфического) риска. 1. Возможность отзыва (обратного выкупа) акций вне зависимости от желания акционера (если это предусмотрено уставом) 1. В соответствии с уставом ряда АО участие в управлении мелких владельцев акций ограничено - 1. Отсутствие права участия в управлении АО 1. Ликвидность может быть обеспечена путем преимущественного права обратного выкупа акций (если это предусмотрено уставом) 1. Более низкий уровень ликвидности на фондовом рынке 1. Более высокая ликвидность на фондовом рынке 2 Характеристика инвестиционных качеств ценных бумаг Ценные бумаги Инвестиционные качества 1 Государственные краткосрочные облигации Низкий риск, средняя доходность, обеспечение надежности и безопасности вложений государством, высокая ликвидность 2 Обыкновенные акции 3 Привилегирован ные акции Надежность, малый риск при экономической состоятельности, финансовой устойчивости, платежеспособности и ликвидности акционерного общества. Безопасность при хорошей деловой репутации эмитента, ликвидность при устойчивом спросе. Доходность при значительной величине собственных средств и устойчивом росте объема реализации товаров и услуг, высоких показателях эффективности использования материальных, трудовых и финансовых ресурсов. Конвертируемость при определенных условиях 4 Корпоративные облигации Средний риск, гарантированная доходность, высокая ликвидность, надежность и безопасность за счет формирования страхового и выкупного фондов при эмиссии облигаций. Срочность 5 Депозитные сертификаты Строго определенные условия доходности, срочности, возвратности. Высокая ликвидность на основе свободного обращения. Устойчивая доходность, банковские гарантии безопасности вложений 6 Векселя Высокая ликвидность, малая доходность, ограниченный риск, степень надежности и безопасности прямо пропорциональны финансовой состоятельности эмитента. Высокий уровень конвертируемости в сделках по обмену векселей одних эмитентов на векселя других эмитентов или на иные ценные бумаги и имущество 7 Чеки Абсолютная ликвидность, нулевая доходность, гарантированное обеспечение средствами на банковском счете, ограниченность срока использования (обычно 10 суток) 8 Фьючерсные контракты Высокая доходность и риск, средняя ликвидность, достаточная надежность и безопасность, слабый уровень конвертируемости 9 Опционы Право владельца опциона на покупку или продажу акций, облигаций и других ценных бумаг № п/ п 3 Общие принципы формирования инвестиционного портфеля Наименование Определение Принцип обеспечения реализации инвестиционной стратегии Формирование инвестиционного портфеля должно коррелировать с целями инвестиционной стратегии предприятия, обеспечивая преемственность долгосрочного и среднесрочного планирования инвестиционной деятельности предприятия Принцип обеспечения соответствия портфеля инвестиционным ресурсам Означает ограничение выбираемых объектов инвестиций возможностями их обеспечения ресурсами, в общем случае инвестиционными, в частности – финансовыми Принцип оптимизации Соблюдение пропорций между доходом и риском, определенных соотношения доходности стратегией предприятия. Реализация принципа обеспечивается путем и риска диверсификации объектов инвестирования Принцип оптимизации доходности и ликвидности Соблюдение определенных стратегий предприятия пропорций между доходом и ликвидностью. Оптимизация портфеля заключается в обеспечении финансовой устойчивости и текущей платежеспособности предприятия Принцип обеспечения управляемости портфелем Обеспечение соответствия объектов инвестирования кадровому потенциалу и возможности осуществления оперативного реинвестирования средств Стратегии портфельного управления Мониторинг (оценка инвестиционных качеств ценных бумаг) Отбор ценных бумаг низкодоходных к реализации Расчет «нового» портфеля, его доходности, риска с учетом ротации ценных бумаг Отбор ценных бумаг в хорошо диверсифицированный портфель Оптимизация портфеля Ревизия – сравнение эффективности «старого» и «нового» портфелей с учетом затрат не операции по куплепродаже ценных бумаг Падение доходности ниже минимальной Формирование «нового» портфеля Формирование «нового» портфеля 4 Пассивное управление Активное управление эффективных к приобретению Определение минимально необходимой доходности Структуры портфелей различных инвесторов Вид актива Портфель консервативного инвестора Тип портфеля Портфель умеренного инвестора Портфель агрессивного инвестора 15% 45% 35% 30% 50% 5% 40% 35% 0% 5% 100% 15% 100% 25% 100% Акции Облигации Краткосрочные ценные бумаги Недвижимость Итого Классификация портфеля в зависимости от источника дохода Источники дохода Рост курсовой стоимости Портфель роста Текущие выплаты Портфель роста и дохода Консервативного Портфель дохода Регулярного роста Сбалансированный Среднего Двойного назначения Агрессивного 5 Доходных ценных бумаг Динамические методы оценки экономической эффективности инвестиционных проектов Наименование показателя 1. Чистая приведенная стоимость (NPV, Net Present Value) - разница между суммой дисконтированных денежных потоков проекта и первоначальными инвестиционными затратами 2. Индекс доходности (PI, Profitability Index) отношение текущего денежного потока к величине первоначальных инвестиционных затрат 3. Внутренняя норма доходности (IRR, Internal rate of return) максимальная величина требуемой нормы доходности, при которой проект остается эффективным 4. Дисконтированный срок окупаемости (DPP, Disconted Payback Period) - Методика расчета n NPV t 1 CFt (1 r )t I0 Функция в Excel Критерии эффективности =ЧПС(ставка; значение1; значение2;…) Проект признается эффективным при NPV>0. Проект с большим значением NPV является более привлекательным для инвестиций Проект признается эффективным при NPV>0. Проект с большим значением NPV является более привлекательным для инвестиций n CF t t t 1 (1 r ) PI I0 Рассчитывается, уравнения: n NPV I 0 исходя (1 IRR) t 1 CFt t из 0 =ВСД(значения; предположение) Если IRR превосходит цену инвестируемого капитала, то проект принимается к финансированию. В случае, когда проект финансируется полностью за счет привлеченного кредита, значение IRR должно быть выше процентной ставки по банковскому кредиту Срок окупаемости должен быть меньше или равен сроку, установленному инвесторами. При сравнении альтернативных проектов предпочтение отдается проекту с меньшим сроком окупаемости DPP m in n, n СFk при I0 k ( 1 k 1 r) 6