Важнейшим показателем фондового рынка является его

advertisement

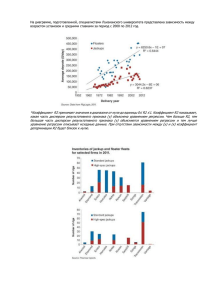

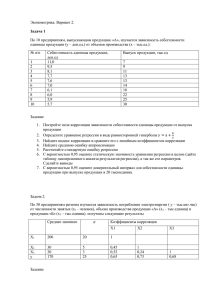

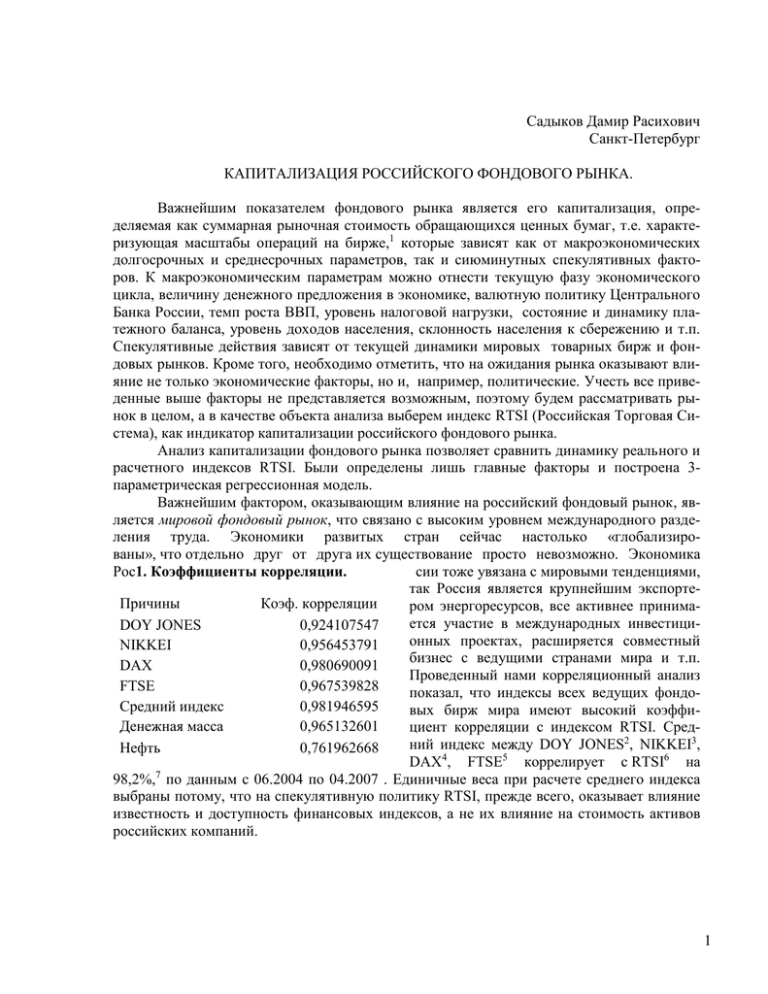

Садыков Дамир Расихович Санкт-Петербург КАПИТАЛИЗАЦИЯ РОССИЙСКОГО ФОНДОВОГО РЫНКА. Важнейшим показателем фондового рынка является его капитализация, определяемая как суммарная рыночная стоимость обращающихся ценных бумаг, т.е. характеризующая масштабы операций на бирже,1 которые зависят как от макроэкономических долгосрочных и среднесрочных параметров, так и сиюминутных спекулятивных факторов. К макроэкономическим параметрам можно отнести текущую фазу экономического цикла, величину денежного предложения в экономике, валютную политику Центрального Банка России, темп роста ВВП, уровень налоговой нагрузки, состояние и динамику платежного баланса, уровень доходов населения, склонность населения к сбережению и т.п. Спекулятивные действия зависят от текущей динамики мировых товарных бирж и фондовых рынков. Кроме того, необходимо отметить, что на ожидания рынка оказывают влияние не только экономические факторы, но и, например, политические. Учесть все приведенные выше факторы не представляется возможным, поэтому будем рассматривать рынок в целом, а в качестве объекта анализа выберем индекс RTSI (Российская Торговая Система), как индикатор капитализации российского фондового рынка. Анализ капитализации фондового рынка позволяет сравнить динамику реального и расчетного индексов RTSI. Были определены лишь главные факторы и построена 3параметрическая регрессионная модель. Важнейшим фактором, оказывающим влияние на российский фондовый рынок, является мировой фондовый рынок, что связано с высоким уровнем международного разделения труда. Экономики развитых стран сейчас настолько «глобализированы», что отдельно друг от друга их существование просто невозможно. Экономика Рос1. Коэффициенты корреляции. сии тоже увязана с мировыми тенденциями, так Россия является крупнейшим экспортеПричины Коэф. корреляции ром энергоресурсов, все активнее принимается участие в международных инвестициDOY JONES 0,924107547 онных проектах, расширяется совместный NIKKEI 0,956453791 бизнес с ведущими странами мира и т.п. DAX 0,980690091 Проведенный нами корреляционный анализ FTSE 0,967539828 показал, что индексы всех ведущих фондоСредний индекс 0,981946595 вых бирж мира имеют высокий коэффиДенежная масса 0,965132601 циент корреляции с индексом RTSI. Средний индекс между DOY JONES2, NIKKEI3, Нефть 0,761962668 DAX4, FTSE5 коррелирует с RTSI6 на 98,2%,7 по данным с 06.2004 по 04.2007 . Единичные веса при расчете среднего индекса выбраны потому, что на спекулятивную политику RTSI, прежде всего, оказывает влияние известность и доступность финансовых индексов, а не их влияние на стоимость активов российских компаний. 1 Согласно проведенному анализу на капитализацию российского фондового рынка оказывает влияние денежное предложение. Зачастую цены на российские акции растут на избыточной ликвидности, невостребованной российской экономикой.8 Действительно, согласно расчетам, корреляция денежной массы и индекса RTSI почти 97%. Наконец третий фактор - состояние внешних товарных рынков. Здесь учитываются лишь цены на североморский сорт нефти марки Brent и не рассмотрена конъюнктура рынка газа, металлов и др. Помесячный анализ котировок дает корреляцию 76,2%. Регрессионное уравнение, связывающее стоимость индекса RTSI, средний индекс ведущих мировых фондовых бирж, денежную массу (агрегат М2) и котировки нефти марки Brent, может быть записано следующим образом: RTS = F0 + F1*I+F2*M2+ F3*Brent, где I – средний индекс ведущих мировых бирж; F0, F1, F2, F3 – коэффициенты регрессии. При построении данной модели мы исходили из того, что локально всякая мультипликативная модель апроксимируется линейной, а высокое значение коэффициента детерминации указывает на то, что наше аналитическое приближение оказывается адекватным. В табл.2 представлены расчеты коэффициентов регрессии с достаточным уровнем надежности. Таблица 2. Расчеты коэффициентов регрессии. Y-пересечение (F0) Денежная масса (F1) Средний индекс (F2) Нефть (F3) Коэффициенты Стандартная ошибка t-статистика P-Значение 1846,351143 193,6000066 9,536937398 9,82146E-11 0,090883343 0,0252742 3,595893939 0,001107031 0,255652728 0,038048018 6,719212708 1,61454E-07 3,390425615 1,86737784 1,815607716 0,079114995 Таблица 3. Регрессионная статистика. Регрессионная статистика (Табл.3) свидетельствует о том, что значимость данной модели высока. R-квадрат - это квадрат корреляции расчетного RTSI с реальным. В нашем случае это 98%. Если взять параметры отдельно, то получится, что средний индекс ведущих мировых бирж отвечает за 0,98*0,98, т.е. за 96%, денежная масса за 94%, нефть за 58%. В любом случае видно, что наша формула приближает RTSI лучше, чем любой из параметров по отдельности. 2 Регрессионная статистика Множественный R 0,988316073 R-квадрат 0,976768659 Нормированный R-квадрат 0,974520465 Стандартная ошибка 79,13324278 Наблюдения 35 Значимость F 2,1246E-25 В соответствии с динамикой фактического и расчетного значения индекса RTSI, изображенной на рис.1, мы можем говорить о том, что значения фактического индекса отклоняются от расчетного в пределах допустимой нормы. Рис.1. Динамика фактического и расчетного индексов RTSI 2600,00 2400,00 y = 47,202x - 58788 2200,00 2 R = 0,971 Значения индекса RTSI 2000,00 1800,00 1600,00 1400,00 1200,00 1000,00 800,00 600,00 400,00 200,00 РТС Справ едлив ый РТС Тренд 7 к. 07 де ок т.0 фе в. 07 ап р. 07 ию н. 07 ав г.0 7 6 к. 06 де ок т.0 фе в. 06 ап р. 06 ию н. 06 ав г.0 6 5 к. 05 де ок т.0 фе в. 05 ап р. 05 ию н. 05 ав г.0 5 4 4 к. 04 де ок т.0 ав г.0 ию н. 04 0,00 Ме сяц, год На рис.1 хорошо видно, что реальный индекс RTSI движется вокруг расчетного значения, а сама капитализация РЦБ (рынка ценных бумаг) растет. Однако стоит заметить, что данный подход применим лишь в периоды стабильности, и в период кризиса может отражать реальность неадекватно. В 2004-2007 гг. в России наблюдалась сравнительно стабильная ситуация в экономике: стабильный рост ВВП, профицитный бюджет и рост резервов России, что обеспечивало благоприятный инвестиционный климат и относительную стабильность в экономике. В этот период уровень отклонения расчетного индекса RTSI от реального был незначительным. В последующий период ситуация в российской экономике радикально изменилась: цены на энергоносители резко упали, Центральный банк изменил монетарную политику и в связи с разразившимся кризисом инвестиционный климат ухудшился. В результате статистические зависимости индекса RTSI от определенных в анализе факторов роста изменились (таблица 4). Таблица 4. Коэффициенты регрессии за периоды с 06.2004 по 04.2007, с 04.2007 по 10.2009, с 06.2004 по 10.2009. Параметры Y-пересечение с 06.2004 - 04.2007 Коэффициенты -1846,351143 с 04.2007 - 10.2009 Коэффициенты -603,2273505 06.2004 - 10.2009 Коэффициенты -1819,859242 3 Средний индекс Денежная масса Нефть 0,255652728 0,090883343 3,390425615 0,179193486 -0,039743534 13,44732491 0,251322071 0,037295753 8,614787116 На рисунке 2 изображена динамика фактического RTSI и индексов, рассчитанных на основе коэффициентов регрессии за периоды с 06.2004 по 04.2007, с 04.2007 по 10.2009, с 06.2004 по 10.2009. Рис.2. Динамика RTSI фактического, RTSI расчитанного на основе коэф. регрессии с 06.2004 по 10.2009, с 04.2007 по 10.2009, с 06.2004 по 04.2007. 3000 2500 2000 1500 1000 500 ию н. 04 се н. 04 де к.0 м 4 ар .0 5 ию н. 05 се н. 05 де к.0 м 5 ар .0 6 ию н. 06 се н. 06 де к.0 м 6 ар .0 7 ию н. 07 се н. 07 де к.0 м 7 ар .0 8 ию н. 08 се н. 08 де к.0 м 8 ар .0 9 ию н. 0 се 9 н. 09 0 RTSI реальный RTSI расчет ный (коэф. регрессии 06.2004-10.2009) RTSI расчет ный (коэф регрессии 04.2007-10-2009) RTSI расчет ный (коэф. регрессии 06.2004-04.2007) Динамика российского фондового рынка по-прежнему схожа с динамикой индекса, рассчитанного на основе коэффициентов регрессии с 06.2004 по 04.2007 и, как можно заметить, является более оптимистичным, что может указывать на то, что фондовый рынок недооценен. Справедливо предположить, что недооценка рынка связана с текущим экономическим кризисом и, как видно из таблицы 4, коэффициенты регрессии меняются. Так во время наиболее острой фазы кризиса значимость нефти существенно возросла, что может быть связано с тем, что экономика России существенно зависит от доходов, полученных от экспорта энергоресурсов. Коэффициент регрессии денежной массы стал отрицательным в связи с проведенной девальвацией национальной валюты. Влияние 4 среднего индекса ведущих фондовых бирж ослабло, что можно объяснить оттоком значительной доли спекулятивного капитала с российского рынка. Необходимо отметить, что по мере роста цен на энергоресурсы доходы от экспорта в экономике России растут, национальная валюта укрепляется и вновь увеличивается доля спекулятивного капитала. В таблице 4 показано, что значение коэффициента нефти снижается, а влияние мировых фондовых бирж практически достигло докризисного уровня. Значимость денежной массы растет в связи с укреплением национальной валюты и так же приближается к уровню 2007 года. Строить прогнозы фондового рынка в период кризиса чрезвычайно сложно. За последние 2 года различные организации озвучивали множество прогнозов, многие из которых не оправдались. И, тем не менее, справедливо говорить о том, что с возвратом значений соответствующих коэффициентов регрессии отклонение реального индекса RTSI от расчетного (на основе коэффициентов регрессии за период с 06.2004 по 04.2007) будет уменьшаться, а капитализация российского фондового рынка будет расти. 1 http://ru.wikipedia.org http://finance.yahoo.com/q/hp?s=^DJI 3 http://finance.yahoo.com/q/hp?s=^N225 4 http://finance.yahoo.com/q/hp?s=^GDAXI 5 http://finance.yahoo.com/q/hp?s=^FTSE 6 www.rts.ru 7 Для анализа использовались значения индексов с 01.06.04 по месяцам всех ведущих фондовых бирж мира: DOY JONES, NIKKEI, DAX, FTSE. Затем был посчитан средний индекс, который, как можно заметить из табл.1, имеет наибольший коэффициент корреляции и составляет 98,2%. 8 К.Тремасов, Е.Федоров. «Модель: капитализация – ликвидность», Аналитический отчет Банка Москвы. 16 марта 2004 г. 2 5