Основные виды стоимости, предусмотренные международными

advertisement

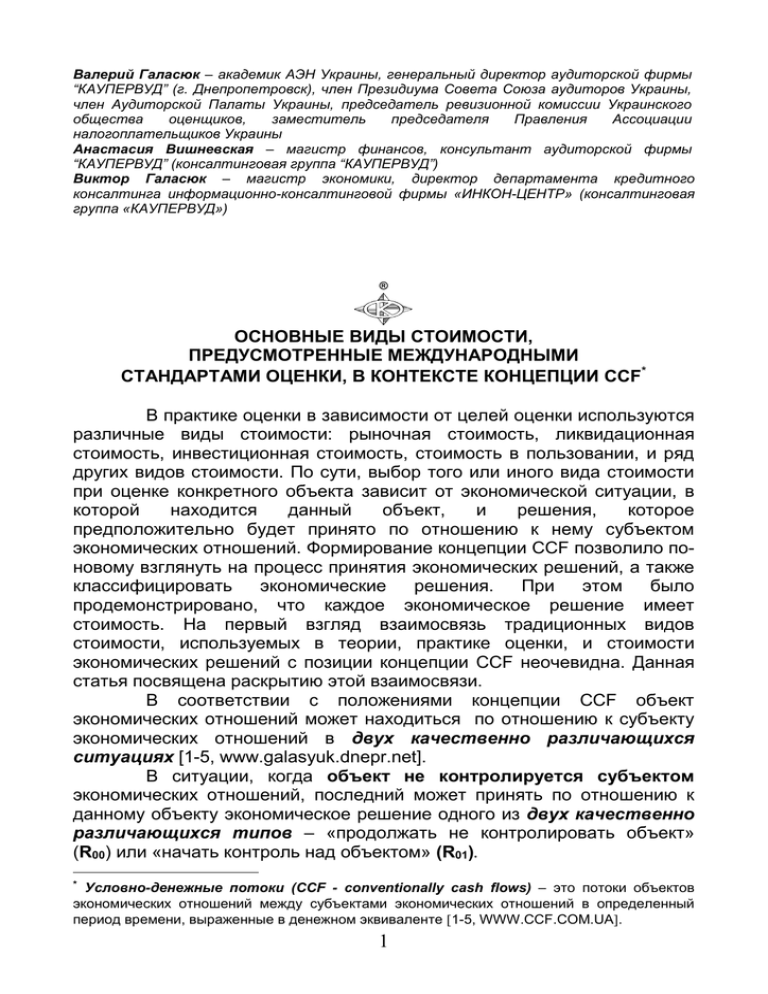

Валерий Галасюк – академик АЭН Украины, генеральный директор аудиторской фирмы “КАУПЕРВУД” (г. Днепропетровск), член Президиума Совета Союза аудиторов Украины, член Аудиторской Палаты Украины, председатель ревизионной комиссии Украинского общества оценщиков, заместитель председателя Правления Ассоциации налогоплательщиков Украины Анастасия Вишневская – магистр финансов, консультант аудиторской фирмы “КАУПЕРВУД” (консалтинговая группа “КАУПЕРВУД”) Виктор Галасюк – магистр экономики, директор департамента кредитного консалтинга информационно-консалтинговой фирмы «ИНКОН-ЦЕНТР» (консалтинговая группа «КАУПЕРВУД») ® ОСНОВНЫЕ ВИДЫ СТОИМОСТИ, ПРЕДУСМОТРЕННЫЕ МЕЖДУНАРОДНЫМИ СТАНДАРТАМИ ОЦЕНКИ, В КОНТЕКСТЕ КОНЦЕПЦИИ CCF* В практике оценки в зависимости от целей оценки используются различные виды стоимости: рыночная стоимость, ликвидационная стоимость, инвестиционная стоимость, стоимость в пользовании, и ряд других видов стоимости. По сути, выбор того или иного вида стоимости при оценке конкретного объекта зависит от экономической ситуации, в которой находится данный объект, и решения, которое предположительно будет принято по отношению к нему субъектом экономических отношений. Формирование концепции CCF позволило поновому взглянуть на процесс принятия экономических решений, а также классифицировать экономические решения. При этом было продемонстрировано, что каждое экономическое решение имеет стоимость. На первый взгляд взаимосвязь традиционных видов стоимости, используемых в теории, практике оценки, и стоимости экономических решений с позиции концепции CCF неочевидна. Данная статья посвящена раскрытию этой взаимосвязи. В соответствии с положениями концепции CCF объект экономических отношений может находиться по отношению к субъекту экономических отношений в двух качественно различающихся ситуациях [1-5, www.galasyuk.dnepr.net]. В ситуации, когда объект не контролируется субъектом экономических отношений, последний может принять по отношению к данному объекту экономическое решение одного из двух качественно различающихся типов – «продолжать не контролировать объект» (R00) или «начать контроль над объектом» (R01). Условно-денежные потоки (CCF - conventionally cash flows) – это потоки объектов экономических отношений между субъектами экономических отношений в определенный период времени, выраженные в денежном эквиваленте 1-5, WWW.CCF.COM.UA. * 1 В ситуации, когда объект контролируется субъектом экономических отношений, последний может принять по отношению к данному объекту экономическое решение одного из двух качественно различающихся типов – «продолжить контроль над объектом» (R11), или «прекратить контроль над объектом» (R10). Две качественно различающиеся ситуации и соответствующие им две пары качественно различающихся типов экономических решений можно представить в следующем виде (см. рис. 1) [2, с.235]. Тип решения 1 Продолжать не контролировать объект (R00) Тип решения 2 Тип решения 3 Тип решения 4 Начать контроль над объектом (R01) Продолжить контроль над объектом (R11) Прекратить контроль над объектом (R10) Объект не контролируется субъектом (Ситуация 0) Объект контролируется субъектом (Ситуация 1) Ситуации отношений объекта и субъекта экономических отношений и типы экономических решений, соответствующие им Рис. 1. Четыре типа экономических решений субъекта экономических отношений по поводу объектов экономических отношений Таким образом, типов экономических решений субъекта экономических отношений по поводу объектов экономических отношений всего четыре [2, с.235]. Вместе с тем, необходимо различать виды экономических решений. Так, например, в рамках типа экономического решения “начать контроль над объектом” (R01) можно выделить различные виды экономических решений: создание объекта, покупка, мена, приватизация, принятие в подарок, принятие объекта в наследство и т. д. В рамках типа экономического решения “продолжить контроль над объектом” (R11) также можно выделить различные виды экономических решений: использование в операционной деятельности, сдача объекта в лизинг, передача в залог, передача по лицензионному соглашению и т.д. В рамках типа экономического решения “прекратить контроль над объектом” (R10) также можно выделить различные виды экономических решений: продажа, мена, дарение, ликвидация, отказ от прав на объект и т.д. Что касается типа экономического решения “продолжать не контролировать объект” (R00), то виды решений типа R00 являются особыми. Их особенность заключается в том, что они являются 2 реверсивными по отношению к видам решений типа R01 [6]. Так, например, в рамках типа экономического решения R00 можно выделить следующие различные виды экономических решений: не создавать объект, не приобретать объект, не принимать объект в наследство, а также другие виды экономических решений - реверсивные по отношению к видам экономических решений типа R01. Проанализируем с позиций концепции CCF наиболее часто используемые в практике оценки виды стоимости: рыночную стоимость, инвестиционную стоимость, ликвидационную стоимость, стоимость в пользовании. В общем виде алгоритм определения вида стоимости объекта с позиций концепции CCF можно представить следующим образом. Первым этапом является идентификация субъекта экономических отношений, с позиций которого осуществляется оценка объекта экономических отношений и типа экономической ситуации. На данном этапе выясняется, с позиции какого субъекта экономических отношений: пользователя, продавца, покупателя (инвестора) или др., осуществляется оценка объекта экономических отношений. Осуществление этого этапа позволяет также идентифицировать ситуацию, в которой объект экономических отношений находится по отношению к субъекту экономических отношений (ситуация 1 – объект контролируется субъектом или ситуация 0 – объект не контролируется субъектом). Идентификация ситуации, в которой субъект находится по отношению к объекту, позволяет установить два типа экономических решений, которые могут быть приняты данным субъектом по отношению к данному объекту. Результатом выполнения первого этапа является определение двух возможных типов экономических решений, которые могут быть приняты данным субъектом экономических отношений по отношению к данному объекту экономических отношений (см.рис.1). Вторым этапом является определение единственно возможного типа экономического решения, которое может быть принято в будущем данным субъектом экономических отношений по отношению к данному объекту экономических отношений в конкретной ситуации. В зависимости от намерения субъекта экономических отношений по отношению к объекту экономических отношений об изменении состояния или сохранении состояния, а также от того, в какой ситуации находится данный субъект по отношению к данному объекту, зависит единственно возможный тип экономического решения, которое может быть принято в будущем данным субъектом по отношению к данному объекту. В случае если субъект экономических отношений, находящийся в ситуации 1 по отношению к объекту экономических 3 отношений (объект контролируется субъектом), намерен изменить состояние, то в соответствии с «колесом Галасюка», единственно возможным типом будущих решений об изменении состояния может быть тип решений «прекратить контроль над объектом» (R10); в случае если, субъект экономических отношений, находящийся в ситуации 0 по отношению к объекту экономических отношений (объект не контролируется субъектом), намерен изменить состояние, то в соответствии с «колесом Галасюка», единственно возможным типом будущих решений об изменении состояния может быть тип решений «начать контроль над объектом» (R01); в случае если субъект экономических отношений, находящийся в ситуации 1 по отношению к объекту экономических отношений (объект контролируется субъектом), намерен сохранить состояние, то в соответствии с «колесом Галасюка», единственно возможным типом будущих решений о сохранении состояния может быть тип решений «продолжить контроль над объектом» (R11) [6]. Рыночная стоимость в контексте концепции ССF Рассмотрим рыночную стоимость с позиций концепции CCF. В соответствии с МСО “Рыночная стоимость представляет собой стоимость в обмене или денежную сумму, которую принесло бы имущество, выставленное на продажу на открытом рынке на дату оценки при условиях, которые отвечают требованиям, содержащимся в определении Рыночной стоимости” [7, с.40]. Как видно из приведенной выше цитаты речь идет о продаже объекта, то есть, по сути, рыночная стоимость рассматривается с позиции продавца, а объект экономических отношений находится в ситуации 1 по отношению к субъекту экономических отношений (объект контролируется субъектом). Так как объект экономических отношений находится в ситуации 1, то по отношению к нему продавцом может быть принято экономическое решение одного из двух качественно различающихся типов – “продолжить контроль над объектом” (R11) или “прекратить контроль над объектом” (R10) (см. рис. 1). Очевидно, что продажа объекта направлена на изменение состояния, таким образом, в соответствии с “колесом Галасюка” единственно возможным типом экономических решений об изменении состояния объекта в данном случае может быть лишь экономическое решение типа R10. То есть, в соответствии с концепцией CCF рыночную стоимость объекта необходимо определять с позиции продавца, принимающего экономическое решение типа “прекратить контроль над объектом” – (R10). Как было показано одним из соавторов ранее, экономические решения типа R10 учитывают лишь события, связанные с прекращением контроля субъекта над объектом (см. рис.2) [6]. 4 События, учитываемые типом решений R01 События, учитываемые типом решений R11 События, учитываемые типом решений R10 X1 X2 X3 Xi-1 Xi Xi+1 Xn-2 Xn-1 Xn t 0 Y1 Y2 Y3 Yi-1 События, связанные с началом контроля субъекта над объектом Yi Yi+1 События, связанные с продолжением контроля субъекта над объектом Yn-2 Yn-1 События, связанные с прекращением контроля субъекта над объектом Период с момента начала контроля субъекта над объектом до момента прекращения контроля Рис. 2 События, учитываемые типами решений R01, 5 Yn R11, R10 Кроме того, в соответствии с определением рыночной стоимости, “Рыночная стоимость - расчетная денежная сумма…”, а расчетная денежная сумма выражена “в деньгах (как правило, в местной валюте), которая может быть уплачена за актив при коммерческой рыночной сделке” [7, с.42]. То есть, в определении рыночной стоимости речь идет о денежной сумме, уплачиваемой за актив при коммерческой рыночной сделке. Следует также отметить, что дефиниция рыночной стоимости не содержит указания на учет затрат, связанных с его продажей. Таким образом, можно утверждать, что рыночная стоимость, в соответствии с МСО, представляет собой положительный CCF (X), являющийся вероятным следствием реализации экономического решения типа “прекратить контроль над объектом" (R10)(см. рис. 3). События, учитываемые типом решений R01 События, учитываемые типом решений R11 События, учитываемые типом решений R10 X1 X2 X3 Xi-1 Xi Xi+1 Xn-2 Xn-1 Xn t 0 Y1 Y2 Y3 Yi-1 Yi+1 Yi Yn-2 Yn-1 Yn 1 События, связанные c началом контроля субъекта над объектом События, связанные с продолжением контроля субъекта над объектом События, связанные с прекращением контроля субъекта над объектом Период с момента начала контроля субъекта над объектом до момента прекращения контроля Рис. 3 Рыночная стоимость в контексте концепции CCF 6 Инвестиционная стоимость в контексте концепции CCF Инвестиционную стоимость МСО определяют как “Стоимость имущества для конкретного инвестора, или группы инвесторов, при определенных целях инвестирования. Это субъективное понятие соотносит конкретный объект имущества с конкретным инвестором или группой инвесторов, имеющих определенные цели и (или) критерии в отношении инвестирования” [7, с.54]. В дополнениях и комментариях к Международным стандартам оценки инвестиционная стоимость определена следующим образом: «Инвестиционная стоимость – это цена, которую покупатель готов заплатить за имущество исходя из предполагаемой возможности использования этого имущества для достижения своих инвестиционных целей» [7, с.143]. Как видно из приведенной выше цитаты, при определении инвестиционной стоимости речь идет о покупке объекта, инвестиционная стоимость рассматривается с позиции покупателя, а объект экономических отношений находится в ситуации 0 по отношению к субъекту экономических отношений (объект не контролируется субъектом). Так как объект находится в ситуации 0, то по отношению к нему инвестором или группой инвесторов может быть принято экономическое решение одного из двух качественно различающихся типов – “продолжать не контролировать объект” (R00) или “начать контроль над объектом” (R10) (см. рис. 1). Очевидно, что покупка объекта направлена на изменение состояния, таким образом, в соответствии с “колесом Галасюка” единственно возможным типом экономических решений об изменении состояния объекта экономических отношений в данном случае может быть лишь экономическое решение R01. То есть, в соответствии с концепцией CCF инвестиционную стоимость объекта необходимо определять с позиции субъекта или группы субъектов, принимающих экономическое решение типа “начать контроль над объектом” (R01). Одним из соавторов ранее было продемонстрировано, что решения типа R01 являются самыми «длинными», поскольку они должны учитывать в себе события, связанные с началом контроля над объектом, события, связанные с продолжением контроля над объектом и события, связанные с прекращением контроля над объектом (см.рис.2) [6]. Так как в определении инвестиционной стоимости речь идет о покупке объекта, то, можно утверждать, что инвестиционная стоимость представляет собой отрицательный CCF (X), связанный с началом контроля, являющийся вероятным следствием реализации экономического решения типа “начать контроль над объектом" (R01) (см. рис. 4). 7 События, учитываемые типом решений R01 События, учитываемые типом решений R11 События, учитываемые типом решений R10 X1 X2 X3 Xi-1 Xi Xi+1 Xn-2 Xn-1 Xn t 0 Y1 Y2 Y3 Yi-1 Yi Yi+1 Yn-2 Yn-1 Yn 1 События, связанные c началом контроля субъекта над объектом События, связанные с продолжением контроля субъекта над объектом События, связанные с прекращением контроля субъекта над объектом Период с момента начала контроля субъекта над объектом до момента прекращения контроля Рис. 4 Инвестиционная стоимость в контексте концепции CCF Ликвидационная стоимость в контексте концепции CCF “Ликвидационная стоимость, или Стоимость при вынужденной продаже. Денежная сумма, которая реально может быть получена от продажи имущества в сроки, недостаточные для проведения адекватного маркетинга в соответствии с определением Рыночной стоимости. В некоторых странах к ситуациям вынужденной продажи могут быть отнесены случаи с незаинтересованным продавцом и покупателем или с покупателями, знающими о невыгодном положении продавца” [7, с.54]. Также как и в определении рыночной стоимости, в определении ликвидационной стоимости речь идет о продаже имущества, то есть, по сути, ликвидационная стоимость, как и рыночная стоимость, рассматривается с позиции продавца, а объект оценки находится в ситуации 1 (объект контролируется субъектом). Также как и в определении рыночной стоимости, в определении ликвидационной стоимости речь идет о сумме, которая может быть получена при продаже объекта оценки. Вместе с тем, ликвидационную стоимость отличает от рыночной стоимости вынужденность реализации и укороченный период экспозиции объекта оценки [8,9]. В связи с этим, 8 ликвидационная стоимость объекта всегда меньше его рыночной стоимости [8]. Таким образом, ликвидационная стоимость также как рыночная стоимость представляет собой сумму положительных CCF (X), являющихся вероятным следствием вынужденной реализации экономического решения типа “прекратить контроль над объектом” (R10) с укороченным периодом экспозиции объекта оценки (см. рис.5). События, учитываемые типом решений R01 События, учитываемые типом решений R11 События, учитываемые типом решений R10 X1 X2 X3 Xi-1 Xi Xi+1 Xn-2 Xn-1 Xn t 0 Y1 Y2 Y3 Yi-1 Yi Yi+1 Yn-2 Yn-1 Yn 1 События, связанные c началом контроля субъекта над объектом События, связанные с продолжением контроля субъекта над объектом События, связанные с прекращением контроля субъекта над объектом Период с момента начала контроля субъекта над объектом до момента прекращения контроля Рис. 5 Ликвидационная стоимость в контексте концепции CCF Стоимость в пользовании в контексте концепции CCF МСО по отношению к стоимости в пользовании, указывают: “…речь идет о стоимости конкретного имущества для конкретного пользователя при конкретном варианте использования, а потому – не связанной с рынком” [7, с.53]. Как видно из приведенной выше цитаты, стоимость в пользовании рассматривается с позиции пользователя, то есть объект оценки находится в ситуации 1 (объект контролируется субъектом). Так как объект оценки находится в ситуации 1, то по отношению к нему пользователем может быть принято решение одного из двух качественно различающихся типов – “продолжить контроль над объектом” (R11) или “прекратить контроль над объектом” (R10) (см. рис. 9 1). Очевидно, что пользование объектом направлено на сохранение состояния, таким образом, в соответствии с “колесом Галасюка” единственно возможным типом решений о сохранении состояния объекта в данном случае может быть лишь решение R11. То есть, в соответствии с концепцией CCF стоимость в пользовании необходимо определять с позиции пользователя, принимающего решение типа “продолжить контроль над объектом” (R11). Экономические решения типа R11 учитывают в себе события, связанные как с продолжением контроля субъекта над объектом, так и с прекращением контроля субъекта над данным объектом (см. рис. 2). Таким образом, стоимость в пользовании представляет собой сумму позитивных и негативных CCF, являющихся вероятным следствием реализации конкретного экономического решения пользователя типа R11 (см. рис. 6). При этом необходимо отметить, что различные авторы называют рассматриваемый вид стоимости по-разному: одни – “стоимость в использовании”, другие “стоимость в пользовании”, при этом, по-видимому, подразумевая одно и то же понятие. Возможно, это отчасти связано с особенностями перевода зарубежных источников. События, учитываемые типом решений R01 События, учитываемые типом решений R11 События, учитываемые типом решений R10 X1 X2 X3 Xi-1 Xi Xi+1 Xn-2 Xn-1 Xn t 0 Y1 Y2 Y3 Yi-1 Yi Yi+1 Yn-2 Yn-1 Yn 1 События, связанные c началом контроля субъекта над объектом События, связанные с продолжением контроля субъекта над объектом События, связанные с прекращением контроля субъекта над объектом Период с момента начала контроля субъекта над объектом до момента прекращения контроля Рис. 6 Стоимость в пользовании в контексте концепции CCF 10 Классификация видов стоимости Анализ традиционно используемых видов стоимости с позиций концепции CCF имеет важные последствия не только с точки зрения рассмотрения отдельных видов стоимости, но и создает новые возможности для их классификации. Традиционно в теории и практике оценки различные виды стоимости объединяют в две группы: стоимость в обмене; стоимость в пользовании [7, с.53,59; 10, с.45; 11, с.3-4]. В Международных стандартах оценки зафиксировано, что стоимость в обмене “…является стоимостью, признанной рынком, на котором умозрительно происходит обмен прав собственности на актив. Даваемое МКСО определение Рыночной стоимости, применимое для финансовой отчетности, основано на принципе Стоимости в обмене, а не Стоимости в использовании” [7, с.59]. Авторитетными специалистами в области оценки Джеком Фридманом и Николасом Ордуэйем понятие стоимости в обмене определено как “…цена, которая будет преобладать на свободном, открытом и конкурентном рынке на основе равновесия, устанавливаемого факторами предложения и спроса. Ее также иногда называют объективной стоимостью (objective value), поскольку она определяется реальными экономическими факторами. Обычной формой стоимости в обмене… является рыночная стоимость (market value) ” [11,с.3]. Известными российскими специалистами в области оценки М.А. Федотовой, Э.А. Уткиным зафиксировано, что стоимость в обмене “…характеризует способность объекта недвижимости обмениваться на деньги или другие товары, носит объективный характер и лежит в основе проведения операций с недвижимостью на рынке: - купли-продажи, передаче в залог, в том числе и под кредиты, сдаче в аренду, внесению в уставные фонды предприятий и т.п.” [10, с.45]. М.А. Федотова и Э.А. Уткин указывают на то, что “Формами проявления стоимости в обмене выступают: -рыночная; -ликвидационная; -залоговая; -страховая; -арендная” [10, с.45]. Нетрудно заметить что, “стоимость в обмене”, предусмотренная МСО представляет собой либо стоимость решения типа R10 либо стоимость решения типа R01, являющихся решениями об изменении состояния, в результате реализации которых один из субъектов прекращает контроль над объектом, а другой начинает. Так как 11 рыночная стоимость и ликвидационная стоимость представляют собой сумму положительных CCF (X) решения типа R10, а инвестиционная стоимость – стоимость отрицательных CCF решения типа R01, то эти виды стоимости можно классифицировать как стоимость в обмене. Вывод о том, что инвестиционная стоимость представляет собой не стоимость в пользовании, а стоимость в обмене является принципиально важным. Многие специалисты до настоящего времени полагают, что инвестиционная стоимость относится к стоимости в пользовании. Так, например, существует мнение М.А. Федотовой и Э.А. Уткина: “К формам проявления стоимости в пользовании могут быть отнесены, например, следующие: - -инвестиционная - -балансовая…” [10, с.46]. Джек Фридман и Николас Ордуэй также отмечают, что “Одним из часто упоминаемых видов стоимости в пользовании является инвестиционная стоимость (investment value)” [11, с.4]. Вместе с тем, следует отметить, что МСО не указывают на принадлежность инвестиционной стоимости к типу стоимости в пользовании. Кроме того, МСО в определении инвестиционной стоимости используют понятие конкретного инвестора, в то время как в определении стоимости в пользовании используют понятие конкретного пользователя. Также МСО указывают на то, что «Если стоимость в использовании применяется при оценке определенного способа эксплуатации имущества, то инвестиционная стоимость представляет собой стоимость имущества для определенного покупателя (инвестора)» [7, с.142], что подтверждает различие подходов к определению инвестиционной стоимости и стоимости в пользовании. Понятие стоимости в пользовании Международные стандарты оценки определяют следующим образом: “Этот тип стоимости основывается на вкладе, вносимом данным имуществом в стоимость того предприятия, частью которого оно является, безотносительно к наиболее эффективному использованию этого имущества или к величине денежной суммы, которая могла бы быть получена от его продажи” [7, с.53]. Джеком Фридманом, Николасом Ордуэйем понятие стоимости в пользовании определено следующим образом: “Стоимость в пользовании – это стоимость собственности для конкретного пользователя или группы пользователей. По-другому на нее можно взглянуть как на стоимость недвижимости, которая используется как составная часть действующего предприятия (например, недвижимость, используемая фабрикой). Поскольку стоимость в пользовании связана с потребностями конкретного пользователя, ее часто называют субъективной стоимостью (subjective value)” [11, с.4]. 12 М.А. Федотова и Э.А. Уткин указывают на то, что “Стоимость в пользовании обусловлена полезностью объекта недвижимости при определенном варианте его использования. Она носит субъективный характер и чаще всего отражает сложившиеся возможности эксплуатации объекта конкретным владельцем, не связанные с куплейпродажей объекта и с другими рыночными операциями. Оценка стоимости в пользовании объекта недвижимости производится исходя из существующего профиля его использования и тех финансово-экономических параметров, которые наблюдались в начальный период функционирования объекта и прогнозируются в будущем” [10, с.46]. Таким образом, тип стоимости в пользовании представляет собой стоимость конкретного объекта для конкретного пользователя. В этом случае конкретный объект находится в ситуации 1 (объект контролируется субъектом) по отношению к конкретному субъекту-пользователю. Следовательно, тип стоимости в пользовании соответствует типу стоимости экономического решения “продолжить контроль над объектом” (R11). Инвестиционная стоимость представляет собой стоимость с точки зрения субъекта экономических отношений, находящегося в ситуации 0 по отношению к объекту экономических отношений (объект не контролируется субъектом), в то время как стоимость в пользовании представляет собой стоимость с точки зрения субъекта экономических отношений, находящегося в ситуации 1 (объект контролируется субъектом). В этом и состоит ключевое отличие инвестиционной стоимости от стоимости в пользовании, что также подтверждает принадлежность этих видов стоимости к различным типам стоимости. Таким образом, инвестиционная стоимость является видом меновой стоимости, а не стоимости в пользовании. Изложенное выше позволяет раскрыть взаимосвязь четырех типов экономических решений с позиций концепции CCF и типов стоимости, используемых в традиционной теории оценки (см.рис.7). Проведенный анализ позволил обнаружить, что в традиционной теории оценки отсутствуют типы и виды стоимости, соответствующие стоимости экономического решения типа R00 (см.рис.7). На наш взгляд, стоимость экономического решения типа “продолжать не контролировать объект” (R00) представляет собой необходимую информацию при выявлении потенциальных активов [12]. Ранее было продемонстрировано, что для выявления потенциальных активов, то есть тех объектов, начало контроля над которыми принесет компании экономические выгоды, необходимо сопоставить между собой величины стоимости решений R01 и R00 [12]. В случае если положительная стоимость экономического решения “начать контроль над объектом” (Ri01), превышает стоимость экономического решения “продолжать не контролировать объект” (Ri00)”, то субъекту 13 экономических отношений целесообразно начать контроль над данным объектом. В случае если значение стоимости экономического решения R01 меньше значения стоимости экономического решения R00, то субъекту экономических отношений не целесообразно начинать контроль над объектом, так как принятие экономического решения “продолжать не контролировать объект” (R00) в данном случае будет более выгодным. На основании вышеизложенного, представляется целесообразным ввести в теорию и практику оценки еще один тип стоимости – стоимость в непользовании. Наличие трех типов стоимости – стоимости в обмене, стоимости в пользовании и стоимости в непользовании дает субъекту экономических отношений возможность обоснованного принятия экономических решений в соответствующих ситуациях. Таким образом, нами продемонстрирована взаимосвязь основных традиционных видов стоимости и стоимости экономических решений с позиций концепции CCF. 14 Типы решений о сохранении состояния Типы решений об изменении состояния R01 R11 R10 Стоимость в обмене Рыночная стоимость Ликвидационная стоимость Инвестиционная стоимость … Стоимость в пользовании R00 ? Стоимость в пользовании … Рис.7 Взаимосвязь четырех типов экономических решений с позиций концепции CCF и некоторых из основных типов стоимости и видов стоимости, используемых в традиционной теории оценки. 15 Список литературы: 1. Галасюк В.В. Новое – это хорошо забытое старое, или о необходимости использования “правовой концепции” при определении понятия “активы”//Фондовый рынок.-2000.-№29.-С.2-5. 2. Галасюк В.В. Проблемы теории принятия экономических решений: Монография.- Днепропетровск: Новая идеология, 2002. – 304 стр. 3. Галасюк В.В. О необходимости использования понятия “условный денежный поток”//Фондовый рынок.-2000.-№18.-С.18-20. 4. Галасюк В.В., Галасюк В.В. Понятие денежных потоков и условных денежных потоков в контексте финансовой концепции капитала МСБУ//Вестник бухгалтера и аудитора Украины.-2000.-№18.-С.4-5. 5. Галасюк В.В. Основоположні принципи теорії фінансів у контексті проблеми дисконтування умовних грошових потоків// Вісник НБУ. – 2000. - № 4.-С. 53-56. 6. Галасюк В.В. Последовательность типов принимаемых экономических решений – случайность или закономерность?//Финансовая консультация.-2002.-№15-16.-C.4250. 7. Международные стандарты оценки. Кн. 1, Г.И. Микерин (руководитель), М.И. Недужий, Н.В. Павлов, Н.Н. Яшина; в подготовке дополнений принимали участие (в скобках – номера дополнений): Д.М. Гриненко (5), А.Н. Козырев (2), Г.В. Попов (1). – М.: ОАО “Типография “НОВОСТИ”, 2000. – 264 с. 8. Галасюк В.В., Галасюк В.В. Кредитование под залог и ликвидационная стоимость. Под ред. Губенко С.Н.Днепропетровск:Наука и образование,2000.-89 стр. 9. Галасюк В.В. Учет фактора экономической вынужденности реализации объектов оценки при определении ликвидационной стоимости по методу Галасюков//www.galasyuk.dnepr.net 10. Федотова М.А., Уткин Э.А. Оценка недвижимости и бизнеса. Учебник. – М.: Ассоциация авторов и издателей “ТАНДЕМ”. Издательство “ЭКМОС”, 2000г. – 352с. 11. Фридман Дж., Ордуэй Ник. Анализ и оценка приносящей доход недвижимости. Пер. с англ., - М.: “Дело Лтд”, 1995. – 480с. 12. Галасюк В.В., Вишневская-Галасюк А.В., Галасюк В.В. Потенциальные активы и другие объекты экономических отношений в контексте концепции ССF//Фондовый рынок.-2003.№8.-С.32-39. Координаты авторов: Консалтинговая группа “КАУПЕРВУД”, Украина, г. Днепропетровск, ул. Гоголя 15-а, тел./факсы: (38 0562) 47-16-36, 370-19-76, 47-83-98, e-mail: vv@inkon.dnepr.net, avg@inkon.dnepr.net, vit@inkon.dnepr.net, www: www.cowperwood.dnepr.net, www.galasyuk.com 16