На правах рукописи ЛОВЯННИКОВ ДЕНИС ГЕННАДЬЕВИЧ ИНСТРУМЕНТАЛЬНЫЕ МЕТОДЫ АНАЛИЗА СИСТЕМ

advertisement

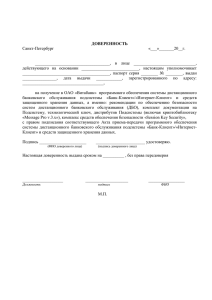

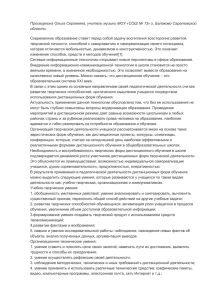

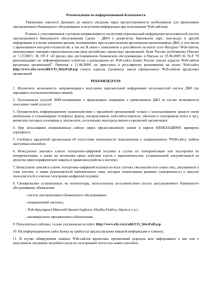

На правах рукописи ЛОВЯННИКОВ ДЕНИС ГЕННАДЬЕВИЧ ИНСТРУМЕНТАЛЬНЫЕ МЕТОДЫ АНАЛИЗА СИСТЕМ ДИСТАНЦИОННОГО БАНКОВСКОГО ОБСЛУЖИВАНИЯ АВТОРЕФЕРАТ диссертации на соискание ученой степени кандидата экономических наук 08.00.13 – Математические и инструментальные методы экономики Ставрополь – 2012 1 Работа выполнена в ФГБОУ ВПО «Ставропольский государственный университет» Научный руководитель: доктор экономических наук, профессор Королёв Виталий Александрович Официальные оппоненты: Терелянский Павел Васильевич, доктор экономических наук, профессор, заведующий кафедрой информационных систем в экономике ФГБОУ ВПО «Волгоградский государственный технический университет» Дикинов Андзор Хасанбиевич, доктор экономических наук, профессор, ведущий научный сотрудник Института информатики и проблем регионального управления Кабардино-Балкарского научного центра Российской академии наук Ведущая организация: ФГАОУ ВПО университет» «Южный федеральный Защита состоится «29» мая 2012 года в 12 часов на заседании диссертационного совета ДМ 212.256.06 при ФГБОУ ВПО «Ставропольский государственный университет» по адресу: 355009, г. Ставрополь, ул. Пушкина, д. 1а, ауд. 416. С диссертацией можно ознакомиться в библиотеке ФГБОУ ВПО «Ставропольский государственный университет». Автореферат разослан «28» апреля 2012 г. Ученый секретарь диссертационного совета кандидат экономических наук И.Ю. Глазкова 2 ОБЩАЯ ХАРАКТЕРИСТИКА РАБОТЫ Актуальность темы исследования. В настоящее время дистанционное банковское обслуживание становится все более популярным в финансовой сфере. Интернет- и телефон-банкинг все больше входят в повседневную практику дистанционного банковского обслуживания. Удобство их использования в банковской практике постоянно привлекает новых пользователей. Важнейшим фактором эффективного функционирования систем удаленных услуг при достаточно обширном выборе на сегодняшний день готовых решений, является оценка эффективности их работы. Для этого необходимо, прежде всего, моделирование бизнес-процессов дистанционного обслуживания. Хотя последние несколько лет наблюдается повышение интереса со стороны пользователей к таким услугам, но их потенциал недостаточно использован. Продвижения и спрос зависит от эффективной организации информационной модели бизнес-процессов внутри банка, наличие стратегии в области развития информационных технологий удаленного обслуживания. Использование дистанционного банковского обслуживания является приоритетным направлением развития банковских услуг. При активном продвижении банками удаленного обслуживания, донесения всех его преимуществ до клиента, рост популярности неизбежен. Информационное обеспечение технологий дистанционного обслуживания является достаточно трудоемкой и затратной задачей. Однако нужно учитывать фактор экономической эффективности от инвестиций в данный проект. При оценке эффективности работы систем удаленного обслуживания необходимо учитывать множество факторов, таких как: востребованность предлагаемых услуг, целесообразность, рентабельность, совместимость с банковской АИС, конкурентоспособность и т.д. Решение таких задач требует наличие соответствующей методики и инструментов и механизмов ее реализующих. Множество российских и зарубежных исследований посвящено вопросам определения эффективности автоматизированных технологий, но вместе с тем, в силу специфики банковских информационных систем, использование общей теории довольно затруднительно. В российских банках в настоящее время практически отсутствует практика расчета экономической эффективности работы систем дистанционного банковского обслуживания. Таким образом, возникает задача выработки критериев оценки эффективности как экономической, так и имиджевой, выражающейся в повышении уровня конкурентоспособности и привлекательности для клиентов. Степень научной разработанности проблемы. Разработка теоретических и методических положений в сфере экономической оценки эффективности систем дистанционного банковского обслуживания является относительно новым направлением российской прикладной науки. 3 Решению актуальных проблем в сфере интернет-банкинга посвящены работы отечественных авторов: С.В. Ануреев, А.А. Афанасьев, А.Б. Бабаев, М.Ю. Малкина, Т.К. Медведская, О.В. Смородинов, А.М. Тавасиев в сфере телекоммуникационных услуг нужно отметить работы В.М. Овсянникова, И.В. Сироткина, С.С. Станицкого. За рубежом исследованием данной проблемы занимались: Х.А. Вютрих, Ж. Гасперман, Г. Дистерер, П. Друкер, Г. Истенберг-Шик, Ф.А. Лис, Л. Дж. Мауер, Ж. Муте, С. Раймес-Мартинсен, О. Тоффлер, X. Тоффлер, А.Ф. Филипп, Г. Шефер, М.В. Энг. Вопросы проектирования и внедрения экономических информационных систем в прикладном аспекте нашли свое отражение в работе таких ученых как: А.М. Вендров, В.А. Королёв, Е.В. Попова, А.Ф. Рогачёв, П.В. Терелянский и д.р. В вопросы моделирования финансовых результатов в банковской деятельности внесли большой вклад такие ученые как: М.Ю. Андреев, Т.Г. Гурнович, С.Г. Светуньков, Е.Л. Торопцев и д.р. Актуальные вопросы, связанные с управлением банковскими платежными системами самообслуживания, рассмотрены в работах: Л.В. Быстрова, Д.В. Гайсиной, М.В. Грачевой, Д.А. Кочергина, О.В. Мирошкиной, Е.В. Орловой, Т.Б. Рубинштейна, Ю.В. Темного, А.В. Шамраева. За рубежом основные исследования в данной области проводятся в странах Западной Европы, Юго-Восточной Азии, США, Скандинавии, Балтии в частности работы P. Finnegan, U. Hansmann, J.Kilmartin, M Nicklous, F. Seliger. Консалтинговые компании и аналитические агентства Cnews Analitycs, Celent Communications, Datamonotor, Dove Consulting, Gather Group проводят анализ статистической информации в области дистанционного банковского обслуживания. Соответствие темы диссертации требованиям Паспорта специальностей ВАК. Исследование выполнено в рамках специальности 08.00.13 – Математические и инструментальные методы экономики, в соответствии с паспортом специальности п. 2.5. «Разработка концептуальных положений использования новых информационных и коммуникационных технологий с целью повышения эффективности управления в экономических системах». Объектом исследования выступают коммерческие банки, осуществляющие оказание услуг, а также экономические и технологические процессы удаленного обслуживания. Предметом исследования являются информационные технологии дистанционного банковского обслуживания и методы анализа их эффективности. Рабочая гипотеза. Процесс выбора оптимальной для коммерческого банка системы дистанционного обслуживания базируется на исследовании бизнес-процессов банка, методологии оценки эффективности данных услуг, а также построении моделей выбора систем дистанционного банковского обслуживания на основе потребностей коммерческого банка. 4 Цель и задачи диссертационного исследования. Цель диссертации состоит в развитии и проектировании новых информационных технологий в экономических системах на базе дистанционного обслуживания клиентов в коммерческом банке, а также оценке их эффективности. В соответствии с целью исследования в работе были поставлены и решены следующие задачи: провести сравнительный анализ и классификацию различных видов дистанционного банковского обслуживания; определить роль систем дистанционного обслуживания в решении стратегических задач банка на основе построения системы сбалансированных показателей деятельности банка; изучить инструментарий проектирования информационных систем; изучить методы и модели оценки эффективности каналов дистанционного обслуживания в банках; построить аналитическую модель системы дистанционного банковского обслуживания на основе показателей технологии Business Intelligence; разработать механизм оценки эффективности функционирования системы дистанционного банковского обслуживания; разработать инструментарий для хранения результатов моделирования и последующей их аналитической обработки. Информационно-эмпирической базой исследования явились труды отечественных и зарубежных ученых-экономистов, разработки научноисследовательских учреждений, материалы научных конференций и личные наблюдения автора. Источниками исходной информации послужили инструкции, положения, указания и письма Центрального Банка Российской Федерации, статистическая и аналитическая информация российских и зарубежных агентств, информационные и методические документы Минэкономики России, материалы специализированной периодической печати, материалы официальных сайтов коммерческих банков, данные отечественной и зарубежной справочной и научной литературы, различной производственной документации, материалы международных, всероссийских и региональных конференций, данные, полученные автором в процессе исследовательской работы. Научная новизна исследования заключается в разработке методических положений для анализа и реинжиниринга бизнес-процессов, происходящих в системе дистанционного обслуживания коммерческого банка, на основе моделирования различных этапов по проектированию экономических информационных систем позволяющей адекватно оценить эффективность функционирования дистанционных услуг, а также предложить информационную платформу для совершенствования управления в сфере дистанционного обслуживания. Основные результаты, содержащие элементы научной новизны заключаются в следующем: 5 − сформулированы основные показатели, включающие лояльность к бренду, качество предоставляемых услуг, ценовую политику, уровень автоматизации, влияющие на эффективность банковской услуги, на основе чего выделены причинно-следственные связи, влияющие на развитие удаленных банковских услуг с использованием метода графического упорядочения факторов (диаграмма Исикавы), что позволило сформулировать требования к информационному обеспечению инструментальных средств определяющей целесообразность внедрения услуги; − разработана авторская модель жизненного цикла дистанционной банковской услуги на основе «классического» представления и модели Microsoft Operations Framework, отличительной чертой которой является реализация таких этапов, как факторный анализ рынка дистанционных услуг и определение рисков, что позволяет решать управленческие задачи в отношении исследуемого типа услуг. Таким образом, данная модель может быть применима коммерческими банками для принятия решения о целесообразности внедрения дистанционного обслуживания; − на основе определения роли систем дистанционного обслуживания в сфере управления и решения стратегических задач коммерческого банка по методологии Balanced Scorecard построена стратегическая карта, система показателей оценки эффективности удаленных услуг, позволяющая посредством адаптации метода сбалансированной системы показателей под дистанционное банковское обслуживание определить развитие таких услуг по четырем направлениям (финансы; клиенты; бизнес-процессы и технологии; обучение и развитие персонала), а также произвести численную оценку эффективности указанных показателей; − разработана модель информационно-аналитической системы, основанная на принципах построения систем Business Intelligence, позволяющая провести анализ использования дистанционного банковского обслуживания по различным аспектам, для принятия решения об эффективном внедрении таких услуг, формализованы требования к ее модулям, описано информационное окружение и механизмы обработки исходных данных этой модели; − формализована модель оценки эффективности дистанционных банковских услуг, основанная на аппарате систем массового обслуживания (СМО), особенностью, которой является адаптация многоканальной системы массового обслуживания без ограничения на длину очереди, но с ограничением на время ожидания для использования ее в оценке эффективности дистанционных банковских услуг. Данная модель позволяет строить оценки услуг по набору показателей (эффективность системы массового обслуживания, качество обслуживания заявок, эффективность функционирования дистанционного банковского обслуживания), которые хранятся в базе данных разработанной структуры системы управления базы данных. 6 Теоретическая и практическая значимость работы. Теоретическая значимость работы заключается в разработке теоретических и методических аспектов анализа функционирования системы дистанционного банковского обслуживания, которые реализованы на основе систем имитационного моделирования и адаптированы в разработанную комплексную структурнологическую модель информационной системы. Практическая значимость проведенного исследования заключается в применении информационно-аналитической модели, а также модели оценки эффективности дистанционных банковских услуг для повышения эффективности применения дистанционного банковского обслуживания и развития стратегического планирования на основе предоставления данных услуг. Разработанная информационная система используется экономистами, управлением финансового мониторинга банка, аналитиками, а также финансовыми менеджерами АКБ МОСОБЛБАНК ОАО, ОАО СевероКавказский банк Сбербанка России для проведения мероприятий связанных с повышением эффективности использования удаленных услуг. Также разработанные методики могут использоваться в учебном процессе в ходе преподавания дисциплин экономических специальностей: «АСУ в банках», «АИТ в банковском деле», «Аппаратное обеспечение информатизации», «Деньги, кредит, банки». Апробация результатов исследования. Основные научные и методологические положения диссертации опубликованы в научных журналах; докладывались, обсуждались и получили положительную оценку на международных, всероссийских, региональных конференциях: Всероссийская научно-практическая конференция «Инновации в современном мире: проблемы и перспективы» (г. Волгоград 2009 г.), Ломоносов-2009: Международная конференция студентов, аспирантов и молодых ученых по фундаментальным наукам (г. Москва 2009 г.), научнопрактическая конференция, посвященная 15-летию экономического факультета СГУ «Актуальные проблемы экономического развития Ставрополья» (г. Ставрополь 2009 г.), Ломоносов-2010: Международный молодежный форум (г. Москва 2010 г.), научно-методическая конференция «Университетская наука – региону» (г. Ставрополь 2010 г.). Публикации. Основные результаты, полученные соискателем, опубликованы в 10 работах общим объемом 3,1 п.л., с авторским вкладом 2,1 п.л. в том числе 3 работы в изданиях, рекомендованных ВАК Минобрнауки РФ. Структура и объем диссертационной работы. Диссертационная работа состоит из введения, трех глав, заключения, списка информационных источников. Структура Введение Глава 1. Теоретические основы применения IT технологий в банковском секторе. 7 1.1 Информационные системы в банковском секторе 1.2 Экономическая сущность процесса информатизации в банковской сфере и ДБО 1.3 Зарубежный опыт применения ИС и технологий в коммерческих банках Глава 2. Состояние и тенденции развития ИС и технологий в коммерческих банках 2.1 Современный уровень развития ИС и технологий в коммерческих банках для обеспечения ДБО 2.2 Информационное обеспечение банковских процессов ДБО 2.3 Практика применения информационных технологий в реализации дистанционной деятельности коммерческого банка 2.4 Методика оценки эффективности автоматизации ДБО Глава 3. Проектирование информационно-аналитической системы сопровождения ДБО 3.1 Исследование логики технологии Business Intelligence 3.2 Конструирование модели ИС 3.3 Формализация требований к информационному обеспечению Заключение Список информационных источников ОСНОВНЫЕ ПОЛОЖЕНИЯ И РЕЗУЛЬТАТЫ ДИССЕРТАЦИОННОГО ИССЛЕДОВАНИЯ ВЫНОСИМЫЕ НА ЗАЩИТУ 1. Одним из основных принципов управления качеством и эффективностью информационных систем является принцип принятия решений, направленных на устранение проблем несоответствия аппаратных платформ и инструментальных банковских систем, основанный на выявлении зависимостей и причинно-следственных связей между показателями, влияющими на эффективность дистанционной банковской услуги. При анализе несоответствия должны выявляться и фиксироваться все факторы, даже те, которые кажутся незначительными. Выявленные причины были проранжированы по степени риска возникновения несоответствия именно из-за рассматриваемой причины. В диссертации визуализированы связи несоответствия с причинами, влияющими на их возникновение с помощью диаграммы Исикавы («скелет рыбы», Fishbone Diagram), которая представляет собой графическое упорядочение факторов, влияющих на объект анализа. Для этого были проранжированы факторы, воздействующие на исследуемый объект и выбор приоритетов для устранения проблемы или улучшения показателя, что 8 позволило выявить истинные причины рассматриваемой проблемы для эффективного их разрешения. Применив данный метод для описания эффективности банковской услуги, диаграмма приобрела следующий вид (рис. 1). Лояльность к бренду Ценовая политика месяц Доля на рынке Абонентская плата Тарифные планы Год Ведение счета Комиссия Совершение операции Способность к собственным разработкам Безопасность Гибкость АИС Оперативность отладки Безбумажные технологии Уровень автоматизации Поддержка государства Информативность Дружественность интерфейса Количество каналов доступа к услугам Наличие комплексных систем Имидж на рынке Популярность среди клиентов Стоимость установки клиента Скидки Применение инновационных технологий Конкурентоспособность Время присутствия на рынке Политика Оплата отдельных маркетинга сервисов и услуг Оперативность предоставления услуги Масштабируемость Системный функционал Мобильность Эффективность банковской услуги Отказоустойчивость Безопасность предоставления услуги Возможные операции Качество предоставляемых услуг Рисунок 1 – Факторы, влияющие на эффективность банковской услуги (авторская разработка) Главной «костью» мы выбрали эффективность банковской услуги, сделав упор на дистанционную составляющую. Выявили следующие причинно-следственные связи: лояльность к бренду, качество предоставляемых услуг, ценовая политика и уровень автоматизации. Лояльность бренда, несомненно, важный параметр, который будет влиять на эффективность услуги, включающий в себя: популярность среди клиентов, поддержка государства, политика маркетинга, имидж на рынке, время присутствия на рынке, конкурентоспособность, доля на рынке. Качество предоставляемых услуг – один из решающих показателей для клиента, включает: информативность, мобильность, отказоустойчивость, оперативность предоставления услуги, безопасность предоставления услуги, масштабируемость, возможные операции, системный функционал. Следующий ключевой критерий, влияющий на эффективность банковской услуги, – ценовая политика. Он также складывается из нескольких показателей: стоимость установки клиента, скидки, оплата отдельных сервисов и услуг, комиссия (за содержание лицевого счета, либо совершение операции), тарифные планы (использование различных тарифных планов за пользование отдельных сервисов и услуг), абонентская плата (за использование предоставленных услуг в различный период времени). 9 Заключительным ключевым критерием, по нашему мнению, является уровень автоматизации банковских услуг: оперативность отладки, применение инновационных технологий, количество каналов доступа к услугам, способность к собственным разработкам, наличие комплексных систем (системы с поддержкой различных модулей), безопасность, безбумажные технологии, гибкость. 2. Важнейшим этапом эффективной организации процесса управления проектом создания информационной системы является разработка модели жизненного цикла дистанционной банковской услуги, включающая в себя идею запуска услуги, подготовительный этап, проектирование, внедрение, эксплуатацию и поддержку. Опираясь на «классический» жизненный цикл банковской ИТ-услуги, на модель Microsoft Operations Framework (MOF), представляющую данный жизненный цикл, мы спроецировали ее на нашу предметную область (рис. 2). Подготовительный этап Анализ рынка дистанционных услуг - Определение емкости рынка - Целевые сегменты - Количество и качество предоставляемых услуг - Производители-лидеры дистанционного ПО - Оценка продвижения услуг - Стоимость ПО Идея запуска услуги Определение рисков - Недополученная прибыль - Не востребованность - Перенасыщенность - Неверный выбор канала передачи данных - Плохое взаимодействие с АБС - Низкий уровень безопасности - Недооценка конкурентов - Форс-мажор -Потеря репутации Дистанционная услуга Принятие решения о целесообразн ости Проектирование информационного обеспечения - Определение требований к системе - Определение метода и структуры разработки - Определение каналов передачи данных - Построение системы безопасности - Выявление возможных проблем - Снижение вероятности рисков - Моделирование системы Внедрение - Запуск «пилотного проекта» - Обучение персонала - Развертывание устойчивого решения - Подготовка групп эксплуатации - Адаптация - Оценка доходности - Оценка эффективности - Предоставление управленческого контроля - Оптимизация, актуализация - Максимальная прибыль Рисунок 2 – Жизненный цикл дистанционной банковской услуги (авторская разработка) В данном представлении магистральной будет идея запуска новой услуги, сосредоточение на получении прибыли от создания нового продукта, либо дополнения к уже существующей. Затем проводится подготовительный этап, который включает в себя анализ рынка дистанционных услуг и оценку рисков. Анализ рынка представляет собой определение его емкости и насыщенности подобными услугами, далее выделяются целевые сегменты, и целевая аудитория на которую будет направлена услуга. Учитываются такие 10 факторы, как количество и качество услуг предоставляемых другими банками на рынке; производители, лидирующие в данной области. Оценивается продвижение услуг, то есть анализируются затраты на рекламу и маркетинг. Производится анализ стоимости программного обеспечения от различных производителей или рассчитываются затраты на свой продукт. Разрабатывается стратегия предоставления услуги в соответствии с задачами банка. Затем проводится оценка рисков, учитывающих все внешние и внутренние факторы, которые влияют на весь жизненный цикл, начиная от разработки и заканчивая получением прибыли. Такими факторами являются: недополученная прибыль, не востребованность услуги, перенасыщенность, неверный выбор каналов передачи данных, плохое взаимодействие с автоматизированной банковской системой, низкий уровень безопасности, недооценка конкурентов, форс-мажор, потеря репутации. Следующим этапом жизненного цикла услуги является проектирование информационного обеспечения, которое включает в себя: определение требований к системе, в соответствии с требуемым результатом; определение метода и структуры разработки проекта (учитываются бизнес требования, формулировки, концепции: разработка структурнологической модели, а также особое внимание уделяется каналам доступа к дистанционной услуге); определение каналов передачи данных; выявление возможных проблем (учитываются проблемы, которые могут возникнуть в ходе эксплуатации системы); построение системы безопасности, соответствующей последним требованиям к таким проектам; снижение вероятности рисков (на основе анализа рисков); моделирование системы, полная формализация и структурирование. Следующим этапом является внедрение услуги, в рамках которого проходят процессы запуска «пилотного» или пробного проекта, обычно в течение небольшого времени и развертывание устойчивого решения после тестирования всех функциональностей. Затем идет обучение персонала, который непосредственно будет задействован в предоставлении данных услуг, подготовка групп эксплуатации (техподдержка) и адаптация проекта. Далее мы выделяем этап «дистанционная услуга», в рамках которого проходит оценка эффективности и доходности от внедрения услуги, рассчитывается максимальная прибыль, все данные передаются руководству и с течением времени работы услуги происходит оптимизация и актуализация под меняющиеся условия внешней и внутренней среды. Заключительным этапом жизненного цикла дистанционной банковской услуги является принятие решения о целесообразности проекта. С течением времени требования к услуге меняются, и в связи с этим данная услуга должна перестраиваться под новые требования, а если это невозможно, она должна быть ликвидирована во избежание незапланированных затрат. 11 3. Стратегическая карта, составленная на основе системы сбалансированных показателей, дает возможность определить направления развития и произвести численную оценку показателей по направлениям: финансы, клиенты, бизнес-процессы, обучение и развитие. А интеграция ее с использованием технологий Business Intelligence в сферу управления и развития дистанционного обслуживания позволяет повысить эффективность процессов принятия решений в данной области. Проведя анализ основных методик оценки эффективности процессов дистанционного банковского обслуживания, мы пришли к выводу, что для оценки эффективности работы дистанционных услуг необходимо с помощью Системы сбалансированных показателей (ССП) составить стратегическую карту коммерческого банка (рис. 3). Миссия Доминирование на рынке дистанционного банковского обслуживания Стратегия Оптимизация затрат и высокое качество дистанционных услуг Инвестирование новых технологий Стратегические цели по аспектам Предложение потребительской ценности: дифференциация проводимых операций; введение специальных предложений по оплате дистанционных услуг; создание конкурентного портфеля дистанционных услуг. Активизация работы с целевыми потребителями: создание уникального ассортимента предоставляемых услуг; повышение имиджа банка; разработка новых форм сотрудничества и взаимоотношений; увеличение количества продуктов/услуг. Показатели Степень дифференциации дистанционных услуг; надежность специальных предложений; степень конкурентоспособности услуг; обеспеченность дистанционными услугами; соответствие статусу; обеспеченность новыми взаимоотношениями; обеспеченность возможностью прироста дистанционных услуг. Значение показателей Увеличение доли рынка и количества клиентов; повышение комплексности обслуживания; повышение удовлетворенности клиента качеством предоставления удаленных услуг; привлечение и удержание новых клиентов; оптимизация линейки ДБО Задачи для достижения целей Клиенты Доля рынка не менее 40%. Стратегические мероприятия Действия для достижения целей и ответственность Маркетинговая программа: - маркетинговые исследования - статистический анализ - работа с клиентами; Проект «Построение и сертификация системы менеджмента качества; Проект «PR компания» Рисунок 3 – Клиентский блок стратегической карты дистанционного банковского обслуживания (авторская разработка) 12 Построение данной стратегической карты сводится к интеграции целей в области внедрения дистанционных услуг в четырех составляющих сбалансированной системы показателей и подразумевает выполнение следующих действий: определение стратегической цели в финансовых показателях (финансовая составляющая); предложение потребительной ценности клиентам, обеспечивающее достижение финансовых целей (клиентская составляющая); изучение внутренних бизнес-процессов и доведение их до совершенства для обеспечения реализации финансовых и клиентских целей (составляющая бизнес-процессы и технологии); возможности, для достижения целей, сформулированных в первых трех составляющих (составляющая обучения и развития). Разработанная карта наглядно отражает, как стратегия объединяет нематериальные активы и процессы создания стоимости. Совершенствование нематериальных активов влияет на финансовые результаты через цепь причинно-следственных связей. Стратегическая карта позволяет создать новую стоимость при помощи составляющих внутренних бизнес-процессов, обучения и развития; разработать приоритетные направления, основанные на создание стоимости; определить процессы, которые трансформируют нематериальные активы в материальную стоимость; построить новую схему для описания, оценки и приведения в соответствие трех видов нематериальных активов составляющей обучения и роста (человеческого капитала, информационного капитала и организационного капитала) с целями и процессами внутренней составляющей. Стратегические карты являются основой построения эффективной системы дистанционного банковского обслуживания по технологии Business Intelligence(BI) (рис. 4). Стратегическая карта (BSC) Стратегические цели, задачи для достижения целей Показатели, значения показателей Стратегические мероприятия Business Intelligence Первый принцип BI Второй принцип BI Третий принцип BI Рисунок 4 – Схема взаимодействия стратегической карты с технологией Business Intelligence 13 В современных условиях многие собственники и руководители бизнеса начали проявлять повышенный интерес к технологии BI. Суть технологии подразумевает взаимосвязанный комплекс современных методов управления бизнесом, построенный на современных информационных технологиях и позволяющий обеспечить максимальную эффективности бизнеса. Данная технология функционирует на основе нескольких принципов, рассмотрим данные принципы. Первый принцип BI: управление бизнесом должно строиться на основе прозрачной модели, понятной команде менеджеров и позволяющей связать входные ресурсы бизнеса с его конечным результатом за интересующий период времени. Формат конечного результата определяется собственником либо по его поручению руководителем бизнеса. Второй принцип BI: Управление бизнесом осуществляется на основании поставленных целей, которые должны быть оцифрованы. Третий принцип BI: Для практической реализации BI необходимо использовать адекватную информационную компьютерную систему. Таким образом, на основании построенной стратегической карты и основных принципов функционирования BI появилась возможность формализовать требования к нашей информационно-аналитической системе. 4. Для оценки целесообразности автоматизации дистанционной банковской услуги на основе их статичного описания с последующим расширением, реализованы модели бизнес-процессов, за счет введения в модель различных характеристик процессов с целью последующего анализа и выявления резервов, направленных на повышение эффективности банковских услуг. Получение соответствующей оценки основывается на использовании методов моделирования анализа и оптимизации бизнес процесса, в соответствии с данной целью нами был проведен анализ существующих нотаций моделей бизнес-процессов и определены их возможности. Особо была выделена нотация бизнес-процессов eEPC (Extended event-driven process chain) достоинством которой является широкий спектр отражаемых аспектов, а в частности возможности взаимосвязи моделей бизнес-процессов и моделей данных, которые в последующем могут быть перенесены в физическую модель данных. На основании данной нотации моделирования нами была произведена сопоставительная оценка дистанционного и классического обслуживания (рис. 5). В диссертации приведен расчет данной статичной модели за счет введения в нее динамических характеристик, проведенный по методике ТСО с использованием экспертных оценок, что позволило получить численное сопоставление результатов выполнения соответствующего бизнес-процесса, которые составили 15,23 руб. для выполнения одной операции процесса классического обслуживания и 0,91 руб. для выполнения операции процесса дистанционного обслуживания. 14 Дистанционное обслуживание «Классическое» обслуживание Рисунок 5 – Сравнение структуры затрат банка на исполнение операции клиента Таким образом, себестоимость операции при дистанционном банковском обслуживании в 16 раз ниже, чем при обслуживании клиента в отделении. Что позволяет сделать вывод о степени эффективности автоматизации того или иного банковского процесса, направленного на обслуживание клиентов за счет внедрения системы дистанционного обслуживания. Данный подход является базовым для оценки степени эффективности автоматизации различных аспектов банковской деятельности по обслуживанию клиентов. 15 5. Принципы построения систем Business Intelligence позволяют формализовать требования к модулям информационно-аналитической системы, что дает возможность охарактеризовать информационное окружение проектируемой системы и описать механизмы обработки исходных данных и формы их представления. Работа спроектированной информационной системы будет проходить несколько уровней, и рассчитана для различных категорий пользователей (рис. 6). К таким категориям относятся: управление финансового мониторинга, правление банка, департамент клиентского сервиса, департамент регионального бизнеса, департамент корпоративного бизнеса, управление маркетинга и рекламы. Интерфейс информационной системы основан на работе нескольких модулей: модуль конструктора, работа которого заключается в создании форм, отчетов, запросов, моделей и представлений, где каждый пользователь сможет создать необходимый для него элемент и подключать различные источники данных для анализа; модуль визуализации отчетов, представленный в виде регламентированных отчетов, также содержащий различную информацию для различных пользователей; модуль анализа статистики внешних источников, где располагаются статистические данные, взятые из внешних источников; модуль совместной работы и обсуждения: особенность данного модуля заключается в том, что все пользователи, пользующиеся системой, могут совместно обсуждать те или иные показатели, а также оставлять комментарии; модуль визуализации стратегической карты и системы сбалансированных показателей, в котором проанализированы показатели по четырем направлениям, разработанными нами ранее в стратегической карте дистанционного банковского обслуживания; модуль оценки эффективности каналов обслуживания: представлена статистика использования дистанционных услуг клиентами банка в разрезе каналов обслуживания. С помощью данного модуля можно проанализировать, насколько популярен тот или иной канал в разных регионах и т.д. Каждая группа пользователей преследует определенные цели, попадая на портал, и для каждой из групп реализованы механизмы, на основе которых они могут получить данные. Механизмы и логика представлены в виде следующих модулей: информационные технологии хранения, обработки и представления информации, запросы, конструктор запросов; формы, конструктор форм; представления, конструктор представлений; отчеты, конструктор отчетов; объединенный модуль (методы и модели обработки данных; конструктор моделей). Для реализации последнего модуля используются данные сбалансированной системы показателей. 16 Конструктор преобразования данных Портал BI Внутренние источники Запросы к данным Модуль оценки эффективности каналов обслуживания БД «Услуги и тарифы» Глобальные справочники Внешние источники БД «Гражданство, регистрация, визы» БД «Налоги и сборы» БД «Филиальная сеть» БД «Труд и занятость» БД «Клиенты и услуги» Пользовательские отчеты Модуль визуализации стратегической карты и ССП Модуль совместной работы и обсуждения Оптимизация структуры данных Информационные потоки Модуль анализа статистики из внешних источников Механизмы защиты Альбом форм документов Структура документа Классификаторы и коды Модуль визуализации отчетов Показатели и реквизиты Модуль конструктора (формы, отчеты, запросы, модели, представления) Информационное обеспечение БД «Картография, геодезия» Логика и механизмы BI БД «Финансы организаций» Информационные технологии хранения, обработки и представления информации Запросы, конструктор запросов Формы, конструктор форм Представления, конструктор представлений Отчеты, конструктор отчетов Структурные подразделения Методы и модели обработки данных Конструктор моделей ССП Финансовая составляющая Клиентская составляющая Управление Правление Департамент Департамент Департамент Управление финансового банка клиентского регионального корпоративного маркетинга мониторинга сервиса бизнеса бизнеса и рекламы Составляющая бизнес-процессов Составляющая обучения и развития Рисунок 6 – Информационно-аналитическая система, построенная на основе принципов Business Intelligence (авторская разработка) 17 Данные для реализации механизмов поступают из внешних и внутренних источников. Внешние источники, представляют собой набор баз данных содержащих статистические показатели «Центральной Базы Статистических Данных»1: − БД «Гражданство, регистрация, визы» – ФИО, год рождения, место рождения, место проживания, состав семьи и т.д.; − БД «Налоги и сборы» – доходы и расходы населения, распределение денежных доходов и т.д.; − БД «Труд и занятость» – распределение численности работников по размеру начисленной заработной платы, занятость, использование рабочего времени, забастовки и т.д.; − БД «Финансы организаций» – финансовое состояние крупных и средних организаций, финансовое состояние расчетов и т.д.; − БД « Картография и геодезия» – данная база данных содержит адресные классификаторы и карты всех субъектов Российской Федерации. Не относится к данным «Центральной Базы Статистических Данных». Внутренние источники содержат набор баз данных отражающих статистическую информацию банка: − БД «Услуги и тарифы» – информация о тарифах и услугах предоставляемых банком; − БД «Филиальная сеть» – информация о месте расположения филиалов, отделений и дополнительных офисов и т.д.; − БД «Клиенты и услуги» – информация о клиентах банка, а также использование клиентами услуг удаленного обслуживания. Также внешние и внутренние источники данных попадают в конструктор преобразования данных, где совмещаются с помощью четырех модулей: запросы к данным, глобальные справочники, оптимизация структуры данных, механизмы защиты. После интеграции все данные используются в модулях проектного решения. Информационным обеспечением портала является альбом форм документов, который формализуется на основании структуры документов, формирующаяся в свою очередь из информационных потоков, классификаторов и кодов, показателей и реквизитов. 6. Для оценки эффективности дистанционных банковских услуг возможно применять модель, основанную на аппарате систем массового обслуживания, которая позволяет произвести оценку по набору показателей. Результаты, полученные в ходе моделирования, предполагается хранить в базе данных для последующей их оценки в динамике. С этой целью необходимо проектировать модель структуры данных, которая может быть перенесена в любую систему управления 1 http://www.gks.ru/dbscripts/Cbsd/DBInet.cgi#1 18 базами данных, для возможности интеграции БД в представления информационной системы. В области экономики и финансов часто применяют системы, реализующие многократное выполнение достаточно однотипных задач, подобные системы называют – системами массового обслуживания (СМО). Каждая СМО включает в свою структуру некоторое число обслуживающих устройств, которые называют каналами обслуживания. В любой системе массового обслуживания можно выделить 4 основных элемента: входящий поток заявок, очередь, каналы обслуживания, выходящий поток обслуженных заявок. В качестве характеристик эффективности функционирования СМО можно выбрать три следующие основные группы показателей: 1. Показатели эффективности использования СМО: − Абсолютная пропускная способность СМО – среднее число заявок, которое сможет обслужить СМО в единицу времени, к среднему числу поступивших заявок за это же время. (1) A N оч − Относительная пропускная способность СМО – отношение среднего числа заявок, обслуживаемых СМО в единицу времени, к среднему числу заявок поступивших за это же время. (2) Q A / 1 ( / ) N оч − Коэффициент использования СМО – среднее время обслуживания одной заявки, относящееся ко всем заявкам, как обслуженным, так и ушедшим из очереди не обслуженными. (3) Т об Q / 2. Показатели качества обслуживания заявок: − Среднее время ожидания заявки в очереди. T оч 1 T p k , если 0 T ож , ож n k n 1 1 2 p T T ож , ож p k если n n n n k n 1 ni 2 1 p 1 ( k n 1 ) p T ож pk , k n n n k n 1 k n i 1 если i 1 T ож i , i 3 n n (4) − Среднее время пребывания заявки в СМО. T сист Т оч Т об (5) − Вероятность отказа заявке в обслуживании без ожидания. p ух 1 p об (6) − Вероятность того, что поступившая заявка немедленно будет принята к обслуживанию. 19 n 1 k 1 p 0 , если 0 T ож n k 0 k! k n 1 2 p0 k! , если n T ож n , pоб Q k 0 n 1 k 1 ni 2 k p0 p0 , k ! n ! ( n )( n 2 ) ... n ( k n ) k 0 k n 1 если (i 1) /( n ) T ож i /( n ), i 3 (7) − Среднее число заявок, находящихся в очереди N оч ( k n) k n n K p0 n! k n 1 ( n )( n 2 ) ... n ( k n) (8) − Среднее число заявок, находящихся в СМО N сист N оч N об (1 ) N оч ( 1) K (9) 3. Показатели эффективности функционирования пары «СМОпотребитель», где под потребителем понимают всю совокупность заявок или их некий источник. − Средний доход, приносимый СМО в единицу времени. I c1 v1 v2 (10) где λ – интенсивность потока заявок; µ - интенсивность потока обслуживаний; p – вероятность состояний СМО; ω – интенсивность потока уходов; c1 – стоимость ожидания одной заявки в единицу времени; c2 – стоимость простоя одного канала в единицу времени; – среднее число заявок в очереди; ρ – среднее число свободных каналов. Основываясь на аппарате СМО, мы сконструировали модель, позволяющую произвести оценку эффективности ДБО по набору показателей (рис. 7) Показатели эффективности использования СМО Внешние источники БД «Гражданство, регистрация, визы» БД «Налоги и сборы» Характеристик и влияющие на количество клиентов БД «Труд и занятость» БД «Картография, геодезия» БД «Экономика, финансы, статистика» Показатели качества обслуживания заявок Телефон-Банк Клиент-банк ATM-Banking клиенты Механизм СМО Показатели эффективности функционирования пары «СМО-потребитель» Характеристики эффективности функционирования ДБО как СМО µi Механизм сбора статистики λi БД «Показатели ДБО» Рисунок 7 – Модель, основанная на аппарате СМО, и ее информационное окружение (авторская разработка) 20 Работа данной модели может идти по двум направлениям – первое направление реализуется из готовых статистических данных, взятых из внешних источников, а второе реализуется на основе данных, полученных исключительно в результате модельного эксперимента. В первом направлении учитываются также характеристики, влияющие на количество клиентов. Далее данные по клиентам интегрируются с интенсивностью потока обслуживания на основе трех каналов ДБО. В дистанционном обслуживании каналами, исходя из СМО, будут являться: Телефон-Банк (Call – центр,Interactive Voice Response (IVR), Touch Tone Telephone (TTT), SMS); Клиент-банк (Тонкий клиент, Толстый клиент); ATM-banking (Банкоматы, Платежные терминалы, Информационные киоски). Результаты, полученные в результате работы модели, вносятся в базу данных «Показатели ДБО», хранение показателей эффективности необходимо для отслеживания их в динамике. Структура базы данных будет иметь следующий вид (рис. 8). Услуга Показатели PK id_uslugi id_pokazatel naim_uslugi naim_pokazatel charakter_pokazatel Заявка Таблица значений id_znach PK id_pokazatel chisl_znach id_zaiavki FK2 FK1 Тип канала обслуживания id_tipa naim_tipa PK PK Населенный пункт id_zaiavki PK id_naspunkt id_uslugi data id_kanala FK2 FK1 FK3 PK id_naspunkt FK1 naim_naspunkt chisl_naselenie id_tip Каналы обслуживаеия id_kanala PK Тип населенного пункта id_tip naim_kanala id_tipa FK1 PK naim_tip Рисунок 8 – Структура базы данных для расчета по модели Эта модель структуры данных может быть перенесена в любую систему управления базами данных. Возможно расширение модели, за счет добавления дополнительных таблиц. Таким образом, база данных с показателями дистанционного банковского обслуживания может быть интегрирована в информационноаналитическую модель в модуль оценки эффективности каналов обслуживания, посредством которого пользователь может сформировать отчет в удобной для него форме. Результатом применения инструментальных методов анализа систем дистанционного банковского обслуживания является усиление 21 определенности в экономической оценке эффективности использования дистанционных услуг коммерческими банками и как следствие возможность планирования внедрения наиболее востребованных услуг, что позволит получить максимальную прибыль от использования действующих и внедрения новых услуг при минимальных затратах. Основные положения диссертации отражены в следующих работах: Статьи в научных изданиях, рекомендованных ВАК: 1. Ловянников Д.Г. Формы и структура управления удаленной банковской деятельностью [текст] / Д.Г. Ловянников, А.А Калашников // Региональная экономика: теория и практика. – 2010. – №37(172). – 0,5 (0,3) п.л. 2. Ловянников Д.Г. Современные проблемы развития дистанционного банковского обслуживания в российских коммерческих банках [текст] / Д.Г. Ловянников // Креативная экономика. – 2012. – № 67. – 0,5 п.л. 3. Ловянников Д.Г. Особенности государственной политики ЦБ по регулированию дистанционной банковской деятельности [текст] / Д.Г. Ловянников, В.А. Королев А.А Калашников // Вестник Ставропольского государственного университета. – 2012. – №79. – 0,5(0,3) п.л. Публикации в материалах конференций, сборниках трудов: 4. Ловянников Д.Г. Барьеры, препятствующие развитию рынка ИТ и мероприятия по улучшению развития данной отрасли в России [текст] / Д.Г. Ловянников, А.А Калашников // Инновации в современном мире: проблемы и перспективы: Материалы всероссийской научно-практической конференции. – Волгоград: Изд.-во: ВолгГТУ, 2009. – 0,3(0,2) п.л. 5. Ловянников Д.Г. «Плохие банки» – реагент оздоровления российской банковской индустрии? [текст] / Д.Г. Ловянников, А.А Калашников // Ломоносов-2009: Материалы докладов XVI Международной конференции студентов, аспирантов и молодых ученых «Ломоносов». – М.: МАКС Пресс, 2009 – 0,1(0,05) п.л. 6. Ловянников Д.Г. Пути внедрения и преодоления препятствий соответствующих ERP-системам [текст] / Д.Г. Ловянников, А.А Калашников // Актуальные проблемы экономического развития Ставрополья: Материалы научно-практической конференции посвященной 15-летию экономического факультета. – Ставрополь: Из-во СГУ, 2009. – 0,2(0,1) п.л. 7. Ловянников Д.Г. Классификация банковских автоматизированных информационных технологий в современной финансовой системе [текст] / Д.Г. Ловянников, А.А Калашников // Ломоносов-2010: Материалы Международного молодежного научного форума – М.: МАКС Пресс, 2010. – 0,1(0,05) п.л. 8. Ловянников Д.Г. Проблемы внедрения Базель-2 в России [текст] / Д.Г. Ловянников, А.Г. Ловянникова, В.И. Бибик // Научный журнал «Экономический Вестник СГУ». – Ставрополь: СГУ, 2010. – 0,3(0,2) п.л. 22 9. Ловянников Д.Г. Эффективность информационной политики в Ставропольском крае [текст] / Д.Г. Ловянников, А.А Калашников // Научный журнал «Экономический Вестник СГУ». – 2010. № 1. – 0,3(0,2) п.л. 10. Ловянников Д.Г. Управление систем дистанционного банковского обслуживания в современном российском банке [электронный ресурс] / Д.Г. Ловянников, А.А Калашников // Актуальные достижения европейской науки: Материалы всероссийской конференции Европейская наука XXI века. – http://www.rusnauka.com/ 12_ENXXI_2011 / Economics /1_85915.doc.htm. – 2011. – 0,3(0,2) п.л. 23