Открыть филиал легко, а рассчитать налоги?

advertisement

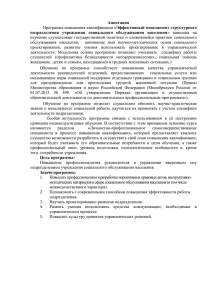

Открыть филиал легко, а рассчитать налоги? На сегодняшний день в стране наблюдается активный процесс консолидации компаний и, как следствие, появляется большое количество филиалов. С одной стороны, налогоплательщики говорят, что так легче управлять производством, но, с другой – они часто сталкиваются с трудностями при расчете и уплате того или иного налога. В соответствии с требованиями НК РФ в роли налогоплательщиков выступают юридические лица, филиалы же (обособленные подразделения) лишь исполняют обязанности этих налогоплательщиков по уплате налогов. Как показывает практика, наибольшие затруднения с расчетами вызывает налог на прибыль. Тем более что ст. 288 НК РФ, устанавливающая особенности исчисления и уплаты этого налога налогоплательщиком, имеющим обособленные подразделения, не так давно была изменена. Особенности уплаты налог на прибыль (1 ур.) Статьей 288 НК РФ предусматривается уплата налога и авансовых платежей по месту нахождения обособленных подразделений, причем независимо от того, выделено обособленное подразделение на отдельный баланс или нет. Не нужно распределять лишь сумму налога, подлежащую перечислению в федеральный бюджет. В соответствии с п. 2 ст. 288 НК РФ сумма налога на прибыль, уплачиваемая в бюджеты субъектов РФ и бюджеты муниципальных образований, распределяется между головным отделением и обособленными подразделениями. Сумма налога, которая приходится на обособленное подразделение, уплачивается по месту нахождения этого подразделения. С 2006 г., руководствуясь Федеральным законом от 06.06.05 № 58-ФЗ, налогоплательщик, имеющий несколько обособленных подразделений на территории одного субъекта РФ, вправе выбрать обособленное подразделение, через которое он будет уплачивать налог. О принятом решении следует уведомить налоговые органы, в которых обособленные подразделения налогоплательщика стоят на налоговом учете. Сумма налога, подлежащая уплате в бюджет субъекта, определяется исходя из доли прибыли, исчисленной из совокупности показателей обособленных подразделений, находящихся на территории этого субъекта. 1 Вынос документа: Федеральный закон от 06.06.05 № 58-ФЗ "О внесении изменений в часть вторую Налогового кодекса Российской Федерации и некоторые другие законодательные акты Российской Федерации о налогах и сборах". Порядок определения доли прибыли, приходящейся на каждое обособленное подразделение, разъяснен в письме Минфина России от 06.07.05 № 03-03-02/16. В нем указано, что налогоплательщик должен рассчитать среднее арифметическое между долей работников обособленного подразделения в общей численности работников организации (либо долей расходов по оплате труда работников обособленного подразделения в общей сумме расходов по оплате труда по организации в целом) и долей остаточной стоимости амортизируемого имущества обособленного подразделения в общей остаточной стоимости амортизируемого имущества организации. Вынос документа: Письмо Минфина России от 06.07.05 № 03-03-02/16 "О порядке определения доли прибыли, приходящейся на обособленные подразделения, в связи с принятием Федерального Закона от 06.06.2005 № 58-ФЗ". Что касается первого показателя, то какой критерий использовать – среднесписочную численность работников или расходы по оплате труда – организация определяет самостоятельно. Следует обратить внимание на то, что для целей налогообложения среднесписочная численность работников определяется в порядке, установленном Федеральной службой государственной статистики для заполнения унифицированных форм федерального государственного статистического наблюдения. Об остаточной стоимости имущества обособленного подразделения (2 ур.) В настоящее время в Кодексе прямо предусмотрено, что при определении (расчете) второго показателя налогоплательщики сравнивают остаточную стоимость амортизируемого имущества обособленного подразделения с остаточной стоимостью амортизируемого имущества, определенной в соответствии с п. 1 ст. 257 Кодекса в целом по налогоплательщику. В целях применения ст. 288 НК РФ к такому имуществу относятся только основные средства налогоплательщика. Однако остается неясным, что понимается под амортизируемым имуществом обособленного подразделения – имущество, которое непосредственно учитывается на балансе обособленного подразделения, или имущество, фактически находящееся там, где расположено обособленное подразделение, используемое им в производственной деятельности и не числящееся на балансе другого обособленного подразделения? 2 Ответ на этот вопрос содержится в письме Минфина России от 30.06.05 № 03-03-04/4/6, хотя оно не носит нормативный характер, а является лишь разъяснением по конкретному запросу. Из положений ст. 288 НК РФ следует, что для определения доли прибыли, приходящейся на обособленное подразделение, надо учитывать удельный вес остаточной стоимости амортизируемых основных средств, фактически используемых (находящихся в эксплуатации) в производственной деятельности данным подразделением. И в более раннем письме Минфина России от 16.02.05 № 03-03-01-04/1/67, также носящем частный характер, указывалось, что в случае отсутствия у обособленного подразделения амортизируемого имущества, определяемого по данным налогового учета, при расчете доли прибыли остаточная стоимость основных средств обособленного подразделения принимается равной нулю. Вместе с тем, если при расчете налога на прибыль по обособленному подразделению используется амортизируемое имущество, учитываемое на балансе этого обособленного подразделения (при отсутствии выделенного баланса берется показатель равный нулю), а фактически же в производственной деятельности используется имущество других подразделений, то могут возникнуть разногласия с налоговым органом. Чтобы таких разногласий избежать, необходимо закрепить в учетной политике, что налогоплательщик подразумевает под понятием "амортизируемое имущество обособленного подразделения". Как определить остаточную стоимость за отчетный (налоговый) период? (2 ур.) Есть в Налоговом кодексе и другая неясность, связанная с порядком определения остаточной стоимости основных средств за отчетный (налоговый) период. Напомним, что в таком виде формулировка появилась благодаря тому же Федеральному закону от 06.06.05 № 58-ФЗ, причем ее действие распространено на правоотношения, возникшие с 1 января 2005 г. Остаточная стоимость основных средств за отчетный (налоговый) период характеризуется показателем средней (среднегодовой) остаточной стоимости основных средств, относящихся к амортизируемому имуществу. Минфин России в письме от 06.07.05 № 03-03-02/16 дает разъяснения по вопросу определения средней остаточной стоимости основных средств, относящихся к амортизируемому имуществу. Вынос документа: Письмо Минфина России от 06.07.05 № 03-03-02/16 "О порядке определения доли прибыли, приходящейся на обособленные подразделения, в связи с принятием Федерального Закона от 06.06.2005 № 58-ФЗ". 3 Средняя (среднегодовая) остаточная стоимость за отчетный (налоговый) период определяется аналогично порядку, установленному в целях исчисления налога на имущество организаций, изложенному в п. 4 ст. 376 НК РФ, а именно, как частное от деления суммы, полученной в результате сложения величин остаточной стоимости основных средств на 1-е число каждого месяца отчетного (налогового) периода и 1-е число следующего за отчетным (налоговым) периодом месяца, на количество месяцев в отчетном (налоговом) периоде, увеличенное на единицу. Поскольку предлагается использовать методику, установленную для расчета налога на имущество, исходными данными для расчета остаточной стоимости основных средств являются данные налогового учета. Как следует из этого письма, в аналогичном порядке должна определяться и средняя (среднегодовая) остаточная стоимость основных средств по обособленным подразделениям, созданным в течение налогового периода. Предложенный Минфином вариант определения остаточной стоимости основных средств по обособленным подразделениям носит рекомендательный, а не нормативный характер. Применяя его, организация освобождается впоследствии от штрафных санкций со стороны фискальных органов. Если же организации выгоднее или просто удобнее использовать другой вариант, его необходимо обосновать и отразить в учетной политике. Обособленное подразделение ликвидируется (2 ур.) Нормами налогового законодательства также не урегулирован порядок определения остаточной стоимости основных средств и завершения расчетов по суммам налога на прибыль (авансовым платежам), причитающимся к уплате в бюджеты субъектов РФ, по ликвидированным обособленным подразделениям1. Один из вариантов решения предложен в письме Минфина России от 04.10.05 № 03-03-04/1/245, которое также является лишь разъяснением по конкретному запросу. Исходя из того, что декларации по налогу составляются нарастающим итогом с начала года, Минфин России предлагает после ликвидации обособленного подразделения определять налоговую базу, подлежащую распределению, без учета налоговой базы ликвидированного обособленного подразделения, т. е. без учета суммы, исчисленной и отраженной в налоговой декларации за отчетный период, предшествующий кварталу, в котором было ликвидировано обособленное подразделение. Однако данный порядок может быть применен при условии, что за последний отчетный период организация получила прибыль. В случаях, когда за указанный период получен убыток, т. е. налоговая база в целом по организации Данный вопрос рассматривался в нашем журнале // СПОРное право. 2006. № 4. С. 8. – Примеч. ред. 1 4 снизилась по сравнению с ее размером за отчетный период до ликвидации обособленных подразделений, необходимо исходить из следующего. Ранее исчисленный налог на прибыль как в целом по организации, так и по обособленным подразделениям, включая ликвидированные, подлежит уменьшению. Пример Организация снята с учета в налоговом органе по месту нахождения обособленного подразделения в апреле 2006 г. в связи с его ликвидацией. За I квартал налоговая база организации составляла 1 000 единиц, доля налоговой базы по ликвидированному обособленному подразделению была определена в размере 20% и составляла 200 единиц. За I полугодие налоговая база по организации уменьшилась по сравнению с налоговой базой за I квартал и составила 300 единиц. По ликвидированному обособленному подразделению она составит 60 единиц (20% от 300). Налоговая база организации за I полугодие уменьшается на размер уточненной налоговой базы по ликвидированному обособленному подразделению (300 - 60 = 240). Оставшаяся налоговая база (240 единиц) принимается за 100% и распределяется между организацией без обособленных подразделений и действующими обособленными подразделениями. По мнению автора, может иметь место и другая методика расчета, предполагающая перерасчет доли прибыли ликвидированного подразделения в последующих отчетных (налоговых) периодах. Речь идет о том, чтобы в каждом последующем отчетном периоде вновь рассчитывать показатели – долю среднесписочной численности работников (расходов на оплату труда) и долю остаточной стоимости имущества обособленного подразделения. При расчете доли ликвидированного подразделения в прибыли предприятия в последующих отчетных периодах необходимые для расчета показатели следует принимать равными нулю (аналогично порядку определения средней остаточной стоимости основных средств по обособленным подразделениям, созданным или ликвидированным в течение налогового периода). Так как показатели в последующих после ликвидации обособленного подразделения периодах будут равны нулю, то будет уменьшаться доля прибыли ликвидированного обособленного подразделения в общей прибыли организации. Такой вариант завершения расчетов по налогу на прибыль по ликвидированным обособленным подразделениям является логичным и соответствует более дословному прочтению Налогового кодекса. О представлении налоговых деклараций (3 ур.) 5 Еще один вопрос, который возникает уже после ликвидации обособленных подразделений, – это вопрос о том, в какой налоговый орган представлять уточненные налоговые декларации в случае, если после составления окончательных расчетов по налогу изменятся показатели как по ликвидированному обособленному подразделению, так и в целом по организации. В письме от 17.03.06 № 03-03-04/1/258 Минфин России отвечает на этот вопрос. После снятия организации с учета по месту нахождения обособленного подразделения уточненные налоговые декларации представляются в налоговый орган по месту учета налогоплательщика (головной организации). Этим же налоговым органом должны разрешаться вопросы о зачете (возврате) налога, излишне уплаченного по месту нахождения ликвидированного обособленного подразделения. Особенности уплаты других налогов (1 ур.) Рассмотрев особенности исчисления налога на прибыль организациями, имеющими обособленные подразделения, перейдем к другим налогам. Есть обстоятельства, которые могут повлиять на налогообложение, в частности наличие отдельного баланса и расчетного счета. Ниже приводится порядок уплаты налогов в зависимости от выделения обособленного подразделения на отдельный баланс и при отсутствии такого выделения (см. табл.) Налог на добавленную стоимость (2 ур.) Налогообложение НДС осуществляется в общем порядке. Вся сумма налога уплачивается по месту нахождения налогоплательщика – организации. До 2002 г. в Налоговом кодексе существовала статья 175, устанавливающая особенности исчисления и уплаты налога по месту нахождения обособленных подразделений организаций, но теперь каких-либо особенностей не предусмотрено. При наступлении момента определения налоговой базы по налогу в учете может быть отражена передача головной организации суммы НДС, полученной от покупателя и подлежащей уплате в бюджет. Порядок проведения расчетов с филиалом и документальное оформление проведения расчетов является элементом учетной политики. В ней в частности может быть предусмотрен порядок передачи суммы налога от филиала головной организации. Задолженность перед бюджетом по уплате НДС в учете обособленного подразделения не отражается. Налог на доходы физических лиц (2 ур.) 6 Организации, имеющие обособленные подразделения, исчисляют НДФЛ с учетом положений п. 7 ст. 226 НК РФ. Этот налог всегда удерживается и по местонахождению самой организации, и по месту нахождения ее обособленных подразделений. Сумма налога, подлежащая уплате в бюджет по месту нахождения обособленного подразделения, определяется исходя из суммы дохода, подлежащего налогообложению, начисляемого и выплачиваемого работникам этого обособленного подразделения. Если у обособленного подразделения нет отдельного баланса и расчетного счета, то налог из доходов работников этого подразделения будет удерживать головная организация, она же будет перечислять его в бюджет, но по месту нахождения обособленного подразделения. Что же касается налога, уплачиваемого по месту нахождения головной организации, то его рассчитывают исходя из доходов, которые получают работники головного офиса. Единый социальный налог (2 ур.) В соответствии с п. 8 ст. 243 НК РФ обособленные подразделения, имеющие отдельный баланс, расчетный счет и начисляющие выплаты и иные вознаграждения в пользу физических лиц, исполняют обязанности организации по уплате единого социального налога (авансовых платежей по налогу), а также обязанности по предоставлению расчетов по налогу и налоговых деклараций по месту своего нахождения. Совместным письмом МНС России и ПФР разъяснено, что уплата страховых взносов на обязательное пенсионное страхование организациямистрахователями, в состав которых входят обособленные подразделения, производится в порядке, аналогичном порядку уплаты ЕСН, в этом же порядке представляется отчетность по страховым взносам. Вынос документа: Письмо МНС России от 14.06.02 № БГ-6-05/835, ПФ РФ от 11.06.02 № МЗ-1625/5221 "Об уплате страховых взносов организациями, в состав которых входят обособленные подразделения". В случае если обособленное подразделение организации не соответствует хотя бы одному из условий, предусмотренных п. 8 ст. 243 Кодекса, уплата налога и страховых взносов, а также представление отчетности осуществляется головной организацией централизованно, причем по месту своего нахождения. Налог на имущество организаций (2 ур.) 7 Статьей 384 НК РФ определены особенности исчисления и уплаты налога на имущество организациями, имеющими обособленные подразделения. Согласно указанной статье организация, в состав которой входят обособленные подразделения, имеющие отдельный баланс, уплачивает налог (авансовые платежи по налогу) в бюджет по местонахождению каждого из обособленных подразделений. Налог уплачивается в отношении имущества, признаваемого объектом налогообложения в соответствии со ст. 374 НК РФ и находящегося на отдельном балансе соответствующего обособленного подразделения. В данном случае необходимо учитывать, что условием признания обособленного подразделения для целей гл. 30 НК РФ является наличие у этого подразделения отдельного баланса. Если отдельного баланса нет, уплата налога и авансовых платежей по налогу указанного подразделения должна производиться по месту нахождения головной организации. Порядок уплаты налогов в зависимости от выделения или невыделения обособленного подразделения на отдельный баланс Наименование налога Выделение на отдельный Без выделения на отдельный баланс баланс Налог на Уплата налога производится по месту постановки на учет добавленную организации без распределения по обособленным стоимость подразделениям Налог на доходы Налог уплачивается по месту Налог из доходов работников физических лиц нахождения организации и по филиала удерживается месту нахождения головной обособленных подразделений организацией, но перечисляется по месту нахождения обособленного подразделения Единый социальный Налог уплачивается Уплата налога налог обособленными осуществляется головной подразделениями при наличии организацией централизованно отдельного баланса и по месту ее нахождения расчетного счета Налог на прибыль 1. Налог на прибыль в федеральный бюджет не распределяется организаций 2. Сумма налога на прибыль, уплачиваемая в бюджеты субъектов РФ, распределяется между головным отделением и обособленными подразделениями Налог на Уплата налога производится Уплата налога за обособленное имущество по месту нахождения подразделение производится по организаций каждого обособленного месту нахождения головной подразделения в отношении организации имущества, находящегося на балансе 8