3. Кредитно-сберегательный сектор

advertisement

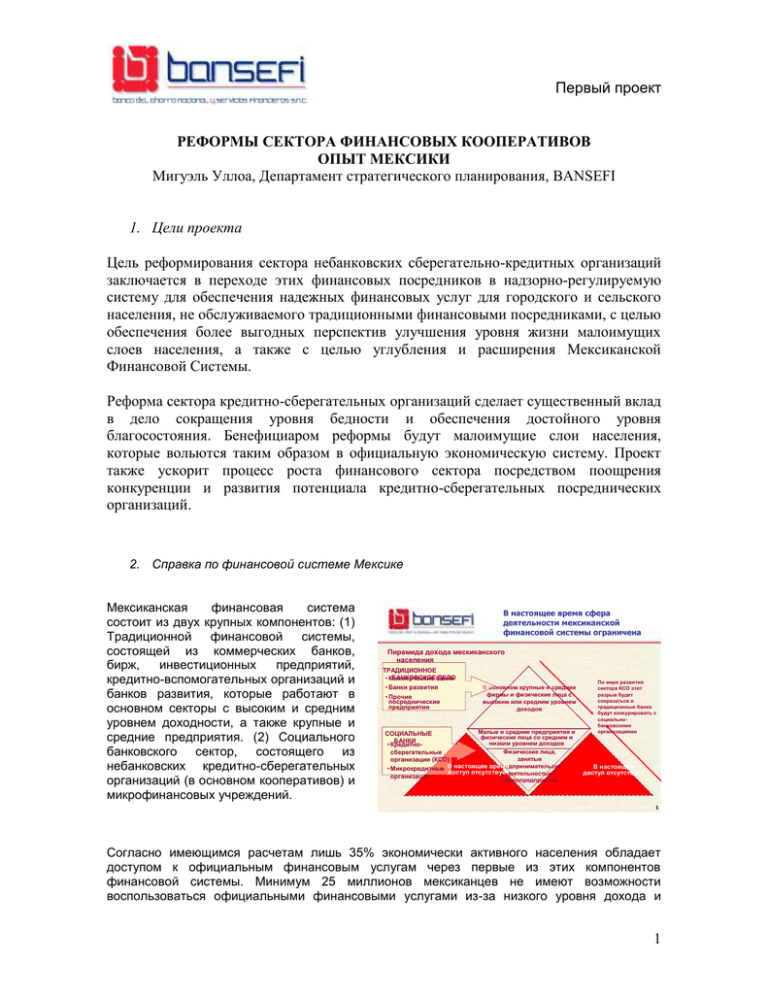

Первый проект РЕФОРМЫ СЕКТОРА ФИНАНСОВЫХ КООПЕРАТИВОВ ОПЫТ МЕКСИКИ Мигуэль Уллоа, Департамент стратегического планирования, BANSEFI 1. Цели проекта Цель реформирования сектора небанковских сберегательно-кредитных организаций заключается в переходе этих финансовых посредников в надзорно-регулируемую систему для обеспечения надежных финансовых услуг для городского и сельского населения, не обслуживаемого традиционными финансовыми посредниками, с целью обеспечения более выгодных перспектив улучшения уровня жизни малоимущих слоев населения, а также с целью углубления и расширения Мексиканской Финансовой Системы. Реформа сектора кредитно-сберегательных организаций сделает существенный вклад в дело сокращения уровня бедности и обеспечения достойного уровня благосостояния. Бенефициаром реформы будут малоимущие слои населения, которые вольются таким образом в официальную экономическую систему. Проект также ускорит процесс роста финансового сектора посредством поощрения конкуренции и развития потенциала кредитно-сберегательных посреднических организаций. 2. Справка по финансовой системе Мексике Мексиканская финансовая система состоит из двух крупных компонентов: (1) Традиционной финансовой системы, состоящей из коммерческих банков, бирж, инвестиционных предприятий, кредитно-вспомогательных организаций и банков развития, которые работают в основном секторы с высоким и средним уровнем доходности, а также крупные и средние предприятия. (2) Социального банковского сектор, состоящего из небанковских кредитно-сберегательных организаций (в основном кооперативов) и микрофинансовых учреждений. В настоящее время сфера деятельности мексиканской финансовой системы ограничена Пирамида дохода мескиканского населения ТРАДИЦИОННОЕ БАНКОВСКОЕбанки ДЕЛО • Коммерческие • Банки развития • Прочие посреднические предприятия В основном крупные и средние фирмы и физические лица с высоким или средним уровнем доходов Малые и средние предприятия и СОЦИАЛЬНЫЕ физические лица со средним и БАНКИ низким уровнем доходов • КредитноФизические лица, сберегательные занятые организации (КСО) предпринимательско • Микрокредитные В настоящее время доступ отсутствует й деятельностью и организации По мере развития сектора КСО этот разрыв будет сокразаться и традиционные банки будут конкурировать с социальнобанковскими организациями В настоящее доступ отсутствует микропредприятия 1 Согласно имеющимся расчетам лишь 35% экономически активного населения обладает доступом к официальным финансовым услугам через первые из этих компонентов финансовой системы. Минимум 25 миллионов мексиканцев не имеют возможности воспользоваться официальными финансовыми услугами из-за низкого уровня дохода и 1 Первый проект географической рассеянности. Сектор социальных банков обслуживает как раз эту часть населения. В долгосрочной перспективе, по мере увеличения объемов деятельности социально-банковского сектора, он начнет конкурировать с коммерческими банками, что послужит залогом становления более углубленной и конкурентоспособной финансовой системы. 3. Кредитно-сберегательный сектор Хотя полностью подтвержденных данных и не имеется, согласно расчетам на декабрь 2003 года число организаций, принимающих депозиты, было чуть выше 480, при 2.9 миллионах пользователей (причастных организаций и клиентов) и активах в размере 30.2 миллиардов мексиканских песо. Согласно сведениям, предоставленным Мексиканским советом кредитносберегательных организаций, ежегодный темп роста сектора составляет приблизительно 20%. Кредитно-сберегательные организации, декабрь 2003 года Закрепленное Число Число законодательство Регулири Вид организации организац причастных м право на рование ий организаций принятие вкладов Кредитные союзы 4 31 ДА ДА Кредитно-сберегательные объединения Кооперативы Социально-кредитные организации Народные кредитные организации Всего 8 902 ДА ДА 213 1,611 ДА НЕТ 194 228 НЕТ НЕТ 64 179 НЕТ НЕТ 483 2,951 Источник: База данных BANSEFI, октябрь 2004 В настоящее время только 12 организаций имеют право принимать депозиты и регулируются Мексиканскими финансовыми властями. 4. Стратегия кредитно-сберегательного сектора Текущая стратегия мексиканского правительства направлена на формализацию и институциональное укрепление процесса развития сектора небанковских кредитносберегательных организаций. Эта стратегия в основном основана на двух законах, принятых в июне 2001 года: Ley de Ahorro y Credito Popular (Закон о вкладах и кредитах) и Ley Organica del Banco del Ahorro Nacional y Servicios Financieros (Закон о республиканских финансовосберегательных банковских организаций). Оба законодательных акта разработаны с учетом успешной практики стран мира, лучшей международной практики, а также местного статуса кредитно-сберегательного сектора. 2 Первый проект Закон о вкладах и кредитах разработан с учетом традиционной структуры сектора кредитно-сберегательных небанковских организаций Мексики. Основой этой модели являются Кредитносберегательные организации, которые оказывают полный спектр финансовых услуг городскому и сельскому населению, а также эмигрантам за рубежом посредством денежных переводов. Некоторые из этих КСО оказывают финансовые услуги более 50 лет. Структура мексиканского социально-банковского сектора в соответствии с новой законодательной базой ИММИГРАНТЫ ГОРОДСКОЕ И СЕЛЬСКОЕ НАСЕЛЕНИЕ Распределен ие депозитов и продуктов L@Red de la Gente (см. ПРИЛОЖЕНИЕ 1) Филиалы КСО Уровни с I по IV КСК КСК НФО НФО Development Banks Органы интеграции Федерация Федерация Конфедерация КСК = Кредитно-сберегательный кооператив; НФО = Народное финансовое общество (частная компания) 6 Федерации выполняют представительские функции, оказывают техническую помощь, проводят курсы обучения и дополнительные надзорные услуги. Федерация находятся на третьем уровне Конфедераций. В соответствии с вышеуказанным Законом, Конфедерации также выполняют представительские функции и управляют фондами защиты частных вкладов в секторе. 5. Закон о кредитно-сберегательном секторе Закон о вкладах и кредитах обладает следующими характеристиками: a. Является функциональным законом: он регулирует кредитно-депозитные операции; b. Разрешает создание двух различных видов юридических лиц: Кредитно-сберегательных кооперативов (КСК) и Народных финансовых обществ (НФО) – акционерных компаний; c. Кредитно-депозитные посредники делятся на 4 операционных уровня, в зависимости от степени развития; d. Законом устанавливается Система вспомогательного надзора в рамках Федераций; и e. Законом разрешается создание частных Фондов защиты вкладов населения. КСК работающие в соответствии с новой законодательной базой являются кооперативами закрытого типа. Эта особенность не является жестким ограничением для вступления в кооператив новых членов поскольку долевое участие варьирует от 10 до 2000 песо (от 0.90 до 175 долларов США). Кооперативы могут даже оказывать определенные услуги лицам, не являющимся их членами, если те решат на добровольной основе стать членами кооперативов в течение 12 месяцев. 6. Надзор и регулирование Как было отмечено выше, Федерации находятся на втором уровне членских организаций, которые оказывают своим членам услуги по консультированию, обучению, технической помощи и надзору. Эта функция в модели институционализации имеет целью обеспечение соблюдения подзаконных нормативных актов и осуществление вспомогательного надзора в отношении авторизованных Кредитно-сберегательных организаций. 3 Первый проект Федерации должны обладать Надзорными комитетами, уполномоченными со стороны НКБЦБ, посредством которых они составляют первоначальные заключения, используемые НКБЦБ в процессе авторизации КСО. Эти заключения должны указывают соответствует ли новая организация всем требованиям, установленным Законом о вкладах и кредитах и подзаконными нормативными актами. Федерации должны также использовать систему раннего предупреждения для обнаружения любого риска нарушений в деятельности КСО, который может поставить под угрозу ее положение. Роль финансовых властей, вспомогательного надзора и фондов защиты вкладов Конфедерация Фонд защиты Федерация Покрывает, в определенных пределах, вклады каждого вкладчика КСО КСО Финансовые власти (Национальный комитет по банкам и ценным бумагам, НКБЦБ), бещ ущерба своим полномочиям, делегирует надзорные функции Федерациям, которые осуществляют надзор за КСО. Надзорный комитет КСО КСО НКБЦБ также выдает разрешение на создание новых КСО, Федераций и Конфедераций.. НКБЦБ выпускает пруденциальные правила для сектора КСО 7 Comisión Nacional Bancaria y de Valores, CNBV (Национальный комитет по банкам и ценным бумагам) является органом финансовой власти, который издает подзаконные нормативные акты в соответствии с Законом о вкладах и кредитах. Кроме того, этот орган выдает разрешения на создание новых КСО, Федераций и Конфедераций. НКБЦБ, без ущерба собственным полномочиям, делегирует надзорные функции Надзорным комитетам Федераций, которые и осуществляют надзор за деятельностью КСО в соответствии с законодательством. НКБЦБ присваивает каждой КСО соответствующий операционный уровень в рамках четырех возможных категорий, а также предписывает соблюдение требований пруденциальных правил в соответствии с каждым уровнем. Операционный уровень присваивается в форме: размеров активов и пассивов, числа партнеров или клиентов, географической зоны деятельности и технических возможностей организации. Деятельность, осуществляемая этими организациями, должна соответствовать присвоенным им операционным уровням. С учетом активов конкретных организаций, пруденциальными правилами устанавливаются: четыре уровня для КСО: организации, активы которых составляют 2.750.000 условных инвестиционных единиц (около 820.000 долларов США); организации, активы которых превышают 2.750.000 и составляют до 50 миллионов условных инвестиционных единиц (около 14.915.000 долларов США верхнего предела); организации, активы которых превышают 50 миллионов и составляют до 280 миллионов условных инвестиционных единиц (около 83.527.000 долларов США верхнего предела); и организации, активы которых превышают 280 миллионов условных инвестиционных единиц. 7. BANSEFI - НФДБ Вдобавок, Закон Banco del Ahorro Nacional y Servicios Financieros, BANSEFI - НФДБ (Национальный финансово-депозитный банк), определяет законодательную базу НФДБ. НФДБ является банком развития, который играет важную роль в деле укрепления сектора. Задачи НФДБ подразделяются на три главных направления: (1) развитие депозитной культуры, (2) функционирование в качестве банка кредитно-сберегательного сектора, и (3) 4 Первый проект координация временной помощи, оказываемой Федеральным правительством для развития кредитно-сберегательного сектора. 8. Проект укрепления кредитно-сберегательного сектора Проект укрепления кредитно-сберегательного сектора является наиболее важным проектом временной помощи, которую Федеральное правительство оказывает для обеспечения перехода и развития сектора КСО. Этот проект частично финансируется Всемирным банком и Межамериканским банком развития и состоит из следующих компонентов: Компоненты Стабилизация и укрепление КСО Цели Реорганизация и укрепление финансово здоровых КСО с тем, чтобы добиться для них разрешения функционировать в соответствии с Законом о вкладах и кредитах. Этот компонент представляет огромную важность для длительного успеха всего проекта. Программы обучения Формирование кадров и развитие потенциала. для КСО и Федераций Создание Разработка систем коллективного использования банковского фронт технологической базы и бэк-оффиса, инфраструктуры коллективного использования коммуникационных сетей и банка транзакционных и оперативных данных коллективного использования. Эта база позволит обеспечить экономию издержек; добиться сокращения операционных расходов; повысить продуктивность; будет способствовать осуществлению вспомогательного надзора; облегчит процесс сетевой интеграции; и даст возможность КСО конкурировать с традиционными банками. Информационная кампания Укрепление НКБЦБ Укрепление Федерации и Конфедерации Мониторинг и оценка Эта платформа состоит из разных модулей, обладает необходимой гибкостью и приспосабливаемостью к особенностям и потребностям каждой отдельно взятой КСО. Она должна обладать соответствующим качеством и ценой, поскольку КСО и Федерации имеют право свободного выбора по ее использованию. Рекламные кампании для информирвания КСО о необходимости соблюдения требований законодательства, укрепления доверия в существующих и потенциальных клиентах, маркетинга выгоды финансового посредничества через сертифицированную организацию. Укрепление надзорной функции в соответствии с международными стандартами. Поддержка Федераций и Конфедераций в процессе адаптации к новой законодательной базе и работе Надзорного комитета и Фонда для защиты вкладчиков. Контроль и анализ воздействия проекта на КСО, местные сообщества и уровень жизни населения, которое пользуется финансовыми услугами КСО. 5 Первый проект 9. Основные элементы жизнеспособсноти КСО a. Классификация обществ и Комитета по стандартам и нормативным актам. НКБЦБ совместно с НФДБ и группой международных экспертов (Комитет по стандартам и нормативным актам) разработал методику категоризации организаций, желающих вступить в регулируемую систему вкладов и кредитов. Эта методика учитывает такие основные требования или коэффициенты, как платежеспособность, капитализация, чистый кредитный портфель, диверсификация, непродуктивные активы, ликвидность, резервы на покрытие убытков по кредитам, просроченные платежи, общая прибыль, операционная прибыль, расходы SAD и прибыльность активов. На основе этой методики КСО могут быть разделены на четыре группы: Категория A: отвечающие требованиям для подачи заявки на авторизацию. Категория B: организации, которым требуется определенное время для выполнения требований для подачи заявки на авторизацию. Категория C: организации, нуждающиеся в финансовой поддержке для укрепления капитала. К ним относятся организации, требующие М&A. Категория D: организации, которые не могут выполнить минимальные требования в соответствии с Законом о вкладах и кредитах и которые необходимо закрыть в соответствующем порядке. Основные нормативные требования и поддержка правительства в ходе переходного процесса Для классификации и регулирования КСО международная группа разработала классические критерии по трем основным направлениям: управление, операции и финансовая жизнеспособность ФЕДЕРАЦИЯ Техническая Надзорный Платежеспособность помощь комитет Капитализация SCI’s Classification Чистый кредитный портфель Диверсификация Процесс Непродуктивные активы преобразован A B C D ия Ликвидность Рабочий план Резервы на покрытие убытков по кредитам EXIT M&A Просроченные платежи L@RED DE LA GENTE ТЕХНОЛОГИЧЕСКАЯ Общая прибыль БАЗА СОздание сети Сокращение расходов Операционная прибыль Обеспечение дополнительной Улучшение прибыли Расходы SAD эффективности Расширение сферы деятельности Прибыльность активов посредством новых продуктов и Улучшение надзора услуг Повышение качества услуг 9 В течение двух лет Федерация будет получать специализированную техническую помощь от специализированной консалтинговой компании для классификации КСО по этим 4 группам (А,В, С, D). Эксперты, вместе с федерациями, с которыми они будут работать, будут реализовывать индивидуальные планы по каждому КСО. Это облегчит процесс перехода от категорий А и В к соблюдению требований Закона о вкладах и кредитах, и будет способствовать улучшению экономического состояния или слиянию организаций в категории С и организованной ликвидации организаций в категории D. Этот стабилизационный проект разделен на 6 контрактов по всем КСО и федерациям, которые добровольно дали согласие на участие в этом проекте. 10. Основные требования 6 Первый проект ОПЕРАЦИИ I Депозиты и кредиты ОПЕРАЦИОННЫЙ УРОВЕНЬ II III IV краткосрочные Платежные поручения факторинг Лизинг, дебетовые карточки Долгосрочные Кредитные карточки,эмиссия среднесрочные кредитые кредиты Ценных бумаг СОСТАВ АКТИВОВ Безрисковые ценные Банкноты бумаги с фиксированной ставкой МИНИМАЛЬНЫЙ КАПИТАЛ В US $ 27,826 КАПИТАЛИЩАЦИЯ РЫНОЧНЫЙ РИСК КРЕДИТНЫЙ РИСК Акции 69,565 2 разных спектра 2 разных спектра активов и пассивов активов и пассивов 9% рискованного кредитного 9% рискованного портфеля кредитного портфеля Все виды 1,391,304 4 разных спектра активов и пассивов 9% рискованного кредитного портфеля 6,956,522 Аналогично коммерческим банкам 9% рискованного кредитного портфеля ПЛАТЕЖЕСПОСОБНОСТЬ >= 110% >= 110% >= 110% >= 110% ПРОСРОЧЕННЫЕ КРЕДИТЫ / ОБЩАЯ СУММА КРЕДИТНОГО ПОРТФЕЛЯ <= 10% <= 10% <= 10% <= 10% РЕЗЕРВ НА ПОКРЫТИЕ УБЫТКОВ ПО Задолженности БЕЗНАДЕЖНЫМ КРЕДИТАМ Задолженности2 вида. Потребительсткие.Аналогично коммерческим задолженности. Коммерческие банкам гарантии. РЕЗЕРВЫ/ БЕЗНАДЕЖНЫЕ КРЕДИТЫ ЛИКВИДНОСТЬ >= 90% 10% кратко депозитов АБСОЛЮТНАЯ ЛИКВИДНОСТЬ >= 90% 10% кратко срочных Срочных депозитов >= 15% I ДИВЕРСИФИКАЦИЯ АКТИВОВ 7% ДИВЕРСИФИКАЦИЯ ПАССИВОВ Не могут превышать сумму чистого капитала ЧИСТЫЕ КРЕДИТЫ/АКТИВЫ ВСЕГО 70%-80% >= 15% >= 90% 10% кратко срочных депозитов >= 15% ОПЕРАЦИОННЫЙ УРОВЕНЬ II III 5% 3% Вклады не могут Вклады не могут превышать сумму превышать сумму чистого капитала чистого капитала 70%-80% 70%-80% >= 90% 10% кратко срочных депозитов >= 15% IV 3% Вклады не могут превышать сумму чистого капитала 70%-80% НЕПРОДУКТИВНЫЕ АКТИВЫ 120%-200% 120%-200% 120%-200% 120%-200% УПРАВЛЕНИЕ РИСКАМИ Простые процессы Простые процессы Движение средств, Аналогично коммерческим банкам управления управления диверсифкация и рисками рисками управление риском ликвидности МЕХАНИЗМЫ ВНУТРЕННЕГО Простая структура аудиты и Внешние аудиты и Внешние и внутренние Внешние КОНТРОЛЯ Технические аудиты Технические комитеты аудиты и Технические комитеты КРЕДИТНЫЙ ПРОЦЕСС Руководство/справочник Контроль конкретныхСовет по надзору Совет по надзору за за кредитной Кредитной деятельностью органов деятельностью С функцией надзора за учетом и c Возвратом кредитов 7 Первый проект 11. Ожидаемые результаты В конце этой программы НФДБ ожидает нижеследующие положительные результаты: a) Финансово здоровый кредитно-депозитный сектор. Большинство существующих КСО будут преобразованы в соответствии с Законом о вкладах и кредитах посредством следующего процесса: Авторизации жизнеспособных организаций Слияние и приобретение или разделение организаций, нуждающихся в поддержке. Ликвидация в соответствующем порядке нежизнеспособных организаций. Только КСО демонстрирующие финансовую и операционную жизнеспособность и способность соблюдать требования соответствующих нормативных актов продолжат свою деятельность. b) Институционализированный, надежный и конкурентоспособный сектор. Кредитно-депозитный сектор станет частью официальной финансовой системы. Этот сектор будет финансово жизнеспособным, будет регулироваться со стороны НКБЦБ, предлагать надежные, конкурентоспособные и интегрированные, качественные финансовые услуги необслуживаемым в настоящее время клиентам, число которых составляет до 25 миллионов. c) Сектор с адекватными механизмами защиты и поддержки Обязанности, налагаемые Законом на Федерации позволят осуществлять надзор превентивного характера и использовать систему раннего предупреждения, которые будут защищать сектор КСО от системного риска неплатежеспособности, а также применять программы исправительных мер в отношении различных организаций, которые нуждаются в поддержке такого рода. Конфедерации будут управлять и использовать фонды защиты вкладов в случае банкротства, расформирования или ликвидации организации. Другая цель заключается в обеспечении финансовой поддержки организациям, находящимся на стадии реструктуризации, при условии что такая поддержка будет не дороже процесса ликвидации. Аналогичным образом, фонды защиты вкладов будут оказывать финансовую поддержку для обеспечения ликвидности, если организация выполняет условия, предусматриваемые законодательством. d) Современная технологическая база сектора Сектор функционировать на современной технологической базе, которая будет постоянно обновляться и позволит сокращать издержки, расходы, обеспечит эффективность административных процессов и соблюдение надзорных требований. Эта база позволит также осуществить интеграцию КСО с аналогичными операционными, технологическими, брэндовыми и коммерческими процессами. e) Коммерчески интегрированный сектор. Технологическая база позволит осуществить горизонтальную интеграцию КСО с целью консолидации их рыночной позиции и успешной конкуренции в условиях глобализации. Коммерческий альянс L@ Red de la Gente позволит КСО распределять новые продукты, а 8 Первый проект также такие государственные программы как Oportunidades; Procampo; Денежные переводы; Жилищные програмы; Социальное обеспечение и страхование; а также образовательные, учебные программы. 9 Первый проект 12. Заключительные комментарии a. Семьи с низким доходом нуждаются в финансовых услугах и прибегают к услугам неофициальных посредников, даже если за деятельностью таковых осуществляется неадекватный надзор. b. Вмешательство со стороны государства сможет существенно расширить доступ к финансовым услугам для семей с низким уровнем дохода и малых предприятий посредством: обеспечения соответствующей нормативной базы в качестве первого шага на пути создания определенности и доверия вкладчиков и инвесторов, участвующих в социальном банковском секторе; поощрения государственного и частного взаимодействия поскольку модели рыночного и государственного вмешательства по отдельности не смогли справиться с задачей углубления и расширения финансовой системы; c. Переход от нерегулируемой к регулируемой системе является трудным процессом и требует адекватных сроков и временных вложений со стороны государства в создание институционального потенциала КСО посредством технической помощи, обучения и соблюдения требований нормативно-правовой базы, а также применения лучших стандартов и норм управления с целью соблюдения регулятивных требований долевое участие в таких инвестиционных расходах как применение современных технологий для повышения эффективности организаций, предоставляющих услуги. d. Наращивание силы сектора КСО, к примеру, информационная база по местным рынкам и собственная система распределительных сетей, в местах где коммерческие банки не функционируют, является мощным средством предоставления банковских услуг той части населения, которая не обслуживается банками, в особенности в рамках таких стратегических альянсов как L@ Red de la Gente. “Сектор КСО призван обеспечить дальнейшее углубление и расширение нашей финансовой системы, позволив тем самым большему числу граждан, в особенности граждан с низким уровнем дохода, получить доступ к финансовым продуктам и услугам, и обеспечить таким образом новые возможности для участия в экономическом развитии». 10