методические подходы к анализу эффективности

advertisement

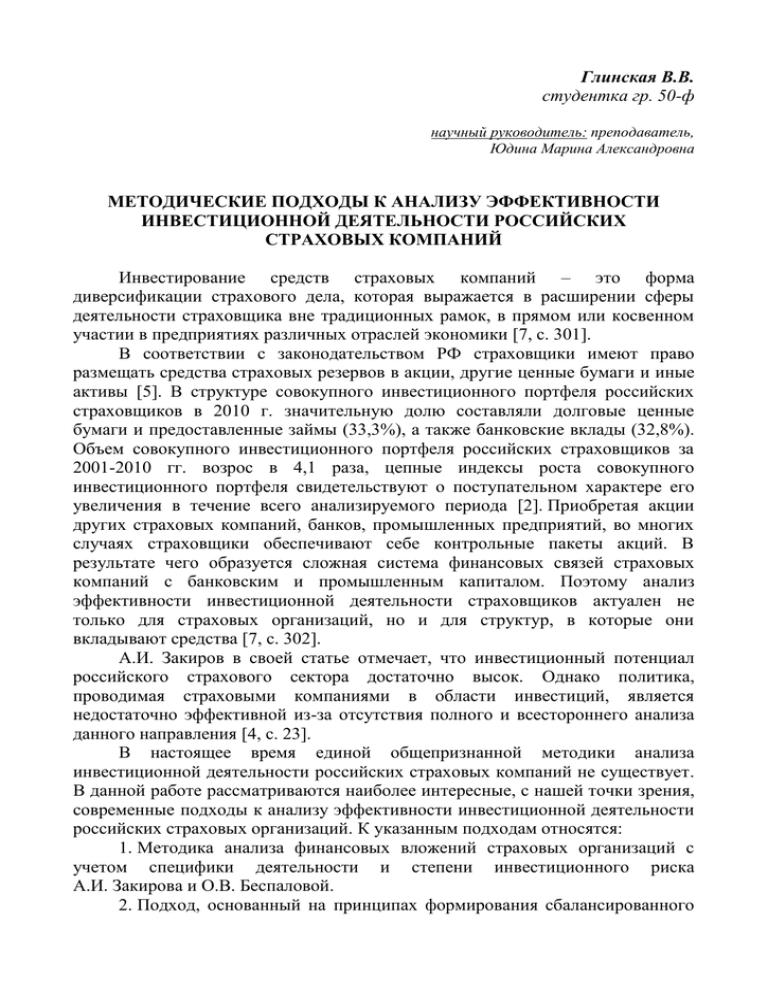

Глинская В.В. студентка гр. 50-ф научный руководитель: преподаватель, Юдина Марина Александровна МЕТОДИЧЕСКИЕ ПОДХОДЫ К АНАЛИЗУ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННОЙ ДЕЯТЕЛЬНОСТИ РОССИЙСКИХ СТРАХОВЫХ КОМПАНИЙ Инвестирование средств страховых компаний – это форма диверсификации страхового дела, которая выражается в расширении сферы деятельности страховщика вне традиционных рамок, в прямом или косвенном участии в предприятиях различных отраслей экономики [7, с. 301]. В соответствии с законодательством РФ страховщики имеют право размещать средства страховых резервов в акции, другие ценные бумаги и иные активы [5]. В структуре совокупного инвестиционного портфеля российских страховщиков в 2010 г. значительную долю составляли долговые ценные бумаги и предоставленные займы (33,3%), а также банковские вклады (32,8%). Объем совокупного инвестиционного портфеля российских страховщиков за 2001-2010 гг. возрос в 4,1 раза, цепные индексы роста совокупного инвестиционного портфеля свидетельствуют о поступательном характере его увеличения в течение всего анализируемого периода [2]. Приобретая акции других страховых компаний, банков, промышленных предприятий, во многих случаях страховщики обеспечивают себе контрольные пакеты акций. В результате чего образуется сложная система финансовых связей страховых компаний с банковским и промышленным капиталом. Поэтому анализ эффективности инвестиционной деятельности страховщиков актуален не только для страховых организаций, но и для структур, в которые они вкладывают средства [7, с. 302]. А.И. Закиров в своей статье отмечает, что инвестиционный потенциал российского страхового сектора достаточно высок. Однако политика, проводимая страховыми компаниями в области инвестиций, является недостаточно эффективной из-за отсутствия полного и всестороннего анализа данного направления [4, с. 23]. В настоящее время единой общепризнанной методики анализа инвестиционной деятельности российских страховых компаний не существует. В данной работе рассматриваются наиболее интересные, с нашей точки зрения, современные подходы к анализу эффективности инвестиционной деятельности российских страховых организаций. К указанным подходам относятся: 1. Методика анализа финансовых вложений страховых организаций с учетом специфики деятельности и степени инвестиционного риска А.И. Закирова и О.В. Беспаловой. 2. Подход, основанный на принципах формирования сбалансированного инвестиционного портфеля, Е.Ю. Голышевой. 3. Подход, основанный на принципах надежности, прибыльности, ликвидности, диверсификации и подчиненности Г.В. Черновой. 4. Система показателей для планирования и анализа денежных потоков инвестиционной деятельности страховой компании А.И. Вавиловой. А.И. Закиров и О.В. Беспалова предложили методику анализа финансовых вложений страховых организаций с учетом специфики деятельности и степени инвестиционного риска [4, с. 23]. По мнению авторов, анализ инвестиционной деятельности страховых организаций, необходимо проводить в следующей последовательности: 1. Анализ инвестиционной деятельности страховых организаций в целом. 2. Анализ диверсификации инвестиционных портфелей крупнейших российских страховщиков. 3. Общий анализ инвестиционной деятельности страховых организаций. 4. Анализ эффективности инвестиционной деятельности российских страховых организаций в разрезе направлений инвестирования. 5. Расчет интегральных коэффициентов эффективности инвестиционной деятельности [4, с. 29]. К достоинствам данной методики можно отнести то, что она учитывает все основные параметры инвестиционной деятельности страховых организаций, в том числе возможный инвестиционный риск, и может использоваться страховыми компаниями на практике при оценке эффективности перспективных финансовых вложений. В основе методики лежит расчет следующих коэффициентов: 1. Коэффициент инвестиционной надежности показывающий, насколько рискованные вложения страховой компании защищены собственным капиталом, за счет которого будут покрываться убытки от инвестиционной деятельности. 2. Коэффициент инвестиционной активности, отражающий долю инвестиций в общей сумме активов страховой компании. По величине данного коэффициента можно судить о том, какой тип инвестиционной политики выбрала страховая компания. 3. Коэффициент рентабельности инвестиционной деятельности является наиболее значимым при анализе инвестиционной деятельности страховых организаций, так как отражает общую доходность инвестиций, полученную в рассматриваемый период. Чем выше данный показатель, тем эффективнее инвестиционная политика, осуществляемая страховой компанией. 4. Коэффициент безопасности собственного капитала с точки зрения инвестиций, осуществляемых страховой компанией. Показывает, насколько страховая компания активно проводит противоинфляционную защиту своих инвестиций (например, какую часть своих активов вкладывает в недвижимость). Данная методика предполагает расчет целого комплекса показателей, на базе которого выводится интегральный коэффициент эффективности инвестиционной деятельности. По величине и динамике интегрального коэффициента можно судить о том, какой реальный доход получила страховая компания за определенный период от инвестирования собственных средств и страховых резервов и насколько эффективной является политика компании в области инвестиций [4, с. 24]. Рассмотрим второй подход к анализу эффективности инвестиционной деятельности, предложенный Е.Ю. Голышевой. По мнению автора, основные принципы размещения средств страховой организации можно сформулировать следующим образом: 1. Экономической основой финансовой устойчивости инвестиционной деятельности страховой организации является сбалансированный инвестиционный портфель, признаками которого являются гарантированная возвратность средств, ликвидность и доходность, а методом формирования – диверсификация. 2. Стратегия и тактика инвестиционной деятельности, ориентация на ликвидность и рентабельность в первую очередь определяются состоянием страхового портфеля и только потом – конъюнктурой рынка инвестиций. 3. Корректировка инвестиционной деятельности идет по двум направлениям: - во-первых, обязательства перед страхователями в определенной валюте должны покрываться активами в той же валюте (принцип конгруэнтности); - во-вторых, регулирование структуры и состава инвестиционного портфеля осуществляется путем установления минимума и максимума по видам вложений [3, с. 31]. Г.В. Чернова предлагает подход к формированию инвестиционного портфеля страховой организации, основанный принципах надежности, прибыльности, ликвидности, диверсификации и подчиненности. Принцип надежности или возвратности предполагает обеспечение максимальной безопасности вложений. Принцип прибыльности означает необходимость получения страховой организацией только положительного финансового результата от инвестиционной деятельности. Принцип ликвидности предполагает возможность быстрой и безубыточной для страховщика конвертации активов в наличные деньги. Принцип диверсификации означает распределение капиталов между различными объектами вложений с целью снижение риска возможных потерь. Особенностью инвестиционной деятельности страховщика является то, что она носит подчиненный характер по отношению к его страховой деятельности. Принцип подчиненности инвестиционной деятельности страховым операциям проявляется в следующем: - структура инвестиций должна быть согласована со структурой страховых обязательств; - инвестиционные активы страховщика должны отвечать консервативной или умеренной инвестиционной политике, что будет обеспечивать выполнение им страховых обязательств [6, с. 87]. По мнению А.И. Вавиловой, планирование и анализ денежных потоков инвестиционной деятельности страховой компании во многом зависят от правильного формирования системы показателей, которая включает пять блоков: I. Платежеспособность. Инвестиционная политика страховщиков оказывает значительное влияние на платежеспособность. Коэффициент платежеспособности показывает, в какой мере свободные активы могут быть использованы при расчетах со страхователями и кредиторами. II. Ликвидность. Страховой организации необходим значительный запас ликвидности, так как страховщик постоянно должен выполнять возникающие страховые обязательства. III. Финансовая эффективность страховой и инвестиционной деятельности позволяет определить правильность построения страхового и инвестиционного портфелей. IV. Деловая активность характеризует способность эффективно использовать активы. V. Инвестиционная привлекательность страховщика. В данную группу включаются показатели, отражающие степень результативности проводимой инвестиционной деятельности [1, с. 87]. Таким образом, основой эффективного подхода к инвестиционной деятельности страховой организации, по нашему мнению, является долгосрочная сбалансированность инвестиционного портфеля и стабильная доходность (пусть и невысокая, но и минимально рискованная) на основе соблюдения принципов возвратности, ликвидности, доходности, диверсификации и подчиненности. Список литературы 1. Вавилова А.И. Управление денежными потоками страховой организации в процессе инвестиционной деятельности // Казанская наука. – 2010. – № 2. С. 85 – 87. 2. Воронина Л.А., Фролова В.В. Приоритетные направления инвестиционной деятельности российских страховых компаний: [Электронный ресурс] - Режим доступа: http://www.insur-info.ru/press/82914/ (дата обращения 02.04.2013). 3. Голышева Е.Ю. Экономика страховой деятельности: формирование и размещение страховых резервов // Налоги и финансы. – 2009. – № 3. С. 27 – 31. 4. Закиров А.И., Беспалова О.В. Методический подход к анализу эффективности инвестиционной деятельности российских страховых организаций // Страховое дело. – 2011. – № 6. С. 23 – 29. 5. Приказ Минфина России от 02.07.2012 № 100н «Об утверждении Порядка размещения страховщиками средств страховых резервов»: [Электронный ресурс] - Режим доступа: http://base.consultant.ru/cons/cgi/online.cgi?req=doc;base=LAW;n=141506 (дата обращения 02.04.2013) 6. Чернова Г.В. Особенности инвестиционной деятельности страховой организации // Вестник С-Петербургского университета. – 2009. – № 1. С. 86 – 99. 7. Чеченова Л.А., Попович Е.А. Инвестиционный потенциал страховой компании // Вестник Университета (Гос. университет управления). – 2012. – Т.3. – № 3. С. 300 – 306.