3.1. Концепция и методический инструментарий оценки стоимости денег во времени

advertisement

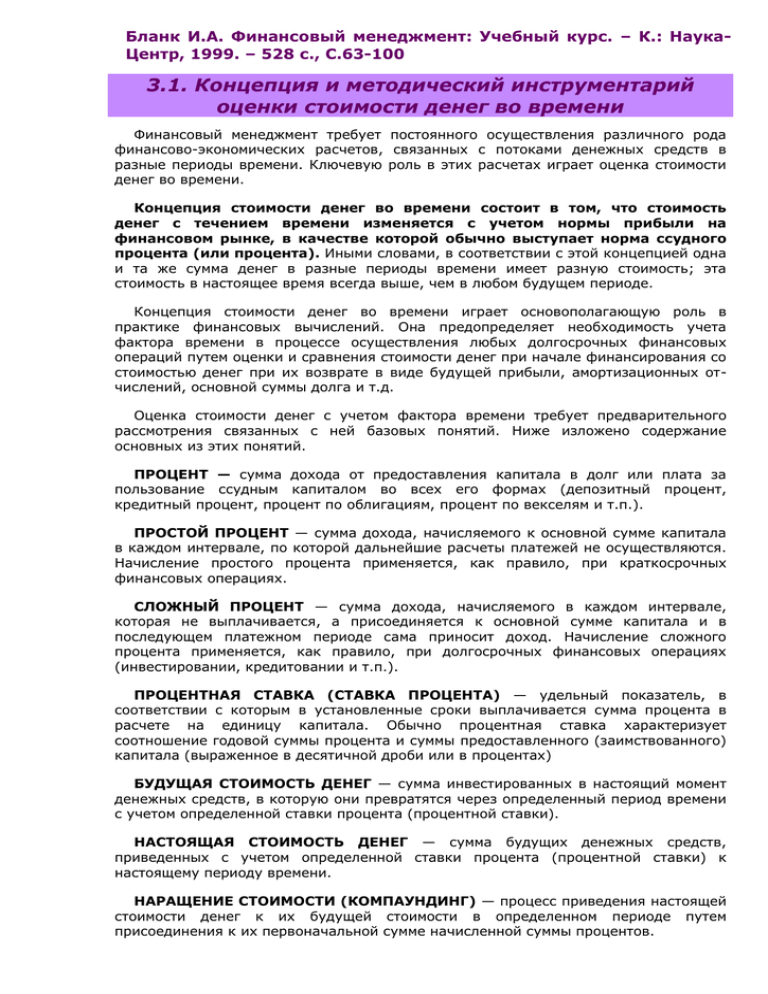

Бланк И.А. Финансовый менеджмент: Учебный курс. – К.: НаукаЦентр, 1999. – 528 с., С.63-100 3.1. Концепция и методический инструментарий оценки стоимости денег во времени Финансовый менеджмент требует постоянного осуществления различного рода финансово-экономических расчетов, связанных с потоками денежных средств в разные периоды времени. Ключевую роль в этих расчетах играет оценка стоимости денег во времени. Концепция стоимости денег во времени состоит в том, что стоимость денег с течением времени изменяется с учетом нормы прибыли на финансовом рынке, в качестве которой обычно выступает норма ссудного процента (или процента). Иными словами, в соответствии с этой концепцией одна и та же сумма денег в разные периоды времени имеет разную стоимость; эта стоимость в настоящее время всегда выше, чем в любом будущем периоде. Концепция стоимости денег во времени играет основополагающую роль в практике финансовых вычислений. Она предопределяет необходимость учета фактора времени в процессе осуществления любых долгосрочных финансовых операций путем оценки и сравнения стоимости денег при начале финансирования со стоимостью денег при их возврате в виде будущей прибыли, амортизационных отчислений, основной суммы долга и т.д. Оценка стоимости денег с учетом фактора времени требует предварительного рассмотрения связанных с ней базовых понятий. Ниже изложено содержание основных из этих понятий. ПРОЦЕНТ — сумма дохода от предоставления капитала в долг или плата за пользование ссудным капиталом во всех его формах (депозитный процент, кредитный процент, процент по облигациям, процент по векселям и т.п.). ПРОСТОЙ ПРОЦЕНТ — сумма дохода, начисляемого к основной сумме капитала в каждом интервале, по которой дальнейшие расчеты платежей не осуществляются. Начисление простого процента применяется, как правило, при краткосрочных финансовых операциях. СЛОЖНЫЙ ПРОЦЕНТ — сумма дохода, начисляемого в каждом интервале, которая не выплачивается, а присоединяется к основной сумме капитала и в последующем платежном периоде сама приносит доход. Начисление сложного процента применяется, как правило, при долгосрочных финансовых операциях (инвестировании, кредитовании и т.п.). ПРОЦЕНТНАЯ СТАВКА (СТАВКА ПРОЦЕНТА) — удельный показатель, в соответствии с которым в установленные сроки выплачивается сумма процента в расчете на единицу капитала. Обычно процентная ставка характеризует соотношение годовой суммы процента и суммы предоставленного (заимствованного) капитала (выраженное в десятичной дроби или в процентах) БУДУЩАЯ СТОИМОСТЬ ДЕНЕГ — сумма инвестированных в настоящий момент денежных средств, в которую они превратятся через определенный период времени с учетом определенной ставки процента (процентной ставки). НАСТОЯЩАЯ СТОИМОСТЬ ДЕНЕГ — сумма будущих денежных средств, приведенных с учетом определенной ставки процента (процентной ставки) к настоящему периоду времени. НАРАЩЕНИЕ СТОИМОСТИ (КОМПАУНДИНГ) — процесс приведения настоящей стоимости денег к их будущей стоимости в определенном периоде путем присоединения к их первоначальной сумме начисленной суммы процентов. ДИСКОНТИРОВАНИЕ СТОИМОСТИ — процесс приведения будущей стоимости денег к их настоящей стоимости путем изъятия из их будущей суммы соответствующей суммы процентов (называемой „дисконтом"). ПЕРИОД НАЧИСЛЕНИЯ — общий период времени, в течение которого осуществляется процесс наращения или дисконтирования стоимости денежных средств. ИНТЕРВАЛ НАЧИСЛЕНИЯ — обусловленный конкретный временной срок (в пределах общего периода начисления), в рамках которого рассчитывается отдельная сумма процента по установленной ею ставке (осуществляется отдельный платеж процента). ПРЕДВАРИТЕЛЬНЫЙ МЕТОД НАЧИСЛЕНИЯ ПРОЦЕНТА (МЕТОД ПРЕНУМЕРАНДО ИЛИ АНТИСИПАТИВНЫЙ МЕТОД) — способ расчета платежей, при котором начисление процента осуществляется в начале каждого интервала. ПОСЛЕДУЮЩИЙ МЕТОД НАЧИСЛЕНИЯ ПРОЦЕНТА (МЕТОД ПОСТНУМЕРАНДО ИЛИ ДЕКУРСИВНЫЙ МЕТОД) — способ расчета платежей, при котором начисление процента осуществляется в конце каждого интервала. ДИСКРЕТНЫЙ ДЕНЕЖНЫЙ ПОТОК — поток платежей на вложенный капитал, имеющий четко ограниченный период начисления процентов и конечный срок возврата основной его суммы. НЕПРЕРЫВНЫЙ ДЕНЕЖНЫЙ ПОТОК — поток платежей на вложенный капитал, период начисления процентов по которому не ограничен, а соответственно не определен и конечный срок возврата основной его суммы. АННУИТЕТ (ФИНАНСОВАЯ РЕНТА) — длительный поток платежей, характеризующийся одинаковым уровнем процентных ставок на протяжении всего периода. Система основных базовых понятий позволяет последовательно рассмотреть методический инструментарий оценки стоимости денег во времени в разрезе наиболее характерных вариантов осуществления такой оценки. Этот методический инструментарий дифференцируется в разрезе отдельных видов вычислений. I. Методический инструментарий оценки стоимости денег по простым процентам использует наиболее упрощенную систему расчетных алгоритмов. 1. При расчете суммы простого процента в процессе наращения стоимости (компаундинга) используется следующая формула: где I — сумма процента за обусловленный период времени в целом; Р— первоначальная сумма (стоимость) денежных средств; n — количество интервалов, по которым осуществляется расчет процентных платежей, в общем обусловленном периоде времени; i — используемая процентная ставка, выраженная десятичной дробью. В этом случае будущая стоимость вклада (S) с учетом начисленной суммы процента определяется по формуле: Пример: Необходимо определить сумму простого процента за год при следующих условиях: первоначальная сумма вклада — 1000 усл. ден. ед.; процентная ставка, выплачиваемая ежеквартально — 20%. Подставляя эти значения в формулу, получим сумму процента: I = 1000 х 4 х 0,2 == 800 усл. ден. ед.; будущая стоимость вклада в этом случав составит: S = 1000 + 800 = 1800 усл. ден. ед. Множитель (1 + ni) называется множителем (или коэффициентом) наращения суммы простых процентов. Его значение всегда должно быть больше единицы. 2. При расчете суммы простого процента в процессе дисконтирования стоимости (т.е. суммы дисконта) используется следующая формула: где D — сумма дисконта (рассчитанная по простым процентам) за обусловленный период времени в целом; S — стоимость денежных средств; п — количество интервалов, по которым осуществляется расчет процентных платежей, в общем обусловленном периоде времени; i — используемая дисконтная ставка, выраженная десятичной дробью. В этом случае настоящая стоимость денежных средств (Р) с учетом рассчитанной суммы дисконта определяется по следующим формулам: Пример: Необходимо определить сумму дисконта по простому проценту за год при следующих условиях: конечная сумма вклада определена в размере 1000 усл. ден. ед. дисконтная ставка составляет 20% в квартал. Подставляя эти значения в формулу расчета суммы дисконта, получим: Соответственно настоящая стоимость вклада, необходимого для получения через год 1000 усл. ден. единиц, должна составить: Р = 7000 - 444 = 556 усл. ден. ед. Используемый в обоих случаях множитель 1/(1+ ni) называется дисконтным множителем (коэффициентом) суммы простых процентов, значение которого всегда должно быть меньше единицы. II. Методический инструментарий оценки стоимости денег по сложным процентам использует более обширную и более усложненную систему расчетных алгоритмов. 1.При расчете будущей суммы вклада (стоимости денежных средств) в процессе его наращения по сложным процентам используется следующая формула: где S с— будущая стоимость вклада (денежных средств) при его наращении по сложным процентам; Р— первоначальная сумма вклада; i— используемая процентная ставка, выраженная десятичной дробью: n — количество интервалов, по которым осуществляется каждый процентный платеж, в общем обусловленном периоде времени. Соответственно сумма процента (Iс) в этом случае определяется по формуле: Iс = S с - Р, Пример: Необходимо определить будущую стоимость вклада и сумму сложного процента за весь период инвестирования при следующих условиях: первоначальная стоимость вклада — 1000 усл. ден. ед.; процентная ставка, используемая при установлена в размере 20% в квартал; расчете суммы сложного процента, общий период инвестирования — один год. Подставляя эти показатели в вышеприведенные формулы, получим: Сумма процента = 2074 - 1000 = 1074 усл. ден. ед. 2. При расчете настоящей стоимости денежных средств в процессе дисконтирования по сложным процентам используется следующая формула: где Pc – первоначальная сумма вклада; S - будущая стоимость вклада при его наращении, обусловленная условиями инвестирования; i – используемая дисконтная ставка, выраженная десятичной дробью; n - количество интервалов, по которым осуществляется каждый процентный платеж, в общем обусловленном периоде времени Соответственно сумма дисконта (Dc) в этом случае определяется по формуле: Dc = S - Pc Пример: необходимо определить настоящую стоимость денежных средств и сумму дисконта по сложным процентам за год при следующих условиях: будущая стоимость денежных средств определена в размере 1000 усл. ден. ед.: используемая для дисконтирования ставка сложного процента составляет 20% в квартал. Подставляя эти значения В формулы, получим: Сумма дисконта = 1000 - 482 =518 усл. ден. ед. 3. При определении средней процентной ставки, используемой в расчетах стоимости денежных средств по сложным процентам, применяется следующая формула: где i — средняя процентная ставка, используемая в расчетах стоимости денежных средств по сложным процентам, выраженная десятичной дробью; Sc — будущая стоимость денежных средств; р c — настоящая стоимость денежных средств; п — количество интервалов, по которым осуществляется каждый процентный платеж, в общем обусловленном периоде времени. Пример: необходимо определить годовую ставку доходности облигации при следующих условиях: номинал облигации, подлежащий погашению через три года, составляет 1000 усл. ден. ед.; цена, по которой облигация реализуется в момент ее эмиссии, составляет 600 усл. ден. ед. Подставляя эти значения в формулу, получим: 4. Длительность общего периода платежей, выраженная количеством его интервалов, в расчетах стоимости денежных средств по сложным процентам определяется путем логарифмирования по следующей формуле: где Sc — будущая стоимость денежных средств; Pс — настоящая стоимость денежных средств; i — используемая процентная ставка, выраженная десятичной дробью. 5. Определение эффективной процентной ставки В процессе наращения стоимости денежных средств по сложным процентам осуществляется по формуле: где iэ — эффективная среднегодовая процентная ставка при наращении стоимости денежных средств по сложным процентам, выраженная десятичной дробью; i — периодическая процентная ставка, используемая при наращении стоимости денежных средств по сложным процентам, выраженная десятичной дробью; n — количество интервалов, по которым осуществляется каждый процентный платеж по периодической процентной ставке на протяжении года. Пример: необходимо определить ставку при следующих условиях: эффективную среднегодовую процентную денежная сумма 1000 усл. ден. ед. помещена в коммерческий банк на депозит сроком на 2 года: годовая процентная ставка, по которой начисление процента, составляет 10% (0,1). Подставляя эти значения в формулу, получим: ежеквартально осуществляется Результаты расчетов показывают, что условия помещения денежной суммы сроком на 2 года под 10% годовых при ежеквартальном начислении процентов, равнозначны условиям начисления этих процентов один раз в год под 10,38% годовых (10.38% составляет размер эффективной или сравнимой процентной ставки). При оценке стоимости денег во времени по сложным процентам необходимо иметь в виду, что на результат оценки оказывает большое влияние не только используемая ставка процента, но и число интервалов выплат в течение одного и того же общего платежного периода. Иногда оказывается более выгодным инвестировать деньги под меньшую ставку процента, но с большим числом интервалов в течение предусмотренного периода платежа. Пример: Перед инвестором стоит задача разместить 100 усл. ден. ед. на депозитный Вклад сроком на один год. Один банк предлагает инвестору выплачивать доход по сложным процентам в размере 23% В квартал; второй — в размере 30% один раз в четыре месяца; третий — в размере 45% два раза в году; четвертый — в размере 100% один раз в году. Для того, чтобы определить, какой вариант инвестирования лучше, построим следующую таблицу: Таблица 3.1. Расчет будущей стоимости вклада при различных условиях инвестирования (усл. ден. ед.) № Настояща Ставка варианта я стоимость процентов денег Будущая стоимость вклада в конце 1-го периода 2-го периода 3-го периода 4-го периода 1 100 23 123 151 186 229 2 100 30 130 169 220 - 3 100 45 145 210 - - 4 100 100 200 - - - Сравнение вариантов показывает, что наиболее эффективным является 1-й вариант (выплата дохода в размере 23% один раз в квартал). Используемые в процессе оценки стоимости денег множители и называются соответственно множителем наращения и множителем дисконтирования суммы сложных процентов. Они положены в основу специальных таблиц финансовых вычислений, с помощью которых при заданных размерах ставки процента и количества платежных интервалов можно легко вычислить настоящую или будущую стоимость денежных средств по сложным процентам. III. Методический инструментарий оценки стоимости денег при аннуитете связан с использованием наиболее сложных алгоритмов и определением метода начисления процента — предварительным (пренумерандо) или последующим (постнумерандо). 1.При расчете будущей стоимости аннуитета на условиях предварительных платежей (пренумерандо) используется следующая формула: где SApre — будущая стоимость аннуитета, осуществляемого на условиях предварительных платежей (пренумерандо); R— член аннуитета, характеризующий размер отдельного платежа; i — используемая процентная ставка, выраженная десятичной дробью; п— количество интервалов, по которым осуществляется каждый платеж, в общем обусловленном периоде времени. Пример: Необходимо рассчитать будущую стоимость аннуитета, осуществляемого на условиях предварительных платежей (пренумерандо), при следующих данных: период платежей по аннуитету предусмотрен в количестве 5 лет; интервал платежей по аннуитету составляет один год (платежи вносятся в начале года); сумма каждого отдельного платежа (члена аннуитета) составляет 1000 усл. ден. ед,; используемая для наращения стоимости процентная ставка составляет 10% в год (0,1). Подставляя эти значения в приведенную формулу, получим: будущая стоимость аннуитета, осуществляемого на условиях предварительных платежей (пренумерандо), равна: 2. При расчете будущей стоимости аннуитета, осуществляемого на условиях последующих платежей (постнумерандо), применяется следующая формула: где SApost – будущая стоимость аннуитета, осуществляемого на условиях последующих платежей (постнумерандо); R — член аннуитета, характеризующий размер отдельного платежа; i — используемая процентная ставка, выраженная десятичной дробью; п — количество интервалов, по которым осуществляется каждый платеж, в общем обусловленном периоде времени. Пример: Необходимо рассчитать будущую стоимость аннуитета, осуществляемого на условиях последующих платежей (постнумерандо), по данным, изложенным В предыдущем примере (при условии Взноса платежей В конце года). Подставляя эти данные В приведенную формулу, получим: будущая стоимость аннуитета, платежей (постнумерандо), равна: осуществляемого на условиях последующих Сопоставление результатов расчета по двум примерам показывает, что будущая стоимость аннуитета, осуществляемого на условиях предварительных платежей, существенно превышает будущую стоимость аннуитета, осуществляемого на условиях последующих платежей, т.е. в первом случае плательщику обеспечена гораздо большая сумма дохода. 3. При расчете настоящей стоимости аннуитета, осуществляемого на условиях предварительных платежей (пренумерандо), используется следующая формула: где РАрrе— настоящая стоимость аннуитета, осуществляемого на условиях предварительных платежей (пренумерандо); R — член аннуитета, характеризующий размер отдельного платежа; i — используемая процентная (дисконтная) ставка, выраженная десятичной дробью; n — количество интервалов, по которым осуществляется каждый платеж, в общем обусловленном периоде времени. Пример: Необходимо рассчитать настоящую стоимость аннуитета, осуществляемого на условиях предварительных платежей (пренумерандо), при следующих данных: период платежей по аннуитету предусмотрен в количестве 5 лет: интервал платежей по аннуитету составляет один год (при Внесении платежей в начале года); сумма каждого отдельного платежа (члена аннуитета) составляет 1000 усл. ден. ед.: используемая для дисконтирования стоимости ставка процента (дисконтная ставка) составляет 10% в год (0,1). Подставляя эти значения в приведенную формулу, получим: настоящая стоимость аннуитета, осуществляемого на условиях предварительных платежей (пренумерандо), равна: 4. При расчете настоящей стоимости аннуитета, осуществляемого на условиях последующих платежей (постнумерандо), применяется следующая формула: где РАро st — настоящая стоимость аннуитета, осуществляемого на условиях последующих платежей (постнумерандо); R — член аннуитета, характеризующий размер отдельного платежа; i — используемая процентная (дисконтная) ставка, выраженная десятичной дробью; п— количество интервалов, по которым осуществляется каждый платеж, в общем обусловленном периоде времени. Пример: Необходимо рассчитать настоящую стоимость аннуитета, осуществляемого на условиях последующих платежей (постнумерандо), по данным, изложенным в предыдущем примере (при условии Взноса платежей в конце года). Подставляя эти данные В приведенную формулу, получим: настоящая стоимость аннуитета, осуществляемого на условиях последующих платежей (постнумерандо), равна: Сопоставление результатов расчета по двум последним примерам показывает, что настоящая стоимость аннуитета, осуществляемого на условиях предварительных платежей, существенно превышает настоящую стоимость аннуитета, осуществляемого на условиях последующих платежей. т.е. в первом случае в процессе дисконтирования плательщику гарантирована гораздо большая сумма дохода в настоящей стоимости. 5. При расчете размера отдельного платежа при заданной будущей стоимости аннуитета используется следующая формула: где R – размер отдельного платежа предопределенной будущей его стоимости); SApost — будущая стоимость последующих платежей); по аннуитета аннуитету (член аннуитета (осуществляемого на при условиях i — используемая процентная ставка, выраженная десятичной дробью; n — количество интервалов, по которым намечается осуществлять каждый платеж, в обусловленном периоде времени. 6. При расчете размера отдельного платежа при заданной текущей стоимости аннуитета используется такая формула: где R — размер отдельного платежа по аннуитету (член аннуитета при известной текущей его стоимости); РАро st — настоящая стоимость аннуитета (осуществляемого на условиях последующих платежей); i — используемая процентная ставка, выраженная десятичной дробью; n — количество интервалов, по которым намечается осуществлять каждый платеж, в обусловленном периоде времени. В процессе расчета аннуитета возможно использование упрощенных формул, основу которых составляет только член аннуитета (размер отдельного платежа) и соответствующий стандартный множитель (коэффициент) его наращения или дисконтирования. В этом случае формула для определения будущей стоимости (осуществляемого на условиях последующих платежей), имеет вид: аннуитета где SApost — будущая стоимость аннуитета (осуществляемого на условиях последующих платежей); R — член аннуитета, характеризующий размер отдельного платежа; I A — множитель наращения стоимости аннуитета, определяемый по специальным таблицам, с учетом принятой процентной ставки и количества интервалов в периоде платежей. Соответственно, формула для определения настоящей стоимости аннуитета имеет вид: где РАро st — настоящая стоимость аннуитета (осуществляемого на условиях последующих платежей); R — член аннуитета, характеризующий размер отдельного платежа; D A — дисконтный множитель аннуитета, определяемый по специальным таблицам, с учетом принятой процентной (дисконтной) ставки и количества интервалов в периоде платежей. Использование стандартных множителей (коэффициентов) наращения и дисконтирования стоимости существенно ускоряет и облегчает процесс оценки стоимости денег во времени. 3.2. КОНЦЕПЦИЯ И МЕТОДИЧЕСКИЙ ИНСТРУМЕНТАРИЙ УЧЕТА ФАКТОРА ИНФЛЯЦИИ В финансовом менеджменте постоянно приходится считаться с фактором инфляции, которая с течением времени обесценивает стоимость находящихся в обращении денежных средств. Влияние инфляции сказывается на многих аспектах финансовой деятельности предприятия. В процессе инфляции происходит относительное занижение стоимости отдельных материальных активов, используемых предприятием (основных средств, запасов товарно-материальных ценностей и т.п.); снижение реальной стоимости денежных и других финансовых его активов (дебиторской задолженности, нераспределенной прибыли, инструментов финансового инвестирования и т.п.); занижение себестоимости производства продукции, вызывающее искусственный рост суммы прибыли и приводящее к росту налоговых отчислений с нее; падение реального уровня предстоящих доходов предприятия и т.п. Особенно сильно фактор инфляции сказывается на проведении долгосрочных финансовых операций предприятия. Стабильность проявления фактора инфляции и его активное воздействие на результаты финансовой деятельности предприятия определяют необходимость постоянного учета влияния этого фактора в процессе финансового менеджмента. Концепция учета влияния фактора инфляции в управлении различными аспектами финансовой деятельности предприятия заключается в необходимости реального отражения стоимости его активов и денежных потоков, а также в обеспечении возмещения потерь доходов, вызываемых инфляционными процессами, при осуществлении различных финансовых операций. Реализация этой концепции в практике финансового менеджмента и использование соответствующего ее методического инструментария требуют предварительного рассмотрения ряда связанных с ней базовых понятий. Ниже изложено содержание основных из этих понятий. ИНФЛЯЦИЯ — процесс постоянного превышения темпов роста денежной массы над товарной (включая стоимость услуг), в результате чего происходит переполнение каналов обращения деньгами, сопровождающееся их обесценением и ростом цен. ТЕМП ИНФЛЯЦИИ — показатель, характеризующий размер обесценения (снижения покупательной способности) денег в определенном периоде, выраженный приростом среднего уровня цен в процентах к их номиналу на начало периода. ФАКТИЧЕСКИЙ ТЕМП ИНФЛЯЦИИ — показатель, характеризующий реальный прирост среднего уровня цен в рассматриваемом прошедшем периоде. ОЖИДАЕМЫЙ ТЕМП ИНФЛЯЦИИ — прогнозный показатель, характеризующий возможный прирост среднего уровня цен в рассматриваемом предстоящем периоде. ИНДЕКС ИНФЛЯЦИИ — показатель, характеризующий общий рост уровня цен в определенном периоде, определяемый путем суммирования базового их уровня на начало периода (принимаемого за единицу) и темпа инфляции в рассматриваемом периоде (выраженного десятичной дробью). НОМИНАЛЬНАЯ СУММА ДЕНЕЖНЫХ СРЕДСТВ — оценка размеров денежных активов в соответствующих денежных единицах без учета изменения покупательной стоимости денег в рассматриваемом периоде. РЕАЛЬНАЯ СУММА ДЕНЕЖНЫХ СРЕДСТВ — оценка размеров денежных активов с учетом изменения уровня покупательной стоимости денег в рассматриваемом периоде, вызванного инфляцией. НОМИНАЛЬНАЯ ПРОЦЕНТНАЯ СТАВКА— ставка процента, устанавливаемая без учета изменения покупательной стоимости денег в связи с инфляцией (или общая процентная ставка, в которой не элиминирована ее инфляционная составляющая). РЕАЛЬНАЯ ПРОЦЕНТНАЯ СТАВКА — ставка процента, устанавливаемая с учетом изменения покупательной стоимости денег в рассматриваемом периоде в связи с инфляцией. ИНФЛЯЦИОННАЯ ПРЕМИЯ — дополнительный доход, выплачиваемый (или предусмотренный к выплате) кредитору или инвестору с целью возмещения финансовых потерь от обесценения денег в связи с инфляцией. Уровень этого дохода обычно приравнивается к темпу инфляции. С учетом рассмотренных базовых понятий формируется конкретный методический инструментарий, позволяющий учесть фактор инфляции в процессе управления финансовой деятельностью предприятия. Этот методический инструментарий дифференцируется в разрезе отдельных видов вычислений. I. Методический инструментарий прогнозирования годового темпа и индекса инфляции основывается на ожидаемых среднемесячных ее темпах. Такая информация содержится в публикуемых прогнозах экономического и социального развития страны на предстоящий период. Результаты прогнозирования служат основой последующего фактора инфляции финансовой деятельности предприятия. 1. При прогнозировании годового темпа инфляции используется следующая формула: где ТИг— прогнозируемый годовой темп инфляции, выраженный десятичной дробью; ТИм — ожидаемый среднемесячный темп инфляции в предстоящем периоде, выражрниын десятичной дробью. Пример: Необходима определить годовой темп инфляции. если в соответствии с прогнозом экономического и социального развития страны (или собственными прогнозными расчетами) ожидаемый среднемесячный темп инфляции определен в размере 3%. Подставляя это значение в формулу, получим: Прогнозируемый годовой темп инфляции составит: По указанной формуле может быть рассчитан не только прогнозируемый годовой темп инфляции, но и значение этого показателя на конец любого месяца предстоящего года. 2. При прогнозировании годового индекса инфляции используются следующие формулы: ИИг=1 + ТИг или где ИИг— прогнозируемый годовой индекс инфляции, выраженный десятичной дробью; ТИг— прогнозируемый годовой темп инфляции, выраженный десятичной дробью (рассчитанный по ранее приведенной формуле); ТИм— ожидаемый среднемесячный темп инфляции, выраженный десятичной дробью. Пример: Исходя из условий предыдущего примера, необходимо определить прогнозируемый годовой индекс инфляции. Он равен: 1 + 0,4258 = 1,4258 (или 142,6%); или II. Методический инструментарий формирования реальной процентной ставки с учетом фактора инфляции основывается на прогнозируемом номинальном ее уровне на финансовом рынке (результаты такого прогноза отражены обычно в ценах фьючерсных и опционных контрактов, заключаемых на фондовой бирже) и результатах прогноза годовых темпов инфляции. В основе расчета реальной процентной ставки с учетом фактора инфляции лежит Модель Фишера, которая имеет следующий вид: где i р— реальная процентная ставка (фактическая или прогнозируемая в определенном периоде), выраженная десятичной дробью; I — номинальная процентная ставка (фактическая или прогнозируемая в определенном периоде), выраженная десятичной дробью; ТИ — темп инфляции (фактический или прогнозируемый в определенном периоде), выраженный десятичной дробью. Пример: Необходимо рассчитать реальную годовую процентную ставку на предстоящий год с учетом следующих данных: номинальная годовая процентная ставка по опционным и фьючерсным операциям на фондовой бирже на предстоящий год сложилась в размере 19%: прогнозируемый годовой темп инфляции составляет 7%. Подставляя эти данные В Модель Фишера получим: реальная годовая процентная 0,07)/(1+0,07)=0,112 (или 11,2%). ставка прогнозируется в размере=(0,19- III. Методический инструментарий оценки стоимости денежных средств с учетом фактора инфляции позволяет осуществлять расчеты как будущей, так и настоящей их стоимости с соответствующей „инфляционной составляющей". В основе осуществления этих расчетов лежит формируемая реальная процентная ставка. 1. При оценке будущей стоимости денежных средств с учетом фактора инфляции используется следующая формула (представляющая собой модификацию рассмотренной ранее Модели Фишера): где Sн—номинальная будущая учитывающая фактор инфляции; стоимость вклада (денежных средств), Р — первоначальная сумма вклада; Iр— реальная процентная ставка, выраженная десятичной дробью; ТИ — прогнозируемый темп инфляции, выраженный десятичной дробью; n — количество интервалов, по которым осуществляется каждый процентный платеж, в общем обусловленном периоде времени. Пример: Определить номинальную будущую стоимость вклада с учетом фактора инфляции при следующих условиях: первоначальная сумма вклада составляет 1000 усл. ден. ед.; реальная годовая процентная ставка, используемая для наращения стоимости вклада, составляет 20%: прогнозируемый годовой темп инфляции составляет 12%; общий период размещения вклада составляет 3 года при начислении процента один раз в год. Подставляя эти показатели в вышеприведенную формулу, получим: 2. При оценке настоящей стоимости денежных средств с учетом фактора инфляции используется следующая формула: где Рр— реальная настоящая сумма вклада (денежных средств), учитывающая фактор инфляции; Sн — ожидаемая номинальная будущая стоимость вклада (денежных средств); Iр— реальная процентная ставка, используемая в процессе дисконтирования стоимости, выраженная десятичной дробью; ТИ — прогнозируемый темп инфляции, выраженный десятичной дробью; п — количество интервалов, по которым осуществляется каждый процентный платеж, в общем обусловленном периоде времени. Пример: Необходимо определить реальную настоящую стоимость денежных средств при следующих условиях: ожидаемая номинальная будущая стоимость денежных средств составляет 1000 усл. ден. ед. реальная процентная ставка, используемая в процессе дисконтирования стоимости, составляет 20% в год; прогнозируемый годовой темп инфляции составляет 12%; период дисконтирования составляет 3 года, а его интервал — 1 год. Подставляя эти показатели в вышеприведенную формулу, получим: 4. Методический инструментарий формирования необходимого уровня доходности финансовых операций с учетом фактора инфляции, с одной стороны, призван обеспечить расчет суммы и уровня „инфляционной премии", а с другой — расчет общего уровня номинального дохода, обеспечивающего возмещение инфляционных потерь и получение необходимого уровня реальной прибыли. 1. При определении необходимого размера инфляционной премии используется следующая формула: Пи = Р хТИ, Пи — сумма инфляционной премии в определенном периоде; Р — первоначальная стоимость денежных средств; ТИ — темп инфляции в рассматриваемом периоде, выраженный десятичной дробью. Пример: Рассчитать размер годовой инфляционной премии при следующих условиях: первоначальная стоимость денежных средств составляет 1000 усл. ден. ед.; прогнозируемый годовой темп инфляции составляет 12%. Подставляя эти значения В формулу, получим: сумма инфляционной премии составляет = 1000 х 0,12 = 120 усл. ден. ед. (уровень инфляционной премии приравнивается к темпу инфляции). 2. При определении общей суммы необходимого дохода по финансовой операции с учетом фактора инфляции используется следующая формула: где Дн — общая номинальная сумма необходимого дохода по финансовой операции с учетом фактора инфляции в рассматриваемом периоде; Др— реальная сумма необходимого дохода по финансовой операции в рассматриваемом периоде, исчисленная по простым или сложным процентам с использованием реальной процентной ставки: Пи — сумма инфляционной премии в рассматриваемом периоде. 3. При определении необходимого уровня доходности финансовых операций с учетом фактора инфляции используется следующая формула: УДн = Дн/Др - 1 где УДн— необходимый уровень доходности финансовых операций с учетом фактора инфляции, выраженный десятичной дробью; Дн — общая номинальная сумма необходимого дохода по финансовой операции в рассматриваемом периоде. Др— реальная сумма рассматриваемом периоде. необходимого дохода по финансовой операции в Следует отметить, что прогнозирование темпов инфляции представляет собой довольно сложный и трудоемкий вероятностный процесс, в значительной степени подверженный влиянию субъективных факторов. Поэтому в практике финансового менеджмента может быть использован более простой способ учета фактора инфляции. В этих целях стоимость денежных средств при их последующем наращении или размер необходимого дохода при последующем его дисконтировании пересчитывается заранее из национальной валюты в одну из „сильных" (т.е. в наименьшей степени подверженных инфляции) свободно конвертируемых валют по курсу на момент проведения расчетов. Процесс наращения или дисконтирования стоимости осуществляется затем по реальной процентной ставке (минимальной реальной норме прибыли на капитал). Такой способ оценки настоящей или будущей стоимости необходимого дохода позволяет вообще исключить из ее расчетов фактор инфляции внутри страны. 3.3. КОНЦЕПЦИЯ И МЕТОДИЧЕСКИЙ ИНСТРУМЕНТАРИЙ УЧЕТА ФАКТОРА РИСКА финансовый риск оказывает серьезное влияние на многие аспекты хозяйственной деятельности предприятия, однако наиболее значимое его влияние проявляется в двух направлениях: 1) уровень риска оказывает определяющее воздействие на формирование уровня доходности финансовых операций предприятия — эти два показателя находятся в тесной взаимосвязи и представляют собой единую систему „доходность— риск"; 2) финансовый риск является основной формой генерирования прямой угрозы банкротства предприятия, так как финансовые потери, связанные с этим риском, являются наиболее ощутимыми. Риски, сопровождающие финансовую деятельность, являются объективным, постоянно действующим фактором в функционировании любого предприятия и поэтому требуют серьезного внимания со стороны финансовых менеджеров. Учет фактора риска в процессе управления финансовой деятельностью предприятия сопровождает подготовку практически всех управленческих решений. Концепция учета фактора риска состоит в объективной оценке его уровня с целью обеспечения формирования необходимого уровня доходности финансовых операций и разработки системы мероприятий, минимизирующих его негативные финансовые последствия для хозяйственной деятельности предприятия. Использование соответствующего методического инструментария учета фактора риска в финансовой деятельности предприятия требует предварительного рассмотрения базовых понятий в этой области. Ниже рассматриваются основные базовые понятия, связанные с учетом фактора риска. РИСК — возможность наступления неблагоприятного события, связанного с различными видами потерь. ФИНАНСОВЫЙ РИСК — совокупность специфических видов риска, генерируемых неопределенностью внутренних и внешних условий осуществления финансовой деятельности предприятия. ИНДИВИДУАЛЬНЫЙ ФИНАНСОВЫЙ РИСК — риск, присущий отдельным финансовым операциям предприятия, или отдельным финансовым инструментам, используемым им в процессе хозяйственной деятельности. ПОРТФЕЛЬНЫЙ ФИНАНСОВЫЙ РИСК — общий риск, присущий сформированной совокупности финансовых инструментов, связанных с осуществлением определенных видов финансовых операций. Основными видами портфельного риска на предприятии могут выступать: риск инвестиционного портфеля (сформированной совокупности ценных бумаг); риск кредитного портфеля (сформированной совокупности дебиторской задолженности по предоставленному коммерческому или потребительскому кредиту); риск депозитного портфеля (сформированной совокупности депозитных счетов предприятия в коммерческих банках) и другие. СИСТЕМАТИЧЕСКИЙ (РЫНОЧНЫЙ) РИСК— риск, связанный с изменением конъюнктуры всего финансового рынка (или отдельных его сегментов) под влиянием макроэкономических факторов. Он возникает для всех участников этого рынка и не может быть устранен ими в индивидуальном порядке. НЕСИСТЕМАТИЧЕСКИЙ (СПЕЦИФИЧЕСКИЙ) РИСК—совокупная характеристика внутренних финансовых (инвестиционных) рисков, присущих деятельности конкретных хозяйствующих субъектов (эмитентов ценных бумаг, дебиторов и т.п.). БЕЗРИСКОВАЯ НОРМА ДОХОДНОСТИ — норма доходности по финансовым (инвестиционным) операциям, по которым отсутствует реальный риск потери капитала или дохода. Этот показатель используется обычно как основа расчета необходимой нормы доходности по финансовым операциям с учетом премии за риск. БЕЗРИСКОВЫЕ ФИНАНСОВЫЕ ОПЕРАЦИИ — финансовые операции, по которым отсутствует реальный риск потери капитала или дохода и гарантировано получение расчетной реальной суммы прибыли. УРОВЕНЬ ФИНАНСОВОГО РИСКА — показатель, характеризующий вероятность возникновения определенного вида риска и размер возможных финансовых потерь при его реализации. СООТНОШЕНИЕ УРОВНЯ ДОХОДНОСТИ И РИСКА — одна из основных базовых концепций финансового менеджмента, определяемая прямой взаимосвязью этих двух показателей. В соответствии с этой концепцией рост уровня доходности финансовых операций при прочих равных условиях всегда сопровождается повышением уровня их риска и наоборот. Конкретные количественные соотношения на шкале „доходность — риск" определяются „Ценовой Моделью Капитальных Активов". ВЕРОЯТНОСТЬ ФИНАНСОВОГО РИСКА — измеритель частоты возможного наступления неблагоприятного события, вызывающего финансовые потери предприятия. БЕТА-КОЭФФИЦИЕНТ (БЕТА) — показатель, характеризующий уровень изменчивости курса котировки отдельного финансового инструмента (ценной бумаги) или их портфеля по отношению к динамике сводного индекса цен всего финансового (фондового) рынка. Бета-коэффициент измеряет уровень как индивидуального, так и портфельного систематического риска. Чем выше значение бета-коэффициента, тем выше уровень систематического и общего риска по конкретному финансовому инструменту или их портфелю в целом. ЦЕНОВАЯ МОДЕЛЬ КАПИТАЛЬНЫХ АКТИВОВ — модель определения необходимого уровня доходности отдельных финансовых (фондовых) инструментов с учетом уровня их систематического риска, измеряемого с помощью бетакоэффициента. Расчетный механизм этой модели учитывает необходимый размер премии за риск. ПРЕМИЯ ЗА РИСК — дополнительный доход, выплачиваемый (или предусмотренный к выплате) инвестору сверх того уровня, который может быть получен по безрисковым финансовым операциям. Этот дополнительный доход должен возрастать пропорционально увеличению уровня систематического риска по конкретному финансовому (фондовому) инструменту. Основой определения этой количественной зависимости является график „Линии надежности рынка". „ЛИНИЯ НАДЕЖНОСТИ РЫНКА" — графический метод определения зависимости между уровнем систематического риска по конкретному финансовому инструменту (ценной бумаге) и уровнем необходимой доходности по нему (этот график будет приведен и рассмотрен при изложении соответствующего раздела методического инструментария учета фактора риска). С учетом рассмотренных базовых понятий формируется конкретный методический инструментарий учета фактора риска, позволяющий решать связанные с ним конкретные задачи управления финансовой деятельностью предприятия. I. Методический инструментарий оценки уровня финансового риска является наиболее обширным, так как включает в себя разнообразные экономикостатистические, экспертные, аналоговые методы осуществления такой оценки. Выбор конкретных методов оценки определяется наличием необходимой информационной базы и уровнем квалификации менеджеров. 1. Экономико-статистические методы составляют основу проведения оценки уровня финансового риска. К числу основных расчетных показателей такой оценки относятся; а) Уровень финансового риска. Он характеризует общий алгоритм оценки этого уровня, представленный следующей формулой: УР = ВР х РП, УР — уровень соответствующего финансового риска; ВР — вероятность возникновения данного финансового риска; РП — размер возможных финансовых потерь при реализации данного риска. В практике использования этого алгоритма размер возможных финансовых потерь выражается обычно абсолютной суммой, а вероятность возникновения финансового риска — одним из коэффициентов измерения этой вероятности (коэффициентом вариации, бета-коэффициентом и др.) Соответственно уровень финансового риска при его расчете по данному алгоритму будет выражен абсолютным показателем, что существенно снижает базу его сравнения при рассмотрении альтернативных вариантов. б) Дисперсия. Она характеризует степень колеблемости изучаемого показателя (в данном случае — ожидаемого дохода от осуществления финансовой операции) по отношению к его средней величине. Расчет дисперсии осуществляется по следующей формуле: где — дисперсия; Ri — конкретное значение возможных рассматриваемой финансовой операции; вариантов ожидаемого дохода по R — среднее ожидаемое значение дохода по рассматриваемой финансовой операции; P i — возможная частота (вероятность) ожидаемого дохода по финансовой операции получения отдельных вариантов п — число наблюдений. в) Среднеквадратическое (стандартное) отклонение. Этот показатель является одним из наиболее распространенных при оценке уровня индивидуального финансового риска, так же как и дисперсия определяющий степень колеблемости и построенный на ее основе. Он рассчитывается по следующей формуле: где: s — среднеквадратическое (стандартное) отклонение; Ri — конкретное значение возможных рассматриваемой финансовой операции; вариантов ожидаемого дохода по R — среднее ожидаемое значение дохода по рассматриваемой финансовой операции; Pi — возможная частота (вероятность) ожидаемого дохода по финансовой операции; получения отдельных вариантов n — число наблюдений. Пример: Необходимо оценить уровень финансового риска по инвестиционной операции по следующим данным: на рассмотрение представлено два альтернативных инвестиционных проекта (проект „А" и проект „Б") с вероятностью ожидаемых доходов, представленной в табл. 3.2. Таблица 3.2. – Распределение вероятности ожидаемых доходов по двум инвестиционным проектам Возможные Инвестиционный проект “А” Инвестиционный проект “Б” значения конъюнктуры Расчетн Значение Сумма Расчетн Значение Сумма инвестиционного ый доход вероятности ожидаемых ый доход вероятности ожидаемых усл.ден. доходов усл.ден. доходов рынка ед. усл. ден. ед. усл. ден. ед. (2х3) ед. (2х3) Высокая 600 0, 25 150 800 0,20 160 Средняя 500 0,50 250 450 0,60 270 Низкая 200 0,25 50 100 0,20 20 В целом - 1,0 450 - 1,0 450 Сравнивая данные по отдельным инвестиционным проектам, можно увидеть, что расчетные величины доходов по проекту „А" колеблются в пределах от 200 до 600 усл. ден. ед. при сумме ожидаемых доходов в целом 450 усл. ден. ед. По проекту „Б" сумма ожидаемых доходов в целом также составляет 450 усл. ден. ед., однако их колеблемость осуществляется в диапазоне от 100 до 800 усл. ден. ед. Даже такое простое сопоставление позволяет сделать вывод о том, что риск реализации инвестиционного проекта «А» значительно меньше, чем проекта «Б», где колеблемость расчетного дохода выше. Более наглядное представление об уровне риска дают результаты расчета среднестатистического (стандартного) отклонения, представленные в табл. 3.3. Таблица 3.3. Расчет среднеквадратического (стандартного) отклонения по двум инвестиционным проектам Варианты проектов Возможные значения конъюнктуры инвестиционного i R R (R i–R) Pi рынка Инвестпро ект «А» Высокая 6 00 Средняя 5 00 Низкая 00 В целом Инвестпро ект «Б» Высокая Средняя Низкая В целом 4 50 - 00 50 00 4 50 2 8 4 1 - + 150 50 50 50 50 50 50 2250 0 + 0, 5625 - 0, 1250 - 0, 15625 - 22500 150 0, 24500 - 0, 0 - 0, 24500 - 49000 221 25 2500 50 50 4 250 4 - 4 + 350 4 0 4 350 4 - 0 6250 - 00 1225 0 00 1225 - 25 1 ,00 20 60 20 1 ,00 Результаты расчета показывают, что среднеквадратическое (стандартное) отклонение по инвестиционному проекту «А» составляет 150, в то время как по инвестиционному проекту «Б» – 221, что свидетельствует о большем уровне его риска. Рассчитанные показатели среднеквадратического (стандартного) отклонения по рассматриваемым инвестиционным проектам могут быть интерпретированы графически (рис. 3.1.) Из графика видно, что распределение вероятностей проектов «А» и «Б» имеют одинаковую величину расчетного дохода, однако в проекте «А» кривая уже, что свидетельствует о меньшей колеблемости вариантов расчетного дохода относительно средней его величины R, а следовательно и о меньшем уровне риска этого проекта. Рис.3.1.Распределение вероятности ожидаемого (расчетного) дохода по двум инвестиционным проектам. г) Коэффициент вариации. Он позволяет определить уровень риска, если показатели среднего ожидаемого дохода от осуществления финансовых операций различаются между собой. Расчет коэффициента вариации осуществляется по следующей формуле: где: С V — коэффициент вариации; — среднеквадратическое (стандартное) отклонение; R — среднее ожидаемое значение дохода по рассматриваемой финансовой операции. Пример: Необходимо рассчитать коэффициент вариации по трем инвестиционным проектам при различных значениях среднеквадратического (стандартного) отклонения и среднего ожидаемого значения дохода по ним. Исходные данные и результаты расчета приведены в табл. 3.4. Таблица 3.4. Расчет коэффициента вариации по трем инвестиционным проектам Вариант ы проектов Среднеквадратичес Средний Коэффициент кое (стандартное) ожидаемый доход вариации, отклонение, по проекту, R V Проект „А" 150 450 0,33 Проект „Б" 221 450 0,49 Проект „В" 318 600 0,53 Результаты расчета показывают, что наименьшее значение коэффициента вариации — по проекту „А", а наибольшее — по проекту „В". Таким образом, хотя ожидаемый доход по проекту „В" на 33% выше, чем по проекту „А" (((600 -450) /450)*100), уровень риска по нему, определяемый коэффициентом вариации, Выше на 61% (((0,53 – 0,33) / 0,33)*100). Следовательно, при сравнении уровней рисков по отдельным инвестиционным проектам предпочтение при прочих равных условиях следует отдавать тому из них, по которому значение коэффициентов вариации самое низкое (что свидетельствует о наилучшем соотношении доходности и риска). д) Бета-коэффициент (или бета). Он позволяет оценить индивидуальный или портфельный систематический финансовый риск по отношению к уровню риска финансового рынка в целом. Этот показатель используется обычно для оценки рисков инвестирования в отдельные ценные бумаги. Расчет этого показателя осуществляется по формуле: где: — бета-коэффициент; К — степень корреляции между уровнем доходности по индивидуальному виду ценных бумаг (или по их портфелю) и средним уровнем доходности данной группы фондовых инструментов по рынку в целом; и — среднеквадратическое (стандартное) отклонение доходности индивидуальному виду ценных бумаг (или по их портфелю в целом); по р — среднеквадратическое (стандартное) отклонение доходности по фондовому рынку в целом. Уровень финансового риска отдельных ценных бумаг определяется на основе следующих значений бета-коэффициентов: = 1 — средний уровень; > 1 — высокий уровень; < 1 — низкий уровень. 2. Экспертные методы оценки уровня финансового риска применяются в том случае, если на предприятии отсутствуют необходимые информативные данные для осуществления расчетов экономико-статистическими методами. Эти методы базируются на опросе квалифицированных специалистов (страховых, финансовых, инвестиционных менеджеров соответствующих специализированных организаций) с последующей математической обработкой результатов этого опроса. В целях получения более развернутой характеристики уровня риска по рассматриваемой операции опрос следует ориентировать на отдельные виды финансовых рисков, идентифицированные по данной операции (процентный, валютный, инвестиционный и т.п.). В процессе экспертной оценки каждому эксперту предлагается оценить уровень возможного риска, основываясь на определенной балльной шкале, например: — риск отсутствует: 0 баллов; — риск незначительный: 10 баллов; — риск ниже среднего уровня: 30 баллов; — риск среднего уровня: 50 баллов; — риск выше среднего уровня: 70 баллов; — риск высокий: 90 баллов; — риск очень высокий: 100 баллов. 3. Аналоговые методы оценки уровня финансового риска позволяют определить уровень рисков по отдельным наиболее массовым финансовым операциям предприятия. При этом для сравнения может быть использован как собственный, так и внешний опыт осуществления таких финансовых операций. II. Методический инструментарий формирования необходимого уровня доходности финансовых операций с учетом фактора риска позволяет обеспечить четкую количественную пропорциональность этих двух показателей в процессе управления финансовой деятельностью предприятия. 1. При определении следующая формула: необходимого где: RPn — уровень (фондовому)инструменту; премии за уровня риск премии по за риск конкретному Rn— средняя норма доходности на финансовом рынке; An — безрисковая норма доходности на финансовом рынке; используется финансовому — бета-коэффициент, характеризующий уровень систематического риска по конкретному финансовому (фондовому) инструменту. Пример: Необходимо рассчитать уровень премии за риск по трем видам акций. Исходные данные и результаты расчета приведены в табл. 3.5. Таблица 3.5. Расчет необходимого уровня премии за риск по трем акциям Варианты акций Средняя Безрискова Бетанорма я норма коэффициент доходности на доходности на по акциям фондовом фондовом рынке, % рынке, % Уровень премии за риск (определенный по формуле), % Акция 1 12,0 5,0 0,8 5,6 Акция 2 12,0 5,0 1,0 7,0 Акция 2 12,0 5,0 1,2 8,4 Результаты расчета показывают, что уровень премии за риск возрастает пропорционально росту бета-коэффициента, т.е. уровня систематического риска. 2. При определении необходимой суммы премии за риск используется следующая формула: RР s =SI * RР n. где: RPs — сумма премии за риск по конкретному финансовому (фондовому) инструменту в настоящей стоимости; SI — стоимость инструмента: (котируемая цена) конкретного финансового (фондового) RРп — уровень премии за риск по конкретному финансовому (фондовому) инструменту, выраженный десятичной дробью. Пример: Исходя из котируемой цены трех акций на фондовом рынке и результатов расчета уровня премии за риск по ним (см. предыдущий пример) определить сумму этой премии по каждой акции. Исходные данные и результаты расчета представлены в табл. 3.6. Таблица 3.6. Расчет необходимой суммы премии за риск по трем акциям Варианты акции Котируемая цена Уровень акций на фондовом за риск рынке, усл. ден. единиц премии Сумма премии за риск (определенная по формуле), усл. ден. единиц Акция 1 100 0,056 5,6 Акция 2 70 0,070 4.9 Акция 3 90 0,084 7,6 2. При определении (необходимого) общего уровня доходности финансовых операций с учетом фактора риска используется следующая формула: RDn = An + RPn где: RDn — общий уровень доходности по конкретному финансовому (фондовому) инструменту с учетом фактора риска; А n — безрисковая норма доходности на финансовом рынке; RPn — уровень премии (фондовому)инструменту. за риск по конкретному финансовому Пример: Следует рассчитать необходимый общий уровень доходности по трем видам акций. Исходные данные и результаты расчета приведены в табл. 3.7. Таблица 3.7. Расчет необходимого общего уровня доходности по трем акциям Варианты акции Безрисковзя Уровень норма доходности премии за риск, на фондовом % рынке, %,. Необходимый общий уровень доходности (определенный по формуле), % Акция 1 5,0 5,6 10,6 Акция 2 5,0 7,0 12,0 Акция 3 5,0 8,4 13.4 Изложенный выше методический инструментарий формирования необходимого уровня доходности финансовых операций с учетом фактора риска построен на „Ценовой Модели Капитальных Активов", разработанной Г. Марковицем и У. Шарпом (за разработку этой Модели они были удостоены в 1990 году Нобелевской премии). Графическую интерпретацию этой Модели составляет график „Линии надежности рынка" (рис. 3.2.). Отдельные точки на „Линии надежности рынка" показывают необходимый уровень доходности по ценной бумаге (с учетом премии за риск) в зависимости от уровня систематического риска по ней, измеряемого бета-коэффициентом. Рисунок 3.2. График „Линии надежности рынка". III. Методический инструментарий оценки стоимости денежных средств с учетом фактора риска дает возможность осуществлять расчеты как будущей, так и настоящей их стоимости с обеспечением необходимого уровня премии за риск. 1. При оценке будущей стоимости денежных средств с учетом фактора риска используется следующая формула: где: S R — будущая стоимость вклада (денежных средств), учитывающая фактор риска; Р — первоначальная сумма вклада; Аn — безрисковая норма доходности на десятичной дробью; финансовом рынке, выраженная RPn — уровень премии за риск по конкретному финансовому инструменту (финансовой операции), выраженный десятичной дробью; n — количество интервалов, по которым осуществляется каждый конкретный платеж, в общем обусловленном периоде времени. Пример: Необходимо определить будущую стоимость вклада с учетом фактора риска при следующих условиях: первоначальная сумма вклада составляет 1000 усл. ден. ед.; безрисковая норма доходности на финансовом рынке составляет 5%; уровень премии за риск определен в размере 7%; общий период размещения вклада составляет 3 года при начислении процента один раз в год. ЛИКВИДНОСТЬ — способность отдельных видов имущественных ценностей быть быстро конверсируемыми в денежную форму без потери своей текущей стоимости в условиях сложившейся конъюнктуры рынка. Такое понятие ликвидности характеризует ее как функцию времени (периода возможной продажи) и риска (возможной потери стоимости имущества при срочной его продаже). ЛИКВИДНОСТЬ ИНВЕСТИЦИЙ — характеристика объектов инвестирования (как реальных, так и финансовых) по их способности быть реализованными в течение короткого периода времени без потери своей реальной рыночной стоимости при изменении ранее принятых инвестиционных решений и необходимости реинвестирования капитала. ЛИКВИДНОСТЬ ИНДИВИДУАЛЬНЫХ ОБЪЕКТОВ ИНВЕСТИРОВАНИЯ — характеристика ликвидности применительно к отдельным конкретным объектам (инструментам) инвестирования. ЛИКВИДНОСТЬ ИНВЕСТИЦИОННОГО ПОРТФЕЛЯ — общая характеристика ликвидности по всей сформированной совокупности инвестиционных объектов (инструментов инвестирования). УРОВЕНЬ ЛИКВИДНОСТИ ИНВЕСТИЦИЙ — показатель характеризующий возможную скорость реализации объектов (инструментов) инвестирования по их реальной рыночной стоимости. АБСОЛЮТНАЯ ЛИКВИДНОСТЬ ИНВЕСТИЦИЙ — характеристика срочноликвидных инвестиций, которые могут быть конверсированы в денежную форму в технически обусловленный срок их реализации (обычно до 7 дней). Примером инвестиций с абсолютной ликвидностью являются депозитные вклады до востребования, размещенные в наиболее надежных коммерческих банках; высоко котируемые на фондовом рынке государственные краткосрочные облигации с высокой ставкой доходности и т.п. СООТНОШЕНИЕ УРОВНЯ ДОХОДНОСТИ И ЛИКВИДНОСТИ ИНВЕСТИЦИЙ — одна из основных базовых концепций финансового менеджмента, определяемая обратной взаимосвязью этих двух показателей. В соответствии с этой концепцией снижение уровня ликвидности инвестиций должно сопровождаться при прочих равных условиях повышением необходимого уровня их доходности. ПРЕМИЯ ЗА ЛИКВИДНОСТЬ — дополнительный доход, выплачиваемый инвестору, с целью возмещения риска возможных финансовых потерь, связанных с низкой ликвидностью объектов (инструментов) инвестирования. Методический инструментарий учета фактора ликвидности, формируемый на основе рассмотренных базовых понятий этой категории, позволяет решать основной круг задач, определяемых при подготовке соответствующих инвестиционных решений в процессе финансового менеджмента. I Методический инструментарий оценки уровня ликвидности инвестиций обеспечивает осуществление такой оценки в абсолютных и относительных показателях. 1. Основным абсолютным показателем оценки ликвидности является общий период возможной реализации соответствующего обьекта (инструмента) инвестирования. Он рассчитывается по следующей формуле: ОПл = ПКв – ПКа, где: ОПл — общий период ликвидности конкретного объекта (инструмента) инвестирования, в днях; ПКв — возможный период конверсии конкретного инвестирования в денежные средства, в днях; объекта (инструмента) ПКа — технический период конверсии инвестиций с абсолютной ликвидностью в денежные средства, принимаемый обычно за 7 дней. 2. Основным относительным показателем оценки уровня ликвидности инвестиций является коэффициент их ликвидности, определяемый по формуле: где: КЛи — коэффициент ликвидности инвестиций; ПКА — технический период конверсии инвестиций с абсолютной ликвидностью в денежные средства, принимаемый обычно за 7 дней; ПКв — возможный период конверсии конкретного инвестирования в денежные средства, в днях. объекта (инструмента) Пример: Рассчитать абсолютный и относительный показатели ликвидности инвестиций при условии возможной реализации рассматриваемого инструмента инвестирования в течение 35 дней. а) Общий период ликвидности = 35 - 7 = 28 дней. б) Коэффициент ликвидности = 7 / 35 = 0,2. II. Методический инструментарий формирования необходимо уровня доходности инвестиционных операций с учетом фактора ликвидности основан на взаимозависимости этих показателей, определяющих шкалу „доходность — ликвидность". Экономическое поведение инвестора направлено на подбор высоколиквидных объектов инвестирования при прочих равных условиях, так как это обеспечивает ему большую возможность для маневра финансовыми ресурсами в процессе управления инвестиционным портфелем. Для того, чтобы инвестор был заинтересован в выборе средне- и низколиквидных объектов инвестирования, он должен получить определенные стимулы в виде дополнительного инвестиционного дохода. Чем ниже уровень (коэффициент) ликвидности объекта инвестирования, тем выше должен быть размер инвестиционного дохода или премия за ликвидность. Графически эта зависимость представлена рис. 3.3. Рисунок 3.3. Зависимость дополнительного и общего дохода по объектам инвестирования от уровня их ликвидности. 1. Определение необходимого уровня премии за ликвидность осуществляется по следующей формуле: ПЛ = (ОПл * Дн) / 360, где: ПЛ — необходимый уровень премии за ликвидность, в процентах: ОПл — общий период инвестирования, в днях: ликвидности конкретного объекта (инструмента) Дн — средняя годовая норма доходности по инвестиционным (инструментам) с абсолютной ликвидностью, в процентах. объектам 2. Определение необходимого общего уровня доходности с учетом фактора ликвидности осуществляется по следующей формуле: ДЛн = Дн + ПЛ, где: ДЛн — необходимый ликвидности, в процентах; общий уровень доходности с учетом Дн — средняя годовая норма доходности по инвестиционным (инструментам) с абсолютной ликвидностью, в процентах; фактора объектам ПЛ — необходимый уровень премии за ликвидность, в процентах. Пример: Определить необходимый уровень премии за ликвидность и необходимый общий уровень доходности с учетом фактора ликвидности при следующих условиях: общий период ликвидности конкретного инструмента инвестирования составляет 30 дней: среднегодовая норма доходности по инвестиционным инструментам с абсолютной ликвидностью составляет 20%. Необходимый уровень премии за ликвидность = (30 х 20) /360 = 1,7 %; Необходимый общий уровень доходности с учетом фактора ликвидности = 20 + 1,7 = 21,7 %. III. Методический инструментарий оценки стоимости денежных средств с учетом фактора ликвидности позволяет формировать сравнимые инвестиционные потоки, обеспечивающие необходимый уровень премии за ликвидность. 1. При оценке будущей стоимости денежных ликвидности используется следующая формула: средств с учетом фактора где: S л — будущая стоимость вклада (денежных средств), учитывающая фактор ликвидности; Р— средняя годовая норма доходности по инвестиционным проектам (инструментам) с абсолютной ликвидностью, выраженная десятичной дробью; Дн — средняя годовая норма доходности по инвестиционным (инструментам) с абсолютной ликвидностью, в процентах; объектам ПЛ — необходимый уровень премии за ликвидность, выраженный десятичной дробью; n — количество интервалов, по которым осуществляется каждый конкретный платеж, в общем обусловленном периоде времени. Пример: Необходимо определить будущую стоимость инструмента инвестирования с учетом фактора ликвидности при следующих условиях: стоимость приобретения инструмента инвестирования составляет 1000 усл. ден. ед. средняя годовая норма доходности по абсолютной ликвидностью составляет 20%: инвестиционным инструментам с необходимый уровень премии за ликвидность определен по рассматриваемому инструменту инвестирования в размере 2%: общий период намечаемого использования данного инструмента инвестирования составляет 2 года при предусматриваемых выплатах текущего дохода по нему один раз в год. Подставляя эти показатели в вышеприведенную формулу, получим: будущая стоимость ликвидности, = инструмента инвестирования, учитывающая фактор 2. При оценке настоящей стоимости денежных средств с учетом фактора ликвидности используется следующая формула: где: Рл — настоящая стоимость вклада (денежных средств), учитывающая фактор ликвидности; S л — ожидаемая будущая стоимость вклада (денежных средств); Дн — среднегодовая норма доходности по инвестиционным проектам (инструментам) с абсолютной ликвидностью, выраженная десятичной дробью; ПЛ — необходимый уровень премии за ликвидность, выраженный десятичной дробью; n — количество интервалов, по которым осуществляется каждый конкретный платеж, в общем обусловленном периоде времени. Пример: Необходимо определить настоящую стоимость денежных средств с учетом фактора ликвидности при следующих условиях: ожидаемая будущая стоимость по данному инструменту инвестирования — 1000 усл. ден. ед.; среднегодовая норма доходности по инвестиционным инструментам с абсолютной ликвидностью составляет 20%; необходимый уровень премии за ликвидность определен по данному инструменту инвестирования в размере 2%: общий период намечаемого использования данного инстру-мента инвестирования составляет 3 года при предусматриваемых выплатах текущего дохода по нему один раз в год. Подставляя эти значения в вышеприведенную формулу, получим: Выше был рассмотрен универсальный методический инструментарий выделений, наиболее широко используемый в современной практике финансового менеджмента. Методический инструментарий расчетов отдельных специальных показателей рассматривается в последующих разделах.