стратегия развития - Первый Чешско

advertisement

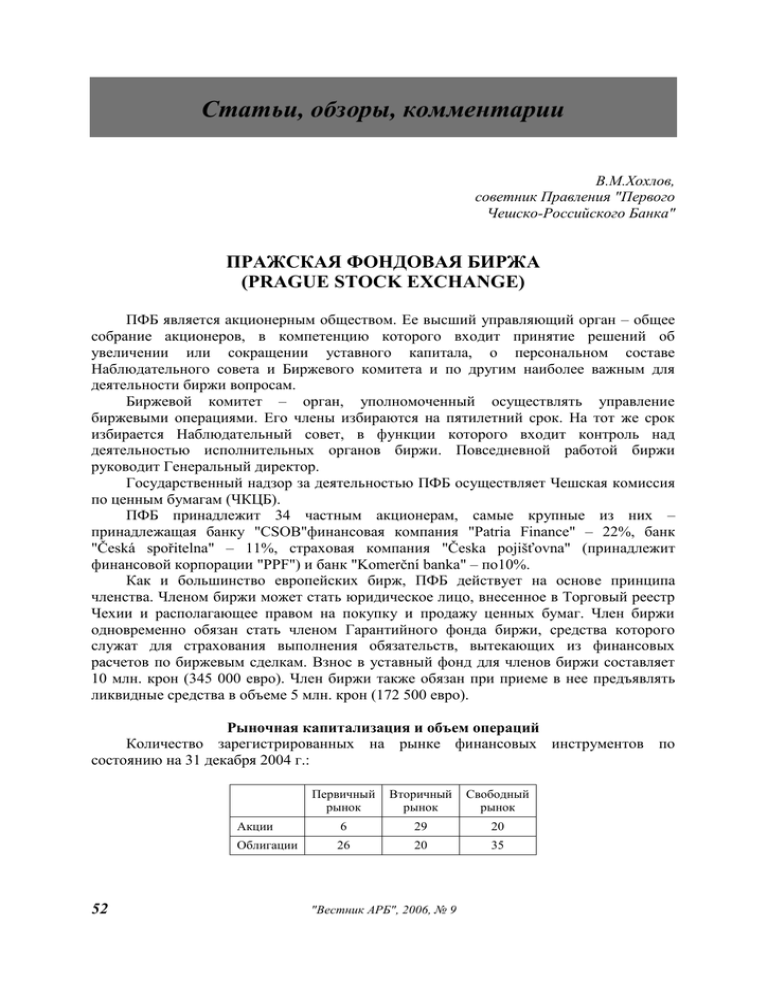

Статьи, обзоры, комментарии В.М.Хохлов, советник Правления "Первого Чешско-Российского Банка" ПРАЖСКАЯ ФОНДОВАЯ БИРЖА (PRAGUE STOCK EXCHANGE) ПФБ является акционерным обществом. Ее высший управляющий орган – общее собрание акционеров, в компетенцию которого входит принятие решений об увеличении или сокращении уставного капитала, о персональном составе Наблюдательного совета и Биржевого комитета и по другим наиболее важным для деятельности биржи вопросам. Биржевой комитет – орган, уполномоченный осуществлять управление биржевыми операциями. Его члены избираются на пятилетний срок. На тот же срок избирается Наблюдательный совет, в функции которого входит контроль над деятельностью исполнительных органов биржи. Повседневной работой биржи руководит Генеральный директор. Государственный надзор за деятельностью ПФБ осуществляет Чешская комиссия по ценным бумагам (ЧКЦБ). ПФБ принадлежит 34 частным акционерам, самые крупные из них – принадлежащая банку "CSOB"финансовая компания "Patria Finance" – 22%, банк "Česká spořitelna" – 11%, страховая компания "Česka pojišťovna" (принадлежит финансовой корпорации "PPF") и банк "Komerční banka" – по10%. Как и большинство европейских бирж, ПФБ действует на основе принципа членства. Членом биржи может стать юридическое лицо, внесенное в Торговый реестр Чехии и располагающее правом на покупку и продажу ценных бумаг. Член биржи одновременно обязан стать членом Гарантийного фонда биржи, средства которого служат для страхования выполнения обязательств, вытекающих из финансовых расчетов по биржевым сделкам. Взнос в уставный фонд для членов биржи составляет 10 млн. крон (345 000 евро). Член биржи также обязан при приеме в нее предъявлять ликвидные средства в объеме 5 млн. крон (172 500 евро). Рыночная капитализация и объем операций Количество зарегистрированных на рынке финансовых инструментов по состоянию на 31 декабря 2004 г.: 52 Первичный рынок Вторичный рынок Свободный рынок Акции 6 29 20 Облигации 26 20 35 "Вестник АРБ", 2006, № 9 _________________________________________ Статьи, обзоры, комментарии Облигации, млрд чешских крон Акции, млрд чешских крон Первичный рынок 423,8 778,3 Вторичный рынок 78,1 137,6 Свободный рынок 75,2 59,8 Общая сумма 577,1 975,8 Рыночная стоимость ПФБ в сентябре 2005 г. оценивалась в 1,304 млрд. чешских крон (примерно 52,2 млн долл. США). Средний ежедневный объем торгов – 4,2 млрд. крон. В течение первых трех кварталов 2005 г. была размещена 41 эмиссия (на первичном рынке – 8, на вторичном – 29 и на свободном рынке – 13). Лидирующие по рыночной капитализации компании по итогам 2004 г., млрд. чешских крон 1. Erste Bank 2. CEZ 3. Komercni Banka 4. Cesky Telecom 5. Philip Morris 6. Ceska Pojistovna 7. Zentiva 8. Unipetrol 9. Ceske Radiokomun 10. OKD 286,6 201,8 124,4 118,9 32,1 30,3 28,9 17,8 13,7 11,6 Статистика объемов торговли, млрд чешских крон Год Облигации 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 69,8 143,3 433,2 687,6 1024,0 958,7 1858,4 1595,7 1110,1 692,5 "Вестник АРБ", 2006, № 9 Акции и другие ценные бумаги 125,6 249,9 246,3 172,6 163,5 264,1 128,8 197,4 257,4 479,7 53 Статьи, обзоры, комментарии ________________________________________ Наиболее активно торгуемые в 2004 г. на Первичном рынке акции, млрд. чешских крон 1. Komercni Banka 2. Cesky Telecom 3. CEZ 4. Erste Bank 5. Philip Morris 6. Zentiva 7. Unipetrol 8. Ceske Radiokomun 9. ISPAT Nova Hut 10. Ceska Pojistovna 149,3 121,0 108,0 31,1 29,2 17,0 14,1 9,2 0,3 0,1 После вступления Чехии в ЕС наблюдается тенденция к увеличению объемов операций на ПФБ и числа ее участников. По объему операций она имеет такой же уровень, как и Венская биржа, но почти в два раза выше, чем у Будапештской биржи и на 56% больше, чем у Варшавской биржи. На рынке ликвидных акций ПФБ фактически представлены акции ограниченного количества компаний. Такая ситуация в принципе отражает состояние всего чешского рынка капиталов. На бирже, в первую очередь, регистрируются значительные по объему сделки с долговыми обязательствами. Однако количество обращающихся на ней ликвидных акций ограничено. Это свидетельствует о том, что чешский биржевой рынок пока не выполняет своей основной функции – кредитора компаний для целей развития. В силу этого чешские компании, стремящиеся получить ресурсы на развитие за счет продажи своих акций, вынуждены делать это на биржах других государств или же прибегать к другим типам финансовых операций. Распространенная в мировой практике схема первоначального публичного предложения акций находится в Чехии лишь в зачаточном состоянии. Доминируют операции по прямой продаже части или всей компании т.н. стратегическим собственникам, которыми, как правило, выступают зарубежные компании. Это происходит ввиду низкой степени доверия инвесторов к новым акциям. При этом нельзя не отметить то, что в Чехии имеется достаточное количество "неработающих" капиталов. Инвесторы предпочитают использовать их как прямые инвестиции или как венчурный капитал. Основные индексы Основными индексами Пражской фондовой биржи являются PX 50, PX-D и PX-GLOB. Показатель Индекса PX 50 рассчитывается на основании котировок 50 выпусков акций нефондовых организаций. Его обновление осуществляется Административной комиссией по биржевым индексам на полугодовой основе. Выбор для корзины расчета индекса по методологии IFC конкретных выпусков акций основывается на следующих критериях: рыночная капитализация выпуска, ликвидность выпуска, значимое 54 "Вестник АРБ", 2006, № 9 _________________________________________ Статьи, обзоры, комментарии представительство отдельных секторов экономики. Базовое значение Индекса PX 50 установлено 5 апреля 1994 г. на уровне 1000. Индекс PX-D базируется на семи наиболее ликвидных, постоянно котирующихся выпусков акций нефондовых организаций. Начиная с 2005 г., только выпуски акций, котируемые в системе "SPAD", включаются в корзину расчета данного индекса, являющегося индексом ценового типа, что подразумевает исключение учета выплат дивидендов. Индекс PX-GLOB учитывает все выпуски акций (включая размещенные инвестиционными фондами и другими зарегистрированными на бирже организациями), официальная стоимость которых определена не позже, чем на предыдущей торговой сессии. Система торговли Торговля ценными бумагами на Пражской бирже разделена на четыре сектора. На первичном ("Главном рынке") торгуются наиболее престижные и ликвидные ценные бумаги. Вторичный рынок призван дать возможность предоставить полную информацию о себе широкому кругу чешских эмитентов, ценные бумаги которых могут влиять на котировки "Главного рынка". На этом рынке также котируются государственные ценные бумаги. Соответственно требования к эмитентам и ценным бумагам, которые торгуются на этом рынке, менее строгие, чем на "Главном рынке". С сентября 1999 г. существует третий "Новый рынок", на котором ведется торговля ценными бумагами эмитентов, имеющих короткую историю. Требования к эмитентам и ценным бумагам, которые торгуются на данном рынке, ниже, чем в первых двух случаях. Методика деятельности этого рынка несколько отличается от традиционного "Главного рынка" и напоминает методы торговли американских бирж. Четвертый – "Свободный рынок", на котором торгуются не котирующиеся ценные бумаги. На эмитентов таких ценных бумаг не распространяются в полном объеме требования, обязательные для первых трех рынков. На Пражской фондовой бирже торги и система информирования их участников осуществляются с помощью автоматизированной компьютерной системы. Поступающие от зарегистрированных на бирже компаний ордеры (заявки) на покупку или продажу ценных бумаг автоматически обрабатываются системой "AOS", позволяющей осуществлять прямую, онлайновую связь с нею фирм – клиентов, которым предоставляется необходимое программное обеспечение. Торговые операции в рамках системы "SPAD" (система поддержки рынков акций и облигаций) проводятся в открытом и закрытом режиме. Открытый режим базируется на деятельности брокеров, имеющих специальные договоры с биржей, предусматривающие осуществление операций по определенным выпускам ценных бумаг. Никаких ограничений по количеству брокеров, оперирующих с конкретными размещениями акций, или по количеству размещений акций на одного допущенного брокера, не имеется. По состоянию на 31 декабря 2004 г. девять брокеров осуществляли операции в системе "SPAD" с семью выпусками акций. В рамках открытого режима брокер обязан указать цену покупки или продажи и немедленно осуществить операцию, если заявленная им цена является наиболее "Вестник АРБ", 2006, № 9 55 Статьи, обзоры, комментарии ________________________________________ котируемой и приемлемой для партнера по операции. Сделка должна быть заключена по цене, не отличающейся на 0,5% от наивысшей котировки. Если же средний уровень котировки отличается более чем на 20% от установленного при открытии сессии ценового спрэда, заявленная брокером исходная котировка теряет фиксированный режим вплоть до отзыва брокером своей заявки. В таком случае, сделка может быть заключена только в пределах последнего действующего допустимого спрэда. Все участники биржи могут участвовать в торговле в режиме "SPAD" и выбирать себе режим операции и партнеров по ней: брокер действует в рамках стандартных условий (стандартное количество ценных бумаг в выпуске, операции реализуются в режиме T+3) и обязан заключать сделку в течение 10 секунд; брокер действует в рамках диапазона режимов, когда он не обязан отвечать на предложение партнера, а сделки заключаются в режиме от T+1 до T+15; взаимодействие с другим брокером, когда сделка в согласованных пределах объемов и цены заключается через посредника с помощью "AOS", электронной почты или по телефону. Инструкции посреднику относительно сделки должны быть подтверждены в течение 5 минут, по истечении которых они теряют силу. Операции при этом заключаются в режимах от T+1 до T+15. Конечная стоимость ценных бумаг, котируемых в открытом режиме "SPAD", равняется среднеарифметическому значению спрэда на момент закрытия сессии в 16.00. Закрытый режим "SPAD" имеет связь с открытым режимом. При закрытом режиме брокер не обязан объявлять цену и заключать сделку. Сделки могут заключаться в рамках допустимого спрэда, который определяется лучшей котировкой на момент закрытия сессии в открытом режиме с отклонением цены вверх или вниз на 5%. Если направленные с помощью "AOS" инструкции не соответствуют действующим на данной стадии котировкам, они теряют свою силу на момент закрытия сессии. Сделки, заключаемые в обоих режимах "SPAD", являются биржевыми операциями и могут осуществляться во временных интервалах от T+1 до T+15. Не допускается заключение сделок по крупным пакетам акций, заявленным для торговли в режиме "SPAD", за исключением тех операций, объем которых превышает заявленный уровень (over-the-limit trades) и когда партнер по операции не является зарегистрированным участником биржи. Электронная торговля Биржевые операции в режиме электронных торгов заключаются на основании ордеров на покупку и продажу ценных бумаг, непрерывно поступающих в "AOS". Электронная торговля проводится в аукционном и непрерывном режимах. Режим аукциона Торговля в режиме аукциона базируется на обработке заявок на покупку и продажу ценных бумаг, поступивших к моменту, когда цена конкретного размещения акций зафиксирована. Цена может отличаться от цены, зафиксированной на момент 56 "Вестник АРБ", 2006, № 9 _________________________________________ Статьи, обзоры, комментарии закрытия сессии предыдущего дня, максимально на 5%. При этом она должна быть округлена в соответствии с шагом котировки. Приоритет в обработке ордеров отдается максимальному количеству торгуемых выпусков ценных бумаг. Хронологический принцип в этом случае не применяется. Непрерывный режим Данный метод торговли был разработан специально для тех ценных бумаг, которые размещаются в первой и третьей торговых группах в рамках торговой сессии и связаны с аукционом. Сделки заключаются на основе непрерывно вводимых ордеров на покупку и продажу ценных бумаг. При этом среди поступающих в систему ордеров с одинаковой заявленной ценой приоритет отдается заявкам, поступившим первыми. Цена открытия торгов равняется цене, установленной для конкретных размещений ценных бумаг на аукционе. Сделки заключаются в пределах допустимого спрэда, определяющего максимальное отклонение цены сделки от цены при открытии сессии. Параметры спрэда различны для конкретных партий ценных бумаг и зависят от их классификации по торговым группам: торговая группа 1 – допустимый спрэд 5% + 3%; торговая группа 3 – допустимый спрэд 5% + 5% + 5% + 5%. Первое допустимое 5%-е отклонение предусматривает возможность, как повышения, так и понижения цены в этом пределе. Следующее процентное отклонение допускается только в целесообразном направлении после истечения периода ожидания. Период ожидания определен как 5-минутный временной интервал, в течение которого система ожидает расширения спрэда. Период ожидания начинается в тот момент, когда в систему поступают ордера, необходимые для заключения сделки и если не вступает в силу допустимый спрэд. Если во время периода ожидания в систему поступает заявка, позволяющая заключить сделку по цене, находящейся в пределах имеющего силу допустимого отклонения, период ожидания заканчивается и параметры спрэда не расширяются. Если же такая заявка в систему не поступает, после истечения периода ожидания пределы спрэда подлежат расширению в целесообразном направлении. В рамках непрерывного режима цена закрытия устанавливается только для тех ценных бумаг, которые торгуются в первой группе. Эта цена равняется цене последней сделки, заключенной в непрерывном режиме. Если ни одна сделка не была заключена, цена закрытия равняется цене открытия. В непрерывном режиме минимальным количеством торгуемых ценных бумаг является лот. Размеры лота одинаковы для всех торгуемых ценных бумаг. Для страхования обязательств и покрытия рисков, связанных с расчетами по автоматизированным торгам и торгам в системе "SPAD", используются средства Биржевого гарантийного фонда, управляемого компанией "UNIVYC", являющейся дочерней структурой ПФБ. Торги пакетами Согласно этому виду биржевой торговли осуществляются зарегистрированные в системе "AOS" операции, в которых, по крайней мере, одна из сторон является членом ПФБ. Объектом торгов является пакет ценных бумаг, по которому согласована цена в "Вестник АРБ", 2006, № 9 57 Статьи, обзоры, комментарии ________________________________________ чешских кронах за одну единицу и за весь пакет, общее количество ценных бумаг и дата расчета по сделке. Торговля пакетами должна осуществляться в ценовых параметрах не ниже установленного минимального уровня, при котором стоимость одной ценной бумаги определена в одну чешскую крону за акцию и 10000 крон за облигацию. Существует два вида торговли пакетами: сделки между двумя зарегистрированными членами ПФБ; сделка между зарегистрированным членом ПФБ и незарегистрированными на бирже организацией или лицом. Сделки по торговле пакетами могут заключаться в режиме от T+0 до T+15. Гарантии Биржевого гарантийного фонда на такие операции не распространяются. Операции по торговле пакетами должны быть зарегистрированы в строго фиксированный срок, который является различным для акций и облигаций: для акций в течение 60 минут после заключения сделки и для облигаций в течение 120 минут после заключения сделки. Сделка по пакетам между членами ПФБ может быть осуществлена по всем размещениям ценных бумаг за исключением торгов, реализуемых в режиме "SPAD", когда сделка может быть заключена по схеме "over-the-limit trades". Сделки с пакетами между членами и не членами биржи могут быть заключены по любым размещениям ценных бумаг. Ориентировочная цена по долговым обязательствам Ориентировочная цена по долговым обязательствам рассчитывается как среднеарифметическая от котировок по ним, заявленных брокерами, уполномоченными для выполнения этой функции в течение ограниченного периода времени. При этом они не обязательно должны быть зарегистрированными членами биржи. Брокеры ежедневно направляют котировки по конкретным долговым обязательствам, относящимся к категориям "А" и "В". Ориентировочная цена продажи и покупки долговых обязательств публикуется биржей в прайс-листе, распространяемом в конце каждой торговой сессии. Система расчетов Безналичные расчеты и передача приобретенных ценных бумаг по заключенным на Пражской фондовой бирже сделкам осуществляется через ее дочернюю структуру – компанию "Univyc". Данная компания гарантирует и реализует поставку покупателю полного пакета приобретенных им ценных бумаг против платежа. Для перевода покупателю согласованной между участниками биржевой сделки суммы в чешских кронах "Univyc" тесно взаимодействует с Клиринговым центром Чешского Национального Банка, в котором участники сделки самостоятельно или через клиринговые банки открывают счета. По сделкам, заключенным в евро, "Univyc" производит платежи через свой счет в чешском отделении банка "HVB". 58 "Вестник АРБ", 2006, № 9 _________________________________________ Статьи, обзоры, комментарии Компания организует передачу покупателю приобретенных им ценных бумаг, направляя необходимые для этого инструкции Центру ценных бумаг, в котором их депонирует номинальный держатель (брокер). Иностранные ценные бумаги регистрируются и депонируются на имя номинального держателя – клиента "Унивика" в международном расчетном центре "Clearstream", прямым участником которого является "Унивик". При этом "Унивик" ведет учет данных ценных бумаг в собственном Регистре ценных бумаг в реестрах клиентов – брокеров. Сертифицированные ценные бумаги по аналогии с иностранными ценными бумагами передаются в Регистр ценных бумаг "Унивик", который хранит их в депозитарии "Чехословацкого Торгового Банка" (CSOB). Заключенные в непрерывном режиме или в режиме аукциона с помощью системы "AOS" сделки оформляются во временном стандарте T+3. "Унивик" гарантирует осуществление расчетов по ним. Если выявляется недостаток ценных бумаг или средств для их оплаты, "Унивик" страхует доставку ценных бумаг или платеж, используя финансовые ресурсы "Фонда гарантирования для автоматизированных торгов". Расчеты по заключенным в секторе "SPAD" сделкам оформляются в режиме T+3, предусматривающем отказ биржевого маклера от выбора другой даты в интервале от T+1 до T+15. Для обеспечения обязательств, связанных с расчетами по заключенным в системе "SPAD" сделкам, был создан "Фонд гарантирования для SPAD", финансовые ресурсы которого отделены от ресурсов "Фонда гарантирования для автоматизированных торгов". Управление обоими фондами осуществляет "Унивик". Торговые сделки без использования гарантии расчета по ним включают в себя сделки с блоками ценных бумаг. При этом партнеры по сделке сами выбирают сроки расчетов в режимах от T+0 до T+15. "Унивик" также оформляет зарегистрированным членам биржи внебиржевые операции со сроками расчетов по ним в интервале от T+0 до T+99 без предоставления гарантии по расчетам. Налогообложение и регулирование деятельности иностранных инвесторов Владельцы ценных бумаг, вне зависимости от того, являются ли они резидентами в Чехии (проживают в Чехии или ведут свою основную деятельность на ее территории) или иностранцами (место жительства или место ведения основного бизнеса за границей), облагаются налогом по двум схемам: налог на прибыль от ценных бумаг по ставке в 15% от базы; ставка налога варьируется в зависимости от категории субъекта налогообложения. При этом разница между ценой покупки и продажи ценных бумаг добавляется к налогооблагаемой базе субъекта. Ставка подоходного налога для юридических лиц равняется 24%. Ставка налога для физических лиц состоит из фиксированного показателя и прогрессивно увеличивающейся части, зависящей от уровня превышения предельной налоговой базы (от 0 до 32%). Частные лица не "Вестник АРБ", 2006, № 9 59 Статьи, обзоры, комментарии ________________________________________ облагаются этим налогом, если период между приобретением и продажей ценных бумаг не превышает шести месяцев. Рассматриваемый вид налогообложения регулируется Законом № 586 от 1992 г. "О подоходном налоге" и последующими изменениями и дополнениями к нему. Закон № 219 от 1995 г. "Об операциях по обмену валют" при проведении переводных операций с использованием текущих счетов разрешает полную конвертируемость средств в чешских кронах. В то же время накладываются ограничения на конвертацию при операциях по переводу капиталов. Закон предусматривает ограничения по обменным операциям, связанным с размещением на первичном рынке биржи иностранных ценных бумаг или с их приобретением у нелицензированного оператора при размещении на вторичном рынке. Система защиты интересов инвестора Образованная в апреле 1998 г. Чешская комиссия по ценным бумагам (ЧКЦБ) подтвердила в ноябре 1999 г. Пражской фондовой бирже лицензию на организацию публичной торговли ценными бумагами, а в августе 2001 г. выдала ей лицензию на организацию торгов опционами и фьючерсами. ЧКЦБ и ПФБ тесно взаимодействуют в усилиях по достижению такого уровня "прозрачности и надежности" чешского фондового рынка, который был бы сопоставим по этому показателю с рынками зоны Евросоюза. Участниками биржи учрежден Гарантийный фонд, используемый для страхования рисков, связанных с биржевыми операциями. В силу этого биржа гарантирует компенсацию и расчет по всем заключенным на бирже сделкам. 28 мая 2004 г. Американская комиссия по ценным бумагам (US SEC) предоставила Пражской фондовой бирже статус надежной офшорной неамериканской структуры, услугами которой американские инвесторы могут не опасаясь пользоваться. Перспективные направления развития ПФБ планирует: обеспечить удовлетворение запросов акционеров биржи и ее зарегистрированных участников в условиях происходящих на Европейских финансовых рынках изменений; усилить роль биржи в проведении операций по приватизации государственной собственности; усилить работу с чешскими и иностранными организациями, являющимися потенциальными участниками размещения ценных бумаг на ПФБ; создать Центральный депозитарий ценных бумаг, что позволит упростить и удешевить процедуру оформления и расчетов по торговым сделкам; уменьшить затраты членов биржи по операциям за счет сокращения эксплуатационных расходов самой биржи; упростить действующие процедуры торговли при сохранении их эффективности; поддерживать уровень совместимости и взаимодействия с развитыми рынками капиталов, в первую очередь в сферах юридического обеспечения и процедур торговли; отслеживать и оценивать возможные выгоды, которые может дать акционерам и участникам биржи сотрудничество с европейскими финансовыми рынками. 60 "Вестник АРБ", 2006, № 9