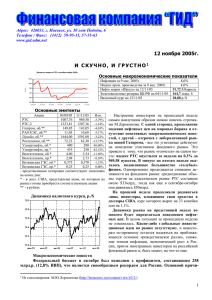

1 АКЦИИ РАО ЕЭС В НАСТОЯЩЕЕ ВРЕМЯ СУЩЕСТВЕННО

advertisement

АКЦИИ РАО ЕЭС В НАСТОЯЩЕЕ ВРЕМЯ СУЩЕСТВЕННО НЕДООЦЕНЕНЫ. ПО НАШЕЙ ОЦЕНКЕ, СПРАВЕДЛИВАЯ ЦЕНА ОДНОЙ ОБЫКНОВЕННОЙ АКЦИИ КОМПАНИИ СОСТАВЛЯЕТ 24 ЦЕНТА. МЫ СЧИТАЕМ, ЧТО КОТИРОВКИ РАО МОГУТ ДОСТИЧЬ УРОВНЯ 24 ЦЕНТА УЖЕ В МАЕ-ИЮНЕ ЭТОГО ГОДА, И РЕКОМЕНДУЕМ ПОКУПАТЬ БУМАГИ КОМПАНИИ. Наталья Мильчакова, аналитик компании «Финанс-Аналитик». Вчера были опубликованы предварительные результаты деятельности холдинга РАО «ЕЭС России». Рост финансовых показателей РАО ожидали многие эксперты, предварительные результаты деятельности холдинга почти полностью совпали с нашими прогнозами. Это еще раз подтверждает правильность нашей оценки справедливой стоимости цены акций компании. Согласно предварительным результатам, опубликованным пресс-службой РАО, выручка холдинга в долларовом эквиваленте должна составить за 2002 год примерно $15,4 млрд., мы ожидали, что выручка составит $15,6 млрд. Предварительная себестоимость производства оказалась ниже наших ожиданий и составила $12,9 млрд. против прогнозируемых нами $13 млрд. Операционная прибыль компании Группы РАО ЕЭС составила $2,47 млрд., мы ожидали $2,45 млрд. Чистая прибыль Группы РАО, по предварительным данным, должна вырасти примерно на 25% к прошлому году и составить около $1,5 млрд., мы же прогнозировали, что показатель окажется равным только $765 млн. Капитальные вложения энергохолдинга Группы РАО составили $14,4 млрд., мы же ожидали $13,3 млрд. Таким образом, наши прогнозы практически не разошлись с реальными результатами холдинга, и, исходя из этого, мы считаем, что чистый денежный поток Группы РАО ЕЭС по итогам 2001 года составит $1,27 млрд. Соответственно, реальная стоимость всего бизнеса компании должна составлять $13,27 млрд., или 24 цента в расчете на одну обыкновенную акцию. Так что бумага существенно недооценена, и я рекомендую ее покупать. По нашей оценке, справедливая цена одной обыкновенной акции РАО ЕЭС составляет 24 цента. Таким образом, у акций компании есть существенный потенциал для роста. 2 Что же повлияло на улучшение финансовых результатов РАО ЕЭС по отношению к прошлому году? Прежде всего, это такие достаточно предсказуемые факторы, как низкая инфляция и несильное невысокие темпы обесценивания рубля. В то же время, нужно подчеркнуть, что своими успешными финансовыми результатами холдинг обязан ряду реформ, которые были проведены в 2001 году. Особенно важной среди них является создание межрегиональных управляющих компаний -- ДВУЭК на Дальнем Востоке и СМУЭК в Поволжье. Деятельность управляющих компаний принесла свои плоды. Так, Дальэнерго, считавшееся раньше неперспективной, плохо работающей энергосистемой, несколько улучшило свои финансовые результаты, сократив кредиторскую задолженность и увеличив собираемость платежей. В результате, повысилась и курсовая стоимость акций ОАО. Другим положительным результатом создания управляющих компаний стало то, что РАО, наконец, удалось договориться со своими поставщиками топлива, в частности, с Газпромом и поставщиками угля. Нужно отметить, что цены на газ, хоть и росли достаточно быстро в течение 2001 года, но все же более медленными темпами, чем цены на уголь, а газ является основным топливом для значительной части АО-энерго. Соответственно, это способствовало сокращению затрат большинства энергосистем. Кроме того, нужно отметить, что большую роль в увеличении выручки РАО сыграли федеральные электростанции, увеличившие выработку электроэнергии, которая, благодаря низкой себестоимости, хорошо раскупалась продавалась на ФОРЭМ. Мы считаем, что план реструктуризации РАО, принятый в 2001 году, обязательно должен дать положительные результаты и в следующем, 2002 году. В частности, если в текущем году бизнес РАО будет разделен на конкурентный (генерацию) и естественномонополистический (распределение электроэнергии и продажа ее розничным потребителям), это еще больше повысит эффективность деятельности энергохолдинга. В качестве плюса можно отметить и то, что в ходе реформирования практически каждой региональной энергосистеме, входящей в группу РАО, разрешается выбирать свой собственный путь реформы в предусмотренных планом реструктуризации рамках. Мы ожидаем, что разделение бизнесов в группе РАО ЕЭС с последующим укрупнением реформированных АО-энерго положительно скажется и на их финансовых результатах реформированных АО-энерго, и на капитализации их акций энергетического сектора на российском фондовом рынке. Если же АО-энерго будут привлекать иностранные инвестиции, то реструктуризация окажет положительный эффект на рынок их АДР. 3 Мы ожидаем, что по итогам 2001 года РАО ЕЭС направит на выплату дивидендов около 19% чистой прибыли, из которых 10% будет израсходовано на дивиденды по привилегированным акциям и порядка 8-9% -- на обыкновенные. Дивиденды холдинга увеличатся у по сравнению с прошлым годом хотя бы потому, что план реструктуризации встречает в настоящее время критику со стороны ряда миноритарных акционеров, прежде всего, иностранных инвестиционных фондов, имеющих пакеты акций РАО. В результате, чтобы избежать дальнейших конфликтов, руководство РАО, вероятно, захочет вознаградить своих мелких собственников достаточно высокими дивидендами. Нужно отметить, что план реструктуризации постоянно обсуждается с миноритарными акционерами и корректируется в сторону большей защиты их интересов. Несомненно, положительные финансовые результаты РАО будут оказывать влияние на фондовый рынок. Но здесь есть и определенные риски. Так, пока неизвестно, как будет реформирована сама холдинговая структура, т.е. управляющая компания РАО ЕЭС, и что произойдет с держателями ее акций. Предполагается, что акционеры дочерних обществ РАО ЕЭС получат пропорциональные доли в реформированных АО-энерго, они смогут также получить акции оптовых генерирующих компаний, которые, согласно новому плану, будут создаваться по региональному признаку. А что будет с акциями самого РАО, сказать пока сложно. Предполагается создание федеральной сетевой компании, которая будет управлять капиталом реформированных АО-энерго, но каким образом будет распределяться акционерный капитал, сохраниться ли существующая структура инвестиций в РАО, пока не ясно. Именно поэтому акции РАО за последний квартал выросли всего на 20%, в то время как индекс РТС поднялся на 34% -- темпы роста курсовой стоимости РАО отстают от темпов роста рынка в целом. Таким образом, для акционеров здесь существуют определенные риски, и тем, кто интересуется более высоким и быстрым доходом, было бы более интересно покупать акции дочерних обществ. В частности, я рекомендую обратить внимание на Тулаэнерго, Кузбассэнерго, Белгородэнерго и Самараэнерго. Что же касается акций самого РАО, по нашему мнению, нужно ждать существенного роста котировок акций холдинга, когда акционеров перестанут держать в неведении относительно плана реформ. Мы рекомендуем покупать акции РАО ЕЭС: бумаги могут достичь справедливой цены в 24 цента за акцию уже в маеиюне этого года. 4 Более подробное исследование об эмитенте Вы можете получить в рамках продукта «Профиль компании». Для получения продукта Вы можете обратиться к Наталье по телефону: 204-8092 или e-mail: milchak@finam.ru, а также в отдел Sales компании "Финанс-Аналитик" к Никите Четвертных по телефону 204-80-17. Если Вы не хотите в дальнейшем получать подобные материалы от ИК «ФинансАналитик», напишите об этом по адресу natalys@finam.ru. Данная публикация была подготовлена исключительно в информационных целях. Ни сама ИК “ФинансАналитик”, ни кто-либо из ее сотрудников не несет ответственности за любой прямой или косвенный ущерб, наступивший в результате использования настоящей публикации. Информация и мнения, содержащиеся в настоящей публикации, могут быть изменены без предварительного уведомления. Тиражирование и распространение данной публикации без разрешения ЗАО “Финанс-Аналитик” запрещается.