Минфин предлагает повысить ставку НДПИ на газ за три года в

advertisement

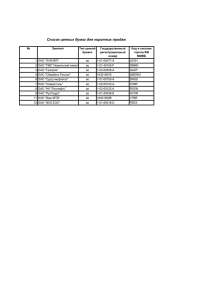

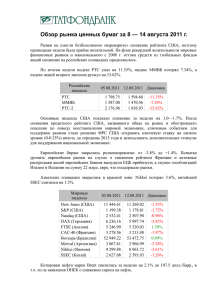

«Фондовый рынок за неделю 29.05.07» Что было? На нашем рынке продолжаются распродажи в отсутствии серьезных корпоративных или макроэкономических новостей. За прошедшую неделю индекс РТС потерял еще Понижение рейтинга привлекательности по России, выставляемое западными инвестиционными домами, является сигналом для западных фондов и управляющих компаний на продажу России. Основной удар продавцов пришелся на «голубые фишки»: Сбербанк, Сургутнефтегаз, Лукойл и РАО ЕЭС. Также ГМК «Норильский Никель» повысил свое предложение по LionOre, после чего агентство Fitch объявило, что поставило его кредитный рейтинг на пересмотр с «негативным» прогнозом. Прошедшая неделя подтвердила тенденции: все вокруг растет, а на наших площадках распродажи, и причем не символические, а подкрепленные объемами. Ближе к концу недели наш рынок коррелировал с большей частью окружающих. Азиатские индексы снижались, реагируя на предостережение Алана Гринспена о том, что китайские акции могут резко подешеветь. Совсем недавно опасения по поводу китайского фондового «мыльного пузыря» высказали глава ЦБ Китая и богатейший азиатский бизнесмен Ли Ка-шин, так что бывший руководитель ФРС лишь «подлил масла в огонь». В первой половине недели состоялось заседание совета директоров Газпрома, в ходе которого были решены текущие вопросы, связанные с проведением 29 июня годового собрания компании. Акции самого Газпрома снизились по итогам недели на 4,4%. В отсутствии ярких корпоративных событий продажи бумаг Газпрома сохраняются. В середине недели РАО ЕЭС распродавал на аукционах пакеты акций электросбытовых компаний. Не на все активы нашлись покупатели. Из восьми пакетов пять были продана по номиналу, два чуть выше, а акции Кольской энергосбытовой компании так и не смогли сменить владельца. Итогом продаж стала выручка 7,5 млрд руб за 7 пакетов акций. Что есть? Единственный фактор, хоть как то сейчас поддерживающий рынок это то, что цены на нефть марки Brent выше отметки в $70 за баррель. Негатив преобладает на рынке, а позитив пока просто отсутствует. Приток средств на фондовый рынок испытывает насыщение, а отток инвесторов продолжается. Важнейшим признаком насыщения рынка является обилие IPO и повальное желание собственников поделиться с другими своими акциями. Предлагаемые наперебой акции, свидетельствуют о массовой оценке сегодняшней конъюнктуры рынка как наиболее благоприятной для продажи. Что будет? На этой макроэкономические данные. неделе ожидаются следующие Дата Время Показатель Страна Период 29мая 18.00 Индекс потребительских настроений (Conference Board) США Май Пред. значение 104.0 Промышленное производство Япония Апрель -0.3 % 10.00 Розничные продажи Германия Апрель -0.7 % +1.0 % 12.00 Денежная масса M3 ЕС Апрель +10.9 % +10.5 % 22.00 Протокол заседания ФРС 9.05 США - - - 13.00 Индекс экономических настроений ЕС Май 111.0 111.2 13.00 Индекс потребительских цен (CPI) ЕС Май +1.9 % +1.8 % 16.30 ВВП (уточнённый, годовое исчисление Дефлятор (уточнённый, годовое исчисление) США 1 кв. +1.3 % +0.7 % США 1 кв. +4.0 % +4.0 % Дефлятор потребительской корзины без продуктов питания и топлива (уточнённый, годовое исчисление) Первичные обращения за пособиями по безработице США 1 кв. +2.2 % +2.2 % США 21-26.05 311 305 17.45 Индекс деловой активности на Среднем Западе (Chicago PMI) США Май 52.9 54.0 18.00 Расходы на строительство США Апрель +0.2 % 0.0 % Отчёт Dell США 1 кв. 0.33 0.26 5.00 Выступление главы центробанка Т. Фукуи Япония - - - 12.00 Выступление главы центробанка Ж.-К.. Трише ЕС - - - 12.00 Индекс деловой активности (PMI) в производственной сфере ЕС Май 55.4 55.5 13.00 ВВП (уточнённый) ЕС 1 кв. +0.6 % +0.6 % 30мая 31мая 16.30 16.30 16.30 1июня Прогноз 105.0 +0.7 % 13.00 Безработица ЕС Апрель 7.2 % 7.2 % 16.30 Частные доходы США Апрель +0.7 % +0.4 % 16.30 Частные расходы США Апрель +0.3 % +0.4 % 16.30 США Апрель 0.0 % +0.2 % США Май 88 140 16.30 Дефлятор потребительской корзины без продуктов питания и топлива Число рабочих мест вне с/х сектора Безработица США Май 4.5 % 4.5 % 16.30 Средняя почасовая оплата труда США Май +0.2 % +0.3 % 16.30 Средняя длительность рабочей недели Индекс деловой активности (ISM) в производственной сфере США Май 33.8 33.8 США Май 54.7 54.0 Индекс потребительских настроений Michigan Sentiment (уточнённый) США Май 88.7 88.5 16.30 18.00 18.00 Корпоративный фон на наступающей неделе не очень насыщенный и пройдет в рамках подготовки к годовым собраниям акционеров по крупнейшим компаниям. После завершившейся на прошлой неделе продаж сбытовых компаний рынок будет отрабатывать серию решений проходившего в прошедшую пятницу Совета директров РАО ЕЭС. Особый интерес вызывают обозначенные аппетиты Газпрома по получению контрольных пакетов в ряде генерирующих компаний. В Москве пройдет Шестая международная конференция по энергетике. Форум получил название "Инвестиционные возможности современного рынка электроэнергии и решение проблем его топливообеспечения". Конференция будет посвящена обсуждению проблем формирования топливно-энергетического баланса в электроэнергетике, государственной тарифной политики в электроэнергетике, анализу российского энергорынка. Особый акцент на конференции будет сделан на обсуждении инвестиционных возможностей для покрытия энергодефицита, а также вопросах надежности энергоснабжения и проблемах энергосбережения. С этого форума рынок услышит некоторые новые идеи и долгосрочные планы развития энергетики. Также МТС опубликует финансовую отчетность за 1 квартал 2007 года по МСФО и уточнит инвестиции на 3G. Норильский Никель планирует опубликовать финансовые результаты по итогам 2006 г по МСФО. От этих компаний мы ожидаем хорошие данные. Страх, посетивший участников рынка на прошедшей неделе, еще не прошел. "Плановый" негатив тоже присутствует. C 1 июня 2007 года экспортная пошлина на нефть будет составлять 200,6 долларов за тонну. В настоящее время экспортная пошлина на нефть составляет 156,4 долл./т. До 1 апреля этот показатель находился на уровне 179,7 долл./т. Пошлина на светлые нефтепродукты составит с 1 июня 147,5 долл./т, на темные - 79,4 долл./т. Не утихают разговоры о резком росте НДПИ на добычу газа. Рекомендации: Нисходящее движение на рынке продолжается. Идет не спешная, аккуратная продажа, поэтому свою работу нужно перестраивать под новый тренд рынка. В полном понимании этого слова ни страха, ни паники пока не видно: народ сидит в лонгах и ждет того, что отскочим как обычно. Поэтому пока думается медвежий рынок продолжится. Поэтому рекомендация «КЭШ». Индекс РТС вплотную приблизился к нижней границе двухлетнего восходящего тренда проходящей сегодня около отметки 1770 пунктов. Его «пробитие» вниз может привести к снижению индекса до следующей важной для инвесторов линии – 1745 пунктов и 1660 пунктов. «Линия сопротивления» проходит сегодня около отметки 1830 пунктов. Не смотря на то, что ряд инвесторов уже проявляют интерес к российским подешевевшим бумагам. При преодолении сопротивления вполне возможен приход новых покупателей, что поможет развернуться рынку. Тем не менее, давление «медведей» все еще сильно, а для инвесторов отсутствуют крупные идеи для возобновления покупок. Поэтому рекомендуем отскоки использовать для закрытия длинных позиций. 29 мая 30 мая Конец мая 1 июня Основные новости по крупнейшим компаниям Календарь предстоящих событий ГОСА Татнефти, Сбербанка Ожидаемая публикация результатов МТС за I кв. 2007 г. по US GAAP Результаты Норильского никеля за 2006 г. по МСФО Годовое собрание акционеров ОГК-5 одобрит схему реструктуризации и дивиденды Минфин предлагает повысить ставку НДПИ на газ за три года в 5 раз По данным газеты Коммерсант, Минфин и Минэкономразвития подготовили стратегию повышения налогообложения газовой отрасли, согласно которой, ставка НДПИ на газ к 2010 году увеличится в пять раз до 735 руб. за 1000 м3. По оценкам Минфина, рост ставки НДПИ для газовых компаний позволит увеличить доходы бюджета с 90 млрд. руб. в 2007 году до 193млрд. в 2008 году и до 451 млрд. руб. к 2010 году. Свою позицию Минфин обосновывает тем, что налогообложение газовой отрасли гораздо меньше - нефтяная отрасль в 2007 году отдает государству $221 налогов с каждой тонны (при цене нефти $230 на внутреннем рынке и $440-450 - на внешнем), газовая отрасль $28,7 с 1 тыс. куб. м (при цене сырья примерно $45 за 1 тыс. куб. м внутри страны и $200-220 за ее пределами). Мы полагаем, что претензии Минфина к газовой отрасли справедливы лишь отчасти – по нашим оценкам, в 2006 году налоги в средней цене реализации нефти составляли около 25%против 12% у газовых, при этом стоит отметить существенные различия двух отраслей – в России экспорт газа законодательно закреплен за Газпромом, в то время как нефтяные компании свободны в выборе направлений продажи своей продукции. В случае роста НДПИ на газ к 2010 году до 735 руб. за 1000 м3 при прогнозируемой нами внутренней цене на газ в $75 за 1000 м3, доля налогов в стоимости газа достигнет 35-37%, что в нашем представлении является критическим уровнем для газовых компаний, в особенности независимых производителей, поскольку Газпром в состоянии частично компенсировать рост налогов за счет увеличения экспорта газа. ВТБ По информации бирж суммарный объем торговли акциями банка ВТБ на российских площадках - Фондовой бирже ММВБ и Фондовой бирже РТС в первый день их обращения составил около 687 млн.рублей. Так, на ММВБ объем торгов акциями ВТБ в основном режиме составил 618,18 млн рублей (из них по акциям основного выпуска, 99,9% которого принадлежит государству, - 2,33 млн. рублей). На классическом рынке РТС было заключено сделок на $2,662 млн. (68,9 млн. рублей), на биржевом рынке РТС сделок не было. На ММВБ по бумагам ВТБ прошло 5,64 тыс. сделок (из них 219 - по основному выпуску), в РТС - 42 сделки. Акции ВТБ включены в котировальный список «В» и имеют тикер VTBR. Банк России 24 мая зарегистрировал итоги допэмиссии банка, и теперь на биржах торгуются бумаги обоих выпусков ВТБ: основная эмиссия, состоящая из 5,2 трлн. акций, и собственно акции, размещенные в ходе IPO в объеме 1,5 трлн. штук. 99,9% основного выпуска принадлежит государству в лице Федерального агентства по управлению федеральным имуществом. Среди других акционеров – ООО «Газэкспорт», Сбербанк РФ, ЗАО «Энергомашэкспорт», ОАО «Ингосстрах», ТПП РФ. На ММВБ выпуски пока торгуются отдельно, на РТС – вместе. В соответствии с законодательством через три месяца эти выпуски будут объединены и на ММВБ. Пока остается лишь предполагать, кому именно было выгодно взвинчивать цены на акции абсолютно неликвидного выпуска. Возможно, таким образом, некие структуры хотели повлиять на динамику котировок выпуска дополнительного или непрофессиональные участники рынка видя только заявки на покупку и отсутствие продаж задирали цену. Зам. генерального директора ММВБ Г.Марголит заявил в интервью агентству Интерфакс-АФИ", что биржа приостановила торги, в том числе, в связи с нестандартной ситуацией. Представители ФСФР России также сообщили, что проанализируют данные торгов по итогам дня. Акции дополнительного выпуска продолжают торговаться в обычном режиме. ГМК Норильский никель Норильский никель увеличил цену своего предложения о приобретении акций компании LionOre Mining до 27,50 канадских долларов за штуку. Срок действия этой оферты заканчивается 18 июня 2007 года. Таким образом, за всю LionOre ГМК теперь готов заплатить $6,3 млрд. Новое предложение Норильского никеля - уже четвертый шаг, сделанный двумя основными претендентами на покупку акций LionOre. Напомним, что первоначально оферту на покупку акций LionOre Xstrata выставила по цене 18,50 канадских долларов. После чего в борьбу включился Норильский никель, предложив акционерам канадской компании по 21,5 канадских долларов за акцию. Таким образом, всего за этот актив ГМК готов был заплатить 5,3 млрд. канадских долларов ($4,77 млрд.). После этого Xstrata решила перебить предложение ГМК, выставив оферту на покупку акций LionOre на уровне 25 канадских долларов за акцию, т.е. оценила всю компанию на уровне $5,6 млрд. Следовательно, новое предложение ГМК на 10% выше последнего предложения Xstrata и на 27,9% выше предыдущего предложения самого Норильского никеля. С точки зрения добавления стоимости компании, максимальная экономически-обоснованная цена за акцию LionOre находится на уровне 30 канадских долларов, поэтому приобретение Норильским Никелем LionOre по цене ниже 30 канадских позитивно сказаться на стоимости ГМК. долларов за акцию должно Ростелеком Возможен делистинг на Нью-йоркской бирже Планы по делистингу отражают снижение ликвидности. Вчера Интерфакс со ссылкой на генерального директора Ростелекома Дмитрия Ерохина сообщил, что совет директоров планирует в течение месяца рассмотреть вопрос о выводе АДР компании с Нью-йоркской биржи. Планы по делистингу отражают снижение ликвидности АДР Ростелекома, поскольку после того, как один из участников рынка (действующий, по сообщениям в СМИ, в интересах пенсионного фонда Газпрома) аккумулировал приблизительно 35% акций Ростелекома, АДР представляют лишь около 5% обыкновенных акций компании. Высокие расходы неоправданны. Поскольку доля АДР в свободном обращении сократилась, Ростелеком может счесть нецелесообразным иметь АДР на Нью-йоркской бирже, принимая во внимание, что, согласно акту недавно принятому Сарбейнс–Оксли, это требует теперь дополнительных расходов и прохождения сложных процедур. С целью сокращения расходов Ростелеком теоретически может попробовать пройти листинг на других западных биржах, предъявляющих менее жесткие требования к эмитентам, например на Лондонской фондовой бирже, но пока о подобных планах компания не сообщала. К тому же, если государство решит использовать Ростелеком в целях защиты своих стратегических интересов в телекоммуникационной отрасли, смысла позиционировать его в качестве публичной компании, ориентированной на получение прибыли, не будет, и тогда Ростелеком может вообще перестать котироваться на западных биржах. Отметим, что Ростелеком – рискованная инвестиция для миноритариев.