Затраты, не включаемые в расходы при УСН

advertisement

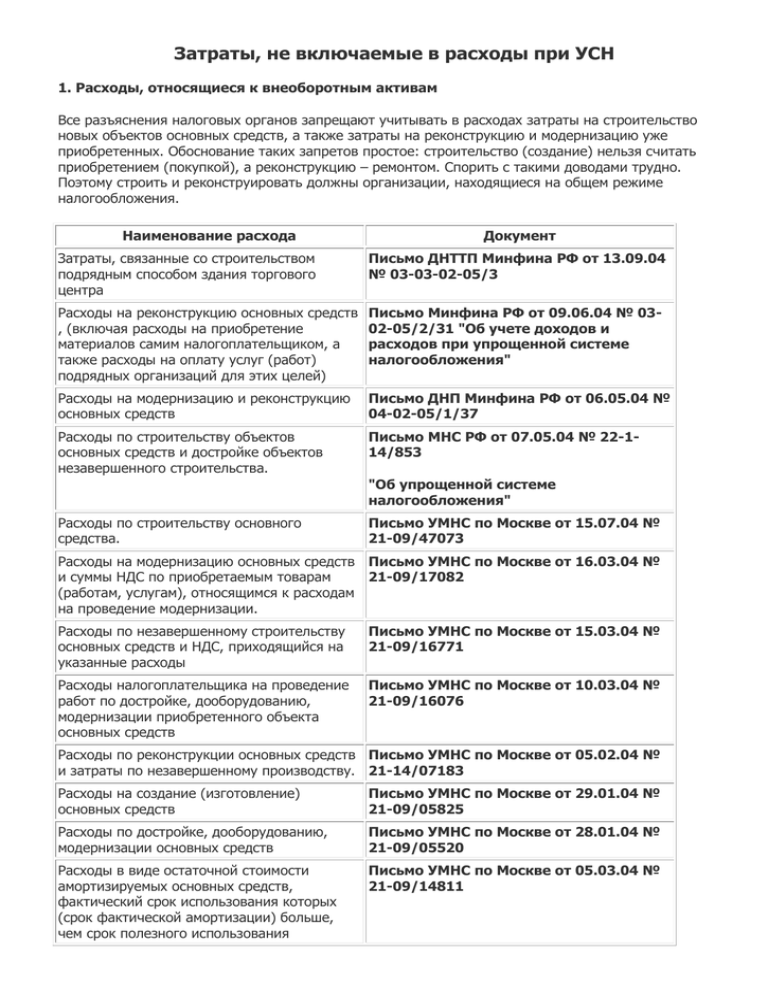

Затраты, не включаемые в расходы при УСН 1. Расходы, относящиеся к внеоборотным активам Все разъяснения налоговых органов запрещают учитывать в расходах затраты на строительство новых объектов основных средств, а также затраты на реконструкцию и модернизацию уже приобретенных. Обоснование таких запретов простое: строительство (создание) нельзя считать приобретением (покупкой), а реконструкцию – ремонтом. Спорить с такими доводами трудно. Поэтому строить и реконструировать должны организации, находящиеся на общем режиме налогообложения. Наименование расхода Документ Затраты, связанные со строительством подрядным способом здания торгового центра Письмо ДНТТП Минфина РФ от 13.09.04 № 03-03-02-05/3 Расходы на реконструкцию основных средств , (включая расходы на приобретение материалов самим налогоплательщиком, а также расходы на оплату услуг (работ) подрядных организаций для этих целей) Письмо Минфина РФ от 09.06.04 № 0302-05/2/31 "Об учете доходов и расходов при упрощенной системе налогообложения" Расходы на модернизацию и реконструкцию основных средств Письмо ДНП Минфина РФ от 06.05.04 № 04-02-05/1/37 Расходы по строительству объектов основных средств и достройке объектов незавершенного строительства. Письмо МНС РФ от 07.05.04 № 22-114/853 "Об упрощенной системе налогообложения" Расходы по строительству основного средства. Письмо УМНС по Москве от 15.07.04 № 21-09/47073 Расходы на модернизацию основных средств Письмо УМНС по Москве от 16.03.04 № и суммы НДС по приобретаемым товарам 21-09/17082 (работам, услугам), относящимся к расходам на проведение модернизации. Расходы по незавершенному строительству основных средств и НДС, приходящийся на указанные расходы Письмо УМНС по Москве от 15.03.04 № 21-09/16771 Расходы налогоплательщика на проведение работ по достройке, дооборудованию, модернизации приобретенного объекта основных средств Письмо УМНС по Москве от 10.03.04 № 21-09/16076 Расходы по реконструкции основных средств Письмо УМНС по Москве от 05.02.04 № и затраты по незавершенному производству. 21-14/07183 Расходы на создание (изготовление) основных средств Письмо УМНС по Москве от 29.01.04 № 21-09/05825 Расходы по достройке, дооборудованию, модернизации основных средств Письмо УМНС по Москве от 28.01.04 № 21-09/05520 Расходы в виде остаточной стоимости амортизируемых основных средств, фактический срок использования которых (срок фактической амортизации) больше, чем срок полезного использования Письмо УМНС по Москве от 05.03.04 № 21-09/14811 2. Расходы, связанные с арендой имущества В перечисленных ниже письмах налоговые органы запрещают учитывать в расходах арендные платежи при отсутствии государственной регистрации договоров аренды, заключенных на срок более года. Это не новая позиция. Такое же мнение высказывалось налоговыми органами и в отношении учета арендных затрат при налогообложении прибыли. Однако, эта позиция не была поддержана арбитражными судами (см., например, постановления ФАС СЗО от 28.01.04 № А56-28713/03, от 06.10.03 № А56-6651/03, постановление ФАС МО от 23.09.03 № КА-А40/7151-03-П и др.). Более того, в п.1.10 Методических рекомендаций по применению главы 25 "Налог на прибыль организаций" (в редакции приказа МНС РФ от 26.02.02 № БГ-3-02/98, действовавшей до 2003г.), было прямо указано, что арендные платежи включаются в состав расходов независимо от государственной регистрации договора аренды. Тем не менее, если стороны арендного договора по каким-то причинам не хотят его регистрировать, то лучше заключать договора на срок менее года. Наименование расхода Документ Затраты в виде арендных платежей по сделкам, связанным с арендой имущества, совершенным (оформленным) с нарушением требований действующего гражданского законодательства РФ (недействительным (ничтожным) сделкам) Письмо МНС РФ от 18.02.04 № 22-214/272 "О порядке применения упрощенной системы налогообложения" Арендные платежи при отсутствии государственной регистрации договора аренды недвижимого имущества, заключенного на срок более года. Письмо УМНС по Москве от 10.03.04 № 21-08/16066 Затраты в виде арендных платежей по сделкам, связанным с арендой имущества, совершенным (оформленным) с нарушением требований ГК РФ (при невозможности подтвердить право аренды имущества) Письмо УМНС по Москве от 27.04.04 № 21-08/28635 Платежи за получение права аренды имущества Письмо УМНС по Москве от 26.02.04 № 21-09/12337 Затраты на приобретение права аренды нежилого помещения, используемого для осуществления предпринимательской деятельности Письмо УМНС по Москве от 20.05.04 № 21-09/34232 Расходы, связанные с выкупом арендованных Письмо ДНТТП Минфина РФ от 24.08.04 основных средств . № 03-03-01-04/1/4 Мы не можем согласиться с общим выводом письма ДНТТП Минфина от 24.08.04 № 03-03-01-04/1/4 о том, что в соответствии с гл.26.2 НК в составе расходов организаций, применяющих упрощенную систему налогообложения, не учитываются расходы, связанные с выкупом арендованных основных средств. Расходы, связанные с выкупом - это и есть расходы на приобретение основных средств и они учитываются при налогообложении на основании п.1.1 ст.346.16 НК. Необходимо, однако уточнить, что вопрос в письме касался не выкупа ОС, а расходов по приобретению права аренды земельного участка. Вот такой вид расходов в ст.346.16 действительно не упомянут (см. ниже). 3. Расходы на приобретение ценных бумаг и прав Наименование расхода Расходы связанные с приобретением и Документ Письмо УМНС по Москве от 18.08.04 № реализацией ценных бумаг, включая стоимость ценных бумаг, оплату комиссионных услуг брокера, а также расходы, связанные с обслуживанием приобретенных ценных бумаг (например, оплата услуг депозитария) 21-09/53945 Расходы на приобретение и затраты на реализацию ценных бумаг, учитываемые в расходах при реализации (или ином выбытии) ценных бумаг Письмо УМНС по Москве от 15.04.03 № 21-09/20858 Расходы по приобретению права требования Письмо МНС РФ от 16.04.04 № 22-1долга 14/705 "Об упрощенной системе налогообложения" Расходы, связанные с приобретением и реализацией ЦБ, включая финансовые вложения по первоначальной стоимости ценных бумаг, оплату комиссионных услуг брокера, а также расходы, связанные с обслуживанием приобретенных ценных бумаг Письмо УМНС по Москве от 28.11.03 № 21-09/66510 Расходы в виде платежей за право использования, распространения и тиражирования результатов интеллектуальной деятельности (видеоматериалов) Письмо УМНС по Москве от 03.11.03 № 21-09/61966 Позиция налоговых органов, запрещавшая учитывать в расходах стоимость приобретения ценных бумаг, в настоящее время изменилась. Согласно письму Минфина от 06.08.04 № 03-03-0204/1/4 , расходы на приобретение ЦБ можно учитывать в том же порядке, что и расходы на приобретение товаров - в момент получения доходов от их реализации. Это позиция по нашему мнению полностью соответствует законодательству, поскольку согласно ценные бумаги - это имущество организации (ст.128 ГК РФ), а любое имущество, приобретенное для последующей реализации признается товаром (п.3 ст.39 НК). Аналогично - Письмо ФНС РФ от 14.02.05 № 221-12/181 В то же время, права требования согласно гражданскому и налоговому (п.2 ст.38 НК) законодательству не относятся к имуществу, поэтому их стоимость не может быть учтена в расходах. 4. Расходы по уплате НДС, налогов и сборов НДС и все остальные налоги (сборы) нужно рассматривать отдельно, поскольку суммы уплаченного НДС являются самостоятельным расходом. По мнению налоговых органов, суммы НДС принимаются в расходы текущего отчетного периода в той части, в какой в этом периоде в целях исчисления единого налога признан сам расход. Иными словами, уплаченные при приобретении покупных товаров суммы НДС следует списать в расход после фактической реализации этих товаров, а НДС по расходам, относящимся к нескольким отчетным (налоговым) периодам, следует списывать в расход равномерно, как и сами эти расходы. По нашему мнению, эта позиция не обоснована ничем. НДС - это отдельный расход, прямо упомянутый в п.8 ст.346.16 и он никак не связан с другими видами расходов. Наименование расхода Сумма НДС при условии отсутствия счета- Документ Письмо УМНС по Москве от 13.01.04 № 21-09/01610 фактуры в случаях, когда: - сумма НДС выделена отдельной строкой в кассовом и товарном чеках; - сумма НДС выделена отдельной строкой только в кассовом чеке; - сумма НДС выделена в квитанции к приходному кассовому ордеру и товарной накладной? НДС, уплаченный при оформлении лицензии. Письмо УМНС по Москве от 16.06.04 г. N 21-0940251 Расходы в виде добровольно уплачиваемых в Письмо УМНС по Москве от 21.07.04 № ФСС РФ страховых взносов на социальное 28-11/48211 страхование работников на случай временной нетрудоспособности. Суммы НДС, выделенные в счетах-фактурах, выставленных покупателям товаров (работ, услуг), по собственному желанию организациями, применяющими упрощенную систему налогообложения, и уплаченные ими в бюджет, Письмо ДНП Минфина РФ от 16.04.04 № 04- 03-11/61 "О включении в состав расходов сумм НДС, уплаченных в бюджет организациями, перешедшими на УСН" Суммы НДС по приобретаемым товарам Письмо УМНС по Москве от 16.03.04 № (работам, услугам), относящимся к расходам 21-09/17082 на проведение модернизации ОС. НДС, приходящийся на расходы по незавершенному строительству ОС Письмо УМНС по Москве от 15.03.04 № 21-09/16771 Расходы на погашение задолженности по налогам за прошлый год Письмо УМНС по Москве от 10.10.03 № 21-07/56743 Налог на доходы физических лиц с начисленных и выплаченных дивидендов Письмо УМНС по Москве от 11.08.03 № 21-09/43972 Расходы при исчислении единого налога на текущий отчетный период, единый налог, уплаченный за предыдущий отчетный период Письмо УМНС по Москве от 26.06.03 № 21-09/34394 НДС, уплаченный в связи с доставкой товаров. Письмо УМНС по Москве от 06.10.03 № 21-09/55340 Еще один спорный вопрос касается возможности учета в составе расходов уплаченных сумм единого (или минимального) налога ( Письмо УМНС по г. Москве от 26.06.03 № 21-09/34394) . Формально п.22 ст.346.16 НК позволяет учесть при расчете единого налога суммы любых налогов, уплаченных в соответствии с законодательством РФ. Единый налог, безусловно, уплачивается в соответствии с законодательством РФ. Поэтому формально никаких препятствий для учета, например, уплаченного по итогам прошедшего налогового периода единого (минимального) налога в составе расходов текущего периода нет. Тем не менее, мы не рекомендуем учитывать единый налог в составе расходов. По нашему мнению, возможность учета единого (минимального) налога в составе расходов ограничена нормами п.6 ст.346.18 НК. 5. Расходы на лицензирование, страхование Наименование расхода Документ Расходы на лицензирование Письмо УМНС по Москве от 16.06.04 № 21-0940251 Расходы на добровольное страхование имущества Письмо УМНС по Москве от 11.06.03 № 21-09/31309 Расходы на страхование принадлежащих индивидуальному предпринимателю товарно-материальных ценностей Письмо УМНС по Москве от 13.01.03 № 21-09/01588 Затраты на проведенную оценку и страхование имущества в залоге Письмо УМНС по Москве от 11.03.04 № 21-09/16354 Затраты на уплату арбитражным управляющим страховых взносов по договору страхования собственной ответственности Письмо УМНС по Москве от 06.05.03 № 21-09/24381 6. Расходы торговых организаций Разъяснения налоговых органов запрещают учитывать в расходах затраты по доставке товара, если такие затраты не включены в цену приобретения товаров по условиям договора. Этот запрет основан на содержании ст.320 НК, предписывающей учитывать такие расходы отдельно от покупной стоимости товаров в составе издержек обращения. Однако, ст.320 НК не имеет никакого отношения к налогообложению единым налогом организаций, применяющих УСН. Эта статья регламентирует технические вопросы учета и списания расходов для целей исчисления налога на прибыль. Если в учетной (налоговой) политике будет выбран способ формирования покупной стоимости товаров с учетом расходов по доставке, то такие расходы можно будет учесть при исчислении единого налога в составе стоимости покупных товаров. Кроме того, для торговых организаций расходы по доставке товаров, безусловно, является услугами производственного характера, т.е. материальными расходами (п.1.6 ст.254 НК). Поэтому если такие расходы не учтены в стоимости товаров, их можно учесть как материальные расходы (п.1.6 ст.346.16) - Письмо УМНС по г. Москве от 13.11.03 № 21-09/63535 . Наименование расхода Расходы по доставке товаров Документ Письмо ДНП Минфина РФ от 31.07.03 № 04-02-05/3/62 Расходы по доставке товара от своего склада Письмо УМНС по Москве от 06.10.03 № до склада покупателя (в том числе 21-09/55340 оплаченный НДС) Расходы по транспортировке (доставке) реализуемого товара (в случае, если они не включены в цену товара) Письмо УМНС по Москве от 23.07.04 № 21-09/49029 Расходы на хранение и обслуживание реализуемых товаров, на дезинфекцию помещения, в котором хранится товар Расходы доставку покупных товаров Письмо Минфина РФ от 09.06.04 № 0302-05/2/31 Расходы на доставку товаров Письмо УМНС по Московской области от 25.05.04 № 04-27/77 Транспортные расходы, не включаемые в покупную стоимость товаров Письмо УМНС по Московской области от 11.11.03 № 04-20/20980/Ю186 Расходы по оплате услуг по инкассации выручки и услуг по дезинфекции Письмо МНС РФ от 09.07.04 № 22-114/1184@ "Об упрощенной системе налогообложения" Расходы, связанные с получением гигиенического сертификата и медицинских книжек, а также с проведением медосмотра персонала и дератизации. Письмо УМНС по Москве от 30.04.03 № 21-09/23427 7. Расходы на подписку, бухгалтерский учет, юридические услуги Согласно п.1.15 ст.346.16 НК, в составе расходов можно учесть расходы на оплату аудиторских услуг. На первый взгляд такая "щедрость" законодателя совершенно необъяснима. Дело в том, что в соответствии со ст. 1 Федерального закона от 07.08.01 № 119-ФЗ "Об аудиторской деятельности" под аудиторской деятельностью (аудитом) понимается предпринимательская деятельность по независимой проверке бухгалтерского учета и финансовой (бухгалтерской) отчетности организаций и индивидуальных предпринимателей. Целью аудита является выражение мнения о достоверности финансовой (бухгалтерской) отчетности аудируемых лиц и соответствии порядка ведения бухгалтерского учета законодательству РФ. Однако, организации, применяющие УСН вправе не вести бухгалтерский учет в полном объеме, не составлять и не представлять бухгалтерскую отчетность. Естественно, что при отсутствии бухгалтерской отчетности никакой аудит проводить невозможно. Поэтому основным условием учета затрат на аудит в составе расходов будет ведение организацией бухгалтерского учета в полном объеме и составление бухгалтерской отчетности (при этом представлять ее в налоговые органы не нужно). Если это условие выполнено, то организация имеет полное право заключать договоры на проведение инициативного аудита. Такой договор - очень эффективная и проверенная временем форма консультационных услуг. Естественно, что затраты по таким договорам можно учитывать в составе расходов. Наименование расхода Расходы на услуги по ведению бухгалтерского учета, оказываемые сторонними организациями или индивидуальными предпринимателями Документ Письмо УМНС по Москве от 20.05.04 № 21-09/34229 Расходы на подписку периодических изданий Письмо УМНС по Москве от 16.01.04 № 21-09/02809 Расходы на юридические и информационные Письмо УМНС по Москве от 10.10.03 № услуги 21-07/56743 Виды деятельности, сопутствующие аудиторской, включая услуги по составлению финансовой (бухгалтерской) отчетности, бухгалтерскому консультированию и налоговому консультированию Письмо УМНС по Москве от 01.10.03 № 21-09/54696 "О расходах при применении упрощенной системы налогообложения" Затраты на подписку на бухгалтерскую литературу Письмо УМНС по Московской области от 21.08. 03 г. N 04-20/14499/14/9035 "Об упрощенной системе налогообложения" Расходы на оплату сопутствующих аудиторских услуг, включая услуги по ведению бухгалтерского учета и составлению отчетности Письмо УМНС по Москве от 19.02.03 № 26-12/10177 Затраты по договорам, заключенным со сторонними организациями: Письмо УМНС по Москве от 06.01.04 № 21-09/00511 - на бухгалтерское обслуживание при наличии у сторонней организации лицензии на осуществление аудиторской деятельности; - на бухгалтерское обслуживание при отсутствии у сторонней организации лицензии на осуществление аудиторской деятельности; - на оплату юридических услуг; 8. Прочие расходы Наименование расхода Документ Затраты на размещение в газете объявления Письмо УМНС по Московской области от по поиску сотрудников 21.08.03 № 04-20/14499/14/9035 Затраты по договорам, заключенным со сторонними организациями: Письмо УМНС по г. Москве от 06.01.04 № 21-09/00511 - по договору на управление компанией; - на оплату услуг программиста и сетевого администратора Сумма скидки по продаже имущества, полученного по агентскому договору и не принадлежащего налогоплательщику на праве собственности Письмо ДНТТП Минфина РФ Затраты в виде оплаты работ по вывозу товарно-бытовых отходов, выполняемых сторонней организацией Письмо УМНС по Москве от 05.02.04 № 21-09/7598 Расходы по вывозу мусора Письмо УМНС по Москве от 23.07.04 № 21-09/49033 Расходы в виде безвозмездно переданного имущества (работ, услуг), а также расходы, связанные с его передачей, в том числе в рамках благотворительной деятельности Письмо УМНС по Москве от 19.07.04 № 21-09/47989 от 30.09.04 № 03-03-02-04/1/19 Затраты по приобретению пакета конкурсной Письмо УМНС по Москве от 26.05.04 № документации. 21-09/35209 Расходы на услуги факсимильной и спутниковой связи, электронной почты, а также информационных систем (СВИФТ, Интернет и иные аналогичные системы) Письмо УМНС по Москве от 11.03.04 № 21-09/16354 Затраты по обслуживанию ковриков, служащих для очистки обуви от уличной грязи при входе в парикмахерскую Письмо УМНС по Москве от 10.12.03 № 21-09/68538 Расходы на приобретение туристских путевок Письмо УМНС по Москве от 25.09.03 № для дальнейшей реализации, поскольку 21-09/52784 путевка на является товаром Затраты на уплату арбитражным управляющим взносов за членство в саморегулируемой организации и страховых взносов по договору страхования собственной ответственности Письмо УМНС по Москве от 06.05.03 № 21-09/24381 Примечание: Существует два письма УМНС по г. Москве от 11.03.04 г. N 21-09/16354 Любопытна аргументация, приведенная в письме УМНС по Москве от 11.03.04 г. N 21-09/16354: "Вместе с тем необходимо отметить, что перечень аналогичных расходов, предусмотренных пп. 25 п. 1 ст. 264 НК РФ и принимаемых для целей налогообложения налогом на прибыль организаций, значительно более широкий, чем предусмотренный пп. 18 п. 1 ст. 346.16 НК РФ перечень расходов. В частности, пп. 18 п. 1 ст. 346.16 НК РФ не предусмотрены такие расходы, как расходы на услуги факсимильной и спутниковой связи, электронной почты, а также информационных систем (СВИФТ, Интернет и иные аналогичные системы), предусмотренные пп. 25 п. 1 ст. 264 НК РФ". Естественно, что такие "аргументы" не нужно принимать серьезно. Кроме того, они противоречат другим разъяснениям налоговых органов. Ольга Рыжова Ярослав Кулибаба РЕАЛ-АУДИТ (Москва)