Принципы построения страховых тарифов

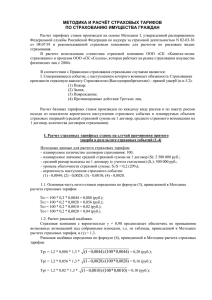

advertisement

Тема. Принципы построения страховых тарифов. Понятие и структура страхового тарифа. Страховой тариф это – ставка взноса с единицы страховой суммы или объекта страхования. Обычно за единицу страховой суммы принимается 100 рублей (реже 1 или 1000). С помощью ставки определяется величина страховой премии. Она получается умножением ставки на величину страховой суммы. Тарифные ставки устанавливаются и с объекта страхования – с одного пассажира, марки транспортных средств, вида животных и др. Тарифная ставка – это база для определения доли участия каждого страхователя в формировании денежного фонда. За его счет проводятся страховые выплаты, покрываются расходы страховщика и формируется его прибыль. При правильном ее расчете страховщик может полностью выполнить взятые на себя обязательства, покрыть свои издержки и получить прибыль. Завышение тарифов снижает конкурентоспособность страховщика, а занижение отрицательно повлияет на осуществление страховых выплат, финансовое положение и вызовет недоверие к страховой компании. Поэтому органы страхового надзора контролируют размеры тарифов и при необходимости применяют соответствующие санкции. Тарифная ставка, по которой страхователь выплачивает страховую премию, называется брутто – ставкой. Она состоит из нетто-ставки и нагрузки. Нетто-ставка предназначена для формирования денежного фонда, из которого идут страховые выплаты. Нагрузка используется для покрытия расходов страховщика на проведение страховых операций. Это – оплата работников, изготовление страховых документов (полисы, заявления, акты и др.), реклама, хозяйственные расходы (аренда, коммунальные услуги и т.д.) и другое. В нагрузку включается и прибыль от страховой деятельности. В брутто-ставке – 60-95% это - нетто-ставка, а нагрузка – 5-40%. При расчете брутто-ставки вначале определяется нетто-ставка, к которой добавляется нагрузка (обычно в процентах). При обязательном страховании тарифы устанавливаются законом, а по добровольному – страховщик устанавливает их самостоятельно. Причем расчет тарифов с указанием методики представляется органу страхового надзора. Показывается также структура ставки – доля нетто-ставки и нагрузки. Размер страхового тарифа по договору определяется по соглашению сторон с учетом многих обстоятельств, характеризующих объект страхования. Методика построения страховых тарифов по видам страхования (иным, чем страхование жизни). Главная задача – расчет величины неттоставки. Она должна обеспечить эквивалентность взаимоотношений страховщика со страхователем (выгодоприобретателем). То есть страховщику необходимо собрать столько взносов, сколько предстоит выплатить страхователям. Таким образом, расчет нетто-ставки сводится к нахождению ожидаемой величины страховых выплат. После чего определяется размер страховой премии, которую необходимо собрать со страхователей, нетто- и брутто-ставки. Это сложная задача, при решении которой необходим учет степени поврежденности объекта от выбранного страхового риска и всевозможных страховых событий. Причем нетто-ставка складывается из двух частей: убыточной страховой суммы и рисковой надбавки. Убыточность страховой суммы – это отношение суммы страховых выплат к страховой сумме застрахованных объектов. Вторая часть нетто-ставки это - рисковая надбавка вводится для того, чтобы учесть неблагоприятные колебания показателей убыточности. Эта надбавка – своего рода самострахование страховщика. Существует несколько методов расчета величины нетто-ставки. Некоторые из них используются при наличии статистических данных. Для определения окончательной ставки (брутто-ставки) к нетто-ставке прибавляется нагрузка. За ее счет покрываются расходы на ведение дел и обеспечивается прибыль страховщика. Одним из этих расходов является отчисление в резерв предупредительных мероприятий: строительство и реконструкция пожарных депо, ветлечебниц, постов ГИБДД, станций по проверке технического состояния транспортных средств и др. В целом отчисления в этот резерв не превышает 15% в структуре брутто-ставки. Кроме того, при едином тарифе устанавливаются их дифференциация для разных объектов. Она основывается на отличиях в показателях убыточности страховой суммы, подтвержденной статистикой. Для этого проводится классификация объектов по признакам примерно одинаковой опасности (видам деятельности, назначению объектов, территориям, возрастным и социальным характеристикам физических лиц и др.). Это приводит к появлению нескольких десятков и сотен различных ставок, учитывающих особенности объектов страхования. Основы определения тарифов по страхованию жизни. При исчислении нетто-ставок при страховании на дожитие или смерти необходимо знать: сколько лиц из числа застрахованных доживет до определенного момента и сколько из них умрет в течение какого-то времени. Только имея эти данные страховщик может иметь финансовую основу операций, обеспечить эквивалентность своих обязательств и взносов страхователей. Сумма предстоящих выплат определяется умножением числа доживших в первом случае и числа умерших во втором на единицу страховой суммы. Это и составит величину необходимых взносов страхователей. Разделив это число на численность застрахованных получаем размер страхового взноса с каждого лица. Разработаны специальные таблицы смертности, в которых отражается изменение уровня смертности в зависимости от возраста. Они и используются страховщиками для расчета тарифных ставок. Эти таблицы позволяют узнать и вероятность дожития до определенного возраста. Их использование позволяет определить количество выплат как по случаю смерти, так и по случаям дожития до определенного возраста. Договоры по страхованию жизни заключаются на длительный срок (520 и более лет). Возникает большой разрыв между поступлением средств страховщику и страховой выплатой. Это позволяет страховщику их использовать как свои свободные средства, размещая в государственные ценные бумаги, акции и другие активы, получая соответствующие доходы. Часть их передается страхователям. При определении нетто-ставок этот доход учитывается. Причем чем выше доход, тем ниже тариф. При расчетах тарифов по страхованию жизни необходимо знать, сколько средств следует внести в настоящий момент, чтобы к оговоренному сроку образовалась запланированная сумма. Для этого используется дисконтный множитель (дисконт), который показывает современную стоимость будущих выплат. То есть все данные, необходимые для указанных выше расчетов по страхованию на дожитие, на случай смерти и смешанное, содержатся в таблицах смертности и дисконтирующих множителей. Однако в практике для упрощения расчетов тарифных ставок применяются специальные показатели – коммутационные числа. В них учтена связь между данными таблицы смертности и дисконтирующими множителями.