Диссертационная работа выполнена в Государственном

advertisement

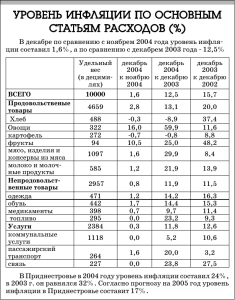

На правах рукописи Колчугин Сергей Владимирович ФОРМИРОВАНИЕ ДОСТОВЕРНОЙ ФИНАНСОВОЙ ОТЧЕТНОСТИ В УСЛОВИЯХ ИНФЛЯЦИИ Специальность: 08.00.12 – Бухгалтерский учет, статистика АВТОРЕФЕРАТ диссертации на соискание ученой степени кандидата экономических наук Новосибирск 2009 2 Диссертационная работа выполнена в Государственном образовательном учреждении высшего профессионального образования «Новосибирский государственный университет экономики и управления – «НИНХ» Научный руководитель: кандидат экономических наук, доцент Остапова Вера Владимировна Официальные оппоненты: доктор экономических наук, доцент Санникова Инна Николаевна кандидат экономических наук Еприкова Татьяна Юрьевна Ведущая организация: Тюменский государственный университет Защита состоится « 17 » декабря 2009 г. в 10 часов на заседании диссертационного совета Д 212.169.03 при Государственном образовательном учреждении высшего профессионального образования «Новосибирский государственный университет экономики и управления» по адресу: 630099, г. Новосибирск, ул. Каменская, 56, ауд. 29. С диссертацией можно ознакомиться в библиотеке Государственного образовательного учреждения высшего профессионального образования «Новосибирский государственный университет экономики и управления – «НИНХ». Автореферат разослан «17» ноября 2009 г. Ученый секретарь диссертационного совета В.В. Остапова 3 ОБЩАЯ ХАРАКТЕРИСТИКА РАБОТЫ Актуальность темы диссертационного исследования. Инфляция значительно снижает достоверность стоимостных показателей предприятий. Даже относительно небольшие её темпы могут оказать существенное влияние на финансовую отчетность. Отсутствие учета инфляции ведет к искажению данных об имущественном положении и финансовых результатах предприятий, делает невозможным сопоставление данных за различные периоды, затрудняет анализ инвестиционной привлекательности, деформирует структуру капитала, лишает предприятия источников средств воспроизводства основного и оборотного капитала, что, в конечном итоге, может повлечь за собой неспособность продолжать деятельность в обозримом будущем. Важно отметить, что инфляция не является неотъемлемым свойством переходной экономики. Практически любая страна может столкнуться с изменением покупательной способности денежной единицы. Это в значительной степени обусловлено процессами глобализации и интеграции экономических связей и отношений, которые наблюдаются в современном мире. В связи с этим международная учетная практика уделяет значительное внимание проблемам формирования достоверной финансовой отчетности в условиях инфляции и особенно гиперинфляции. Эта проблема имеет особую актуальность и для России. С момента перехода к рыночной экономике темпы инфляции в Российской Федерации измеряются двузначными цифрами. При этом, в отечественном учете отсутствует методология корректировки финансовой отчетности в условиях инфляции, не определены критерии инфляции и гиперинфляции при которых финансовая информация подлежит корректировке, отсутствуют стандарты финансового учета, регламентирующие подготовку и раскрытие информации. Это требует научного обоснования проблемы учета и подготовки достоверной финансовой отчетности в условиях инфляции и гиперинфляции. Степень изученности проблемы. Проблемам учета в условиях инфляции посвящены работы таких зарубежных авторов как М.Ф. Ван Бреда, Т. Лимперг, У. Патон, Г. Свиней, Э.С. Хендриксен, И.Ф. Шер, Э. Шмаленбах, Ф. Шмидт и др. Проблемам инфляционного учета посвящены труды таких отечественных ученых как Е.В. Варга, А.М. Галаган, С.Ф. Глебов, О.Е. Ефимова, Р.Г. Каспина, С.А. Клепиков, В.В. Ковалев, В.Ф. Палий, А.П. Рудановский, М.Н. Смит, Я.В. Соколов, С.Г. Струмилин, А.В. Чаянов и др. Исследования отечественных и зарубежных ученых внесли значительный вклад в решение данной проблемы. Был предложен подход к инфляционному учету, основанный на постоянных денежных единицах, позволяющий определять имущественное положение и выявлять финансовый результат по монетарным активам и обязательствам. Детально разработан подход, основанный на текущих рыночных ценах, который позволяет определять имущественное положение и выявлять финансовый результат по немонетарным активам и обязательствам. Не умаляя значимости исследований, следует 4 отметить, что до настоящего времени нет единой системы инфляционного учета, позволяющей оценивать имущественное положение и финансовый результат, как по монетарным, так и по немонетарным активам и обязательствам. Необходимость системного исследования проблемы формирования достоверной финансовой отчетности в условиях инфляции, определили актуальность выбранной темы и позволили сформулировать основные цели и задачи. Цель диссертационного исследования состоит в разработке и теоретическом обосновании модели формирования достоверной финансовой отчетности в условиях инфляции. Поставленная цель определила задачи диссертационного исследования: - изучить подходы отечественных и зарубежных авторов к решению проблемы учета в условиях инфляции; - рассмотреть целесообразность использования «категории существенности» для определения уровня инфляции, при котором финансовая отчетность подлежит корректировке; - провести сравнительный анализ применения в инфляционном учете номинальных и постоянных денежных единиц; - определить виды оценок, которые могут применяться в условиях инфляции; - исследовать возможные модели инфляционного учета с целью выявления наиболее рациональной модели, позволяющей формировать достоверную финансовую отчетность. Объектом исследования в диссертационной работе выступают методологические принципы и технические приемы финансового учета фактов хозяйственной жизни в экономической среде, отвечающей признакам инфляции. Предметом диссертационного исследования являются оценка и отражение в финансовом учете фактов хозяйственной жизни для целей составления финансовой отчетности предприятия в условиях инфляции. Теоретическую и методологическую основу исследования составляет рационалистический подход и элементы диалектического метода. При проведении диссертационного исследования применялись такие общенаучные методы как анализ и синтез, дедукция и индукция, научное обобщение, исторический метод исследования, а также такие специальные методы как моделирование и методы математической комбинаторики. Область исследования. Работа выполнена в соответствии с п.1.6 «Регулирование и стандартизация правил ведения бухгалтерского учета, формирование отчетных данных» специальности 08.00.12 «Бухгалтерский учет, статистика» паспорта номенклатуры специальностей научных работников (экономические науки). Информационная база исследования. При рассмотрении проблем бухгалтерского учета в условиях инфляции были изучены законодательные и 5 нормативные акты Российской Федерации и зарубежных стран, международные стандарты финансовой отчетности, монографии, научные статьи, статистические данные, материалы научно-практических конференций по теме исследования. Научная новизна диссертационного исследования заключается в разработке методического подхода к формированию достоверной финансовой отчетности в условиях инфляции, основанного на интегрированной модели инфляционного учета, которая позволяет синтезировать положения системы учета в постоянных денежных единицах и системы учета в текущих ценах. В процессе исследования были получены следующие наиболее существенные научные результаты: - разработана система критериев инфляционного учета, позволяющая обеспечить корректировку финансовой отчетности в соответствии с уровнем инфляции; - обоснована процедура учета монетарных и немонетарных статей отчетности, позволяющая получить их достоверную оценку в условиях инфляции; - определены виды бухгалтерских оценок, применяемых в инфляционном учете и обоснована возможность их использования; - предложена система моделей, отражающая взаимосвязь учетных оценок с существующими концепциями капитала, и позволяющая сформулировать требования к формированию достоверной оценки активов и обязательств в условиях инфляции; - разработана интегрированная модель, синтезирующая подходы к учету, основанные на постоянных денежных единицах и текущих ценах, позволяющая формировать достоверную финансовую отчетность; - определен порядок корректировки монетарных активов (обязательств) и немонетарных активов (обязательств) и алгоритм реализации интегрированной модели инфляционного учета. Теоретическая значимость исследования заключается в расширении методического инструментария формирования достоверной финансовой отчетности в условиях инфляции. Практическая значимость результатов исследования заключается в конкретных рекомендациях по ведению учета в условиях инфляции. Полученные результаты могут быть использованы учетными работниками при подготовке достоверной финансовой информации в условиях инфляции для квалифицированных пользователей финансовой отчетности (руководителей, учредителей, участников и собственников имущества предприятия, инвесторов, кредиторов и других пользователей финансовой отчетности), а также преподавателями высшей школы в системе обучения и повышения квалификации специалистов по бухгалтерскому учету и аудиту. Апробация работы и внедрение результатов. Полученные результаты и основные положения выполненного диссертационного исследования изложены на научных конференциях аспирантов и магистрантов НГУЭУ 2007–2008 гг. 6 Результаты исследования используются в образовательном процессе при обучении студентов высших учебных заведений по специальности 080109 «Бухгалтерский учет, анализ и аудит», а также в практической деятельности предприятий г. Новосибирска, что подтверждается справками о внедрении. Публикации по теме исследования. Основные положения диссертационного исследования нашли отражение в четырех опубликованных работах общим объемом 2,13 п.л. Структура и объем работы. Диссертация состоит из введения, трех глав, заключения, списка использованной литературы, содержит 171 страницу машинописного текста, 6 таблиц, 5 рисунков, 4 приложения. СОДЕРЖАНИЕ РАБОТЫ Во введении обосновывается актуальность выбранной темы, характеризуется степень изученности проблемы, определяются цель и задачи исследования, научная новизна, теоретическая и практическая значимость. В первой главе «Инфляция как теоретическая и практическая проблема финансового учета» изучен и проанализирован отечественный и зарубежный опыт решения проблем бухгалтерского учета в условиях инфляции. Исторический метод исследования позволил выявить два подхода к инфляционному учету: учет в денежных единицах и неденежный учет. Изучение истории вопроса помогло обозначить основные задачи, решаемые в рамках проблем бухгалтерского учета в условиях инфляции. Таких задач две: определение финансового результата хозяйственной деятельности и определение имущественного положения предприятия, функционирующего в среде, отвечающей признакам инфляции. Детальный анализ учетной системы С.Ф. Глебова и органического баланса Ф. Шмидта показал, что проблема финансового учета в условиях инфляции может найти решение в методическом подходе к учету, сочетающем в себе методы корректировки монетарных статей на индекс инфляции и использовании текущих цен по немонетарным статьям. На основе экономических процессов, протекавших в экономике России в период гиперинфляции, определена система критериев, позволяющая установить момент, когда финансовая отчетность предприятия подлежит обязательной корректировке и момент, когда такая корректировка может быть прекращена. В главе обосновывается необходимость корректировки финансовых данных при уровне инфляции не переходящем в стадию гиперинфляции. Для этих целей предлагается использовать количественный уровень существенности. Во второй главе «Концептуальные основы моделирования финансового учета в условиях инфляции и гиперинфляции» проведен детальный анализ учетных оценок, выявлены их преимущества и недостатки. Проанализирована возможность их применения в условиях инфляции. Изучена возможность применения физической и финансовой концепции капитала, а также 7 возможность использования номинальных и реальных денежных единиц. На основе проведенного исследования построена матрица моделей финансового учета в условиях инфляции и гиперинфляции. Проведен анализ матрицы моделей, по результатам которого была выявлена наиболее рациональная модель учета - модель учета по восстановительной стоимости в постоянных рублях при использовании физической концепции капитала (интегрированная модель инфляционного учета). В третьей главе «Финансовый учет в условиях инфляции и гиперинфляции» описывается методический подход к формированию достоверной финансовой отчетности в условиях инфляции. Приводится классификация активов и обязательств на монетарные и немонетарные статьи, а также устанавливаются правила отражения фактов хозяйственной жизни в рамках интегрированной модели инфляционного учета. Детально излагается процедура переоценки немонетарных статей, процедура индексации монетарных статей, а также порядок отражения результатов переоценки и индексации на счетах бухгалтерского учета и раскрытие информации в финансовой отчетности. Описываются особенности учета отдельных видов активов и обязательств в интегрированной модели инфляционного учета, позволяющей формировать достоверную финансовую отчетность. В заключении сформулированы основные выводы и предложения диссертационного исследования. ОСНОВНЫЕ РЕЗУЛЬТАТЫ ДИССЕРТАЦИОННОГО ИССЛЕДОВАНИЯ, ВЫНОСИМЫЕ НА ЗАЩИТУ 1. Система критериев инфляционного учета для целей корректировки финансовой отчетности. На основе анализа инфляционных процессов, наблюдавшихся в экономике России на протяжении ХХ века, их последствий и проявлений, предложена система критериев инфляционного учета для целей корректировки финансовой отчетности. Предложенная система критериев включает в себя критерий инфляции, при соблюдении которого финансовая отчетность подлежит частичной корректировке, критерий гиперинфляции и критерий стабилизации. Критерий инфляции для целей частичной корректировки финансовой отчетности основан на количественной величине существенности. Критерием инфляции, является показатель темпа инфляции, превышающий количественную величину существенности, рассчитанную по предприятию. Уровень существенности можно определить исходя из предпосылки полезности финансовой информации, которая предполагает, что финансовая отчетность удовлетворяет потребности пользователей в течение 365 дней, а именно до момента представления новой отчетности. По окончании финансового года отчетность теряет свое основное свойство – быть источником информации о финансовых результатах предприятия и его имущественном положении. Эту функцию начинает выполнять новая отчетность. Полезность финансовой 8 информации с течением времени снижается, причем данное снижение можно измерить количественно. Коэффициент предельной полезности финансовой информации составит: для отчетности за первый квартал и полугодие - 0, 252 (92/365) или 25%; для отчетности за девять месяцев – 0, 416 (152/365) или 41%; для годовой отчетности - 0, 082 (30/365) или 8%. Уровень существенности должен быть ниже коэффициента предельной полезности, для применения величины существенности в качества критерия инфляции. На основе значений коэффициентов предельной полезности финансовой информации были предложены следующие показатели уровня существенности: для годовой отчетности – 4%, для квартальной и полугодовой – 12 %, для отчетности за девять месяцев – 20 %. Выбранный уровень существенности целесообразно закрепить в учетной политике для целей бухгалтерского учета. При наличии в экономике страны инфляции, превышающей количественную величину существенности, финансовая отчетность подлежит корректировке. Корректировке подлежат все активы и бязательства одного вида. Прежде всего, проводится переоценка внеоборотных немонетарных активов, затем переоцениваются оборотные немонетарные активы. В последнюю очередь корректируются монетарные статьи финансовой отчетности. При проведении корректировок должны соблюдаться следующие условия: - если посредством проведения переоценки внеоборотных немонетарных активов влияние инфляции не нивелируется, проводится переоценка оборотных немонетарных активов; - если посредством проведения переоценки внеоборотных и оборотных немонетарных активов влияние инфляции не нивелируется, проводится индексация монетарных активов и обязательств. Критерием гиперинфляции для целей корректировки финансовой отчетности является наличие признаков одновременной утраты денежной единицей присущих ей функций, а именно функций средства платежа, средства обращения, средства накопления, меры стоимости и функции мировых денег. При соблюдении данного критерия финансовая отчетность подлежит обязательной корректировке для нивелирования влияния гиперинфляционных процессов на показатели финансовой отчетности. Критерием стабилизации для целей прекращения обязательной корректировки финансовой отчетности является наличие признаков стабильного выполнения денежной единицей не менее одной из своих функций. При соблюдении критерия стабилизации обязательная корректировка финансовой отчетности может быть прекращена. Таким образом, предложенная система критериев инфляционного учета позволяет определить момент, когда финансовая отчетность подлежит корректировки, а также момент, когда такая корректировка может быть прекращена, что дает возможность исключить влияние инфляции и 9 формировать достоверную финансовую отчетность для принятия правильных экономических решений. 2. Процедура учета монетарных и немонетарных статей отчетности, позволяющая получить их достоверную оценку в условиях инфляции. Одним из ключевых моментов предлагаемого методического подхода является деление активов и обязательств на монетарные и немонетарные статьи. Под монетарными активами и обязательствами понимаются активы и обязательства, стоимость которых имеет фиксированную величину и не зависит от изменения общего уровня цен. К монетарным активам и обязательствам относятся денежные средства, дебиторская и кредиторская задолженность в инфляционной валюте, суммы полученных кредитов и займов в инфляционной валюте, а также другие активы и обязательства, стоимость которых не зависит от общего уровня цен. Под немонетарными активами и обязательствами понимаются активы и обязательства, стоимость которых изменяется вместе с изменением общего уровня цен. К немонетарным активам и обязательствам можно отнести стоимость основного средства, товарно-материальных ценностей, дебиторскую и кредиторскую задолженность в иностранной валюте, а также другие активы и обязательства, стоимость которых меняется вместе с изменением общего уровня цен. 1 По немонетарным активам и обязательствам проводится процедура переоценки, что позволяет достоверно отражать имущественное положение и финансовый результат по не монетарным активам; 2 Результаты переоценки внеоборотных немонетарных активов и (или) обязательств списываются на счета учета собственного капитала предприятия; 3 Результаты переоценки оборотных немонетарных активов и (или) обязательств списываются на счет учета финансового результата предприятия напрямую, либо через резерв изменения стоимости; 4 По монетарным активам и обязательствам проводится процедура индексации, что позволяет достоверно отражать имущественное положение и финансовый результат по монетарным активам; 5 Результаты индексации монетарных активов и обязательств отражаются в составе финансового результата предприятия. Рисунок 1 - Процедура ведения финансового учета в условиях инфляции 10 Для ведения учета в рамках предлагаемого методического подхода, синтезирующего положения системы учета в постоянных денежных единицах и системы учета в текущих ценах, предложены правила, представленные на рисунке 1. Предложенные правила учета позволяют формировать достоверную информацию по активам и обязательствам в условиях инфляции, а также отражать данную информацию в системе двойной записи и раскрывать в финансовой отчетности предприятия. 3. Виды бухгалтерских оценок, которые могут применяться в условиях инфляции. В теории бухгалтерского учета рассматривают следующие виды учетных оценок: оценку по фактической стоимости, оценку по текущей стоимости приобретения, которая включает в себя восстановительную стоимость и текущую стоимость замещения, оценку по текущей стоимости реализации, оценку по дисконтированной стоимости, оценку по справедливой стоимости, экспертную оценку и другие виды оценок. Проанализируем названные оценки с позиций их использования в инфляционном учете (Таблица 1). Таблица 1. Характеристика учетных оценок Вид учетной Возможность применения оценки в инфляционном оценки учете 1 2 Оценка по фактической стоимости искажает имущественное положение и финансовый результат Оценка по предприятия по немонетарным активам, так как в фактической условиях инфляции и особенно гиперинфляции стоимости происходит занижение их первоначальной стоимости. При использовании оценки по восстановительной Оценка по стоимости немонетарные активы оцениваются по восстановительной текущей рыночной стоимости приобретения, что стоимости позволяет отражать имущественное положение и финансовый результат предприятия в текущих ценах. При использовании оценки по текущей рыночной Оценка по стоимости реализации немонетарные активы текущей оцениваются по рыночной стоимости продажи, что стоимости позволяет отражать имущественное положение и реализации финансовый результат предприятия в текущих ценах. Оценка по дисконтированной стоимости может применяться в инфляционном учете при условии, что Оценка по чистый денежный поток и ставка дисконтирования по дисконтированной немонетарным активам, генерирующим денежные стоимости потоки, учитывают влияние инфляции или гиперинфляции. В противном случае данная оценка не применима. 11 1 Текущая стоимость замещения 2 Текущая стоимость замещения не может использоваться как самостоятельный вид оценки. Все активы предприятия не могут быть оценены по стоимости замещения, так как в этом случае имущественное положение и финансовый результат будут существенно искажены. Но данный вид оценки может применяться в комбинированных оценках для учета внеоборотных активов и товарно-материальных ценностей. Оценка по справедливой стоимости не рассматривается в качестве самостоятельного вида учетной оценки, так как справедливая стоимость – это собирательное Оценка по понятие, включающее в себя множество оценок, таких справедливой как рыночная стоимость, восстановительная стоимость с стоимости учетом износа, дисконтированная стоимость, стоимость, получаемая путем экспертной оценки, текущая стоимость замещения и другие виды оценок. Под экспертной оценкой понимается оценка, определяемая независимым оценщиком и комбинированная оценка, предполагающая выбор из нескольких видов оценок, на основе заранее установленных критериев. Оценка, определяемая независимым оценщиком, может применяться в Экспертная оценка условиях инфляции и гиперинфляции только в том случае, если она определена исходя из текущих рыночных цен. Комбинированная оценка может применяться в инфляционном учете только в том случае, если оценки, входящие в её состав, могут применяться в условиях инфляции. Таким образом, в инфляционном учете целесообразно применять следующие виды учетных оценок: оценка по восстановительной стоимости, оценка по текущей стоимости реализации, оценка по дисконтированной стоимости и оценка оценщика. Кроме того, в инфляционном учете целесообразно применять следующие комбинированные оценки: оценка по наименьшей величине из восстановительной стоимости и текущей стоимости замещения, оценка по наименьшей величине из восстановительной и дисконтированной стоимости. Из приведенных оценок только оценка по восстановительной стоимости может применяться ко всем видам немонетарных активов. Остальные оценки, применимы только к отдельным видам немонетарных активов. 4. Система моделей, отражающая взаимосвязь учетных оценок с существующими концепциями капитала. На основе видов учетных оценок, которые могут применяться в условиях инфляции, а также видов единиц 12 измерения и концепций капитала была предложена система моделей бухгалтерского учета в условиях инфляции и гиперинфляции (таблица 2). Предложенная система содержит общий перечень моделей инфляционного учета. Данные результат получается за счет того, что каждый вид оценки соотносится с определенной концепцией капитала (финансовой или физической) и видом денежной единицы (постоянной или номинальной). На пересечении вида оценки, концепции капитала и вида денежной единицы получается целостная модель инфляционного учета. Большая часть моделей представленных в матрице являются принципиально новыми для счетоведения. Перечисленные модели можно разделить на две группы. Первая группа – универсальные модели, применимые для отражения любых видов активов и обязательств. К универсальным моделям относятся модели, основанные на восстановительной стоимости. Вторая группа – прикладные модели, применимые для отражения строго определенных видов активов (обязательств). К прикладным моделям относятся все остальные модели инфляционного учета. Рассмотрим результаты анализа моделей инфляционного учета более подробно. Модель 1.1.2. «Система учета по восстановительной стоимости в постоянных рублях при использовании финансовой концепции капитала» более известна как система учета в постоянных денежных единицах. Прикладные модели, основанные на постоянных рублях и финансовой концепции капитала, позволяют отражать отдельные факты хозяйственной жизни в рамках универсальной модели и не имеют самостоятельного значения. Недостатки данных моделей были отмечены выше. Модель 1.2.1. «Система учета по восстановительной стоимости в номинальных рублях при использовании физической концепции капитала» более известна как органическая балансовая теория Ф. Шмидта. Прикладные модели, основанные на номинальных рублях и физической концепции капитала, также позволяют отражать отдельные факты хозяйственной жизни в рамках указанной универсальной модели и не имеют самостоятельного значения. Недостатки данных моделей также были отмечены выше. Модель 1.2.2. «Система учета по восстановительной стоимости в постоянных рублях при использовании физической концепции капитала» дает возможность синтезировать положения системы учета в постоянных денежных единицах и органической балансовой теории, что позволяет реализовать общий подход к учету в условиях инфляции и цель диссертационного исследования. Модель 1.2.2. получила название интегрированной модели инфляционного учета. В рамках данной модели немонетарные статьи оцениваются по текущей рыночной стоимости, а по монетарным активам и обязательствам отражается снижение покупательной способности. Прикладные модели, основанные на постоянных денежных единицах и физической концепции капитала, позволяют отражать отдельные факты хозяйственной жизни в рамках интегрированной модели инфляционного учета. 13 Таблица 2. Модели бухгалтерского учета в условиях высокой инфляции и гиперинфляции. 1. Финансовая концепция капитала Виды оценок, применимые в условиях инфляции 1 1. Восстановительная стоимость 2. Текущая стоимость реализации 3. Дисконтированная стоимость 4. Экспертная оценка (оценка оценщика) 2. Физическая концепция капитала 1.1. Номинальные денежные единицы 1.2. Денежные единицы постоянной покупательной способности 2.1. Номинальные денежные единицы 2.2. Денежные единицы постоянной покупательной способности 2 3 4 5 1.1.1. Система учета по восстановительной стоимости в номинальных рублях при использовании финансовой концепции капитала (1) 2.1.1. Система учета по текущей стоимости реализации в номинальных рублях при использовании финансовой концепции капитала (3) 3.1.1. Система учета по дисконтированной стоимость в номинальных рублях при использовании финансовой концепции капитала (5) 4.1.1. Система учета по экспертным оценкам (оценкам оценщика) в номинальных рублях при использовании финансовой концепции капитала (7) 1.1.2. Система учета по 1.2.1. Система учета по восстановительной стоимости восстановительной стоимости в постоянных рублях при в номинальных рублях при использовании финансовой использовании физической концепции капитала (2) концепции капитала (13) 1.2.2. Система учета по восстановительной стоимости в постоянных рублях при использовании физической концепции капитала (14) (Интегрированная модель) 2.1.2. Система учета по текущей стоимости реализации в постоянных рублях при использовании финансовой концепции капитала (4) 2.2.1. Система учета по текущей стоимости реализации в номинальных рублях при использовании физической концепции капитала (15) 2.2.2. Система учета по текущей стоимости реализации в постоянных рублях при использовании физической концепции капитала (16) 3.1.2. Система учета по дисконтированной стоимость в постоянных рублях при использовании финансовой концепции капитала (6) 3.2.1. Система учета по дисконтированной стоимость в номинальных рублях при использовании физической концепции капитала (17) 3.2.2. Система учета по дисконтированной стоимость в постоянных рублях при использовании физической концепции капитала (18) 4.1.2. Система учета по экспертным оценкам (оценкам оценщика) в постоянных рублях при использовании финансовой концепции капитала (8) 4.2.1. Система учета по экспертным оценкам (оценкам оценщика) в номинальных рублях при использовании физической концепции капитала (19) 4.2.2. Система учета по экспертным оценкам (оценкам оценщика) в постоянных рублях при использовании физической концепции капитала (20) 14 5. Оценка по наименьшей величине из восстановительной стоимости и текущей стоимости замещения 6. Оценка по наименьшей величине из восстановительной и дисконтированной стоимости 5.1.1. Система учета по наименьшей величине из восстановительной и текущей стоимости замещения в номинальных рублях при использовании финансовой концепции капитала (9) 6.1.1. Система учета по наименьшей величине из восстановительной стоимости и дисконтированной стоимости в номинальных рублях при использовании финансовой концепции капитала (11) 5.2.1. Система учета по 5.2.2. Система учета по 5.1.2. Система учета по наименьшей величине из наименьшей величине из наименьшей величине из восстановительной стоимости восстановительной стоимости восстановительной и текущей и текущей стоимости и текущей стоимости стоимости замещения в замещения в номинальных замещения в постоянных постоянных рублях при рублях при использовании рублях при использовании использовании финансовой физической концепции физической концепции концепции капитала (10) капитала (21) капитала (22) 6.1.2. Система учета по 6.2.1. Система учета по 6.2.2. Система учета по наименьшей величине из наименьшей величине из наименьшей величине из восстановительной стоимости восстановительной стоимости восстановительной стоимости и дисконтированной и дисконтированной и дисконтированной стоимости в постоянных стоимости в номинальных стоимости в постоянных рублях при использовании рублях при использовании рублях при использовании финансовой концепции физической концепции физической концепции капитала (12) капитала (23) капитала (24) 15 5. Интегрированная модель, синтезирующая подходы к учету, основанные на постоянных денежных единицах и текущих ценах, позволяющая формировать достоверную финансовую отчетность. Интегрированная модель позволяет проводить корректировки, как по монетарным, так и по немонетарным статьям отчетности. Это дает возможность формировать достоверную информацию в условиях инфляции и гиперинфляции (рисунок 2). 1 Этап. Группировка активов и обязательств предприятия, на монетарные и немонетарные. 2 Этап. Проведение переоценки внеоборотных немонетарных активов предприятия. 3 Этап. Проведение переоценки оборотных немонетарных активов предприятия. 4 Этап. Проведение индексации монетарных активов и обязательств предприятия. Рисунок 2 - Этапы методического подхода к учету в условиях инфляции На первом этапе проводится группировка активов и обязательств на монетарные и немонетарные. На втором этапе проводится переоценка внеоборотных немонетарных активов. В рамках данного этапа предложена методика переоценки внеоборотных немонетарных активов и порядок отражения результатов переоценки в системе счетов бухгалтерского учета, а также финансовой отчетности. Предложена методика определения объема проведенных корректировок, позволяющая выявить достаточность проведенных корректировок для нивелирования влияния инфляции на показатели отчетности. На третьем этапе проводится переоценка оборотных немонетарных активов. Процедура переоценки оборотных активов проводится при недостаточности корректировок проведенных по внеоборотным активам. В рамках данного этапа предложена методика переоценки оборотных немонетарных активов и порядок отражения результатов переоценки в системе счетов бухгалтерского учета, а также финансовой отчетности. На четвертом этапе проводится индексация монетарных активов и обязательств. Процедура индексации проводится при недостаточности корректировок проведенных по внеоборотным и оборотным активам. В рамках данного этапа предложена методика индексации активов и обязательств, а также порядок отражения результатов индексации в системе счетов бухгалтерского учета, а также финансовой отчетности. 16 6. Порядок корректировки монетарных активов (обязательств) и немонетарных активов (обязательств) и алгоритм реализации интегрированной модели инфляционного учета. Одними из важнейших элементов предлагаемого методического подхода являются процедуры индексации и переоценки. Индексация монетарных активов и обязательств проводится в следующем порядке: 1. Рассчитывается общий индекс цен на момент признания монетарного актива или обязательства; 2. Определяется период нахождения монетарного актива или обязательства в учете предприятия с момента его признания до даты составления финансовой отчетности; 3. Проводится пересчет покупательной способности монетарных активов (обязательств) за период нахождения монетарного актива (обязательства) в учете предприятия, как деление стоимости монетарных активов (обязательств) на величину увеличения общего индекса инфляции за время нахождения монетарного актива (обязательства) в учете предприятия; 4. Определяется величина снижения покупательной способности по монетарным активам (обязательствам) как разность между номинальной стоимостью монетарных активов (обязательств) и скорректированной на покупательную способность суммой монетарных активов (обязательств). Процедура индексации проводится по конкретному активу (обязательству), отраженному в финансовой отчетности на конкретную дату. Для «обезличенных» монетарных активов и обязательств принимается предпосылка списания монетарных активов и обязательств по методу «ФИФО» («метод конвейера»). Монетарный актив (обязательство) первым поступивший на предприятие, списывается первым. Отсюда, для определения даты поступления «обезличенного» монетарного актива (обязательства) необходимо определить стоимость активов (обязательств) отраженную в финансовой отчетности и даты последних поступлений монетарных активов (обязательств). Переоценка внеоборотных немонетарных активов проводится по следующему алгоритму: 1. Рассчитывается коэффициент переоценки как отношение текущей (восстановительной) стоимости внеоборотного немонетарного актива к его балансовой стоимости за вычетом суммы накопленной амортизации; 2. Определяется переоцененная величина амортизационных отчислений как произведение суммы накопленной амортизации и коэффициента переоценки; 3. Определяется переоцененная стоимость внеоборотного немонетарного актива как произведение первоначальной (исторической) стоимости или балансовой стоимости внеоборотного немонетарного актива и коэффициента переоценки; 4. В бухгалтерском учете отражается сумма дооценки (уценки) внеоборотного немонетарного актива и сумма дооценки (уценки) 17 амортизационных отчислений. Сумма дооценки (уценки) внеоборотного немонетарного актива рассчитывается как разность между переоцененной стоимостью и первоначальной (исторической) стоимостью (балансовой стоимостью) внеоборотного немонетарного актива. Сумма корректировки амортизационных отчислений рассчитывается как разность между переоцененной суммой амортизации и суммой амортизации, накопленной на дату переоценки. Разность между суммой дооценки (уценки) внеоборотного немонетарного актива и суммой корректировки амортизационных отчислений отражается в составе добавочного капитала и/или нераспределенной прибыли. Переоценка внеоборотных немонетарных активов проводится в следующие сроки: - на момент составления финансовой отчетности; - на момент выбытия активов по любым основаниям; - на момент начисления амортизации по активам. Переоценка оборотных немонетарных активов проводится по следующей методике: 1. Рассчитывается коэффициент переоценки как отношение текущей (восстановительной) стоимости оборотного немонетарного актива к его балансовой стоимости; 2. Определяется переоцененная стоимость оборотного немонетарного актива как произведение первоначальной (исторической) стоимости или балансовой стоимости оборотного немонетарного актива и коэффициента переоценки. 3. В бухгалтерском учете отражается сумма дооценки оборотных немонетарных активов. Сумма дооценки оборотных немонетарных активов определяется как разность между переоцененной стоимостью и первоначальной (исторической) стоимостью (балансовой стоимостью) оборотного актива. На сумму дооценки оборотных немонетарных активов создается резерв переоценки. Переоценка оборотных немонетарных активов проводится: - на момент составления финансовой отчетности; - на момент выбытия активов по любым основаниям. Процедура индексации позволяет достоверно отражать имущественное положение и финансовый результат по монетарным активам (обязательствам), а процедура переоценки – по немонетарным активам (обязательствам). Введение процедур переоценки и индексации дает возможность формировать достоверную финансовую отчетность в условиях инфляции и гиперинфляции. 18 СПИСОК ОПУБЛИКОВАННЫХ РАБОТ ПО ТЕМЕ ДИССЕРТАЦИИ Статьи, опубликованные в изданиях, входящих в перечень ВАК 1. Колчугин С.В. Проблемы оценки и бухгалтерского учета основных средств // Сибирская финансовая школа. – 2008. - № 2. – 0,46 п. л. 2. Колчугин С.В. Критерии гиперинфляции для целей корректировки финансовой отчетности // Аудит и финансовый анализ. – 2008. - № 6. – 0,84 п. л. 3. Колчугин С.В. Критерии стабилизации гиперинфляционных процессов для целей корректировки финансовой отчетности // Аудит и финансовый анализ. – 2009. - № 2. – 0,8 п. л. Статьи и тезисы докладов в других изданиях 4. Колчугин С.В. Методология учета в условиях изменяющихся цен – нерешенная проблема // Сборник тезисов IX научной сессии аспирантов и магистрантов. – 2008. – 0,03 п. л. С авторефератом можно ознакомиться на сайте ГОУ ВПО «Новосибирский государственный университет экономики и управления - НИНХ» (http://www.nsaem.ru) 19 Подписано в печать _________г. Формат 60х84 1/16. Тираж 100 экз. Издательский центр _______________