Приложение к приказу Департамента финансов города Москвы

advertisement

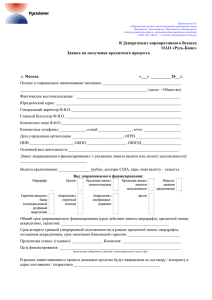

Приложение к приказу Департамента финансов города Москвы от 29 июля 2010 г. N 140 ПОРЯДОК ОЦЕНКИ НАДЕЖНОСТИ (ЛИКВИДНОСТИ) БАНКОВСКОЙ ГАРАНТИИ, ПОРУЧИТЕЛЬСТВА, ПРЕДОСТАВЛЯЕМЫХ В КАЧЕСТВЕ ОБЕСПЕЧЕНИЯ ИСПОЛНЕНИЯ ОБЯЗАТЕЛЬСТВ ЮРИДИЧЕСКИХ ЛИЦ ПРИ РЕСТРУКТУРИЗАЦИИ ОБЯЗАТЕЛЬСТВ (ЗАДОЛЖЕННОСТИ) I. Общие положения 1. Настоящий порядок разработан в целях реализации статьи 93.2 Бюджетного кодекса Российской Федерации и определяет показатели надежности (ликвидности) банковской гарантии, предоставляемой коммерческими банками, а также поручительства юридических лиц при реструктуризации обязательств (задолженности) юридических лиц по ранее полученным бюджетным кредитам. 2. Надежность (ликвидность) банковской гарантии/поручительства определяется ликвидностью и финансовой устойчивостью гаранта/поручителя. 3. Реструктуризация обязательств (задолженности) юридических лиц по ранее полученным бюджетным кредитам проводится главными распорядителями бюджетных средств, заключившими от имени Правительства Москвы договоры о предоставлении бюджетного кредита (далее - Уполномоченный орган), в соответствии с условиями, определенными действующим федеральным законодательством, законодательством города Москвы и правовыми актами Правительства Москвы. 4. Принимаемые в качестве обеспечения исполнения обязательств юридических лиц (далее - заемщики) при реструктуризации задолженности по ранее полученным бюджетным кредитам банковские гарантии и поручительства должны иметь высокую степень ликвидности (надежности), определяемую в разделах II и III настоящего Порядка. Размер обеспечения должен покрывать размер реструктурируемого обязательства и сумму процентов по нему. 5. Уполномоченный орган обязан обеспечить надлежащую проверку предоставляемых в соответствии с пп. 11 и 16 документов. 6. На основании проведенной оценки Уполномоченный орган готовит соответствующее заключение для дальнейшей реализации процедуры принятия решения о реструктуризации задолженности. II. Оценка надежности (ликвидности) банковской гарантии 7. Банковская гарантия - это выданное кредитной организацией (гарантом) другому лицу (принципалу) письменное обязательство уплатить кредитору принципала (бенефициару) в соответствии с условиями даваемого гарантом обязательства денежную сумму по предоставлении бенефициаром письменного требования о ее уплате. 8. Обязательные требования к кредитным организациям, учитываемые при оценке надежности (ликвидности) банковской гарантии: - наличие лицензии Банка России на осуществление банковских операций; - наличие действующего долгосрочного кредитного рейтинга не ниже указанного уровня, присвоенного как минимум одним из указанных рейтинговых агентств: "B" "Фитч Рейтингс" (Fitch Ratings) или "B" "Стандарт энд Пурс" (Standard & Poor's); "B2" "Мудис Инвесторс Сервис" (Moody's Investors Service); либо не ниже минимального уровня рейтинга кредитоспособности: "RusRating" - "BB-"; "Эксперт РА" - "B++"; "Национальное Рейтинговое Агентство" "A-"; "AK&M" - "A"; - отсутствие просроченной задолженности по платежам в бюджетную систему города Москвы. 9. При предоставлении в качестве обеспечения исполнения обязательств банковской гарантии, при реструктуризации задолженности по ранее полученным бюджетным кредитам коэффициент надежности банковской гарантии определяется по формуле: СК Кнбг = ------------ >= 1, (О + Об) x 5 где: СК - собственные средства (капитал) коммерческого банка, готового представить банковскую гарантию для обеспечения исполнения обязательств по реструктуризируемому бюджетному кредиту; О - обязательства юридического лица, возникающие в связи с реструктуризацией бюджетного кредита. Рассчитывается как сумма реструктуризируемого кредита и размера процентов по нему за все время пользования; Об - совокупные обязательства банка перед бюджетом города Москвы; Кнбг - коэффициент надежности банковской гарантии в размере О при наличии существующих обязательств банка перед городом в размере Об. 10. Банковская гарантия, предоставляемая в качестве обеспечения исполнения обязательств при реструктуризации задолженности, считается надежной (ликвидной) в случае, если размер Кнбг выше или равен 1 (единице) и в случае удовлетворения банком требований п. 8 настоящего Порядка. 11. Кредитными организациями или заемщиками предоставляются в Уполномоченный орган следующие документы: - копия лицензии на осуществление банковских операций (заверенная банком); - копия свидетельства о присвоении рейтинга (заверенная банком) или справка банка о присвоенном ему и действующем рейтинге; - форма 134 "Расчет капитала банка" на последнюю отчетную дату (заверенная банком); - копия документа, подтверждающего полномочия лица, подписывающего банковскую гарантию; - справка банка об отсутствии задолженности перед бюджетом <1>. -------------------------------<1> Указанная справка может быть подтверждена материалами о выверке расчетов с налоговыми органами. III. Оценка поручительства 12. По договору поручительства поручитель обязывается перед кредитором другого лица отвечать за исполнение последним его обязательства полностью. Договор поручительства должен быть совершен в письменной форме. 13. Обязательные требования к поручителю, учитываемые при оценке надежности (ликвидности) поручительства: - регистрация в качестве юридического лица в соответствии с законодательством РФ; - наличие у поручителя капитала и резервов (указанных в соответствующем разделе бухгалтерской отчетности) не менее чем 300 млн. рублей; - наличие у поручителя действующего кредитного рейтинга (рейтинга надежности) не ниже указанного уровня, присвоенного как минимум одним из указанных рейтинговых агентств: "B" "Фитч Рейтингс" (Fitch Ratings) или "B" "Стандарт энд Пурс" (Standard & Poor's); "B2" "Мудис Инвесторс Сервис" (Moody's Investors Service); либо не ниже минимального уровня рейтинга кредитоспособности: "RusRating" - "BB-"; "Эксперт РА" - "B++"; "Национальное Рейтинговое Агентство" "A-"; "AK&M" - "A"; - наличие у поручителя положительной кредитной истории. 14. При предоставлении в качестве обеспечения исполнения обязательств поручительства при реструктуризации задолженности по ранее полученным бюджетным кредитам коэффициент надежности поручительства определяется по формуле: КР Кнп = ------------- >= 1, (О + Оп) x 10 где: КР - капитал и резервы поручителя, готового предоставить поручительство для обеспечения исполнения обязательств по реструктуризируемому бюджетному кредиту; О - обязательства юридического лица, возникающие в связи с реструктуризацией задолженности. Рассчитывается как сумма реструктуризируемого кредита и размера процентов по нему за все время пользования; Оп - совокупные обязательства поручителя перед бюджетом города Москвы; Кнп - коэффициент надежности поручительства в размере О при наличии существующих обязательств поручителя перед городом в размере Оп. 15. Поручительство, предоставляемое в качестве обеспечения исполнения обязательств при реструктуризации задолженности, считается надежным (ликвидным) в случае, если размер Кнп выше или равен 1 (единице) и в случае удовлетворения п. 13 настоящего Порядка. 16. Поручителем или заемщиком представляются в Уполномоченный орган следующие документы: - копии учредительных документов поручителя (заверенные поручителем); - копия свидетельства о государственной регистрации и постановке на учет в налоговом органе (заверенная поручителем); - копия свидетельства о присвоении рейтинга (заверенная банком) или справка поручителя о присвоенных рейтингах; - копия бухгалтерского баланса поручителя на последнюю отчетную дату, сданного в налоговый орган в установленном порядке, с отметкой налогового органа; - кредитный отчет поручителя, предоставленный Национальным бюро кредитных историй; - документ, подтверждающий полномочия лица, подписывающего поручение от имени поручителя.