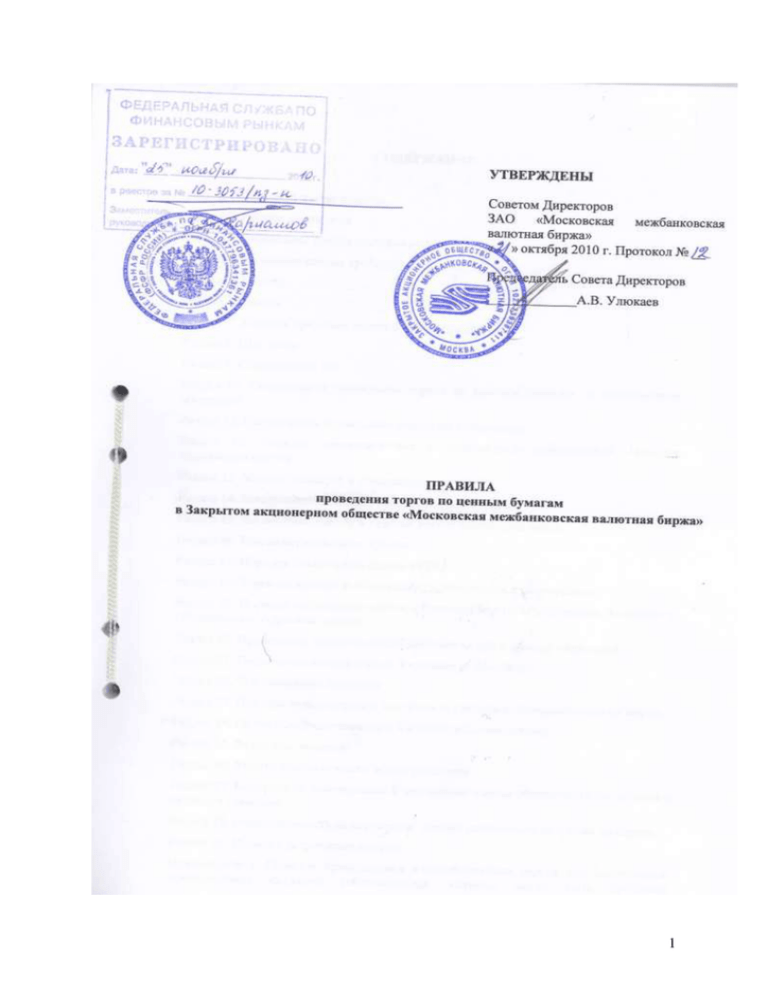

Версия - LMN - Московская Биржа

advertisement