Характеристика современного состояния вторичного рынка ... РК (по данным 2010 - 2012 года).

advertisement

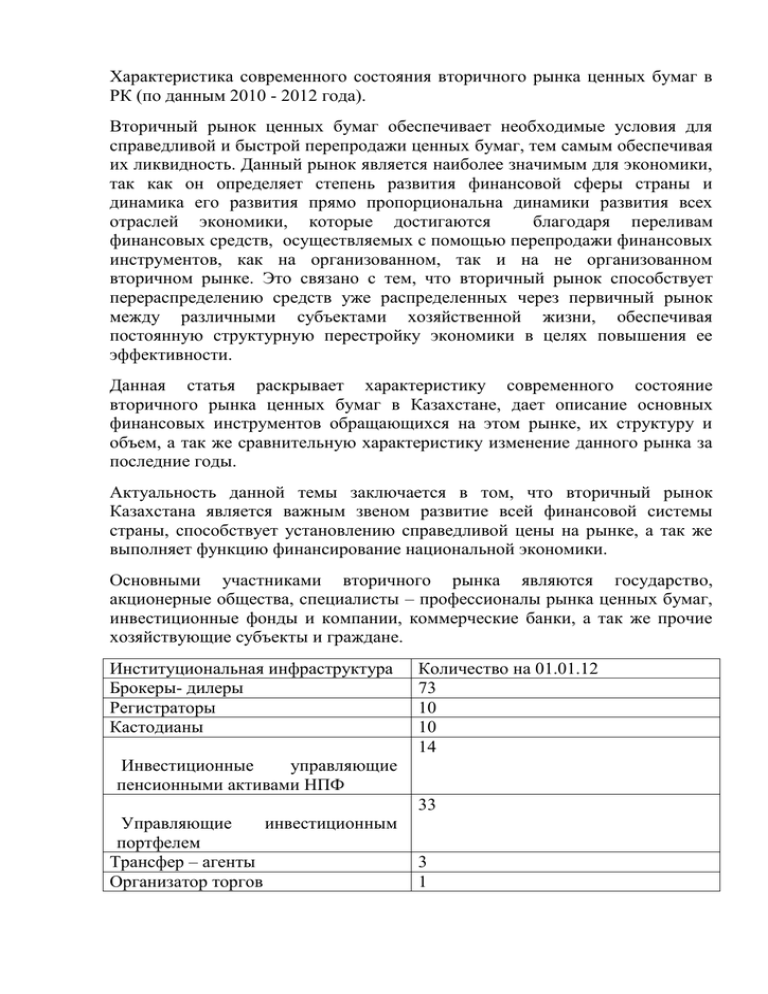

Характеристика современного состояния вторичного рынка ценных бумаг в РК (по данным 2010 - 2012 года). Вторичный рынок ценных бумаг обеспечивает необходимые условия для справедливой и быстрой перепродажи ценных бумаг, тем самым обеспечивая их ликвидность. Данный рынок является наиболее значимым для экономики, так как он определяет степень развития финансовой сферы страны и динамика его развития прямо пропорциональна динамики развития всех отраслей экономики, которые достигаются благодаря переливам финансовых средств, осуществляемых с помощью перепродажи финансовых инструментов, как на организованном, так и на не организованном вторичном рынке. Это связано с тем, что вторичный рынок способствует перераспределению средств уже распределенных через первичный рынок между различными субъектами хозяйственной жизни, обеспечивая постоянную структурную перестройку экономики в целях повышения ее эффективности. Данная статья раскрывает характеристику современного состояние вторичного рынка ценных бумаг в Казахстане, дает описание основных финансовых инструментов обращающихся на этом рынке, их структуру и объем, а так же сравнительную характеристику изменение данного рынка за последние годы. Актуальность данной темы заключается в том, что вторичный рынок Казахстана является важным звеном развитие всей финансовой системы страны, способствует установлению справедливой цены на рынке, а так же выполняет функцию финансирование национальной экономики. Основными участниками вторичного рынка являются государство, акционерные общества, специалисты – профессионалы рынка ценных бумаг, инвестиционные фонды и компании, коммерческие банки, а так же прочие хозяйствующие субъекты и граждане. Институциональная инфраструктура Брокеры- дилеры Регистраторы Кастодианы Количество на 01.01.12 73 10 10 14 Инвестиционные управляющие пенсионными активами НПФ 33 Управляющие инвестиционным портфелем Трансфер – агенты Организатор торгов 3 1 С 2011 по 2012 год заметно снижение активов и капитала брокеров – дилеров на 11.8% и 1.1% соответственно, что связанно со снижением общего объема сделок на вторичном рынке ценных бумаг. Такие же негативные показатели снижения капитала заметны и у инвестиционных компаний их капитал снизился порядком на 90% по сравнению с показателями базисного периода. Это связано с тем, что в 2011 году доля ценных бумаг в обращении инвестиционных компаний составляло всего 0,4 %. Анализ современного состояния вторичного рынка необходимо проводить на основании оценки общего положения финансовых инструментов, обращающихся, на данном сегменте. Нам необходимо обратить внимание на динамику изменения показателей по трем основным видам инструментов – государственные ценные бумаги, долговые ценные бумаги и акции. Государственные ценные бумаги,обращающиеся на рынке ценных бумаг на 2011 и 2012 годы: Всего в обращении Ноты НБРК Ценные бумаги министерства финансов Всего в обращении На 01.01.2011 На 01.01.2012 Изменение 899 542 1 669 460 509 805 2 080 229 - 389 737 410769 2 569 002 2 509 035 -59967 Общее изменение ГЦБ на вторичном рынке изменилось незначительно – уменьшившись всего на 59967. Однако в структурной основе данных инструментов произошли серьезные изменения по сравнению с 2011 годом. Так, во первых, значительно сократились в обращении ноты Национального банка на 389 737 по сравнению с показателями прошлого года. Такое сокращение находящихся в обращении нот национального банка связанно с проведением пост кризисной экспансионистской денежно – кредитной политики. Однако, необходимо так же учитывать, что в период 2010 года необходимо было сократить денежную массу, в связи с увеличением инфляции ( 7.7% в 2010 по сравнению с 6.2% в 2009). Это в свою очередь, привело к необходимости сжать денежную массу на 3.2%, путем выпуска дополнительных нот НБРК в обращение на 01.01.11 года. Что касается увеличение ценных бумаг министерство финансов то их доля в обращении увеличилась на 59967, что может быть связано с увеличением бюджетного дефицита с 01.01.2011 по 01.01.2012 на 41333,8 млн тг и необходимостью его покрытия. . Структура объема сделок вторичного биржевого рынка казахстанских ГЦБ в 2011 году .табл 1. Месяц Объем торгов, млн KZT ноты МАОКАМ НБК ALK Итого MEKKAM МЕОКАМ МЕУЖКАМ МЕУКАМ МУИКАМ 308,4 4 733,8 3 685,5 4 946,3 – 944,6 5 222,0 1 067,1 – 321,7 – 19 979,2 1 172,2 1 130,6 4 191,6 7,3 8 974,4 482,5 – 27 060,3 595,0 – 36 651,5 492,5 Апрель 569,7 5 779,1 11 758,9 16 399,6 – – 28 449,4 – Май 657,6 2 087,2 853,3 17 639,5 – – 2 590,5 – Июнь 5 052,0 11 478,8 7,2 21 547,7 – – 2 008,5 188,5 Июль – 3 523,4 – 10 080,0 – – 25,0 – Август – 8 857,5 – 20 906,8 – 1 643,9 15 201,3 – 160,3 11 721,7 – 21 024,9 – – 49 055,0 199,4 Октябрь 11 771,0 7 886,6 – 12 034,9 – – 3 034,8 209,5 Ноябрь 1 547,4 5 458,2 – 4 723,8 – – 10 068,4 – – 6 805,5 – 4 322,2 – – 482,9 – Всего 2011 год Структура Справочно: 29 040,7 6,3 % 69 135,9 15,0 % 16 305,0 3,5 % 180 665,2 39,3 % 1 767,2 0,4 % 3 719,1 0,8 % 156 981,0 34,1 % 2 164,4 0,5 % 20 907,7 26 802,7 74 256,3 62 956,7 23 828,2 40 282,7 13 628,4 46 609,5 82 161,3 34 936,8 21 797,7 11 610,6 459 778,6 100 % Всего 2010 год Структура Тренд 2011 к 2010: 21 392,9 2,8 % 241 640,7 31,9 % 42 137,5 5,6 % 315 746,7 41,6 % 4 484,1 0,6 % 3 745,1 0,5 % 97 139,9 12,8 % 32 097 4,2 % 758 384,0 100 % +7 647,8 +35,7 ######## −71,4 −25 832,5 −61,3 ######## −42,8 −2 716,9 −60,6 −26,0 −0,7 +59 841,1 +61,6 −29 932,6 −93,3 −298 605,4 −39,4 Январь Февраль Март Сентябрь Декабрь в деньгах в процентах Что касается основных инвесторов ГЦБ за период 2011 и 2010 годов на вторичном рынке: табл 2 Категория инвесторов Клиенты брокеровдилеров в том числе физические лица Субъекты пенсионного рынка Брокеры–дилеры БВУ Итого в том числе нерезиденты млрд KZT 209,2 2011 год доля, % 2010 год доля, % Тренд, 36,1 −61,7 22,7 млрд KZT 546,3 80,3 8,7 352,2 23,3 −77,2 216,6 23,6 265,6 17,6 −18,4 56,1 437,6 919,6 22,6 6,1 47,6 79,1 2,5 76,3 623,1 1 511,3 25,4 5,0 41,2 100,7 1,7 −29,8 −39,2 −11,1 % Из выше приведенной таблице видно, что значительно сократились объемы инвестиций основных категорий инвесторов почти на 39.2%, то есть на 591,7 млрд тг., в большинстве своем из за сокращения инвестиции со стороны брокеров – дилеров и банков второго уровня. Размер инвестиций со стороны пенсионного рынка остался практический неизменным, так как их инвестиционная деятельность жестко регулируется государством. Объемы сделок на KASE с негосударственными ценными бумагами (млн. тенге) ( за 4 квартала 2011 года соответственно) Табл3 вторичное обращение: – по сектору "Акции" – по сектору "Долговые ценные бумаги" – по сектору "Ценные бумаги инвестиционных фондов" 164 502 107 222 77 555 82 574 91 046 26 999 18 432 21 513 73 456 80 223 59 070 57 840 0 0 53 274 – по сектору "Производные ценные бумаги" сектор "Нелистинговы е ценные бумаги" сделки "репо": 0 0 0 2 947 206 171 115 706 33 042 24 406 29 570 18 720 Второе немаловажное значение имеет анализ современного состояния долговых обязательств на вторичном рынке в РК. Как уже говорилось выше, долговые обязательства занимают наибольшую долю вторичного рынка ценных бумаг. Причин тому не сколько, во первых, они менее рискованнее чем акции, во вторых, доходнее чем гцб, тем самым получая наибольшую привлекательность для инвесторов. На вторичном рынке представлены различные виды корпоративных долговых финансовых инструментов, структура отраслевой направленности которых представлена ниже: Таблица 4. Отраслевая структура официального списка KASE (корпоративные долговые ценные бумаги по рыночной стоимости) На 01.01.12 Отрасль Финансы Энергетика Материалы Потребительские товары массового спроса Промышленность Предоставление телекоммуникационных Млн USD 27 575,3 10 344,4 623,9 587,8 350,5 320,7 доля, % 68,7 25,8 1,6 1,5 0,9 0,8 На 01.01.11 Млн USD 27 131,6 10 395,3 121,4 437,4 827,2 320,8 доля, % 94,1 0,5 1,8 0,9 1,5 0,1 Сектор услуг Предоставление коммунальных услуг Неосновные потребительские товары Информационные технологии Здравоохранение Итого 298,2 47,2 5,4 0 40 153,5 0,7 0,1 <0,1 0 100 722,1 46,2 4,3 0,0 40 006,3 0,7 0,4 0,1 <0,1 100 Из выше приведенной таблице видно что наибольшую долю на вторичном рынке корпоративных долговых инструментов занимает отрасль финансов, это связанно с тем что на рынке большое количество финансовых учреждений( бву, НПФ, инвестиционные фонды и т.д.), отсутствует отрасль здравоохранения. Таблица 5. Сравнительные статистические данные по рынку корпоративных долговых ценных бумаг KASE в 2011 и 2010 годах Показатель рынка Число торговых дней Число результативных дней Показатель результативности торгов I. Рыночные сделки общий объем сделок количество сделок доля от объема торгов в секторе купли-продажи доля от кол-ва сделок в секторе купли-продажи средний объем одной сделки среднее количество сделок в день среднедневной объем сделок этого типа II. Прямые сделки общий объем сделок количество сделок доля от объема торгов в секторе купли-продажи доля от кол-ва сделок в секторе купли-продажи средний объем одной сделки среднее количество сделок в день среднедневной объем сделок этого типа III. Специализированные торги по размещению количество сделок средний объем одной сделки общий объем сделок этого типа Единица измерения 2011 год 2010 год 247 247 100,0 247 247 100,0 2011 год к 2010 году 0 пп 0 пп 0 пп млн KZT млн USD штук % % млн KZT млн USD штук млн KZT млн USD 266 201,9 1 817,2 2 745 98,3 99,2 97,0 0,7 11 1 077,7 7,4 204 137,6 1 385,4 3 729 99,2 99,8 54,7 0,4 15 826,5 5,6 +30,4 % +31,2 % −26,4 % −87,7 % −64,4 % +77,1 % +78,2 % −26,4 % +30,4 % +31,2 % млн KZT млн USD штук % % млн KZT млн USD штук млн KZT млн USD 4 578,9 31,0 23 1,7 0,8 199,1 1,3 <1 18,5 <0,1 1 675,5 11,4 7 0,8 0,2 239,4 1,6 <1 6,8 0,0 +173,3 % +172,9 % +228,6 % +87,7 % +64,4 % −16,8 % −17,0 % +228,6 % +173,3 % +172,9 % штук млн KZT млн USD млн KZT млн USD 40 593,0 4,1 23 720,6 162,6 18 3 597,2 24,4 64 750,1 438,8 +122,2 % −83,5 % −83,3 % −63,4 % −62,9 % % На вторичном рынке корпоративных долговых бумаг, напротив, наблюдается положительная тенденция в сравнении 2010 и 2011 годов. Так, можно заметить, что рыночные сделки данного типа увеличились на 30.4 %, общий объем прямых сделок в национальной валюте рассматриваемые периоды. вырос на 173,3% за Для того, что бы лучше понять состояние корпоративных долговых бумаг на вторичном рынке нужно рассмотреть доли совокупных инвестиций в разрезе основных инвесторов за данный период. Таблица 6. Брутто-оборот торгов корпоративными долговыми ценными бумагами на KASE в 2011 и 2010 годах в разрезе основных категорий инвесторов Категория инвесторов Тренд, млрд KZT 238,9 2010 год доля, % 50,2 8,8 69,4 14,6 −28,5 77,5 13,7 121,6 25,5 −36,2 41,1 7,3 29,0 6,1 +41,9 БВУ 105,3 18,6 86,6 18,2 +21,6 Итого 565,0 100,0 476,0 100,0 +18,7 74,5 13,2 12,5 2,6 +495,1 млрд KZT 341,1 2011 год доля, % 60,4 в том числе физические лица ООИУПА за счет ПА 49,6 Брокеры-дилеры Клиенты брокеров-дилеров в том числе нерезиденты % +42,8 В категории основных инвесторов на вторичном рынке корпоративных долговых ценных бумаг заметно увеличение доли клиентов брокеров – дилеров на 42,8 % по сравнению с 2010 годом, что показывает на рост экономической активности в стране и увеличение перераспределенных средств, в реальный сектор экономики. Сами же брокеры – дилеры, так же увеличили свою долю в приобретении долговых ценны, приобретя данных финансовых инструментов на сумму 41.1 млрд тг по сравнению с 29 млрд в прошлом году. 2011 год 17 2010 % годовых 17 15,7 2 16 Среднее – 14,60 % годовых 16 15,5 15 15 14 14 13,8 7 13,8 13 13 13,1 01 Dec 01 Nov 01 Oct 01 Sep 01 Aug 01 Jul 01 Jun 01 May 01 Apr 01 Mar 01 Feb 12 01 Jan 26 дек/ 31 дек. 22 ноя/ 21 окт/ 21 сен/ 19 авг/ 20 июл/ 17 июн/ 18 май/ 14 апр/ 10 мар/ 07 фев/ 05 янв/ 12 Такое увеличение доли торгов на вторичном рынке связанно с относительно не большим изменением на рынке динамики доходности по долговым ценным бумагам. Однако, к концу ноября 2011г произошел резкий скачок индекса доходности до 15.72, что скорее всего и повлияло на увеличение доли торгов в 2011 году. Если же сравнивать индекс доходности по корпоративным облигациям за 2010 год, то видно, что увеличилась максимальная доходность с 2010 до 2011 г. Не маловажным фактором, при этом, является увеличения объема торгов на рынке в 2011 г, что связано с тем, что в 2010 г. роста доходности не наблюдалось с середины марта, где индекс достиг своей максимальной точки и остановился на средних показателях до конца периода. Ниже приведен список самых активных участников на вторичном рынке долговых ценных бумаг: Таблица 7. Рэнкинг десяти наиболее активных операторов биржевого вторичного рынка корпоративных облигаций в 2011 году Позиция в 2011 Позиция в 2010 Краткое Наименование году Году Компании АО "Сентрас Секьюритиз" АО "БТА Секьюритис" АО "АСЫЛ-ИНВЕСТ" АО "Управляющая компания "ОРДА Капитал" АО "Инвестиционный Финансовый Дом "RESMI" АО "ИФГ КОНТИНЕНТ" АО "Евразийский Капитал" АО "Тройка Диалог Казахстан" АО "BCC Invest" - дочерняя организация АО "Банк ЦентрКредит" АО "Алматинский Финансовый Центр" 1 2 3 4 5 6 7 8 9 1 11 3 6 2 10 7 14 4 10 5 Показатель активности Ka 3,08 2,14 2,10 2,01 1,61 1,47 1,43 1,41 1,31 1,28 По состоянию на 1 января 2012 года в совокупном объеме действующих выпусков корпоративных облигаций распределение выглядело следующим образом: – 11,25%; , приобретенные банками второго уровня – 24,02%; инвестиционным портфелем – 0,69%; организациями – 7,62%; тенные иными финансовыми организациями – 0,41%; – 56,01%. Доли приобретенных облигаций инвесторами в совокупном объеме действующих выпусков корпоративных облигаций РК на 1.01.2012 года В совокупном объеме действующих выпусков корпоративных облигаций РК 56,01% приходится на непрофессиональных инвесторов. Тогда как удельный вес институциональных инвесторов–держателей облигаций (активы клиентов УИП и ПА) от общего объема облигаций, выпущенных на территории Республики Казахстан, составил 11,94%. Характеристику современного состояния вторичного рынка так же можно описывать с помощью анализа рынка долевых ценных бумаг, их долю на рынке и динамику развития. Для начало, необходимо рассмотреть изменение списка самых ликвидных акций на вторичном рынке ценных бумаг на 2011 и 2010 годы. Таблица 8. Десять самых ликвидных акций на вторичном рынке KASE в 2011 году Позиция в 2011 году Справочно: Позиция в 2010 году 1 2 3 4 5 6 7 8 9 10 1 4 2 3 5 6 8 7 9 10 Код акции RDGZp HSBK KZTK CCBN BTAS GB_KZMS RDGZ KKGB GB_ENRC KZTKp Показатель ликвидности (Kl) 3,042 1,963 1,906 1,848 1,790 1,742 1,694 1,639 1,425 1,237 База расчета показателя ликвидности (Kl): объем сделок, млн KZT число сделок число членов KASE 10 113,3 1 506,1 3 645,9 3 158,3 266,9 1 133,2 1 653,6 924,7 342,7 1 073,4 3 066 1 165 1 028 696 806 945 758 771 433 375 32 34 31 37 38 30 32 31 31 26 число результативных дней 245 215 201 172 180 206 183 184 158 132 Таблица 9. Десять самых ликвидных акций на вторичном рынке KASE в 2010 году Позиция в 2010 году Справочно : Позиция в 2009 году 1 2 3 4 5 6 7 8 – 4 3 2 5 6 7 1 9 10 8 9 Код акции Показатель ликвидности (Kl) RDGZp KZTK CCBN HSBK BTAS GB_KZMS KKGB RDGZ GB_ENR C KZTKp База расчета показателя ликвидности (Kl): объем сделок, млн KZT число сделок число членов KASE 2,891 2,209 2,197 2,127 1,810 1,726 1,523 1,463 13 921,1 3 826,8 4 257,4 3 498,7 393,8 1 833,1 1 303,9 2 037,9 3 493 1 764 1 396 1 491 1 497 1 116 677 602 36 39 45 42 41 34 34 32 число результативных дней 201 238 219 218 155 199 179 172 1,389 1,223 466,7 734,5 646 347 30 31 177 139 Судя по выше представленным таблицам наиболее ликвидной акцией в течении этих 2-х периодов является акции компании АО « Разведка Добыча « Казмунайгаз». Именно на данный вид инструмента приходиться наибольшее количество сделок и объемов сделок в млн. тг. По состоянию на 30.11.12 года цена одной акции АО «РД « Казмунайгаз» составляют порядка 16 250 тг. Такие цены и ликвидность данного инструмента поддерживает программа компании по обратному выкупу акции, которая будет проходить с октября 2011 по декабрь 2012 года. Завершения обратного выкупа может негативно сказаться на ценах акции. По отраслевой структуре долевых ценных бумаг: Таблица 10. Отраслевая структура объема торгов долевыми ценными бумагами на KASE в 2011 и 2010 годах Отрасль Энергетика Предоставление телекоммуникационных услуг Финансы Материалы Неосновные потребительские товары Потребительские товары массового спроса Промышленность Предоставление коммунальных услуг Здравоохранение Информационные технологии Итого млрд KZT 34,0 11,0 9,6 2,3 1,2 0,6 0,1 0,1 <0,1 <0,1 58,9 в 2011 году млн доля, USD % 230,7 57,6 75,1 18,7 65,3 15,9 8,1 4,4 0,6 0,5 0,3 0,0 400,9 16,2 4,0 2,0 1,1 0,1 0,1 <0,1 <0,1 100,0 Объем торгов и его структура в 2010 году млрд млн доля, KZT USD % 21,8 147,9 39,2 4,8 32,8 8,7 11,9 3,2 9,9 1,8 1,9 <0,1 0,0 0,0 55,5 80,7 22,0 67,1 12,0 12,6 1,6 0,1 0,1 376,8 21,4 5,8 17,8 3,2 3,4 <0,1 0,0 0,0 100,0 Cтруктура офиц-го списка, % 24,9 3,6 19,7 48,5 0,6 1,7 0,4 0,3 0,1 0 100,0 В структуре же акций наибольший удельный вес занимает отрасль энергетики составляя 24.9% всего официального списка, объем торгов в данной отрасли в 2011 году 34 млрд тг, в 2010 21.8 млрд. Последнее место в структуре объема долевых ценных бумаг занимает информационные технологии не занимая никакого удельного веса в структуре. Таблица 11. Сравнительные статистические данные по рынку долевых ценных бумаг KASE в 2011 и 2010 годах Показатель рынка акций Единица измерения Число торговых дней Число результативных дней Показатель результативности торгов % 2011 год 247 247 100,0 2010 год 247 247 100,0 2011 год к 2010 году 0% 0% 0 пп I. Рыночные сделки (за исключением сделок, заключенных в рамках специализированных торгов) 57 403,6 251 908,0 общий объем млн KZT −77,2 % 390,5 1 708,1 млн USD −77,1 % количество сделок Штук 11 218 14 161 −20,8 % 5,1 17,8 средний объем одной сделки млн KZT −71,2 % 34,8 120,6 тыс. USD −71,1 % среднее количество сделок в день Штук 45 57 −20,8 % 232,4 1 019,9 среднедневной объем сделок этого типа млн KZT −77,2 % 1,6 6,9 млн USD −77,1 % доля от объема торгов в секторе купли-продажи % 97,4 99,4 −2,0 пп доля от кол-ва сделок в секторе купли-продажи % 99,3 99,6 −0,3 пп в том числе сделки с акциями представительского списка Индекса KASE 18 932,3 215 189,1 общий объем млн KZT −91,2 % 129,0 1 458,7 млн USD −91,2 % количество сделок Штук 5 799 7 637 −24,1 % 3,3 28,2 средний объем одной сделки млн KZT −88,4 % 22,2 191,0 тыс. USD −88,4 % среднее количество сделок в день Штук 23 31 −24,1 % 76,6 871,2 среднедневной объем сделок этого типа млн KZT −91,2 % 0,5 5,9 млн USD −91,2 % доля от объема всех рыночных сделок % 33,0 85,4 −52,4 пп доля от количества всех рыночных сделок % 51,7 53,9 −2,2 пп II. Прямые сделки общий объем количество сделок средний объем одной сделки среднее количество сделок в день среднедневной объем сделок этого типа доля от объема торгов в секторе купли-продажи доля от кол-ва сделок в секторе купли-продажи III. Специализированные торги общий объем сделок количество сделок средний объем одной сделки млн KZT млн USD Штук млн KZT тыс. USD Штук млн KZT млн USD % % 1 525,3 10,4 1 611,8 11,0 74 20,6 140,4 57 28,3 192,4 <1 6,2 <0,1 <1 6,5 0,0 2,6 0,7 0,6 0,4 млн KZT млн USD 100 394,2 688,3 27 077,2 183,6 665 151,0 1 035,0 947 28,6 193,9 +270,8 % +274,8 % −29,8 % +428,00 % +433,74 % 0 2 699,9 −100,00 % млн KZT тыс. USD в том числе специализированные торги по размещению (IPO) общий объем сделок млн KZT −5,4 % −5,3 % +29,8 % −27,1 % −27,0 % +29,8 % −5,4 % −5,3 % +2,0 пп +0,3 пп На вторичном рынке долевых ценных бумаг, с 2010 по 2011 годы сократился объем рыночных сделок с 251 908,0 до 57 403,6; Не значительно уменьшился на 86,5. Специальные же торги показали положительную динамику с 2010 по 2011 годы. Итого общий объем торгов в сравнении на 2 года: Табл 13 2011 2010 Регламентные торги ( в тыс) долл 400 930,0 1 719 020,9 Прочие спец Итого торги в тыс долл долларов 688 259,2 165 287,6 тыс 1089189,2 1902653,8 Отсюда видно, на сколько, упали объемы торгов по долевым бумагам. Необходимо провести анализ такого снижения объема: ценным Сравнивая индексы kase за 2010 и 2011 годы можно наблюдать заметное снижение индекса в 2011 году по многим пунктам: Табл 14 Индексы по ценам казахстанских активов: Индекс KASE RENCASIA KTX (USD) Значение на 01.01.11 Значение на 31.12.11 Изменение в пунктах Изменение в % Волатильность (σ2) в % Таблица корреляций Индекс KASE RENCASIA KTX (USD) S&P 500 FTSE 100 S&P Global S&P 500 Мировые индексы: FTSE 100 S&P Global 1 718,1 761,2 858,4 1 257,6 5 899,9 1 234,8 1 105,6 489,3 520,9 1 257,6 5 572,3 1 157,2 −612,5 −35,7 −271,8 −35,7 −337,5 −39,3 −0,04 −0,003 −327,7 −5,6 −77,6 −6,3 18,86 17,52 19,83 5,01 5,58 7,15 1 0,9719 0,9904 0,7695 0,8692 0,8911 0,9719 1 0,9836 0,7704 0,8744 0,8646 0,9904 0,9836 1 0,8004 0,9006 0,8995 0,7695 0,7704 0,8004 1 0,9560 0,9308 0,8692 0,8744 0,9006 0,9560 1 0,9511 0,8911 0,8646 0,8995 0,9308 0,9511 1 Таблица 15. Сравнительная динамика Индекса KASE и других индексов в 2010 году Индексы по ценам казахстанских активов: Значение на 01.01.10 Значение на 31.12.10 Изменение в пунктах Изменение в % Волатильность (σ2) в % Таблица корреляций Индекс KASE RENCASIA KTX (USD) S&P 500 FTSE 100 Индекс KASE 1 768,3 1 718,1 −50,2 −2,8 10,58 RENCASIA 649,4 761,2 +111,8 +17,2 9,27 KTX (USD) 854,7 858,4 +3,6 +0,4 10,27 S&P 500 1 115,1 1 257,6 +142,5 +12,8 4,94 1 0,6993 0,9599 0,4211 0,4237 0,6993 1 0,7825 0,8579 0,8705 0,9599 0,7825 1 0,5847 0,5966 0,4211 0,8579 0,5847 1 0,9438 Мировые индексы: FTSE S&P 100 Global 5 412,9 1 202,6 5 899,9 1 234,8 +487,1 +32,2 +9,0 +2,7 4,95 5,50 0,4237 0,8705 0,5966 0,9438 1 0,6629 0,9307 0,7671 0,8660 0,9118 S&P Global 0,6629 0,9307 0,7671 0,8660 0,9118 1 Ниже представлены категории основных инвесторов на рынке долевых финансовых инструментов на 2011 год: в разрезе основных категорий инвесторов табл 16 млрд KZT 174,6 2011 год доля, % 83,6 млрд KZT 104,1 2010 год доля, % 76,7 48,1 13,9 13,7 23,1 6,6 6,6 55,8 13,9 17,6 41,1 10,2 12,9 6,7 208,9 88,8 3,2 100,0 42,5 0,2 135,8 20,1 0,1 100,0 14,8 Категория инвесторов Клиенты брокеров-дилеров в том числе физические лица ООИУПА за счет ПА Брокеры-дилеры БВУ Итого в том числе нерезиденты Тренд, % +67,7 −13,8 0 −22,0 +3 353,2 +53,8 +340,6 Из них представлены 10 наиболее активных участников на данном сигменте: Таблица 17. Рэнкинг десяти наиболее активных операторов биржевого вторичного рынка акций в 2011 году Позиция в 2011 году 1 2 3 4 5 Позиция в 2010 году 1 2 5 6 8 6 7 8 9 10 3 11 9 18 4 Кртакое Наименование Компании АО "Сентрас Секьюритиз" АО "АСЫЛ-ИНВЕСТ" АО "Казкоммерц Секьюритиз" (дочерняя организация АО "Казкоммерцбанк") АО "CAIFC INVESTMENT GROUP" АО "Тройка Диалог Казахстан" АО "БТА Секьюритис" АО "Цесна Капитал" АО "Казпочта" АО "VISOR Capital" (ВИЗОР Капитал) АО "Инвестиционный Финансовый Дом "RESMI" Показатель активности Ka 3,34 2,78 2,69 2,68 2,11 2,08 2,04 2,00 1,88 1,87 Таким образом, вторичный рынок ценных бумаг в Казахстане, представляет собой динамичный и объемный рынок, состоящий из множества различных показателей. Анализ современного состояния данного рынка в Казахстане, трактуется по предоставленным в статье данным по изменению объема, индексов, цен и количества сделок. В рассматриваемом нами периоде были взяты пост – кризисные года, экономической стабилизации и прироста капиталов. Данный период роста экономики сильно сказывается на вторичном, да и в принципе на всем рынке ценных бумаг в целом. Так, например, рынок делает крайне резкие скачки в сторону повышения или же понижения цен на те или иные финансовые инструменты. Мы сравнили динамику развития за 2010 и 2011 и можно сказать, что на настоящий момент особенно перспективно развивается сектор долговых ценных бумаг вторичного рынка в РК, улучшая показатели и увеличивая объемы, а так же доли рынка. Относительно на том же уровне сосредоточились государственные ценные бумаги с не большим изменением по общим сделкам на протяжении периода, эта стабильность отождествляется с тем, что государственные ценные бумаги крайне надежны и тем самым менее рискованны, что и обеспечивает им примерно одинаково постоянную долю в объемах вторичного рынка в РК. Что касается долевых ценных бумаг, то не стабильность объемов и развития объясняется тем, что акции являются более рисковыми активами, что и объясняет наименьший спрос к ним со стороны финансовых участников. Это обуславливается тем, что чаще всего капитал исходит от физических лиц в виде доверяя своего имущества ( капитала) в доверительное управления . Проведя анализ современного состояния вторичного рынка, были выявлены наиболее перспективные отрасли инвестирования для отдельных видов финансовых инструментов, активные участники на вторичном рынке что позволяет выявить степень развития всего рынка бумаг в целом.