Текст документа - Ассоциация российских банков

advertisement

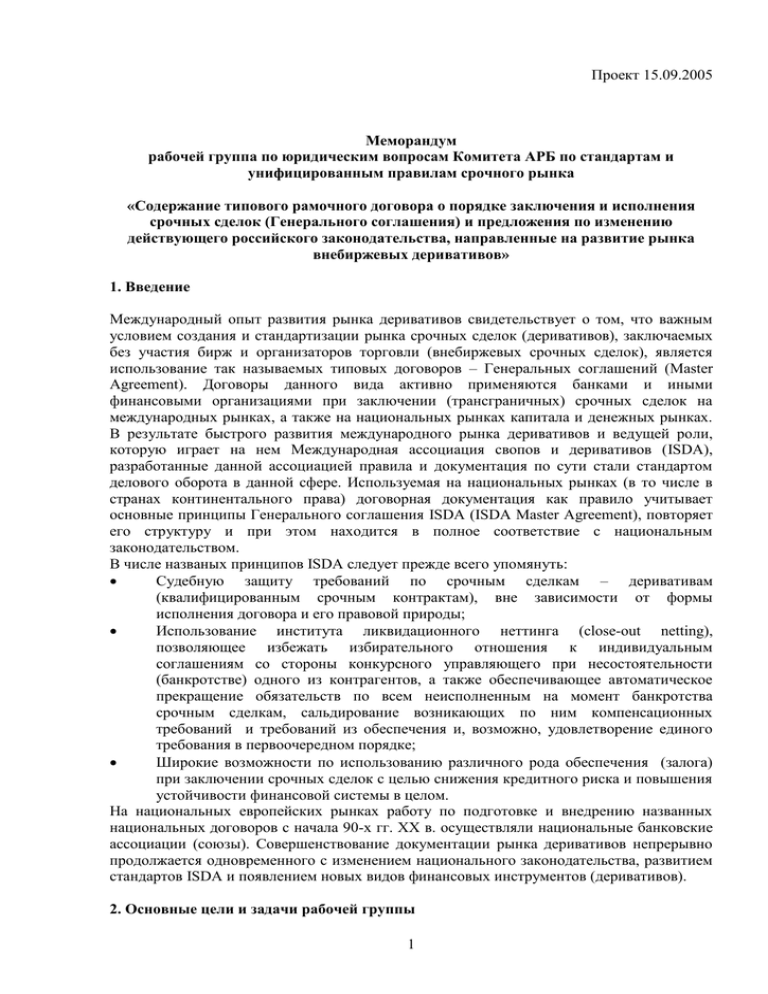

Проект 15.09.2005 Меморандум рабочей группа по юридическим вопросам Комитета АРБ по стандартам и унифицированным правилам срочного рынка «Содержание типового рамочного договора о порядке заключения и исполнения срочных сделок (Генерального соглашения) и предложения по изменению действующего российского законодательства, направленные на развитие рынка внебиржевых деривативов» 1. Введение Международный опыт развития рынка деривативов свидетельствует о том, что важным условием создания и стандартизации рынка срочных сделок (деривативов), заключаемых без участия бирж и организаторов торговли (внебиржевых срочных сделок), является использование так называемых типовых договоров – Генеральных соглашений (Master Agreement). Договоры данного вида активно применяются банками и иными финансовыми организациями при заключении (трансграничных) срочных сделок на международных рынках, а также на национальных рынках капитала и денежных рынках. В результате быстрого развития международного рынка деривативов и ведущей роли, которую играет на нем Международная ассоциация свопов и деривативов (ISDA), разработанные данной ассоциацией правила и документация по сути стали стандартом делового оборота в данной сфере. Используемая на национальных рынках (в то числе в странах континентального права) договорная документация как правило учитывает основные принципы Генерального соглашения ISDA (ISDA Master Agreement), повторяет его структуру и при этом находится в полное соответствие с национальным законодательством. В числе названых принципов ISDA следует прежде всего упомянуть: Судебную защиту требований по срочным сделкам – деривативам (квалифицированным срочным контрактам), вне зависимости от формы исполнения договора и его правовой природы; Использование института ликвидационного неттинга (close-out netting), позволяющее избежать избирательного отношения к индивидуальным соглашениям со стороны конкурсного управляющего при несостоятельности (банкротстве) одного из контрагентов, а также обеспечивающее автоматическое прекращение обязательств по всем неисполненным на момент банкротства срочным сделкам, сальдирование возникающих по ним компенсационных требований и требований из обеспечения и, возможно, удовлетворение единого требования в первоочередном порядке; Широкие возможности по использованию различного рода обеспечения (залога) при заключении срочных сделок с целью снижения кредитного риска и повышения устойчивости финансовой системы в целом. На национальных европейских рынках работу по подготовке и внедрению названных национальных договоров с начала 90-х гг. XX в. осуществляли национальные банковские ассоциации (союзы). Совершенствование документации рынка деривативов непрерывно продолжается одновременного с изменением национального законодательства, развитием стандартов ISDA и появлением новых видов финансовых инструментов (деривативов). 2. Основные цели и задачи рабочей группы 1 В настоящее время перед российским банковским сообществом встала проблема стандартизации договорной базы срочного рынка (рынка внебиржевых деривативов, заключаемых по российскому праву) и ее приведения в соответствие с международными стандартами. Помимо удовлетворения этой потребности подготовка проекта типового договора о порядке заключения и исполнения срочных сделок (Генерального соглашения) предоставляет также возможность выявить те положения действующего российского законодательства (гражданского, банковского, конкурсного, налогового права), которые не позволяют в полной мере реализовать общепризнанные принципы Генерального соглашения ISDA, закрепленные в том числе в разработанном ISDA модельном Законе о ликвидационном неттинге (ISDA Model Netting Act). Таким образом целью рабочей группы Комитета является: Разработка проекта типового рамочного договора о порядке заключения и исполнения срочных сделок (Генерального соглашения), основанного на принципах ISDA, имеющего структуру, согласованную с Генеральным соглашением ISDA, и при этом соответствующего основам российского договорного права; Выявление норм действующего законодательства, ограничивающих применимость в России принципов функционирования международного рынка деривативов и делающих отдельные положения предложенного типового договора недействительными либо возникающие из него требования лишенными судебной защиты; Подготовка предложений по минимально необходимому изменению действующего законодательства, принятие которых позволило бы кредитным организациям и их клиентам – участникам национального срочного рынка, используя разработанный проект типового договора, создавать желаемые правовые последствия при условии достаточной защиты своих прав и законных интересов. 3. Структура типового договора Типовой договор имеет сложную трехуровневую структуру: Его ядром является рамочный договор, которые содержит условия общие для всех видов срочных сделок. Приложения к рамочному договору включают особые (специфические) условия отдельных видов срочных сделок. Подтверждения о заключении индивидуальных соглашений содержат основные финансовые параметры индивидуальной сделки (вид базисного актива, номинальные суммы, размер процентов, срок исполнения и пр.). Такая структура типового договора позволяет наиболее органичным образом учесть условие ликвидационного неттинга. В отличие от стран общего права рамочный договор является весьма компактным документом и содержит лишь самые необходимые положения, исключая дублирование норм Гражданского кодекса Российской Федерации и банковского законодательства. Особенность рамочного договора состоит в том, что он объединяет все индивидуальные сделки, заключенные между контрагентами, в рамках единого соглашения (договора). 2 Рис. Примерная структура типового договора Указанная структура типового договора позволяет поэтапно подойти к его разработке, по мере возникновения у участников рынка потребности в использовании того или иного финансового инструмента и возникновения экономических и правовых предпосылок для развития соответствующего сегмента срочного рынка. 4. Содержание и основные положения типового договора A. Рамочный договор Цель и предмет договора. Целью заключения срочных сделок в рамках договора является хеджирование (страхование) рисков, связанных с изменением процентных ставок, валютных курсов, а также прочих курсовых рисков, возникающих при осуществлении сторонами коммерческой деятельности. Целью заключения срочных конверсионных сделок в рамках договора является также хеджирование (страхование) валютных рисков 3 сторон для обеспечения стабильности и предсказуемости их хозяйственной деятельности в будущем и уменьшение негативных последствий изменения обменного курса российского рубля к иностранной валюте при оплате импорта в Российскую Федерацию товаров, работ, услуг и результатов интеллектуальной деятельности и получении выручки от экспорта из Российской Федерации товаров, работ, услуг и результатов интеллектуальной деятельности. В рамках своей коммерческой деятельности стороны планируют заключать срочные сделки, предметом которых является: передача денежных сумм в различных валютах или денежных сумм, размер которых определяются на основе переменных или фиксированных процентных ставок, курсов, цен или расчетных величин, включая соответствующие им средние показатели (индексы), или осуществление поставок или передачи ценных бумаг, иных финансовых инструментов или драгоценных металлов или предоставление аналогичных услуг. К срочным сделкам в смысле настоящего договора относятся срочные валютные сделки (конверсионные сделки), срочные сделки типа форвард, сделки типа опцион, срочные сделки типа своп, срочные сделки, направленные на ограничение процентных ставок, определенные в соответствии со Стандартами Ассоциации российских банков о срочных сделках (деривативах), заключаемых без участия бирж и организаторов торговли (внебиржевых срочных сделках). Единый договор. Для каждой индивидуальной сделки («индивидуального соглашения»), которая заключается на основании договора, устанавливается следующее правило. Все индивидуальные соглашения по отношению друг к другу, а также в совокупности образуют единый договор. Стороны соглашаются, что все срочные сделки, заключенные в соответствии с единым договором, заключены исходя из того, что все эти документы составляют единое соглашение между сторонами. Прекращение договора. В рамочном договоре определяется порядок прекращения (расторжения) договора (единого договора), то есть рамочного договора и как минимум одного «индивидуального соглашения», срок исполнения обязательств по которому еще не наступил. Расторжение рамочного договора возможно в любое время в случае, если отсутствуют заключенные сторонами «индивидуальные соглашения», срок исполнения обязательств по которым еще не наступил. Частичное расторжение рамочного договора, то есть расторжение (или отказ от исполнения) одного или части «индивидуальных соглашений», составляющих единый договор, не допускается. При этом досрочное расторжение договора, предполагающее компенсационную выплату, не является частичным прекращением договора. Досрочное расторжение договора при наступлении установленных обстоятельств. Вступившие в силу «индивидуальные соглашения», срок исполнения обязательств по которым еще не наступил (незавершенные сделки), могут быть расторгнуты в случае наступления обстоятельств форс-мажорного характера, неисполнения или ненадлежащего исполнения обязательств одной из сторон договора. Под неисполнением или ненадлежащем исполнением обязательств одной из сторон договора понимается ситуация, когда назначенный платеж или иное предоставление, независимо от причины, не был произведен (предоставлен) в течение пяти рабочих дней после извещения стороны, которая должна произвести платеж или осуществить предоставление, той стороной, которой этот платеж или предоставление причитается. 4 Договор расторгается без извещения о его расторжении в случае неплатежеспособности одной из сторон. Это имеет место в случае, когда в отношении этой стороны открыто конкурсное производство или в судебном порядке возбуждена иная процедура банкротства. В случае завершения договора по причине его расторжения или несостоятельности одной из сторон, обязательства сторон, связанные с осуществлением платежей или осуществлением предоставлений в рамках отдельных «индивидуальных соглашений», которые должны были бы быть произведены ими одновременно с этим событием или позже прекращаются. Вместо указанных обязательств стороны определяют размер единого компенсационного требования в соответствии с порядком и условиями, определенными рамочным договором. Размер компенсационного требования рассчитывается как стоимость (на момент прекращения договора) заключения замещающих сделок, позволяющих сохранить «рыночную позицию» сторон. Передача прав и обязанностей. Ни одна из сторон не вправе уступать, передавать и обременять свои права и обязательства по договору без предварительного письменного согласия другой стороны. Применимое право и рассмотрение споров. Договор и «индивидуальные соглашения» регулируются и толкуются в соответствии с законодательством Российской Федерации. К отношениям сторон применяются также Стандарты Ассоциации российских банков о срочных сделках (деривативах), заключаемых без участия бирж и организаторов торговли (внебиржевых срочных сделках). Международные сделки. Рамочный договор может также содержать положения, которые относятся к трансграничным срочным сделкам, заключаемым российскими резидентами с иностранными компаниями, в случае если стороны намерены действовать в рамках российского права. Речь в данном случае идет о налоговых аспектах, отказе от иммунитета, порядке обмена документами и пр. Следует, однако, признать, что в настоящее время при заключении срочных сделок на международных рынках российские кредитные организации успешно используют Генеральное соглашение ISDA. B. Приложения и подтверждения Для того чтобы унифицировать заключение «индивидуальных соглашений» в рамках рамочного договора будут разработаны формы подтверждений (заявок, заявлений) для отдельных видов сделок: процентных свопов, валютных свопов, валютно-процентных свопов, сделок, направленных на ограничение процентов, соглашений о будущей процентной ставке. В соответствии с обычаями международного рынка деривативов срочные сделки («индивидуальные соглашения») заключаются как правило по телефону (путем совершения конклюдентных действий), при этом телефонные переговоры записываются обеими сторонами. Затем один из контрагентов направляет другой стороне письменное подтверждение сделки, содержащее ее условия (параметры). На российском рынке до настоящего времени используется практика подачи и рассмотрения письменных заявлений (заявок). Рамочный договор содержит общие и специальные условия лишь для ограниченного числа сделок, которые заключаются на срочном рынке. В то же время цель и содержание договора намеренно сформулированы столь широко, что он допускает расширение, благодаря включению в него специальных условий для других видов срочных сделок. 5 Стороны оговаривают эти условия либо в приложениях к рамочному договору, либо в тексте подтверждений для «индивидуальных соглашений». Приложение для опционных сделок с ценными бумагами и биржевыми индексами. Основанием для включение данного вида сделок в рамочный договор является их все возрастающее значение как на российском (до настоящего времени – биржевые опционы), так и на международном рынке. Объединение данного вида сделок с прочими срочными сделками в принципе позволяет в полной мере использовать условие ликвидационного неттинга. Приложение для валютных сделок и опционов на валюту. Для валютных сделок (как кассовых, так и срочных), а также для валютных опционов, несмотря на их огромное экономическое значение и связанные с ними риски, в России до настоящего времени не разработано общепринятого стандартного договора, который к тому же предусматривал бы условие ликвидационного неттинга. В случае принятия предлагаемых ниже изменений в законодательство о банкротстве, обеспечивающих признание условия ликвидационного неттинга в случае финансовых срочных сделок, представляется целесообразным включение данного приложения в рамочный договор. Приложение о досрочном исполнении сделок в денежной форме путем выплаты ценовой разницы. Несмотря на то что средний срок сделок своп (на развитых рынках) в настоящее время составляет около двух лет, все чаще заключаются сделки срочностью до 10 лет. В силу разных причин возникает потребность предоставить каждой из сторон право досрочно завершать такие долгосрочные сделки (например, в период седьмого – десятого года) при наступлении обстоятельств, отличных от оснований досрочного прекращения. При этом возможность расторжения договора с согласия другой стороны не исключается. Указанная возможность завершения сделки может рассматриваться как опцион на досрочное исполнение в денежной форме и не квалифицируется как частичное расторжение рамочного договора. Основной частью данного приложения является расчетная формула для вычисления денежной суммы, выплачиваемой при таком досрочном исполнении. Приложение о «кредитных деривативах». Договорная квалификация кредитных деривативов (сделок кредитной защиты, свопов на совокупный доход) в настоящее время вызывает определенные трудности и требует их четкого отграничения от сделок страхования. Изучение данного вида договором в системах континентального права началось в самом конце 90-х гг. XX вв. В настоящее время большая часть «кредитных деривативов» заключается на основе Генерального соглашения ISDA (английского право, право штата Нью-Йорк). Названные обстоятельства позволяет говорить о данном приложении как о низкоприоритетном, подготовка которого требует большого объема исследовательской работы. Приложение о соглашении об обеспечении. Несмотря на использование правового института ликвидационного неттинга кредитный риск возрастает по мере увеличения объемов сделок, что вызывает потребность в предоставлении обеспечения. По образцу биржевой торговли, когда в качестве обеспечения используются средства, переданные в виде маржевых взносов, стороны внебиржевых срочных сделок как правило оговаривают аналогичные способы обеспечения, которые уже длительное время используются в международной практике. Для того чтобы обеспечить единообразие правил на национальном и международном рынке деривативов, в качестве основы для текста данного приложения целесообразно взять соглашение об обеспечении Генерального 6 соглашения ISDA (Credit Support Annex). Именно в таком направлении совершенствовалась документация на национальных рынках деривативов в странах Европы. 5. Концептуальные предложения по изменению действующего российского законодательства, направленные на развитие рынка внебиржевых деривативов Обеспечение судебной защиты требований по расчетным внебиржевым срочным сделкам. Отсутствие полной правовой определенности в вопросе о судебной защите требований по расчетных внебиржевым срочным сделкам, заключаемым кредитными организациями, является главным сдерживающим фактором развития рынка внебиржевых деривативов в России. Распространение судебными органами действия статьи 1062 Гражданского Кодекса Российской Федерации, в частности, на расчетные валютные форварды, позволяет сделать вывод о том, что возникающие при заключении типового договора права (требования) сторон в случае, когда речь идет о расчетной срочной сделке, оказываются лишенными судебной защиты. Таким образом, если следовать судебной практике, правоотношения кредитных организаций, выступающих сторонами расчетной срочной сделки по сути имеют характер натуральных (естественных) обязательств. Данный подход является недопустимым, поскольку подрывает устойчивость финансового и банковского рынков. Особенностями законодательного регулирования сделок, в том числе срочных, заключаемых кредитными организациями являются: Наличие института лицензирования и дополнительных административных механизмов при допуске в систему страхования вкладов, Наличие надзорного органа в лице Центрального банка, а также надзор со стороны иных государственных органов (ФСФР, ФАС и пр.), Пруденциальный надзор и наличие жестких требований к составу и структуре активов и пассивов кредитных организаций со стороны Центрального банка (обязательные банковские нормативы), Ежедневный контроль за величиной кредитного, валютного, процентного, фондового и прочих рисков, принимаемых на себя кредитной организацией, Регулярное раскрытие информации о рисках, связанных с проведением банковских операций. Перечисленные особенности позволяют сделать вывод о том, что действующее банковское законодательство содержит все необходимые положения, составляющие основу регулирования правоотношений, возникающих при заключении кредитными организациями срочных сделок (как расчетных, так и поставочных) вне зависимости от их правовой природы и дающие основания для признания соответствующих обязательств сторон по срочным сделкам совершенными обязательствами. Для устранения отмеченного противоречия банковского законодательства и статьи 1062 Гражданского Кодекса Российской Федерации, возникающего по причине объективных сложностей договорной квалификации отдельных расчетных срочных сделок, и в целях повышения правовой определенности в сфере финансового законодательства предлагается включить в Федеральный закон № 395-1 «О банках и банковской деятельности» от 2 декабря 1990 г. положение о том, что действие статьи 1062 Гражданского кодекса Российской Федерации не распространяется на следки, заключенные кредитными организациями, или сделки, одной из сторон по которым является кредитная организация, в том числе сделки заключаемые ей по поручению клиентов. При условии данного законодательного изменения права по всем видам срочных сделок, заключаемых кредитными организациями с использованием предлагаемого типового договора, будут иметь судебную защиту. В противном случае стороны типового договора смогут создавать желаемые правовые последствия лишь в части сделок, предполагающих 7 поставку базисного актива, то есть исключающих правовую квалификацию в качестве сделок игры/пари. Включение условия ликвидационного неттинга по срочным сделкам в законодательство о банкротстве кредитных организаций. Достижение правовой определенности относительно допустимости использования в типовом рамочном договоре условия ликвидационного неттинга возможно путем внесения измненений в законодательство о банкротстве кредитных организаций. Главная трудность соответствующих законодательных изменений состоит в том, чтобы одновременно с введением института ликвидационного неттинга для финансовых срочных сделок не нарушить систематику законодательства о банкротстве в части ограничений на проведения зачета при процедуре конкурсного производства. С этой целью в Федеральный закон № 40-ФЗ «О несостоятельности (банкротстве) кредитных организаций» от 29 февраля 1999 г. целесообразно включить признаки, характеризующие финансовые срочные сделки (в данном случае – срочные сделки, предусматривающие финансовые предоставления), и требования предъявляемые к типовым рамочным договорам, содержащим признаваемое условие ликвидационного неттинга. Так, предлагаемые изменения могут предусматривать внесение в закон следующих положений (по существу). Если для финансовых предоставлений, имеющих рыночную или биржевую цену, были согласованы определенное время или определенный срок, и это время наступает или срок истекает после открытия конкурсного производства, исполнение не может быть истребовано, а может быть заявлено только требование из неисполнения (компенсационное требование). Финансовыми предоставлениями признаются: поставка драгоценных металлов, поставка ценных бумаг или сопоставимых прав, если у стороны не имеется намерения приобрести долевое участие в предприятии в целях установления длительной связи, денежные выплаты, осуществляемые в иностранной валюте или размер которых определяется с использованием расчетных единиц, денежные выплаты, размер которых прямо или косвенно определяется курсом иностранной валюты или с использованием расчетных единиц, либо размером процентных ставок или ценами на другие товары или услуги, опционы и другие права на поставку или денежные выплаты в смысле пп. 14. Если предусматривающие финансовые предоставления сделки объединены рамочным договором, которым согласовано, что в случае нарушений условий договора он может быть прекращен только единовременно, то совокупность этих сделок рассматривается как единый двусторонний договор. В соответствии с практикой развитых рынков размер требования из неисполнения (компенсационного требования) определяется как разница между договорной ценой и рыночной или биржевой ценой, зафиксированной на второй рабочий день после открытия конкурсного производства в месте исполнения договора, содержащего согласованное время исполнения. Другая сторона может предъявить такое требование только в качестве конкурсного кредитора. Можно указать также требования, обычно предъявляемые в конкурсном праве (законодателем или надзорным органом) к рамочным договорам. Договор должен: быть рекомендован для национального (международного) использования или рекомендован банковской ассоциацией (союзом), обеспечивать, что охватываемые им сделки в случае открытия конкурсного производства в отношении одной из сторон единовременно прекращаются или могут быть прекращены посредством одностороннего заявления другой стороны, 8 так, что возникает единое требование, размер которого равен разнице между доходами и убытками по отдельным сделкам (единое требование), давать стороне договора право прекращать все охваченные им сделки единовременно путем одностороннего заявления, действующего как указано в пункте 2, в случае, когда ее контрагент не исполняет взятые на себя обязательства по одной из сделок. На втором этапе, действие данных норм может быть распространено на более широкий круг хозяйствующих субъектов (участников срочного рынка) путем включения соответствующих норм в Федеральный закон № 127-ФЗ «О несостоятельности (банкротстве)» от 26 октября 2002 г. Совершенствование законодательства об обеспечении (залоге). Подготовка соответствующего международным стандартам приложения о соглашении об обеспечении требует следующих минимальных изменений законодательства о залоге (обеспечении): наделение залогодержателя (стороны срочных сделок) правом распоряжаться предметом залога, в случае если предметом залога выступает базисный актив (заменимые вещи, деньги), наделение залогодержателя (стороны срочных сделок) правом во внесудебном порядке и без согласия залогодателя обращать взыскание и реализовывать предмет залога, в том числе частично, в случае, если последний обращается на бирже и имеет биржевую (рыночную) цену, в дальнейшем, позитивное значение для развития рынка внебиржевых деривативов могло бы иметь законодательное закрепление института залога банковского счета, распространение института ликвидационного неттинга на требования, возникающие из соглашения об обеспечении. При этом соответствующее изменение законодательства о банкротстве может быть проведено на втором этапе. Уточнение порядка расчета обязательных нормативов кредитных организаций. С точки зрения кредитных организаций включение в рамочный договор (Генеральное соглашение) условия ликвидационного неттинга будет также оправданным, если признание органом банковского надзора (Центральным банком) факта снижения величины кредитного риска будет влечь за собой соответствующее изменение в подходах к расчету обязательных банковских нормативов, в том числе норматива достаточности собственного капитала кредитной организации. В соответствии с практикой развитых рынков представляется целесообразным нормативное (возможно, на уровне актов Банка России) закрепление требований к типовым договорам, использование которых влечет признание уменьшения величины кредитного риска при расчете обязательных нормативов. В соответствии в требованиями европейских органов банковского надзора кредитная организация вправе учитывать кредитный риск, возникающий из прав и обязательств по срочной сделке, в уменьшенном размере в случае, если она заключила со своим контрагентом соглашение, предусматривающее условие ликвидационного неттинга, которое удовлетворяет требованиям к таким соглашениям, предъявляемым в конкурсном праве, юридическая действительность этого соглашения подтверждена в юридическом заключении компетентной и независимой инстанции, которое было представлено не позднее одного года с момента заключения сделки, в распоряжении сторон имеются необходимые доказательства того, что данная сделка относится к числу сделок, в отношении которых действует данное соглашение, орган банковского надзора должен быть уведомлен о намерении кредитной организации на то, чтобы произвести расчет единого компенсационного 9 требования с указанием на типовой рамочный договор и названное выше юридическое заключение, органу банковского надзора непосредственно кредитной организацией или банковской ассоциацией (союзом) были переданы копия юридического заключения и типового рамочного договора, к которому относится это заключение, и обеспечивается то, что юридическая действительность соглашения и его отношение к рассматриваемой сделке было проверено с учетом возможных изменений законодательства. 10