Внесение товаров в качестве вклада учредителей в уставный

advertisement

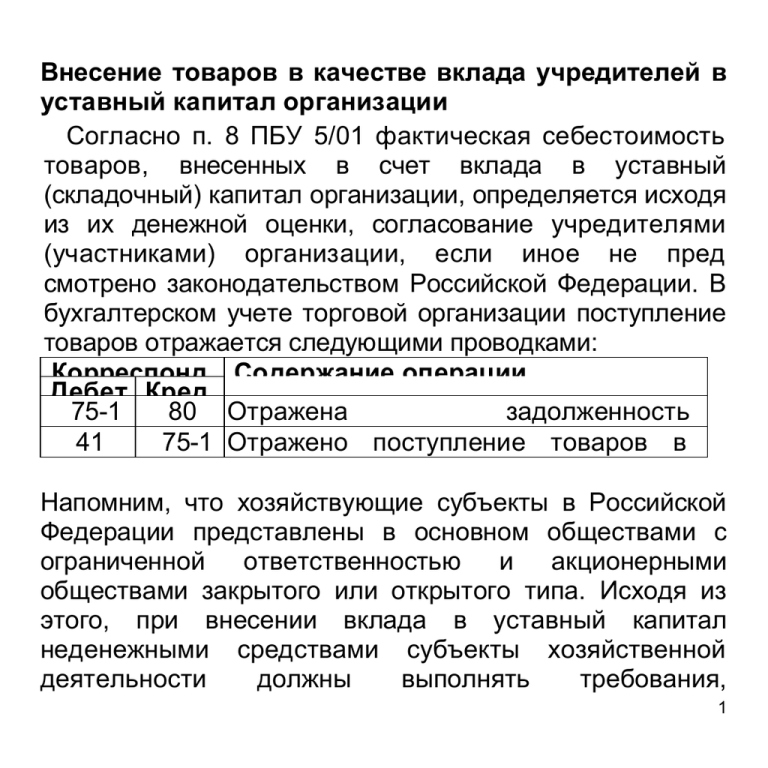

Внесение товаров в качестве вклада учредителей в уставный капитал организации Согласно п. 8 ПБУ 5/01 фактическая себестоимость товаров, внесенных в счет вклада в уставный (складочный) капитал организации, определяется исходя из их денежной оценки, согласование учредителями (участниками) организации, если иное не пред смотрено законодательством Российской Федерации. В бухгалтерском учете торговой организации поступление товаров отражается следующими проводками: Корреспонд Содержание операции Дебет Кред енция 75-1 ит80 Отражена задолженность счетов по формированию 41 75-1 учредителей Отражено поступление товаров в уставного капитала оценке, согласованной сторонами Напомним, что хозяйствующие субъекты в Российской Федерации представлены в основном обществами с ограниченной ответственностью и акционерными обществами закрытого или открытого типа. Исходя из этого, при внесении вклада в уставный капитал неденежными средствами субъекты хозяйственной деятельности должны выполнять требования, 1 предъявляемыми законодательством к организациям соответствующей организационно-правовой формы. Деятельность акционерных обществ в настоящее время регулируется Федеральным законом от 26 декабря 1995 г. № 208-ФЗ «Об акционерных обществах» (далее — Закон об акционерных обществах), а деятельность обществ с ограниченной ответственностью Федеральным законом от 8 февраля 1998 г. № 14-ФЗ «Об обществах с ограниченной ответственностью» (далее — Закон об обществах с ограниченной ответственностью). 1. Так, например, согласно п. 3 ст. 34 Закона об акционерных обществах денежная оценка имущества, вносимого в оплату акционерами при учреждении общества, производится по согласованию между учредителями. Для определения рыночной стоимости имущества, которое вносится в уставный капитал неденежными средствами, должен привлекаться денежный оценщик. Величина денежной оценки имущества, произведенной учредителями и советом директоров (наблюдательным советом) 2 общества, не может быть выше величины оценки, произведенной независимым оценщиком. Закон об обществах с ограниченной ответственностью выдвигает аналогичное требование. Так, согласно п. 2 ст. 15 указанного Закона денежная оценка не денежных вкладов, вносимых в уставный .капитал общества, утверждается решением общего собрания участников общества, причем такое решение принимается единогласно. В отношении обществ с ограниченной ответственностью законодательство также устанавливает требование о независимом оценщике, который производит оценку не денежного вклада. Причем в отличие от акционерных обществ оценка независимого оценщика является обязательной, если номинальная стоимость доли частника, вносящего имущество, составляет более 200 минимальных размеров оплаты труда. Рассмотрим более подробно. Пример Организация оптовой торговли ООО «Сатурн» в качестве вклада в уставный капитал 3 дочернего общества в августе передала товары бытовую технику. Денежная оценка передаваемых товаров произведена независимым оценщиком и составляет 300 000 руб., что соответствует номинальной стоимости доли ООО «Сатурн» в уставном капитале дочернего общества. Переданные в уставный капитал товары были приобретены ООО «Сатурн» в январе текущего года для перепродажи. Их балансовая стоимость составляет 250 000 руб. НДС в сумме 45 000 руб. был принят ООО «Сатурн» к вычету. В бухгалтерском учете ООО «Сатурн» операции по передаче отражаются следующими проводками: Корреспонденция Сумма, счетов руб. Дебет Кредит В августе 58-1 41 250 000 Отражена передача товаров в уставный капитал 4 58-1 91-1 91-9 99 Списана оценка между стоимостью независимого 50 000 оценщика и балансовой стоимостью товаров Списано сальдо прочих доходов и расходов (без 50 000 учета других операций) заключительными оборотами месяца Мы не случайно привели данный пример. Дело в том, что в последнее время между специалистами идет активная дискуссия по вопросу: должна ли организация, передающая в уставный капитал имущество, восстанавливать сумму «входного» налога, ранее принятого к вычету. По мнению налоговых органов, налогоплательщик обязан восстановить сумму «входного» налога и уплатить ее в бюджет. Данная позиция основана на следующем. Передача товаров в уставный капитал в соответствии с подп. 4 п. 3 ст. 39 НК РФ не является реализацией. 5 Следовательно, она не является объектом обложения НДС (на основании ст. 146 НК РФ). А если налогоплательщик приобретает товары, предназначенные для осуществления операций, которые не признаются реализацией, то суммы НДС, предъявленные продавцом покупателю при их приобретении, должны учитываться в стоимости таких товаров (подп. 4 п. 2 ст. 170 НК РФ). Если налогоплательщик принял суммы «входного» налога к вычету, он обязан восстановить сумму налога и уплатить ее в бюджет. Восстановленная сумма налога отражается по кредиту счета 68 «Расчеты по налогам и сборам», субсчет «НДС» и дебету счета 19 «Налог на добавленную стоимость по приобретенным ценностям». Затем сумма налога должна быть отнесена на увеличение стоимости товаров, передаваемых в уставный капитал. Однако с нашей точки зрения, такая трактовка налоговыми органами норм налогового законодательства не совсем законна. Рассмотрим передачу товаров в уставный капитал организации несколько иначе. 6 Торговая организация — плательщик НДС приобрела товары для осуществления торговой деятельности, т.е. для перепродажи, все требования налогового законодательства в отношении права вычет «входного» НДС она выполнила: деятельность торговой организации является налогооблагаемой; товары приняты к учету; товары оплачены; у организации есть все необходимые документы: счет-фактура и документы об оплате, оформленные в надлежащем порядке, поэтому на вполне законных основаниях организация применила право на вычет. Восстанавливать «входной» НДС по товарам организация не должна, так как в подпункте 4 пункта 2 статьи 170 НК РФ (как и во всей статье) речь идет о порядке отражения налога в тот момент, когда организация изначально знает, что товары будут переданы в уставный каптал, т.е., будут использованы 7 для осуществления операции, которая не признается реализацией. В иных случаях суммы налога, предъявленные налогоплательщиком при приобретении товаров, не включаются в расходы, учитываемые при налогообложении прибыли, и учитываются в соответствии со ст. 171 и 172 НК РФ и таким образом уменьшают сумму налога на добавленную стоимость при исчислении налога, подлежащего уплате в бюджет за соответствующий налоговый период. ; В рассматриваемом случае организация не могла знать, что в Августе данные товары будут переданы в уставный капитал дочернего общества, и поэтому на законных основаниях применила право на вычет НДС. Кроме того, глава 21 «Налог на добавленную стоимость» НК РФ не содержит требования к налогоплательщику восстанавливать суммы «входного» налога и уплачивать НДС в бюджет по имуществу, ранее приобретенному для осуществления операций, облагаемых НДС, и переданного впоследствии в уставный капитал. Следовательно, организация не должна 8 восстанавливать сумму «входного» по товарам, которые она передала в уставный капитал дочернего общества. • Для справки. В настоящее время сложилась достаточно обширная положительная арбитражная практика по данному вопросу. На основании решения ВАС РФ от 15 июня 2004 г. № 4052/04 «О признании недействующими абзацев 23 и 26 раздела 2.1 Инструкции, утвержденной Приказом МНС РФ от 21 января 2001 года № БГ-3-03/25 приказом МНС РФ от 28 июля 2004 г. № САЭ-3-03/449@ «О внесении изменений в приказ МНС России от 21 января 2002 год. № БГ-3-03/25 «Об утверждении инструкции по заполнению декларации по налогу на добавленную стоимость» внесены изменения в налоговую декларацию по НДС. Однако на местах налоговые органы зачастую требуют восстановления НДС. 9