Обзор рынка государственных ценных бумаг с 19 по 23 ноября

advertisement

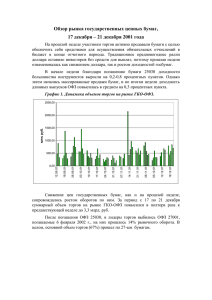

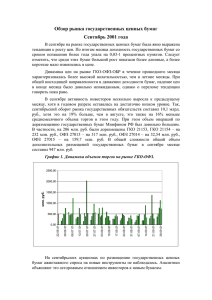

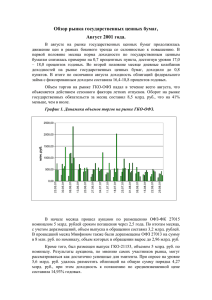

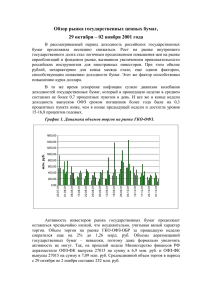

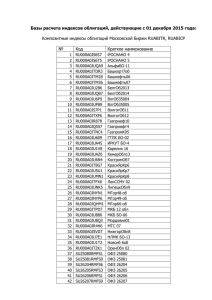

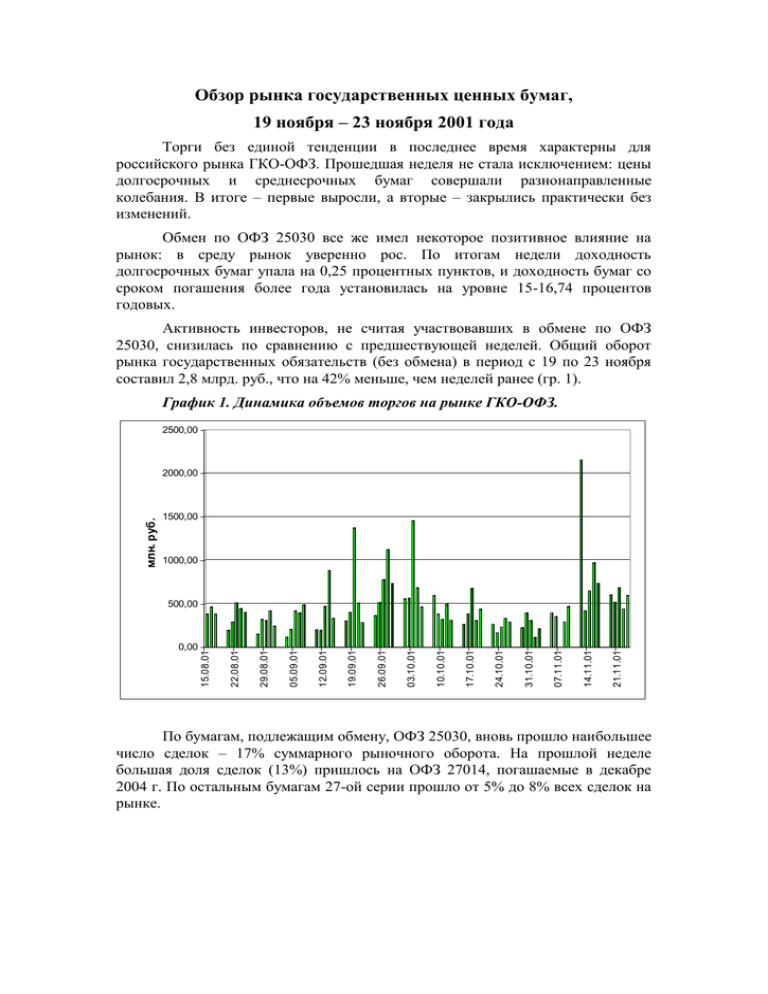

Обзор рынка государственных ценных бумаг, 19 ноября – 23 ноября 2001 года Торги без единой тенденции в последнее время характерны для российского рынка ГКО-ОФЗ. Прошедшая неделя не стала исключением: цены долгосрочных и среднесрочных бумаг совершали разнонаправленные колебания. В итоге – первые выросли, а вторые – закрылись практически без изменений. Обмен по ОФЗ 25030 все же имел некоторое позитивное влияние на рынок: в среду рынок уверенно рос. По итогам недели доходность долгосрочных бумаг упала на 0,25 процентных пунктов, и доходность бумаг со сроком погашения более года установилась на уровне 15-16,74 процентов годовых. Активность инвесторов, не считая участвовавших в обмене по ОФЗ 25030, снизилась по сравнению с предшествующей неделей. Общий оборот рынка государственных обязательств (без обмена) в период с 19 по 23 ноября составил 2,8 млрд. руб., что на 42% меньше, чем неделей ранее (гр. 1). График 1. Динамика объемов торгов на рынке ГКО-ОФЗ. 2500,00 млн. руб. 2000,00 1500,00 1000,00 21.11.01 14.11.01 07.11.01 31.10.01 24.10.01 17.10.01 10.10.01 03.10.01 26.09.01 19.09.01 12.09.01 05.09.01 29.08.01 22.08.01 0,00 15.08.01 500,00 По бумагам, подлежащим обмену, ОФЗ 25030, вновь прошло наибольшее число сделок – 17% суммарного рыночного оборота. На прошлой неделе большая доля сделок (13%) пришлось на ОФЗ 27014, погашаемые в декабре 2004 г. По остальным бумагам 27-ой серии прошло от 5% до 8% всех сделок на рынке. График 2. Распределение объема торгов по бумагам на рынке ГКООФЗ 19 – 23 ноября 2001 года. Р ас пределение объема торгов побумагам на рынке Г КО/ОФЗ 19 - 23.11.2001 г. SU27007RMFS2 5% SU27009RMFS8 5% SU27010RMFS6 6% SU27011RMFS4 6% SU27005RMFS6 8% SU27004RMFS9 13% SU27001RMFS5 6% SU28001RMFS4 5% SU25030RMFS6 17% Факторы ценообразования на рынке Прошедшая неделя прошла под знаком улучшения рублевой ликвидности. Не смотря на это, рост цен государственных бумаг не был активным, а оборот оставался на низком уровне. Результаты аукциона в рамках обмена ОФЗ 25030 были не такими блестящими, как ожидали некоторые аналитики, но в целом были неплохими. На прошлой неделе ставки на межбанковском рынке в среднем вернулись на более-менее привычные уровни в 5%-7% годовых, однако периодически они зашкаливали за 20% годовых, что свидетельствует о том, что ситуация в рублевой сфере далека от нормальной. И все же средние дневные остатки банков на корреспондентских счетах в ЦБ РФ выросли на 4% до 72,7 млрд. руб. Приток рублей был обеспечен Минфином, который погасил выпуск ГКО 21151 номиналом 4 млрд. руб., а также выплатил купонный доход по выпуску ОФЗ 27012 на 455,76 млн. руб., по ОФЗ 27002 на сумму 353,06 млн. руб., и по ОФЗ 27008 на сумму 353,06 млн. руб. Средства были реинвестированы на рынке, что способствовало снижению доходностей бумаг. Улучшение ликвидности объясняется также тем, что не все бумаги были размещены в рамках аукциона в среду. Напомним, что в оплату выпуска, размещаемого на аукционе, принимались облигации федерального займа выпуска SU25030RMF6. Так, по сообщению департамента операций на открытом рынке ЦБ РФ, размещенный объем облигаций выпуска SU27016RMFS3 составил 5 633 813 шт. По данным Минфина, это соответствует 5,634 млрд. руб., что составляет менее половины номинального объема выпуска. При этом спрос составлял 8,3 млрд. руб., но Минфин установил цену отсечения на уровне 98,81% от номинала, а средневзвешенная цена составила 99,02%, что соответствует доходности в 15,25%. По данным СМИ, остальная часть выпуска 27016 будет размещена на вторичном рынке. По итогам обмена из объем выкупленных облигаций выпуска SU25030RMF6 составил 5 627 011 шт. По состоянию на конец дня объем в обращении облигаций данного выпуска составил 26 341 715 шт. Часть этих облигаций будет обменена в ходе второго аукциона на следующей неделе, оставшаяся – погашена. Средства от погашения частично уйдет на валютный рынок, частично – на рынок государственного долга, что неминуемо вызовет падение доходностей государственных бумаг. За счет этого будет уменьшен дефицит рублей, характерный для рынка в конце месяца. Макроэкономические факторы скорее позитивны для российского рынка государственных бумаг. Ситуация с квотами на добычу нефти пока неопределенная, но аналитики надеются, что России удастся договориться с ОПЕК. На данный момент России опасаться нечего. Так, по данным Госкомстата РФ, валовой внутренний продукт за период с январь по октябрь 2001 г. вырос на 5,1% к январю- октябрю 2000 г. Объем промышленной продукции за этот же период вырос на 5,2%, оборот розничной торговли – на 10,4%, реальные располагаемые денежные доходы – на 6,5%. Характерным для развития экономики Росси в этот период стал опережающий рост импорта, так за 10 месяцев этого года экспорт товаров вырос 2,8%, а импорт – на 21%, внешнеторговый оборот повысился на 8,1%. Сдерживающим фактором для роста рынка госдолга остается инфляция. В период с января по октябрь 2001 г. индекс потребительских цен составил 115,2%, а индекс цен производителей промышленной продукции - 110,1%. На следующей неделе можно ожидать роста государственного долга вследствие улучшения ликвидности. цен на рынке