УДК 338.242.2 Лахтина Екатерина Игоревна студент. гр. ПМ-1-М-12

advertisement

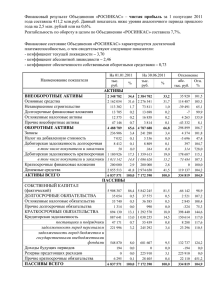

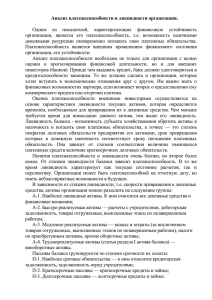

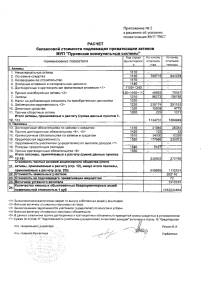

УДК 338.242.2 Лахтина Екатерина Игоревна студент. гр. ПМ-1-М-12 кафедра «Организации и управления в горной промышленности» Московский государственный горный университет ПОВЫШЕНИЕ ЭКОНОМИЧЕСКОЙ ЭФФЕКТИВНОСТИ ФУНКЦИОНИРОВАНИЯ ПРЕДПРИЯТИЯ ООО «ОРЕШКИНСКИЙ КНСМ» НА ОСНОВЕ РЕЗУЛЬТАТОВ АНАЛИЗА ФИНАНСОВОГО СОСТОЯНИЯ IMPROVEMENT OF ECONOMIC EFFICIENCY OF FUNCTIONING OF THE ENTERPRISE LLC «ОRESHKINSKIJ КNSМ» ON THE BASIS OF RESULTS OF ANALYSIS OF FINANCIAL CONDITION Одной из важнейших задач исследования финансового состояния предприятия является анализ его финансовой устойчивости. На финансовую устойчивость предприятия влияет множество внешних и внутренних факторов. Воздействовать на внешние факторы предприятия не в состоянии, а может лишь адаптироваться к их влиянию. По-другому обстоит дело с внутренними факторами, на которые предприятие способно влиять, корректировать их воздействие и тем самым управлять ими. К внутренним факторам, влияющих на финансовую устойчивость предприятия, прежде всего следует отнести: структуру выпускаемой продукции; состав и структуру активов предприятия и стратегию управления ими; размер оплаченного уставного капитала; наличие собственных финансовых ресурсов и возможность их дополнительной мобилизации на рынке ссудных капиталов и др. Для оценки финансовой устойчивости предприятия в существующей практике используют две группы показателей: абсолютные показатели финансовой устойчивости, характеризующие состояние запасов и обеспеченность их источниками формирования, и относительные, определяющие состояние основных и оборотных средств предприятия. С помощью абсолютных показателей определяют тип финансовой устойчивости предприятия: абсолютную устойчивость, нормальную, неустойчивое финансовое состояние или кризисное финансовое состояние. Относительные показатели финансовой устойчивости позволяют выявлять реальное финансовое состояние, сильные и слабые стороны предприятия путем сравнивания рассчитанных значений финансовых коэффициентов и их значениями за предыдущий период.[1] Для установления типа финансовой устойчивости предприятия используем методику расчета трехкомпонентного показателя. 51 Методика расчета трехкомпонентного показателя: 1. Наличие собственных оборотных средств на конец расчётного периода устанавливают по формуле: СОС=СК-ВОА, (1) где СОС – собственные оборотные средства на конец расчётного периода; СК – собственный капитал (итог раздела III баланса); ВОА – внеоборотные активы (итог раздела I баланса). 2. Наличие собственных и долгосрочных источников финансирования запасов (СДИ) определяют по формуле: СДИ=СОС+ДКЗ, (2) где ДКЗ – долгосрочные кредиты и займы (итог раздела IV баланса «Долгосрочные обязательства»). 3. Общая величина основных источников формирования запасов (ОИЗ) определяется как: ОИЗ=СДИ+ККЗ, (3) где ККЗ – краткосрочные кредиты и займы (итог раздела V «Краткосрочные обязательства»). В результате можно определить три показателя обеспеченности запасов источниками их финансирования: 1. Излишек(+), недостаток(-) собственных оборотных средств: ∆СОС=СОС-З, (4) где ∆СОС – прирост (излишек) собственных оборотных средств; З – запасы (раздел II баланса). 2. Излишек (+), недостаток (-) собственных и долгосрочных источников финансирования запасов (ΔСДИ): ∆СДИ = СДИ – З, (5) 3. Излишек (+), недостаток (-) общей величины основных источников покрытия запасов (∆ОИЗ): ∆ОИЗ=ОИЗ-З, (6) Приведённые показатели обеспеченности запасов соответствующими источниками финансирования трансформируют в трехкомпонентную модель (М): М=(∆СОС;∆СДИ;∆ОИЗ) (7) Эта модель выражает тип финансовой устойчивости предприятия. На практике встречаются четыре типа финансовой устойчивости: 1. Абсолютная финансовая устойчивость М=(1,1,1). Высокий уровень платёжеспособности. Предприятие не зависит от внешних кредиторов; 2. Нормальная финансовая устойчивость М=(0,1,1). Нормальная платёжеспособность. Рациональное использование 52 заёмных средств. Высокая доходность текущей деятельности; 3. Неустойчивое финансовое состояние М=(0,0,1). Нарушение нормальной платёжеспособности. Возникает необходимость привлечения дополнительных источников финансирования. Возможно восстановление платёжеспособности; Кризисное (критическое) финансово состояние М=(0,0,0). Предприятие полностью неплатёжеспособно и находится на грани банкротства. [2,7] Таблица 1. Определение типа финансовой устойчивости ООО «Орешкинский КНСМ» за 2012 г. Наименование показателя 1.Источники формирования собственных оборотных средств 2.Внеоборотные активы Условное обозначение СИ (стр.490) ВА (стр.190) Значение на: 01.01.11 01.01.12 Изменение за период 232213 247770 +15557 115033 126129 +11096 3.Наличие собственных оборотных средств (стр.1-стр.2) СОС 117180 126129 +4461 4.Долгосрочные пассивы ДП (стр.590) 2066 2199 +133 СД 119249 123840 +4594 КЗС (стр.610) 0 0 0 ОИ 119246 123840 +4594 З (стр.210) 37016 23317 -13699 ∆СОС 80164 98324 +18160 ∆СД 82230 100523 +18293 ∆ОИ 82230 100523 +18293 S (1,1,1) (1,1,1) - 5.Наличие собственных и долгосрочных заемных источников формирования средств (стр.3+стр.4) 6.Краткосрочные заемные средства 7.Общая величина основных источников (стр.5+стр.6) 8.Общая величина запасов 9.Излишек(+),недостаток(-) собственных оборотных средств (стр.3-стр.8) 10.Излишек(+),недостаток(-) , собственных и долгосрочных источников (стр.5-стр.8) 11.Излишек(+),недостаток(-) общей величины основных источников (стр.7-стр.8) 12.Трехкомпонентный показатель типа финансовой устойчивости 53 Таблица 2. Определение типа финансовой устойчивости ООО «Орешкинский КНСМ» за 2013 г. Наименование показателя 1.Источники формирования собственных оборотных средств 2.Внеоборотные активы Условное обозначение СИ (стр.490) ВА (стр.190) Значение на: 01.01.12 01.01.13 Изменение за период 247770 268376 +20606 126129 103907 -22222 3.Наличие собственных оборотных средств (стр.1-стр.2) СОС 121641 264469 +42828 4.Долгосрочные пассивы ДП (стр.590) 2199 2259 +60 СД 123840 166728 +42888 КЗС (стр.610) 0 0 - ОИ 123840 166728 +42888 З (стр.210) 23317 28770 +5453 ∆СОС 98324 135699 +37375 ∆СД 100523 137958 +37435 ∆ОИ 100523 137950 +37435 S (1,1,1) (1,1,1) - 5.Наличие собственных и долгосрочных заемных источников формирования средств (стр.3+стр.4) 6.Краткосрочные заемные средства 7.Общая величина основных источников (стр.5+стр.6) 8.Общая величина запасов 9.Излишек(+),недостаток(-) собственных оборотных средств (стр.3-стр.8) 10.Излишек(+),недостаток(),собственных и долгосрочных источников (стр.5-стр.8) 11.Излишек(+),недостаток(-) общей велечины основных источников (стр.7-стр.8) 12.Трехкомпонентный показатель типа финансовой устойчивости Результаты определения типа финансовой устойчивости ООО «Орешкинский КНСМ» по итогам деятельности в 2012-2013 гг. приведены в табл. 1, 2. [11] Относительные показатели финансовой устойчивости предприятия: 1. Коэффициент автономии (финансовой независимости) представляет собой одну из важнейших характеристик финансовой устойчивости предприятия. Он характеризует долю собственного капитала в общем объёме пассивов. Собственный _ капитал K авт , (8) Валюта _ баланса Нормативное значение должно быть больше или равно 0,5. 54 2. Коэффициент источниками: К обесп. зап. обеспеченности запасов собственными Собственный _ капитал Внеоборотные _ активы , Запаы (9) Нормативное значение 0,6÷0,8. 3. Коэффициент финансирования показывает, какая часть деятельности предприятия финансируется за счёт собственных средств, а какая из заёмных. K фин Собственный _ капитал Заемный _ капитал (10) Если величина коэффициента финансирования меньше единицы (большая часть имущества предприятия сформирована из заемных средств), то это может свидетельствовать об опасности неплатежеспособности и затруднить возможность получения кредита. 4. Коэффициент маневренности собственного капитала показывает, какая часть собственного капитала находится в обороте, то есть в той форме, которая позволяет свободно маневрировать этими средствами; а какая капитализирована. Собственный _ капитал Внеоборотные _ активы К маневр (11) Собственный _ капитал Нормативом является значение коэффициента от ≥0,5. 5. Коэффициент концентрации заёмного капитала (коэффициент финансовой зависимости) характеризует долю заёмных средств в источниках финансирования (зависимость предприятия от внешних займов): K фин. зав. Долгосрочные _ обязательства Краткосрочные _ обязательства (12) Валюта _ баланса Нормативное значение ≤ 0,5. Относительные показатели финансовой ООО «Орешкинский КНСМ» приведены в табл. 3. [4] устойчивости Таблица 3. Относительные показатели финансовой устойчивости ООО «Орешкинский КНСМ» (за 2011 – 2013 гг.) 2011 Годы 2012 2013 Нормативное значение Коэффициент автономии 0,751 0,685 0,818 ≥0,5 Коэффициент обеспеченности запасов собственными источниками 3,166 5,217 5,716 ≥0,6÷0,8 Коэффициент финансирования 3,010 2,172 4,505 >1 0,505 0,491 0,613 ≥0,5 0,249 0,315 0,182 ≤0,5 Наименование показателя Коэффициент маневренности собственного капитала Коэффициент концентрации заёмного капитала 55 Финансовое состояние предприятия с позиции краткосрочной перспективы оценивается показателями ликвидности и платежеспособности, в наиболее общем виде характеризующими, может ли оно своевременно и в полном объеме произвести расчеты по краткосрочным обязательствам перед контрагентами. Именно поэтому, говоря о ликвидности и платежеспособности предприятия как о характеристиках его текущего финансового состояния и оценивая, в частности, его потенциальные возможности расплатиться с кредиторами по текущим операциям, вполне логично сопоставлять оборотные активы и краткосрочные пассивы. [10] Такая оценка включает анализ ликвидности баланса и анализ коэффициентов ликвидности и платежеспособности. Ликвидность баланса определяется как степень покрытия обязательств предприятия его активами, срок превращения которых в деньги соответствует сроку погашения обязательств. [3,8] В зависимости от степени ликвидности активы предприятия разделяются на следующие группы: 1. Наиболее ликвидные активы (А1): денежные средства + краткосрочные финансовые вложения. 2. Быстрореализуемые активы (А2) : дебиторская задолженность, платежи по которой ожидаются в течении 12 месяцев после отчётной даты, прочие активы. 3. Медленно реализуемые активы (А3): материальные запасы за исключением «Расходов будущих периодов», дебиторская задолженность и НДС. 4. Труднореализуемые активы (А4) : статьи раздела I актива баланса (внеоборотные активы), за исключением долгосрочных финансовых вложений. Результаты анализа ликвидности бухгалтерского баланса устойчивости ООО «Орешкинский КНСМ» за 2012-2013 гг. приведены в табл. 4, 5. Из данных табл.4 видно, что баланс предприятия за 2012 г. не является абсолютно ликвидными как на начало, так и на конец года из-за нарушения первого условия ликвидности (A1< П1).У предприятия недостаточно денежных средств для погашения наиболее срочных обязательств (на начало года -45016 тыс. руб., а на конец года -110953 тыс. руб.). Лишь привлечение быстрореализуемых активов (A1+ A2) позволит погасить наиболее срочные обязательства. [5,12] 56 Таблица 4. Анализ коэффициентов ликвидности ООО «Орешкинский КНСМ» (за 2012 г.) Актив На начало периода На конец периода 1 2 3 Наиболее ликвидные активы (A1 ) 10074 927 147214 211476 37048 23317 115033 126129 309369 361849 Быстрореализуемые активы (A2 ) Медленно реализуемые активы (A3 ) Труднореализуемые активы (A4 ) БАЛАНС Пассив 4 Наиболее срочные обязательства (П1 ) Краткосрочные пассивы (П2 ) Долгосрочные пассивы (П3 ) Постоянные пассивы (П4) БАЛАНС На начало периода На конец периода Платежный излишек или недостаток 5 6 7=2-5 8=3-6 55090 14880 -45016 -110953 20000 0 127214 21476 2066 2199 35982 21118 232213 247770 -117180 -121641 309369 361849 - - Из данных табл. 5. видно, что баланс предприятия за 2013 г. не является абсолютно ликвидными как на начало, так и на конец года. У предприятия недостаточно денежных средств для погашения наиболее срочных обязательств (на начало года -110953 тыс.руб., а на конец года 57282 тыс.руб.). Лишь привлечение быстрореализуемых активов (A1+ A2) позволит погасить наиболее срочные обязательства. Таблица 5. Анализ коэффициентов ликвидности ООО «Орешкинский КНСМ» за 2013 г. Актив На начало периода На конец периода 1 2 3 Наиболее ликвидные активы (A1 ) 927 33 211476 195240 23317 28870 126129 103907 361849 327950 Быстрореализуемые активы (A2 ) Медленно реализуемые активы (A3 ) Труднореализуемые активы (A4 ) БАЛАНС Пассив 4 Наиболее срочные обязательства (П1 ) Краткосрочные пассивы (П2 ) Долгосрочные пассивы (П3 ) Постоянные пассивы (П4) БАЛАНС На начало периода На конец периода Платежный излишек или недостаток 5 6 7=2-5 8=3-6 111880 57315 -110953 -57292 0 0 211476 195240 2199 2259 21118 47629 247770 268376 -121641 -164469 361849 327950 - - 57 Для оценки способности ООО «Орешкинский КНСМ» выполнять краткосрочные обязательства, вычислим относительные показатели ликвидности: коэффициент текущей ликвидности, коэффициент быстрой ликвидности, коэффициент абсолютной ликвидности, а также общий показатель платежеспособности. Их значение за анализируемой период приведены в табл. 1.6. В рыночной экономике предприятие не сможет добиться стабильного успеха, если не будет четко и эффективно контролировать свою деятельность, постоянно собирать и аккумулировать информацию как о состоянии целевых рынков, положении на них конкурентов, так и о собственных перспективах и возможностях. [6,13] Таблица 6. Анализ коэффициентов ликвидности ООО «Орешкинский КНСМ» (за 2011-2013 гг.) Нормативное значение Значение на: Наименование показателя 01.01.2011 01.01.2012 01.01.2013 2,588 2,107 3,909 От 1,5 до 2,5 2,095 1,898 3,407 От 0,7 до 0,8 0,134 0,008 0,001 >0.2 1,443 1,010 3,667 >1 Коэффициент текущей ликвидности K тл ОА КП Коэффициент быстрой ликвидности К бл ОА Запасы НДС КП Коэффициент абсолютной ликвидности К ал Ден.Средства КП Общий показатель платежеспособности L А1 0,5 * А 2 0,3 * А3 П1 0,5 * П 2 0,3 * П 3 Существуют ключевые положения, применяемые практически во всех областях коммерческой деятельности, и необходимые для того, чтобы своевременно подготовиться и обойти потенциальные трудности и опасности, тем самым уменьшить риск в достижении поставленных целей. Для каждого хозяйствующего субъекта цели деятельности индивидуальны. Предприятия в условиях инфляции и существующей налоговой политики государства могут иметь различные интересы в вопросах формирования и использования прибыли, выплаты дивидендов, 58 регулирования издержек производства, увеличения имущества и объемов продаж (выручки от реализации). [1,9] Однако все эти аспекты деятельности предприятия, отраженные в финансовых, налоговых и управленческих типах учета, поддаются управлению с помощью методов, наработанных мировой практикой, совокупность которых и составляет систему управления финансами. Построение эффективной системы управления финансами, направленной на решение стратегических и тактических задач его деятельности, является целью разработки финансовой политики предприятия. Литература. 1. Методические положения по оценке финансового состояния предприятий и установлению управления по делам о несостоятельности (банкротстве) от 12.08.94 № 31-р 2. Банк В.Р., Банк С.В., Тараскина А.В. Финансовый анализ: учеб. пособие. – М.: ТК Велби, Изд-во Проспект, 2009. – 344 с. 3. Петров В.Л., Ярощук И.В., Гончаренко С.Н. Концепция прогнозирования потребности в кадрах для горно-промышленного комплекса. // Горный информационно-аналитический бюллетень, 2011. – Отдельный выпуск №3. «Интеграция науки, профессионального образования и производства». 4. Басовский Л.Е., Басовская Е.Н. Комплексный экономический анализ хозяйственной деятельности: – М.: ИНФРА-М, 2008. – 366 с. 5. Григорьева Т.И. Финансовый анализ для менеджеров: оценка, прогноз: учебник для магистров, 2-е изд., перераб. И доп. – М.: Издательство Юрайт; ИД Юрайт, 2012. – 462 с. – Серия: Учебники НИУ ВШЭ. 6. Ефимова О.В. Как анализировать финансовое положение предприятия. – М.: ВЛАДОС, 2008. – 278 с. 7. Стоянова И.А., Петров И.В., Кобяков А.А., Гончаренко С.Н. Эколого-экономическое моделирование распределения величины затрат на сохранение и восстановление окружающей среды в районах массового закрытия угольных шахт. // Горный информационно-аналитический бюллетень, 2012. – Отдельные статьи (специальный выпуск) № 12. «Эколого-экономические проблемы горного производства и развития топливно-энергетического комплекса России». 8. Ковалев А.И., Привалов В.П. Анализ финансового состояния предприятия. – М.: Центр экономики и маркетинга, 2009. – 368 с. 9. Коньшин Б.Ф., Малихов Н.С., Михайлов В.О.,Гончаренко С.Н. Моделирование кредитного рейтинга заемщиков на основе теории нечетких множеств. – Научный вестник МГГУ, 2012. – № 5 (26). – C. 59-65 10.Ковалев В.В. Анализ хозяйственной деятельности предприятия: Учебник. – М.: ТК Велби, 2008. – 327 с. 11. Ковалев В.В. Финансовый анализ: методы и процедуры. – М.: Финансы и статистика, 2008. – 559 с. 59 12. Крейнина М.Н. Финансовое состояние предприятия. – М.: ДиС, 2009. – 384 с. 13.Крейнина М.Н. Финансовый менеджмент. – М.: Дело и Сервис, 2009. – 400 с. Аннотация. В статье приводятся результаты комплексного анализа параметров финансового состояния ООО «Орешкинский КНСМ», Финансовое состояние предприятия с позиции краткосрочной перспективы оценивается показателями ликвидности и платежеспособности, в наиболее общем виде характеризующими, может ли оно своевременно и в полном объеме произвести расчеты по краткосрочным обязательствам перед контрагентами. Именно поэтому, говоря о ликвидности и платежеспособности предприятия как о характеристиках его текущего финансового состояния и оценивая, в частности, его потенциальные возможности расплатиться с кредиторами по текущим операциям, вполне логично сопоставлять оборотные активы и краткосрочные пассивы. Получены выводы, позволяющие оптимизировать систему управления финансами предприятия. The article cites the results of a comprehensive analysis of parameters of financial condition of LLC « Oreshkinskij KNSM » , the Financial condition of the enterprise from a position of short term Outlook is estimated levels of liquidity and solvency, in its most General form, characterizing, and whether it promptly and in full to settle short-term liabilities to counterparties. That is why, when speaking about the liquidity and solvency of the company as on the characteristics of its current financial condition and assessing, in particular, its potential to repay creditors on current operations, it is logical to compare current assets and current liabilities. Received conclusions, which enable to optimize financial management system of the enterprise. Ключевые слова. финансовое состояние, устойчивость, показатель, ликвидность financial condition, sustainability indicator liquidity 60