Интернет-торговля

advertisement

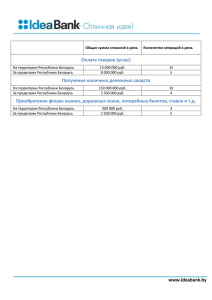

ПАМЯТКА ДЛЯ ИНДИВИДУАЛЬНОГО ПРЕДПРИНИМАТЕЛЯ, ОСУЩЕСТВЛЯЮЩЕГО РОЗНИЧНУЮ ТОРГОВЛЮ ЧЕРЕЗ ИНТЕРНЕТ- МАГАЗИН Интернет-магазин – сайт, содержащий информацию о товарах, продавце, позволяющий осуществить выбор, заказ и (или) приобретение товара. На сегодняшний день торговля по образцам с использованием сети Интернет регулируется: Правилами продажи товаров по образцам, утвержденными постановлением Совета Министров Республики Беларусь от 15.01.2009 г. № 31 (с учетом изменений и дополнений); Правилами осуществления розничной торговли по образцам, утвержденными Постановлением Совета Министров Республики Беларусь от 15.01.2009 № 31 (с учетом изменений и дополнений); Правилами осуществления розничной торговли отдельными видами товаров и общественного питания, утвержденных постановлением Совмина Республики Беларусь от 07.04.2004 г. № 384 (с учетом изменений и дополнений); Постановлением Совета Министров Республики Беларусь от 29.04.2010 № 649 «О регистрации интернет-магазинов в Торговом реестре Республики Беларусь, механизме контроля за их функционированием» (с учетом изменений и дополнений); Законом Республики Беларусь «О торговле» от 28.07.2003 № 231-З (с учетом изменений и дополнений); Законом Республики Беларусь «О защите прав потребителей» от 09.01.2002 № 90-З (с учетом изменений и дополнений). Особенности осуществления розничной торговли через интернетмагазин Для осуществления розничной торговли через интернет-магазин, его необходимо зарегистрировать в Торговом реестре Республики Беларусь в порядке, предусмотренном Положением о порядке регистрации Интернет-магазинов используемых для осуществления розничной торговли в Торговом реестре Республики Беларусь и механизме контроля за их функционированием, утв. Постановлением Совета Министров Республики Беларусь от 29.04.2010 года № 649. Розничная торговля через интернет-магазин может осуществляться вне торгового объекта - путем предоставления описаний товаров, содержащихся в каталогах, проспектах, рекламе, буклетах или представленных в фотографиях или иных информационных источниках, рассылаемых продавцом неопределенному кругу лиц с использованием услуг организаций почтовой связи или распространяемых в средствах массовой информации или любыми другими способами, не запрещенными законодательством (пункт 3 Правил продажи товаров по образцам, утв. Постановлением СМ РБ от 15.01.2009 года № 31). Не допускается продажа через интернет-магазин: изделий из драгоценных металлов и драгоценных камней; пиротехнических изделий; лекарственных средств; биологически активных добавок к пище, подлежащих реализации только через аптеки; - ветеринарных средств; - оружия и патронов к нему; - скоропортящимися продовольственными товарами и кулинарной продукцией (продажа данной продукции допускается только при наличии у продавца торгового объекта, в котором осуществляется реализация таких товаров); - одеждой из натурального меха и кожи; - экземплярами аудиовизуальных произведений, компьютерных программ и фонограмм ; - технически сложными товарами бытового назначения. Данное ограничение установлено Постановлениями Совета Министров Республики Беларусь от 15.01.2009 года № 31 (с учетом изменений и дополнений) и от 07.04.2004 года № 384 (с учетом изменений и дополнений). - Оплата товара покупателем Товары, приобретаемые посредством интернет-магазинов, могут оплачиваться покупателями в форме наличного или безналичного расчета. В настоящее время достаточно широко распространена оплата электронными деньгами при помощи платежных интернет-систем. Порядок совершения операций с электронными деньгами на территории Республики Беларусь регулируется Правилами осуществления операций с электронными деньгами, утвержденными Постановлением Правления Национального банка Республики Беларусь от 26.11.2003 № 201. Под электронными деньгами понимаются хранящиеся в электронном виде единицы стоимости, принимаемые в качестве средства платежа при осуществлении расчетов, как с эмитентом данных единиц стоимости, так и с иными лицами и выражающие сумму безусловного и безотзывного обязательства эмитента по погашению данных единиц стоимости любому лицу, предъявившему их для погашения. Выпуск электронных денег осуществляется путем их обмена на наличные или безналичные денежные средства, а при погашении электронных денег их держатель получает наличные или безналичные денежные средства. Индивидуальные предприниматели, осуществляющие розничную торговлю через интернет-магазины и получившие электронные деньги в оплату за товары предъявляют их к погашению эмитентам. Эмитентами электронных денег на территории республики могут быть только банки, имеющие специальное разрешение (лицензию) Национального банка Республики Беларусь на осуществление банковской деятельности, В Беларуси выпущены в обращение электронные деньги систем EasyPay, "Берлио" (эмитент - ОАО "Белгазпромбанк"), электронные деньги системы ОАО "Технобанк" на технической платформе системы WebMoney Transfer (эмитент - ОАО "Технобанк"). Следует отметить, что Указом Президента Республики Беларусь от 22.02.2000 № 82 установлено, что индивидуальные предприниматели обязаны открывать в банках текущие (расчетные) счета, если: ежемесячный размер выручки от реализации товаров (работ, услуг), кроме выручки, полученной от осуществления видов деятельности, по которым эти предприниматели уплачивают единый налог в соответствии с законодательными актами, превышает сумму, эквивалентную 1000 базовых величин, на первое число месяца, в котором производилась реализация товаров (работ, услуг); прием наличных денежных средств осуществляется с использованием кассовых суммирующих аппаратов или специальных компьютерных систем. Документы, передаваемые покупателю Одновременно с товаром и документом, подтверждающим прием наличных денежных средств, продавец обязан передать покупателю документы, относящиеся к этому товару. К таким документам могут относиться технический паспорт, инструкция по эксплуатации, гарантийный талон, содержащий отметку о дате продажи, сведения о продавце и сервисном центре, подпись продавца и др. (пункт 24 Постановления Совета Министров Республики Беларусь от 15.01.2009 г. № 31). Оформление товаров, реализованных за наличный расчет Законодательство дает субъектам хозяйствования, в том числе индивидуальным предпринимателям право при осуществлении розничной торговли в интернет-магазине (без наличия торгового объекта) принимать наличные денежные средства при продаже товаров без применения кассовых суммирующих аппаратов и (или) специальных компьютерных систем и платежных терминалов (подпункт 2.2 Постановления Совета Министров Республики Беларусь, Национального банка Республики Беларусь от 09.01.2002 № 18/1). С 14 октября 2011 г. вступает в силу Постановление Совета Министров Республики Беларусь и Национального банка Республики Беларусь от 6 июля 2011 г. №924/16 регламентирующее вопросы использования кассового оборудования, платежных терминалов, электронных аппаратов и прием денежных средств при продаже товаров, выполнении работ, оказании услуг. Порядок приема денежных средств при оказании услуг без кассового оборудования приведен в главе 4 Положения о порядке использования кассового оборудования, платежных терминалов, автоматических электронных аппаратов, торговых автоматов и приема наличных денежных средств, банковских пластиковых карточек в качестве средства осуществления расчетов на территории Республики Беларусь при продаже товаров, выполнении работ, оказании услуг, осуществлении деятельности в сфере игорного бизнеса, лотерейной деятельности, проведении электронных интерактивных игр, утвержденного указанным постановлением. В этом случае прием наличных денег осуществляются с использованием первичных учетных документов, информация об изготовлении и реализации которых заносится в электронный банк данных об изготовленных и реализованных бланках первичных учетных документов и контрольных знаках, в порядке, установленном Министерством по налогам и сборам и Министерством финансов. Такие документы должны оформляться на каждого покупателя. Ведение кассовых операций Порядок ведения кассовых операций в национальной валюте регулируется: - инструкцией о порядке ведения кассовых операций и расчетов наличными денежными средствами в белорусских рублях на территории РБ, утвержденная Постановлением Правления Национального банка РБ от 17.01.2008 № 4 - с 1 июля 2011 года - Постановлением Правления Национального банка Республики Беларусь от 29.03.2011 № 107; - правилами организации наличного денежного обращения в Республике Беларусь, утвержденные Постановлением Правления Национального банка РБ от 24.08.2007 № 166 - с 1 июля 2011 года - Постановлением Правления Национального банка Республики Беларусь от 30.03.2011 № 112. Ведение кассовых операций в национальной валюте включает в себя приходные и расходные операции с наличными деньгами, соблюдение лимита остатка кассы и сроков сдачи выручки, получение денежных средств из касс банков, оформление кассовых документов, а также ведение кассовой книги. Лимит остатка кассы индивидуальным предпринимателям не устанавливается. Однако, при желании могут обратиться в банк за установлением лимита остатка кассы, который впоследствии обязаны будут соблюдать в течение срока, указанного в решении банка. Необходимо отметить, что индивидуальные предприниматели самостоятельно определяют порядок и сроки сдачи выручки, размер ее расходования, если ими одновременно соблюдаются два условия: 1. наличная выручка ежемесячно составляет не более 500 базовых величин; 2. прием ее осуществляется с использованием кассовых суммирующих аппаратов, специальных компьютерных систем, билетопечатающих машин, таксометров. В случае если месячная выручка превысила 500 БВ, предприниматель обязан обратиться в банк до 15-го числа месяца, следующего за месяцем, в котором выручка превысила указанный размер, за установлением порядка и сроков сдачи выручки и размера ее расходования Начиная с 1 июля 2011 года индивидуальные предприниматели, открывшие текущие (расчетные) банковские счета самостоятельно определяют порядок и сроки сдачи выручки в решении индивидуального предпринимателя, открывшего текущий (расчетный) банковский счет, оформленный в письменном виде, и сообщают об установленном порядке обслуживающему банку. Все поступления и выдачи наличных денег на основании приходно-кассовых ордеров и расходно-кассовых ордеров учитываются в регистре бухгалтерского учета в порядке определенном главой 3 Постановления Правления Национального банка Республики Беларусь от 17.01.2008 № 4. Регистр ведется по форме в соответствии с требованиями части второй статьи 10 Закона Республики Беларусь «О бухгалтерском учете и отчетности». Следует отметить, что имеют право не вести регистр бухгалтерского учета индивидуальные предприниматели: - не использующие наемный труд; - плательщики единого налога, в том числе осуществляющие одновременно деятельность с уплатой налогов, в порядке, установленном законодательством Республики Беларусь, расчеты по которой производятся только в безналичном порядке, независимо от использования ими наемного труда. Начиная с 1 июля 2011 года индивидуальные предприниматели самостоятельно определяют необходимость ведения кассовой книги. Уплата налогов Индивидуальный предприниматель, осуществляющий розничную торговлю, в том числе через Интернет-магазин, может применять особые режимы налогообложения, такие как упрощенная система налогообложения (глава 34 Налогового кодекса РБ), единый налог с индивидуальных предпринимателей и иных физических лиц (Указ Президента РБ от 18.06.2005 № 285 и глава 35 Налогового кодекса РБ), либо предприниматель вправе уплачивать налоги в общеустановленном законодательством Республики Беларусь порядке. Единый налог с индивидуальных предпринимателей и иных физических лиц Плательщики Плательщиками единого налога являются ИП при: осуществлении розничной торговли товарами, отнесенными к товарным группам, указанным в ст. 296 Кодекса: - в магазине, торговая и общая площади которого не превышают соответственно 15 и 100м2; - на торговых местах, на рынках, в расположенном на торговом месте ином торговом объекте, общая площадь которого не превышает 100м2. - с использованием торговых автоматов, при развозной и разносной торговле, а также в предусмотренных законодательством формах без наличия торгового объекта; - через торговые объекты общественного питания, относящиеся к мелкорозничной торговой сети общественного питания (миникафе, летние и сезонные кафе). ИП плательщики единого налога, осуществляющих розничную торговлю и имеющих на все реализуемые товары, документы, подтверждающие их приобретение вправе с начала календарного месяца не уплачивать единый налог а уплачивать налоги, сборы (пошлины) по всем реализуемым товарам в соответствии с законодательными актами. Предприниматели при осуществлении розничной торговли дополнительно уплачивают НДС в фиксированных суммах по ввезенным на территорию РБ с территории РФ товарам, в случае отсутствия документов на эти товары. Ставки налогов Ставки единого налога для Минской области установлены Решением Минского областного Совета депутатов от 06.04.2010 г. № 255 (в ред. от 06.05.2011г. №81) в зависимости от вида реализуемых товаров. Порядок и сроки уплаты Налоговая декларация (расчет) по налогу и уплата осуществляется не позднее 28-го числа месяца, предшествующего месяцу осуществления деятельности. ИП, зарегистрированными впервые, а также при продаже товаров на торговых местах на рынках, в развозной и разносной торговой сети менее 15 дней – налоговая декларация по налогу и уплата осуществляется не позднее дня, предшествующего дню начала деятельности. Если фактически полученная индивидуальным предпринимателем выручка в месяц превысила 30-ти кратную сумму единого налога, исчисленную* за соответствующий месяц, с суммы такого превышения производится доплата этого налога в размере 8%. (* при определении 30-ти кратного размера не учитываются льготы применяемые плательщиками в соответствии со ст. 297 Кодекса и повышающий коэффициент, установленный п. 6 ст. 298 Кодекса, 2,0 применяемый плательщиками реализующие товары импортного производства). Определяется как двукратная сумма причитающегося к уплате единого налога без учета повышающего коэффициента 2,0 (применяется плательщиками реализующие товары импортного производства). Доплата единого налога производится не позднее 28-го числа месяца, следующего за месяцем, в котором образовалась сумма превышения выручки фактической полученной над тридцатикратной суммой единого налога, исчисленной* за соответствующий календарной месяц. НДС при ввозе товаров с территории Российской Федерации и Казахстана на территорию РБ в соответствии с Соглашением о принципах взимания косвенных налогов при экспорте и импорте товаров, выполнении работ, оказании услуг в таможенном союзе (0%, 10%, 20%) Налоговая декларация по НДС и его уплата осуществляется не позднее 20-го числа месяца, следующего за месяцем принятия на учет ввезенных товаров. Порядок предоставления налоговой декларации и срок уплаты установлен в таком же порядке как для единого налога. Общий порядок налогообложения Общий порядок налогообложения применяется: 1. при реализации товаров юридическим лицам и индивидуальным предпринимателям, а также иным физическим лицам на основании договоров поручения, комиссии, иных аналогичных гражданско-правовых договоров; 2. при реализации товаров, не перечисленных в ст. 296 Кодекса; 3. при наличии у ИП на все реализуемые товары, документов, подтверждающих их приобретение. Подоходный налог – 15% с суммы дохода полученного в результате осуществления предпринимательской деятельности. НДС*по реализации товаров в соответствии с главой 11 Налогового кодекса РБ. Ставки применяются 0%, 10%, 20% и др. *Согласно ст. 90, ст. 91 Кодекса ИП являются плательщиками НДС по реализации товаров: 1. самостоятельно признающие себя плательщиками НДС; или 2. если за три предшествующих последовательных календарных месяца выручка от реализации превысила в совокупности 40000 евро по курсу, Нацбанком РБ на последнее число последнего из таких месяцев. НДС при ввозе товаров с территории Российской Федерации и Казахстана на территорию РБ в соответствии с Соглашением о принципах взимания косвенных налогов при экспорте и импорте товаров, выполнении работ, оказании услуг в таможенном союзе (0%, 10%, 20%) и иные налоги, сборы (пошлины) при наличии объектов налогообложения. Налоговая декларация представляется не позднее 20-го числа месяца, следующего за отчетным кварталом, уплата налога не позднее 22-го числа месяца, следующего за отчетным кварталом. Налоговая декларация представляется не позднее 20-го числа и уплата налога не позднее 22-го числа месяца, следующего за отчетным периодом (месяцем, кварталом). Налоговая декларация по НДС и его уплата осуществляется не позднее 20-го числа месяца, следующего за месяцем принятия на учет ввезенных товаров. Упрощенная система налогообложения Упрощенная система налогообложения применяется при: 1. реализации товаров юридическим лицам и индивидуальным предпринимателям, а также иным физическим лицам на основании договоров поручения, комиссии, иных аналогичных гражданско-правовых договоров; 2. реализации товаров, не перечисленных в ст. 296 Кодекса; 3. наличии у ИП на все реализуемые товары, документов, подтверждающих их приобретение. Для применения упрощенной системы налогообложения вновь зарегистрированным индивидуальным предпринимателям следует обратиться в течение 20-ти рабочих дней со дня регистрации в качестве ИП в налоговый орган по месту постановки на учет с соответствующим заявлением. 8 % от валовой выручки. 6 % от валовой выручки с уплатой НДС. 15 % от валового дохода. Налоговая декларация (расчет) представляется не позднее 20-го числа месяца, следующего за отчетным месяцем (кварталом), уплата налога не позднее 22-го числа месяца, следующего за отчетным периодом (месяцем, кварталом). НДС при ввозе товаров с территории Российской Федерации и Казахстана на территорию РБ в соответствии с Соглашением о принципах взимания косвенных налогов при экспорте и импорте товаров, выполнении работ, оказании услуг в таможенном союзе" (0%, 10%, 20%) Налоговая декларация по НДС и его уплата осуществляется не позднее 20-го числа месяца, следующего за месяцем принятия на учет ввезенных товаров. Ведение учета В зависимости от применяемой системы налогообложения ведение учета индивидуальными предпринимателями осуществляется: плательщиками единого налога - в соответствии с инструкцией о порядке ведения книги учета движения товаров, утвержденной Постановлением Министерства по налогам и сборам Республики Беларусь от 14.04.2005 № 51/49 (с изменениями и дополнениями) и инструкцией о порядке ведения учета выручки от реализации товаров, утвержденной Постановлением Министерства по налогам и сборам Республики Беларусь от 15.11.2010 № 82 (с изменениями и дополнениями). плательщиками, уплачивающими налоги в общеустановленном законодательством РБ порядке - в соответствии с инструкцией о порядке ведения учета доходов, расходов и хозяйственных операций индивидуальными предпринимателями, утвержденной Постановлением Министерства по налогам и сборам Республики Беларусь от 15.11.2010 года № 82 (с изменениями и дополнениями). Состав профессиональных налоговых вычетов (расходов, связанных с осуществлением предпринимательской деятельностью) определен статьей 169 главы 16 Особенной части Налогового кодекса Республики Беларусь. плательщиками, применяющими упрощенную систему налогообложения - в книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему, и порядок ее заполнения утвержден постановлением Министерства по налогам и сборам Республики Беларусь, Министерства финансов Республики Беларусь, Министерства труда и социальной защиты Республики Беларусь и Министерства статистики и анализа Республики Беларусь от 19.04.2007 № 55/60/59/38 (с дополнениями), либо по желанию плательщика в соответствии с инструкцией о порядке ведения учета доходов, расходов и хозяйственных операций индивидуальными предпринимателями, утвержденной Постановлением Министерства по налогам и сборам Республики Беларусь от 15.11.2010 года № 82 (с изменениями и дополнениями). Плательщиками, применяющими упрощенную систему налогообложения с уплатой налога на добавленную стоимость, учет должен вестись в порядке, определенном инструкцией о порядке ведения учета доходов, расходов и хозяйственных операций индивидуальными предпринимателями, утвержденной Постановлением Министерства по налогам и сборам Республики Беларусь от 15.11.2010 года № 82 (с изменениями и дополнениями). Инспекция МНС Республики Беларусь по Молодечненскому району