Экономика замедления - Высшая школа экономики

advertisement

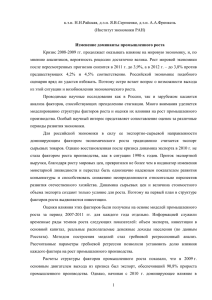

Изменение доминанты промышленного роста 1 Н.РАЙСКАЯ, канд. экон. наук, Я.СЕРГИЕНКО, д-р экон. наук, профессор А.ФРЕНКЕЛЬ, д-р экон. наук, профессор (Институт экономики РАН) Кризис 2008-2009 годов продолжает сохранять свое влияние на мировую экономику. Последние прогнозы экспертов Всемирного Банка указывают на возможное снижение темпов роста мировой экономики в 2012-2013 годах до 3,4% и 4,0% соответственно. Еще несколько месяцев назад оценки были на 0,4-0,5 п.п. выше. Также будут медленнее расти и объемы мировой торговли. По прогнозам МВФ они вырастут в 2012 году на 3,8% и в 2013- на 5,4%. Темпы роста ВВП Еврозоны, согласно данным Евростата, в 2010 году достигли 1,8% и, по прогнозам Еврокомиссии, в 2011 и 2012 годах останутся практически на том же уровне соответственно 1,8% и 1,9%. В еврозоне в 2012 году даже ожидается рецессия, а на развивающихся рынках происходит резкое снижение темпов роста из-за остановки притока капитала, трудностей с рефинансированием существующего долга и ограничений экспортного спроса со стороны развитых стран. Такая же понижательная динамика наблюдается и в США. Если в 2010 году темпы роста ВВП составили 3,0%, то, по оценке МВФ, в 2011 году они снизились до 1,7%, а 2012 году составят 1,8%, в 2013 году – 2,2%. Согласно прогнозам МВФ темп роста ВВП развитых стран вплоть до 2016 года не превысит 2,0%, а мировой экономики – 4,0%. Бюджетные проблемы в США и ЕС, рост задолженностей и угрозы дефолтов дестабилизируют ситуацию на мировых товарных и финансовых рынках, а это, к сожалению, как показывает опыт, отрицательно сказывается на отечественной экономике в ее нынешнем состоянии. Российская экономика, как экспортноориентированная, может рассчитывать только на умеренные темпы роста. Прирост валового внутреннего продукта в 2011 году, по данным Росстата, составил 4,3%. В 2012 году по прогнозу Минэкономразвития темпы прироста снизятся 1 Статья подготовлена при финансовой поддержке Российского гуманитарного научного фонда (РГНФ) проект № 11-02-00335а до 3,7%, а в 2013 году – до 4,0%. Прогноз института экономики РАН несколько ниже: 3,4% и 3,9%. Еще более пессимистичен прогноз МВФ: 3,3% и 3,5%. Анатомия восстановительной динамики. Главная проблема для России состоит в том, что основой развития экономики по-прежнему является экспортно-сырьевая направленность национального хозяйства. И если в предкризисные годы внутренний и внешний спрос примерно в равной степени определяли динамику экономического развития, то теперь все вернулось к ситуации конца 1990-х годов. Восстановительный процесс тогда начался с оживления внешнего спроса на продукцию предприятий сырьевого сектора. Последующий приток экспортной выручки в страну запустил процесс восстановления внутреннего потребительского и инвестиционного спроса. Эта схема была дополнена значительной девальвацией рубля. Результатом стало ускоренное развитие экономики. Начало восстановления после кризиса 2008-2009 годов было аналогичным, т.е. первым восстановился физический объем экспорта, дополненный ростом мировых цен на энергоносители. Но начавшийся в 2010 году рост экономики застопорился, внутренний спрос начал стагнировать, а инвестиционные процессы не обрели прежней динамики. В России преодоление кризиса проходило аналогично развитым странам, только с некоторым запозданием. В США и Европе быстрому восстановлению экономик способствовала монетарная и бюджетная политика, направленная на компенсацию проблем частного сектора. В России также осуществлялась комбинация расширения бюджетной и монетарной поддержки экономики. На пике кризиса к февралю 2009 года в России величина денежного предложения упала до 11430,9 млрд. рублей (для сравнения: в докризисный пик в августе 2008 года денежная масса М2 составила 13842,6 млрд. рублей). Спад экономики в 2009 году достиг 7,8%. Для выхода из кризиса государство значительно расширило свои расходы, которые достигли 42,1% ВВП в 2009 году (консолидированный бюджет) против 34,0% ВВП в 2008 году, что обусловило дефицит в размере 7,2% ВВП против соответственно профицита в 4,2% ВВП годом ранее. Параллельно стали восстанавливаться внешние рынки, что стало основой для расширения денежного предложения. К январю 2010 года величина денежной массы (показатель М2) достигла 15267,6 млрд. рублей, к январю 2011 года – 20011,9 млрд. 2 рублей, к январю 2012 года – 24543,4 млрд. рублей. В результате значительно улучшился доступ предприятий к кредитам. В 2010 году прирост портфеля банковских кредитов корпоративным клиентам составил 12%, в 2011 году уже превысил 27%. В результате всех этих мер, экономика стала восстанавливаться. Затянувшийся спад сменился приростом ВВП. Как и в случае с другими странами, улучшение экономической ситуации сразу же привело к попыткам ограничить уровень бюджетной и монетарной поддержки экономики. Расходы государства (в % к ВВП) и темпы наращивания денежной массы стали сокращаться, но не такими темпами, как во многих развитых странах. Причина – достаточно благоприятная внешняя конъюнктура, которая привела к значительному превышению фактических доходов бюджета над плановым уровнем. В частности, фактические доходы бюджета в 2011 году составили 11352,2 млрд. рублей или 21,1% ВВП против 8844,6 млрд. рублей или 17,6% ВВП в исходной версии закона о бюджете на 2011 год. В результате фактические расходы бюджета в 2011 году составили 10935,7 млрд. рублей (20,3% ВВП), что в относительном выражении оказалось меньше уровня 2010 года – 22,7% ВВП (10115,6 млрд. рублей), но все равно несколько лучше исходного прогноза расходов. Таким образом, в отличие от большой группы развитых стран России удалось избежать поспешного сжатия бюджетной и монетарной политики, что должно было бы привести к ускоренному восстановлению после кризиса. Но этого не произошло. И главной причиной стала зависимость российской экономики от внешней торговли. Доминанты роста отечественной экономики. Ухудшение экономической ситуации в Европе автоматически означает для нас снижение экспорта, который формирует существенную часть производства в нашей стране. Именно экспорт сырьевых товаров традиционно считается доминирующим фактором экономического роста в нашей стране. На первый взгляд, для такого мнения есть все основания. Резкое падение стоимости сырья на мировых рынках в 2008 году обернулось снижением экспорта и значительным спадом экономики, а восстановление мировых цен и рост экспорта в 2009 году совпали с преодолением кризиса. Однако восстановленная динамика экспорта не стала фактором роста производства. Расширение экономической активности в экспортном секторе вело к росту заказов на продукцию остальной экономики, создавало предпосылки для оживления в 3 других отраслях. Одновременно расширяющиеся поставки за рубеж означали приток ликвидности в страну и расширение денежного предложения. Поэтому показатель экспорта до кризиса оказывался одновременно и параметром снижения хозяйственной неопределенности, и параметром расширения ликвидности. С наступлением кризиса ситуация изменилась. Приток экспортной выручки продолжает оставаться индикатором ликвидности, но он перестал быть однозначно надежным показателем развития конъюнктуры. В течение последних двух лет стоимостной объем экспорта и мировые сырьевые цены устойчиво росли. Причем, темпы роста в ряде случаев опережали предкризисные значения. Однако подобная динамика не трансформировалось в кардинальное изменение конъюнктурной ситуации для остальной экономики. Рост экспорта и сырьевых цен перестал способствовать снижению неопределенности относительно перспектив развития отечественного хозяйства. С одной стороны, рост мировых цен в последние месяцы в значительной степени был вызван спекулятивными тенденциями, в частности, нестабильностью политической ситуации на Ближнем Востоке и Севере Африки. Фундаментальные факторы роста сырьевых цен неясны, как и прогноз роста мировой экономики. С другой стороны, просто высокого уровня экспорта России уже недостаточно. В частности, для обеспечения бездефицитного бюджета, например, в 2012 году потребуется уровень цены нефти на уровне 118-120 долларов за баррель. И это тоже важный источник неопределенности относительно будущего, ведь расходы консолидированного бюджета формируют свыше 37% ВВП. Таким образом, высокие цены на нефть и экспортные доходы уже не означают высокие темпы расширения экономики. В настоящее время динамика сырьевых цен и величина экспорта превратилась не более чем в индикатор изменения монетарной ликвидности. Они создают условия для роста, но сам рост, в первую очередь, зависит от того, насколько частный сектор готов поверить в перспективы расширения в будущем и начать инвестировать. И именно поэтому на первый план в структуре факторов роста выдвинулись инвестиции. Этот вывод подтверждают и наши расчеты модели промышленного роста. Для определения структуры факторов промышленного роста нами были использованы методы математической статистики. Исходная информация представлена 4 временными рядами темпов роста в % к предыдущему месяцу (данные Росстата) за период с января 2007 года по декабрь 2011 года следующих показателей: объем экспорта, инвестиции в основной капитал, реальные располагаемые денежные доходы населения. Последняя переменная была включена для того, чтобы обеспечить более точный учет интересующих нас параметров изменения выпуска. Моделируемый показатель - темп роста промышленного производства. Расчеты проводились по методу гребневой регрессии [1], [2], позволяющей учитывать наличие мультиколлинеарности [3] в исходной матрице фактороваргументов. Модель строилась для нескольких периодов, чтобы оценить динамику в изменении структуры факторов промышленного роста (см. табл. 1). Таблица 1 Структура факторов промышленного роста (в %) Период Доля влияния фактора Экспорт Инвестиции Реальные располагаемые доходы 2007 г. 71,2 28,2 0,6 2008 г. 61,1 35,9 3,0 2009 г. 90,8 3,6 5,6 2010 г. 64,4 33,2 2,4 2011 г. 35,4 62,7 1,9 Источник: расчеты ИЭ РАН Анализ роста. Как видно из табл. 1, в 2009 году, т.е. в первый год посткризисного восстановления, основным двигателем выхода из кризиса был экспорт, обеспечивший 90,8% прироста промышленного производства. Однако начиная с 2010 года начала увеличиваться доля инвестиций. В 2010 году их доля вернулась на докризисный уровень и составила 33,2%, а в 2011 году инвестиции приобрели доминирующее влияние в структуре факторов промышленного роста, достигнув 62,7%. Причем, следует обратить внимание на то, что падение роли экспорта происходило на фоне стабильно улучшающейся внешней конъюнктуры. По данным Банка России, стоимостная величина экспорта увеличилась за 2011 года на 30,4%. При этом средняя цена нефти марки 5 URALS достигла по итогам года 109,3 долларов США/баррель против 78,2 долларов США/баррель в 2010 году и 60,9 долларов США/баррель в 2009 году. Иными словами, никаких внешних причин для снижения роли фактора экспорта не было. А значит, наблюдаемое в настоящее время повышение роли инвестиций в структуре факторов промышленного роста является отражением внутриэкономических процессов в нашей стране. С одной стороны, динамика вложений в основной капитал опережает рост промышленности. По данным Росстата, инвестиции в 2011 году выросли на 8,3%. Причем, в сентябре-декабре их месячный прирост к аналогичному периоду прошлого года колебался в пределах от 7,7% до 8,9%. Однако с другой стороны, масштаб инвестиций и их структура явно свидетельствуют о системных ограничениях перспектив экономического роста в России. Начнем со структуры инвестиций. Наибольшую долю вложений в основной капитал формируют отрасли сырьевого и топливно-энергетического сектора. ТЭК определяет свыше 67%, а сырьевой комплекс – порядка 18% инвестиций. Отметим, что именно здесь существенную роль играют государственные или полугосударственные предприятия. Для справки: первые 50 компаний с государственным участием дают примерно 35-50% объема промышленного производства России. Однако такие компании не всегда характеризуются наибольшей эффективностью вложений. В частности, строительство ТЭС на угле в России в долларах на кВт мощности обходится в 3,5 раза дороже, чем Китае и на 40% дороже, чем в странах Евросоюза. При этом доминирование крупных компаний сырьевого сектора в структуре вложений в основной капитал накладывает свои ограничения и на институциональную среду. Этому типу инвесторов не требуются прозрачные института, обеспечивающие равные условия для участников рынка. Более того, наличие связей с государством и возможности извлекать «политическую ренту» является одним из источников конкурентного преимущества таких компаний. Как следствие, инвестиционный климат в России стабильно плох, а доля независимых частных компаний, компаний малого и среднего размера в структуре вложений в основной капитал ничтожна. В частности, согласно недавнему исследованию Всемирного Банка, Россия занимает 120-е место из 183-х по легкости ведения бизнеса в мире. При этом по показателям, напрямую связанным с 6 инвестиционной деятельностью, ситуация еще хуже. По параметру «подключение к системе энергоснабжения» мы худшие в мире, по показателю «получение разрешения на строительство» - шестые с конца рейтинга. При этом по коррупционному рейтингу Transparency International Россия также заняла в 2011 году 143-ю позицию из 182-х возможных, оказавшись на одном уровне с Нигерией, Того и Угандой. Сложная институциональная среда оказывается своеобразным налогом, который должен учитываться предприятиями при оценке окупаемости инвестиций. А значит, значительная часть вложений, которая в других случаях была бы прибыльной, остается нереализованной. Неслучайно поэтому суммарная доля вложений в основной капитал в структуре ВВП в России едва превышает 20%. Для сравнения: для России целевым уровнем на переход в инновационную модель роста является минимум 28-30% ВВП. А в Китае, например, этот показатель превышает 39%. Высокая концентрация инвестиций означает еще целый ряд проблем. В частности, значительно повышаются риски для устойчивого развития экономики. Экономика экспортного сырьевого сектора не только очень уязвима от внешней конъюнктуры рынка. Пониженная эффективность монополий негативно влияет на другие отрасли экономики. Возьмем, например, ТЭК. За последние двадцать лет, по данным BP, доля России в мировой добыче природного газа сократилась с 29% до 18% из-за неспособности отечественного лидера отрасли удерживать необходимые темпы ввода новых месторождений. Нарастающая потребность инвестиций в этих условиях в том числе ведет к опережающему темпу росту внутренних цен на энергоносители. Понятно, что из-за повышенной энергоемкости экономики, рост сырьевых и энергетических цен сказывается на отечественной промышленности значительно больше, чем на конкурентах за рубежом. По данным Росстата, прирост индекса цен производителей промышленной продукции за 2011 год составил 12,0%. При этом отпускные цены в добыче полезных ископаемых выросли на 26,3%, в производстве и распределении электроэнергии, газа и воды – на 5,1%, в обрабатывающих отраслях промышленности – на 8,3%. И неслучайно поэтому, согласно опросам Центра конъюнктурных исследований Высшей школы экономики (ЦКИ ВШЭ), доля компаний 7 промышленности, которая отмечает опережающий рост цен на приобретаемое сырье и материалы более, чем в два раза превышает удельный вес компаний, которые увеличивают отпускные цены. Структурные искажения экономики ведут также к нарастанию и других элементов затрат, в частности трудовых (частично и через эффект укрепления рубля). Крупнейшие сырьевые и топливные компании отчасти защищены от этой тенденции внешней конъюнктурой. Для остальных отраслей эта динамика ведет к падению конкурентоспособности. По оценкам Центра Развития, только в III квартале 2011 года удельные трудовые издержки в евро по промышленности России выросли на 3,0%, в том числе обрабатывающей промышленности – на 2,6% относительно аналогичного периода 2010 года. Однако ограничения на пути расширения инвестиций не ограничиваются значительными институциональными ограничениями или опережающим ростом затрат. Не менее важной проблемой является то, что из-за высокого уровня неопределенности относительно будущего роста предприятия не могут четко определиться с выбором модели хозяйствования на перспективу. Фактически они должны выбрать один из двух сценариев. Сценарий 1: Быстрое восстановление. Опыт здесь уже есть. Наиболее успешный период значительной части руководителей отечественных предприятий пришелся на десятилетие высоких темпов роста. Логика развития тогда была однозначной: рынок растет, есть приток ликвидности в страну, любые инвестиции окупаются. Для успеха требовалось увеличивать объем производства, затраты имели меньшее значение. Сценарий 2: Медленное восстановление темпов роста, необходимость борьбы за выживанием на основе жесткой политики сокращения затрат. Здесь опыта у предприятий уже меньше. Более того, выбор этой стратегии будет означать потерю части шансов на быстрое расширение объемов производства. Ведь снижение затрат – это сокращение части персонала, оптимизация производственных мощностей и пр. Ни первый, ни второй сценарий пока не реализуются. Для первого нет предпосылок, для второго – готовности предприятий. В результате пока преобладает промежуточная стратегия. С одной стороны, она характеризуется сохранением относительно высокого уровня ожиданий относительно будущего. С другой стороны, недостаточным уровнем инвестиций при поддержании избыточных затрат, которые 8 могут позволить быстро перейти в режим экспансии. Именно поэтому прогнозы на начавшийся год достаточно пессимистичны. Чтобы переломить тенденцию, потребуется системная политика государства по снятию ключевых ограничений на пути инвестиций. Среди возможных мероприятий могут быть: снижение административных барьеров на пути инвестиций (сроки согласования; затраты, связанные с государственным регулированием) с целью улучшения экономики инвестиций; помощь предприятиям в реализации мероприятий по инвестиционному сокращению затрат, в т.ч. по сокращению избыточной численности персонала; механизмы контроля эффективности и удельной стоимости инвестиций в компаниях, находящихся в зоне прямого контроля государства. Литература 1. Райская Н.Н., Френкель А.А. Применение гребневой регрессии в статистическом моделировании. Экономика и математические методы, 1985. – Т. XXI. – Вып. 4. – с. 715-725. 2. Hoerl A.E., Kennard R.W. Ridge Regression: Aplications to Nonorthogonal Problems. – Technometrics, 1970, v. 12, № 1, p.p. 69-82. 3. Farrar D.E., Glauber F.R. Multicollinearity in Regression Analysis: The Problem Revisited. – The Reviw Economics and Statistics, vol. 49, № 1, 1967, p. 92-107. 9