Порядок исчисления и уплаты авансовых платежей по налогу на прибыль

advertisement

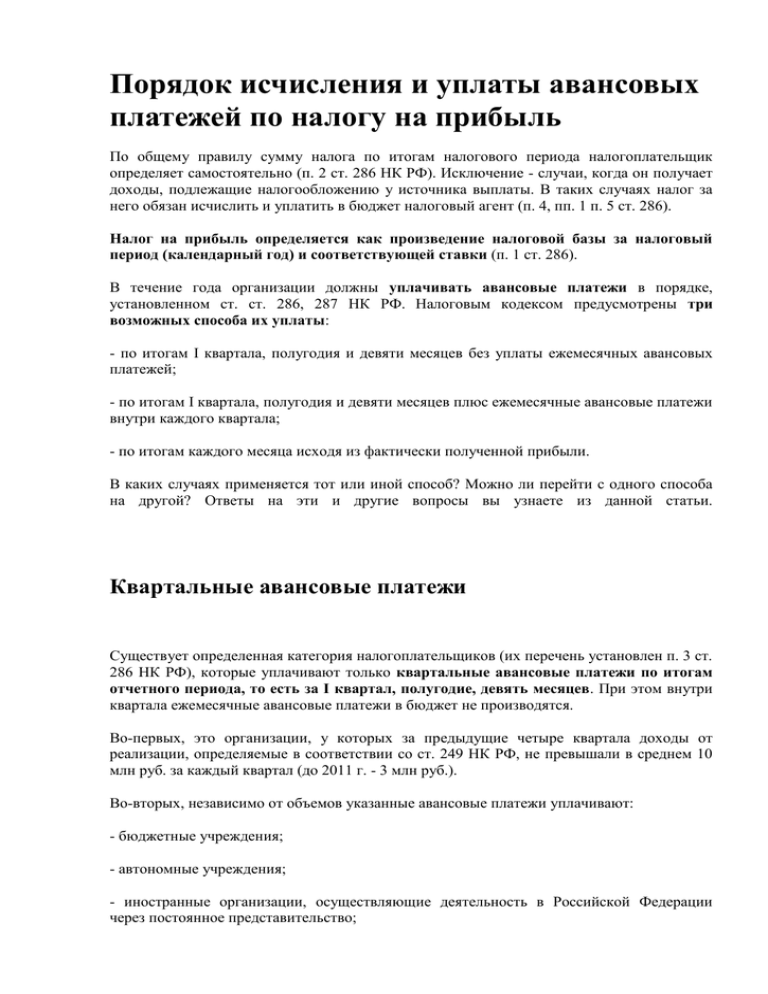

Порядок исчисления и уплаты авансовых платежей по налогу на прибыль По общему правилу сумму налога по итогам налогового периода налогоплательщик определяет самостоятельно (п. 2 ст. 286 НК РФ). Исключение - случаи, когда он получает доходы, подлежащие налогообложению у источника выплаты. В таких случаях налог за него обязан исчислить и уплатить в бюджет налоговый агент (п. 4, пп. 1 п. 5 ст. 286). Налог на прибыль определяется как произведение налоговой базы за налоговый период (календарный год) и соответствующей ставки (п. 1 ст. 286). В течение года организации должны уплачивать авансовые платежи в порядке, установленном ст. ст. 286, 287 НК РФ. Налоговым кодексом предусмотрены три возможных способа их уплаты: - по итогам I квартала, полугодия и девяти месяцев без уплаты ежемесячных авансовых платежей; - по итогам I квартала, полугодия и девяти месяцев плюс ежемесячные авансовые платежи внутри каждого квартала; - по итогам каждого месяца исходя из фактически полученной прибыли. В каких случаях применяется тот или иной способ? Можно ли перейти с одного способа на другой? Ответы на эти и другие вопросы вы узнаете из данной статьи. Квартальные авансовые платежи Существует определенная категория налогоплательщиков (их перечень установлен п. 3 ст. 286 НК РФ), которые уплачивают только квартальные авансовые платежи по итогам отчетного периода, то есть за I квартал, полугодие, девять месяцев. При этом внутри квартала ежемесячные авансовые платежи в бюджет не производятся. Во-первых, это организации, у которых за предыдущие четыре квартала доходы от реализации, определяемые в соответствии со ст. 249 НК РФ, не превышали в среднем 10 млн руб. за каждый квартал (до 2011 г. - 3 млн руб.). Во-вторых, независимо от объемов указанные авансовые платежи уплачивают: - бюджетные учреждения; - автономные учреждения; - иностранные организации, осуществляющие деятельность в Российской Федерации через постоянное представительство; - некоммерческие организации, не имеющие дохода от реализации товаров (работ, услуг); - участники простых товариществ в отношении доходов, получаемых ими от участия в простых товариществах; - инвесторы соглашений о разделе продукции в части доходов, полученных от реализации указанных соглашений; - выгодоприобретатели по договорам доверительного управления. Квартальные авансовые платежи по налогу на прибыль, исчисленные и уплаченные по итогам отчетных периодов, засчитываются в счет уплаты налога по итогам следующего отчетного (налогового) периода (абз. 5 п. 1 ст. 287 НК РФ). То есть сумма квартального авансового платежа, который организация должна уплатить в бюджет по итогам соответствующего отчетного периода, исчисляется следующим образом: КАПкдоплате = КАПотчетный - КАПпредыдущий, где КАПкдоплате - сумма квартального авансового платежа, подлежащая уплате (доплате) в бюджет по итогам отчетного периода; КАПотчетный - сумма квартального авансового платежа, исчисленная по итогам отчетного периода; КАПпредыдущий - сумма квартального авансового платежа, уплаченная по итогам предыдущего отчетного периода (в текущем налоговом периоде). Если организация не получила прибыль (получила убыток) по итогам отчетного периода, сумма исчисленного квартального авансового платежа будет равна нулю (п. 8 ст. 274, абз. 6 п. 2 ст. 286 НК РФ). Авансовые платежи по итогам отчетного периода уплачиваются не позднее срока, установленного для подачи налоговых деклараций за соответствующий отчетный период (абз. 2 п. 1 ст. 287 НК РФ). Декларацию по налогу на прибыль нужно представить в налоговую инспекцию не позднее 28 календарных дней со дня окончания соответствующего отчетного периода (п. 3 ст. 289 НК РФ). Если 28-е число приходится на день, признаваемый выходным и (или) нерабочим праздничным днем, то в соответствии с п. 7 ст. 6.1 НК РФ срок уплаты переносится на ближайший следующий за ним рабочий день. Согласно п. 3 ст. 58 НК РФ в случае уплаты авансовых платежей в более поздние сроки на сумму несвоевременно уплаченных авансовых платежей начисляются пени в порядке, предусмотренном ст. 75 НК РФ. Нарушение порядка исчисления и (или) уплаты авансовых платежей не может рассматриваться в качестве основания для привлечения лица к ответственности за нарушение законодательства о налогах и сборах. То есть привлечь организацию к ответственности по ст. 122 НК РФ (за неуплату или неполную уплату сумм налога) налоговая инспекция не вправе. Пример 1. Организация уплачивает квартальные авансовые платежи. Предположим, что облагаемая база по налогу на прибыль в течение года составляла: - за I квартал - 3000 руб.; - за полугодие - 1000 руб.; - за девять месяцев - убыток 2000 руб.; - за год - 4000 руб. Ставка налога равна 20%, в том числе в федеральный бюджет - 2%, в бюджет субъекта РФ - 18%. Суммы отражаются в листе 02 декларации в следующем порядке. По строке 180 указывается общая сумма квартального авансового платежа, рассчитанная по итогам соответствующего отчетного периода (в том числе по строке 190 - в федеральный, по строке 200 - в бюджет субъекта РФ). В декларации за полугодие, девять месяцев, год организация в листе 02 отразит по строкам 210, 220, 230 суммы начисленных авансовых платежей за предыдущий отчетный период, то есть в эти строки будут перенесены суммы из строк 180, 190, 200 декларации за предыдущий отчетный период - I квартал. В налоговых декларациях будут отражены следующие показатели: Показатели листа 02 декларации Код I Девять Полугодие Год строки квартал месяцев Сумма исчисленного налога на прибыль 180 600 200 - 800 - в федеральный бюджет 190 60 20 - 80 - в бюджет субъекта РФ 200 540 180 - 720 Сумма начисленных авансовых платежей за отчетный (налоговый) период 210 - 600 200 - - в федеральный бюджет 220 - 60 20 - - в бюджет субъекта РФ 230 - 540 180 - - в федеральный бюджет 270 60 - - 80 - в бюджет субъекта РФ 271 540 - - 720 - в федеральный бюджет 280 - 40 20 - - в бюджет субъекта РФ 281 - 360 180 - Сумма налога на прибыль к доплате Сумма налога на прибыль к уменьшению В связи с тем что организация не уплачивает ежемесячные авансовые платежи, платеж за I квартал в размере 600 руб. (60 + 540) подлежит уплате не позднее 28 апреля. За полугодие авансовый платеж составил 200 руб. За этот период организация получила прибыли меньше, чем в предыдущем отчетном периоде, а за I квартал был перечислен платеж в размере 600 руб., поэтому в декларации за полугодие будет отражена сумма к уменьшению - 40 руб. (федеральный бюджет) и 360 руб. (бюджет субъекта РФ). Организация имеет право подать в налоговый орган заявление о зачете суммы образовавшейся переплаты по налогу в уплату предстоящих платежей либо о возврате указанной суммы на расчетный счет. Порядок зачета и возврата сумм излишне уплаченных налогов установлен в ст. 78 НК РФ. По итогам девяти месяцев организация получила убыток. Налоговая база и сумма авансового платежа за этот отчетный период равны нулю. Ранее начисленный авансовый платеж за полугодие сторнируется. В итоге к возврату из бюджета подлежат суммы 20 руб. и 180 руб. По итогам года организация получила прибыль в размере 4000 руб. Значит, по итогам налогового периода в срок не позднее 28 марта подлежит уплате сумма налога в размере 800 руб. (4000 руб. x 20%). Организации, уплачивающие только квартальные авансовые платежи по итогам отчетного периода в соответствии с п. 3 ст. 286 НК РФ, строки 290 - 310 не заполняют. Ежемесячные авансовые платежи внутри отчетного периода Если налогоплательщик не относится к организациям, указанным в п. 3 ст. 286 НК РФ, помимо квартальных авансовых платежей он обязан уплачивать ежемесячные авансовые платежи (абз. 2 п. 2 ст. 286). Предположим, организация не относится к бюджетным, автономным, иностранным, некоммерческим и другим перечисленным в п. 3 ст. 286. Ее обязанность перечислять ежемесячные авансовые платежи зависит только от объемов выручки. Как правильно произвести расчет? Отметим, что в расчет берутся только доходы от реализации, определяемые в соответствии со ст. 249 НК РФ, внереализационные доходы не учитываются. При этом показатель выручки от реализации товаров (работ, услуг), имущественных прав не включает суммы НДС и акцизов, предъявленные к оплате покупателям. В расчете участвуют идущие подряд четыре квартала (независимо от того, относятся они к одному налоговому периоду или к разным). Средняя величина доходов от реализации за предыдущие четыре квартала определяется так: суммируются доходы от реализации за каждый из предыдущих четырех кварталов, полученная сумма делится на четыре. На практике возможна ситуация, когда в каких-то из четырех подряд идущих кварталов выручка превышает 10 млн руб., но при этом средняя величина выручки за этот период составила менее 10 млн руб. - тогда ежемесячные авансовые платежи организация не уплачивает (см. Письмо УФНС по г. Москве от 01.12.2009 N 16-15/125940). Пример 2. Общая величина выручки за 2010 г. у организации составила: - в I квартале - 9 300 000 руб.; - во II квартале - 9 400 000 руб.; - в III квартале - 10 600 000 руб.; - в IV квартале - 10 900 000 руб. В I квартале 2011 г. выручка равнялась 9 000 000 руб. Определим, обязана ли организация уплачивать ежемесячные авансовые платежи в течение I и II кварталов 2011 г. Для I квартала 2011 г. Средняя величина доходов от реализации за предыдущие четыре квартала определяется исходя из общей суммы доходов, полученных в I, II, III и IV кварталах 2010 г., и составляет: (9,3 + 9,4 + 10,6 + 10,9) млн руб. / 4 = 10,05 млн руб. Это больше, чем 10 млн руб., следовательно, в I квартале организации необходимо уплачивать ежемесячные авансовые платежи. Для II квартала 2011 г. Названная величина определяется исходя из общей суммы доходов, полученных во II, III и IV кварталах 2010 г. и I квартале 2011 г. Она составляет: (9,4 + 10,6 + 10,9 + 9) млн руб. / 4 = 9,975 млн руб. Это меньше 10 млн руб., следовательно, во II квартале организация не обязана уплачивать ежемесячные авансовые платежи. Перейдем к порядку определения размера ежемесячного авансового платежа, который установлен в абз. 3 - 5 п. 2 ст. 286 НК РФ. Отметим, что ежемесячный авансовый платеж, подлежащий уплате в течение каждого квартала текущего налогового периода, рассчитывается исходя не из фактически полученной, а из предполагаемой прибыли, размер которой определяется по итогам предыдущего квартала. Например, сумма ежемесячного авансового платежа, подлежащая уплате в I квартале текущего налогового периода, принимается равной сумме ежемесячного авансового платежа, подлежащей уплате налогоплательщиком в IV квартале предыдущего налогового периода. Сумма ежемесячного авансового платежа, подлежащая уплате во II квартале текущего налогового периода, принимается равной 1/3 суммы авансового платежа, исчисленной за I квартал текущего года. Сумма платежа в III квартале - равной 1/3 разницы между суммой авансового платежа, рассчитанной по итогам полугодия, и суммой авансового платежа, рассчитанной по итогам I квартала. Сумма платежа в IV квартале - равной 1/3 разницы между суммой авансового платежа, рассчитанной по итогам девяти месяцев, и суммой авансового платежа, рассчитанной по итогам полугодия. Обратите внимание! Если рассчитанная таким образом сумма ежемесячного авансового платежа отрицательна или равна нулю, указанные платежи в соответствующем квартале не осуществляются. Сведем данные правила в таблицу, где ежемесячный авансовый платеж (план) обозначим как ЕАП, а авансовый платеж по итогам отчетного периода (факт) - как АП. Период Сумма ЕАП, подлежащая уплате В I квартале Сумма ЕАП, подлежащая уплате в IV квартале предыдущего налогового периода Во II квартале 1/3 суммы АП по итогам I квартала В III квартале 1/3 x (АП по итогам полугодия - АП по итогам I квартала) В IV квартале 1/3 x (АП по итогам девяти месяцев - АП по итогам полугодия) При заполнении декларации по налогу на прибыль организации необходимо учесть следующие особенности (п. 5.11 Порядка заполнения декларации). Сумма ежемесячных авансовых платежей, подлежащая уплате в квартале, следующем за отчетным периодом, за который представлена декларация, указывается по строкам 290 - 310. Сумма платежей по строке 290 определяется как разница между суммой исчисленного налога на прибыль за отчетный период, отраженной по строке 180, и суммой исчисленного налога на прибыль, указанной по такой же строке листа 02 декларации за предыдущий отчетный период. Например, в декларации за девять месяцев по строке 290 указывается сумма ежемесячных авансовых платежей на IV квартал, исчисленная как разность строки 180 декларации за девять месяцев и строки 180 декларации за полугодие. В этом же размере уплачиваются авансовые платежи в I квартале следующего налогового периода. В декларации за I квартал по строке 290 указывается сумма ежемесячных авансовых платежей, подлежащая уплате во II квартале. Сумма ежемесячных авансовых платежей будет равна сумме исчисленного налога по строке 180 декларации за I квартал. По строкам 300 и 310 указываются суммы ежемесячных авансовых платежей в федеральный бюджет и в бюджет субъекта РФ, которые рассчитываются аналогично расчету показателя по строке 290. По срокам уплаты ежемесячные авансовые платежи в указанные уровни бюджетов распределяются равными долями в размере 1/3 суммы платежа на квартал. Если сумма платежа не делится по трем срокам уплаты без остатка, то остаток прибавляется к ежемесячному авансовому платежу по последнему сроку уплаты. Обратите внимание! В декларации за налоговый период строки 290 - 310 не заполняются. Ежемесячные авансовые платежи, подлежащие уплате в течение отчетного периода, уплачиваются в срок не позднее 28-го числа каждого месяца этого отчетного периода (абз. 3 п. 1 ст. 287 НК РФ). Если указанная дата падает на выходной или праздничный день, то в соответствии со ст. 6.1 НК РФ срок уплаты переносится на ближайший рабочий день. В случае несвоевременной уплаты ежемесячных авансовых платежей организации могут быть начислены пени (абз. 2 п. 3 ст. 58 НК РФ). При этом нужно учитывать следующее. По итогам отчетного (налогового) периода авансовый платеж (налог) к уплате иногда оказывается меньше, чем сумма тех ежемесячных авансовых платежей, которые налогоплательщик перечислил в течение отчетного (налогового) периода. В таком случае пени за несвоевременную уплату ежемесячных авансовых платежей подлежат соразмерному уменьшению (см. п. 2 Постановления Пленума ВАС РФ от 26.07.2007 N 47, Письмо Минфина России от 19.01.2010 N 03-03-06/1/9). Пример 3. Организация уплачивает ежемесячные авансовые платежи. Предположим, что прибыль в 2010 г. составила: - за I квартал - 1 050 000 руб.; - за полугодие - 1 800 000 руб.; - за девять месяцев - 3 750 000 руб.; - за год - 6 000 000 руб. В декларации за девять месяцев 2009 г. по строке 290 указана сумма ежемесячных авансовых платежей за IV квартал в размере 90 000 руб. В этом же размере уплачиваются авансовые платежи в I квартале 2010 г. Ставка налога равна 20%, в том числе в федеральный бюджет - 2%, в бюджет субъекта РФ - 18%. Суммы, которые должны быть отражены в налоговых декларациях за I квартал, полугодие, девять месяцев, а также в целом за 2010 г., представим в таблице. Напомним, что в декларациях по налогу на прибыль показатели отражаются в рублях, тем не менее в данной таблице (для удобства восприятия) показатели даны в тыс. руб. Показатели листа 02 декларации Код I Девять Полугодие Год строки квартал месяцев Сумма исчисленного налога на прибыль 180 210 360 750 1200 - в федеральный бюджет 190 21 36 75 120 - в бюджет субъекта РФ 200 189 324 675 1080 Сумма начисленных авансовых платежей за отчетный (налоговый) период 210 90 420 <*> 510 <*> 1140 <*> - в федеральный бюджет 220 9 42 51 114 - в бюджет субъекта РФ 230 81 378 459 1026 - в федеральный бюджет 270 12 - 24 6 - в бюджет субъекта РФ 271 108 - 216 54 - в федеральный бюджет 280 - 6 - - - в бюджет субъекта РФ 281 - 54 - - Сумма ежемесячных авансовых платежей, подлежащая уплате в квартале, следующем за текущим отчетным периодом 290 210 150 <**> 390 <**> - - в федеральный бюджет 300 21 15 39 - - в бюджет субъекта РФ 310 189 135 351 - Сумм аналога на прибыль к доплате Сумма налога на прибыль к уменьшению ------------------------------<*> Сумма показателей строк 180 и 290 декларации за предыдущий отчетный период (210 + 210 = 420, 360 + 150 = 510, 750 + 390 = 1140). <**> Разность показателей строки 180 деклараций за текущий и предыдущий отчетный периоды (360 - 210 = 150, 750 - 360 = 390). Как следует из данных таблицы, организация должна была произвести платежи в следующие сроки: Сроки (с учетом выходных дней) 28 января Ежемесячные авансовые платежи Налог по итогам отчетного периода к доплате (+), к уменьшению (-) Всего Бюджет Бюджет Федеральный Федеральный субъекта Всего субъекта бюджет бюджет РФ РФ 30 3 27 1 марта 30 3 27 29 марта 30 3 27 28 апреля 70 7 63 28 мая 70 7 63 28 июня 70 7 63 28 июля 50 5 45 30 августа 50 5 45 28 сентября 50 5 45 28 октября 130 13 117 29 ноября 130 13 117 28 декабря 130 13 117 Всего: 840 84 756 120 12 108 -60 -6 -54 240 24 216 300 30 270 Авансовые платежи в I квартале 2011 г. уплачиваются в том же размере, как и в IV квартале предыдущего налогового периода, то есть равняются показателю строки 290 декларации за девять месяцев. Они составляют 390 тыс. руб. Поясним расчеты с бюджетом в июле - сентябре. Как следует из декларации, по итогам полугодия у организации образовалась переплата налога на прибыль. Она подлежит зачету в счет предстоящих платежей по этому или иным налогам, погашения недоимки и пеней или возврату организации в порядке, установленном ст. 78 НК РФ, правила которой применяются также в отношении зачета или возврата сумм излишне уплаченных авансовых платежей (п. 14 ст. 78). Если у налогоплательщика нет недоимки по другим налогам (сборам, пеням, штрафам), ему в данной ситуации целесообразнее зачесть переплату в счет предстоящих платежей в бюджет. На основании письменного заявления налогоплательщика такое решение принимает налоговая инспекция в течение 10 дней со дня получения заявления от организации или со дня подписания акта совместной сверки (п. 4 ст. 78). В соответствии с п. 9 ст. 78 налоговый орган обязан сообщить в письменной форме налогоплательщику о принятом решении о зачете сумм излишне уплаченного налога или об отказе в осуществлении зачета в течение пяти дней со дня принятия соответствующего решения. Как видим, для проведения процедуры зачета должно пройти определенное время. Это значит, что налогоплательщику следует подавать такое заявление вместе с налоговой декларацией. Применительно к нашему примеру 3 налогоплательщик должен был произвести авансовый платеж по сроку 28 июля в размере 50 тыс. руб. (самовольно произвести зачет он не имеет права, а получить к этому сроку решение налогового органа на проведение зачета можно только в случае сдачи налоговой декларации за полугодие в первых числах июля, что на практике маловероятно). Имея на руках решение о проведении зачета ко второму сроку уплаты (28 августа), налогоплательщик вправе не перечислять авансовый платеж, а в третий срок (28 сентября) уплатить 40 тыс. руб. (50 + 50 - 60). Ежемесячные авансовые платежи исходя из фактически полученной прибыли Налогоплательщики имеют право перейти на исчисление ежемесячных авансовых платежей исходя из фактически полученной прибыли, подлежащей исчислению. Подчеркнем, что это касается налогоплательщиков, которые не относятся к организациям, указанным в п. 3 ст. 286 НК РФ (они уплачивают только квартальные платежи). Таким образом, если организация не относится к бюджетным, автономным, иностранным, некоммерческим организациям и другим перечисленным в п. 3 ст. 286 НК РФ, а также если ее доходы от реализации за предыдущие четыре квартала превысили в среднем 10 млн руб. за каждый квартал, то у нее два варианта уплаты авансовых платежей: - либо по итогам каждого отчетного периода плюс ежемесячные авансовые платежи внутри каждого квартала (о чем говорилось в предыдущем разделе); - либо по итогам каждого месяца исходя из фактически полученной прибыли. При выборе второго варианта исчисление сумм авансовых платежей производится налогоплательщиками исходя из ставки налога и фактически полученной прибыли, рассчитываемой нарастающим итогом с начала налогового периода до окончания соответствующего месяца (абз. 7 п. 2 ст. 286 НК РФ). При этом сумма авансовых платежей, подлежащая уплате в бюджет, определяется с учетом ранее начисленных сумм авансовых платежей. Отчетными периодами для налогоплательщиков, исчисляющих ежемесячные авансовые платежи исходя из фактически полученной прибыли, признаются месяц, два месяца, три месяца и т.д. до окончания календарного года (п. 2 ст. 285 НК РФ). Налогоплательщик вправе перейти на уплату ежемесячных авансовых платежей исходя из фактической прибыли, уведомив об этом налоговый орган не позднее 31 декабря года, предшествующего налоговому периоду, в котором происходит переход на эту систему уплаты авансовых платежей. При этом система уплаты авансовых платежей не может изменяться налогоплательщиком в течение налогового периода (абз. 8 п. 2 ст. 286 НК РФ). Сумма авансового платежа, исчисленная по итогам отчетного периода (АПотчет), определяется как произведение налоговой базы за отчетный период, рассчитанной нарастающим итогом с начала года до конца отчетного периода (НБ), и ставки налога (C): АПотчет = НБ x C Сумма авансового платежа, который организация должна уплатить в бюджет по итогам соответствующего отчетного периода (АПкдоплате), определяется как разность сумм авансового платежа, исчисленного по итогам отчетного периода (АПотчет), и авансового платежа, уплаченного по итогам предыдущего отчетного периода (АПпредыдущ.): АПкдоплате = АПкдоплате – Аппредыдущ. Налогоплательщики, исчисляющие ежемесячные авансовые платежи по фактически полученной прибыли, уплачивают авансовые платежи не позднее 28-го числа месяца, следующего за месяцем, по итогам которого производится исчисление налога (абз. 4 п. 1 ст. 287 НК РФ). При наличии убытка по итогам отчетного периода (месяца, двух месяцев и т.д.) сумма авансового платежа, подлежащая уплате в бюджет, равна нулю. Исчисленные ежемесячные авансовые платежи отражаются в налоговой декларации, которая представляется в сроки, установленные для уплаты авансовых платежей (п. 3 ст. 289 НК РФ). То есть декларация за январь представляется 28 февраля, декларация за январь - февраль 28 марта и т.д. Декларация по итогам налогового периода (за календарный год) представляется в срок до 28 марта года, следующего за истекшим налоговым периодом (п. 4 ст. 289 НК РФ). Несмотря на то что при данном варианте возникает необходимость ежемесячного расчета фактической прибыли и заполнения налоговой декларации каждый месяц, для ряда организаций такой вариант оптимален. Это касается организаций, которые получают прибыль в течение года неравномерно, например тех, деятельность которых носит сезонный характер, ведь особого порядка уплаты авансовых платежей Налоговым кодексом для них не установлено (см. Письмо Минфина России от 18.06.2007 N 03-0306/1/385). Поэтому если они не перейдут на уплату ежемесячных платежей исходя из фактической прибыли и останутся на уплате квартальных платежей (плюс ежемесячные авансовые платежи внутри каждого квартала), то даже при получении в каком-то квартале убытка они все равно обязаны будут внести за этот квартал авансовые платежи. Пример 4. С 2011 г. организация переходит на уплату ежемесячных авансовых платежей исходя из фактически полученной прибыли, о чем она уведомила свою налоговую инспекцию в срок до 31 декабря 2010 г. Облагаемая база по налогу на прибыль с января по апрель 2011 г. составила: - за январь - 5 000 000 руб.; - за январь - февраль - 7 000 000 руб.; - за январь - март получен убыток 300 000 руб.; - за январь - апрель - 2 000 000 руб. Ставка налога равна 20%, в том числе в федеральный бюджет - 2%, в бюджет субъекта РФ - 18%. В налоговых декларациях будут отражены следующие показатели. (Напомним, что в декларациях по налогу на прибыль показатели отражаются в рублях, но в данной таблице показатели даны в тыс. руб.) Показатели листа 02 декларации Январь Январь Код Январь строки февраль март Январь апрель Сумма исчисленного налога на прибыль 180 1000 1400 - 400 - в федеральный бюджет 190 100 140 - 40 - в бюджет субъекта РФ 200 900 1260 - 360 Сумма начисленных авансовых платежей за отчетный (налоговый) период 210 - 1000 <*> 1400 <*> - - в федеральный бюджет 220 - 100 140 - - в бюджет субъекта РФ 230 - 900 1260 - - в федеральный бюджет 270 100 40 - 80 <***> - в бюджет субъекта РФ 271 900 360 - 720 <***> - в федеральный бюджет 280 - - 140 <**> - - в бюджет субъекта РФ 281 - - 1260 <**> - Сумма налога на прибыль к доплате Сумма налога на прибыль к уменьшению ------------------------------<*> Показатель строки 180 из декларации за предыдущий отчетный период. <**> Поскольку за январь - март организация получила убыток, налоговая база признается равной нулю (п. 8 ст. 274 НК РФ). Соответственно, исчисленный и подлежащий уплате в бюджет по сроку до 28 апреля авансовый платеж также будет равен нулю. При этом сумма авансового платежа, исчисленная и уплаченная по итогам января февраля (140 тыс. руб. и 1260 тыс. руб.), признается переплатой по налогу. Эта переплата подлежит зачету в счет предстоящих платежей по налогу на прибыль или иным налогам, погашения недоимки либо возврату налогоплательщику в порядке, предусмотренном ст. 78 НК РФ. <***> Если переплата, образовавшаяся у организации по итогам января - марта (140 + 1260), не была зачтена в счет уплаты других налогов или не была возвращена организации на расчетный счет, то она засчитывается в счет уплаты авансового платежа по итогам четырех месяцев. В этом случае организация может не перечислять в бюджет суммы 80 тыс. руб. и 720 тыс. руб. в срок до 30 мая 2011 г. (28 мая - суббота). К сведению. Строки 290 - 310 листа 02 декларации по налогу на прибыль не заполняются налогоплательщиками, перешедшими на исчисление ежемесячных авансовых платежей исходя из фактически полученной прибыли согласно п. 2 ст. 286 НК РФ. "Обратный" переход Порядок уплаты ежемесячных авансовых платежей внутри отчетного периода считается общим. Перейти на уплату ежемесячных авансовых платежей исходя из фактически полученной прибыли - это право налогоплательщика. Если он им захочет воспользоваться, то обязан уведомить налоговые органы не позднее 31 декабря года, предшествующего налоговому периоду, в котором происходит переход на эту систему уплаты авансовых платежей. "Обратный" переход Налоговым кодексом не регламентирован. То есть гл. 25 НК РФ не содержит положений, обязывающих налогоплательщика уведомлять налоговый орган до начала налогового периода о переходе с уплаты ежемесячных авансовых платежей исходя из фактической прибыли на общеустановленный порядок их уплаты. Возникает вопрос: должны ли налогоплательщики уведомлять налоговый орган в указанном случае? Вот что отвечает Минфин (Письмо от 30.07.2010 N 03-03-06/1/501). На налоговые органы возложен контроль за правильностью исчисления, полнотой и своевременностью уплаты (перечисления) в бюджетную систему РФ налогов и сборов (<п. 1 ст. 30 НК РФ), в связи с чем они должны обладать полнотой информации, необходимой для осуществления такого контроля, включая сведения о применяемом налогоплательщиком порядке исчисления и уплаты авансовых платежей. Минфин считает, что для правильного учета налоговых обязательств налогоплательщику целесообразно направить в налоговую инспекцию сообщение о переходе с уплаты ежемесячных авансовых платежей исходя из фактической прибыли на уплату авансовых платежей в ином порядке, составленное в произвольной форме. Кроме того, порядок исчисления авансовых платежей по налогу на прибыль организаций должен быть отражен в учетной политике организации на очередной налоговый период.