Купля-продажа ценных бумаг инвестиционных фондов на биржах

advertisement

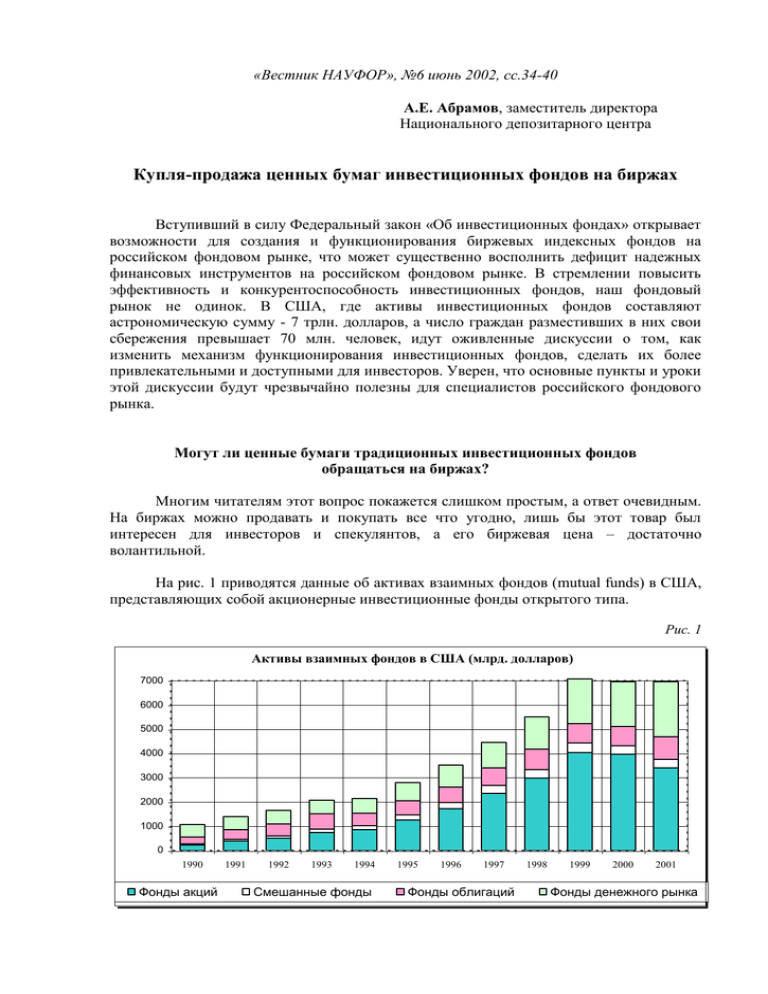

«Вестник НАУФОР», №6 июнь 2002, сс.34-40 А.Е. Абрамов, заместитель директора Национального депозитарного центра Купля-продажа ценных бумаг инвестиционных фондов на биржах Вступивший в силу Федеральный закон «Об инвестиционных фондах» открывает возможности для создания и функционирования биржевых индексных фондов на российском фондовом рынке, что может существенно восполнить дефицит надежных финансовых инструментов на российском фондовом рынке. В стремлении повысить эффективность и конкурентоспособность инвестиционных фондов, наш фондовый рынок не одинок. В США, где активы инвестиционных фондов составляют астрономическую сумму - 7 трлн. долларов, а число граждан разместивших в них свои сбережения превышает 70 млн. человек, идут оживленные дискуссии о том, как изменить механизм функционирования инвестиционных фондов, сделать их более привлекательными и доступными для инвесторов. Уверен, что основные пункты и уроки этой дискуссии будут чрезвычайно полезны для специалистов российского фондового рынка. Могут ли ценные бумаги традиционных инвестиционных фондов обращаться на биржах? Многим читателям этот вопрос покажется слишком простым, а ответ очевидным. На биржах можно продавать и покупать все что угодно, лишь бы этот товар был интересен для инвесторов и спекулянтов, а его биржевая цена – достаточно волантильной. На рис. 1 приводятся данные об активах взаимных фондов (mutual funds) в США, представляющих собой акционерные инвестиционные фонды открытого типа. Рис. 1 Активы взаимных фондов в США (млрд. долларов) 7000 6000 5000 4000 3000 2000 1000 0 1990 Фонды акций 1991 1992 1993 1994 Смешанные фонды 1995 1996 1997 Фонды облигаций 1998 1999 2000 2001 Фонды денежного рынка Источник: Investment Company Institute C 90-х годов стоимость активов увеличилась почти в 7 раз, и в 2001 году достигла почти 7 трлн. долларов. Указанные фонды стали крупнейшим институциональным инвестором в США. По данным Investment Company Institute, только в 2000 году объем сделок по приобретению ценных бумаг в портфели взаимных фондов составил 4,9 трлн. долларов, общая сумма сделок по продаже ценных бумаг указанными фондами - 4,7. Взаимным фондам принадлежит 23% акционерного капитала американских компаний. Однако акции, выпускаемые взаимными фондами, отсутствуют на биржевом рынке, хотя явные ограничения на совершение таких сделок в законодательстве отсутствуют. Причина подобного парадокса - до недавнего времени не удавалось создать модель справедливого, прозрачного и ликвидного биржевого рынка ценных бумаг инвестиционных фондов, обеспечивающую надлежащую защиту прав неискушенных инвесторов. Владельцами акций взаимных фондов являются миллионы неискушенных инвесторов. В США 80% акций взаимных фондов принадлежит домохозяйствам, указанными акциями владеют 87,9 млн. человек, представляющих 50,6 млн. американских домохозяйств. Инвесторов привлекает относительно меньшая рискованность инвестиций и возможность диверсификации вложений. Сбережения, размещенные в фондах, граждане рассчитывают использовать для приобретения жилья, оплаты стоимости образования, обеспечения старости или нетрудоспособности, накопления наследства и иных социально значимых целей. По этим причинам порядок функционирования инвестиционных фондов регулируется с особой тщательностью. Обращение ценных бумаг инвестиционных фондов на бирже не всегда позволяет минимизировать величину отклонений биржевых цен от стоимости их ценных бумаг, рассчитываемой путем деления стоимости чистых активов (СЧА) инвестиционного фонда на количество выпущенных им ценных бумаг, находящихся в обращении (далее – расчетная стоимость). Например, согласно ежедневно публикуемым в газете «Financial Times» котировкам акций инвестиционных трастов (unit investment trusts)1 на Лондонской фондовой бирже, расхождение между биржевой ценой и расчетной стоимостью акций указанных фондов иногда достигает 4000 и более процентов. При таких расхождениях между биржевой ценой и расчетной стоимостью ценных бумаг инвестиционного фонда неискушенный инвестор постоянно подвергается риску продажи ценных бумаг по цене, которая существенно ниже их реальной стоимости, или приобретения этих же ценных бумаг по явно завышенным ценам. В связи с этим купля-продажа ценных бумаг инвестиционных фондов, как правило, осуществляется инвесторами напрямую через управляющую компанию фондом по цене, близкой к их расчетной стоимости. Цена приобретения (выкупа) указанных ценных бумаг определяется как их расчетная стоимость «плюс» надбавка при размещении ценных бумаг и «минус» скидка при их выкупе. Кроме того, в большинстве случаев применяется механизм «форвардного» ценообразования: расчетная стоимость ценных бумаг инвестиционного фонда, приобретаемых или предъявляемых к выкупу не объявляется инвестору на момент подачи заявки на приобретение или выкуп ценных бумаг инвестиционного фонда, а определяется на дату, следующую за днем поступления заявки на приобретение или выкуп ценных бумаг фонда. Для обслуживания сделок с ценными бумагами инвестиционных фондов при крупных управляющих компаниях или группах компаний создается специализированная дистрибьютерская сеть, которая не связана с биржами. Она обеспечивает исполнение операций по размещению, обмену и выкупу ценных бумаг фондов; распределению дивидендов и иных платежей, причитающихся акционерам (пайщикам) инвестиционных В Великобритании инвестиционные трасты представляют собой акционерные инвестиционные фонды закрытого типа 1 фондов; информированию их о количестве принадлежащих им ценных бумаг и операциях с ними; круглосуточному консультированию по всему комплексу вопросов, возникающих у инвесторов. О масштабах внебиржевых сделок с ценными бумагами инвестиционных фондов свидетельствуют приводимые на рис. 2 данные об объемах сделок по размещению и выкупу акций взаимных фондов, ориентированных на долгосрочные инвестиции. Рис. 2 Размещение и выкуп акций взаимных фондов в США (млрд.долларов) 2000 1500 1000 500 0 -500 1990 1991 1992 1993 1994 1995 1996 1997 1998 1999 2000 2001 -1000 -1500 Размещение акций Выкуп акций Приток (+), отток (-) капитала Источник: Investment Company Institute Как видим, за последние несколько лет ежегодные объемы сделок по размещению и выкупу акций долгосрочных взаимных фондов превышают сумму в один трлн. долл. Эти цифры показывают огромный потенциал инвестиционных фондов при реализации биржевых технологий обращения выпускаемых ими акций. В настоящее же время при покупке акций или паев инвестиционного фонда инвестор должен заполнить специальный бланк заявки на приобретение указанных ценных бумаг и вместе с чеком в оплату их стоимости отправить ее по адресу, указываемому в проспекте эмиссии ценные бумаг инвестиционного фонда. После поступления денежных средств в оплату стоимости приобретаемых ценных бумаг инвестиционного фонда регистратор вносит приходную запись в лицевой счет инвестора в реестре и направляет уведомление о произведенной операции этому инвестору. Ценные бумаги инвестиционного фонда можно приобрести через финансового посредника, у которого инвестор держит денежный счет и счет ценных бумаг. В этом случае на основе распоряжения инвестора финансовый посредник приобретает акции (паи) инвестиционного фонда у управляющей компании или ее агента и удостоверяет их в виде записи на счете ценных бумаг инвестора, открытом у этого финансового посредника. Является ли рассматриваемая система экономически эффективной? Однозначно ответить на этот вопрос сложно. Приведенная выше статистика об объемах и динамике роста активов взаимных фондов в США свидетельствует о том, что инвестиционные фонды и без бирж привлекательны для различных категорий инвесторов. Однако в последние годы в деятельности взаимных фондов в США наметились ряд тревожных тенденций, которые, похоже, заставляют управляющих фондов и регуляторов серьезно задуматься о необходимости совершенствования технологий, применяемых взаимными фондами. На рис. 3 приводятся сравнительные данные о чистом приросте активов взаимных фондов по сравнению с Exchange-Traded Funds (ETFs) – биржевыми индексными фондами, о которых мы более подробно расскажем ниже. Рис. 3 1600 Прирост активов взамных и биржевых индексных фондов в США (млрд.долларов) 1400 1200 1000 800 600 400 200 0 -200 1994 1995 1996 1997 Прирост активов взаимных фондов 1998 1999 2000 2001 Прирост активов индексных фондов Источник: Investment Company Institute В 2000-2001 гг. обозначилась тенденция прекращения прироста активов взаимных фондов. В 2000 г. активы этих фондов снизились на 113,2 млрд. долларов, прирост активов в 2001 г. составил всего 3,7 млрд. долларов. За это же время индексные фонды, применяющие биржевые технологии купли-продажи выпускаемых ими ценных бумаг, увеличились на 31,8 млрд. долларов и 17,4 млрд. долларов соответственно в 2000 и 20001 гг. Все большей критике стали подвергаться управляющие компании взаимных фондов из-за высокого размера расходов по управлению данными фондами, которые в среднем составляют 1,0- 1,5% от стоимости чистых активов фонда в год, не включая комиссий, которые инвесторы платят при приобретении и предъявлении к выкупу указанных ценных бумаг. Опыт биржевых индексных фондов показал, что существуют новые решения в сфере осуществления деятельности инвестиционных фондов, которые могут значительно повысить интерес инвесторов к данному типу инвестиций. Индексные фонды приходят на биржи Биржевые индексные фонды в США стали быстро развиваться с середины 90-х годов. Динамика роста активов указанных фондов показана на рис. 4. Рис. 4 Активы ETFs в США (млрд. долларов) 90 80 70 60 50 40 30 20 10 0 1993 1994 1995 1996 1997 1998 1999 2000 2001 Источник: Investment Company Institute С 1994 г. общая рыночная стоимость активов биржевых индексных фондов (ETFs) в США ежегодно удваивалась, увеличившись с 0,5 млрд. долларов в 1994 г. до 83 в 2001 году. Рост активов ETFs в США продолжился даже в 2001 г., несмотря на то, что в условиях экономического спада и последствий трагических событий 11 сентября ключевые фондовые индексы, на основе которых формировались портфели индексных фондов, в этом году упали (индекс S&P 500 – на 11,83%, Nasdaq-100 – на 33,34%, Wilshire 5000 – на 10,89%, индекс DJ – на 4,88%). В таблице 1 приводятся сравнительные данные об активах различных инвестиционных фондов в США. Таблица 1 Активы инвестиционных фондов в США в 2001 году Млрд. долларов Взаимные фонды открытого типа (Mutual funds) Инвестиционные трасты (Unit investment trusts) Инвестиционные фонды закрытого типа (Closed-end funds) Традиционные (небиржевые) индексные фонды (Index mutual funds) Биржевые индексные фонды (Exchange-Traded funds) * На конец 2000 года 6969 89* 138* 366 83 Источник: Investment Company Institute Как видим, активы биржевых индексных фондов в сумме 83 млрд. долларов составляют всего 1,2% от суммы активов взаимных фондов, достигающих 6,97 трлн. долларов. Однако размер биржевых инвестиционных фондов почти равен объему инвестиционных трастов и составляет свыше 60% от суммарных активов инвестиционных фондов закрытого типа. Финансовые инструменты, выпускаемые биржевыми индексными фондами, заняли заметное место в объемах биржевых торгов ценными бумагами на Нью-Йоркской фондовой бирже (NYSE), Среднеамериканской фондовой бирже (AMEX), в Системе котировок Национальной ассоциации дилеров по ценным бумагам (NASDAQ), на Чикагской бирже опционов (CBOE). На AMEX – бирже, которая первая приступила к организации рынка ценных бумаг, выпускаемых биржевыми индексными фондами, и которая в США занимает третье место по объему торгов, объемы биржевых сделок с финансовыми инструментами ETFs составляют две трети (!!!) от общего биржевого оборота ценных бумаг, обращаемых на этой бирже. В настоящее время AMEX реализует проект развития глобальной торговой системы, обеспечивающей торговлю ценными бумагами биржевых индексных фондов по всему миру. К биржевой торговле ценными бумагами ETFs уже приступили Сингапурская фондовая биржа и новая европейская биржа Newex. В настоящее время стоимость активов биржевых индексных фондов, ценные бумаги которых обращаются на международных рынках капиталов составляет около 20 млрд. долларов США. Привлекательность биржевых индексных фондов для инвесторов обусловлена двумя основными факторами. Прежде всего, растущей популярностью пассивно- управляемых инвестиционных фондов. Весьма известен факт (который также подтверждается статистикой по паевым инвестиционным фондам в России), что годовая доходность 70-80% активно управляемых инвестиционных фондов ниже годовых темпов роста соответствующих фондовых индексов. По данным журнала «Economist» от 29 мая 1999 г., за пятилетний период наблюдений годовой прирост индекса S&P500 был примерно на 30% выше средней доходности активно- управляемых инвестиционных фондов США. Закономерно вопрос: зачем нужно оплачивать профессиональные услуги управляющих компаний, составляющие 1,0-1,5% от стоимости чистых активов фонда, если в 80% случаев доходность управляемых ими инвестиционных фондов хуже рыночной доходности? Многие инвесторы, которые не сумели найти ответ на этот вопрос, переключили свои инвестиции в биржевые индексные фонды. Как показано в табл.1, биржевые индексные фонды не единственный тип фондов, которые используют преимущества пассивно управляемых инвестиционных портфелей. На конец 2001 г. общая стоимость активов традиционных (не биржевых) индексных фондов в США составляла 366 млрд. долларов, что в 5 раз больше активов биржевых индексных фондов. Однако в отличие от традиционных индексных фондов ETFs сумели в полной мере воспользоваться потенциалом биржевых технологий. На их основе был создан прозрачный и экономически эффективный биржевой рынок ценных бумаг инвестиционных фондов. Биржевые индексные фонды позволяют инвестору в полной мере использовать преимущества традиционных инвестиционных фондов, а именно: высокий уровень диверсификации портфеля, позволяющий ограничивать риски инвесторов; наличие льготного режима налогообложения доходов инвесторов от вложений в инвестиционные фонды; использование при размещении и выкупе ценных бумаг, выпускаемых инвестиционными фондами, потенциала инфраструктуры фондовых рынков; высокий уровень ликвидности ценных бумаг, выпускаемых инвестиционными фондами открытого типа; высокая степень защищенности прав и интересов инвесторов, наличие эффективной системы управления рисками и обеспечение жесткого надзора со стороны регулирующих органов. Вместе с тем, биржевые индексные фонды обладают дополнительными преимуществами по сравнению с действующими схемами коллективных инвестиций, которые объясняют их опережающий рост на фондовом рынке. Низкие транзакционные издержки. Биржевые индексные фонды обеспечивают дополнительную выгоду для инвесторов за счет экономии издержек по управлению инвестиционными фондами, а также по оплате услуг посредников (например, брокерских комиссий) при совершении операций с ценными бумагами, составляющими портфель инвестиционного фонда. Издержки инвесторов на оплату услуг и затрат по управлению биржевыми индексными фондами, составляют 0,12-0,4% от СЧА инвестиционных фондов в год, что почти в 4 раза меньше суммы соответствующих издержек инвесторов при инвестировании ими средств в традиционные взаимные фонды, ориентированные на фондовый индекс S&P500. Кроме того, в биржевых индексных фондах не практикуется взимание надбавок и скидок к стоимости акций (расписок) при их приобретении или выкупе на первичном рынке. Доступность ценных бумаг биржевых индексных фондов для неискушенных инвесторов. Биржевые индексные фонды в полной мере используют преимущества организованных биржевых рынков. Инвесторы получают возможность инвестировать свои сбережения в ценные бумаги биржевых индексных фондов преимущественно путем совершения сделок их купли- продажи на фондовых биржах, а не путем приобретения или выкупа данных финансовых инструментов через специализированные дистрибьюторские сети, организуемые каждым инвестиционным фондом в отдельности. За счет этого достигается не только сокращение транзакционных издержек, но и существенно повышается ликвидность ценных бумаг, выпускаемых биржевыми индексными фондами. Круг участников торгов на любой их фондовых бирж существенно шире круга организаций, выступающих в качестве агентов по размещению и выкупу ценных бумаг традиционных инвестиционных фондов открытого типа. Кроме того, на фондовых биржах указанные ценные бумаги, как и обычные акции, торгуются в течение всего торгового дня по ценам, зависящим от спроса и предложения на указанные финансовые инструменты. Привлекательность биржевых индексных фондов для институциональных инвесторов. Сделки с ценными бумагами, выпускаемыми биржевыми индексными фондами, привлекательны для крупных институциональных инвесторов, которые получают возможность совершения арбитражных сделок на первичном и вторичном (биржевом) рынке в случае расхождения биржевых цен и расчетной стоимости ценных бумаг фондов, допущенных к обращению на бирже. В табл. 2 приводятся данные одного из последних социологических опросов инвесторов в США, которые наглядно иллюстрируют черты биржевых индексных фондов, которые особенно привлекательны для инвесторов. Таблица 2 Что привлекает в биржевых индексных фондах инвесторов в США? Ранг 1. 2. 3. 4. 5. 6. 7. Доля респондентов, % Налоговая эффективность вложений Гибкость при обращении ценных бумаг и при уплате налогов Снижение издержек Диверсификация Возможность охвата инвестициями всего рыночного сегмента Доступ к различным сегментам рынка, возможность инвестиций в индексы Ценообразование на постоянной основе Источник: Financial Research Corporation 55 48 46 39 37 35 26 Как видим, американские инвесторы особо ценят в биржевых индексных фондах их налоговую эффективность, возможность купли-продажи ценных бумаг фондов на биржах, более низкие расходы по управлению, диверсификацию, а также возможность инвестировать в фондовые индексы и совершения сделок на основании котировок ценных бумаг, поддерживаемых в течение всего биржевого дня. Как устроены биржевые индексные фонды? Биржевые индексные фонды - фонды с пассивно-управляемым инвестиционным портфелем. Его состав и структура формируются в соответствии с составом и структурой одного из общепринятых фондовых индексов. Соответствие может обеспечиваться разными методами. Состав и структура одних биржевых инвестиционных фондов точно копирует состав и структуру базисного фондового индекса. Другие индексные фонды, например, созданные в форме взаимных фондов, допускают незначительные расхождения между инвестиционным портфелем фонда, составом и структурой фондового индекса. При этом корреляция между доходностью вложений в базисный фондовый индекс и доходностью инвестиций в биржевой индексный фонд должна быть 95% и более. Любые изменения значения базисного фондового индекса, доступные инвесторам в режиме реального времени, весьма точно отражают изменения рыночной стоимости портфеля биржевого индексного фонда и расчетную стоимость его ценных бумаг. В данном случае при принятии решения о купле-продаже ценных бумаг индексного фонда на бирже неискушенный инвестор имеет доступ к полной информации, которая оказывает существенное влияние на биржевые котировки указанных ценных бумаг. Биржевые индексные фонды создаются в форме инвестиционных трастов, выпускающих депозитарные расписки, или взаимных фондов, эмитирующих акции. Все биржевые индексные фонды в США являются инвестиционными фондами открытого типа. Однако правила биржевых индексных фондов могут предусматривать определенные ограничения при операциях размещения и выкупа ценных бумаг фондов в виде требований по минимальному количеству приобретаемых в порядке размещения или предъявляемых к выкупу ценных бумаг биржевого инвестиционного фонда. Например, у большинства биржевых индексных фондов, созданных в форме взаимных фондов, минимальный пакет акций, который вправе приобрести инвестор или предъявить к выкупу акционер фонда, составляет 50 тысяч акций (в зависимости от рыночной цены акций стоимость минимального пакета фондов составляет от 3 до 5 млн. долларов). Ценные бумаги биржевых индексных фондов могут включаться в листинг и свободно обращаться на биржах в порядке, принятом для акций и корпоративных облигаций. В отличие от других инвестиционных фондов купля – продажа ценных бумаг индексных фондов на бирже является основным способом приобретения и отчуждения указанных ценных бумаг мелкими инвесторами. В инвестиционных фондах иного типа мелкие инвесторы приобретают и отчуждают ценные бумаги путем их приобретения или предъявления к выкупу напрямую управляющей компании инвестиционным фондом или ее агентам. Ценные бумаги биржевых инвестиционных фондов покупаются и продаются по биржевым ценам, отражающим баланс спроса и предложения на указанные ценные бумаги, сложившийся в процессе публичных торгов. При этом биржевые индексные фонды смогли решить проблему, которую ранее не удавалось разрешить в традиционных инвестиционных фондах, ценные бумаги которых обращаются на биржах, а именно, создание внутреннего механизма поддержания соответствия между биржевой котировкой ценной бумаги инвестиционного фонда и ее расчетной стоимостью, определенной на основе СЧА. Как и у других инвестиционных фондов открытого типа размещение и выкуп ценных бумаг, выпущенных биржевыми индексными фондами, осуществляется по расчетной стоимости. Если, по оценкам, институциональных инвесторов в течение дня биржевая котировка ценных бумаг биржевого индексного фонда существенно превышает прогнозы расчетной стоимости указанных ценных бумаг, то указанная категория инвесторов может приобрести ценные бумаги биржевого индексного фонда напрямую у управляющей компании. И наоборот, если биржевая котировка ценных бумаг биржевого инвестиционного фонда занижена по сравнению с их расчетной стоимостью, соответствующий пакет ценных бумаг фонда предъявляется таким инвестором к выкупу. В этих случаях арбитражные сделки помогают восстанавливать равновесие между биржевой ценой и расчетной стоимостью ценных бумаг фонда. В отличие от других инвестиционных фондов, у которых при выкупе и размещении ценных бумаг, их оплата производится денежными средствами, размещение ценных бумаг индексных фондов, как правило, осуществляется в обмен на пакет ценных бумаг, соответствующих составу и структуре инвестиционного портфеля фонда. Выкуп ценных бумаг индексного фонда осуществляется в обмен на пакет ценных бумаг, выделяемых из портфеля биржевого индексного фонда. Рассмотрим пример функционирования биржевого индексного фонда на примере самого первого инвестиционного фонда подобного типа - SPDR Trust. SPDR Trust - инвестиционный траст, учрежденный в 1993 году по законам Штата Нью-Йорк сроком на 25 лет. Ценные бумаги, выпускаемые им, называются депозитарными расписками (не путать с ADR или GDR), или «SPDRs»2. SPDR Trust инвестиционный фонд открытого типа, состав и структура портфеля которого соответствуют фондовому индексу S&P500. Расчет и раскрытие информации о фондовом индексе S&P500 осуществляется независимым информационным агентством «The McGraw-Hill Companies, Inc.» Интересно, что спонсором (учредителем) рассматриваемого фонда выступила компания «PDR Services LLC» - 100%-я дочерняя компания биржи AMEX. Видимо, биржа была так заинтересована в создании новых биржевых продуктов, что сама выступила участником первых биржевых индексных фондов. В последующем, депозитарные расписки SPDR Trust были переданы в доверительное управление компании «State Street Bank and Trust Company», которая помимо обязанности по управлению данным инвестиционным фондом осуществляет также для него функции депозитария (custody) ценных бумаг, составляющих активы фонда, а также администратора фонда, ответственного за ведение бухгалтерского учета имущества, составление финансовой отчетности и оценку СЧА инвестиционного траста. Депозитарные расписки фонда SPDR Trust допущены к листингу на AMEX. По итогам биржевых торгов с депозитарными расписками расчеты по ним производятся в порядке, установленном для акций и корпоративных облигаций. Для этого глобальный сертификат депозитарных расписок SPDR Trust передан на хранение в центральный биржевой депозитарий США - Депозитарную Трастовую компанию (DTC). В этой компании осуществляется удостоверение прав на депозитарные расписки в виде записей по счетам участников торгов и клиринговых расчетов на АМЕХ, а также на счете номинального держателя, открытого на имя депозитария активов SPDR Trust (State Street Bank and Trust Company) учитываются права на ценные бумаги, составляющие имущество данного инвестиционного траста. Сочетание букв «SPDRs» (S&P Depositary Receipts) по своему произношению близко к слову «spiders», в переводе на русский означающего «пауки». По этой причине депозитарные расписки, выпускаемые биржевыми инвестиционными фондами, в США часто называют «спайдерами», или пауками. 2 Для приобретения депозитарных расписок SPDR Trust мелкому и среднему инвестору достаточно подать заявку на их приобретение брокеру-дилеру, у которого данный инвестор держит денежный счет и хранит принадлежащие ему ценные бумаги. Брокер-дилер выставляет заявку на приобретение «спайдеров» на бирже. При заключении биржевой сделки через централизованную систему клиринга и расчетов по ценным бумагам (Continuous Net Settlement System) обеспечивается поставка депозитарных расписок на счет брокера-дилера в DTC одновременно со списанием денежных средств с банковского счета этого брокера-дилера в одном из расчетных банков. Функции клиринговой организации, обеспечивающей синхронизацию расчетов между участниками биржевых сделок на AMEX на условии «поставка-против-платежа», является Национальная клиринговая корпорация по ценным бумагам (NSCC). По завершении указанных расчетов депозитарные расписки зачисляются на счет инвестора, открытый у брокера-дилера. Крупные инвесторы вправе приобрести депозитарные расписки SPDR Trust в процессе их размещения или предъявить их к выкупу непосредственно управляющей компании инвестиционного траста через назначенного ею агента (андеррайтера), в качестве которого выступает компания ALPS Mutual Fund Services, Inc. Андеррайтер обеспечивает сбор заявок на приобретение и выкуп депозитарных расписок и их передачу управляющей компании. При этом минимальный пакет депозитарных расписок, который можно приобрести в порядке первичного размещения указанных ценных бумаг, или же предъявить их к выкупу составляет примерно 3 млн. долларов США. Оплата стоимости приобретаемых у управляющей компании депозитарных расписок осуществляется не денежными средствами, а в форме портфеля ценных бумаг, состав и структура которого должна соответствовать составу и структуре активов инвестиционного траста. Услуги для крупных инвесторов по формированию указанных портфелей ценных бумаг согласно требованиям управляющей компании инвестиционным трастом предоставляют компании – участники торгов на бирже AMEX. Аналогичным образом стоимость выкупаемых депозитарных расписок инвестиционного траста SPDR Trust производится управляющей компанией также в форме поставки инвестору портфеля ценных бумаг в соответствии с составом и структурой активов данного инвестиционного фонда. Таким образом, за прошедшие 10 лет ценные бумаги биржевых индексных фондов зарекомендовали себя как финансовый инструмент, привлекательный для широкого круга инвесторов и активно обращающийся на крупнейших фондовых биржах в мире. Появятся ли на биржах ценные бумаги активно-управляемых взаимных фондов? Успехи, достигнутые биржевыми индексными фондами, прежде всего, за счет использования биржевых технологий при организации купли-продажи выпускаемых ими ценных бумаг, заставляют регуляторов фондового рынка искать пути применения указанных технологий для всей индустрии активно-управляемых инвестиционных фондов. 8 ноября 2001 г. американская Комиссия по ценным бумагам и биржам (КЦББ) на своем сайте в сети «Интернет» опубликовала доклад на тему: «Активно-управляемые инвестиционные фонды биржевого типа». В указанном документе КЦББ обратилась к профессиональному сообществу с просьбой представить предложения о том, как можно организовать биржевой рынок акций активно- управляемых взаимных фондов. Комментарии участников американского фондового рынка, поступившие на вопросы, поставленные в Докладе КЦББ, свидетельствуют о том, что многие из них считают возможным и необходимым создание биржевого рынка акций активноуправляемых взаимных фондов. Основные условия, при которых может быть создан биржевой рынок акций активно-управляемых взаимных фондов, можно свести к следующему перечню. Необходимо экономически заинтересовать мелких акционеров взаимных фондов покупать и продавать акции фонда преимущественно на бирже, а не путем их приобретения и предъявления к выкупу напрямую через управляющую компанию инвестиционным фондом или ее агентов. Для этого разрешить взаимным фондам вводить требования о минимально допустимом количестве акций, предъявляемых к выкупу или приобретаемых в процессе их размещения инвесторами (например, 50 тысяч акций по аналогии с биржевыми индексными фондами). В этом случае единственной возможностью для мелких инвесторов при продаже или приобретении акций взаимных фондов останется совершение сделок купли-продажи на бирже. Купля-продажа акций взаимных фондов на бирже выгоднее для мелких инвесторов по сравнению с приобретением указанных ценных бумаг у управляющей компании, поскольку размеры комиссионного вознаграждения брокеров и биржи, как правило, существенно ниже надбавок или скидок, применяемых при размещении или выкупе указанных акций. В целях минимизации спрэда между ценой акций взаимных фондов на бирже и ее расчетной стоимостью должны быть разрешены арбитражные сделки с акциями активно-управляемых взаимных фондов для институциональных инвесторов, предусматривающие наряду с куплей-продажей акций фондов на бирже, их выкуп и размещение непосредственно через управляющую компанию. При выкупе и размещении акций активно- управляемых взаимных фондов через управляющую компанию не обязательно предусматривать оплату акций инвестиционного фонда в виде пакетов ценных бумаг. Поскольку структура активов такого инвестиционного фонда не является постоянной – вполне допустима оплата выкупаемых или размещаемых акций денежными средствами. Наиболее сложным вопросом при реализации проекта создания биржевого рынка активно-управляемых взаимных фондов является проблема информирования неискушенных инвесторов о составе, структуре и стоимости активов фонда в условиях, когда эти параметры постоянно изменяются и в отличие от биржевых индексных фондов не привязаны к какому-либо фондовому индексу. В данном случае необходимо найти способ информирования неискушенных инвесторов о расчетной стоимости акций и СЧА инвестиционного фонда в течение биржевой торговой сессии. Подобным ориентиром может стать раскрываемая в режиме реального времени или с незначительным опозданием информация о составе, структуре и стоимости инвестиционного портфеля активно- управляемых взаимных фондов или о стоимости их чистых активов в расчете на акцию фонда. Как показывают опубликованные на сайте КЦББ комментарии по Докладу КЦББ, однозначного способа решения этой проблемы нет. Специалисты биржи AMEX, например, полагают, что окончательное решение данного вопроса возможно лишь в ходе рассмотрения предложений управляющих компаний активно-управляемых фондов по изменению правил конкретных инвестиционных фондов. О том, каким в итоге получится механизм регулирования деятельности активноуправляемых биржевых фондов на американском фондовом рынке, позволит ли его создание снизить растущую популярность инвестиций в пассивно-управляемые биржевые индексные фонды, покажет ближайшее будущее.