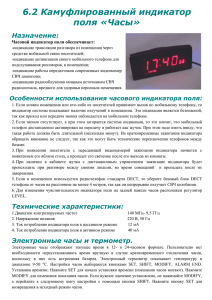

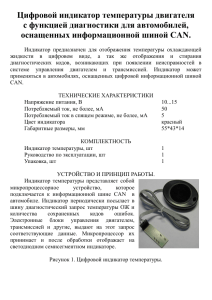

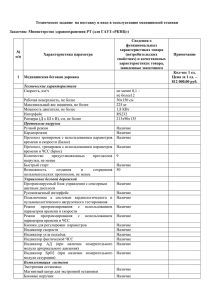

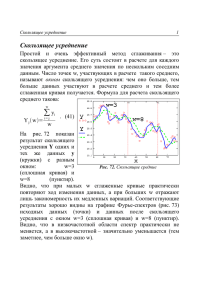

введение в технический анализ

advertisement