Проценты по ипотеке: «налоговый» вклад

advertisement

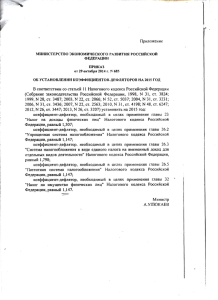

Дополнительные материалы для подписчиков Для оформления подписки обращайтесь в редакцию по тел. (4922) 37-37-25 Проценты по ипотеке: «налоговый» вклад работодателя Принцип всеобщности и равенства налогообложения, закрепленный в Налоговом кодексе, если по-хорошему, означает, что, в частности, обязанность физлиц платить налоги не должна зависеть от налогового режима, который применяет их работодатель. Между тем, судя по разъяснениям контролирующих органов, «квартирный» вопрос испортил и эту теорию. Речь идет о порядке налогообложения НДФЛ сумм, которые организации выплачивают своим сотрудникам на возмещение их затрат по уплате процентов по займам (кредитам) на приобретение и (или) строительство жилого помещения. Благодаря Закону от 22 июля 2008 г. № 158-ФЗ с начала 2009 года статья 255 Налогового кодекса была дополнена подпунктом 24.1, позволяющим учитывать при налогообложении прибыли в составе расходов на оплату труда суммы возмещения работникам процентов по займам (кредитам) на приобретение и (или) строительство жилого помещения. Одновременно в статье 217 Кодекса появился новый пункт 40, предусматривающий, что выплачиваемые в этих целях сотрудникам суммы не облагаются НДФЛ. Также пунктом 17 статьи 238 НК было установлено, что подобные выплаты освобождаются от ЕСН. С заменой соцналога страховыми взносами с начала 2010 года аналогичная норма перешла и в Закон от 24 июля 2009 г. № 212-ФЗ. Так, согласно подпункту 13 пункта 1 статьи 9 Закона от 24 июля 2009 г. № 212-ФЗ (далее – Закон № 212-ФЗ) суммы, которые фирма или ИП выплачивает своим работникам на возмещение затрат по уплате процентов по ипотечным займам или кредитам, взносами во внебюджетные фонды не облагаются. Таким образом, с начала 2009 года работодателям была предоставлена возможность помогать персоналу с решением жилищного вопроса без ущерба для чистой прибыли, не обременяя себя обязанностями налогового агента и дополнительными платежами во внебюджетные фонды. Причем если первоначально воспользоваться указанным послаблением (в части начисления налога на прибыль и НДФЛ) можно было лишь временно – до 1 января 2012 года, то с начала текущего года это нововведение приобрело бессрочный характер (Закон от 21 ноября 2011 г. № 330-ФЗ, письмо от 20 декабря 2011 г. № ЕД-33/4214@). Впрочем без ограничений, правда, иного порядка, все же не обошлось. Ограничения и подтверждающие документы Прежде всего необходимо отметить, что, как указали специалисты Минфина в письме от 16 ноября 2009 г. № 03-03-06/2/225, пункт 24.1 Налогового кодекса позволяет учитывать в расходах на оплату труда только суммы возмещения, выплачиваемые работнику. Иными словами, данная норма предполагает, что первоначально проценты по ипотеке уплачиваются сотрудником за счет собственных средств. Следовательно, если таковые погашаются работодателем напрямую банку, то рассматриваемой льготой по налогу на прибыль воспользоваться нельзя. Кроме того, пункт 24.1 статьи 255 Кодекса не применяется, если соответствующий договор займа или кредита оформлен не на самого работника, а, к примеру, на членов его семьи (супруги, супруга). К такому выводу финансисты пришли в письме Минфина от 2 марта 2010 г. № 03-03-06/1/102. Вместе с тем, если кредит оформлен на обоих супругов, один из которых является сотрудником компании, то при условии представления им документов, подтверждающих, что именно он уплачивает проценты, по мнению чиновников, препятствий для применения пункта 24.1 статьи 255 НК нет (письмо Минфина от 2 июня 2010 г. № 03-0406/6-108). Причем даже не обязательно высчитывать ту часть процентов, которая приходится непосредственно на работника компании. Наконец, согласно пункту 24.1 статьи 255 Налогового кодекса признать в налоговом учете суммы, направленные на возмещение затрат работников по уплате «жилищных» процентов, можно лишь в пределах 3 процентов от суммы расходов на оплату труда. В расчете предельной величины в данном случае используют сумму расходов на оплату труда в целом по организации, а не отдельно по каждому сотруднику (письма Минфина от 11 июня 2009 г. № 03-03-06/1/395 и от 17 ноября 2008 г. № 03-04-06-01/336). Определяется она исходя из перечня расходов, установленного статьей 255 Налогового кодекса. Следовательно, помимо заработной платы в нее включаются начисления стимулирующего, компенсационного характера, вознаграждения, надбавки, единовременные поощрительные начисления и другие расходы. Это важно! База для исчисления предельной суммы расходов определяется нарастающим итогом с начала налогового периода (п. 3 ст. 318 НК). Соответственно, с каждым отчетным периодом лимит будет возрастать. Что касается документального обоснования рассматриваемых расходов, то согласно письму Минфина от 16 ноября 2009 г. № 03-03-06/2/225 потребуются: – копия договора займа (кредита); – копии квитанций, подтверждающих оплату работником процентов по договору займа (кредита); – расходно-кассовые ордера, платежные поручения, подтверждающие факт возмещения процентов работодателем; – договор работника с работодателем на возмещение расходов по уплате процентов по договору займа или кредита; – копия документа, подтверждающего целевой характер использования заемных средств (приобретение жилого помещения); – трудовой или коллективный договор, содержащий условие о возмещении работнику этих расходов. В свою очередь согласно пункту 40 статьи 217 Налогового кодекса суммы, выплачиваемые работодателями сотрудникам на возмещение затрат по уплате процентов по ипотечным займам (кредитам), освобождаются от обложения НДФЛ только при условии, что одновременно они учитываются при налогообложении прибыли. Проще говоря, сверхлимитные выплаты, не признаваемые расходами, облагаются «подоходным» налогом в общем порядке. И только освобождение рассматриваемых выплат от страховых взносов согласно подпункту 13 пункта 1 статьи 9 Закона от 24 июля 2009 г. № 212-ФЗ (далее – Закон № 212ФЗ) действует без ограничений. В своих разъяснениях эксперты Минздравсоцразвития обращали внимание лишь на то, что кредит, взятый сотрудником, должен носить целевой характер. Если деньги, которые должны были пойти на приобретение жилья, привлекались на потребительские цели, то суммы возмещения процентов облагается страховыми взносами в общем порядке (письмо Минздравсоцразвития от 13 августа 2010 г. № 2640-19). Упрощенная система налогообложения Перечень расходов, которые вправе учесть при расчете единого налога «упрощенцы», выбравшие в качестве объекта налогообложения «доходы за минусом расходов», приведен в пункте 1 статьи 346.16 Налогового кодекса и носит исчерпывающий характер. Вместе с тем он позволяет налогоплательщикам списывать при налогообложении расходы на оплату труда (подп. 6 п. у ст. 346.16 НК). Причем в силу пункта 2 статьи 346.16 Кодекса таковые принимаются к учету на УСН в порядке, предусмотренном для исчисления налога на прибыль. Проще говоря, «упрощенцы» в данном случае руководствуются все той же статьей 255 Налогового кодекса. Следовательно, они вправе учитывать при расчете единого налога и суммы возмещения работникам процентов по займам (кредитам) на приобретение и (или) строительство жилого помещения, естественно, с учетом тех же ограничений (письмо Минфина от 11 апреля 2011 г. № 03-11-06/2/50). Что же касается «упрощенцев» с объектом налогообложения «доходы», то, как известно, таковые в принципе при определении налоговой базы не учитывают какие-либо расходы, а вправе лишь уменьшить исчисленную сумму налога на величину уплаченных во внебюджетные фонды страховых взносов и выплаченных работникам пособий по временной нетрудоспособности. Аналогичным образом дело обстоит и с «вмененщиками». Однако подобные различия обусловлены принципами исчисления налога, которые предусматриваются разными налоговыми режимами и не свидетельствуют о неравенстве налогообложения. Чего не скажешь о применении освобождения сумм возмещения работникам процентов по займам (кредитам) на приобретение и (или) строительство жилого помещения НДФЛ. Так, в письме от 7 октября 2010 г. № 03-04-06/6-246 специалисты Минфина указали, что «упрощенцы», выбравшие в качестве объекта налогообложения «доходы», с выплат в счет компенсации расходов сотрудника на уплату процентов по ипотеке должны удерживать НДФЛ в общем порядке. Аргументы чиновников просты. Так, согласно пункту 40 статьи 217 Налогового кодекса подобные выплаты не облагаются НДФЛ только при условии, что они учитываются в расходах по налогу на прибыль. Между тем рассматриваемая категория налогоплательщиков при определении налоговой базы какие-либо расходы не учитывает. К аналогичным выводам финансисты пришли и в письме от 2 июля 2012 года № 03-04-06/9-190. В этом смысле неоднозначным представляется и ответ на вопрос, вправе ли не облагать НДФЛ суммы возмещения работникам «жилищных» процентов «упрощенцы», применяющие спецрежим с объектом налогообложения «доходы за минусом расходов». В частности, затруднился ответить на него и Минфин в письме от 11 апреля 2011 г. № 03-1106/2/50. Тогда чиновники пообещали разъяснить эту дилемму дополнительно. Однако, как говорится «воз и ныне там». Сомнения же в данном случае вызывает тот факт, что рассматриваемые расходы, если это позволяет объект налогообложения, на УСН учитываются. А вот налог на прибыль не рассчитывается. Между тем в пункте 40 статьи 217 Налогового кодекса речь идет непосредственно о расходах по налогу на прибыль. Правда, и индивидуальные предприниматели налог на прибыль не уплачивают, однако прямо упомянуты в указанной норме. К слову сказать, в свое время, в эпоху ЕСН, главой 24 Налогового кодекса предусматривалось, что данным налогом не облагаются выплаты в пользу физлиц, не учитываемые при налогообложении прибыли. Конечно, «упрощенцы» соцналог не уплачивали, зато перечисляли пенсионные взносы, объект обложения и база для начисления по которым совпадали с объектом и базой по НДС. Стало быть, выплаты за счет чистой прибыли таковыми также не облагались… но только на общем режиме налогообложения. «Упрощенцы», по мнению чиновников, воспользоваться данным положением не могли, поскольку налог на прибыль они не исчисляют (письмо Минфина от 23 апреля 2008 г. № 0311-04/2/76, от 11 марта 2008 г. № 03-04-06-02/27). С другой стороны радует то, что судьи подобные выводы финансистов нисколько не поддерживали, указывая, что Налоговый кодекс не содержит ограничений по применению пункта 3 статьи 235 Кодекса организациями-«спецрежимниками» (постановления ФАС Поволжского округа от 18 ноября 2004 г. № А65-8278/2004-СА2-38, ФАС Уральского округа от 10 декабря 2007 г. № Ф09-10000/07-С3 по делу № А76-3723/07 и ФАС Волго-Вятского округа от 16 января 2008 г. № А79-748/2007). Обратите внимание! В постановлении от 26 апреля 2005 г. № 14324/04 Президиум ВАС указал, что статьей 217 Налогового кодекса Российской Федерации предусмотрен перечень не подлежащих налогообложению доходов физических лиц, а не организацийработодателей. И сотрудник организации на УСН не должен быть в худшем положении, чем работник, который трудится в компании на общем режиме. Иначе нарушается принцип всеобщности и равенства налогообложения, закрепленный в пункте 1 статьи 3 Налогового кодекса. Правда тогда речь шла о суммах, предусмотренных пунктом 9 статьи 217 Кодекса, освобождаемых от НДС при условии их выплаты за счет средств, оставшихся после уплаты налога на прибыль. Никита Круглицын, эксперт ООО «Центр экономической информации»