Секция 1e9f В.Е. Маневич, главный научный сотрудник Института экономики РАН

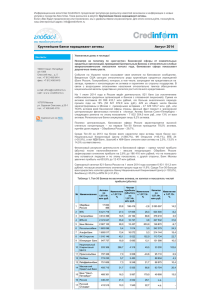

advertisement

Секция 1e9f В.Е. Маневич, главный научный сотрудник Института экономики РАН МОДИФИКАЦИЯ МОНЕТАРНОЙ ДИНАМИЧЕСКОЙ МОДЕЛИ Д. ТОБИНА И АНАЛИЗ РОССИЙСКОЙ ЭКОНОМИКИ В отличие от многих других кейнсианских и неоклассических моделей экономической динамики, модель Тобина включает параметры денежной и финансовой политики и позволяет исследовать влияние монетарных факторов на изменения в реальном секторе: накопление физического капитала, совокупный доход, динамику цен. Тобин рассматривает денежную и финансовую политику правительства как предложение определенного набора активов частному сектору и управление их доходностью, а реакцию частного сектора – как изменение структуры спроса на активы, сопряженное с изменением вектора доходности активов (вектора процентных ставок). Целью денежной и финансовой политики правительства, согласно Тобину, является такое изменение структуры предложения активов правительством и, как следствие, изменение вектора доходности, которое обеспечивало бы поддержание темпа накопления капитала, соответствующего использованию всех желаемых сбережений и полной занятости. Правительство не может непосредственно воздействовать также на рыночную оценку капитала и рыночную норму доходности инвестиций, приемлемую для инвесторов. Однако все нормы доходности на альтернативные активы связаны между собой и зависят от соотношения спроса и предложения отдельных активов. Правительство, определяя как предложение ряда активов, так и нормы доходности некоторых активов, может, косвенным образом воздействовать на доходность капитала, приемлемую для инвесторов и, тем самым, на темп реальных инвестиций. Отношение между рыночной оценкой капитала и его реальной стоимостью (издержками его 1 замещения) Тобин обозначает символом q. Коэффициент q является ключевой переменной в системе Тобина. В работах Тобина представлены несколько вариантов монетарной динамической модели, отличающиеся разной степенью агрегирования секторов экономики и активов; несколько отличается также описание спроса и предложения активов, представленное в различных вариантах модели. В основе всех вариантов модели Тобина лежит аналитическая схема, позволяющую использовать статистические данные и группировки национальных счетов. Эта схема представлена в таблице 1. В ячейках таблицы активы каждого сектора представлены с положительным знаком, а обязательства – с отрицательным знаком. Некоторые ячейки могут оставаться незаполненными, если тот или иной сектор не участвует ни в спросе, ни в предложении данного актива. Сумма каждого столбца в таблице 1 представляет собой спрос на активы некоторого сектора экономики, сумма каждой строки – совокупный спрос на некоторый актив. Спрос на каждый актив в сумме равен его предложению, если предположить, что все рынки активов расчищаются. Таблица 1. Аналитическая схема спроса и предложения активов Сектора экономики Итого спрос на Активы активы = 1 2 …… m предложению активов 1 2 . . N Итого чистое Итого богатство совокупное секторов богатство Задача экономической теории и эконометрических вычислений состоит, согласно Тобину, в том, чтобы представить каждую строку как уравнение спроса и предложения данного актива, которому удовлетворяет определенный набор значений функций, 2 включаемых в уравнение, а каждый столбец, как равенство спроса данного сектора на все активы его чистому богатству. Для того чтобы построить функции, включаемые в уравнения, нужно определить факторы предложения активов и спроса на активы (аргументы функций). К числу аргументов функций нужно, прежде всего, отнести вектор доходности активов. Возможно, следует включить в число аргументов функций также некоторые другие, экзогенные или эндогенные переменные: совокупный доход, отношение текущего дохода к накопленному богатству, норма сбережения из текущего дохода, уровень цен. Мы определенным образом комбинируем элементы трех вариантов модели Тобина и вносим в его систему ряд дополнений и изменений, отражающих изменения касаются специфику российской экономики. Эти (1) дифференциации секторов экономики, (2) дифференциации активов, (3) определения функций предложения активов, (4) определения функций спроса на активы, (5) определения норм доходности, (6) определения аргументов функций спроса и предложения активов. Три варианта модели Тобина и вносимые нами в модель изменения схематически представлены в таблице 2. Мы получили систему из шести уравнений, описывающих спрос и предложение реального капитала, денег высокой эффективности, облигаций федерального долга, кредитов, депозитов, иностранных активов. Российская статистика позволяет дать статистическое представление этих уравнений и включенных в них функций за период 2002-2007 годов. Функции, записанные в наших уравнениях в неявной форме, при их аппроксимации на реальном статистическом материале, должны показать зависимости, существующие между вектором норм доходности активов и спросом каждого из секторов на альтернативные активы. Решение системы уравнений должно раскрыть влияние экзогенных переменных на величину ключевой переменной q и темпы накопления реального капитала. 3 Таблица 2. Три варианта модели Тобина и ее модификация I вариант (1963) Модель Тобина II вариант (1969) Модификация модели Тобина III вариант (1981) Активы (в скобках указаны сектора, предъявляющие спрос на данный актив) Реальный капитал (небанковская публика)* Деньги** (банки и публика) Краткосрочные облигации*** (банки и публика) Долгосрочные облигации *** (банки и публика) Депозиты (публика) Кредиты (банки) Реальный капитал (публика) Деньги , включая заимствованные банковские резервы (публика и банки) Краткосрочные облигации (публика и банки) Депозиты (публика) Кредиты (банки) Реальный капитал Деньги Бессрочные облигации (консоли) Иностранные активы Сектора, предъявляющие спрос на активы Банки Публика* Банки Публика* Функции спроса на активы Функция спроса публики на данный актив строится по вектору доходности и определяет желаемую долю данного актива в богатстве публики W Функция спроса банков на актив по вектору доходности определяет долю спроса банков на этот актив в привлеченных депозитах за минусом обязательных резервов Функции спроса на активы строятся так же, как в варианте I. Рассматривается совокупный спрос на каждый актив, без дифференциации спроса по секторам экономики. Функция спроса на данный актив представляет собой разницу между желаемым запасом актива к концу периода t и запасом актива к концу периода t - 1, оцененным в текущих ценах. Спрос на активы есть функция от вектора доходности и отношения текущего совокупного дохода к богатству, Y /W Реальный капитал (правительство, корпорации, домохозяйства) Деньги (домохозяйства, банки) Среднесрочные облигации (банки, корпорации) Депозиты (домохозяйства, корпорации) Кредиты (банки) Иностранные активы (правительство, банки, корпорации, домохозяйства) Правительство Домашние хозяйства Нефинансовые корпорации Банки Функции спроса на активы строятся по вектору доходности и отношению количества денег высокой эффективности к совокупному доходу, H/Y *Далее просто «публика» **Здесь и далее имеются в виду деньги высокой эффективности (наличные плюс остатки на счетах в центральном банке) *** Здесь и далее имеются в виду облигации федерального долга 4 Продолжение таблицы 2 Функция предложения активов Определение доходности реального капитала I вариант (1963) Предложение каждого из активов принимается как заданная, экзогенная величина, равная спросу на этот актив при определенном векторе доходности, получаемом в результате решения системы уравнений Доходность реального капитала r K равна издержкам его замещения R, деленным на коэффициент q Модель Тобина II вариант (1969) Предложение капитала описывается функцией от его рыночной оценки (от коэффициента q). Предложение остальных активов задается экзогенно Доходность реального капитала r K равна издержкам его замещения R, деленным на коэффициент q Модификация модели Тобина III вариант (1981) Предложение капитала приравнивается к реальным инвестициям и описывается функцией от его рыночной оценки. Предложение денег и облигаций зависит от бюджетного дефицита, (который описывается функцией от некоторых переменных) и экзогенно определяемых параметров (от доли дефицита, финансируемой за счет выпуска денег и за счет выпуска облигаций, и от перетасовки активов и обязательств правительства) Предложение иностранных активов зависит от счета текущих операций платежного баланса. Доходность реального капитала r K равна издержкам его замещения R, деленным на коэффициент q K Предложение капитала трактуется как предложение товаров производственного назначения и определяется спросом на реальные инвестиции. Предложение денег и облигаций задается экзогенно. Перетасовка активов рассматривается применительно ко всем секторам и всем активам. Предложение иностранных активов зависит не только от счета текущих операций, но и от ввоза капитала и перетасовки активов всех секторов, включая правительство. Доходность реального капитала r K равна издержкам его замещения R, деленным на коэффициент q 5 Продолжение таблицы 2 Определение норм доходности активов, альтернативных реальному капиталу I вариант (1963) Доходность всех активов, кроме реального капитала, задается экзогенно. Модель Тобина II вариант (1969) Реальная доходность каждого актива, кроме реального капитала, r j равна его номинальной доходности r’ j минус ожидаемый темп инфляции (темп прироста цен) , r j =r’ j – . Модификация модели Тобина III вариант (1981) Ожидаемая доходность включает как выручку от возможной продажи актива, так и приносимый им доход. Реальная доходность активов, альтернативных капиталу равна их рыночной доходности r’ j, деленной на ожидаемый темп инфляции ., r j = r’ j / При этом рыночная доходность облигаций (консолей) равна их номинальной доходности, умноженной на коэффициент q B .* Влияние инфляции на доходность денег и облигаций определяется также как в варианте III модели Тобина. Ожидаемый темп инфляции принимается равным текущему темпу. Поскольку принимается, что все облигации являются среднесрочными (а не бессрочными), изменение их рыночной цены не учитывается. Доходность иностранных активов находится в обратной зависимости от доходности денег. *Напомним, что в третьем варианте модели Тобин вводит коэффициент q B, отношение рыночной оценки облигаций к их номинальной стоимости, наряду с коэффициентом q K, представляющим отношение рыночной оценки реально капитала к издержкам его замещения. 6 7