Анализ рынка какао-продуктов

advertisement

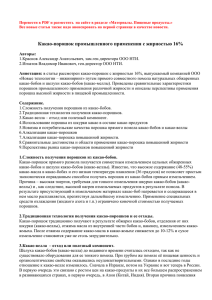

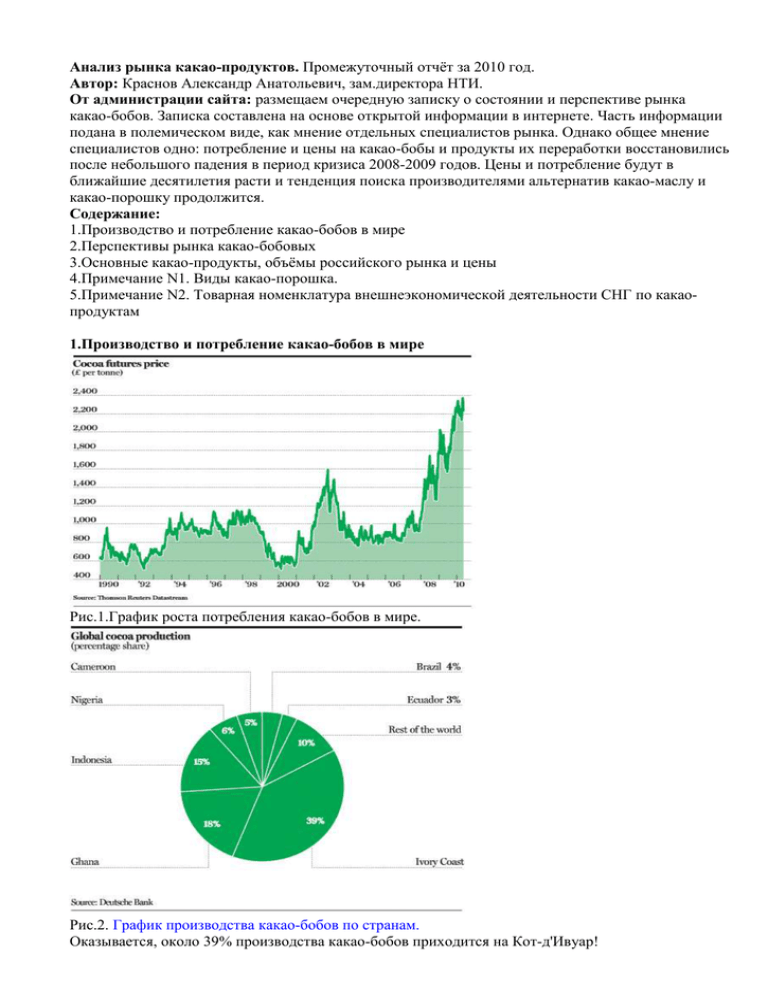

Анализ рынка какао-продуктов. Промежуточный отчёт за 2010 год. Автор: Краснов Александр Анатольевич, зам.директора НТИ. От администрации сайта: размещаем очередную записку о состоянии и перспективе рынка какао-бобов. Записка составлена на основе открытой информации в интернете. Часть информации подана в полемическом виде, как мнение отдельных специалистов рынка. Однако общее мнение специалистов одно: потребление и цены на какао-бобы и продукты их переработки восстановились после небольшого падения в период кризиса 2008-2009 годов. Цены и потребление будут в ближайшие десятилетия расти и тенденция поиска производителями альтернатив какао-маслу и какао-порошку продолжится. Содержание: 1.Производство и потребление какао-бобов в мире 2.Перспективы рынка какао-бобовых 3.Основные какао-продукты, объёмы российского рынка и цены 4.Примечание N1. Виды какао-порошка. 5.Примечание N2. Товарная номенклатура внешнеэкономической деятельности СНГ по какаопродуктам 1.Производство и потребление какао-бобов в мире Рис.1.График роста потребления какао-бобов в мире. Рис.2. График производства какао-бобов по странам. Оказывается, около 39% производства какао-бобов приходится на Кот-д'Ивуар! Фермеры в Кот-д'Ивуар производят около 1.4 миллиона тонн какао-бобов. Производство за последние 30 лет выросло в 30 раз! Контролируя 40% рынка какао-бобов неудивительно, что Абиджан (один из крупнейших городов Кот-д'Ивуар) называют Манхеттен Западной Африки. Следующие крупные производители - Гана -18% и Индонезия – 15 %. Надо отметить, что по сравнению с предыдущими периодами производство в 2008-2010 г.г. вросло незначительно, т.е. находится примерно на одном уровне. В общемировую тенденцию роста цен в предыдущие десятилетия внес кризис. В результате корректировок оценочных объемов производства и потребления Международной организацией по какао (ICCO), дефицит предложения какао-бобов на мировом рынке в объеме минус 28 тыс. тонн был изменен на избыток предложения в объеме плюс 32 тыс. тонн. А оценка переходящих складских запасов какао была повышена до 1 611 тыс. тонн с 1 556 тыс. тонн. Эти корректировки оказали непосредственное влияние на ценовую тенденцию, которая с повышательной сменилась на стабилизационную. В 2009 г. в натуральном выражении структура рынка по видам продукции характеризуется превалирующей долей какао-бобов – 35%. На долю какао-порошка и какао-пасты необезжиренной приходится 26% и 20% соответственно. Доля какао-масла в общей структуре составляет 16%. Наименьший показатель в 3% приходится на какао-пасту необезжиренную. http://ecoportal.su/marketing.php?parent=rubricator&child=getresearch_new&h=ecoportal.su&id=4977 2.Перспективы рынка какао-бобовых Перспективы рынка какао-бобовых огромные. В первую очередь они связаны с увеличением норма потребления шоколада в Китае и Индии (появление среднего класса). Так, например, в Китае норма потребления шоколада увеличивается за год на 10-15%. Но какой чудовищный потенциал имеет китайский рынок, если норма потребления шоколада в Китае около 100 грамм в год на душу населения, а в Европе 10 килограмм! На два порядка больше! В Японии и Корее – около 2-х килограмм. Статистика нормы потребления шоколада на душу населения по странам (в кг): Швейцария 11,6 Германия 10,4 Бельгия 10,1 Австрия 9,8 Великобритания 9,3 Ирландия 9,0 Норвегия 8,3 Швеция 7,0 Франция 6,9 США 5,3 Россия 4-6 (по разным данным) Финляндия 5,0 Нидерланды 4,5 Австралия 4,4 Италия 3,8 Исания 3,4 Япония 2,1 Индия 0,14-0,3 Китай 0,1 График мирового потребления какао-бобов по странам Однако, кроме всё расширяющейся вилки между спросом и предложением, есть еще несколько моментов, определяющих рост цен га какао-бобы. Есть мнение, что проблемы с урожаем связаны с тем, что какао-деревья становятся старыми и болезненными и соответственно значительно хуже плодоносят , также известно, что деревья какао-бобов достигают максимальной производительности только к тридцати-сорока годам, а живут около 60 лет, плодоносить правда начинают с 3-4 года К тому же деревья атакуют различные паразиты, которым тоже не так просто противостоять. Расширять посадки на Берегу Слоновой Кости никто не спешит. Особый вклад в это делает государство – около 40% от мировой цены на какао-бобы оседает в государственном кармане. Но такова ли картинка в реальности, которую рисуют отдельные специалисты рынка? Ведь, по их мнению, все упирается в то, что деревья какао-бобов не стремятся выращивать, на плантации нападает всякая зараза, государство бездействует, а иногда и препятствует слишком высокими налогами. Но в действительности рисуется несколько другая картинка – так называемое «бездействие» очень напоминает картель, участники, которого не очень стремятся увеличивать выпуск, но очень лояльно смотрят на то, чтобы увеличить цены. Можно также заметить, что какаобобы не тот продукт, который очень быстро портится и появляется хорошая возможность делать стоки и манипулировать ценой. Дело в том, что картель на рынке какао-бобов существовал и в 70-е годы, но он не особенно увенчался успехом – стороны все время порывались к перепроизводству. А в 80-е годы было вообще отмечено сокращение спроса. Более подробно об этом (ICCA) можно прочитать по адресу: International Commodity Markets and the Role of Cartels By Mark S. LeClair, страницы 63-67 . Видимо сейчас, когда существует довольно стойкий спрос на какао-бобы, картель может себе позволить крутить ценой, как ему вздумается. Ведь раньше в период низких цен на какао-бобы наоборот существовал картель покупателей (производителей шоколада) Также возможно, что организационные действия (продавцов бобов) Ганы и Кот-д'Ивуар в формировании "нормального" картеля стали более согласованными, чем были ранее. Когда Котд'Ивуар стал зажимать инициативу фермеров налогами и как-то влиять на выпуск, в Гане уже существовала государственная монополия на закупку какао-бобов. По крайней мере, это объяснение роста цен устраивает больше, чем стареющие деревья (и необъяснимое нежелание их заменять), грибок, и прочая зараза, подкосившая урожаи. Летом 2010 года один из ведущих в мире товарных трейдеров, Энтони Уорд, потряс рынки покупкой крупнейшей партии какао с 1996 года. Хедж-фонд Armajaro купил огромную партию какао-бобов, объем которой оценивается в 240 тыс. тонн. Этого количества хватит для выпуска 5 млрд. шоколадных плиток. Основатель хедж-фонда Armajaro, считается одним из лучших трейдеров какао и имеет 27 лет опыта работы. Он торговал какао и кофе еще в Salomon Smith Barney Philbro London, и покинул его в 1998 году. Он создал Armajaro в 2000 году. В последнее время какао штурмовало все новые высоты на NYSE LIFFE, достигнув 15 июля 2010 года 2732 фунта за тонну. Это рекорд с 1977 года. Предыдущий пик был достигнут в 1977 году, когда цена доходила до 3410 фунтов за тонну. Во вторник 13 июля, за два дня до окончания июльского деливери, количество открытых позиций составляло 27 000 контрактов, что явилось также рекордом. В пятницу 16 июля, по окончании торгов на NYSE LIFFE, 9 торговых домов вышли на поставку. В общей сложности они взялись поставить 240 100 тонн какао, на сумму больше 1 млрд. долларов, один только BNP Paribas 102 450 тонн на сумму около $ 427 миллионов. До этого момента были даже жалобы, 16 компаний написали письмо в адрес NYSE LIFFE, что такие действия спекулянтов порочат доброе имя биржи. В понедельник рынок отреагировал 5% падением на ICE и 6% на NYSE LIFFE. Полное описание отчёта http://blogberg.ru/blog/fakti_i_ssilki/15711.html Хотя многие страны Юго-Восточной Азии (например, Вьетнам. Малазия и др.), видя бурный рост рынка в предыдущие десятилетия и предвидя еще более бурный рост в связи с вхождением в состав потребителей растущий средний класс Китая и Индии, уже заложили или расширили плантации деревьев какао, но должно пройти определенное (порядка 10 лет) время, чтобы урожай с них начал играть существенную роль на рынке. При неизменном производстве и в связи с ростом потребления в ближайшие годы ожидается существенный всплеск цен. Это будет еще одним фактором, стимулирующим производителей на поиск заменителей какао. Примечание: стоимость какао-бобов зависит от -качества ферментации, -содержания дефектных бобов (хорошо, когда менее 5%) -числа бобов в 100 граммах (хорошо, когда не более 100). Какао-велла (шелуха какао-бобов) составляет 10-15% от массы сбора бобов. 3.Основные какао-продукты, объёмы российского рынка и цены Рынок в 2008 – 2009 году В связи с кризисом объем рынка какао-продуктов РФ в натуральном выражении в 2009 г. показал сокращение на 21,43 тыс. тонн по сравнению с 2008 г. и составил 145,84 тыс. тонн, в стоимостном выражении рынок также показал сокращение на 7,51 млн. долларов и составил 521,10 млн. долларов. Экспортные поставки какао-продуктов из РФ в 2009 г. находились на достаточно низком уровне. Данная особенность обусловлена тем, что основные производимые в РФ какао-продукты потребляется в рамках местных кондитерских предприятий, на экспорт в основном поставляется какао-порошок. Импортные поставки какао-продуктов, как в стоимостном, так и в натуральном выражении продемонстрировал однозначную тенденцию – сокращение объемов, так объем импорта какаопродуктов в 2009 г. в стоимостном выражении составил 519,85 млн. долларов, в натуральном выражении 145,08 тыс. тонн. Однако, не смотря на сокращение импорта какао-бобов и их переработки, в течение 2009 г все продукты (за исключением какао-пасты обезжиренной) показали рост средних контрактных цен. Это непосредственно связано с ростом цен на исходные для их производства сырье – какао-бобы. Рынок в 20010 году Детальное исследование рынка какао-продуктов (какао-бобы, какао-масло, какао-паста, какаопорошок) в России было подготовлено сотрудниками маркетингового агентства ROIF Expert (дата публикации – май 2011) http://roif-expert.ru/offer/211_rynok_kakao-produktov_v_rossii_vypusk_maj_2011_g Основной целью данного исследования явилось описание текущей ситуации на рынке какаопродуктов в аспекте количественных данных и конкурентной ситуации. В исследовании проведен детальный анализ количественных характеристик рынка, выявлены и описаны основные потребители какао-продуктов в России, а также описана конкурентная ситуация среди поставщиков какао-продуктов. Практически весь импорт идет через посредников. Основными странами экспортёрами являются: Индонезия, Малайзия, страны Европы. Возможны поставки из таких стран, как: Гана, Нигерия, Бразилия, Камерун, Эквадор, Доминиканская республика, Колумбия. Рынок в 2011 году В настоящее время установились следующие цены: - какао-тёртое в блоках по 290-310 р/кг, - какао-порошок по 110 – 180 р/кг и дороже, - какао-масло по 190 – 210 р/кг (малоликвидно, так как производится больше, чем потребляется), - какао-бобы – средняя цена 90 р\кг Мелкие фабрики импортируют какао-тёртое, какао-порошок и какао-масло. Импорт какао-веллы пока незначителен, поэтому большая часть веллы, предлагаемая на российском рынке, местного производства – отход переработки крупных шоколадных фабрик. Сухая какавелла (3-5% жирности) стоит до12-15 руб/кг Жирная какавелла (10-15% жирности) стоит до 7-8 руб/кг (из-за сложности переработки) Россия потребляет шоколада более 4 кг на душу в год или 600 000 т. За вычетом сахара и других добавок в шоколад, это не более 200 000 т какао-продуктов в год. Реально не более 150 000 т из-за того, что в производстве шоколада, глазурей и конфет широко используются заменители какао-масла. Серьезный рост потребления шоколада (и какао-бобов соответственно) в мире (см.график выше) привел к практически повсеместному использованию (явному или тайному) заменителей и суррогатов какао-порошка и какао-масла. Доходит до того, что производители не только используют суррогаты и заменители, но и перешли к снижению веса стандартных плиток со 100 г до 90 или даже до 70, оставляя прежней цену за 1 плитку. Примечание N1. Виды какао-порошка. Натуральный Натуральный какао-порошок получают из какао тертого, необработанного щелочами. Такой порошок имеет слабокислую реакцию (рН обычно 5,6-5,8). Чистый какао-порошок высшего качества имеет тонкий вкус и богатый аромат какао, который получается в результате смешивания высококачественных какао бобов. Алкализованный Алкализованный какао-порошок получают из какао тертого (или какао крупки), обработанного щелочами. Такой порошок имеет слабощелочную реакцию (рН до 6,8-7,2 и выше). В процессе алкализации снижается содержание дубильных веществ. Благодаря этому, улучшается вкус, аромат и цвет какао порошка. В зависимости от степени алкализации этот сорт подразделяется на слабо (рН=6), средне (рН=7) и сильно (рН=8) алкализованный порошок. По жирности какао-порошок делится на: - Товарный - 16% - Промышленный – не более 14% Большое влияние на вкусовые качества какао-порошков оказывает состав какао- бобов. По происхождению какао-бобы подразделяют на три группы: - американские - африканские - азиатские Виды какао-бобов, используемых в производстве какао-порошков: - Criolo - незначительный окрас, умеренный ореховый вкус - Forastero - больший объем - темно-коричневые, сильный запах, слегка горчат, более жирные - Trinitario - гибрид Criolo и Forastero - Nacional - Эквадорский какао (яркий вкус) Примечание N2.Товарная номенклатура внешнеэкономической деятельности СНГ (группа 18, какао и продукты из него) В данную группу не включаются изделия товарных позиций 0403,1901, 1904, 1905, 2105, 2202, 2208, 3003 или 1806 включаются кондитерские изделия из сахара, содержащие какао, и, при условии соблюдения положений примечания 1 к данной группе, прочие пищевые продукты с добавлением какао. Подсубпозиции 1806 90 110 и 1806 90 190 не включают шоколадные конфеты, изготовленные целиком из шоколада одного типа. 1801 00 000 ¦Какао-бобы, целые или дробленые, сырые или жареные 1802 00 000 ¦Какавелла (шелуха, оболочка или кожица) и прочие отходы какао 1803 ¦Какао-паста, обезжиренная или необезжиренная 1803 10 000 ¦- необезжиренная 1803 20 000 ¦- частично или полностью обезжиренная 1804 00 000 ¦Какао-масло, какао-жир 1805 00 000 ¦Какао-порошок без добавок сахара или других подслащивающих веществ 1806 ¦Шоколад и прочие готовые пищевые продукты, содержащие какао 1806 10 ¦- какао-порошок с добавлением сахара или других подслащивающих веществ 1806 10 150 ¦- - не содержащие сахарозы или содержащие менее 5 мас.% сахарозы (включая инвертный сахар, выраженный как сахароза) или изоглюкозы, выраженной как сахароза 1806 10 200 ¦- - содержащие 5 мас.% или более, но менее 65 мас.% сахарозы (включая инвертный сахар, выраженный как сахароза) или изоглюкозы, выраженной, как сахароза 1806 10 300 ¦- - содержащие 65 мас.% или более, но менее 80 мас.% сахарозы (включая инвертный сахар, выраженный как сахароза) или изоглюкозы, выраженной как сахароза 1806 10 900 ¦- - содержащие 80 мас.% или более сахарозы (включая инвертный сахар, выраженный как сахароза) или изоглюкозы, выраженной как сахароза 1806 20 ¦- изделия готовые прочие, в брикетах, пластинках или плитках массой более 2 кг, или в жидком, пастообразном, порошкообразном, гранулированном виде или в виде иной бесформенной массы в контейнерах или в первичных упаковках с содержимым более 2 кг 1806 20 100 ¦- - содержащие 31 мас.% или более какао-масла или содержащие в сумме 31 мас.% или более какао-масла и молочного жира 1806 20 300 ¦- - содержащие в сумме 25 мас.% или более, но менее 31 мас.% какао-масла и молочного жира - прочие 1806 20 500 ¦- - - содержащие 18 мас.% или более какао-масла 1806 20 700 ¦- - - молочно-шоколадная крошка 1806 20 800 ¦- - - шоколадные вкусовые оболочки 1806 20 950 ¦- - - прочие ¦- прочие, в брикетах, пластинках или плитках: