ОСОБЕННОСТИ ХЕДЖИРОВАНИЯ ФИНАНСОВЫХ РИСКОВ ФЬЮЧЕРСНЫМИ КОНТРАКТАМИ НА ИНДЕКС ТЕМПЕРАТУРЫ

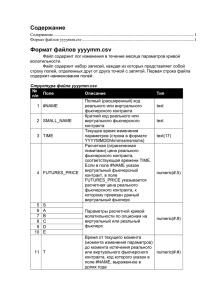

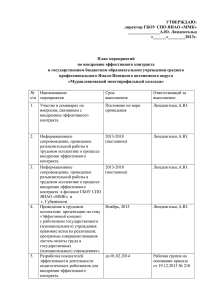

advertisement

Е. В. ТИЩЕНКО аспирант кафедры финансов и кредита ИрГТУ ОСОБЕННОСТИ ХЕДЖИРОВАНИЯ ФИНАНСОВЫХ РИСКОВ ФЬЮЧЕРСНЫМИ КОНТРАКТАМИ НА ИНДЕКС ТЕМПЕРАТУРЫ Погода оказывает влияние на все области жизнедеятельности человека. Зависимыми от нее является и большинство отраслей экономики и социальной сферы, при этом эффективность производства во многих из них в значительной степени определяется погодным фактором. Кроме того, опасные гидрометеорологические явления могут представлять угрозу жизни и здоровью людей и причинять огромный ущерб экономике. К тому же превентивные меры, направленные на снижение соответствующих рисков, не позволяют полностью избежать потерь, обусловленных неблагоприятными погодными условиями. Сегодня предъявляются повышенные требования к рискменеджменту компаний в части управления погодными рисками с помощью доступных инструментов управления риском. Для возмещения потерь, причиняемых погодными условиями, экономически эффективной является стратегия страхования рисков. В экономически развитых странах застраховано около 40% всех видов природных ущербов, в том числе от стихийных гидрометеорологических явлений. В 2007 г. экономический эффект от использования гидрометеоинформации в России по данным Российского государственного гидрометеорологического университета (РГГМУ) составил 16,8 млрд. руб. – на 1,57 млрд. руб. больше, чем годом ранее. Больше всего точные прогнозы пригодились транспорту (37,6% общего экономического эффекта), ТЭКу (26,7%), ЖКХ (7,3%) и сельскому хозяйству (6,4%). В списке опасных гидрометеорологических явлений, влияющих на бизнес, особое место занимает риск неблагоприятных температурных колебаний. Интересно, что одни и те же погодные явления совершенно по-разному влияют на те или иные отрасли экономики. Так, жесткие климатические условия – сильные морозы зимой и знойная жара летом – способствуют развитию бизнеса производителей и продавцов энергии. Потребители энергии, напротив, в таких условиях терпят убытки. Заключая погодные контракты, производитель делает свой продукт более привлекательным для клиентов и повышает стоимость акций своей компании. Температура воздуха влияет, прежде всего, на объемы реализации продукции и лишь потом - на цену продукции. Так, если энергетическая компания приобретает газ на электронной торговой площадке ООО "Межрегионгаз", она принимает на себя обязательство полностью выбрать его вне зависимости от погодных условий (принцип take or pay). И в случае теплой погоды энергокомпания будет стоять перед выбором: использовать этот газ и хранить резервное топливо, продавать газ по низкой цене или закачивать его в подземные хранилища (и платить за хранение). В такой ситуации страхование ценовых рисков не позволяет достичь целей хеджирования. Газовые компании также зависят от температурных факторов: при добыче газа они платят налог на добычу полезных ископаемых вне зависимости от того, будет газ продан или же закачан в подземные хранилища до следующего года. По оценкам специалистов, погода влияет на 70% всего мирового бизнеса. Сегодня так называемые «погодные» контракты заключают энергетические, сельскохозяйственные, строительные и страховые компании, производители прохладительных напитков и туроператоры, а объемы мирового рынка погодных производных оцениваются в сумму порядка 12 млрд. долларов. Согласно же оценкам американских экспертов, в США до 20% экономики напрямую зависят от погодных факторов1. Отечественные выкладки показывают те же 20% экономики, которые подвержены погодным рискам. При этом одной из основных задач является определение степени чувствительности отраслей экономики, отдельных регионов и крупных отраслевых комплексов (кластеров) к изменению климата и его колебаниям, а также оценка и управление рисками, которые они влекут за собой. Анализ ситуации позволил выявить существенную заинтересованность в данном инструменте хозяйствующих субъектов разных отраслей экономики. Так, в энергетическом секторе согласно последним наблюдениям выявлена четкая зависимость между температурой воздуха и объемами реализации газа, электрической и тепловой энергии. Первая сделка на погоду как таковую (фактически) была совершена в 1996 году в США двумя энергетическими гигантами Koch Entergy (ныне Entergy-Koch) и Enron, и в течение долгого времени именно поставщики энергии оставались единственными игроками на рынке. Но со временем производители и других отраслей экономики старались застраховаться от рисков, связанных с воздействием климатических факторов. Первые же сделки непосредственно с фьючерсными контрактами на индекс температуры были осуществлены в 1999 г. на Чикагской товарной бирже. Основными игроками являлись пары 1 Kunkel, K.E., K. Andsager, and D.R. Easterling, 1999b: Long-term trends in extreme precipitation events over the conterminous United States, Journal of Climate, 12, 2515-2527. энергетики-газовики. Затем к торгам присоединились компании коммунального сектора, строители и транспортники. Годовой объем торгов "погодными производными" подскочил с $9,7 млрд. в отопительном сезоне 2004-2005 гг. до $45,2 млрд. в сезоне 2005-2006 гг. Сегодня торгуются контракты на индекс температуры (29 городов в мире) на количество осадков, величину снежного покрова, силу ветра (ураганы). В 2001 г. новый инструмент уже освоила Лондонская биржа. При этом в Чикаго торгуют контрактами на суммарное отклонение температуры от заданной величины, а в Лондоне еще и контрактами на погоду (правда, справедливости ради, стоит отметить, что зарекомендовали они себя не лучшим образом). Консалтинговая компания PriceWaterhouseCoopers проводит ежегодные исследования рынка "погодных" деривативов. Согласно исследованию 2007 г. доли компаний различных отраслей в общем объеме торгов составили: 47 % - сектор ТЭК; 14 % - сельское хозяйство; 9 % - ритейл; 6 % - строительство; 24 % - прочие отрасли. На рынке США сформировался круг компаний, предоставляющих полный спектр услуг в области управления рисками на энергетическом рынке и связанном с ним рынке "погодных" производных. Кроме этого появляется большое число научных исследований, объединяющих гидрометеорологический и финансовый аспекты "погодных" рисков, в частности в 1999 г. создается профессиональная ассоциация WRMA (Weather Risk Management Association), объединившая риск-менеджеров погодных производных для развития рынка и разработки стандартов. В прошлом году европейские горнолыжные курорты полсезона простояли без снега, что весьма ощутимо сказалось на доходах их владельцев. Как раз подобные риски и могут быть проданы на бирже в виде фьючерсов на погоду. Они не сделают холодное лето жарким, но способны покрыть убытки компании по производству мороженого или тех же горнолыжных курортов. В России новый биржевой инструмент хотят запустить сразу на двух площадках – на бирже «Санкт-Петербург» и в Москве, на РТС. За базовый актив будет принят фьючерсный контракт на температуру воздуха. Осознавая актуальность проблемы управления "погодными" рисками в России, ОАО "Фондовая биржа «Российская Торговая Система»" с 2006 г. целенаправленно движется к созданию рынка "погодных" производных. Между Федеральной службой по гидрометеорологии и мониторингу окружающей среды (Росгидромет) и биржей РТС в феврале 2006 г. заключено "Соглашение о сотрудничестве в области создания рынка погодных производных финансовых инструментов", на базе которого развернута работа по созданию к зимнему периоду 20072008 гг. фьючерсов на температурные индексы. Автономная некоммерческая организация «Метеоагентство Росгидромета» в автоматическом режиме будет поставлять бирже РТС ежечасные данные об изменении температуры воздуха по данным метеостанции, находящейся на территории аэропорта Внуково, на основе которых планируется рассчитывать ее среднесуточные и среднемесячные значения. Все данные в режиме реального времени будут публиковаться на сайте биржи РТС. Предусмотрены также и механизмы защиты от манипулирования ими. Базовым активом "температурного" фьючерса станет средняя температура расчетного месяца в московском аэропорту Внуково. После начала расчетного месяца будет торговаться средняя температура его оставшейся части. Территориальный охват фьючерсного контракта – 16 регионов Центрального федерального округа Российской Федерации. При поддержке «Метеоагентства Росгидромета» вычислены коэффициенты корреляции средних температур всех календарных месяцев года между аэропортом Внуково и центрами субъектов Федерации, входящих в ЦФО. При этом будут торговаться все двенадцать календарных месяцев года. Механизм доступа к торгам, сами торги и все расчеты будут аналогичны торговле другими срочными инструментами. Для участников погодных торгов будет обеспечена та же степень защищенности и гарантий, которая предоставляется всем участникам срочного рынка FORTS. Цена контракта будет выражена в градусах Цельсия (принимает положительные и отрицательные значения). Стоимость 1 градуса/сутки – 100 рублей. Стоимость контракта на среднемесячную температуру января до начала месяца рассчитывается по формуле: Sконтр. = (Цконтр.*Sградуса)*К = (-10 °С*100 руб.)*31 = -31 000 руб., где Цконтр. – цена контракта; Sградуса – стоимость градуса в сутки; K – количество дней в расчетном месяце или количество оставшихся дней в расчетном месяце, если сделка производится внутри его. При осуществлении сделки, например 28 января, стоимость контракта на оставшиеся три дня месяца будет равна другому значению: Sконтр. = (Цконтр.*Sградуса)*К = (-10 °С *100 руб.)*3 = -3 000 руб., Гарантийное обеспечение - 2 800 рублей. Расчет средней температуры воздуха будет обновляться ежечасно при поступлении данных о фактической температуре. КЕЙС Использование фьючерсного контракта на среднемесячную температуру воздуха рассмотрим на примере газовой компании. По результатам анализа выявлена зависимость – при наблюдавшихся январских температурах (диапазон от +9 до -30 °C) изменение температуры на один градус приводит к изменению объема газопотребления в среднем на 932 тыс. куб. м за месяц. Иными словами, при повышении температуры на один градус Цельсия компания может потерять сумму, равную 1,864 млн. руб. (932 тыс. куб. м. * 2 000 руб./тыс. куб. м.) При этом средний объем продажи газа в январе составляет 60 млн. куб. м, что соответствует отгрузке газа при среднемесячной температуре воздуха -3 °С. Согласно полученному прогнозу Росгидрометцентра, средняя температура первой недели января 2008 г. будет находиться в пределах от +1 °С до -3 °С (данные прогнозирования составлялись для Московского региона). Компания планирует захеджировать свои риски снижения объема продаж, связанных с ростом температуры выше -3 °С. Для этого она должна купить на биржевом рынке N фьючерсных контрактов на температуру воздуха. Допустим, цена покупки составит -3 °С. Стоимость одного контракта на весь январь равна 9 300 руб. Рост температуры приведет к начислению вариационной маржи газовой компании в размере 3 100 руб./градус. Отсюда вычисляем необходимое количество контрактов N: N = Потенциальные потери/Стоимость контракта = 1864000/3100 = =601 Теперь при росте температуры воздуха на один градус компания будет ежедневно терять из-за снижения объемов продаж 1,864 млн. руб., но эта сумма будет компенсироваться за счет начисления вариационной маржи по фьючерсному контракту на индекс температуры. Таким образом, то, что будет потеряно на физическом рынке газа, компенсируется за счет использования биржевых механизмов1. Алгоритм использования фьючерсного контракта на индекс температуры можно уложить в три шага: Более подробно о расчете вариационной маржи и результатах данного кейса см.: Данов С., Джангиров Д. «Фьючерсные контракты на индекс температуры»//«Энерго-Рынок» №11, 2007. 1 1. Оценить зависимость финансовых результатов бизнеса компании от колебаний температуры. Определить оптимальный температурный диапазон с точки зрения результатов на каждый календарный месяц года. 2. Определить размер потенциальных потерь при отклонении температуры на один градус ниже/выше границ этого диапазона за один день. 3. При приближении температуры (опубликовании достоверного прогноза) к границам оптимального диапазона следует продать/купить необходимое количество контрактов с целью покрытия потенциальных убытков. Представители РТС допускают, что уже в 2008 г. объем торгов по фьючерсам на погоду достигнет $4-5 млрд. Если пионерами на новом рынке будут энергетики и спекулянты (именно они обеспечивают фьючерсам необходимую ликвидность), а со временем к ним присоединятся строители, ритейл и сельскохозяйственные предприятия, то через 10-15 лет объем торговли погодными фьючерсами может достигнуть $380 млрд. (20% от ВВП). Между тем, как и всякий другой биржевой инструмент, погодный фьючерс должен вызвать интерес так же и у компаний, которые страхуют свою финансовую деятельность с помощью фьючерсов, т.е. хеджеров. Тем не менее, на сегодняшний день картина складывается более чем пессимистичная. Российский бизнес не вполне готов воспользоваться преимуществами, которые сулит ему новый биржевой инструмент. Но «не вполне готов» не означает «категорически отказывается». Важно только, чтобы погодные фьючерсы не стали спекулятивным баловством и были привязаны к конкретным рынкам. Список используемой литературы: 1. Kunkel, K.E., K. Andsager, and D.R. Easterling, 1999b: Long-term trends in extreme precipitation events over the conterminous United States, Journal of Climate, 12, 2515-2527. 2. Данов С., Джангиров Д. «Фьючерсные контракты на индекс температуры» // «Энерго-Рынок» №11, 2007.