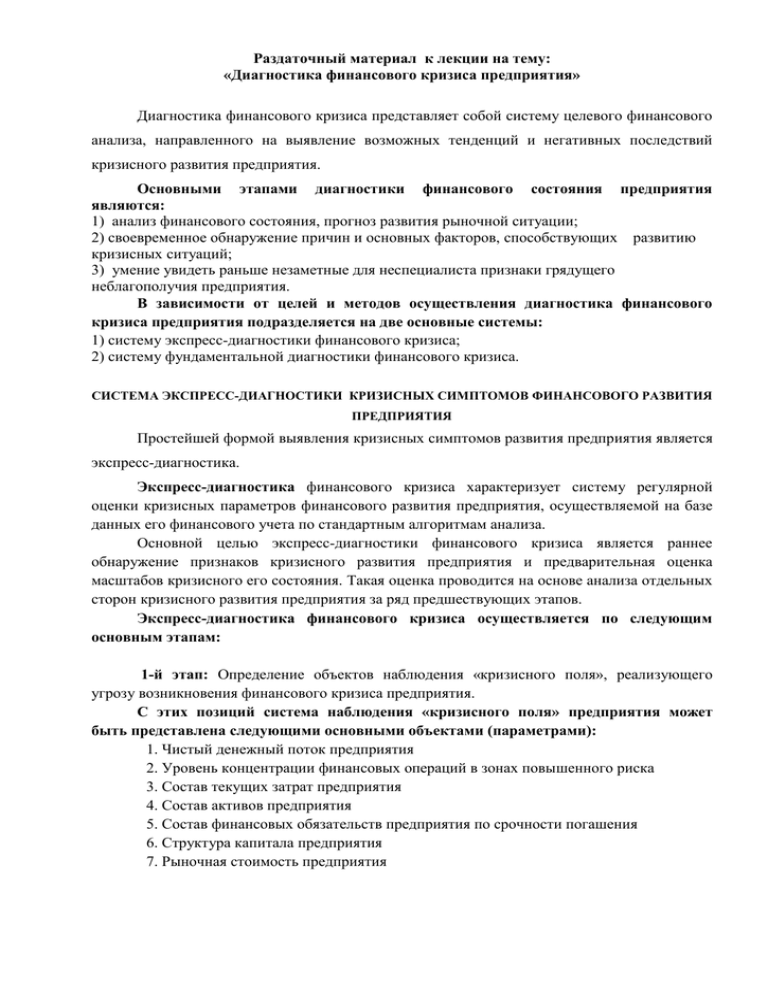

Таблица – Значения коэффициентов в модели Бивера

advertisement

Раздаточный материал к лекции на тему: «Диагностика финансового кризиса предприятия» Диагностика финансового кризиса представляет собой систему целевого финансового анализа, направленного на выявление возможных тенденций и негативных последствий кризисного развития предприятия. Основными этапами диагностики финансового состояния предприятия являются: 1) анализ финансового состояния, прогноз развития рыночной ситуации; 2) своевременное обнаружение причин и основных факторов, способствующих развитию кризисных ситуаций; 3) умение увидеть раньше незаметные для неспециалиста признаки грядущего неблагополучия предприятия. В зависимости от целей и методов осуществления диагностика финансового кризиса предприятия подразделяется на две основные системы: 1) систему экспресс-диагностики финансового кризиса; 2) систему фундаментальной диагностики финансового кризиса. СИСТЕМА ЭКСПРЕСС-ДИАГНОСТИКИ КРИЗИСНЫХ СИМПТОМОВ ФИНАНСОВОГО РАЗВИТИЯ ПРЕДПРИЯТИЯ Простейшей формой выявления кризисных симптомов развития предприятия является экспресс-диагностика. Экспресс-диагностика финансового кризиса характеризует систему регулярной оценки кризисных параметров финансового развития предприятия, осуществляемой на базе данных его финансового учета по стандартным алгоритмам анализа. Основной целью экспресс-диагностики финансового кризиса является раннее обнаружение признаков кризисного развития предприятия и предварительная оценка масштабов кризисного его состояния. Такая оценка проводится на основе анализа отдельных сторон кризисного развития предприятия за ряд предшествующих этапов. Экспресс-диагностика финансового кризиса осуществляется по следующим основным этапам: 1-й этап: Определение объектов наблюдения «кризисного поля», реализующего угрозу возникновения финансового кризиса предприятия. С этих позиций система наблюдения «кризисного поля» предприятия может быть представлена следующими основными объектами (параметрами): 1. Чистый денежный поток предприятия 2. Уровень концентрации финансовых операций в зонах повышенного риска 3. Состав текущих затрат предприятия 4. Состав активов предприятия 5. Состав финансовых обязательств предприятия по срочности погашения 6. Структура капитала предприятия 7. Рыночная стоимость предприятия 2-ой этап: Формирование системы индикаторов оценки угрозы возникновения финансового кризиса предприятия. Система таких индикаторов формируется по каждому объекту наблюдения «кризисного поля». Объекты наблюдения Показатели-индикаторы Объемные Структурные 1 2 3 1. ЧИСТЫЙ ДЕНЕЖНЫЙ ПОТОК ПРЕДПРИЯТИЯ 1. сумма чистого денежного потока по предприятию в целом. 2. сумма чистого денежного потока по операционной деятельности предприятия 1. сумма чистых активов предприятия по рыночной стоимости 1. коэффициент достаточности чистого денежного потока 2. коэффициент ликвидности денежного потока 3. коэффициент эффективности денежного потока 4. коэффициент реинвестирования чистого денежного потока 1. рыночная стоимость предприятия 2. стоимость предприятия по коэффициенту капитализации прибыли 1. коэффициент автономии 2.коэффициент финансирования (коэффициент финансового левериджа) 3. коэффициент долгосрочной финансовой независимости 1. коэффициент соотношения долгосрочных и краткосрочных финансовых обязательств 2. коэффициент соотношения привлеченного финансового и товарного кредита 3. коэффициент неотложных финансовых обязательств в общей их сумме 4. период обращения кредиторской задолженности «кризисного поля» 2. РЫНОЧНАЯ СТОИМОСТЬ ПРЕДПРИЯТИЯ 3. СТРУКТУРА КАПИТАЛА ПРЕДПРИЯТИЯ 1. сумма собственного капитала предприятия 2.сумма заемного капитала предприятия 4. СОСТАВ ФИНАНСОВЫХ ОБЯЗАТЕЛЬСТВ ПРЕДПРИЯТИЯ ПО СРОЧНОСТИ ПОГАШЕНИЯ 1. сумма долгосрочных финансовых обязательств 2.сумма краткосрочных финансовых обязательств 3.сумма финансового кредита 4.сумма товарного (коммерческого) кредита 5. сумма текущих обязательств по расчетам 1.сумма внеоборотных активов 2. сумма оборотных активов 3. сумма текущей дебиторской задолженности - всего, в т.ч. просроченной 4. сумма денежных активов 5. СОСТАВ АКТИВОВ ПРЕДПРИЯТИЯ 2 1. коэффициент маневренности активов 2. коэффициент обеспеченности высоколиквидными активами 3. коэффициент обеспеченности готовыми средствами платежа 4. коэффициент текущей платежеспособности 5. коэффициент абсолютной платежеспособности 6. коэффициент соотношения дебиторской и кредиторской 6. СОСТАВ ТЕКУЩИХ ЗАТРАТ ПРЕДПРИЯТИЯ 1. общая сумма текущих затрат 2. сумма постоянных текущих затрат 7. УРОВЕНЬ КОНЦЕНТРАЦИИ ФИНАНСОВЫХ ОПЕРАЦИЙ В ЗОНЕ ПОВЫШЕННОГО РИСКА задолженности 7. период обращения дебиторской задолженности 8. продолжительность операционного цикла 1. уровень текущих затрат к объему реализации продукции 2. уровень переменных текущих затрат 3. коэффициент операционного левериджа 1.коэффициент критического риска 2.коэффициент катастрофического риска 3-й этап: Анализ отдельных сторон кризисного финансового развития предприятия, осуществляемый стандартными методами. Основу такого анализа составляет сравнение фактических показателей-индикаторов с плановыми (нормативными) и выявление размеров отклонений в динамике. В теории финансового менеджмента в зависимости от используемых методов различают следующие основные системы финансового анализа, проводимого на предприятии: I.Горизонтальный (или трендовый) финансовый анализ базируется на изучении динамики отдельных финансовых показателей во времени. II. Вертикальный (или структурный) финансовый анализ базируется на структурном разложении отдельных показателей финансовой отчетности предприятия. В финансовом менеджменте известны следующие виды вертикального (структурного) анализа: 1. Структурный анализ активов. 2. Структурный анализ капитала. 3. Структурный анализ денежных потоков. III. Сравнительный финансовый анализ. В процессе использования этой системы анализа рассчитываются размеры абсолютных и относительных отклонений сравниваемых показателей. Известны следующие виды сравнительного финансового анализа. 1. Сравнительный анализ финансовых показателей данного предприятия и среднеотраслевых показателей. 2. Сравнительный анализ финансовых показателей данного предприятия и предприятий — конкурентов. 3. Сравнительный анализ финансовых показателей отдельных структурных единиц и подразделений данного предприятия (его «центров ответственности»). 4. Сравнительный анализ отчетных и плановых (нормативных) финансовых показателей. IV. Анализ финансовых коэффициентов (R-анализ) базируется на расчете соотношения различных абсолютных показателей финансовой деятельности предприятия между собой. В процессе использования этой системы анализа определяются различные относительные 3 показатели, характеризующие отдельные результаты финансовой деятельности и уровень финансового состояния предприятия. 1.Коэффициенты оценки финансовой устойчивости предприятия а) коэффициент автономии (КА). КА = СК/К; КА=ЧА/А, где СК – сумма собственного капитала; ЧА – стоимость чистых активов; К – общая сумма капитала; А – общая стоимость всех активов. б) коэффициент финансирования (КФ). КФ=ЗК/СК, где ЗК - сумма привлечённого заемного капитала; СК – сумма собственного капитала. в) коэффициент задолженности (КЗ). КЗ=ЗК/К, где К – общая сумма капитала. г) коэффициент текущей задолженности (КТЗ). КТЗ=ЗКк/К, где ЗКк – сумма привлеченного предприятием краткосрочного заёмного капитала. д) коэффициент долгосрочной финансовой независимости (КДН). КДН=(СК+ ЗКд)/А, где ЗКд – сумма заемного капитала, привлеченного предприятием на долгосрочной основе. 2.Коэффициенты оценки платежеспособности а) коэффициент абсолютной платежеспособности (КАП). КАП=(ДА+КФВ)/ОБк, где ДА – сумма денежных активов; КФВ – сумма краткосрочных финансовых вложений; ОБк - сумма всех краткосрочных финансовых обязательств предприятия. б) коэффициент промежуточной платежеспособности (КПП). КПП=(ДА+КФВ+ДЗ)/ОБк, где ДЗ – сумма дебиторской задолженности всех видов. в) коэффициент текущей платежеспособности (КТП). КТП=ОА/ ОБк, где ОА – сумма всех оборотных активов. 4 г) общий коэффициент соотношения дебиторской и кредиторской задолженности (КДКо). КДКО=ДЗО/КЗО, где ДЗО – общая сумма дебиторской задолженности всех видов; КЗО – общая сумма кредиторской задолженности всех видов. д) коэффициент соотношения дебиторской и кредиторской задолженности по коммерческим операциям (КДКК). КДКк=ДЗп/КЗп, где ДЗп – сумма дебиторской задолженности за продукцию; КЗп – сумма кредиторской задолженности за продукцию. 3. Коэффициенты оценки оборачиваемости активов а) количество оборотов всех используемых активов в рассматриваемом периоде (КО). КОа=ОР/Аср, где ОР – общий объем реализации продукции; Аср – средняя стоимость всех используемых активов. б) количество оборотов оборотных активов (КОоа). КОоа=ОР/ОАср, где ОАср – средняя стоимость оборотных активов. в) период оборота всех используемых активов в днях (ПОа). ПОа=Аср/ОРо; ПОа=Д/КОа, где ОРо – однодневный объем реализации продукции; Д – число дней. г) период оборота оборотных активов в днях (ПОоа). ПОоа= ОАср/ОРо; ПОоа= Д/КОоа, где ОАср – средняя стоимость оборотных активов. д) период оборота внеоборотных активов в годах (ПОва). ПОва=ВАср/ОР, где ВАср – среднегодовая стоимость внеоборотных активов; ОР – годовой объем реализации продукции. 4.Коэффициенты оценки оборачиваемости капитала а) количество периоде(КОк). оборотов всего используемого капитала КОк = ОР/Кср, где Кср – средняя сумма всего используемого капитала предприятия. б) количество оборотов капитала(КОск). КОск = ОР/СКср, где СКср – средняя сумма собственного капитала. в)количество оборотов привлеченного заемного капитала(КОзк) КОзк = ОР/ЗКср, где ЗКср – средняя сумма привлеченного заемного капитала. 5 в рассматриваемом г) период оборота всего используемого капитала предприятия в днях(ПОк). ПОк = Кср/ОРо; ПОк = Д/КОк., где КОк – количество оборотов всего используемого капитала. д) период оборота собственного капитала в днях (ПОск). ПОск=СКср/ОРо; ПОск =Д/КОск. е) период оборота привлеченного заемного капитала в днях(ПОзк). ПОзк = ЗКср /ОРо; ПОзк = Д/КОзк, где КОзк – количество оборотов привлеченного заемного капитала. ж) период оборота общей кредиторской задолженности в днях(ПОокз). ПОокз = ОКЗср/ОРо, где ОКЗср – средняя сумма кредиторской задолженности предприятия. 5.Коэффициенты оценки рентабельности а) коэффициент рентабельности всех используемых активов. Ра = ЧПо/Аср, где ЧПо – общая сумма чистой прибыли,полученная от всех видов хозяйственной деятельности. Аср – средняя стоимость всех используемых активов. б) Коэффициент финансовой рентабельности. Рск = ЧПо/СКср. в) коэффициент коммерческой рентабельности. Ррп = ЧПрп/ОРср, где ЧПрп – сумма чистой прибыли от операционной деятельности. г) Коэффициент рентабельности текущих затрат. Ртз = ЧПрп/Иср, где ЧПрп – сумма чистой прибыли,полученная от операционной деятельности; Иср – сумма издержек производства. V. анализ финансовых рисков; VI. интегральный финансовый анализ, основанный на „Модели Дюпона". Формулу Дюпона можно записать в след. виде: ROA = ROS * AT где ROA - 'Return on Assets', 'Отдача на Активы'; ROS - 'Return on Sales', 'Отдача от Продаж'; AT - 'Assets Turnover', 'Оборачиваемость активов', 4-й этап: Предварительная оценка масштабов кризисного финансового состояния предприятия. Такая оценка проводится на основе анализа отдельных сторон кризисного развития предприятия за ряд предшествующих этапов. Практика финансового менеджмента использует при оценке масштабов кризисного финансового состояния предприятия три принципиальных характеристики: • легкий финансовый кризис; • глубокий финансовый кризис; • катастрофический финансовый кризис (финансовая катастрофа). При необходимости каждая из этих характеристик может получить более углубленную дифференциацию. 6 Система экспресс-диагностики обеспечивает раннее обнаружение признаков кризисного развития предприятия и позволяет принять оперативные меры по их нейтрализации. Ее предупредительный эффект наиболее ощутим на стадии легкого финансового кризиса предприятия. При иных масштабах кризисного финансового состояния предприятия она обязательно должна дополняться системой фундаментальной диагностики. СИСТЕМА ФУНДАМЕНТАЛЬНОЙ ДИАГНОСТИКИ ФИНАНСОВОГО КРИЗИСА ПРЕДПРИЯТИЯ Более полную и углубленную оценку финансового кризиса позволяет получить его фундаментальная диагностика. Фундаментальная диагностика финансового кризиса характеризует систему оценки параметров кризисного финансового развития предприятия, осуществляемой на основе методов факторного анализа и прогнозирования. Основными целями фундаментальной диагностики финансового кризиса является: 1. углубление результатов оценки кризисных параметров финансового развития предприятия, полученных в процессе экспресс-диагностики; 2. подтверждение полученной предварительной оценки масштабов кризисного финансового состояния предприятия; 3. прогнозирование развития отдельных факторов, генерирующих угрозу финансового кризиса предприятия, и их негативных последствий; 4. оценка и прогнозирование способности предприятия к нейтрализации финансового кризиса за счет внутреннего финансового потенциала. Фундаментальная диагностика финансового кризиса осуществляется по следующим основным этапам: 1.Систематизация основных факторов, обуславливающих кризисное финансовое развитие предприятия. В процессе изучения и оценки эти факторы подразделяются на две основные группы: 1) не зависящие от деятельности предприятия (внешние или экзогенные факторы); 2) зависящие от деятельности предприятия (внутренние или эндогенные факторы). Внешние факторы кризисного финансового подразделяются при анализе на три подгруппы: развития в свою очередь А) Социально-экономические факторы общего развития страны. В составе этих факторов рассматриваются только те, которые оказывают негативное воздействие на хозяйственную деятельность данного предприятия, т.е. формируют угрозу его финансового кризиса. К общеэкономическим факторам относятся: - спад объема национального дохода; - рост инфляции; - замедление платежного оборота; - нестабильность налоговой системы; - нестабильность регулирующего законодательства; - снижение уровня реальных доходов населения; - рост безработицы. Б) Рыночные факторы. При рассмотрении этих факторов исследуются негативные для данного предприятия тенденции развития товарных (как по сырью и материалам, так и по выпускаемой продукции) и финансового рынков. К рыночным факторам относятся: - снижение емкости внутреннего рынка; - усиление монополизма на рынке; 7 - существенное снижение спроса; - рост предложения товаров-субститутов; - снижение активности фондового рынка; - нестабильность валютного рынка. В) Прочие внешние факторы. Их состав предприятие определяет самостоятельно с учетом специфики своей деятельности. К ним относятся: - политическая нестабильность; - негативные демографические тенденции; - стихийные бедствия; - ухудшение криминогенной ситуации. Внутренние факторы кризисного финансового развития также разделяются при анализе на три подгруппы в зависимости от особенностей формирования денежных потоков предприятия: А) Факторы, связанные с операционной деятельностью. К данной группе факторов относятся: - неэффективный маркетинг; - неэффективная структура текущих затрат (высокая доля постоянных издержек); - низкий уровень использования основных средств; - высокий размер страховых и сезонных запасов; - недостаточно диверсифицированный ассортимент продукции; - неэффективный производственный менеджмент. Б) Факторы, связанные с инвестиционной деятельностью. К ним относятся: - неэффективный фондовый портфель; - высокая продолжительность строительно-монтажных работ; - существенный перерасход инвестиционных ресурсов; - не достижение запланированных объемов прибыли по реализованным реальным проектам; - неэффективный инвестиционный менеджмент. В) Факторы, связанные с финансовой деятельностью. А именно: - неэффективная финансовая стратегия; - неэффективная структура активов (низкая их ликвидность); - чрезмерная доля заемного капитала; - высокая доля краткосрочных источников привлечения заемного капитала; - рост дебиторской задолженности; - высокая стоимость капитала; - превышение допустимых уровней финансовых рисков; - неэффективный финансовый менеджмент. 2 этап: Проведение комплексного фундаментального анализа с использованием специальных методов оценки влияния отдельных факторов на кризисное финансовое развитие предприятия. В процессе осуществления такого фундаментального анализа используются следующие основные методы: •полный комплексный анализ финансовых коэффициентов. • корреляционный анализ. • СВОТ-анализ. Графическое представление результатов СВОТ – анализа по комплексному исследованию влияния основных факторов на кризисное финансовое развитие предприятия. 8 Финсовое состояние в начальной точке СВОТ – анализа. Внутренние факторы Реализующие сильные стороны + + + + + - - - - - + + + + + - - - - Финансов ое состояние в конечной точке СВОТ – анализа. Усиливающие слабые стороны Внешние факторы. Позволяющие эффективно реализовывать возможности развития Создающие угрозы развития - Временные интервалы. + - Характер влияния отдельных факторов на кризисное финансовое развитие. Аналитическая «Модель Альтмана». Она представляет собой алгоритм интегральной оценки угрозы банкротства предприятия, основанный на комплексном учете важнейших показателей, диагностирующих кризисное финансовое его состояние. На основе обследования предприятий-банкротов Альтман определил коэффициенты значимости отдельных факторов в интегральной оценке вероятности банкротства. Модель Альтмана имеет следующий вид: Z=1,2X1+1,4X2+3,3X3+0,6X4+1,0X5, где Z – интегральный показатель уровня угрозы банкротства («Z-счет Альтмана»); X1 – отношение оборотных активов (рабочего капитала) к сумме всех активов предприятия; X2 – уровень рентабельности капитала; X3 – уровень доходности активов; X4 – коэффициент соотношения собственного и заемного капитала; X5 – оборачиваемость активов (в числе оборотов). Уровень угрозы банкротства предприятия в модели Альтмана оценивается по следующей шкале: Значение Z -счета до 1,8 1,81 2,7 2,8 2,9 3,0 и выше Вероятность банкротства Очень высокая Высокая Возможная Маловероятная По исследованиям американских аналитиков, модели Альтмана позволяют в 95% случаев предсказывать банкротство фирмы на год вперед и в 83% случаев – на два года вперед. 9 Модель Р. Таффлера и Г. Тишоу разработана в 1977 году. Британские ученые Р. Таффлер и Г. Тишоу апробировали подход Альтмана на данных 80 британских компаний и построили четырехфакторную прогнозную модель с отличающимся набором факторов. Z=0,53 Х1 + 0,13 Х2 + 0,18 Х3 + 0,16 Х4, где Х1 - прибыль от реализации/краткосрочные обязательства; Х2 - оборотные активы/сумма обязательств; Х3 - краткосрочные обязательства/сумма активов; Х4 - выручка/сумма активов. Коэффициент Х1 измеряет прибыльность, Х2 - состояние оборотного капитала, Х3 финансовый риск и Х4 - ликвидность. Если величина Z-счета больше 0,3, то это говорит о том, что у фирмы неплохие долгосрочные перспективы, если меньше 0,2 то банкротство более чем вероятно. В 1972 году известный западный экономист Лис разработал следующую формулу для Великобритании: Z= 0,063 Х1 + 0,092 Х2 + 0,057 Х3 + 0,001 Х4, где Х1 - оборотный капитал/сумма активов; Х2 - прибыль от реализации/сумма активов; Х3 - нераспределенная прибыль/сумма активов; Х4 - собственный капитал/заемный капитал. Предельное значение Z=0,037 Если Z<0,037, вероятность банкротства высока. Если Z>0,037, вероятность банкротства невелика. Учеными Иркутской государственной экономической академии на основе проведенного обследования деятельности торговых предприятий была предложена четырехфакторная модель прогноза риска банкротства (модель R), которая имеет следующий вид: R = 0,38 К1 + К2 + 0,054 К3 + 0,63 К4. где К1 - оборотный капитал/активы; К2 - чистая прибыль/собственный капитал; К3 - выручка от реализации/активы; К4 - чистая прибыль/интегральные затраты. Вероятность банкротства предприятия в соответствии со значением модели R определяется следующим образом: Значение R Меньше 0 0-0,18 0,18-0,32 0,32-0,42 Больше 0,42 Вероятность банкротства, (в %) Максимальная (90-100) Высокая (60-80) Средняя (35-50) Низкая (15-20) Минимальная (до 10) 10 Самой простой моделью диагностики банкротства является двухфакторная, разработанная известным западным экономистом – Альтманом, анализ применения которой для российских предприятий исследован в работах М.А. Федотовой. При построении модели учитываются два показателя, от которых зависит вероятность банкротства: коэффициент текущей ликвидности и коэффициент финансовой зависимости. Z = - 0,3877- 1,0736 Ктл + 0,0579 Кфз, где Ктл. – коэффициент текущей ликвидности (отношение текущих активов к краткосрочным обязательствам); Кфз – коэффициент финансовой зависимости (отношение заемных средств к общей стоимости активов или (1 - собственные средства) разделить на общую сумму активов). Если Z 0 - вероятно, что предприятие останется платежеспособным; Z 0 вероятно банкротство. Но два фактора оценки финансовой деятельности предприятия очень мало для анализа, очень велика ошибка прогноза. Ученые экономического факультета ЮФУ (бывш. РГУ) (Овчинников В.Н., Гладкий А.Д., Хачатрян А.Г.) разработали свою модель, основанную на индексном методе оценки нормативных показателей вероятности банкротства. Имея данные по нормативным показателям (коэффициенту текущей ликвидности, коэффициенту обеспеченности собственными средствами, коэффициенту восстановления платежеспособности, коэффициенту утраты платежеспособности) необходимо заполнить таблицу. Таблица – Индексно-индикативное определение вероятности банкротства предприятия по количеству отрицательных оценок нормативных показателей (расчетная база - 1 год) Коэф. Норма Факт Отклонение Оценка На к.г. На н.г. На к.г. На н.г. (+) () К тл 2 Косс 0,1 Квп 1 Куп 1 Где Ктл – коэффициент текущей ликвидности; Кос – коэффициент обеспеченности собственными средствами; Квп – коэффициент восстановления платежеспособности; Куп – коэффициент утраты платежеспособности. По полученным результатам необходимо определить финансовое состояние предприятия: ни одной отрицательной оценки - благополучное состояние; 1 отрицательная оценка - скрытая стадия банкротства (45 лет до банкротства); 2 отрицательные оценки - начальная стадия финансовой неустойчивости (2 – 3 года до банкротства); 3 отрицательные оценки - завершающая фаза финансовой неустойчивости (1год до банкротства); 4 отрицательные оценки - явное банкротство. 11 Модель, предложенная Бивером для оценки финансового состояния предприятия с целью диагностики банкротства, содержит следующие показатели: Коэффициент Бивера = (Чистая прибыль + Амортизация) / Заемные средства; Рентабельность активов = Чистая прибыль / Совокупные активы; Финансовый леверидж = Совокупные обязательства / Совокупные активы; Доля собственного оборотного капитала в активах; Коэффициент покрытия = Оборотные активы / Краткосрочные обязательства. Весовые коэффициенты для индикаторов в данной модели не предусмотрены, и итоговый коэффициент вероятности банкротства не рассчитывают. Полученные значения показателей сравнивают с рассчитанными Бивером нормативными значениями для трех состояний фирмы:1 благополучная компания; компания, обанкротившаяся в течение года; фирма, ставшая банкротом в течение пяти лет. Таблица – Значения коэффициентов в модели Бивера Показат ели Ст а б и л ь н о е предприяти е Предприятие за 5 лет до б а н к р о т ст в а Предприятие за год до б а н к р о т ст в а Коэффиц иент Бивера Рентабел ьность активов, % Финансовый леверидж, % Доля СОК в активах, % Коэффиц иент покрытия 0,4-0,45 0,17 - 0,15 6-8 4 -22 37 50 80 0,4 0,3 0,06 3,2 2 1 В международной практике наиболее популярной считается качественная модель комплексной оценки деятельности предприятия, характеризующая кризис управления и известная как показатель Аргенти (А-счет). Показатель Аргенти (А-счет) характеризует кризис управления. Согласно данной методики, исследование начинается с предположений, что идет процесс, ведущий к банкротству, процесс этот для своего завершения требует нескольких лет и процесс может быть разделен на три составляющие: Недостатки. Компании, скатывающиеся к банкротству, годами демонстрируют ряд недостатков, очевидных задолго до фактического банкротства. Ошибки. Вследствие накопления этих недостатков компании может совершить ошибку, ведущую к банкротству (компании, не имеющие недостатков, не совершают ошибок, ведущих к банкротству). Симптомы. Совершенные компанией ошибки начинают выявлять все известные симптомы приближающейся неплатежеспособности: ухудшение показателей, признаки недостатка денег. Эти симптомы проявляются в последние 2-3 года процесса, ведущего к банкротству, который часто растягивается на срок от 5 до 10 лет. Раева И.В. Сфера и проблемы интегральных методов оценки финансовой устойчивости в рамках проведения финансового анализа при оценке бизнеса//Управление корпоративными финансами.-2010.-№01(37).-с.15 1 12 При расчете А-счета конкретной компании необходимо ставить либо количество баллов согласно Аргенти, либо 0 – промежуточные значения не допускаются. Каждому фактору каждой стадии присваивают определенное количество баллов и рассчитывают агрегированный показатель – А-счет. Для большинства успешных компаний сумма А-счета составляет 5-18, у компаний, испытывающих серьезные затруднения – 35-70. В общем же виде, если сумма баллов более 25, компания может обанкротиться в течение ближайших пяти лет, и чем больше А-счет, тем скорее это может произойти. Поскольку, с одной стороны, для предприятий разных отраслей применяются различные показатели ликвидности, а, с другой, специфика отраслей предполагает использование для каждой из них своих критериальных уровней даже по одинаковым показателям, учеными Казанского государственного технологического университета были рассчитаны критериальные значения показателей отдельно для каждой из таких отраслей, как: промышленность (машиностроение); торговля (оптовая и розничная); строительство и проектные организации; наука (научное обслуживание). В случае диверсификации деятельности предприятие отнесено к той группе, деятельность в которой занимает наибольший удельный вес. 3 этап: Прогнозирование развития кризисного финансового состояния предприятия под негативным воздействием отдельных факторов. Такой прогноз осуществляется на основе разработки специальных многофакторных регрессионных моделей, использования в этих целях аналитического аппарата СВОТанализа и других методов. В процессе прогнозирования учитываются факторы, оказывающие наиболее существенное негативное воздействие на финансовое развитие и генерирующие наибольшую угрозу финансового кризиса предприятия в предстоящем периоде. 4 этап: Прогнозирование способности предприятия к нейтрализации финансового кризиса за счет внутреннего финансового потенциала. В процессе такого прогнозирования определяется, как быстро и в каком объеме предприятие способно: обеспечить рост чистого денежного потока; снизить общую сумму финансовых обязательств; реструктуризировать свои финансовые обязательства путем перевода их из краткосрочных форм в долгосрочные; снизить уровень текущих затрат и коэффициент операционного левериджа; снизить уровень финансовых рисков в своей деятельности; положительно изменить другие финансовые показатели, несмотря на негативное воздействие отдельных факторов. Обобщающую оценку способности предприятия к нейтрализации финансового кризиса в краткосрочном перспективном периоде позволяет получить прогнозируемый в динамике коэффициент возможной нейтрализации краткосрочного финансового кризиса предприятия, который рассчитывается по следующей формуле: КНФК=ЧДП/ ФО где КНФК — коэффициент возможной нейтрализации краткосрочного финансового кризиса предприятия перспективном периоде; ЧДП — ожидаемая сумма чистого денежного потока; ФО — средняя сумма финансовых обязательств. 13 5 этап: Окончательное определение масштабов кризисного финансового состояния предприятия. Идентификация масштабов кризисного финансового состояния должна включать аналитические и прогнозные результаты фундаментальной диагностики банкротства и определять возможные направления восстановления финансового равновесия предприятия. В таблице приведены критерии характеристик масштабов кризисного финансового состояния предприятия, а также наиболее адекватные им способы реагирования (включения соответствующих систем защитных финансовых механизмов). Масштабы кризисного финансового состояния предприятия и возможные пути выхода из него: Масштаб кризисного состояния предприятия Способ реагирования Легкий финансовый кризис Нормализация текущей финансовой деятельности Глубокий финансовый кризис Полное использование внутренних механизмов финансовой стабилизации. Катастрофический Поиск эффективных форм внешней санации (при финансовый кризис неудаче — ликвидация) Фундаментальная диагностика финансового кризиса позволяет получить наиболее развернутую картину кризисного финансового состояния предприятия и конкретизировать формы и методы предстоящего его финансового оздоровления. Раздаточный материал к лекции на тему: «Механизмы финансовой стабилизации предприятия при угрозе банкротства» Финансовая стабилизация предприятия в условиях кризисной ситуации последовательно осуществляется по следующим основным этапам: 1. Устранение неплатежеспособности. 2. Восстановление финансовой устойчивости, необходимо для устранения причин, генерирующих неплатежеспособность. 3. Обеспечение финансового равновесия в длительном периоде требует ускорения темпов экономического развития на основе внесения определенных корректив в отдельные параметры финансовой стратегии предприятия. Каждому этапу финансовой стабилизации предприятия соответствуют определенные ее внутренние механизмы: Оперативный механизм финансовой стабилизации, основанный на принципе «отсечения лишнего», представляет собой защитную реакцию предприятия на неблагоприятное финансовое развитие и лишен каких-либо наступательных решений. Выбор соответствующего направления оперативного механизма финансовой стабилизации диктуется характером реальной неплатежеспособности предприятия, индикатором которой служит коэффициент чистой текущей платежеспособности, ОА ОАн , КЧТП КФО КФОво где: 14 КЧТП - коэффициент чистой текущей платежеспособности предприятия в условиях его кризисного развития; ОА – сума всех оборотных активов предприятия; ОАн – сумма неликвидных оборотных активов предприятия; КФО – сумма всех краткосрочных финансовых обязательств предприятия; КФОво – сумма внутренних текущих обязательств предприятия по расчетам, погашение которых может быть отложено до завершения его финансовой стабилизации. В зависимости от величины коэффициента чистой текущей платежеспособности предприятия, направления оперативного механизма его финансовой стабилизации могут быть: Основные направления оперативного механизма финансовой стабилизации предприятия При КЧТП > 1,0 При КЧТП < 1,0 Обеспечение ускорен-ной ликвидности оборотных активов Обеспечение ускорен-ного частичного дезин-вестирования внео-боротных активов Обеспечение ускоренного сокращения размера краткорочных финансовых обязательств Как видно из приведенной схемы, основным содержанием оперативного механизма финансовой стабилизации является обеспечение сбалансирования денежных активов и краткосрочных финансовых обязательств предприятия. Тактический механизм финансовой стабилизации представляет собой систему мер, направленных на достижение точки финансового равновесия предприятия в предстоящем периоде. Принципиальная модель финансового равновесия предприятия имеет следующий вид: ЧПо + АО + ∆АК + ∆СФРп = ∆Иск + ДФ + ПУП + СП + ∆РФ (правая часть уравнения – источники формирования собственных финансовых ресурсов предприятия, левая – все направление использования ресурсов) где: ЧПо – чистая операционная прибыль предприятия; АО – сумма амортизационных отчислений; ∆АК – сумма прироста акционерного капитала при дополнительной эмиссии акций; ∆СФРп – прирост собственных финансовых ресурсов за счет прочих источников; ∆Иск – прирост объема инвестиций, финансируемых за счет собственных источников; ДФ – сумма дивидендного фонда; ПУП – объем программы участия наемных работников в прибыли; СП – объем социальных, экологических и других внешних программ предприятия, финансируемых за счет прибыли; ∆РФ – прирост суммы резервного фонда предприятия В упрощенном виде модель финансового равновесия предприятия, к достижению которой предприятие стремиться в кризисной ситуации, может быть представлена в следующем виде: ОГсфр = ОПсфр где: ОГсфр – возможный объем генерирования собственных финансовых ресурсов предприятия; 15 ОПсфр – необходимый объем потребления собственных финансовых ресурсов предприятия; Варианты моделей финансового равновесия предприятия могут быть выражены графически: Необходимый уровень потребления собственных финансовых ресурсов в процессе развития Низкий возможный уровень генерирования собственных финансовых ресурсов низкий средний высокий А1 Средний А4 Высокий А3 Зона повышения финансовой устойчивости А5 А6 А7 А2 А8 А9 Зона снижения финансовой устойчивости Стратегический механизм финансовой стабилизации представляет собой систему мер, направленных на поддержание достигнутого финансового равновесия предприятия в длительном периоде. Этот механизм базируется на использовании модели устойчивого роста предприятия. Один из вариантов модели устойчивого роста имеет следующий вид: ЧП ККП А КОа , ОР ОР СК Где: ∆ОР – возможный темп прироста объема реализации продукции, не нарушающий финансовое равновесие предприятия, выраженный десятичной дробью; ЧП – сумма чистой прибыли предприятия; ККП – коэффициент капитализации чистой прибыли, выраженный десятичной дробью; А – стоимость активов предприятия; КОа – коэффициент оборачиваемости активов в разах; ОР – объем реализации продукции; СК – сумма собственного капитала предприятия; Экономическая интерпретация данной модели имеет вид: ОР ЧП А ККП КОа ОР СК где: ΔОР – прирост объема реализации продукции; ЧП/ОР – коэффициент рентабельности реализации продукции; ККП – коэффициент капитализации чистой прибыли; А/СК – коэффициент левериджа активов; КОа – коэффициент оборачиваемости активов. Если использование внутренних механизмов финансовой стабилизации не достигло своих целей или если по результатам диагностики был сделан вывод о бесперспективности попытки выхода из кризисного состояния за счет мобилизации только внутренних резервов, предприятие имеет возможность прибегнуть к внешней помощи, которая принимает форму его санации. 16 Санация представляет собой систему мероприятий по финансовому оздоровлению предприятия, реализуемых с помощью сторонних юридических или физических лиц и направленных на предотвращение объявления предприятия-должника банкротом и его ликвидации. Санация предприятия производится в трех случаях: 1) до возбуждения кредиторами дела о банкротстве, если предприятие в попытке выхода из кризисного состояния прибегает к внешней помощи по своей инициативе; 2) если само предприятие, обратившись в арбитражный суд с заявлением о своем банкротстве, одновременно предлагает условия своей санации (государственные предприятия); 3) если решение о проведении санации выносит арбитражный суд. Инициируемая предприятием санация представляет сложный процесс, требующий эффективного финансового управления. 1. 2. 3. 4. 5. 6. 7. 8. 9. Такое управление осуществляется по следующим этапам: Определение целесообразности и возможности проведения санации; Обоснование концепции санации; Определение направления осуществления санации; Выбор формы санации; Подбор санатора; Подготовка бизнес-плана санации; Мониторинг реализации мероприятий бизнес-плана санации; Утверждение бизнес-плана санации; Расчет эффективности санации. Формы санации подразделяются на 2 группы: 1. Направленные на рефинансирование долга; 2. Направленные на реструктуризацию. Цель санации считается достигнутой, если удалось за счет внешней финансовой помощи или реорганизационных мероприятий нормализовать хозяйственную деятельность и избежать объявления предприятия-должника банкротом с последующей его ликвидацией. 17