Финансовый кризис повлиял и продолжает влиять на многие

advertisement

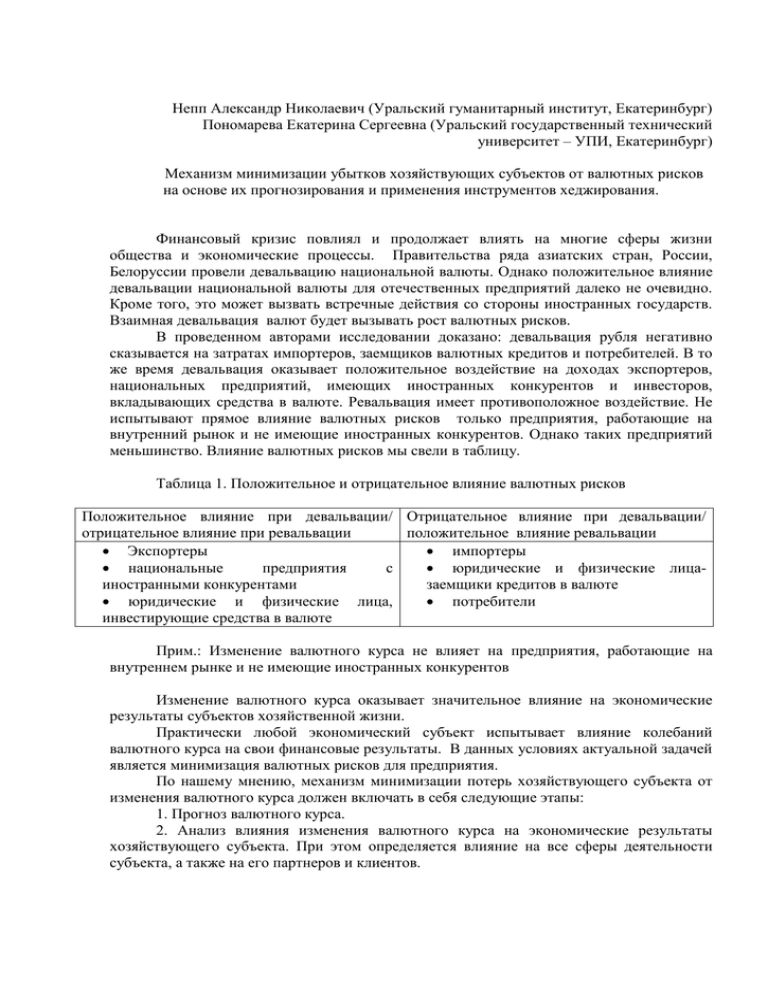

Непп Александр Николаевич (Уральский гуманитарный институт, Екатеринбург) Пономарева Екатерина Сергеевна (Уральский государственный технический университет – УПИ, Екатеринбург) Механизм минимизации убытков хозяйствующих субъектов от валютных рисков на основе их прогнозирования и применения инструментов хеджирования. Финансовый кризис повлиял и продолжает влиять на многие сферы жизни общества и экономические процессы. Правительства ряда азиатских стран, России, Белоруссии провели девальвацию национальной валюты. Однако положительное влияние девальвации национальной валюты для отечественных предприятий далеко не очевидно. Кроме того, это может вызвать встречные действия со стороны иностранных государств. Взаимная девальвация валют будет вызывать рост валютных рисков. В проведенном авторами исследовании доказано: девальвация рубля негативно сказывается на затратах импортеров, заемщиков валютных кредитов и потребителей. В то же время девальвация оказывает положительное воздействие на доходах экспортеров, национальных предприятий, имеющих иностранных конкурентов и инвесторов, вкладывающих средства в валюте. Ревальвация имеет противоположное воздействие. Не испытывают прямое влияние валютных рисков только предприятия, работающие на внутренний рынок и не имеющие иностранных конкурентов. Однако таких предприятий меньшинство. Влияние валютных рисков мы свели в таблицу. Таблица 1. Положительное и отрицательное влияние валютных рисков Положительное влияние при девальвации/ Отрицательное влияние при девальвации/ отрицательное влияние при ревальвации положительное влияние ревальвации Экспортеры импортеры национальные предприятия с юридические и физические лицаиностранными конкурентами заемщики кредитов в валюте юридические и физические лица, потребители инвестирующие средства в валюте Прим.: Изменение валютного курса не влияет на предприятия, работающие на внутреннем рынке и не имеющие иностранных конкурентов Изменение валютного курса оказывает значительное влияние на экономические результаты субъектов хозяйственной жизни. Практически любой экономический субъект испытывает влияние колебаний валютного курса на свои финансовые результаты. В данных условиях актуальной задачей является минимизация валютных рисков для предприятия. По нашему мнению, механизм минимизации потерь хозяйствующего субъекта от изменения валютного курса должен включать в себя следующие этапы: 1. Прогноз валютного курса. 2. Анализ влияния изменения валютного курса на экономические результаты хозяйствующего субъекта. При этом определяется влияние на все сферы деятельности субъекта, а также на его партнеров и клиентов. 3. На основе результатов, полученных в ходе второго этапа, субъект принимает решение о сокращении затрат, изменении политики сбыта и др. 4. С учетом результатов второго и третьего этапов субъект принимает решение о применении инструментов страхования убытков от изменения валютного курсами. Такими инструментами могут быть валютные оговорки, хеджирование, валютный арбитраж. 5. На итоговом этапе осуществляется анализ результатов реализации предыдущих этапов. Схематично описанный механизм представлен на рис. 1. Этап 1 Прогноз валютного курса Этап 2 Выявление влияния изменения валютного курса на экономические результаты хозяйствующего субъекта Этап 3 Принятие управленческих решений, направленных на минимизацию затрат и оптимизацию сбыта Этап 4 Принятие решения по применению специальных инструментов по страхованию валютных убытков (валютные оговорки, хеджирование, валютный арбитраж) Этап 5 Анализ результатов применения решений по минимизации убытков от изменения валютного курса Рис. 1. Механизм минимизации убытков хозяйствующего субъекта от изменения валютного курса В ходе нашего исследования были изучены и апробированы две модели расчета и прогнозирования валютного курса. Первая модель, разработанная консалтинговой компанией New York Risk Metrix Group [1], учитывает влияние инфляции и ставки безрисковой доходности. Вторая модель, разработанная в Принстонском университете США лауреатом Нобелевской премии 2008 г. проф. Кругманом и проф. Обстфельдом [2], основана на монетарной теории и учитывает влияние денежной массы и уровня национального дохода на валютный курс. Анализ и апробация модели проводился в отношении валютного курса доллара по отношению к рублю. Модель New York Risk Metrix Group имеет вид: et =∏t-∏t*-y*(it-it*)+u (1) где et - темп приращения номинального валютного курса за период t; ∏t – темпы инфляции в России за период t (звездочкой отмечен темп инфляции в стране-эмитенте интересующей исследователе валюте, в нашем случае, США); it – ставка безрисковой доходности – ставка рефинансирования в стране, в нашем примере это РФ (звездочкой отмечена ставка рефинансирования за рубежом, в нашем примере США). y - коэффициент эластичности, который показывает чувствительности темпов изменения валютного курса к изменению валютных ставок; u – случайная ошибка. Апробацию модели мы проводили по данным за период с 1999 года по 2008 год [3]. В ходе апробации были найдены константы y и u. Для этого на основании формулы (1) была составлена и решена система уравнений по данным за 2000 и 2001 годы. В результате был получен вид модели для расчета курса доллара относительно рубля: Среднеквадратическое значение ошибки по исследованному периоду 20022008 гг. составляет 1,91 рубля или 7,59%. Таким образом, при стабильном тренде, который имел место в этот период, модель NY Risk Metrix дает незначительную ошибку и может быть применена. Прогноз курса доллара на 2009 год по данной модели 21,298 рубля за доллар. Однако средневзвешенный курс доллара по данным ЦБ РФ за первое полугодие 2009 года составил 32,65. Таким образом, в условиях высокой волатильности рынка, модель New York Risk Metrix Group показывает очень большую ошибку и не может применяться для прогнозирования курса. Вторая изученная нами модель - модель Кругмана-Обстфельда - имеет вид: Et=mt- mt*-y*(yt- yt*)+u (2) где Et - номинальный валютный курс, выраженный в национальной валюте за единицу иностранной; mt - денежное предложение в России, т.е. денежный агрегат Мо (звездочкой обозначено денежное предложение в стране-эмитенте иностранной валюты) yt - уровень национального дохода РФ (звездочкой обозначен уровень национального дохода в стране-эмитенте иностранной валюты) y, u – константы. В ходе исследования авторами проведена апробация этой модели на курсе доллара относительно рубля в 1999-2008гг. [4], и было доказано, что модель Кругмана – Обстфельда не может применяться для прогнозирования данной валютной пары по причине большой ошибки (среднеквадратическое отклонение расчетного курса от фактического составляет свыше 900%). На основании результатов апробации существующих моделей авторы пришли к выводу о необходимости разработки модели прогнозирования курса рубля относительно других валют на основе макроэкономических факторов. Для среднесрочного прогноза валютного курса (горизонт планирования 1 год) авторами предложена модель [3] расчета курса на основе макроэкономических показателей денежной массы и ВВП: М o1 ВВП 2 * , Валютный курс = С * 1 2 ВВП М 0 где: С – константа, рассчитанная на основе данных периода, предшествующего прогнозируемому году, Мо – денежный агрегат Мо (с индексом 1- для страны №1, с индексом 2 – для страны № 2), ВВП – валовой внутренний продукт (с индексом 1- для страны №1, с индексом 2 – для страны № 2). u- ошибка модели Для апробации авторской модели был рассчитан валютный курс доллара в рублях за период с 1999 по 2008 гг. Сравнив расчетные значения курса с фактическими (за период до 2008 года), мы рассчитали среднеквадратическое значение ошибки, которое составило 4,98 рубля или 18,7%. Прогноз среднехронологического курса доллара по нашей модели составляет 33,75 рублей на 2009 год.. Прогнозирование валютного курса необходимо для любого хозяйствующего субъекта для минимизации своих экономических потерь в результате реализации валютного риска. Однако прогноз курса – это лишь основа для применения инструментов минимизации убытков предприятия от валютных рисков. В рамках нашего исследования мы провели сравнительный анализ наиболее распространенных в России валютных опционов и фьючерсов, которые могут быть применены для страхования валютных рисков. Источниками выступили официальные сайты компаний. Результаты сравнительного анализа представлены в таблице 2 Таблица 2. Результаты сравнительного анализа инструментов хеджирования валютных убытков на российском рынке Параметр сравнения Вид Торговая валюта Min шаг Стоимость шага Валюта комиссии Срок действия Объем фьючерса или опциона Компании Broco RTS Fx-forex Finmarket Call и Put Доллары США н/д н/д н/д Покупатели могут потребовать исполнения в любой день в течение срока действия опциона н/д Call и Put Доллары США 1 рубль 1 рубль В рублях По договоренности Call и Put Доллары США 0.01 контракта От 2 пунктов В рублях По договоренности Call и Put Доллары США 0.1 контракта 0.0002 контракта н/д По договоренности 1000 USD н/д 10 USD Как можно увидеть из таблицы 2 наиболее удобные для малого хозяйствующего субъекта условия представляет компании Broco и Finmarket. Малое предприятие при применении таких инструментов получает следующие преимущества: маленький шаг, небольшая стоимость шага небольшой объем фьючерса и опциона. Предлагая небольшие объемы фьючерса и опциона такие компании делают финансовые инструменты страхования валютных убытков доступными для малого бизнеса и физических лиц, которые подвергаются валютным рискам не менее, чем крупный бизнес. Таким образом, для малого бизнеса и физических лиц оптимальными из существующих инструментов являются инструменты компаний Broco и Finmarket. В то же время мы выявили, что RTS является самым популярным посредником при заключении опционных контрактов крупными экспортерами и импортерами. Инструмент RTS предлагает следующие преимущества для крупного бизнеса: при заключении такого контракта, потребовать его исполнение можно в любой день его срока действия значительный объем фьючерса (опциона) Применение минимизации убытков хозяйствующего субъекта от изменения валютного курса в позволит предприятиям, подверженных валютным рискам, извлечь ряд выгод для себя: снизить затраты; увеличить доходы; уменьшить риски при осуществлении международной торговли и в результате нарастить ее объемы. Такие преимущества для хозяйствующих субъектов позволит извлечь выгоды и государству в целом. Например, за счет сохранения прибыли компаний, минимизировать потери от снижения поступления налогов в казну федеральных, региональных и местных бюджетов. 1. Шитенков Р.В Методы оценки и управления финансовыми рисками. дис. на соиск. учен. степ. к.э.н../ М.: РЭА им. Г.В. Плеханова, 2002 2. Кругман П., Обстфельд М. Международная экономика: теория и политика. М.: Юпитер, 2003 3. Непп А.Н., Пономарева Е.С. Модель прогнозирования валютного курса./ Вестник УГТУ-УПИ, 2009, № 4 4. Непп А.Н., Пономарева Е.С. Управление валютными рисками на основе прогнозирования валютного курса./ Известия УрГЭУ, 2009, № 5