Принято на заседании Совета 28 января 2013 г. № 114-5/2013

advertisement

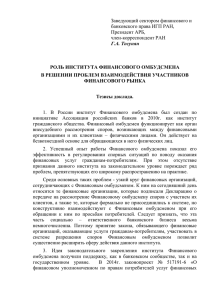

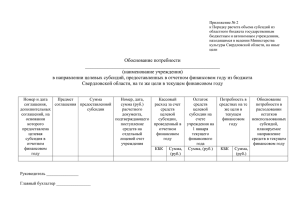

Принято на заседании Совета 28 января 2013 г. № 114-5/2013 ЭКСПЕРТНОЕ ЗАКЛЮЧЕНИЕ по проектам федеральных законов «О Финансовом уполномоченном по правам потребителей услуг финансовых организаций», «О внесении изменений в отдельные законодательные акты Российской Федерации в связи с принятием Федерального закона «О Финансовом уполномоченном по правам потребителей услуг финансовых организаций» I. 1. Проекты федеральных законов «О Финансовом уполномоченном по правам потребителей услуг финансовых организаций» (далее – Законопроект о финансовом уполномоченном) и «О внесении изменений в отдельные законодательные акты Российской Федерации в связи с принятием Федерального закона «О Финансовом уполномоченном по правам потребителей услуг финансовых организаций» (далее – Законопроект о внесении изменений) направлены на экспертизу в Совет при Президенте Российской Федерации по кодификации и совершенствованию гражданского законодательства (далее – Совет) Минфином России (письмо от 17 декабря 2012 г. № 05-06-05/1-546). 2. Разработка Законопроекта о финансовом уполномоченном предусмотрена подпунктом «б» пункта 2 перечня поручений Президента Российской Федерации от 21 марта 2012 г. № Пр-707 по итогам совещания по экономическим вопросам 12 марта 2012 г. и поручениями Правительства Российской Федерации от 26 марта 2012 г. № ВЗ-П13-1681 (пункт 2) и от 23 августа 2012 г. № ИШ-П13-4964. 3. Как следует из пояснительной записки, основной целью разработки Законопроекта о финансовом уполномоченном является повышение уровня защиты интересов граждан путем создания 2 эффективной системы досудебного урегулирования споров между гражданами и организациями, оказывающими финансовые услуги. В начале 2012 года Концепция альтернативного урегулирования споров между потребителями финансовых услуг и финансовыми организациями была предметом рассмотрения на Совете. В заключении Совета (протокол от 30 января 2012 г. № 103) содержалось предложение разработчикам Концепции обосновать необходимость введения на законодательном уровне института финансового уполномоченного и создания Службы финансовых уполномоченных (далее – Службы), а также привести аргументы, почему уже действующая в России модель, предусматривающая возможность альтернативного рассмотрения споров финансовым омбудсменом (института общественного примирителя на финансовом рынке, созданного в рамках Ассоциации российских банков в 2010 г.), подлежит замене. Пояснительная записка не содержит ответа на этот вопрос. Более того, в пояснительной записке отсутствует какое-либо описание опыта создания института финансового уполномоченного в других странах и существования двух моделей построения такого института, равно как отсутствует упоминание о рекомендациях на этот счет Всемирного Банка1, который предлагал в России на первом этапе организовать должность омбудсмена финансовой системы на основе германской модели, поскольку такая служба может быть создана быстро и без привлечения средств государственного финансирования. 4. Законопроект о финансовом уполномоченном регулирует: 1) порядок учреждения института финансового уполномоченного, который создается на основании закона. Служба создается (часть 1 статьи 1 Рекомендации Всемирного Банка, по результатам «Диагностического обзора защиты прав потребителей на рынке финансовых услуг России в 2009 г.». В указанных рекомендациях предлагается на первом этапе организовать должность омбудсмена финансовой системы на основе Германской модели, поскольку такая служба может быть создана быстро и без привлечения средств государственного финансирования. В долгосрочной перспективе Всемирный Банк предлагает рассмотреть опыт Великобритании, Ирландии, Канады и Швеции, где службы финансового омбудсмена работают независимо от финансовых организаций. Представляется, что такой подход является наиболее логичным, тем более, что он уже фактически реализуется на практике. 3 13) в форме автономной некоммерческой организации, учреждаемой Правительством Российской Федерации (хотя в пояснительной записке отмечено, что Служба учреждается с участием организаций (их объединений); 2) порядок управления Службой. Высшим коллегиальным органом Службы будет Совет, состоящий из 15 членов, назначаемых Правительством Российской Федерации по представлению Минфина России с учетом предложений Банка России, объединений организаций и общественных объединений потребителей (их ассоциаций, союзов); 3) порядок финансирования Службы, который предполагает, что имущество Службы формируется за счет взносов Российской Федерации, обязательных годовых взносов банков (100000 рублей или 500000 рублей) и страховых организаций (50000 рублей или 300000 рублей), а также платы за рассмотрение споров финансовым уполномоченным, размер которой определяется Советом Службы; 4) требования к финансовым уполномоченным и порядок их назначения и досрочного прекращения полномочий; 5) процедуру заявления требований граждан в Службу и порядок их рассмотрения, а также основания для прекращения рассмотрения требования; 6) последствия принятия решения финансовым уполномоченным для организаций и граждан; 7) последствия неисполнения обязанности финансовыми организациями по внесению взносов (начисляются проценты в двукратном размере действующей ставки рефинансирования) и исполнению решения финансового уполномоченного; Законопроект о внесении изменений предусматривает: 1) возможность финансового уполномоченного знакомиться с документами, в которых содержится банковскую и страховую тайны; информация, составляющая 4 2) административную ответственность финансовых организаций за неисполнение закона о финансовом уполномоченном (за неуплату взносов, за неисполнение решений, за отказ от предоставления документов и т.д.). II. К проекту имеется ряд концептуальных замечаний: 1. Без подробного экономического, финансового обоснования, согласиться с в том предложенной уполномоченного нельзя. числе финансово- моделью Имеющееся создания финансово- экономического обоснование (далее – ФЭО) содержит лишь два утверждения – из бюджета потребуется 100000 рублей для внесения в имущество Службы, а на первые два года переходного периода – 20000000 рублей. Почему ФЭО указанны именно эти цифры и как они рассчитаны, неясно. Очевидно лишь одно: поскольку нормы об обязательных взносах финансовых организаций вступают в силу только через 2 года после вступления в силу закона, Служба либо до этого не приступит к работе, либо для ее финансирования потребуются дополнительные бюджетные ассигнования. 2. Законопроект о финансовом уполномоченном не содержит норм, которые бы встраивали Службу в существующую в России систему рассмотрения споров, на что уже обращалось внимание в Заключении Совета на Концепцию. Законопроект о финансовом уполномоченном предусматривает необходимость финансовой организации исполнять решение финансового уполномоченного. Однако нормы, которые бы обеспечивали принудительное исполнение такого решения не предусмотрены. Содержащиеся в законопроекте механизмы не обеспечивают интересы граждан и нарушают права финансовых организаций. Последствием неисполнения решения финансового уполномоченного для организации является наложение административного штрафа (от 20000 до 50000 рублей). А граждане вынуждены будут обращаться с исковыми 5 требованиями в суд, где дело будет рассматриваться по существу, иначе они не смогут получить исполнительный лист. При этом течение срока исковой давности на время рассмотрения спора финансовым уполномоченным и на исполнение его решения не приостанавливается. Если закон будет принят в представленном виде, для граждан предложенная процедура рассмотрения споров окажется бесполезной и еще более затратной. 3. Установленные Законопроектом о финансовом уполномоченном процедуры рассмотрения споров, требования к решению и его исполнению вызывают серьезные возражения. 3.1. Статья 6 содержит правила определения споров, которые могут быть предметом рассмотрения финансовым уполномоченным, и определяет их как «споры, связанные с возникновением и прекращением денежных обязательств по предоставлению услуг, в том числе вытекающие из договоров и нормативных правовых актов.». Требуется по меньшей мере пояснение, о каких услугах, вытекающих из нормативных актов, идет речь, поскольку сами услуги оказываются только на основании договора. 3.2. Законопроект (статья 12, часть 2) содержит требования к решению финансового уполномоченного. Так, «решение Финансового уполномоченного должно быть аргументированным, не противоречить общим принципам права и обычаям, соответствовать требованиям добросовестности, разумности и справедливости.». Это означает, что решение финансового уполномоченного не только может, но и не должно основываться на нормах закона. 3.3. Законопроект не предусматривает возможность сторон обжаловать принятое финансовым уполномоченным решение. Финансовые организации обязаны уполномоченного. выполнять любое Административный решение штраф вряд финансового ли будет стимулировать выполнение явно незаконного решения, тем более что для самих финансовых организаций исполнение такого решение будет 6 означать появление новых требований других граждан по тем же основаниям. Поэтому финансовая организации предпочтет заплатить административный штраф и не исполнять решение, а гражданин будет вынужден обратиться в суд, но не для получения исполнительного листа, а с иском по тому же предмету спора, и будет должен представить доказательства со ссылками уже на нормы закона и договора, а не на «общие принципы права и обычаи». 4. Законопроект содержит упоминание о договоре присоединения к Службе (пункт 4 статьи 2 и подпункт 4 части 1 статьи 14) и указание на то, что типовой договор присоединения утверждается Советом Службы. Поскольку в законопроекте и пояснительной записке отсутствует даже общая характеристика такого договора, трудно представить, какие отношения он будет регулировать и насколько к нему применимы положения Гражданского кодекса Российской Федерации. 5. Не могут быть поддержаны положения законопроекта, которые вносят изменения в статью 26 Федерального закона «О банках и банковской деятельности», предусматривающую, что «информация об операциях, о счетах и вкладах физических лиц представляется кредитными организациями Финансовому уполномоченному по правам потребителей услуг финансовых организаций в случаях и порядке, которые предусмотрены Федеральным законом «О Финансовом уполномоченном по правам потребителей действительности информации в никакого услуг финансовых порядка Законопроекте о и организаций». случаев финансовом получения В такой уполномоченном не установлено. Это касается также положений Законопроекта о внесении изменений, предусматривающих доступ к тайне страхования. Представляется, что предлагаемые законопроектами процедуры альтернативного рассмотрения споров нарушают права граждан и организаций, являются экономически затратными и на деле не снижают нагрузку на судебную систему. III. 7 В Законопроектах имеется много внутренних противоречий, некоторые нормы сформулированы крайне небрежно (см. например, пункт 1 статьи 3 Законопроекта о внесении изменений2). Тексты обоих законопроектов изобилуют «юридическими инновациями». Например, имеется норма, которая позволяет отдельным организациям объявить о «досрочном» вступлении в силу в отношении них федерального закона, который еще не вступил в силу (статья 29 пункт 1 Законопроекта о финансовом уполномоченном) и положение о том, что закон вступает в силу «не ранее, чем по истечении одного месяца со дня его официального опубликования..» (статья 5 Законопроекта о внесении изменений). К сожалению, список таких инноваций может быть продолжен. х х х Вывод: проекты федеральных законов «О Финансовом уполномоченном по правам потребителей услуг финансовых организаций» и «О внесении изменений в отдельные законодательные акты Российской Федерации в связи с принятием Федерального закона «О Финансовом уполномоченном по правам потребителей услуг финансовых организаций» не могут быть поддержаны, по соображениям как концептуального, так и юридико-технического характера. Законопроекты в случае их принятия приведут к существенным нарушениям прав граждан и организаций и могут быть квалифицированы как противоречащие частям 1 и 2 статьи 46 и части 1 статьи 47 Конституции Российской Федерации, а цель законопроектов – повышение уровня защиты интересов граждан путем создания эффективной системы досудебного урегулирования споров 2 1. Непредставление или несвоевременное представление организацией разъяснений и комментариев относительно обращения заявителя с жалобой на данную организацию, а также требуемых Финансовым уполномоченным по правам потребителей услуг финансовых организаций документов и сведений, непрепятствование рассмотрению обращения заявителя по существу - влечет предупреждение или наложение административного штрафа на должностных лиц в размере от одной тысяч до трех тысяч рублей; на юридических лиц - от пяти тысяч до двадцати тысяч рублей. 8 между гражданами и организациями, оказывающими финансовые услуги, не будет достигнута. Председатель Совета В.Ф. Яковлев