Ковешникова О. * Актуальность проблемы правового

advertisement

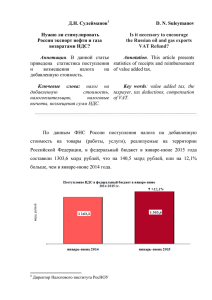

О. КОВЕШНИКОВА, магистрант Финансового университета при Правительстве Российской Федерации АКТУАЛЬНОСТЬ ПРОБЛЕМЫ ПРАВОВОГО РЕГУЛИРОВАНИЯ ПРОЦЕДУРЫ ВОЗМЕЩЕНИЯ НДС В РОССИЙСКОЙ ФЕДЕРАЦИИ Институт возмещения НДС как институт налогового права включает в себя отношения, складывающиеся в сфере возмещения НДС, регулируемые нормами налогового законодательства. Общественные отношения по исчислению и уплате налога могут эффективно развиваться лишь в форме, определенной В связи с законом. этим регулирования формирование налога на целостного добавленную механизма стоимость, в правового равной мере сочетающего интересы налогоплательщиков и государства, является одним из приоритетных направлений налоговой политики России. Налог на добавленную стоимость обеспечивает примерно 1/3 доходной части федерального бюджета Российской Федерации1. Вместе с тем данный налог является одним из самых сложных для исчисления из всех налогов, входящих в налоговую систему России. В настоящее время правовое регулирование налога на добавленную стоимость не является в полной мере эффективным. Это связано с недостаточной теоретической разработанностью ряда проблем правового регулирования налога на добавленную стоимость и с несовершенством действующего налогового законодательства. Действующая в России система возмещения НДС представляется нам громоздкой и неэффективной, не отвечающей интересам ни По данным Минфина России, в 2010 г. поступления от налога на добавленную стоимость составили 30% от доходной части федерального бюджета Российской Федерации, прогнозируемые показатели в 2011 г. должны составить – 32%, в 2012 г. – 33%, в 2013 г. – 34%. См.: http//www.info.minfin.ru/. 1 налогоплательщиков, ни государства. Задержка или отказ в возмещении НДС налогоплательщикам, добросовестно исполняющим налоговые обязательства, аналогичны отказу в принятии сумм налога к вычету, что приводит к изъятию из оборота таких организаций определенной суммы финансовых средств с известными последствиями. По своему бюджетному эффекту неправомерное возмещение налогоплательщику налога, уплаченного поставщикам, аналогично неправомерному принятию к вычету сумм налога при реализации товаров (работ, услуг) внутри страны. При прочих равных условиях в обоих случаях бюджетная система недополучает доходов на одну и ту же сумму. Поэтому борьба с неправомерным возмещением НДС из бюджета должна быть построена на тех же принципах, что и общая система налогового контроля в части контроля над правильностью исчисления и уплаты НДС2. В теоретическом чрезвычайно простое: аспекте по устройство итогам каждого системы возмещения налогового периода налогоплательщик представляет в налоговые органы налоговую декларацию, на основании которой он либо уплачивает в бюджет сумму налоговых обязательств, либо предъявляет требования к возмещению из бюджета определенной суммы, если объем налога, уплаченного в налоговом периоде поставщикам, оказывается выше, чем объем начисленного налога. При этом финансовые органы теоретически должны в срок, соответствующий сроку уплаты налога в бюджет, перечислить необходимую сумму на счета налогоплательщика. Однако на практике во всех странах, взимающих НДС, механизм возмещения налогоплательщикам данного налога намного сложнее описанного выше. В зависимости от формы возложения налогового бремени, пишет Н.И. Химичева, налоги могут быть прямыми и косвенными. Косвенное налогообложение отличается от прямых налогов (налог на 2 Девятаева Н.В., Девятаева Е.Н. Проблемы расчета и уплаты НДС:отечественный и зарубежный опыт // http://www.sisupr.mrsu.ru/2011-4/PDF/13/Devyataeva.pdf (2011, сен.). прибыль организаций, налог на доходы физических лиц и т.д.) своей замаскированностью3. Налог в этом случае устанавливается в виде надбавки к цене реализуемых товаров, и в результате этого не связан непосредственно с доходом или имуществом фактического плательщика. Закон возлагает юридическую обязанность внесения суммы налога в казну на предприятие, производящее или реализующее товары, оказывающее услуги, за счет выручки. Фактически же бремя уплаты налога возложено на потребителя, который приобретает эти товары (услуги) по ценам, повышенным на сумму косвенного налога. Таким косвенными налогами являются акцизы, НДС, налог с продаж. НДС создан таким образом, что его платит в бюджет не непосредственный продавец (как в случае с налогом с продаж), который продает покупателю, а поставщик, продающий указанному продавцу товары, используемые им либо при изготовлении своих товаров либо для перепродажи. Поскольку цепочка перепродаж между предпринимателями обычно довольно длинная, на каждом ее этапе поставщик уплачивает НДС с увеличенной стоимости товара в бюджет. Налог на добавленную стоимость принято рассматривать как косвенный по своей природе, т.е. налог, который ложится на конечного потребителя. Вместе с тем анализ, проведенный выдающимися мировыми экономистами, позволяет усомниться в однозначности такого подхода. Выводы, которые удалось сделать в ходе этих исследований, сводились к тому, что бремя оборотных налогов все же делится между потребителями и производителями поровну. Первоначально российское законодательство содержало определение НДС, из которого следовало, что НДС представляет собой форму изъятия в бюджет части добавленной стоимости, создаваемой на всех стадиях производства и определяемой как разница между стоимостью реализованных 3 Химичева Н.И. Финансовое право: Учебник. 3-е изд., перераб. и доп. М.: Юристъ, 2004. товаров, работ и услуг и стоимостью материальных затрат, отнесенных на издержки производства и обращения. В главе 21 Налогового кодекса Российской Федерации данное определение отсутствует; полагаем, одной из причин этого явилось то, что налоговому законодательству РФ не свойственно определение понятий налогов. Как пишет С.Д. Шаталов, НДС изобретен в 1919 г. в Германии Вильгельмом фон Сименсом в качестве «облагороженного налога с оборота», т.е. в товаре НДС всегда занимает строго определенную процентную долю4. Классический налог с оборота в длинной цепочке переделов или перепродаж в полном объеме взимается на каждом этапе, порождая каскадный эффект и приводя к тому, что на каждом следующем этапе налог берется и с суммы налогов, уплаченных на всех предыдущих этапах. Впервые НДС как замена налога с оборота был введен во Франции в 1954 г. Затем он получил распространение в странах – членах ЕС. В настоящее время он применяется более чем в 90 государствах. Согласно мировой практике система возмещения НДС должна включать следующее: 1. Зачет обязательств бюджета по возмещению НДС в счет обязательств налогоплательщика по НДС и иным налогам. Эта норма введена во многих странах, в том числе в России. Однако есть мнение, что эта мера не эффективна, так как ведет к утрате контроля над налогоплательщиком и нарушению информационных потоков, характеризующих выполнение налогоплательщиком налогового законодательства. 2. Введение ограничений на получение права возмещения НДС. Необходимо отметить, государственного что бюджета подобная и налоговых мера создает органов выгоды для (снижение объема требований о перечислении возмещения из бюджета), однако приводит к возникновению издержек налогоплательщиков (отсутствие процентов за 4 Шаталов С.Д. Комментарий к Налоговому кодексу Российской Федерации, части первой (постатейный). М.: МЦФЭР, 1999. С. 171. возмещение в течение трех месяцев, невозможность произвести зачет для экспортеров и т. д.). 3. Использование экспортерам. В специальных зарубежной практике процедур возмещения встречаются также НДС варианты «золотого» и «серебряного» статуса экспортеров: для первых требования о возмещении выполняются с минимальной задержкой и минимальными проверками, для вторых устанавливаются преференции, однако меньшие по сравнению с экспортерами, имеющими «золотой» статус5. 4. Разработка оптимальной стратегии проведения налоговых проверок. Во многих странах налоговые органы ошибочно считают оптимальной систему, основанную на проведении сплошных налоговых проверок перед удовлетворением любых требований о возмещении НДС. Однако подобная система не позволяет сконцентрировать ресурсы налоговых органов на проверке тех случаев, которые связаны с максимальным риском недополучения доходов государственным бюджетом. К проблемам правового регулирования налога на добавленную стоимость, требующим изучения, выработки новых правовых подходов и предложений об их решении, можно отнести: - нечеткую правовую регламентацию процедуры возмещения налога на добавленную стоимость в заявительном порядке; - отсутствие единого правового подхода к правомерности применения вычетов по налогу на добавленную стоимость при осуществлении налогоплательщиком необлагаемых (освобождаемых от налогообложения) операций; - неоднозначность норм Налогового кодекса Российской Федерации, устанавливающих налоговую базу и объект налогообложения налогом на добавленную стоимость при выплате контрагентами налогоплательщика стимулирующих выплат; Тирская М. Незаконное возмещение http://www.dp.ru/a/2011/04/13/JEksperti_raskrili_shemi_n/ – (2011, 13 апр.). 5 НДС // - отсутствие системного подхода к правовому регулированию процедуры обжалования налогоплательщиками решений налоговых органов, выносимых по результатам налоговых проверок правильности исчисления и полноты уплаты налога на добавленную стоимость в бюджет. Среди научных трудов, затрагивающих исторические и актуальные в настоящее время вопросы взимания косвенных налоговых платежей и налога на добавленную стоимость, Е.М. Ашмариной, В.С. Колчина, Г.В. Петровой, в частности, О.Н. Горбуновой, Е.В. Кудряшовой, В.М. Пушкаревой, выделяются работы А.Ю. Ильина, А.Н. Козырина, И.В. Мамаева, В.Н. Назарова, А.А. Соколова, Г.П. Толстопятенко, Н.И. Химичевой, А.А. Ялбулганова и др. Налог на добавленную стоимость как наиболее эффективный косвенный налог выполняет две взаимодополняющие функции – фискальную и регулирующую. Первая (основная), в частности, заключается в мобилизации существенных поступлений от данного налога в доход бюджета за счет простоты взимания и устойчивости базы обложения. В свою очередь, регулирующая функция проявляется в стимулировании производственного накопления и усилении контроля над продвижением товаров и их качеством. Широкое распространение налога на добавленную стоимость в развитых странах Западной Европы и наличие многолетнего опыта взимания этого налога сформировали почву для его становления и развития в России. Развитие НДС в России можно разделить на несколько этапов. Первый этап развития налога (1991–1995) характеризуется сломом налоговой системы советского образца и формированием системы налогов, характерных для рыночной экономики, окончательной заменой налога с оборота и налога с продаж налогом на добавленную стоимость. В рамках второго этапа (1995–2000) происходит адаптация налога к российским условиям и становление гармоничной системы, общепринятой в мировой практике системы налоговых вычетов. Конструкция налога на добавленную стоимость начинает все более соответствовать международным аналогам: а) основные понятия и структура законодательства о налоге на добавленную стоимость почти совпадают с европейскими требованиями; б) введены понятия места реализации товаров и услуг, нулевой ставки; в) в число налогоплательщиков включены индивидуальные предприниматели. С 1 января 2001 г. вступила в силу часть вторая Налогового кодекса Российской Федерации. Указанные обстоятельства легли в основу выделения автором третьего этапа развития налога на добавленную стоимость в России (2000–2006). Налоговый кодекс Российской Федерации систематизировал все действовавшие в то время положения о взимании налога на добавленную стоимость и с учетом множества нововведений сформировал единый документ по регламентации действия налога. Четвертый этап развития налога (2006 – настоящее время) посвящен администрированию налога на добавленную стоимость. Среди значимых событий в правовом регулировании налога на добавленную стоимость на данном этапе автор выделяет: 1) установление квартала в качестве налогового периода; 2) возможность вынесения по результатам налоговой проверки одной декларации двух решений (в отношении сумм, правомерность принятия которых к вычету документально подтверждена, и в отношении сумм, по которым необходимо представление дополнительных обосновывающих материалов); 3) введение заявительного порядка возмещения налога. Установлено, что заявительный порядок возмещения налога, не снижая эффективности налогового контроля и не ущемляя интересов бюджетной системы, создает реальные предпосылки для сохранения налогоплательщиками оборотных средств. Конечно, нельзя забывать о новом порядке возмещения НДС, где рассмотрены категории налогоплательщиков, которые могут претендовать на досрочный возврат налога, и условия, при которых налоговые органы имеют право на вынесение решения о возмещении налога в заявительном порядке. Рассматривая установленный законодателем трехлетний срок с момента создания организации, по истечении которого налогоплательщик вправе претендовать на заявительный порядок возмещения налога, автор выявил отсутствие четкого указания в момент истечения указанного трехлетнего срока. Статья 176.1 НК РФ устанавливает, что с момента создания организации должен пройти трехлетний срок до дня подачи декларации, однако не указывает, за какой налоговый период может быть представлена данная декларация. Законодатель, устанавливая определенный срок в качестве гарантии того, что организация может считаться надежной, не предусмотрел четкого процессуального аспекта. С целью разрешения указанной ситуации необходимо закрепить в Налоговом кодексе Российской Федерации положение о возможности применения права на заявительный порядок возмещения налога не ранее первого налогового периода по истечении трех лет с момента создания соответствующей организации. В связи с этим необходим правовой подход, на основе которого на указанные решения должен быть распространен обязательный досудебный порядок обжалования ненормативных актов налогового органа. Выявлена противоречивость норм ст. 149 и 173 НК РФ. Так, ст. 149 содержит перечень операций (п. 2 и 3), не подлежащих налогообложению (освобождаемых от налогообложения). Перечень указанных операций и круг субъектов, чья деятельность не относится к объектам льготного налогообложения, являются закрытыми и расширенному толкованию не подлежат. Установлено, что операции, освобождаемые от налогообложения, имеют два разных правовых режима – императивный и уполномочивающий. При этом на основании п. 5 ст. 149 НК РФ налогоплательщик вправе отказаться от освобождения ряда таких операций, поименованных в п. 3 ст. 149 НК РФ, от налогообложения. Отмечено, что основные затруднения в правовой квалификации тех или иных преимуществ в качестве налоговых льгот возникают при их ближайшем рассмотрении. Необходимо учитывать, что льготное налогообложение – это, прежде всего, особый правовой режим, в рамках которого действуют специфичные правила. Правовая коллизия заключается в предоставлении подп. 2 п. 5 ст. 173 НК РФ права на выделение в счетах-фактурах суммы налога и, следовательно, применение вычетов при совершении не подлежащих налогообложению операций без указания на какую-либо их категорию. Вследствие этого необходимо разработать новое понятие. Также необходимо заметить, что переход на электронные документы в коммерческих правоотношениях – одна из приоритетных задач в рамках развития информационного общества в Российской Федерации. Для удобства использования программного продукта и сокращения времени проведения контрольных мероприятий сотрудники налоговых органов предлагают дополнить электронный документооборот счетов-фактур системой их нумерации и положением об обязательном переходе на систему электронного документооборота. Регистрация и учет налогоплательщиков служат основой для идентификации субъектов и объектов налогообложения. Идентификация требуется налоговым органам для повышения точности расчетов сумм налогов и сборов, которые должны быть перечислены в бюджет согласно законодательству. С целью реформирования и развития электронного учета и контроля над налогоплательщиками предлагается разработать самостоятельную систему регистрации налогоплательщиков налога на добавленную стоимость, претендующих на возмещение налога, с предъявлением к ним отдельных требований. Отсутствие четкого законодательного регулирования и противоречивость судебной арбитражной практики по рассматриваемому вопросу обосновывают необходимость выработки единого правового подхода к вопросу налогообложения налогом на добавленную стоимость стимулирующих выплат по гражданско-правовым договорам. При этом стимулирующие выплаты определены как особые условия договорных отношений, предусматривающие изменение итоговой цены сделки в зависимости от оговоренных сторонами условий. Суммы, получаемые покупателем продукции в рамках договора, независимо от их вида и установленного порядка выплаты должны на правовом уровне формировать налоговую базу и являться объектом обложения налогом на добавленную стоимость. Таким образом, поощрительные выплаты, формирующие и не формирующие налоговую базу по налогу на добавленную стоимость, помогут оставить меньше лазеек для уклонения от налогового бремени. Подводя итоги и делая выводы, подтверждающие необходимость совершенствования правового регулирования налога на добавленную стоимость, можем выделить следующие критерии: а) данный налог является одним из самых сложных для исчисления налогов налоговой системы Российской Федерации; б) практика применения положений Налогового кодекса Российской Федерации о налоге на добавленную стоимость выявила необходимость реформирования системы налоговых вычетов в части осуществления необлагаемых (освобождаемых от обложения) операций и при выплате покупателям товара стимулирующих выплат; в) система налогоплательщиков электронных налога на счетов-фактур добавленную и стоимость регистрации приведет к сокращению сроков проведения контрольных мероприятий и пресечет незаконное возмещение налога из бюджета; г) совершенствование системы администрирования налога на добавленную стоимость должно быть направлено на выявление и устранение пробелов в действующем правовом механизме исчисления и уплаты налога с целью построения действенной системы его исчисления и обеспечения роста поступлений сумм налога в бюджет. Несмотря на то что процедура возмещения НДС совершенствуется с каждым годом, многие считают, что проблему мошенничества в данной области разрешить почти невозможно. Масштабы в европейских странах превышают даже российские: если в России чиновники говорят, что достоверными данными не обладают и косвенным подтверждением служат данные Минфина за 2001–2005 гг.6, согласно которым отношения возмещенного НДС к полученному выросло почти в двое, с 27 % до 48,2 %, то, по оценкам европейской комиссии, страны ЕС теряют из-за мошенничества с НДС примерно 10% налоговых поступлений, или 80–100 млрд. евро в год7. Что касается применения опыта зарубежных стран в российском законодательстве на данном этапе развития нашей экономики и права, то с уверенностью можно сказать, что уже сейчас могут быть применены экстренные меры. контролируемая В России создана база Федеральной миграционной утерянных службой, для паспортов, снижения вероятности регистрации фирм однодневок. Многие эксперты предлагают сделать счета-фактуры бланками строгой отчетности. Вести их предлагается в электронном виде (с 3 июля 2011 г. был введен порядок выставления и получения счетов-фактур в электронном виде). В настоящее время предполагается создание единой базы таких счетов-фактур, что существенно облегчит контроль налоговым органам8. Конторович В.С. Собираемость налогов в Российской Федерации. СПб.: Издательство СПб ГУЭФ, 2006. С. 107–109. 7 Тирская М. Указ. соч. 8 Девятаева Н.В., Девятаева Е.Н. Указ. соч. 6 Все же практика показывает, что необходимо постоянно анализировать и свой накопленный опыт, и опыт зарубежных стран для совершенствования российского законодательства и применять меры, которые уже дали результаты.