Прогнозный отчет о движении денежных средств (в

advertisement

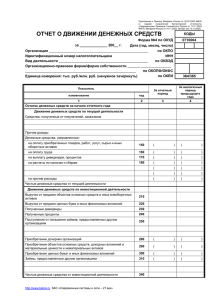

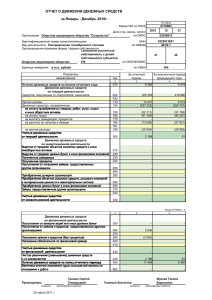

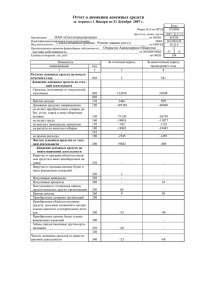

Приложение №2 к распоряжению ОАО «РЖД» от ___.____.2009 г. N _____ Описание основных подходов к моделированию прогнозного баланса, отчета о прибылях и убытках и отчета о движении денежных средств, используемых для целей консолидации финансовых планов компаний холдинга ОАО «РЖД» Москва 2009 Содержание 1. ОБЩИЕ ПОЛОЖЕНИЯ ................................................................................................................................ 3 2. СОДЕРЖАНИЕ РАБОЧИХ ФОРМ СБОРА ДАННЫХ ......................................................................... 3 3. МОДЕЛИРОВАНИЕ ДЕНЕЖНЫХ ПОТОКОВ ....................................................................................... 5 ОТЧЕТ О ДВИЖЕНИИ ДЕНЕЖНЫХ СРЕДСТВА (В ФОРМАТЕ УТВЕРЖДЕННОГО ФИНАНСОВОГО ПЛАНА ОАО «РЖД») ............................................................................................................................................................................. 5 БЮДЖЕТ ДВИЖЕНИЯ ДЕНЕЖНЫХ СРЕДСТВ ......................................................................................................... 6 ПРОГНОЗНЫЙ ОТЧЕТ О ДВИЖЕНИИ ДЕНЕЖНЫХ СРЕДСТВ (В ФОРМАТЕ, ПРЕДЛАГАЕМОМ РСБУ) ...................... 7 4. МОДЕЛИРОВАНИЕ БАЛАНСОВЫХ ПОКАЗАТЕЛЕЙ ........................................................................ 8 5. МОДЕЛИРОВАНИЕ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ (ПРИБЫЛИ И УБЫТКИ) .......................11 БЮДЖЕТ ПРИБЫЛЕЙ И УБЫТКОВ (В ФОРМАТЕ МСФО) .....................................................................................11 6. ПРИЛОЖЕНИЕ. ФОРМЫ СБОРА ДАННЫХ………………………..………………………..12 7. ПРИЛОЖЕНИЕ. КОНСОЛИДИРОВАННЫЕ ФОРМЫ ПРОГНОЗНЫХ ОТЧЕТОВ….… …….13 2 1. Общие положения Модель консолидации является инструментом долгосрочного прогнозирования и анализа основных финансовых результатов и финансового состояния Компаний Холдинга ОАО «РЖД» с увязкой основных финансовых показателей (активов, обязательств, финансовых результатов, денежных потоков). Формы сбора данных включают в себя как финансовый план в утвержденном на уровне ОАО «РЖД» формате, так и некоторые дополнительные отчеты, например, прогнозный баланс, прогнозный отчет о прибылях и убытках в формате, предлагаемом МСФО, а также две альтернативные формы представления прогнозного движения денежных средств. Данный документ представляет собой описание основных подходов к расчету и моделированию прогнозных показателей. 2. Содержание Форм сбора данных Формы сбора данных состоят из форм в формате MS Excel 2003 следующих типов: 1. Формы ввода информации – содержат формы для ручного ввода данных, а также ряд автоматических расчетов (например, итоговое суммирование статей). К формам данного типа относятся: а. «1.1 Общая информация» – предназначен для ввода информации общего характера, необходимой для расчета прогнозных показателей баланса, прогнозного отчета о прибылях и убытках и прогнозов о движении денежных средств (далее – ПДДС) и прочих прогнозных данных, необходимых для целей консолидации или финансового анализа финансовых планов дочерних и зависимых обществ (далее – ДЗО) и ОАО «РЖД». б. «ВГО формы 1.1 Общая информация» - позволяет вводить информацию общего характера (см. пункт а) с расшифровкой внутригрупповой информации по компаниям Холдинга, входящим в периметр консолидации. в. «1.2 Входящий баланс» – предназначен для ввода фактических бухгалтерских данных баланса ОАО «РЖД» и, ДЗО в разрезе поступлений от ОАО «РЖД», от ДЗО и сторонних организаций за последний отчетный период. г. «1.3 Финансовый план» – предназначен для ввода прогнозных данных финансового плана. д. «ВГО формы 1.3 Финансовый план» - позволяет вводить данные финансового плана (см. пункт г) с расшифровкой внутригрупповых оборотов по компаниям Холдинга, входящим в периметр консолидации. 3 е. «1.4 Инвестиции в ДЗО» – предназначен для ввода доли владения инвестиций ОАО «РЖД» в ДЗО для определения статуса ДЗО (дочернее, зависимое, прочие инвестиции). ж. «1.5 Движение денежных средств» - предназначен для ввода фактических данных отчетов о движении денежных средств. з. «ВГО формы 1.5 ДДС» - позволяет вводить фактические данные отчетов о движении денежных средств (см. пункт ж) с расшифровкой внутригрупповых оборотов по компаниям Холдинга, входящим в периметр консолидации. и. «1.6 Ручные корректировки» - предназначен корректировок в прогнозных отчетах. для ввода ручных 2. Формы дополнительных расчетов – содержат расчетные показатели, необходимые для формирования прогнозных форм. К формам дополнительных расчетов относятся: а. «2.1 Расчет Прогнозного баланса» – предназначен для расчета показателей прогнозного баланса. б. «2.2 Расчет ПДДС» – предназначен для расчета прогнозных показателей денежных потоков с учетом дополнительного финансирования. в. «2.3 Расчет Прогнозного ОПУ» – предназначен расчета прогнозных показателей Отчета о прибылях и убытках. 3. Формы с итоговыми прогнозными данными – содержат итоговые формы, сформированные автоматически. К ним относятся: отчеты и а. «3.1 Отчет о движении денежных средств» – итоговый прогнозный отчет о движении денежных средств (в формате финансового плана) за все периоды прогнозирования. б. «3.2 Бюджет прибылей и убытков(формат МСФО)» – итоговый прогнозный отчет о прибылях и убытках в формате МСФО за все периоды прогнозирования. в. «3.3 Прогнозный баланс» – итоговый прогнозный баланс на конец каждого периода прогнозирования. г. «3.4 Прогнозное ДДС (РСБУ)» – итоговый прогнозный отчет о движении денежных средств (в формате финансового плана) за все периоды прогнозирования. д. «3.5 Проверки данных» – предназначен для проверки внутренней согласованности и целостности введенных данных. 4 3. Моделирование денежных потоков Моделирование денежных потоков осуществляется на основе вводимой информации (в формах ввода информации, а также формах с дополнительными расчетами) в следующих трех представлениях: Отчет о движении денежных средства (в формате утвержденного Финансового плана ОАО «РЖД»); Бюджет движения денежных средств; Прогнозный отчет о движении денежных средств (в формате, предлагаемом РСБУ). При моделировании денежных потоков учитывается возможность дополнительного привлечения долгосрочных кредитов и займов в случае недостатка денежных средств, а также возможность погашения долгосрочных кредитов и займов в случае избытка денежных средств. Остаток денежных средств на конец периода во всех формах прогнозирования денежных потоков рассчитывается путем суммирования оборотов денежных средств за период и остатка денежных средств на начало периода. Остаток денежных средств на начало периода во всех формах прогнозирования движения денежных средств соответствует остатку денежных средств на конец предыдущего периода прогнозного баланса. Отчет о движении денежных средства (в формате утвержденного Финансового плана ОАО «РЖД») Показатели прогнозного Отчета о движении денежных средства (в формате утвержденного Финансового плана ОАО «РЖД») автоматически формируются в форме «3.1 Отчет о движении денежных средств» на основе вводимой информации (в форме «1.3 Финансовый план», «1.1 Общая информация», «ВГО формы 1.5 ДДС») с использованием прогнозных данных отчетов о прибылях и убытках и прогнозных балансовых показателей и представлены в двух потоках: поступление и расходование денежных средств Поступление денежных средств рассчитывается как сумма НДС к получению (сумма НДС в прогнозной выручке и прочих доходах) и прогнозных поступлений денежных средств без НДС. Прогнозные поступления денежных средств без НДС рассчитываются, исходя из поступлений от погашения дебиторской задолженности за прошлый период, поступлений авансов и предоплаты, а также выручки от текущей реализации. При расчете поступлений денежных средств учитываются поступления от финансовой деятельности, целевые внешние инвестиции, привлекаемые заемные средства и прочие доходы полученные. К прочим доходам относятся доходы от реализации основных средств, прочих внеоборотных активов, проценты к получению, доходы от продажи краткосрочных финансовых вложений и доходы от участия в других организациях, 5 включая дивиденды. Расходование денежных средств рассчитывается как сумма прогнозных расходов по НДС (НДС к уплате и НДС возмещаемый) и прогнозных расходов без НДС. Прогнозные расходы денежных средств (без НДС) включают в себя расходы на погашение кредиторской задолженности за прошлый период, расходы по текущей реализации, расходы по уплате текущих налогов и сборов, прочие расходы с учетом банковского обслуживания, отток денежных средств по финансовой деятельности, а также расходы по инвестиционной деятельности и расходы на выплату дивидендов. Данные о внутригрупповых оборотах в отчеты о движении денежных средств по каждой статье вносятся вручную по прогнозируемым периодам в форму «3.1 Отчет о движении денежных средств» в колонки «от ОАО «РЖД»» и «от ДЗО», с разбивкой по компаниям Холдинга, входящим в периметр консолидации. В связи с тем, что прогнозные отчеты о движении денежных средств моделируются автоматически, суммы денежных потоков «от сторонних организаций» по каждой статье прогнозных отчетов о движении денежных средств рассчитываются как разность смоделированной величины «Итого» и сумм внутригрупповых оборотов от ОАО «РЖД» и ДЗО, внесенных вручную. Итоговые обороты денежных средств за прогнозный период представляют собой сумму прогнозных поступлений и расходований денежных средств за период. Бюджет движения денежных средств Показатели Бюджета движения денежных средств автоматически формируются в форме «3.4 Прогнозное ДДС (РСБУ)» на основе вводимой информации (в формах «1.3 Финансовый план», «1.1 Общая информация», «ВГО форма 1.5. ДДС») с использованием прогнозных данных отчетов о прибылях и убытках и прогнозных балансовых показателей в разрезе следующих денежных потоков: движение денежных средств по текущей деятельности, движение денежных средств по инвестиционной деятельности и движение денежных средств по финансовой деятельности. К поступлениям денежных средств по текущей деятельности относятся: поступления от оказания услуг (перевозок и прочих видов деятельности), НДС к получению и прочие поступления, такие как поступления от реализации основных средств, пакета акций ДЗО, непрофильных активов, а также превышение денежной оценки вклада, пени и штрафы и прочие аналогичные поступления. К расходованию денежных средств по текущей деятельности относятся: НДС к уплате, расчеты с персоналом по оплате труда, расчеты с внебюджетными фондами, расчеты по налогам, погашение кредиторской задолженности за прошлый период, на расчеты с поставщиками и подрядчиками, оплата процентов по кредитам и займам и прочие выплаты. К поступлениям по инвестиционной деятельности относятся проценты к получению, доходы от участия в других организациях, включая дивиденды. 6 Расходование средств по инвестиционной деятельности включает в себя расходы на капитальные вложения, долгосрочные финансовые вложения, а также прочие расходования по инвестиционной деятельности. Поступления по финансовой деятельности состоят из поступлений по кредитам и займам и прочим поступлениям. Расходования по финансовой деятельности включают в себя расходы на погашение кредитов и займов и прочих выплат. Данные о внутригрупповых оборотах в отчеты о движении денежных средств по каждой статье вносятся вручную по прогнозируемым периодам в форму «3.4 Прогнозное ДДС (РСБУ)» в колонки «от ОАО «РЖД» и «от ДЗО», с разбивкой по компаниям Холдинга, входящим в периметр консолидации, в колонки «от ОАО «РЖД»» и «от ДЗО», входящих в периметр консолидации. В связи с тем, что прогнозные отчеты о движении денежных средств моделируются автоматически, суммы денежных потоков «от сторонних организаций» по каждой статье прогнозных отчетов о движении денежных средств рассчитываются как разность смоделированной величины «Итого» и сумм внутригрупповых оборотов от ОАО «РЖД» и ДЗО, внесенных вручную. Денежный поток за период рассчитывается как сумма итоговых величин текущего, инвестиционного и финансового потоков. Прогнозный отчет о движении денежных средств (в формате, предлагаемом РСБУ) Формат Прогнозного отчета о движении денежных средств (в формате, предлагаемом РСБУ) соответствует формату отчета о движении денежных средств, формируемому ЦБС ОАО «РЖД». Использование данного формата позволяет сопоставлять прогнозные данные о движении денежных средств и фактические бухгалтерские. Показатели прогнозного отчета о движении денежных средств (в формате РСБУ) автоматически формируются в форме «3.4 Прогнозное ДДС (РСБУ)» на основе вводимой информации (в формах «1.3 Финансовый план», «1.1 Общая информация», «ВГО форма 1.5. ДДС») с использованием прогнозных данных отчетов о прибылях и убытках и прогнозных балансовых показателей. Показатели Прогнозного отчета о движении денежных средств (РСБУ) формируются в разрезе следующих прогнозных денежных потоков: движение денежных средств по текущей деятельности, движение денежных средств по инвестиционной деятельности и движение денежных средств по финансовой деятельности. К денежному потоку по текущей деятельности относятся средства, получаемые от покупателей и заказчиков, бюджетные ассигнования и прочие доходы. Расходная часть по текущей деятельности включает в себя денежные средства, направленные на оплату приобретенных товаров, работ, услуг, сырья, оплату труда, 7 выплату дивидендов и процентов, расчеты по налогам и сборам и прочие расходы. Поступления денежных средств по инвестиционной деятельности представляют собой выручку от продажи основных средств и иных внеоборотных активов, выручку от продаж ценных бумаг и иных финансовых вложений, полученные дивиденды и проценты, а так же поступления от погашения займов, предоставленных другим организациям. Расходование средств по инвестиционной деятельности включает в себя приобретение дочерних организаций, основных средств и доходных вложений в материальные ценности и нематериальные активы, а также на приобретение ценных бумаг и иных финансовых вложений и предоставление займов другим организациям. Поступления средств по финансовой деятельности представляют собой поступления от эмиссии акций или иных долевых бумаг, а также от займов и кредитов, предоставленных другим организациям. Расходование средств по финансовой деятельности осуществляется по следующим направлениям: погашения займов и кредитов (без процентов) и погашение обязательств по финансовой аренде. Данные о внутригрупповых оборотах в отчеты о движении денежных средств по каждой статье по прогнозируемым периодам вносятся вручную в форме « 3.4 Прогнозное ДДС (РСБУ)» в колонки «от ОАО «РЖД»» и «от ДЗО» с разбивкой по компаниям Холдинга, входящим в периметр консолидации. В связи с тем, что прогнозные отчеты о движении денежных средств моделируются автоматически, суммы денежных потоков «от сторонних организаций» по каждой статье прогнозных отчетов о движении денежных средств рассчитываются как разность смоделированной величины «Итого» и сумм внутригрупповых оборотов от ОАО «РЖД» и ДЗО, внесенных вручную. Чистое увеличение/ уменьшение денежных средств и их эквивалентов представляет собой сальдо по всем видам движения денежных средств. 4. Моделирование балансовых показателей Показатели Прогнозного баланса на конец каждого из прогнозных периодов формируются в форме «2.1 Расчет Прогнозного баланса» на основании расшифровки движения соответствующего актива и обязательства за прогнозный период или путем моделирования прогнозного остатка на основании целевых показателей оборачиваемости, задаваемых в форме «1.1 Общая информация», и затем переносятся в форм «3.3 Прогнозный баланс» в соответствующие статьи прогнозного баланса. «Деловая репутация (гудвилл)» фиксируется на уровне входящего баланса. Остаток нематериальных активов и расходов на НИОКР рассчитывается исходя из прогнозного показателя изменения остатка (трендового показателя), вводимого в форме «1.1 Общая информация». 8 Остаток основных средств и незавершенного строительства рассчитывается исходя из прогнозного коэффициента переоценки основных средств (далее – ОС), вводимого в форме «1.1 Общая информация», начисленной амортизации, так же с учетом информации о приобретении и реализации ОС (за счет денежных средств или бартерных операций) и безвозмездной передачи ОС (например, в ДЗО). Доходные вложения в материальные ценности рассчитываются исходя из прогнозного показателя изменения остатка (трендового показателя), вводимого в форме «1.1 Общая информация». Долгосрочные финансовые вложения рассчитываются как сумма инвестиций в дочерние, зависимые общества ОАО «РЖД» и прочие организации. Расчет производится исходя из доли ОАО «РЖД» в сумме капитала ДЗО на конец отчетного периода с учетом изменения доли в течение прогнозного периода. Расчет данных производится в форме «1.4 Инвестиции в ДЗО». Отложенные налоговые активы рассчитываются на основании входящего баланса, скорректированного с учетом суммы увеличения/ уменьшения отложенных налоговых активов, вводимой в форме «1.3 Финансовый план». Прочие внеоборотные активы и запасы рассчитываются исходя из прогнозного показателя изменения остатка (трендового показателя), вводимого в форме «1.1 Общая информация». Сумма НДС по приобретенным ценностям и остаток дебиторской задолженности на конец каждого прогнозного периода вводятся в форме «1.1 Общая информация». Краткосрочные финансовые вложения фиксируются на уровне входящего баланса. Денежные средства рассчитываются в форме «2.2 Расчет ПДДС» и переносятся в полной сумме в прогнозный баланс. Остаток по прочим оборотным активам фиксируется на уровне входящего баланса. Уставный капитал определяется на основании уставного капитала на начало года, с учетом данных об его увеличении в течение прогнозного периода, вводимых в форме «1.1 Общая информация» за счет денежных или неденежных средств. Добавочный капитал определяется на основании добавочного капитала на начало года, с учетом переоценки основных средств, рассчитанной на основании коэффициента переоценки ОС, вводимого в форме «1.1 Общая информация», а также данных об увеличении/ уменьшении добавочного капитала в течение прогнозного периода, вводимых в форме «1.1 Общая информация» за счет денежных или неденежных средств. Резервный капитал рассчитывается на основании входящего баланса с учетом поступлений в резервный фонд, вводимых в форме «1.1 Общая информация». Нераспределенная прибыль рассчитывается на основании баланса на конец 9 предыдущего периода, скорректированного на планируемые выплаты дивидендов, прибыль или убыток прогнозного периода, а также отчислений в резервный фонд и расходы по дополнительно привлеченному финансированию. Доля меньшинства фиксируется на уровне входящего баланса. Долгосрочные кредиты и займы рассчитываются на основании баланса на начало прогнозного периода, скорректированного на сумму прогнозных привлечений/ погашений долгосрочных кредитов и займов, в том числе смоделированных исходя из недостатка/ излишка денежных средств. Отложенные налоговые обязательства рассчитываются на основании входящего баланса, скорректированного с учетом суммы увеличения/ уменьшения отложенных налоговых обязательств, вводимой в форме «1.3 Финансовый план». Реструктурированная задолженность перед бюджетом по налогам и сборам и перед внебюджетными фондами рассчитывается исходя из прогнозного показателя изменения остатка (трендового показателя), вводимого в форме «1.1 Общая информация». Прочие долгосрочные обязательства фиксируется на уровне входящего баланса. Краткосрочные кредиты и займы рассчитываются как накопленный остаток на конец предыдущего периода с учетом данных по привлечению/ погашению краткосрочных кредитов и займов, а также с учетом реклассификации в долгосрочные кредиты и займы. Остатки по авансам, полученным от покупателей и заказчиков и векселям выданным, а также по предварительная оплата перевозок рассчитываются на основании трендовых показателей, задаваемых в форме «1.1 Общая информация». Кредиторская задолженность за товары, работы, услуги, задолженность по оплате труда, задолженность по налогам и сборам задается в форме «1.1 Общая информация». Доходы будущих периодов рассчитываются на основании входящего баланса, скорректированного на сумму безвозмездно полученных ОС, финансирования, а также расходов по амортизации безвозмездно полученных ОС и расходов, понесенных по использованию финансирования. Резервы предстоящих расходов представляют собой входящий баланс, скорректированный на сумму резервов, созданных в течение прогнозного периода, вводимых в форме «1.1 Общая информация». Прочая кредиторская задолженность фиксируется на уровне входящего баланса. 10 5. Моделирование финансовых результатов (прибыли и убытки) Бюджет прибылей и убытков (в формате МСФО) Формат Бюджета прибылей и убытков (в формате МСФО) соответствует формату отчета о прибылях и убытках формируемому ЦБС ОАО «РЖД». Использование данного формата позволяет сопоставлять прогнозные финансовые показатели о прибылях и убытках и фактические бухгалтерские данные. Показатели Бюджета прибылей и убытков (в формате МСФО) на конец каждого из прогнозных периодов формируются автоматически в форме «3.2. Бюджет прибылей и убытков (формат МСФО)» на основании данных финансового плана, вводимого в форме «1.3 Финансовый план», и частично с использованием данных в форме «1.1 Общая информация». Показатели прогнозного Бюджета прибылей и убытков (в формате МСФО) формируются в разрезе внутригрупповых операций: «от РЖД», «от ДЗО» или «от сторонних организаций». Итоговое значение по каждой статье за год является суммой по столбцам «от ОАО «РЖД», «от ДЗО» и «от сторонних организаций». Статья «Доходы от основной деятельности» полностью соответствует статье «Доходы по видам деятельности/ услуг» финансового плана, вводимого в форме «1.3 Финансовый план». Операционные расходы представлены в разрезе основных элементов затрат на основе данных финансового плана, вводимого в форме «1.3 Финансовый план». Операционная прибыль до компенсационных отчислений рассчитывается как разница между доходами от основной деятельности и операционными расходами. Компенсационные начисления рассчитываются в зависимости от направления их использования на основе дополнительных расчетов, производимых в форме «2.3 Расчет Прогнозного ОПУ»: • из Федерального и местных бюджетов на покрытие убытков от перевозок; • из Федерального и местных бюджетов на покрытие социальных расходов. Операционная прибыль после компенсационных отчислений рассчитывается как сумма операционной прибыли до компенсационных отчислений и компенсационных отчислений. Неоперационные расходы состоят из расходов по процентам и прочим аналогичным расходам, прибыли от переоценки финансовых вложений, прочих доходов/ расходов, прибыли/ убытка от курсовых разниц. Расходы по процентам и прочим аналогичным расходам автоматически переносятся из 11 статьи «Проценты к получению» Финансового плана. Статья «Прибыль от переоценки финансовых вложений» вводится в форме «1.1 Общая информация» и автоматически переносится в соответствующий раздел бюджета прибылей и убытков по МСФО. Прочие (расходы)/доходы рассчитываются как результат от прочих доходов и расходов Финансового плана за исключением поступлений из бюджетов, доходов (расходов) от курсовых разниц и расходов по процентам, которые показаны отдельно. Налог на прибыль соответствует аналогичному показателю Финансового плана в разрезе текущей и отложенной части налога. Чистая прибыль рассчитывается как прибыль до налогообложения за исключением налога на прибыль. Сумма чистой прибыли соответствует аналогичному показателю Финансового плана. Чистая прибыль в распределении между акционерами материнской компании и долей меньшинства в части доли меньшинства переносится из формы «1.3 Финансовый план», в случае наличия у дочерней компании ОАО «РЖД» собственных дочерних компаний. 6. Приложение. ФОРМЫ СБОРА ДАННЫХ. o «ВГО формы 1.1 Общая информация» o «1.1 Общая информация» o «1.2 Входящий баланс» o «ВГО формы 1.3 Финансовый план» o «1.3 Финансовый план» o «1.4 Инвестиции в ДЗО» o «ВГО формы 1.5 ДДС» o «1.5 Движение денежных средств» o «1.6 Ручные корректировки» o «2.1 Расчет Прогнозного баланса» o «2.2 Расчет ПДДС» o «2.3 Расчет Прогнозного ОПУ» o «3.1 Отчет о движении денежных средств o «3.2 Бюджет прибылей и убытков(формат МСФО)» o «3.3 Прогнозный баланс» o «3.4 Прогнозное ДДС (РСБУ)» o «3.5 Проверки данных» 12 7.Приложение. ОТЧЕТОВ. КОНСОЛИДИРОВАННЫЕ ФОРМЫ ПРОГНОЗНЫХ Консолидированные формы по Холдингу формируются автоматически в соответствии с Методикой консолидации финансовых планов компаний Холдинга ОАО «РЖД» и на основании форм компаний, входящих в периметр консолидации Холдинга ОАО «РЖД», перечисленных в разделе 6 настоящего документа. o «Консолидация. Форма 1.2. Расчет. Прогнозные формы» o «Консолидация. Форма 1.3. Расчет. Консолидационные счета» o «Консолидация. Форма 1.4. Ручные корректировки» o «Консолидация. Форма 2.1. Консолидированный финансовый план» o «Консолидация. Форма 2.2. Проверка данных» 13 ЦФ О.Э. Гнедкова «__»__________2009 г. Исп. Булгакова Л.А. (ЦФ) 3-70-91 14