Прогноз развития пенсионной системы России на период до

advertisement

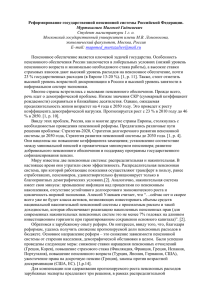

Статья посвящена формированию модели пенсионной системы Российской Федерации на базе межотраслевых балансовых расчетов. На основе цикла сценарных расчетов рассматриваются возможные варианты изменения ключевых параметров пенсионной системы в долгосрочной перспективе. Ключевые слова: пенсионная система, демография, межотраслевой баланс, модель пенсионной системы, ВВП, реальная средняя пенсия Прогноз развития пенсионной системы России на период до 2030 г. А.А. ШИРОВ, кандидат экономических наук, E-mail: schir@ecfor.ru, В.В. ПОТАПЕНКО, Институт народнохозяйственного прогнозирования РАН, Москва. E-mail: vadimpotap@mail.ru Вопрос о механизмах функционирования пенсионной системы остается одним из наиболее острых в рамках дискуссии о перспективах российской экономики. Острая социальная направленность делает дискуссию скорее общественно-политической, экономические аргументы порой «тонут» в вихре политических лозунгов и популистских заявлений. Исходные позиции В экономическом плане основная дискуссия разворачивается вокруг двух ключевых вопросов: необходимости увеличения пенсионного возраста и целесообразности сохранения накопительной части пенсионных отчислений. При этом предъявляемые аргументы в основном базируются на расчетах, связывающих текущую демографическую ситуацию в стране с будущими размерами пенсий. Однако демографическая ситуация обладает значительной инерцией, поэтому поступления в пенсионную систему (особенно в долгосрочной перспективе) в большей степени зависят от развития экономики, ее возможностей. Более высокие темпы роста экономики, по-видимому, обеспечивают более высокие уровни оплаты труда и соответствующие уровни пенсионных отчислений. В связи с этим, по 1 нашему мнению, следует сосредоточиться на определении роли и места пенсионной системы в общей стратегии долгосрочного развития страны и на этой основе сформулировать ключевые требования к ней в настоящем и будущем. При анализе перспектив развития нашей пенсионной системы часто обращаются к опыту стран, обладающих сходными с российской системами социального обеспечения (прежде всего, Западной Европы). Однако часто забывают о том, что проблемы с обеспечением социальных обязательств в странах Европейского союза возникли на фоне очень высокого уровня социального обеспечения и замедления темпов экономического роста. По уровню пенсионного обеспечения населения Россия значительно уступает большинству стран Европейского союза, при этом разрывы в уровне пенсий по старости больше, чем в душевых доходах. Так, если показатель ВВП на душу населения в России, рассчитанный на основании паритета покупательной способности, составляет примерно 50% от уровня Германии, то среднемесячная пенсия по старости – лишь 30% (табл. 1). 2 Таблица 1. Показатели пенсионного обеспечения в 2009 г. Показатель Выплаты пенсий по старости, % к ВВП ВВП на душу населения, тыс. дол. Россия Германия Франция Латвия 5,5 8,7 10,9 5,1 19,1 36,0 33,4 14,7 60/55 65/65 60/60 62/62 350,8 313,8 381,6 306,1 0,4 1,3 1,4 0,3 30,3 45,0 45,7 24,5 США по ППС Официальный возраст выхода на пенсию по старости для мужчин/женщин, лет Численность населения в возрасте старше трудоспособного на тысячу человек в трудоспособном возрасте* Средняя месячная пенсия по старости, тыс. дол. США по ППС Коэффициент замещения (отношение средней пенсии по старости к средней начисленной заработной плате), % Источники: данные Росстата, Евростата, ОЭСР, расчеты авторов. 3 Примечание. * Верхняя граница трудоспособного возраста для каждой страны определяется исходя из официального возраста выхода на пенсию, нижняя граница равна 16 годам. Конечно, ухудшение демографической ситуации будет негативно сказываться на пенсионной системе. Более того, этот фактор станет одним из основных при реформировании пенсионной системы в ближайшие годы. В то же время понятно, что без роста реальных размеров пенсий будет очень трудно преодолеть существующие разрывы в уровне доходов между различными группами населения. Кроме того, пенсии – это фактор спроса, в значительной степени ориентированный на отечественного производителя, причем в депрессивных регионах и в сельской местности – весьма значимый. Обеспечение относительно высокого уровня жизни пенсионеров является не только социальной задачей. При определенных условиях пенсионные выплаты и сбережения пенсионеров могут способствовать повышению жизненных стандартов целых регионов1. В то же время принятие взвешенных решений в области пенсионного обеспечения – это вопрос не только благосостояния граждан, но и налоговой политики, влияющий на перераспределение ресурсов в экономике, финансовое состояние предприятий, уровни инвестиций и производства. В отдельных странах мира пенсионные накопления - важный инвестиционный инструмент воздействия на фондовые рынки и инвестиционную активность. Относительная неудача с формированием накопительной части трудовой пенсии в России отнюдь не свидетельствует о невозможности механизмов создания эффективных дополнительных частных пенсионных и государственных накоплений в будущем. Фактически такая картина уже наблюдается в ряде регионов Центральной России, где во многих сельских населенных пунктах в теплое время года пенсионеры из крупных городов составляют значимую часть населения. 1 4 Реализация таких механизмов способна как увеличить доходы будущих пенсионеров, так и способствовать росту инвестиционной активности. Инструментарий расчетов Роль пенсионной системы в стратегии экономического развития страны в долгосрочной перспективе должна быть четко определена и формализована через конкретные мероприятия в области экономической политики. Разработке таких мероприятий должны предшествовать их согласование с общей экономической стратегией государства, а также оценка возможных макроэкономических последствий от их внедрения. Такая работа невозможна без соответствующих расчетов. Параметры развития пенсионной системы не могут рассматриваться в отрыве от ключевых индикаторов социально-экономического развития. При этом учет всего многообразия связей между экономикой и пенсионной системой возможен только в рамках модели, которая учитывает ключевые прямые и обратные связи между экономикой и пенсионной системой. То есть не только экономика должна оказывать воздействие на параметры пенсионной системы, но и пенсионная система через инвестиции, налоги, доходы пенсионеров влияет на развитие экономики. Еще одно важное требование к инструментарию – наличие структурной компоненты прогноза. Его важность для формирования параметров пенсионной системы демонстрирует таблица средних ставок (отношение начисленного налога к налоговой базе) по страховым взносам и единому социальному налогу (ЕСН) для некоторых видов экономической деятельности (табл. 2). Сложившаяся в России система страховых платежей отличается значительной дифференциацией пенсионной нагрузки по отраслям вследствие их неоднородности по уровню экономической эффективности и заработной платы. Игнорирование этого фактора, особенно при расчетах на долговременную перспективу (где трансформации в структуре экономики могут быть весьма существенными), может значительно ухудшить качество и интерпретацию итоговых результатов 5 прогноза. Этот аспект также важен для точного представления о возможных размерах налоговой нагрузки в отдельных секторах экономики (табл. 2). Таблица 2. Средние эффективные ставки страховых взносов и ЕСН для некоторых видов экономической деятельности, % 2011 Вид экономической деятельности 2007 2009 Все виды 20,1 19,6 26,7 Добыча полезных ископаемых 20,6 18,3 20,7 Обрабатывающие производства 20,1 21,1 26,7 20,8 22,7 27,7 22,6 23,0 26,1 19,5 21,2 27,6 Строительство 19,8 21,7 23,9 Оптовая и розничная торговля 19,6 20,7 22,0 Транспорт и связь 18,3 19,2 24,3 Финансовая деятельность 15,2 16,4 17,4 (оценка) Обработка древесины и производство изделий из дерева; целлюлозно=бумажное производство; издательская и полиграфическая деятельность Металлургическое производство и производство готовых металлических изделий Производство машин и оборудования; производство электрооборудования, электронного и оптического оборудования; производство транспортных средств и оборудования Источники: данные Росстата, ФНС РФ, расчеты авторов. Таким образом, для формирования сбалансированного прогноза развития пенсионной системы необходим инструментарий, описывающий ключевые взаимодействия в экономике, как на макроэкономическом, так и 6 отраслевом уровне. Естественным инструментом, позволяющим производить расчеты различного уровня агрегации, является межотраслевой баланс (МОБ) производства и распределения продукции в системе национальных счетов (СНС), увязывающий основные счета СНС и отраслевую структуру экономики. Что делает его незаменимым для оценки влияния изменения отраслевой структуры на экономическую динамику. Кроме того, МОБ позволяет расширять возможности модели за счет встраивания различных дополнительных блоков, более подробно описывающих ключевые аспекты экономической динамики. В частности, могут быть выполнены детальные расчеты в области энергетического баланса, бюджетной и налоговой систем, занятости, внешней торговли и т.д. Применение МОБ в нашей стране может быть стимулировано текущей деятельностью Росстата, который начинает работу над детализированными таблицами «Затраты - выпуск» за 2011 г. Это даст исследователям богатейший фактический материал, отражающий существующие в российской экономике связи и позволяющий значительно расширить возможности отраслевого и макроэкономического анализа. Однако пока приходится использовать собственные разработки. В частности, в ИНП РАН применяются ряды МОБ в системе ОКВЭД в 44-отраслевой классификации за 1980-2008 гг. На их основе разработана межотраслевая макроэкономическая модель CONTO2, составной частью которой является пенсионный блок. При разработке модели пенсионной системы ставилась задача получить прогноз, который учитывал бы влияние изменений в структуре производства и образования доходов на формирование ресурсов пенсионной системы и доходы пенсионеров. Экзогенными (задаваемыми) параметрами модели Широв А.А., Янтовский А.А. Опыт разработки инструментария долгосрочного макроэкономического прогнозирования // Сб. науч. тр.: Ин=т народнохозяйственного прогнозирования РАН. - М.: МАКС Пресс, 2008. 2 7 являются демографические характеристики, а также рамочные условия функционирования пенсионной системы (возраст выхода на пенсию, ставки страховых взносов и т.д.). Динамика производства, параметры производительности труда, инфляция формируют фонд оплаты труда в экономике, от которого зависят пенсионные взносы. В модели предусмотрена возможность задания параметров бюджетного трансферта на покрытие дефицита Пенсионного фонда. При определенных условиях этот трансферт (рассчитываемый в процентах ВВП) может ограничивать рост пенсионных выплат. Объем рассчитанных пенсий влияет на показатели спроса домашних хозяйств и на объемы производства. Таким образом, в модели осуществляется замыкание контура расчетов, что является принципиально важным, поскольку в противном случае модель не будет обладать необходимым уровнем согласованности результатов, а отсутствие взаимного влияния показателей друг на друга чрезмерно расширит диапазон возможного изменения ключевых показателей прогноза и затруднит расчеты. В связи с этим пенсионная система моделируется при помощи трех взаимосвязанных блоков: демографического, налогового и пенсионного, встроенных в межотраслевую макроэкономическую модель. Демографический блок Модель пенсионной системы позволяет задавать значения демографических показателей экзогенно. Кроме того, она содержит отдельный блок, при помощи которого может быть построен собственный прогноз численности населения. В демографическом блоке прогнозируется численность однолетних половозрастных групп для России в целом на период 2011-2030 гг. База для прогноза – численность половозрастных групп в 2010 г. К экзогенным переменным этого блока относятся: 8 1) возрастные коэффициенты рождаемости, то есть численность родившихся живыми на 1000 женщин в возрасте 15, 16… 49 лет за каждый год прогнозного периода; 2) возрастные коэффициенты смертности, то есть численность умерших на 1000 человек (отдельно для мужчин и женщин) в возрасте 0, 1, 2… 84, 85 и более лет за каждый год прогнозного периода; 3) численность прибывших и выбывших мигрантов и их половозрастной состав в каждом году прогнозного периода. Значения перечисленных экзогенных переменных и численность половозрастных групп в базовом году позволяют прогнозировать численность и структуру населения. Для этого используется метод передвижки возрастов. Согласно этому методу численность родившихся в данном году равняется сумме произведений численности женщин в детородных возрастах и возрастных коэффициентов рождаемости. Численность половозрастных групп в данном году определяется произведением численности половозрастной группы в предыдущем году на коэффициент дожития для этой группы, равный единице, за вычетом возрастного коэффициента смертности. Затем к рассчитанным таким образом значениям численности половозрастных групп прибавляется экзогенно задаваемое число прибывших данного пола и возраста и вычитается число выбывших. В демографическом блоке прогнозируются также показатели демографической нагрузки на трудоспособное население при различных вариантах возраста выхода на пенсию по старости, естественный и миграционный прирост населения, суммарный коэффициент рождаемости, ожидаемая продолжительность жизни при рождении и достижении заданного возраста для мужчин и женщин. Налоговый блок В последние годы система ставок по ЕСН и страховым взносам в государственные внебюджетные фонды несколько раз менялась (табл. 3). Эти изменения, а также рост заработной платы и различия в ее распределении между работниками влияют на среднюю ставку и усложняют процесс 9 корректного прогнозирования уровня налоговой нагрузки и величины поступлений налога и взносов. Таблица 3. Система ставок по ЕСН и страховым взносам в 20012011 гг.* 2002- 2005- 2004 2009 3 3 100 второго третьего 2001 2010 2011 2 1 1 100 280 415 463 300 300 600 _ _ 600 600 _ _ _ 35,6 35,6 26 26 34 второго 20 20 10 _ _ третьего 10 10 2 _ _ четвертого 5 2 _ _ _ Число порогов налоговой регрессии Величина порогов, тыс. руб.: первого Ставка межпороговых интервалов, %: первого В соответствии с Способ индексации порогов Отсутствовал налоговой регрессии ростом средней заработной платы * Без учета льготных ставок для некоторых категорий налогоплательщиков Источник: данные ФНС РФ. В налоговом блоке рассчитываются средние ставки по страховым взносам в Пенсионный фонд – как в целом, так и отдельно по взносам на 10 выплату страховой и формирование накопительной части трудовой пенсии, а также для отдельных видов экономической деятельности и децильных групп работников. Экзогенными переменными этого блока являются: 1) число порогов налоговой регрессии; 2) величина порогов; 3) ставки для зачисления страховых взносов в Пенсионный фонд для межпороговых интервалов, причем отдельно на выплату страховой и формирование накопительной части трудовой пенсии; 4) когорты, участвующие в формировании пенсионных накоплений (совокупности мужчин или женщин одного года рождения); 5) темп роста средней начисленной заработной платы; 6) параметры распределения средней начисленной заработной платы между децильными группами работников. Средние ставки рассчитываются на основе данных Росстата о распределении средней начисленной заработной платы между различными группами работников, при помощи которых, с учетом заданных темпов роста средней начисленной заработной платы, находятся значения средней начисленной заработной платы децильных групп по месяцам. Затем рассчитывается накопленная начисленная заработная плата по месяцам, и, с учетом заданной системы ставок, определяется величина средних страховых взносов. Средние ставки определяются как отношение средних страховых взносов к средней начисленной заработной плате. Пенсионный блок К основным экзогенным переменным пенсионного блока относятся: 1) основной возраст выхода на трудовую пенсию по старости для мужчин и женщин; 2) доли лиц, выходящих на пенсию по старости раньше достижения основного возраста, а также доли получателей трудовых пенсий по инвалидности и по случаю потери кормильца в численности половозрастных групп; 3) ожидаемая продолжительность получения пенсии по старости; 4) режим индексации различных видов пенсии (модель позволяет задавать несколько режимов индексации пенсий: в соответствии с действующим законодательством; с задаваемыми ограничениями - коэффициентом замещения, 11 величиной пенсионных выплат в процентах ВВП или дефицитом бюджета ПФР в процентах ВВП; ничем не ограниченное экзогенное задание); 5) коэффициенты, позволяющие моделировать эффекты валоризации пенсии; 6) размер добровольных пенсионных накоплений отдельных когорт; 7) коэффициенты государственного софинансирования добровольных пенсионных накоплений, показывающие, во сколько раз государство увеличивает добровольные пенсионные накопления лиц, участвующих в соответствующей программе; доходность пенсионных накоплений. 8) Демографические показатели Оплата труда Средние ставки страховых взносов Совокупный объем страховых пенсионных взносов Объем страховых взносов отдельных когорт Выпуск и ВВП Пенсионное законодательство Расчетный пенсионный капитал и пенсионные накопления отдельных когорт Государственное потребление Численность пенсионеров Пенсионные выплаты Конечное потребление домохозяйств Рис. 1. Обобщенная схема расчетов пенсионного блока и его взаимодействий с другими блоками и моделью российской экономики - экзогенные переменные пенсионного блока; - переменные, рассчитываемые в пенсионном блоке; - переменные, рассчитываемые в других блоках модели пенсионной системы. На рис. 1 представлена схема расчетов пенсионного блока. Они начинаются с определения размера взносов, идущих на выплату страховой 12 части трудовой пенсии и формирование пенсионных накоплений. Он равен произведению величины фонда начисленной заработной платы, рассчитываемой в межотраслевой модели, и соответствующих средних ставок, значения которых находятся в налоговом блоке. Затем на основе экзогенно задаваемых показателей уровней занятости половозрастных групп, а также отношения средней заработной платы половозрастных групп к средней заработной плате по экономике в целом определяется доля заработной платы каждой половозрастной группы в фонде начисленной заработной платы. Далее находятся суммы страховых пенсионных взносов, уплаченные различными когортами. Для этого найденные доли умножаются на совокупную величину страховых взносов на обязательное пенсионное страхование. Расчетный пенсионный капитал для каждой когорты находим по следующей формуле: PK gk (t ) ( PK gk (t 1) IRPC Val gk StrahVznKog gk ) (1 VerSm gk ) , (1) где PKgk(t) – расчетный пенсионный капитал когорты g-го года рождения k-го пола в году t, IRPC – индекс роста пенсионного капитала; по умолчанию он равен индексу потребительских цен, но если индекс потребительских цен меньше индекса роста средней величины заработной платы, то IRPC равен наименьшему из значений двух показателей: индекса роста средней величины заработной платы и индекса роста доходов бюджета ПФР в расчете на одного пенсионера (такой способ индексации устанавливается пенсионным законодательством), Valgk – экзогенный индекс изменения расчетного пенсионного капитала для соответствующих когорт, StrahVznKoggk – страховые взносы на выплату страховой части трудовой пенсии когорты g-го года рождения k-го пола, VerSmgk – вероятность смерти члена соответствующей когорты. Величина пенсионных накоплений для каждой когорты определяется похожим образом, но при этом используются рассчитанная ранее величина 13 взносов данной когорты на формирование пенсионных накоплений и их экзогенно задаваемая доходность. На основании прогнозируемых значений расчетного пенсионного капитала и пенсионных накоплений и действующего законодательства рассчитывается средняя величина различных видов пенсий и их компонентов. (Например, средняя величина трудовой пенсии по старости для когорты g-го года рождения k-го пола рассчитывается по формуле: , (2) где TPSgk – средняя величина трудовой пенсии по старости когорты g-го года рождения kго пола, FBR – фиксированный размер страховой части трудовой пенсии по старости, или задаваемый экзогенно, или рассчитываемый в соответствии с действующим законодательством, PNakgk – совокупные пенсионные накопления когорты g-го года рождения k-го пола, OPr – ожидаемая продолжительность получения пенсии.) Численность получателей того или иного вида пенсии находится путем умножения рассчитываемой в демографическом блоке численности половозрастных групп на задаваемую экзогенно долю получателей данного вида пенсии в численности соответствующих групп. При помощи найденных значений средней величины и численности получателей различных видов пенсий, а также величины страховых взносов на обязательное пенсионное страхование определяется совокупный размер выплат по отдельным видам пенсий и крупнейшие статьи бюджета Пенсионного фонда. Пенсионные выплаты, трансферт в бюджет ПФР из федерального бюджета и совокупная величина пенсионных соответственно накоплений потребления воздействуют домашних хозяйств, на показатели государственного потребления и инвестиций в основной капитал, которые определяют экономическую динамику в межотраслевой макроэкономической модели. 14 Результаты расчетов Наличие прогнозно-аналитического инструментария, увязывающего в единый прогнозный комплекс демографический блок, межотраслевую макроэкономическую модель и модель пенсионной системы, позволяет производить широкий спектр сценарных расчетов, отражающих возможное влияние развития экономики на доходы пенсионной системы и уровень жизни пенсионеров. Рассмотрим несколько сценариев, отражающих наиболее дискуссионные вопросы относительно развития пенсионной системы в средне- и долгосрочной перспективе. Повышение пенсионного возраста. Для расчетов использовался единый демографический сценарий. Возрастные коэффициенты рождаемости в течение всего прогнозного периода задавались постоянными и соответствовали уровню 2009 г. (таким образом, суммарный коэффициент рождаемости был равен 1,5). Возрастные коэффициенты смертности задавались с тем расчетом, чтобы в 2030 г. ожидаемая продолжительность жизни при рождении и мужчин и женщин в России примерно соответствовала текущим ее значениям в странах Восточной Европы – Чехии, Словакии, Польше. Предполагалось снижение младенческой смертности и смертности населения в трудоспособном возрасте. Миграционный прирост задавался на уровне последних лет – 200 тыс.чел. в год. Основные параметры демографического сценария приведены в табл. 4. 15 Таблица 4. Основные результаты демографического сценария в 2010-2020 гг. 2010 2015 2020 2025 2030 141,9 141,1 139,9 138,0 136,1 мужчины 62,8* 64,1 66,5 69,4 72,0 женщины 74,7* 75,3 76,5 77,7 79,0 вариант 60/55 88,4 82,7 77,5 75,1 74,3 88,4 87,2 87,3 85,1 86,9 350,8 407,1 474,1 515,7 543,4 605,9 705,8 804,1 838,7 831,1 350,8 334,9 309,8 337,7 319,8 605,9 618,2 603,0 622,7 565,8 Численность населения, млн чел. Ожидаемая продолжительность жизни при рождении, лет Численность населения в трудоспособном вариант 65/65 к 2030 г. возрасте, млн чел. Демографическая населением в нагрузка на возрасте старше население в трудоспособного трудоспособном возрасте, промилле общая (вариант 60/55) населением в вариант 65/65 к возрасте старше 2030 г. трудоспособного общая *Данные за 2009 г. Источники: данные Росстата, расчеты авторов. Согласно прогнозу, к 2030 г. численность населения России сокращается примерно на 6 млн.чел. - до 136 млн.чел. Численность населения в трудоспособном возрасте (при сохранении текущих границ трудоспособного возраста) к 2020 г. сокращается– на 11 млн. чел., а к 2030 г. – на 14 млн чел. Соответственно значительно возрастает демографическая 16 нагрузка на трудоспособное население. В то же время ожидаемая продолжительность жизни при рождении по сравнению с 2010 г. увеличивается для мужчин – чуть более чем на 9 лет, а для женщин - на 4 года. В части изменения пенсионного возраста были рассмотрены два ключевых сценария. При первом (вариант 60/55) в 2011-2030 гг. пенсионный возраст не меняется. Второй (вариант 65/65) увеличение возраста с 2012 г. предусматривал плавное выхода на пенсию с одновременным выравниванием пенсионного возраста для мужчин и женщин на уровне 62 года к 2018 г. К 2030 г. возраст выхода на пенсию для мужчин и женщин увеличивался до 65 лет. Оба сценария предполагают сохранение текущих принципов формирования средств Пенсионного фонда. Заданная динамика увеличения пенсионного возраста, с одной стороны, была связана с общим ростом продолжительности жизни, а с другой – опиралась на практику ряда европейских стран. С точки зрения экономической целесообразности, в условиях относительного ухудшения демографической ситуации и увеличения продолжительности жизни рост пенсионного возраста вполне оправдан, а выравнивание пенсионного возраста между мужчинами и женщинами отражает сложившуюся ситуацию на рынке труда и соответствует общемировым тенденциям. Кроме того, более высокие показатели продолжительности жизни у женщин наряду с более низким возрастом выхода на пенсию создают определенные диспропорции в функционировании пенсионной системы. Противники повышения пенсионного возраста часто ссылаются на то, что большая часть плательщиков взносов на пенсионное страхование не доживет до пенсионного возраста3. Однако, как видно из рис. 2, 3 Население России. 2007. 15=й ежегодный демографический доклад / Отв. ред. А.Г.Вишневский. – М.: Изд. дом ГУ ВШЭ, 2009; В России нет условий для повышения пенсионного возраста. URL: http://www.gazeta.ru/comments/2010/09/01_x_3413570.shtml 17 прогнозируемое снижение смертности, даже при повышении пенсионного возраста к 2030 г. до 65 лет, позволит доживать до пенсии большей доле мужчин, чем сейчас, и примерно такой же доле женщин. мужчин до 60 лет мужчин до 65 лет женщин до 55 лет женщин до 65 лет 2030 2029 2028 2027 2026 2025 2024 2023 2022 2021 2020 2019 2018 2017 2016 2015 2014 2013 2012 2011 2010 1,00 0,95 0,90 0,85 0,80 0,75 0,70 0,65 0,60 0,55 0,50 Рис. 2. Вероятности дожития мужчин и женщин до заданного возраста в 2010-2030 гг. Согласно нашим расчетам, изменение пенсионного возраста позволит сократить демографическую нагрузку на трудоспособное население со стороны лиц старше трудоспособного возраста в 2030 г. более чем на 40%. Пенсионные накопления и ставки страховых взносов. При моделировании использовалось предположение, что в течение прогнозного периода доходность пенсионных накоплений не будет превышать индекс потребительских цен. С 2022 г. начнется массовая выплата накопительной части трудовой пенсии по старости. В 2022 г. ее получит около 1 млн. чел., в 2030 г. – около 11 млн чел. Средний размер накопительной части пенсии для всех рассмотренных сценариев не превысит 5% среднего размера всей трудовой пенсии по старости. В то же время совокупный объем пенсионных 18 накоплений, в зависимости от сценария, в 2030 г. будет составлять 11-13% ВВП. На формирование пенсионных накоплений в 2011-2020 гг. будут направляться средства, в среднем равные 1% ВВП, в 2021-2030 гг. – 1,3% ВВП. Отказ от формирования пенсионных накоплений, таким образом, может сократить нагрузку на работодателей или, если при сохранении ставок все взносы будут расходоваться на выплату страховой части пенсии, сократить дефицит бюджета ПФР. В то же время это может лишить экономику одного из важных источников инвестиций. С 2010 г. изменилась система ставок по ЕСН и страховым взносам. С 2011 г. произошло повышение ставок по взносам (см. табл. 3). В табл. 5 приведены действительные и прогнозируемые значения средних ставок по страховым взносам на период 2009-2030 гг. Таблица 5. Средние ставки по страховым взносам на обязательное пенсионное страхование при различных сценариях в 2009-2030 гг. Система ставок 2009* 2010 2011 2015 2020 2025 2030 Новая _ 16,0 20,5 20,5 20,9 21,2 21,2 19,6 15,4 14,7 12,1 9,5 7,2 5,4 19,6 15,4 15,3 15,4 15,6 15,7 15,8 Действовавшая в 2005-2009 гг. Действовавшая в 2005-2009 гг. (с ежегодной индексацией порогов регрессии на темп роста средней начисленной заработной платы) *Средняя ставка по взносам на обязательное пенсионное страхование и ЕСН, зачисляемый в федеральный бюджет 19 Изменение системы ставок по страховым взносам позволит увеличить поступления на обязательное пенсионное страхование, а также стабилизировать величину этих поступлений в долгосрочном периоде. Средства, поступающие на обязательное пенсионное страхование, по прогнозу, в 2011-2030 гг. будут равны примерно 6% ВВП. При этом средства на формирование накопительной части трудовой пенсии в 2011 г. составят около 14% этой суммы, в 2030 г. – около 22%. Сценарии развития пенсионной системы. При формировании макроэкономического прогноза использовались два основных сценария. Первый из них (базовый) представляет собой умеренно-оптимистический вариант развития экономики России в долгосрочной перспективе. Данный сценарий по заложенным в него предпосылкам согласуется с наиболее актуальной версией долгосрочных проектировок Министерства экономического развития РФ (МЭР РФ) (табл. 6). Таблица 6. Динамика ВВП и основных элементов конечного спроса в 2011-2030 гг. (базовый вариант) 2011- 2016- 2021- 2026- 2015 2020 2025 2030 8,6 6,4 6,5 4,6 1,9 2,5 2,9 2,1 10,3 4,9 6,7 4,2 Экспорт 4,4 3,9 3,6 3,7 Импорт 9,5 4,6 4,9 3,8 ВВП 6,4 5,5 6,0 4,5 Показатель Потребление домашних хозяйств Государственное потребление Инвестиции в основной капитал Источник табл. 6-8: расчеты авторов. 20 Средний темп прироста ВВП на прогнозный период в базовом варианте составляет 5,5%. Расчеты по базовому макроэкономическому варианту были использованы для формирования прогноза развития пенсионной системы по двум ключевым сценариям (табл. 7). В случае сохранения текущих параметров выхода на пенсию в рамках базового макроэкономического сценария можно ожидать дальнейшего нарастания напряженности с формированием пенсионных выплат. В частности, при общем росте численности пенсионеров до 48,5 млн. чел. к 2030 г. численность занятых, приходящихся на одного пенсионера, сократится более чем на 22%. При этом объем пенсионных выплат к концу прогнозного периода достигнет уровня в 9,7% от ВВП. Такая динамика на фоне увеличения дефицита средств ПФР позволит поддерживать коэффициент замещения зарплат пенсиями на уровне, не превышающем текущие значения. Реальная средняя пенсия за 2011-2030 гг. вырастет в 2,8 раза (рост реальной пенсии практически совпадает с прогнозируемым ростом ВВП). Такая динамика может свидетельствовать о консервации текущего состояния в области пенсионного обеспечения и сохранении существующих разрывов в уровне жизни различных групп населения. 21 Таблица 7. Результаты расчетов параметров пенсионной системы (базовый макроэкономический сценарий) в 2010-2030 гг. 2010 2015 2020 2025 2030 Показатель 60/55 65/65 60/55 65/65 60/55 65/65 60/55 65/65 Численность пенсионеров: млн чел. 39,5 42,1 37,7 45,2 35,4 47,0 37,0 48,5 36,0 27,8 29,9 26,7 32,3 25,3 34,0 26,8 35,7 26,4 1,79 1,69 1,89 1,55 1,97 1,46 1,86 1,39 1,87 7,7 8,0 7,2 8,9 7,1 9,8 8,0 9,7 8,7 3,5 2,9 2,1 4,1 2,3 5,0 3,2 5,0 3,9 36,0 35,3 35,7 37,1 37,7 38,4 39,8 36,0 43,4 100 133,8 135,3 179,5 182,5 233,4 241,9 276,9 333,3 % от численности населения страны Численность занятых, приходящихся на одного пенсионера Пенсионные выплаты, % ВВП Дефицит бюджета ПФР, % ВВП Коэффициент замещения, % Темп роста реальной средней пенсии к концу периода, % Изменение возрастных параметров выхода идентичных параметров развития экономики на пенсию в рамках позволяет существенно улучшить показатели развития пенсионной системы и увеличить реальный размер средней пенсии. В частности, коэффициент замещения возрастает к 2030 г. до 43,4%, что примерно соответствует сегодняшнему уровню таких стран, как Франция и Германия. При этом дефицит средств Пенсионного фонда сохраняется практически на нынешнем уровне и к концу прогнозного 22 периода не будет превышать 4% ВВП. Средняя реальная пенсия с 2011 по 2030 гг. возрастает более чем в 3,3 раза. Таким образом, можно говорить о том, что в условиях относительно благоприятной внутриэкономической конъюнктуры увеличение пенсионного возраста пропорционально росту средней продолжительности жизни в стране позволяет практически полностью устранить наиболее острые диспропорции в механизмах формирования пенсионных выплат и обеспечить опережающий рост доходов пенсионеров. Важно отметить, что увеличение коэффициента замещения свидетельствует о выравнивании уровня жизни в стране. Таким образом, реализация данного сценария способствует устранению наиболее острых диспропорций в уровне доходов различных групп населения. Результаты расчетов по двум основным сценариям в целом подтверждают гипотезу о необходимости в средне- и долгосрочной перспективе повышения пенсионного возраста. Однако следует определить – существует ли гипотетический сценарий, при котором возможно сохранение нынешнего возраста выхода на пенсию и при этом не создается видимых угроз состоянию пенсионной системы. Мы полагаем, существует. Если учесть, что рост доходов пенсионной системы непосредственно зависит от динамики заработной платы и общих показателей экономического развития, то можно предположить, что при определенных (довольно высоких) темпах роста ВВП может сложиться ситуация, при которой рост поступлений в пенсионную систему позволит сохранить ее текущие параметры. При этом более высокие темпы ВВП и зарплат потребуют существенно более высоких темпов роста реальной пенсии. Наши расчеты показывают, что при средних темпах роста ВВП в 20112030 гг. в 8,5% удается сбалансировать пенсионную систему даже при сохранении нынешнего возраста выхода на пенсию (табл. 8). 23 Таблица 8. Результаты расчетов параметров пенсионной системы (сценарий высоких темпов экономического роста) в 2010-2030 гг. Показатель 2010 2015 2020 2025 2030 39,5 42,1 45,2 47,0 48,5 27,8 29,9 32,3 34,0 35,7 1,79 1,69 1,55 1,46 1,39 7,3 8,5 10,2 10,1 10,0 3,1 3,2 5,0 5,0 5,0 36,0 36,2 39,5 36,8 35,1 100 145,9 241,4 346,6 508,8 Численность пенсионеров: млн чел. % от численности населения страны Численность занятых, приходящихся на одного пенсионера Пенсионные выплаты, % ВВП Дефицит бюджета ПФР, % ВВП Коэффициент замещения, % Темп роста реальной средней пенсии к концу периода, % Значительно более высокие темпы роста заработной платы (по сравнению с базовым экономическим сценарием) не позволяют достичь высоких показателей коэффициента замещения. Одновременно при росте реального размера средней пенсии более чем в 5 раз удается сохранить дефицит бюджета Пенсионного фонда на уровне, не превышающем 5% ВВП. При меньших темпах развития экономики наблюдается либо рост дефицита ПФР, либо значительное снижение коэффициента замещения. Хотя даже в условиях отставания реальных размеров пенсий от зарплат их увеличение будет более значимым, чем в базовом макроэкономическом 24 сценарии. Однако это может свидетельствовать о нарастании разрывов в уровне доходов населения и отставании увеличения пенсий от общего роста уровня жизни в стране. С другой стороны, значимый рост средней зарплаты будет способствовать росту нормы накопления. В связи с этим значительная часть доходов будущих пенсионеров будут трансформированы в сбережения, которые после выхода на пенсию позволят поддерживать высокие жизненные стандарты. Выводы Представленные в статье расчеты не дают прямого ответа на вопрос о политике в отношении пенсионной системы в ближайшие годы. По нашему мнению, главный итог состоит в том, что продемонстрированы ключевые ограничения в ее развитии. Действительно, даже при относительно высоких темпах экономического роста с сохранением текущих параметров пенсионной системы не удается достичь приемлемых показателей роста доходов пенсионеров. Однако более высокие темпы развития экономики позволят покрывать потребности пенсионной системы и обеспечивать высокий уровень роста доходов пенсионеров. Из этого можно сделать вывод о том, что острота ряда социальных проблем в средне- и долгосрочной перспективе будет определяться возможностями экономики преодолевать ключевые ограничения экономического развития за счет высоких темпов экономического роста. Как показывают наши расчеты, задачи модернизации производственного потенциала, преодоления технологического отставания от наиболее развитых стран, обеспечения высоких показателей уровня жизни можно решать лишь при устойчивых средних темпах экономического роста на уровне не менее 6%. Достижение таких темпов роста – это амбициозная задача, для решения которой надо задействовать все имеющиеся ресурсы. Без этого невозможно обеспечить новое качество жизни населения, добиться качественного развития всех сегментов отечественной экономики. 25 На основании проведенных расчетов можно сделать следующие ключевые выводы для долгосрочной политики в отношении пенсионной системы. В средне- и долгосрочной перспективе целевыми ориентирами развития пенсионной системы в России могут быть показатели наиболее развитых стран Западной Европы. Как показывают расчеты, при определенных условиях такие показатели пенсионного обеспечения являются для России достижимыми. Опыт развития систем социального обеспечения в странах Западной Европы показывает, что формирование политики в отношении пенсионной системы должно опираться на экономические возможности государства. В противном случае нарастание социальных обязательств на фоне невысоких темпов роста экономики будет требовать дальнейшего увеличения налоговой нагрузки или снижения социальных стандартов. Такая политика должна быть неразрывно связана с общей макроэкономической стратегией государства и реагировать на текущие экономические, демографические и социальные вызовы. Более сбалансированному развитию пенсионной системы в долгосрочной перспективе будет способствовать плавное повышение пенсионного возраста, основанное на росте средней продолжительности жизни населения. При таком повышении пенсионного возраста дальнейший рост налоговой (пенсионной) нагрузки на экономику нецелесообразен. При высоких темпах экономического роста пенсионное обеспечение становится значимым, но не единственным элементом поддержания уровня жизни пенсионеров. В этих условиях рост сбережений населения должен способствовать, с одной стороны, формированию ресурсов для инвестиций в основной капитал, а с другой – обеспечивать высокие стандарты потребления лицами пенсионного возраста. 26