Тематика контрольной работы

advertisement

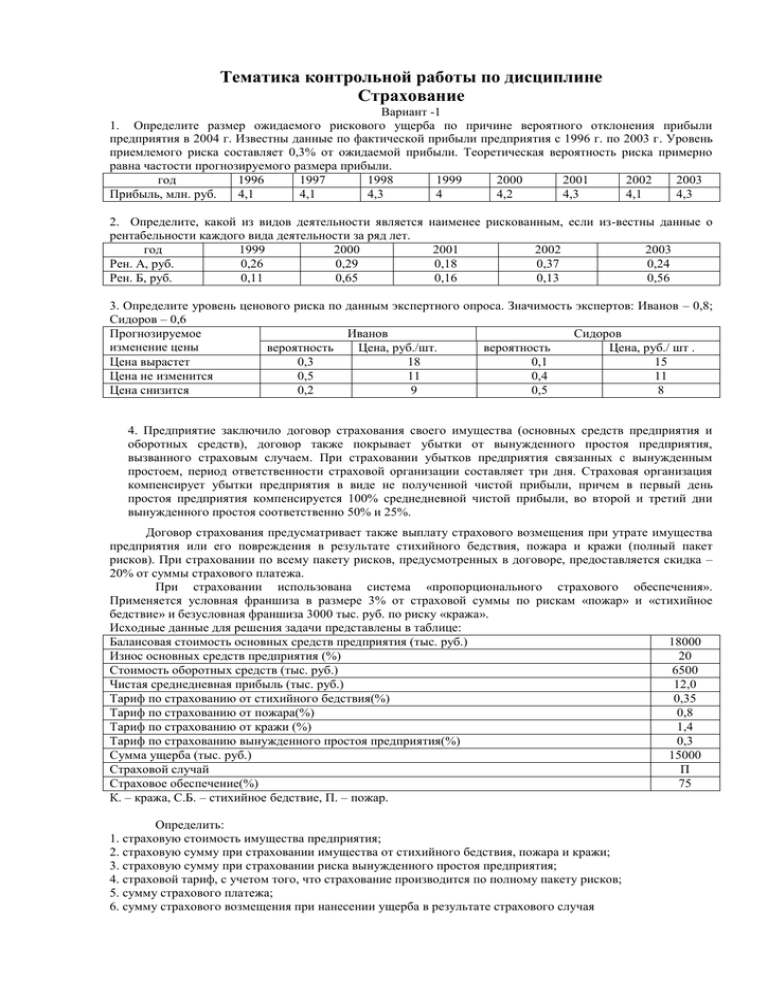

Тематика контрольной работы по дисциплине Страхование Вариант -1 1. Определите размер ожидаемого рискового ущерба по причине вероятного отклонения прибыли предприятия в 2004 г. Известны данные по фактической прибыли предприятия с 1996 г. по 2003 г. Уровень приемлемого риска составляет 0,3% от ожидаемой прибыли. Теоретическая вероятность риска примерно равна частости прогнозируемого размера прибыли. год 1996 1997 1998 1999 2000 2001 2002 2003 Прибыль, млн. руб. 4,1 4,1 4,3 4 4,2 4,3 4,1 4,3 2. Определите, какой из видов деятельности является рентабельности каждого вида деятельности за ряд лет. год 1999 2000 Рен. А, руб. 0,26 0,29 Рен. Б, руб. 0,11 0,65 наименее рискованным, если из-вестны данные о 2001 0,18 0,16 2002 0,37 0,13 2003 0,24 0,56 3. Определите уровень ценового риска по данным экспертного опроса. Значимость экспертов: Иванов – 0,8; Сидоров – 0,6 Прогнозируемое Иванов Сидоров изменение цены вероятность Цена, руб./шт. вероятность Цена, руб./ шт . Цена вырастет 0,3 18 0,1 15 Цена не изменится 0,5 11 0,4 11 Цена снизится 0,2 9 0,5 8 4. Предприятие заключило договор страхования своего имущества (основных средств предприятия и оборотных средств), договор также покрывает убытки от вынужденного простоя предприятия, вызванного страховым случаем. При страховании убытков предприятия связанных с вынужденным простоем, период ответственности страховой организации составляет три дня. Страховая организация компенсирует убытки предприятия в виде не полученной чистой прибыли, причем в первый день простоя предприятия компенсируется 100% среднедневной чистой прибыли, во второй и третий дни вынужденного простоя соответственно 50% и 25%. Договор страхования предусматривает также выплату страхового возмещения при утрате имущества предприятия или его повреждения в результате стихийного бедствия, пожара и кражи (полный пакет рисков). При страховании по всему пакету рисков, предусмотренных в договоре, предоставляется скидка – 20% от суммы страхового платежа. При страховании использована система «пропорционального страхового обеспечения». Применяется условная франшиза в размере 3% от страховой суммы по рискам «пожар» и «стихийное бедствие» и безусловная франшиза 3000 тыс. руб. по риску «кража». Исходные данные для решения задачи представлены в таблице: Балансовая стоимость основных средств предприятия (тыс. руб.) 18000 Износ основных средств предприятия (%) 20 Стоимость оборотных средств (тыс. руб.) 6500 Чистая среднедневная прибыль (тыс. руб.) 12,0 Тариф по страхованию от стихийного бедствия(%) 0,35 Тариф по страхованию от пожара(%) 0,8 Тариф по страхованию от кражи (%) 1,4 Тариф по страхованию вынужденного простоя предприятия(%) 0,3 Сумма ущерба (тыс. руб.) 15000 Страховой случай П Страховое обеспечение(%) 75 К. – кража, С.Б. – стихийное бедствие, П. – пожар. Определить: 1. страховую стоимость имущества предприятия; 2. страховую сумму при страховании имущества от стихийного бедствия, пожара и кражи; 3. страховую сумму при страховании риска вынужденного простоя предприятия; 4. страховой тариф, с учетом того, что страхование производится по полному пакету рисков; 5. сумму страхового платежа; 6. сумму страхового возмещения при нанесении ущерба в результате страхового случая 5. Автотранспортное предприятие заключило договор о страховании грузового автомобиля (транспортного средства (ТС)). В договоре страхования ТС в пункте «страховое возмещение» определен следующий порядок выплаты страхового возмещения в случае гибели транспортного средства: • при гибели транспортного средства, выплата страхового возмещения производится в пределах страховой суммы, с учетом износа застрахованного ТС, за период действия договора страхования. Износ учитывается независимо от изменения пробега ТС с начала действия договора. • Износ ТС определяется следующим образом: • на день заключения договора страхования износ ТС составляет 26%; • за первый месяц действия договора страхования - 7%; • за второй месяц - 4%; • за каждый последующий месяц - 2%. Окончательная сумма страхового возмещения определяется за минусом стоимости остатков поврежденного транспортного средства. Используя данные из таблицы, определить сумму страхового возмещения при гибели ТС с учетом указанных выше условий. Страховая сумма (S), в долл. США Срок от начала действия договора (t), мес. Стоимость остатков поврежденного транспортного средства (USD) 90000 8 20000 6. Используя данные, приведенные в таблице, рассчитать размер тарифа (брутто- ставку) по рисковому виду страхования. N M Σ Sв n (α (γ)) f Количество заключенных договоров страхования Количество страховых случаев Страховая сумма по одному договору страхования (руб.) Среднее страховое возмещение (руб.) Число предполагаемых договоров страхования (n) Коэффициент гарантий безопасности (α (γ)) Максимально допустимый размер нагрузки (%) 1300 120 180000 145000 1000 1,64 12 Вариант -2 1. Определите размер ожидаемого рискового ущерба по причине вероятного отклонения прибыли предприятия в 2004 г. Известны данные по фактической прибыли предприятия с 1996 г. по 2003 г. Уровень приемлемого риска составляет 0,5% от ожидаемой прибыли. Теоретическая вероятность риска примерно равна частости прогнозируемого размера прибыли. год 1996 1997 1998 1999 2000 2001 2002 2003 Прибыль, млн. руб. 6,3 6,1 6,3 6,4 6,2 6 6,1 6,4 2. Определите, какой из видов деятельности является рентабельности каждого вида деятельности за ряд лет. год 1999 2000 Рен. А, руб. 0,46 0,42 Рен. Б, руб. 0,53 0,55 наименее рискованным, если известны данные о 2001 0,40 0,56 2002 0,43 0,50 2003 0,40 0,54 3. Определите уровень ценового риска по данным экспертного опроса. Значимость экспертов: Иванов – 0,9; Сидоров – 0,3 Прогнозируемое изменение цены Цена вырастет Цена не измениться Цена снизится вероятность 0,5 0,3 0,2 Иванов Цена, руб./шт. 13 11 7 вероятность 0,2 0,6 0,2 Сидоров Цена, руб./шт. 14 11 9 4. Предприятие заключило договор страхования своего имущества (основных средств предприятия и оборотных средств), договор также покрывает убытки от вынужденного простоя предприятия, вызванного страховым случаем. При страховании убытков предприятия связанных с вынужденным простоем, период ответственности страховой организации составляет три дня. Страховая организация компенсирует убытки предприятия в виде не полученной чистой прибыли, причем в первый день простоя предприятия компенсируется 100% среднедневной чистой прибыли, во второй и третий дни вынужденного простоя соответственно 50% и 25%. Договор страхования предусматривает также выплату страхового возмещения при утрате имущества предприятия или его повреждения в результате стихийного бедствия, пожара и кражи (полный пакет рисков). При страховании по всему пакету рисков, предусмотренных в договоре, предоставляется скидка – 25% от суммы страхового платежа. При страховании использована система «пропорционального страхового обеспечения». Применяется условная франшиза в размере 2% от страховой суммы по рискам «пожар» и «стихийное бедствие» и безусловная франшиза 4000 тыс. руб. по риску «кража». Исходные данные для решения задачи представлены в таблице: Балансовая стоимость основных средств предприятия (тыс. руб.) 25000 Износ основных средств предприятия (%) 30 Стоимость оборотных средств (тыс. руб.) 8500 Чистая среднедневная прибыль (тыс. руб.) 20,0 Тариф по страхованию от стихийного бедствия(%) 0,25 Тариф по страхованию от пожара(%) 0,7 Тариф по страхованию от кражи (%) 1,5 Тариф по страхованию вынужденного простоя предприятия(%) 0,35 Сумма ущерба (тыс. руб.) 17000 Страховой случай П Страховое обеспечение(%) 55 К. – кража, С.Б. – стихийное бедствие, П. – пожар. Определить: 1. страховую стоимость имущества предприятия; 2. страховую сумму при страховании имущества от стихийного бедствия, пожара и кражи; 3. страховую сумму при страховании риска вынужденного простоя предприятия; 4. страховой тариф, с учетом того, что страхование производится по полному пакету рисков; 5. сумму страхового платежа; 6. сумму страхового возмещения при нанесении ущерба в результате страхового случая 5. Автотранспортное предприятие заключило договор о страховании грузового автомобиля (транспортного средства (ТС)). В договоре страхования ТС в пункте «страховое возмещение» определен следующий порядок выплаты страхового возмещения в случае гибели транспортного средства: • при гибели транспортного средства, выплата страхового возмещения производится в пределах страховой суммы, с учетом износа застрахованного ТС, за период действия договора страхования. Износ учитывается независимо от изменения пробега ТС с начала действия договора. • Износ ТС определяется следующим образом: • на день заключения договора страхования износ ТС составляет 26%; • за первый месяц действия договора страхования - 7%; • за второй месяц - 4%; • за каждый последующий месяц - 2%. Окончательная сумма страхового возмещения определяется за минусом стоимости остатков поврежденного транспортного средства. Используя данные из таблицы, определить сумму страхового возмещения при гибели ТС с учетом указанных выше условий. Страховая сумма (S), в долл. США Срок от начала действия договора (t), мес. Стоимость остатков поврежденного транспортного средства (USD) 92000 9 10000 6. Используя данные, приведенные в таблице, рассчитать размер тарифа (брутто- ставку) по рисковому виду страхования. N M Σ Sв n (α (γ)) f Количество заключенных договоров страхования Количество страховых случаев Страховая сумма по одному договору страхования (руб.) Среднее страховое возмещение (руб.) Число предполагаемых договоров страхования (n) Коэффициент гарантий безопасности (α (γ)) Максимально допустимый размер нагрузки (%) 1500 150 170000 135000 1050 2 14 Вариант -3 1. Определите размер ожидаемого рискового ущерба по причине вероятного отклонения прибыли предприятия в 2004 г. Известны данные по фактической прибыли предприятия с 1996 г. по 2003 г. Уровень приемлемого риска составляет 0,6% от ожидаемой прибыли. Теоретическая вероятность риска примерно равна частости прогнозируемого размера прибыли. год 1996 1997 1998 1999 2000 2001 2002 2003 Прибыль, млн. руб. 9 8,9 8,8 8,9 9,1 9 9,1 8,8 2. Определите, какой из видов деятельности является рентабельности каждого вида деятельности за ряд лет. год 1999 2000 Рен. А, руб. 0,2 0,2 Рен. Б, руб. 0,31 0,34 наименее рискованным, если известны данные о 2001 0,19 0,36 2002 0,21 0,30 2003 0,22 0,44 3. Определите уровень ценового риска по данным экспертного опроса. Значимость экспертов: Иванов – 0,8; Сидоров – 0,6 Прогнозируемое Иванов Сидоров изменение цены вероятность Цена, руб./шт. вероятность Цена, руб./шт. Цена вырастет 0,3 20 0,4 22 Цена не измениться 0,4 15 0,4 15 Цена снизится 0,3 10 0,2 11 4. Предприятие заключило договор страхования своего имущества (основных средств предприятия и оборотных средств), договор также покрывает убытки от вынужденного простоя предприятия, вызванного страховым случаем. При страховании убытков предприятия связанных с вынужденным простоем, период ответственности страховой организации составляет три дня. Страховая организация компенсирует убытки предприятия в виде не полученной чистой прибыли, причем в первый день простоя предприятия компенсируется 100% среднедневной чистой прибыли, во второй и третий дни вынужденного простоя соответственно 50% и 25%. Договор страхования предусматривает также выплату страхового возмещения при утрате имущества предприятия или его повреждения в результате стихийного бедствия, пожара и кражи (полный пакет рисков). При страховании по всему пакету рисков, предусмотренных в договоре, предоставляется скидка – 18% от суммы страхового платежа. При страховании использована система «пропорционального страхового обеспечения». Применяется условная франшиза в размере 3% от страховой суммы по рискам «пожар» и «стихийное бедствие» и безусловная франшиза 2000 тыс. руб. по риску «кража». Исходные данные для решения задачи представлены в таблице: Балансовая стоимость основных средств предприятия (тыс. руб.) 16000 Износ основных средств предприятия (%) 10 Стоимость оборотных средств (тыс. руб.) 4500 Чистая среднедневная прибыль (тыс. руб.) 10,5 Тариф по страхованию от стихийного бедствия(%) 0,15 Тариф по страхованию от пожара(%) 0,5 Тариф по страхованию от кражи (%) 1,2 Тариф по страхованию вынужденного простоя предприятия(%) 0,3 Сумма ущерба (тыс. руб.) 10000 Страховой случай П Страховое обеспечение(%) 45 К. – кража, С.Б. – стихийное бедствие, П. – пожар. Определить: 1. страховую стоимость имущества предприятия; 2. страховую сумму при страховании имущества от стихийного бедствия, пожара и кражи; 3. страховую сумму при страховании риска вынужденного простоя предприятия; 4. страховой тариф, с учетом того, что страхование производится по полному пакету рисков; 5. сумму страхового платежа; 6. сумму страхового возмещения при нанесении ущерба в результате страхового случая 5. Автотранспортное предприятие заключило договор о страховании грузового автомобиля (транспортного средства (ТС)). В договоре страхования ТС в пункте «страховое возмещение» определен следующий порядок выплаты страхового возмещения в случае гибели транспортного средства: • при гибели транспортного средства, выплата страхового возмещения производится в пределах страховой суммы, с учетом износа застрахованного ТС, за период действия договора страхования. Износ учитывается независимо от изменения пробега ТС с начала действия договора. • Износ ТС определяется следующим образом: • на день заключения договора страхования износ ТС составляет 20%; • за первый месяц действия договора страхования - 10%; • за второй месяц - 5%; • за каждый последующий месяц - 2%. Окончательная сумма страхового возмещения определяется за минусом стоимости остатков поврежденного транспортного средства. Используя данные из таблицы, определить сумму страхового возмещения при гибели ТС с учетом указанных выше условий. Страховая сумма (S), в долл. США Срок от начала действия договора (t), мес. Стоимость остатков поврежденного транспортного средства (USD) 100000 5 20000 6. Используя данные, приведенные в таблице, рассчитать размер тарифа (брутто- ставку) по рисковому виду страхования. N M Σ Sв n (α (γ)) f Количество заключенных договоров страхования Количество страховых случаев Страховая сумма по одному договору страхования (руб.) Среднее страховое возмещение (руб.) Число предполагаемых договоров страхования (n) Коэффициент гарантий безопасности (α (γ)) Максимально допустимый размер нагрузки (%) 1600 170 280000 145000 1800 2 13 Вариант -4 1. Определите размер ожидаемого рискового ущерба по причине вероятного отклонения прибыли предприятия в 2004 г. Известны данные по фактической прибыли предприятия с 1996 г. по 2003 г. Уровень приемлемого риска составляет 1 % от ожидаемой прибыли. Теоретическая вероятность риска примерно равна частости прогнозируемого размера прибыли. год 1996 1997 1998 1999 2000 2001 2002 2003 Прибыль, млн. руб. 4,5 4,1 4,2 4 4,2 4,3 4,1 4,4 2. Определите, какой из видов деятельности является рентабельности каждого вида деятельности за ряд лет. год 1999 2000 Рен. А, руб. 0,1 0,12 Рен. Б, руб. 0,13 0,15 наименее рискованным, если известны данные о 2001 0,13 0,12 2002 0,11 0,15 2003 0,1 0,14 3. Определите уровень ценового риска по данным экспертного опроса. Значимость экспертов: Иванов – 0,6; Сидоров – 0,5. Прогнозируемое Иванов Сидоров изменение цены вероятность Цена, руб./шт. вероятность Цена, руб./шт. Цена вырастет 0,3 14 0,3 15 Цена не измениться 0,6 13 0,4 13 Цена снизится 0,1 10 0,3 11 4. Предприятие заключило договор страхования своего имущества (основных средств предприятия и оборотных средств), договор также покрывает убытки от вынужденного простоя предприятия, вызванного страховым случаем. При страховании убытков предприятия связанных с вынужденным простоем, период ответственности страховой организации составляет три дня. Страховая организация компенсирует убытки предприятия в виде не полученной чистой прибыли, причем в первый день простоя предприятия компенсируется 100% среднедневной чистой прибыли, во второй и третий дни вынужденного простоя соответственно 50% и 25%. Договор страхования предусматривает также выплату страхового возмещения при утрате имущества предприятия или его повреждения в результате стихийного бедствия, пожара и кражи (полный пакет рисков). При страховании по всему пакету рисков, предусмотренных в договоре, предоставляется скидка – 15% от суммы страхового платежа. При страховании использована система «пропорционального страхового обеспечения». Применяется условная франшиза в размере 2% от страховой суммы по рискам «пожар» и «стихийное бедствие» и безусловная франшиза 1000 тыс. руб. по риску «кража». Исходные данные для решения задачи представлены в таблице: Балансовая стоимость основных средств предприятия (тыс. руб.) 22000 Износ основных средств предприятия (%) 25 Стоимость оборотных средств (тыс. руб.) 9000 Чистая среднедневная прибыль (тыс. руб.) 10,0 Тариф по страхованию от стихийного бедствия(%) 0,25 Тариф по страхованию от пожара(%) 0,5 Тариф по страхованию от кражи (%) 1,45 Тариф по страхованию вынужденного простоя предприятия(%) 0,35 Сумма ущерба (тыс. руб.) 17000 Страховой случай П Страховое обеспечение(%) 70 К. – кража, С.Б. – стихийное бедствие, П. – пожар. Определить: 1. страховую стоимость имущества предприятия; 2. страховую сумму при страховании имущества от стихийного бедствия, пожара и кражи; 3. страховую сумму при страховании риска вынужденного простоя предприятия; 4. страховой тариф, с учетом того, что страхование производится по полному пакету рисков; 5. сумму страхового платежа; 6. сумму страхового возмещения при нанесении ущерба в результате страхового случая 5. Автотранспортное предприятие заключило договор о страховании грузового автомобиля (транспортного средства (ТС)). В договоре страхования ТС в пункте «страховое возмещение» определен следующий порядок выплаты страхового возмещения в случае гибели транспортного средства: • при гибели транспортного средства, выплата страхового возмещения производится в пределах страховой суммы, с учетом износа застрахованного ТС, за период действия договора страхования. Износ учитывается независимо от изменения пробега ТС с начала действия договора. • Износ ТС определяется следующим образом: • на день заключения договора страхования износ ТС составляет 25%; • за первый месяц действия договора страхования - 8%; • за второй месяц - 4%; • за каждый последующий месяц - 2%. Окончательная сумма страхового возмещения определяется за минусом стоимости остатков поврежденного транспортного средства. Используя данные из таблицы, определить сумму страхового возмещения при гибели ТС с учетом указанных выше условий. Страховая сумма (S), в долл. США Срок от начала действия договора (t), мес. Стоимость остатков поврежденного транспортного средства (USD) 65000 8 18000 6. Используя данные, приведенные в таблице, рассчитать размер тарифа (брутто- ставку) по рисковому виду страхования. N M Σ Sв n (α (γ)) f Количество заключенных договоров страхования Количество страховых случаев Страховая сумма по одному договору страхования (руб.) Среднее страховое возмещение (руб.) Число предполагаемых договоров страхования (n) Коэффициент гарантий безопасности (α (γ)) Максимально допустимый размер нагрузки (%) 1350 180 185000 145000 1200 1,64 15 Вариант -5 1. Определите размер ожидаемого рискового ущерба по причине вероятного отклонения прибыли предприятия в 2004 г. Известны данные по фактической прибыли предприятия с 1996 г. по 2003 г. Уровень приемлемого риска составляет 0,8% от ожидаемой прибыли. Теоретическая вероятность риска примерно равна частости прогнозируемого размера прибыли. год 1996 1997 1998 1999 2000 2001 2002 2003 Прибыль, млн. руб. 6,4 6,1 6,3 6,4 6,2 6,3 6,1 6,3 2. Определите, какой из видов деятельности является рентабельности каждого вида деятельности за ряд лет. год 1999 2000 Рен. А, руб. 0,30 0,34 Рен. Б, руб. 0,18 0,15 наименее рискованным, если известны данные о 2001 0,32 0,16 2002 0,30 0,13 2003 0,34 0,16 3. Определите уровень ценового риска по данным экспертного опроса. Значимость экспертов: Иванов – 0,85; Сидоров – 0,55. Прогнозируемое Иванов Сидоров изменение цены вероятность Цена, руб./шт. вероятность Цена, руб./шт. Цена вырастет 0,2 25 0,1 24 Цена не измениться 0,5 18 0,2 18 Цена снизится 0,3 17 0,7 16 4. Предприятие заключило договор страхования своего имущества (основных средств предприятия и оборотных средств), договор также покрывает убытки от вынужденного простоя предприятия, вызванного страховым случаем. При страховании убытков предприятия связанных с вынужденным простоем, период ответственности страховой организации составляет три дня. Страховая организация компенсирует убытки предприятия в виде не полученной чистой прибыли, причем в первый день простоя предприятия компенсируется 100% среднедневной чистой прибыли, во второй и третий дни вынужденного простоя соответственно 50% и 25%. Договор страхования предусматривает также выплату страхового возмещения при утрате имущества предприятия или его повреждения в результате стихийного бедствия, пожара и кражи (полный пакет рисков). При страховании по всему пакету рисков, предусмотренных в договоре, предоставляется скидка – 20% от суммы страхового платежа. При страховании использована система «пропорционального страхового обеспечения». Применяется условная франшиза в размере 3% от страховой суммы по рискам «пожар» и «стихийное бедствие» и безусловная франшиза 3000 тыс. руб. по риску «кража». Исходные данные для решения задачи представлены в таблице: Балансовая стоимость основных средств предприятия (тыс. руб.) 16000 Износ основных средств предприятия (%) 22 Стоимость оборотных средств (тыс. руб.) 5500 Чистая среднедневная прибыль (тыс. руб.) 15,0 Тариф по страхованию от стихийного бедствия(%) 0,3 Тариф по страхованию от пожара(%) 0,85 Тариф по страхованию от кражи (%) 1,42 Тариф по страхованию вынужденного простоя предприятия(%) 0,31 Сумма ущерба (тыс. руб.) 9000 Страховой случай П Страховое обеспечение(%) 65 К. – кража, С.Б. – стихийное бедствие, П. – пожар. Определить: 1. страховую стоимость имущества предприятия; 2. страховую сумму при страховании имущества от стихийного бедствия, пожара и кражи; 3. страховую сумму при страховании риска вынужденного простоя предприятия; 4. страховой тариф, с учетом того, что страхование производится по полному пакету рисков; 5. сумму страхового платежа; 6. сумму страхового возмещения при нанесении ущерба в результате страхового случая 5. Автотранспортное предприятие заключило договор о страховании грузового автомобиля (транспортного средства (ТС)). В договоре страхования ТС в пункте «страховое возмещение» определен следующий порядок выплаты страхового возмещения в случае гибели транспортного средства: • при гибели транспортного средства, выплата страхового возмещения производится в пределах страховой суммы, с учетом износа застрахованного ТС, за период действия договора страхования. Износ учитывается независимо от изменения пробега ТС с начала действия договора. • Износ ТС определяется следующим образом: • на день заключения договора страхования износ ТС составляет 26%; • за первый месяц действия договора страхования - 7%; • за второй месяц - 4%; • за каждый последующий месяц - 2%. Окончательная сумма страхового возмещения определяется за минусом стоимости остатков поврежденного транспортного средства. Используя данные из таблицы, определить сумму страхового возмещения при гибели ТС с учетом указанных выше условий. Страховая сумма (S), в долл. США Срок от начала действия договора (t), мес. Стоимость остатков поврежденного транспортного средства (USD) 97000 10 23000 6. Используя данные, приведенные в таблице, рассчитать размер тарифа (брутто- ставку) по рисковому виду страхования. N M Σ Sв n (α (γ)) f Количество заключенных договоров страхования Количество страховых случаев Страховая сумма по одному договору страхования (руб.) Среднее страховое возмещение (руб.) Число предполагаемых договоров страхования (n) Коэффициент гарантий безопасности (α (γ)) Максимально допустимый размер нагрузки (%) 1500 128 190000 145500 1650 2 12 Вариант - 6 1. Определите размер ожидаемого рискового ущерба по причине вероятного отклонения прибыли предприятия в 2004 г. Известны данные по фактической прибыли предприятия с 1996 г. по 2003 г. Уровень приемлемого риска составляет 0,8% от ожидаемой прибыли. Теоретическая вероятность риска примерно равна частости прогнозируемого размера прибыли. год 1996 1997 1998 1999 2000 2001 2002 2003 Прибыль, млн. руб. 6,0 6,0 6,3 6,2 6,1 6,3 6,1 6,2 2. Определите, какой из видов деятельности является рентабельности каждого вида деятельности за ряд лет. год 1999 2000 Рен. А, руб. 0,32 0,34 Рен. Б, руб. 0,18 0,25 наименее рискованным, если известны данные о 2001 0,32 0,16 2002 0,33 0,12 2003 0,35 0,26 3. Определите уровень ценового риска по данным экспертного опроса. Значимость экспертов: Иванов – 0,75; Сидоров – 0,70. Прогнозируемое Иванов Сидоров изменение цены вероятность Цена, руб./шт. вероятность Цена, руб./шт. Цена вырастет 0,3 20 0,2 22 Цена не измениться 0,5 18 0,2 18 Цена снизится 0,2 15 0,6 17 4. Предприятие заключило договор страхования своего имущества (основных средств предприятия и оборотных средств), договор также покрывает убытки от вынужденного простоя предприятия, вызванного страховым случаем. При страховании убытков предприятия связанных с вынужденным простоем, период ответственности страховой организации составляет три дня. Страховая организация компенсирует убытки предприятия в виде не полученной чистой прибыли, причем в первый день простоя предприятия компенсируется 100% среднедневной чистой прибыли, во второй и третий дни вынужденного простоя соответственно 50% и 25%. Договор страхования предусматривает также выплату страхового возмещения при утрате имущества предприятия или его повреждения в результате стихийного бедствия, пожара и кражи (полный пакет рисков). При страховании по всему пакету рисков, предусмотренных в договоре, предоставляется скидка – 25% от суммы страхового платежа. При страховании использована система «пропорционального страхового обеспечения». Применяется условная франшиза в размере 2% от страховой суммы по рискам «пожар» и «стихийное бедствие» и безусловная франшиза 2000 тыс. руб. по риску «кража». Исходные данные для решения задачи представлены в таблице: Балансовая стоимость основных средств предприятия (тыс. руб.) 19500 Износ основных средств предприятия (%) 18 Стоимость оборотных средств (тыс. руб.) 6000 Чистая среднедневная прибыль (тыс. руб.) 22,0 Тариф по страхованию от стихийного бедствия(%) 0,25 Тариф по страхованию от пожара(%) 0,6 Тариф по страхованию от кражи (%) 1,45 Тариф по страхованию вынужденного простоя предприятия(%) 0,32 Сумма ущерба (тыс. руб.) 11600 Страховой случай П Страховое обеспечение(%) 55 К. – кража, С.Б. – стихийное бедствие, П. – пожар. Определить: 1. страховую стоимость имущества предприятия; 2. страховую сумму при страховании имущества от стихийного бедствия, пожара и кражи; 3. страховую сумму при страховании риска вынужденного простоя предприятия; 4. страховой тариф, с учетом того, что страхование производится по полному пакету рисков; 5. сумму страхового платежа; 6. сумму страхового возмещения при нанесении ущерба в результате страхового случая 5. Автотранспортное предприятие заключило договор о страховании грузового автомобиля (транспортного средства (ТС)). В договоре страхования ТС в пункте «страховое возмещение» определен следующий порядок выплаты страхового возмещения в случае гибели транспортного средства: • при гибели транспортного средства, выплата страхового возмещения производится в пределах страховой суммы, с учетом износа застрахованного ТС, за период действия договора страхования. Износ учитывается независимо от изменения пробега ТС с начала действия договора. • Износ ТС определяется следующим образом: • на день заключения договора страхования износ ТС составляет 20%; • за первый месяц действия договора страхования - 6%; • за второй месяц - 3%; • за каждый последующий месяц – 1,5 %. Окончательная сумма страхового возмещения определяется за минусом стоимости остатков поврежденного транспортного средства. Используя данные из таблицы, определить сумму страхового возмещения при гибели ТС с учетом указанных выше условий. Страховая сумма (S), в долл. США Срок от начала действия договора (t), мес. Стоимость остатков поврежденного транспортного средства (USD) 90600 6 24000 6. Используя данные, приведенные в таблице, рассчитать размер тарифа (брутто- ставку) по рисковому виду страхования. N M Σ Sв n (α (γ)) f Количество заключенных договоров страхования Количество страховых случаев Страховая сумма по одному договору страхования (руб.) Среднее страховое возмещение (руб.) Число предполагаемых договоров страхования (n) Коэффициент гарантий безопасности (α (γ)) Максимально допустимый размер нагрузки (%) 1355 125 280500 195000 2000 1,64 15 Вариант -7 1. Определите размер ожидаемого рискового ущерба по причине вероятного отклонения прибыли предприятия в 2004 г. Известны данные по фактической прибыли предприятия с 1996 г. по 2003 г. Уровень приемлемого риска составляет 0,8% от ожидаемой прибыли. Теоретическая вероятность риска примерно равна частости прогнозируемого размера прибыли. год 1996 1997 1998 1999 2000 2001 2002 2003 Прибыль, млн. руб. 100 95 94 100 95 95 96 97 2. Определите, какой из видов деятельности является рентабельности каждого вида деятельности за ряд лет. год 1999 2000 Рен. А, руб. 0,33 0,34 Рен. Б, руб. 0,28 0,18 наименее рискованным, если известны данные о 2001 0,42 0,16 2002 0,38 0,13 2003 0,34 0,18 3. Определите уровень ценового риска по данным экспертного опроса. Значимость экспертов: Иванов – 0,65; Сидоров – 0,85. Прогнозируемое Иванов Сидоров изменение цены вероятность Цена, руб./шт. вероятность Цена, руб./шт. Цена вырастет 0,2 25 0,1 20 Цена не измениться 0,4 10 0,6 10 Цена снизится 0,4 6 0,3 8 4. Предприятие заключило договор страхования своего имущества (основных средств предприятия и оборотных средств), договор также покрывает убытки от вынужденного простоя предприятия, вызванного страховым случаем. При страховании убытков предприятия связанных с вынужденным простоем, период ответственности страховой организации составляет три дня. Страховая организация компенсирует убытки предприятия в виде не полученной чистой прибыли, причем в первый день простоя предприятия компенсируется 100% среднедневной чистой прибыли, во второй и третий дни вынужденного простоя соответственно 50% и 25%. Договор страхования предусматривает также выплату страхового возмещения при утрате имущества предприятия или его повреждения в результате стихийного бедствия, пожара и кражи (полный пакет рисков). При страховании по всему пакету рисков, предусмотренных в договоре, предоставляется скидка – 20% от суммы страхового платежа. При страховании использована система «пропорционального страхового обеспечения». Применяется условная франшиза в размере 3% от страховой суммы по рискам «пожар» и «стихийное бедствие» и безусловная франшиза 3000 тыс. руб. по риску «кража». Исходные данные для решения задачи представлены в таблице: Балансовая стоимость основных средств предприятия (тыс. руб.) 17050 Износ основных средств предприятия (%) 26 Стоимость оборотных средств (тыс. руб.) 6800 Чистая среднедневная прибыль (тыс. руб.) 15,5 Тариф по страхованию от стихийного бедствия(%) 0,3 Тариф по страхованию от пожара(%) 0,7 Тариф по страхованию от кражи (%) 1,42 Тариф по страхованию вынужденного простоя предприятия(%) 0,31 Сумма ущерба (тыс. руб.) 11300 Страховой случай П Страховое обеспечение(%) 55 К. – кража, С.Б. – стихийное бедствие, П. – пожар. Определить: 1. страховую стоимость имущества предприятия; 2. страховую сумму при страховании имущества от стихийного бедствия, пожара и кражи; 3. страховую сумму при страховании риска вынужденного простоя предприятия; 4. страховой тариф, с учетом того, что страхование производится по полному пакету рисков; 5. сумму страхового платежа; 6. сумму страхового возмещения при нанесении ущерба в результате страхового случая 5. Автотранспортное предприятие заключило договор о страховании грузового автомобиля (транспортного средства (ТС)). В договоре страхования ТС в пункте «страховое возмещение» определен следующий порядок выплаты страхового возмещения в случае гибели транспортного средства: • при гибели транспортного средства, выплата страхового возмещения производится в пределах страховой суммы, с учетом износа застрахованного ТС, за период действия договора страхования. Износ учитывается независимо от изменения пробега ТС с начала действия договора. • Износ ТС определяется следующим образом: • на день заключения договора страхования износ ТС составляет 26%; • за первый месяц действия договора страхования - 7%; • за второй месяц - 4%; • за каждый последующий месяц - 2%. Окончательная сумма страхового возмещения определяется за минусом стоимости остатков поврежденного транспортного средства. Используя данные из таблицы, определить сумму страхового возмещения при гибели ТС с учетом указанных выше условий. Страховая сумма (S), в долл. США Срок от начала действия договора (t), мес. Стоимость остатков поврежденного транспортного средства (USD) 90660 8 23400 6. Используя данные, приведенные в таблице, рассчитать размер тарифа (брутто- ставку) по рисковому виду страхования. N M Σ Sв n (α (γ)) f Количество заключенных договоров страхования Количество страховых случаев Страховая сумма по одному договору страхования (руб.) Среднее страховое возмещение (руб.) Число предполагаемых договоров страхования (n) Коэффициент гарантий безопасности (α (γ)) Максимально допустимый размер нагрузки (%) 1890 126 150000 105000 1965 2 13 Вариант -8 1. Определите размер ожидаемого рискового ущерба по причине вероятного отклонения прибыли предприятия в 2004 г. Известны данные по фактической прибыли предприятия с 1996 г. по 2003 г. Уровень приемлемого риска составляет 0,8% от ожидаемой прибыли. Теоретическая вероятность риска примерно равна частости прогнозируемого размера прибыли. год 1996 1997 1998 1999 2000 2001 2002 2003 Прибыль, млн. руб. 1,4 1,1 1,3 1,4 1,2 1,2 1,4 1,3 2. Определите, какой из видов деятельности является рентабельности каждого вида деятельности за ряд лет. год 1999 2000 Рен. А, руб. 0,10 0,14 Рен. Б, руб. 0,18 0,25 наименее рискованным, если известны данные о 2001 0,22 0,18 2002 0,30 0,15 2003 0,31 0,15 3. Определите уровень ценового риска по данным экспертного опроса. Значимость экспертов: Иванов – 0,95; Сидоров – 0,50. Прогнозируемое Иванов Сидоров изменение цены вероятность Цена, руб./шт. вероятность Цена, руб./шт. Цена вырастет 0,2 25 0,1 22 Цена не измениться 0,4 18 0,2 18 Цена снизится 0,4 12 0,7 14 4. Предприятие заключило договор страхования своего имущества (основных средств предприятия и оборотных средств), договор также покрывает убытки от вынужденного простоя предприятия, вызванного страховым случаем. При страховании убытков предприятия связанных с вынужденным простоем, период ответственности страховой организации составляет три дня. Страховая организация компенсирует убытки предприятия в виде не полученной чистой прибыли, причем в первый день простоя предприятия компенсируется 100% среднедневной чистой прибыли, во второй и третий дни вынужденного простоя соответственно 50% и 25%. Договор страхования предусматривает также выплату страхового возмещения при утрате имущества предприятия или его повреждения в результате стихийного бедствия, пожара и кражи (полный пакет рисков). При страховании по всему пакету рисков, предусмотренных в договоре, предоставляется скидка – 18% от суммы страхового платежа. При страховании использована система «пропорционального страхового обеспечения». Применяется условная франшиза в размере 3,5% от страховой суммы по рискам «пожар» и «стихийное бедствие» и безусловная франшиза 3500 тыс. руб. по риску «кража». Исходные данные для решения задачи представлены в таблице: Балансовая стоимость основных средств предприятия (тыс. руб.) 29000 Износ основных средств предприятия (%) 20 Стоимость оборотных средств (тыс. руб.) 4560 Чистая среднедневная прибыль (тыс. руб.) 18,0 Тариф по страхованию от стихийного бедствия(%) 0,35 Тариф по страхованию от пожара(%) 0,81 Тариф по страхованию от кражи (%) 1,42 Тариф по страхованию вынужденного простоя предприятия(%) 0,31 Сумма ущерба (тыс. руб.) 15000 Страховой случай П Страховое обеспечение(%) 65 К. – кража, С.Б. – стихийное бедствие, П. – пожар. Определить: 1. страховую стоимость имущества предприятия; 2. страховую сумму при страховании имущества от стихийного бедствия, пожара и кражи; 3. страховую сумму при страховании риска вынужденного простоя предприятия; 4. страховой тариф, с учетом того, что страхование производится по полному пакету рисков; 5. сумму страхового платежа; 6. сумму страхового возмещения при нанесении ущерба в результате страхового случая 5. Автотранспортное предприятие заключило договор о страховании грузового автомобиля (транспортного средства (ТС)). В договоре страхования ТС в пункте «страховое возмещение» определен следующий порядок выплаты страхового возмещения в случае гибели транспортного средства: • при гибели транспортного средства, выплата страхового возмещения производится в пределах страховой суммы, с учетом износа застрахованного ТС, за период действия договора страхования. Износ учитывается независимо от изменения пробега ТС с начала действия договора. • Износ ТС определяется следующим образом: • на день заключения договора страхования износ ТС составляет 25%; • за первый месяц действия договора страхования - 7%; • за второй месяц – 4,5%; • за каждый последующий месяц - 2%. Окончательная сумма страхового возмещения определяется за минусом стоимости остатков поврежденного транспортного средства. Используя данные из таблицы, определить сумму страхового возмещения при гибели ТС с учетом указанных выше условий. Страховая сумма (S), в долл. США Срок от начала действия договора (t), мес. Стоимость остатков поврежденного транспортного средства (USD) 93000 6 21000 6. Используя данные, приведенные в таблице, рассчитать размер тарифа (брутто- ставку) по рисковому виду страхования. N M Σ Sв n (α (γ)) f Количество заключенных договоров страхования Количество страховых случаев Страховая сумма по одному договору страхования (руб.) Среднее страховое возмещение (руб.) Число предполагаемых договоров страхования (n) Коэффициент гарантий безопасности (α (γ)) Максимально допустимый размер нагрузки (%) Вариант -9 1700 170 184060 145600 2200 1,64 15 1. Определите размер ожидаемого рискового ущерба по причине вероятного отклонения прибыли предприятия в 2004 г. Известны данные по фактической прибыли предприятия с 1996 г. по 2003 г. Уровень приемлемого риска составляет 0,8% от ожидаемой прибыли. Теоретическая вероятность риска примерно равна частости прогнозируемого размера прибыли. год 1996 1997 1998 1999 2000 2001 2002 2003 Прибыль, млн. руб. 6,6 6,5 6,5 6,6 6,7 6,4 6,4 6,5 2. Определите, какой из видов деятельности является рентабельности каждого вида деятельности за ряд лет. год 1999 2000 Рен. А, руб. 0,35 0,33 Рен. Б, руб. 0,15 0,15 наименее рискованным, если известны данные о 2001 0,32 0,16 2002 0,20 0,23 2003 0,35 0,18 3. Определите уровень ценового риска по данным экспертного опроса. Значимость экспертов: Иванов – 0,7; Сидоров – 0,65. Прогнозируемое Иванов Сидоров изменение цены вероятность Цена, руб./шт. вероятность Цена, руб./шт. Цена вырастет 0,2 20 0,1 20 Цена не измениться 0,5 10 0,1 10 Цена снизится 0,3 7 0,8 6 4. Предприятие заключило договор страхования своего имущества (основных средств предприятия и оборотных средств), договор также покрывает убытки от вынужденного простоя предприятия, вызванного страховым случаем. При страховании убытков предприятия связанных с вынужденным простоем, период ответственности страховой организации составляет три дня. Страховая организация компенсирует убытки предприятия в виде не полученной чистой прибыли, причем в первый день простоя предприятия компенсируется 100% среднедневной чистой прибыли, во второй и третий дни вынужденного простоя соответственно 50% и 25%. Договор страхования предусматривает также выплату страхового возмещения при утрате имущества предприятия или его повреждения в результате стихийного бедствия, пожара и кражи (полный пакет рисков). При страховании по всему пакету рисков, предусмотренных в договоре, предоставляется скидка – 20% от суммы страхового платежа. При страховании использована система «пропорционального страхового обеспечения». Применяется условная франшиза в размере 3% от страховой суммы по рискам «пожар» и «стихийное бедствие» и безусловная франшиза 3000 тыс. руб. по риску «кража». Исходные данные для решения задачи представлены в таблице: Балансовая стоимость основных средств предприятия (тыс. руб.) 15000 Износ основных средств предприятия (%) 10 Стоимость оборотных средств (тыс. руб.) 3500 Чистая среднедневная прибыль (тыс. руб.) 12,0 Тариф по страхованию от стихийного бедствия(%) 0,25 Тариф по страхованию от пожара(%) 0,5 Тариф по страхованию от кражи (%) 1,2 Тариф по страхованию вынужденного простоя предприятия(%) 0,33 Сумма ущерба (тыс. руб.) 9000 Страховой случай П Страховое обеспечение(%) 75 К. – кража, С.Б. – стихийное бедствие, П. – пожар. Определить: 1. страховую стоимость имущества предприятия; 2. страховую сумму при страховании имущества от стихийного бедствия, пожара и кражи; 3. страховую сумму при страховании риска вынужденного простоя предприятия; 4. страховой тариф, с учетом того, что страхование производится по полному пакету рисков; 5. сумму страхового платежа; 6. сумму страхового возмещения при нанесении ущерба в результате страхового случая 5. Автотранспортное предприятие заключило договор о страховании грузового автомобиля (транспортного средства (ТС)). В договоре страхования ТС в пункте «страховое возмещение» определен следующий порядок выплаты страхового возмещения в случае гибели транспортного средства: • при гибели транспортного средства, выплата страхового возмещения производится в пределах страховой суммы, с учетом износа застрахованного ТС, за период действия договора страхования. Износ учитывается независимо от изменения пробега ТС с начала действия договора. • Износ ТС определяется следующим образом: • на день заключения договора страхования износ ТС составляет 30%; • за первый месяц действия договора страхования - 15%; • за второй месяц - 10%; • за каждый последующий месяц - 3%. Окончательная сумма страхового возмещения определяется за минусом стоимости остатков поврежденного транспортного средства. Используя данные из таблицы, определить сумму страхового возмещения при гибели ТС с учетом указанных выше условий. Страховая сумма (S), в долл. США Срок от начала действия договора (t), мес. Стоимость остатков поврежденного транспортного средства (USD) 100000 7 40000 6. Используя данные, приведенные в таблице, рассчитать размер тарифа (брутто- ставку) по рисковому виду страхования. N M Σ Sв n (α (γ)) f Количество заключенных договоров страхования Количество страховых случаев Страховая сумма по одному договору страхования (руб.) Среднее страховое возмещение (руб.) Число предполагаемых договоров страхования (n) Коэффициент гарантий безопасности (α (γ)) Максимально допустимый размер нагрузки (%) 2300 320 360000 247000 3000 2 14 Вариант -10 1. Определите размер ожидаемого рискового ущерба по причине вероятного отклонения прибыли предприятия в 2004 г. Известны данные по фактической прибыли предприятия с 1996 г. по 2003 г. Уровень приемлемого риска составляет 0,8% от ожидаемой прибыли. Теоретическая вероятность риска примерно равна частости прогнозируемого размера прибыли. год 1996 1997 1998 1999 2000 2001 2002 2003 Прибыль, млн. руб. 1,1 1,1 1,2 1,4 1,3 1,3 1,1 1,3 2. Определите, какой из видов деятельности является рентабельности каждого вида деятельности за ряд лет. год 1999 2000 Рен. А, руб. 0,20 0,34 Рен. Б, руб. 0,18 0,15 наименее рискованным, если известны данные о 2001 0,32 0,26 2002 0,20 0,13 2003 0,24 0,18 3. Определите уровень ценового риска по данным экспертного опроса. Значимость экспертов: Иванов – 0,85; Сидоров – 0,75. Прогнозируемое Иванов Сидоров изменение цены вероятность Цена, руб./шт. вероятность Цена, руб./шт. Цена вырастет 0,2 25 0,1 24 Цена не измениться 0,2 18 0,2 18 Цена снизится 0,6 15 0,7 13 4. Предприятие заключило договор страхования своего имущества (основных средств предприятия и оборотных средств), договор также покрывает убытки от вынужденного простоя предприятия, вызванного страховым случаем. При страховании убытков предприятия связанных с вынужденным простоем, период ответственности страховой организации составляет три дня. Страховая организация компенсирует убытки предприятия в виде не полученной чистой прибыли, причем в первый день простоя предприятия компенсируется 100% среднедневной чистой прибыли, во второй и третий дни вынужденного простоя соответственно 50% и 25%. Договор страхования предусматривает также выплату страхового возмещения при утрате имущества предприятия или его повреждения в результате стихийного бедствия, пожара и кражи (полный пакет рисков). При страховании по всему пакету рисков, предусмотренных в договоре, предоставляется скидка – 22% от суммы страхового платежа. При страховании использована система «пропорционального страхового обеспечения». Применяется условная франшиза в размере 3% от страховой суммы по рискам «пожар» и «стихийное бедствие» и безусловная франшиза 2000 тыс. руб. по риску «кража». Исходные данные для решения задачи представлены в таблице: Балансовая стоимость основных средств предприятия (тыс. руб.) 16000 Износ основных средств предприятия (%) 24 Стоимость оборотных средств (тыс. руб.) 6300 Чистая среднедневная прибыль (тыс. руб.) 17,0 Тариф по страхованию от стихийного бедствия(%) 0,3 Тариф по страхованию от пожара(%) 0,7 Тариф по страхованию от кражи (%) 1,42 Тариф по страхованию вынужденного простоя предприятия(%) 0,31 Сумма ущерба (тыс. руб.) 8000 Страховой случай П Страховое обеспечение(%) 75 К. – кража, С.Б. – стихийное бедствие, П. – пожар. Определить: 1. страховую стоимость имущества предприятия; 2. страховую сумму при страховании имущества от стихийного бедствия, пожара и кражи; 3. страховую сумму при страховании риска вынужденного простоя предприятия; 4. страховой тариф, с учетом того, что страхование производится по полному пакету рисков; 5. сумму страхового платежа; 6. сумму страхового возмещения при нанесении ущерба в результате страхового случая 5. Автотранспортное предприятие заключило договор о страховании грузового автомобиля (транспортного средства (ТС)). В договоре страхования ТС в пункте «страховое возмещение» определен следующий порядок выплаты страхового возмещения в случае гибели транспортного средства: • при гибели транспортного средства, выплата страхового возмещения производится в пределах страховой суммы, с учетом износа застрахованного ТС, за период действия договора страхования. Износ учитывается независимо от изменения пробега ТС с начала действия договора. • Износ ТС определяется следующим образом: • на день заключения договора страхования износ ТС составляет 26%; • за первый месяц действия договора страхования - 7%; • за второй месяц - 4%; • за каждый последующий месяц - 2%. Окончательная сумма страхового возмещения определяется за минусом стоимости остатков поврежденного транспортного средства. Используя данные из таблицы, определить сумму страхового возмещения при гибели ТС с учетом указанных выше условий. Страховая сумма (S), в долл. США Срок от начала действия договора (t), мес. Стоимость остатков поврежденного транспортного средства (USD) 90350 9 33000 6. Используя данные, приведенные в таблице, рассчитать размер тарифа (брутто- ставку) по рисковому виду страхования. N M Σ Sв n (α (γ)) f Количество заключенных договоров страхования Количество страховых случаев Страховая сумма по одному договору страхования (руб.) Среднее страховое возмещение (руб.) Число предполагаемых договоров страхования (n) Коэффициент гарантий безопасности (α (γ)) Максимально допустимый размер нагрузки (%) 1350 128 160000 125000 1500 1,64 15