Как налоговики будут искать признаки налоговых схем в

advertisement

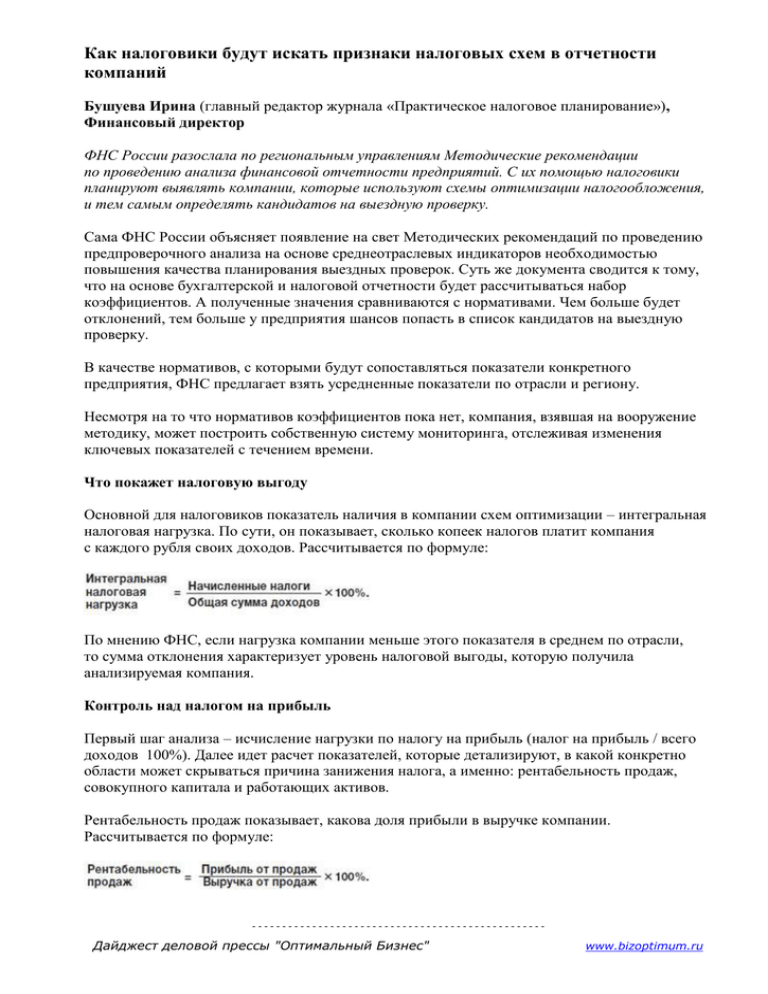

Как налоговики будут искать признаки налоговых схем в отчетности компаний Бушуева Ирина (главный редактор журнала «Практическое налоговое планирование»), Финансовый директор ФНС России разослала по региональным управлениям Методические рекомендации по проведению анализа финансовой отчетности предприятий. С их помощью налоговики планируют выявлять компании, которые используют схемы оптимизации налогообложения, и тем самым определять кандидатов на выездную проверку. Сама ФНС России объясняет появление на свет Методических рекомендаций по проведению предпроверочного анализа на основе среднеотраслевых индикаторов необходимостью повышения качества планирования выездных проверок. Суть же документа сводится к тому, что на основе бухгалтерской и налоговой отчетности будет рассчитываться набор коэффициентов. А полученные значения сравниваются с нормативами. Чем больше будет отклонений, тем больше у предприятия шансов попасть в список кандидатов на выездную проверку. В качестве нормативов, с которыми будут сопоставляться показатели конкретного предприятия, ФНС предлагает взять усредненные показатели по отрасли и региону. Несмотря на то что нормативов коэффициентов пока нет, компания, взявшая на вооружение методику, может построить собственную систему мониторинга, отслеживая изменения ключевых показателей с течением времени. Что покажет налоговую выгоду Основной для налоговиков показатель наличия в компании схем оптимизации – интегральная налоговая нагрузка. По сути, он показывает, сколько копеек налогов платит компания с каждого рубля своих доходов. Рассчитывается по формуле: По мнению ФНС, если нагрузка компании меньше этого показателя в среднем по отрасли, то сумма отклонения характеризует уровень налоговой выгоды, которую получила анализируемая компания. Контроль над налогом на прибыль Первый шаг анализа – исчисление нагрузки по налогу на прибыль (налог на прибыль / всего доходов 100%). Далее идет расчет показателей, которые детализируют, в какой конкретно области может скрываться причина занижения налога, а именно: рентабельность продаж, совокупного капитала и работающих активов. Рентабельность продаж показывает, какова доля прибыли в выручке компании. Рассчитывается по формуле: ------------------------------------------------- Дайджест деловой прессы "Оптимальный Бизнес" www.bizoptimum.ru Если этот показатель будет ниже среднеотраслевого, то налоговики могут заподозрить, что компания занижает прибыль или же по договоренности с поставщиками искусственно завышает стоимость покупных ТМЦ. Однако объективных причин для низкой рентабельности, не связанных с попытками уклонения от уплаты налогов, ничуть не меньше. Например, снижение цен может объясняться предоставлением различных скидок и бонусов для стимулирования продаж. Другой показатель, рентабельность совокупного капитала, показывает отдачу от вложенных в компанию средств: Что заподозрят, если этот показатель будет ниже среднеотраслевого: неосновного; непроизводственной деятельности, если при этом показатель рентабельности продаж близок к среднеотраслевой норме. Например, искусственное завышение процентов по контролируемой задолженности или арендных платежей. Опровергнуть подозрения может, например, такое пояснение. Компания закупает большое количество основных средств для их дальнейшего использования в основной деятельности или для ввода нового проекта. Пока же они не введены в эксплуатацию. Как раз чтобы прояснить ситуацию с большими инвестициями, налоговики уточняют этот показатель с помощью расчета рентабельности работающих активов: Но этот показатель исключает влияние только активов, не введенных в эксплуатацию. Объекты, числящиеся на счете 01, но не используемые в деятельности, по-прежнему будут искажать показатель. Финансовая зависимость или капитализация используется для определения обоснованности учета процентов по заемным средствам в налоговом учете. Рассчитывается по формуле: По мнению налоговиков, нормальный уровень финансовой зависимости – 75 процентов. Если он превышен и при этом компания показывает низкую рентабельность, то инспекторам рекомендовано всерьез задуматься о нерыночном характере привлечения заемных денежных средств. По мнению ФНС России, никто из независимых партнеров или собственников не даст в долг деньги, если компания-заемщик не приносит прибыли. ------------------------------------------------- Дайджест деловой прессы "Оптимальный Бизнес" www.bizoptimum.ru Однако предположение налоговиков о том, что собственник не заинтересован в нерентабельном бизнесе и предпочтет его продать, чем кредитовать, по меньшей мере, странно. У каждой компании бывают сложные периоды и совсем не обязательно продавать ее. Коэффициенты, по которым проверят НДС Помимо общего показателя налоговой нагрузки по НДС (сумма налога : всего доходов 100%) инспекторам предписано также контролировать: НДС с операций на внутреннем рынке к сумме всех доходов организации. По мнению ФНС России, этот показатель характеризует масштабы деятельности на внутреннем рынке; операциям на внутреннем рынке (вычеты : НДС с оборота 100%). Если он будет выше среднеотраслевого, то налоговики заподозрят искусственное завышение вычетов, например, за счет закупки товара через подставные компании или по нерыночным ценам. Еще вариант – путем учета вычетов по несуществующим сделкам. Чтобы сузить область поиска, инспекторам рекомендовано рассчитать удельный вес вычетов по конкретным операциям: по капитальному строительству, по приобретенным основным средствам, по таможенному НДС при ввозе товаров в Россию, по прочим операциям. Знаменателем во всех случаях также выступает сумма НДС, исчисленная с оборота на внутреннем рынке. При наличии экспортных сделок масштабы возмещения НДС будут сопоставляться с прибылью организации. ФНС России прямо заявила, что экспортная деятельность в принципе не может быть нерентабельной. Как будет отслеживаться занижение ЕСН В первую очередь налоговики рассчитают нагрузку по ЕСН (сумма налога : всего доходов Х 100%). Если она окажется ниже аналогичного среднеотраслевого показателя, значит высока вероятность того, что компания занижает ЕСН с помощью схем, например, подменяя выплату зарплаты на иные платежи, которые не облагаются налогом. Также для контроля и выявления признаков возможного использования схем оптимизации по единому социальному налогу будут использоваться два дополнительных показателя: среднемесячная зарплата на одного работника и соотношение фонда оплаты труда и прибыли от продаж. Рассчитываются эти характеристики по следующим формулам: Но в случае с показателем соотношения фонда оплаты труда и прибыли от продаж есть один нюанс. Если зарплата выдается из неофициальных источников дохода, то в искомом ------------------------------------------------- Дайджест деловой прессы "Оптимальный Бизнес" www.bizoptimum.ru соотношении будет уменьшен как числитель, так и знаменатель. В итоге само соотношение может и не слишком измениться. Причин того, что все эти показатели в компании слишком малы (не соответствуют среднему показателю), может быть несколько. Во-первых, в компании в связи с кризисом был сокращен штат или уменьшен уровень зарплат. Во-вторых, что касается показателей нагрузки по ЕСН и среднемесячной зарплаты на одного сотрудника, то их значения могут не соответствовать нормативу хотя бы потому, что в неизменном штате работников могли возрасти выручка или прибыль от продаж в абсолютном выражении. Трудоемкость производства. Если этот показатель ниже среднеотраслевого или он резко снизился, по мнению составителей методических рекомендаций, это может свидетельствовать о применении схем оптимизации ЕСН на основе аутсорсинга персонала. То есть предприятие формально переводит персонал в штат отдельной компании, действующей на упрощенном режиме налогообложения, и у нее приобретаются услуги. Разумеется, в этой ситуации штатная численность компании снижается, а выручка остается на прежнем уровне. Трудоемкость производства определяется по следующей формуле: Поляризация зарплаты и соотношение численности работников. Оба этих показателя анализируются в комплексе и рассчитываются так: Подозрительной для налоговиков будет следующая ситуация. Показатель поляризации больше среднеотраслевого или наблюдается его резкое увеличение в последнее время, а соотношение численности меньше среднеотраслевого или было зафиксировано его резкое снижение. Тогда налоговики сочтут, что в компании была использована схема оптимизации, основанная на разнице в зарплатах. Она заключается в том, что работодатель оформляет выплату повышенной зарплаты ряду работников и применяет по этим выплатам меньшую ставку налога. Фактически же деньги выдаются иным сотрудникам, чья зарплата искусственно занижена. Заметим, с 2010 года подобные способы могут получить еще более широкое применение, чем сейчас. Ведь порог, с которого компания вовсе будет освобождаться от уплаты страховых взносов, составит 415 тыс. рублей. И в коэффициентах налоговиков, скорее всего будут фигурировать работники с зарплатой, меньше или больше указанного предела. Объективные причины такой разницы можно объяснить разной квалификацией работников, объемом работ, мерой ответственности и пр. Кого заподозрят в оптимизации налога на имущество ------------------------------------------------- Дайджест деловой прессы "Оптимальный Бизнес" www.bizoptimum.ru В отношении налога на имущество в первую очередь рассчитывается нагрузка по налогу (сумма налога : всего доходов 100%). И опять же полученные значения налоговики будут сравнивать со среднеотраслевыми показателями. Есть и ряд дополнительных коэффициентов, которые также могут навести проверяющих на мысль о том, что компания использует схемы оптимизации налога на имущество. Удельный вес налогооблагаемых основных средств в их общей сумме, который рассчитывается по формуле: Все показатели для расчета берутся за анализируемый период по данным бухгалтерского учета. Если удельный вес будет ниже среднеотраслевого уровня, то скорее всего компания выводила объекты основных средств из-под налогообложения. Фондоемкость, которая характеризует стоимость основных средств в расчете на рубль выручки от продажи. Этот показатель определяется так: Низкое значение фондоемкости по сравнению с усредненными данными по отрасли даст повод налоговикам подозревать компанию в том, что она выводит основные средства из-под налогообложения за счет перевода на налогоплательщиков, имеющих льготы. Высокий уровень фондоемкости при небольшой рентабельности может служить признаком занижения выручки. Что думают коллеги о методике ФНС Сергей Воробьев, финансовый Дмитрий Костылев, Федор Башкиров, директор ООО «Рельеф Центр» финансовый директор финансовый директор ООО «ТД “ОЛАНТ”» ГК «Агрико» Слишком не однородны компании, чтобы на основании Даже поверхностный анализ Методика выявления их данных определить некий коэффициентов, предложенных признаков использования средний норматив. К тому ФНС для выявления схем оптимизации, же множество юридических недобросовестных компаний, безусловно, не идеальна. лиц записывает позволяет усомниться Любой финансовый директор в учредительных документах в объективности данной сможет найти множество все возможные виды методики.Предположу, способов объяснить деятельности, «на всякий что идея, в принципе, хороша, налоговикам, почему случай». И каким образом но для объективного анализа, ------------------------------------------------- Дайджест деловой прессы "Оптимальный Бизнес" www.bizoptimum.ru налоговики будут считать некие позволяющего сформировать показатели по его компании среднеотраслевые показатели, быстрые и корректные выводы, отличаются с которыми будут сравнивать недостаточна. И если от среднеотраслевых. Но данные по конкретным налоговики будут начинать вести компаниямограничиваться только этими самостоятельный регулярный налогоплательщикам, – загадка. показателями для принятия анализ показателей, которые Хотя, конечно, предложенная решения о проверке компании, отобрала ФНС, стоит уже методика настораживает. то у ФНС появится еще один сегодня. инструмент репрессий. Людмила Козлова, старший специалист по бухгалтерскому учету и аудиту компании «Бейкер Тилли Русаудит», считает, что показатели, по которым ФНС рекомендует проводить мониторинг, ни о чем не говорят. Даже применительно к двум практически идентичным компаниям* разница в них огромна, и это не означает, что используются схемы (см. таблицу). Показатель, который будут анализировать налоговики Компания Компания Комментарий А Б Интегральная налоговая нагрузка, % 0,4 3 Интегральная налоговая нагрузка у компаний А и Б значительно ниже, чем у аналогичных предприятий отрасли. Если налоговики будут пользоваться такими коэффициентами, вопросы к компаниям у них наверняка возникнут. Хотя на их значения повлияли льготы по налогу на имущество, которыми пользуются компании. Кроме того, обе компании за текущий период получили убыток для целей исчисления налога на прибыль Рентабельность продаж, % 10,0 –7 Отрицательная рентабельность продаж компании Б связана с тем, что компания еще не вышла на заявленный объем производства и реализации. В настоящее время мощности загружены лишь на 20 процентов. При этом компания несет значительные расходы по амортизации и заработной плате, являющиеся постоянными затратами. А компания А только вышла на рынок, и у нее большие затраты на маркетинг. Кроме того, продукция, выпускаемая этим предприятием, требует большого количества дорогостоящего импортного сырья, что также сказывается на рентабельности Рентабельность 6,7 –2 Рентабельность совокупного капитала ------------------------------------------------- Дайджест деловой прессы "Оптимальный Бизнес" www.bizoptimum.ru совокупного капитала (активов), % Капитализация и финансовая зависимость, % у компании А невысока, у предприятия Б она отрицательная. Это скорей всего насторожит налоговую инспекцию. Хотя на самом деле низкий процент по обеим компаниям связан с тем, что они еще не вышли на заявленный уровень производства и реализации, при этом осуществили значительные капитальные вложения. Кроме того, у предприятий есть задолженность по оплате привлеченных кредитов, что также сказывается на прибыли, учитываемой при расчете рентабельности совокупного капитала. Стоит отметить, что этот показатель не учитывает реальную стоимость активов компаний, которая может существенно отличаться от балансовой 75,5 Отношение затрат 22,5 на оплату труда к прибыли от продаж, % 4 У компании Б значение показателя намного ниже, чем у компании А. Предприятие практически привлекает заемные средства –166 Даже если рассматривать показатель компании Б в абсолютном выражении, он намного выше, чем у предприятия А. Как на это отреагирует налоговая, не ясно. А объяснение простое – превышение затрат на заработную плату над прибылью вызвано тем, что предприятие не работает на полную силу, заработная плата фиксированная и не зависит от объема производства * Коэффициенты были рассчитаны на основе отчетности двух компаний с иностранными инвестициями, работающими в одном регионе, в сфере производства и реализации строительных материалов. Организационно-правовая форма предприятий – ООО. Каждой из компаний было подписано соглашение с правительством региона, по условиям которого они пользуются льготами по налогу на имущество. Обе компании осуществляли значительные капитальные вложения в строительство объектов основных средств. Компания А: среднесписочная численность – около 50 человек, выручка за год – около 700 млн руб. На балансе имеется объект незавершенного строительства. Компания Б: среднесписочная численность – около 50 человек, выручка за год – около 200 млн руб. ------------------------------------------------- Дайджест деловой прессы "Оптимальный Бизнес" www.bizoptimum.ru