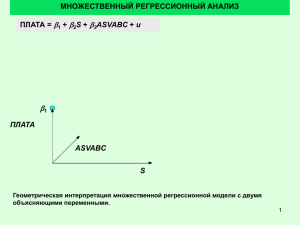

Лекция 12. Модель оценки финансовых активов

advertisement

1

27.11.07

Модель оценки финансовых активов

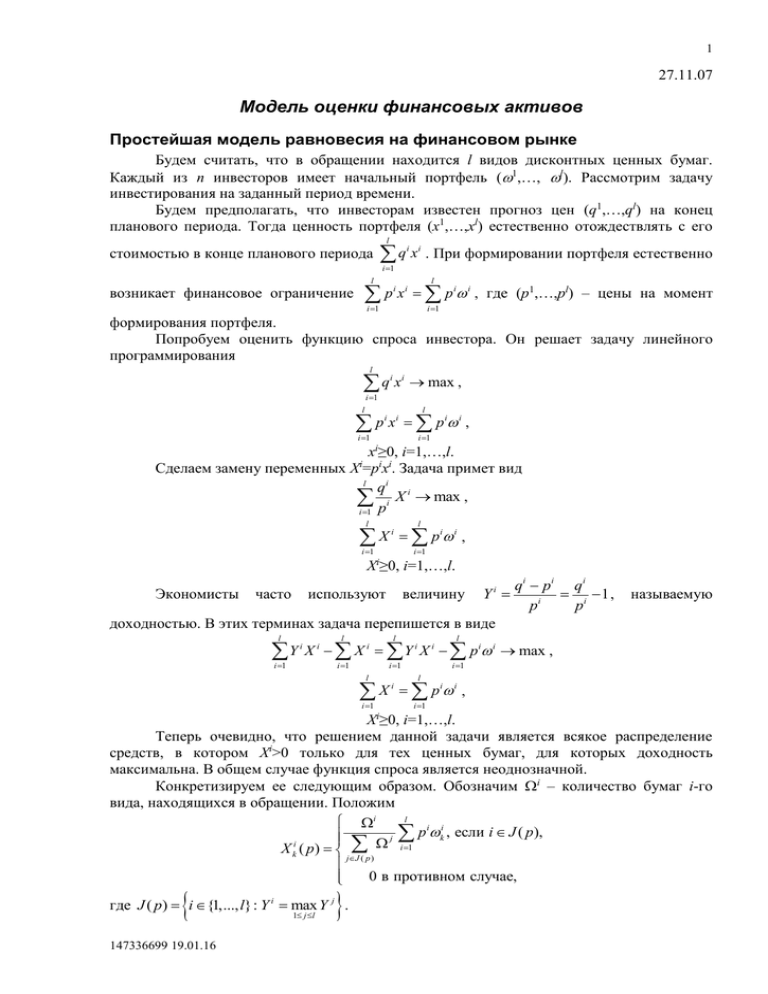

Простейшая модель равновесия на финансовом рынке

Будем считать, что в обращении находится l видов дисконтных ценных бумаг.

Каждый из n инвесторов имеет начальный портфель (1,…, l). Рассмотрим задачу

инвестирования на заданный период времени.

Будем предполагать, что инвесторам известен прогноз цен (q1,…,ql) на конец

планового периода. Тогда ценность портфеля (x1,…,xl) естественно отождествлять с его

стоимостью в конце планового периода

l

q x

i

. При формировании портфеля естественно

i

i 1

возникает финансовое ограничение

l

l

p x p

i

i

i

i 1

i

, где (p1,…,pl) – цены на момент

i 1

формирования портфеля.

Попробуем оценить функцию спроса инвестора. Он решает задачу линейного

программирования

l

q x

i

i

max ,

i 1

l

l

i 1

i 1

p i x i p i i ,

xi≥0, i=1,…,l.

i

Сделаем замену переменных X =pixi. Задача примет вид

l

qi i

X max ,

i

i 1 p

l

l

i 1

i 1

X i p i i ,

Xi≥0, i=1,…,l.

Экономисты

часто

используют

величину

Yi

qi pi qi

i 1 ,

pi

p

называемую

доходностью. В этих терминах задача перепишется в виде

l

l

i 1

i 1

l

l

Y i X i X i Y i X i pi i max ,

i 1

l

i 1

l

X p

i

i 1

i

i

,

i 1

Xi≥0, i=1,…,l.

Теперь очевидно, что решением данной задачи является всякое распределение

средств, в котором Xi>0 только для тех ценных бумаг, для которых доходность

максимальна. В общем случае функция спроса является неоднозначной.

Конкретизируем ее следующим образом. Обозначим i – количество бумаг i-го

вида, находящихся в обращении. Положим

l

i

p iki , если i J ( p ),

j

X ki ( p) i 1

jJ ( p )

0 в противном случае,

где J ( p) i {1,..., l}: Y i max Y j .

147336699 19.01.16

1 j l

2

При любом p портфель ( X k1 ( p),..., X kl ( p)) будет оптимальным для k-го инвестора.

X ki ( p)

Положим x ( p)

и стандартным образом определим функцию избыточного спроса

pi

i

k

n

n

k 1

k 1

( p) xk ( p) k .

Непосредственно проверяется, что все решения уравнения (p)=0 имеют вид

(tq1,…,tql), где t – произвольное положительное число.

Учет неопределенности прогноза

Усложним модель. Будем считать, что прогнозные цены (q1,…,ql) являются

случайными величинами с известным инвесторам законом распределения. Предположим,

что инвесторы в своей деятельности ориентируются на математическое ожидание

выигрыша. Тогда перед каждым из них стоит задача

l

l

q i xi q i xi max ,

i 1

i 1

l

l

p x p

i

i 1

i

i

i

,

i 1

xi≥0, i=1,…,l.

Эта задача имеет ту же структуру, что и предыдущая, поэтому и в ней имеются

равновесные цены, задаваемые условием (tq1,…,tql), где t – произвольное

положительное число.

Модель Марковича

Еще усложним рассматриваемую модель, пытаясь учесть отношение инвестора к

риску, связанному с неопределенностью задания прогноза. Будем считать, что инвестор

оценивает портфель по двум критериям: математическому ожиданию S его конечной

стоимости

l

S ( x) q i xi

и стандартному отклонению

( S ) ( S S ) 2

этой

i 1

случайной величины.

Цели инвестора будем описывать некоторым предпочтением

на двумерном

пространстве этих критериев. Естественно предполагать, что это предпочтение

удовлетворяет следующим условиям монотонности:

1. (S,) (S,), если ≥;

2. (S,) (S,), если S≥S.

Это предпочтение задает предпочтение

на множестве портфелей условием x x

тогда и только тогда, когда (S(x),(S(x))) (S(x),(S(x))).

Будем дополнительно предполагать, что предпочтение

является непрерывным и

строго выпуклым. Тогда предпочтение будет непрерывным и строго выпуклым.

Докажем последнее утверждение. Пусть x и x – два портфеля, а x=x+(1–)x.

Тогда S(x)=S(x)+(1–)S(x), а

( S ( x)) 2 ( S ( x))2 2 (1 ) cov( S ( x), S ( x)) (1 ) ( S ( x)) 2

2 ( S ( x))2 2 (1 ) ( S ( x)) (1 ) ( S ( x)) 2 ( S ( x)) (1 ) ( S ( x)),

откуда с использованием монотонности и выпуклости получается нужный результат.

Теперь используя теорему Эрроу–Дебре можно утверждать, что при сделанных

предположениях на таком рынке существует равновесная цена.

147336699 19.01.16

3

Учет наличия безрисковых активов

При заданных (равновесных) ценах p конечная стоимость портфеля (X1,…Xl) равна

l

l

l

l

i 1

i 1

i 1

i 1

S Y i X i X i . Ее математическое ожидание равно S Y i X i X i , а

стандартное отклонение

1

2

2

2

1

2

2

( S ) S 2 S Y i X i Y i X i

l

i 1

l

i 1

1

l

l

l l

2

Y iY j X i X j Y i Y j X i X j

i 1 j 1

i 1 j 1

1

l

l

l l

2

Y iY j X i X j Y i Y j X i X j

i 1 j 1

i 1 j 1

1

l

l

l

l

l

l

l l

2

Y iY j X i X j Y i Y j X i X j Y i Y j X i X j Y iY j X i X j

i 1 j 1

i 1 j 1

i 1 j 1

i 1 j 1

1

1

l l

2 l l

2

(Y i Y i )(Y j Y j ) X i X j (Y i Y i )(Y j Y j ) X i X j

i 1 j 1

i 1 j 1

1

l l

2

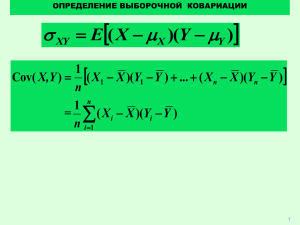

cov(Y i , Y j ) X i X j .

i 1 j 1

Допустим, имеется возможность вкладывать средства и получать кредит по одной и

той же точно известной ставке Y0. Такую возможность будем описывать индексом 0.

l

l

Тогда предыдущие формулы перепишутся в виде S Y i X i X i и

i 0

l

i 0

l

1

2

( S ) cov(Y i , Y j ) X i X j ,

i 1 j 1

где Y =Y , а X в зависимости от знака объем безрисковых вложений или кредита.

Найдем оптимальный способ действий инвестора в такой ситуации в

предположении гладкости его функции полезности u(X0,X1,…,Xl)=U(S,(S)). Для данного

инвестора задача сводится к поиску максимума функции U(S,(S)) при ограничении

0

0

0

l

l

i 0

i 1

X i p i i .

Функция Лагранжа этой задачи имеет вид

l

l

U (S , ( S )) X i p i i .

i 1

i 0

Отсюда получаем необходимые условия экстремума

U1Y 0 ,

l

cov(Y , Y

i

U1Y i U 2

j 1

(S )

j

)X j

, i=1,…,l,

где U1 и U2 – производные функции U по первому и второму аргументам соответственно в

точке (S,(S)).

147336699 19.01.16

4

Для поиска величин X1,…,Xl получаем систему линейных однородных уравнений

l

cov(Y , Y

i

j

) X j 0 , i=1,…,l,

j 1

не зависящую от функции U, а значит от отношения инвестора к риску.

Равновесие на рынке ценных бумаг

1. Модель Марковича

2. Выпуклость

Определение. Линия уровня выпукла в сторону начала координат если для

любых точек A и B на линии и любой точки C на AB отрезок OC пересекает

линию.

Теорема. Если функция строго монотонна и строго кавзивогнута, то линии

уровня выпуклы в сторону начала координат.

3. Замкнутый рынок

4. Равновесие

5. Связь с равновесиями по Нэшу

IV Модель оценки финансовых активов (Capital asset pricing model).

1. Методология

Интерпретируемость гипотез

Проверка результатов

2. Гипотезы

Одинаковая информация

Однородные ожидания

3. Теорема о разделении

Рыночный портфель

Торговля временем и риском

4. Рыночная линия ценной бумаги

Ковариация бумаги с портфелем

Связь доходности и ковариации

5. Рыночная модель

6. Факторные модели

7. Предсказуем ли рынок

Детерминизм

Стохастика

Либерализм

Информационные агрегаты

Задачи

1.

Литература

1. Шарп У., Александер Г., Бэйли Дж. Инвестиции. М,: Инфра-М, 1997.

147336699 19.01.16