Раздел 4 - Правительство Амурской области

advertisement

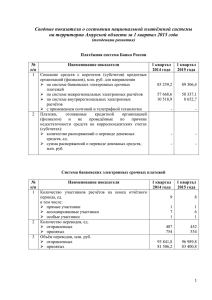

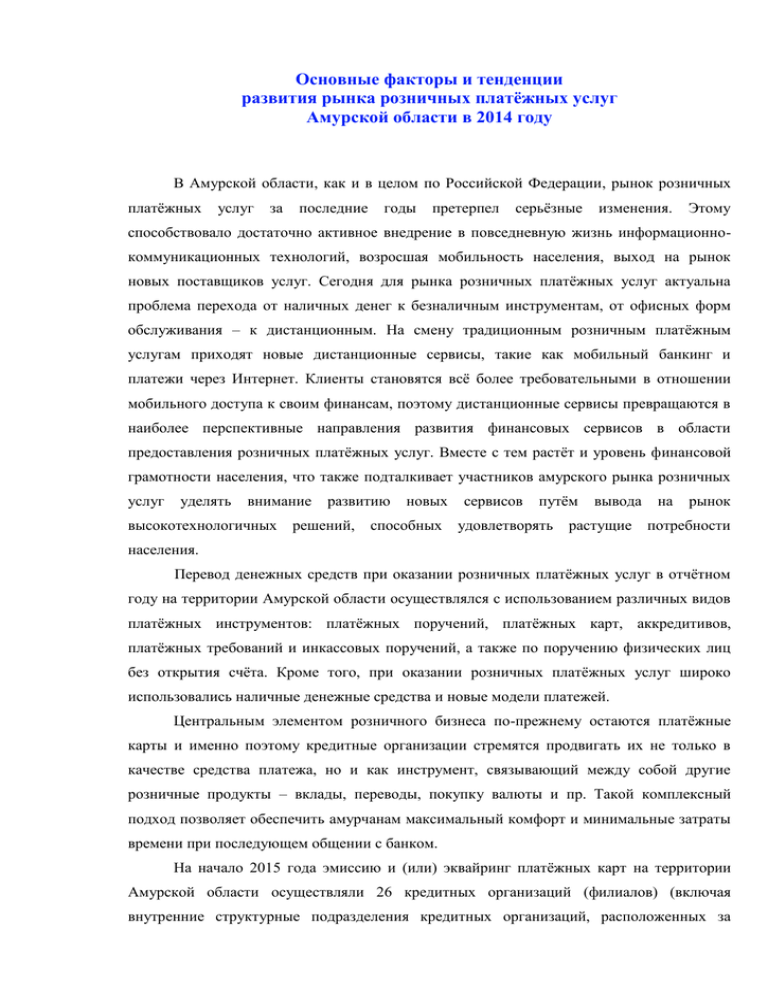

Основные факторы и тенденции развития рынка розничных платёжных услуг Амурской области в 2014 году В Амурской области, как и в целом по Российской Федерации, рынок розничных платёжных услуг за последние годы претерпел серьёзные изменения. Этому способствовало достаточно активное внедрение в повседневную жизнь информационнокоммуникационных технологий, возросшая мобильность населения, выход на рынок новых поставщиков услуг. Сегодня для рынка розничных платёжных услуг актуальна проблема перехода от наличных денег к безналичным инструментам, от офисных форм обслуживания – к дистанционным. На смену традиционным розничным платёжным услугам приходят новые дистанционные сервисы, такие как мобильный банкинг и платежи через Интернет. Клиенты становятся всё более требовательными в отношении мобильного доступа к своим финансам, поэтому дистанционные сервисы превращаются в наиболее перспективные направления развития финансовых сервисов в области предоставления розничных платёжных услуг. Вместе с тем растёт и уровень финансовой грамотности населения, что также подталкивает участников амурского рынка розничных услуг уделять внимание высокотехнологичных развитию решений, новых способных сервисов путём удовлетворять вывода растущие на рынок потребности населения. Перевод денежных средств при оказании розничных платёжных услуг в отчётном году на территории Амурской области осуществлялся с использованием различных видов платёжных инструментов: платёжных поручений, платёжных карт, аккредитивов, платёжных требований и инкассовых поручений, а также по поручению физических лиц без открытия счёта. Кроме того, при оказании розничных платёжных услуг широко использовались наличные денежные средства и новые модели платежей. Центральным элементом розничного бизнеса по-прежнему остаются платёжные карты и именно поэтому кредитные организации стремятся продвигать их не только в качестве средства платежа, но и как инструмент, связывающий между собой другие розничные продукты – вклады, переводы, покупку валюты и пр. Такой комплексный подход позволяет обеспечить амурчанам максимальный комфорт и минимальные затраты времени при последующем общении с банком. На начало 2015 года эмиссию и (или) эквайринг платёжных карт на территории Амурской области осуществляли 26 кредитных организаций (филиалов) (включая внутренние структурные подразделения кредитных организаций, расположенных за 2 пределами области и представляющих отчётность в другие территориальные учреждения Банка России) (далее – кредитные организации). По состоянию на 1 января 2015 года для жителей Амурской области кредитными организациями эмитировано 1 671,4 тыс. карт. Чистый прирост к аналогичному периоду 2014 года составил 133,2 тыс. карт. Это обусловлено, в первую очередь, проведением кредитными организациями мероприятий по привлечению новых клиентов, расширению точек обслуживания, введению новых (дополнительных) и усовершенствованию ранее предоставляемых услуг, насыщению карт различных категорий премиальными сервисами. Однако в результате постепенного насыщения рынка платёжных карт в предыдущие годы наблюдается замедление темпов их роста в отчётном периоде. Так, если в 2013 году количество платёжных карт увеличилось на 26,4%, то в 2014 году – на 8,7%. В структуре выпущенных на территории Амурской области платёжных карт продолжают преобладать расчётные (дебетовые) карты, доля которых в 2014 году увеличилась и составила 84,7% против 79,8% в 2013 году. Это связано, прежде всего, с их наибольшей распространённостью, так как большинство расчётных карт эмитируются в рамках зарплатных и социальных проектов. Доля кредитных карт в общем количестве эмитированных карт на фоне падения спроса на товары и услуги, сопровождающегося ростом цен из-за ослабления рубля и удорожанием кредитов для потенциальных заёмщиков, снизилась по сравнению с прошлым годом на 4,9 процентных пункта и составила 15,3%. При этом темпы роста по расчётным (дебетовым) картам составили 115,3%, а по кредитным – 82,4%. Предоплаченные карты, предназначенные для осуществления операций по переводу электронных денежных средств, на территории Амурской области не выпускались. На долю активных карт1 в отчётном периоде приходилось 44,7% от общего количества выданных платёжных карт, тогда как годом ранее чуть больше 45,8%. В 2014 году держателями платёжных карт, эмитированных в Амурской области, на территории России и за рубежом было совершено 68,6 млн. операций на сумму 217,0 млрд. рублей, из них более 98% как по количеству, так и по объёму приходилось на внутрироссийские операции. В среднем ежедневно с использованием платёжных карт, выданных на территории Амурской области, совершалось 188,0 тыс. операций на сумму 594,5 млн. рублей, что в 1,3 раза больше по количеству и в 1,1 раза больше по объёму, чем в 2013 году. На протяжении последних лет сохраняется тенденция опережения темпов роста безналичных операций по оплате товаров и услуг с использованием платёжных карт по сравнению с операциями по снятию наличных. В 2014 году количество и объём операций 3 по оплате товаров и услуг, совершённых на территории Амурской области с использованием платёжных карт, увеличились по сравнению с 2013 годом на 62,0 и 51,1% соответственно, в то время как темпы прироста операций по снятию наличных составили лишь 1,6% по количеству и 2,4% по объёму совершённых операций. Высокие темпы роста безналичных операций по оплате товаров и услуг обусловили увеличение их доли в общем количестве операций с использованием платёжных карт с 51,3% в 2013 году до 62,7% в 2014 году, в общем объёме – с 11,8 до 16,6%. При этом количество безналичных операций по оплате товаров и услуг в 2014 году превысило количество сделок по снятию наличных денег в 1,7 раза, тогда как в 2013 году это соотношение составляло 1,1 раза. По объёму операций, осуществлённых с использованием платёжных карт, наоборот: объём операций по получению наличных денег в 2014 году превысил объём операций оплате товаров и услуг в 5,0 раз, тогда как в 2013 году – в 7,4 раза. Доля совершённых в Амурской области безналичных операций по оплате товаров (работ, услуг) с использованием платёжных карт в общем объёме платных услуг населению, общественного питания и розничной торговли в 2014 году достигла 15,9% против 12,0% в 2013 году. Ключевым фактором, влияющим на развитие рынка платёжных карт, в том числе на расширение сферы их использования в целях безналичной оплаты товаров и услуг, является инфраструктура по приёму платёжных карт: банкоматы, платёжные терминалы, импринтеры и электронные терминалы, установленные в организациях торговли и услуг. Количество всех устройств кредитных организаций, используемых для проведения безналичных операций на территории Амурской области, увеличилось почти на треть (31,0%) и составило на начало 2015 года 11 071 ед. Обеспеченность организаций, населения предназначенных для Амурской области осуществления устройствами операций с кредитных использованием платёжных карт, составляет 13 653 устройство на 1 млн. жителей2. В 2014 году продолжилось расширение сети банкоматов и платёжных терминалов кредитных организаций, но меньшими темпами, чем в предыдущие годы. Так по состоянию на 1 января 2015 года их количество на территории Амурской области увеличилось на 1,9% и составило 1 221 ед. При этом доля банкоматов и платёжных терминалов в общем количестве устройств, используемых для проведения платежей, в 2014 году сократилась по сравнению с 2013 годом на 3,2 п.п. и составила 11,0%. Показатель, характеризующий реальную востребованность платёжных карт. Показатель рассчитан исходя из оценки численности постоянного населения Амурской области на 1 июля 2014, представленной территориальным органом Федеральной службы государственной статистики по Амурской области 1 2 4 Уровень обеспеченности населения банкоматами и платёжными терминалами вырос к 2013 году на 2,0% и составил 1506 ед. на 1 млн. жителей. В 2014 году пользователи могли осуществлять безналичные платежи с использованием 62,0% всех банкоматов кредитных организаций. По сравнению с 2013 годом количество таких устройств увеличилось на 2,1% и составило 734 ед. В тоже время, несмотря на то, что со стороны населения продолжает увеличиваться спрос на устройства с функцией приёма наличных денег, в 2014 году количество банкоматов и платёжных терминалов с такой функцией уменьшилось на 2,0% и составило 600 ед. При этом доля таких устройств также сократилась (на 2,1 п.п. к 2013 году) и составила 49,0%. Наиболее высокими темпами развивалась инфраструктура, предназначенная для осуществления платежей в организациях торговли и услуг. Количество электронных терминалов, установленных в организациях торговли и услуг, по состоянию на 1 января 2015 года составило 9 847 ед., увеличившись по сравнению с 2013 годом на 36,7%. Их доля при этом увеличилась на 3,6 п.п. и составила 88,9% от общего количества устройств, предназначенных для осуществления операций с использованием платёжных карт. Уровень обеспеченности населения Амурской области электронными терминалами в 2014 году составил 12 143 ед. на 1 млн. жителей против 8 881 ед. на млн. жителей - в 2013 году. А в расчёте на тысячу предприятий торговли и услуг на 1 января 2015 года приходилось 3 582 устройства (на 1 января 2014 года – 2 535 устройств). Динамика изменения количества импринтеров на территории Амурской области подтверждает общую динамику, сложившуюся на всей территории России. Количество импринтеров по сравнению с 2013 годом сократилось на 93,6% и составило 3 ед. Держатели платёжных карт в 2014 году при совершении платежей ещё более активно использовали сеть Интернет и мобильные устройства связи. Ими было совершено 9 396,3 тыс. операций на сумму 3 008,8 млн. рублей. По сравнению с 2013 годом количество операций увеличилось на 39,0%, а сумма операций – на 46,2%. Средняя сумма перевода в 2014 году достигла 320 рублей, тогда как в 2013 году эта величина составляла 304 рубля. В 2014 году в общем количестве и объёме операций физических лиц с использованием платёжных карт доли платежей через сеть Интернет и мобильные телефоны составили 13,1 и 1,1% соответственно. По сравнению с 2013 годом они выросли в 1,4 и 1,5 раза соответственно. В настоящее время вследствие активного развития рынка безналичных розничных платёжных услуг, в том числе внедрения новейших технологий совершения операций с использованием платёжных карт, предоставляющих значительное преимущество держателям платёжных карт при осуществлении безналичных платежей, структура 5 рисков, присущих данному виду банковских услуг, постоянно изменяется. Вследствие этого участники рынка розничных платёжных услуг должны постоянно искать новые способы борьбы с несанкционированными операциями3, оказывающими негативное воздействие на распространение высокотехнологичных сервисов в сфере платёжных услуг. Несанкционированные операции не только влекут за собой финансовые потери для держателей платёжных карт и предприятий торговли и услуг, но и негативным образом могут повлиять на репутацию кредитных организаций, выпустивших либо обслуживающих платёжные карты. В последующем это может дискредитировать карты как один из видов платёжных инструментов и отразиться на доверии потребителей к данному виду банковских услуг. В 2014 году зафиксировано 2 309 несанкционированных операций, совершённых как на территории России, так и за её пределами, с использованием платёжных карт, эмитированных кредитными организациями на территории Амурской области, на сумму почти 17 млн. рублей. По сравнению с аналогичными показателями 2013 года количество несанкционированных операций в 2014 году уменьшилось на 5,9%, а сумма операций, напротив, увеличилась на 9,5%. В отчётном периоде отношение несанкционированных операций ко всем операциям, осуществлённым с использованием платёжных карт, составило 0,003% по количеству и 0,008% по объёму, в то время как в 2013 году эти показатели составляли соответственно 0,005 и 0,008%. Наибольшим значением этого показателя в 2014 году характеризовались операции по оплате товаров и услуг – 0,006% по количеству и 0,046% по объёму операций (в 2013 году они составляли соответственно 0,008 и 0,061%). В структуре несанкционированных операций преобладали операции, совершённые на территории России, - 94,8% от общего количества и 85,1% от общего объёма несанкционированных операций. По сравнению с 2013 годом доля этих показателей увеличилась на 0,2 и 1,1 п.п. соответственно. На долю несанкционированных операций, совершённых за пределами России, в 2014 году приходилось около 5% по количеству и 15% по объёму. Однако по таким операциям значение показателя, характеризующего соотношение несанкционированных операций и всех операций, осуществлённых с использованием платёжных карт (0,015% по количеству и 0,089% по объёму), было существенно больше, чем по операциям, совершённым на территории России (0,003 и 0,007% соответственно). Во многом это объясняется сложной схемой расследования трансграничных операций. 6 Наиболее часто при совершении несанкционированных операций на территории России мошенники использовали реквизиты платёжных карт. Доля таких карт в общем количестве платёжных карт, с использованием которых совершались несанкционированные операции, составила 50,7%, утерянных (украденных) – 32,6%, поддельных карт – 16,7%. При совершении несанкционированных операций за пределами России достаточно часто мошенники также использовали реквизиты платёжных карт (в 48,1% случаев). Поддельные карты использовались в 37,1% случаев, а утерянные (украденные) – в 14,8%. В 2014 году на 100 несанкционированных операций, совершённых как на территории России, так и за её пределами, 54 приходились на операции через банкоматы и платёжные терминалы, 23 – на операции в организациях торговли и услуг, 19 – на операции, осуществлённые через сеть Интернет и с помощью абонентских устройств и 4 – на операции в пунктах выдачи наличных. В стоимостном выражении 67,4% объёма несанкционированных операций приходилось на операции, совершённые через банкоматы и платёжные терминалы, 20,2% - на операции в организациях торговли и услуг, 10,5% - на операции, осуществлённые через сеть Интернет и с помощью абонентских устройств и 1,9% - на операции в пунктах выдачи наличных. В 2014 году в кредитные организации поступило 1 233 заявления клиентов с жалобами на совершённые без их согласия операции с использованием платёжных карт в инфраструктуре, расположенной не только на территории Амурской области, но и в других регионах Российской Федерации. Сумма операций, указанная в заявлениях, составила почти 16 млн. рублей. В 2013 году от клиентов поступило 241 заявление на сумму около 5,2 млн. рублей. Немаловажную роль в снижении риска совершения несанкционированных операций должна сыграть деятельность кредитных организаций, направленная на внедрение новейших систем безопасности при совершении операций с использованием платёжных карт. Это, прежде всего, использование банкоматов, дополнительно оснащённых камерами видеонаблюдения и сигнализацией, а также оборудованных антискимминговыми устройствами. Кроме того, в целях сокращения доли несанкционированных операций кредитные организации должны активнее участвовать в проведении мероприятий по повышению финансовой грамотности населения, а также использовать различные новейшие технологии (например, 3D-Secure4), снижающие риски Под несанкционированными операциями понимаются операции, совершённые без согласия клиента (совершённые неуполномоченными лицами, в том числе в результате противоправных действий) с использованием платёжных карт, признанные таковыми кредитной организацией или судом. 4 3D-Secure – дополнительный уровень безопасности для операций в сети Интернет. К обычно предоставляемой информации добавляется дополнительный запрос на подтверждение владения картой (например, код, отправляемый СМС-сообщением). 3 7 совершения несанкционированных операций и обеспечивающие планомерный переход на эмиссию платёжных карт стандарта EMV5 с развитием соответствующей инфраструктуры. Вместе с тем, несмотря на достаточно динамичное развитие рынка платёжных карт и иных способов осуществления безналичных платежей на основе использования сети Интернет и мобильного банкинга, степень проникновения безналичных платежей в торговую розничную среду всё ещё очень низка. Число россиян, предпочитающих платить наличными, действительно снижается, но пока темпы этого снижения сложно назвать быстрыми. По последним данным Банка России 70% россиян продолжают расплачиваться наличными6. В целях сокращения оборота наличных денег Министерство финансов Российской Федерации внесло поправки в закон «О защите прав потребителей» и ст.14.8 ч.4 Кодекса об административных правонарушениях (далее – КоАП РФ). С 1 января 2015 года компании, отказывающие клиентам в приёме к оплате платёжные карты, будут наказывать7. Согласно КоАП РФ отказ принимать карты к оплате влечёт наложение административного штрафа на юридических лиц – от 30 тыс. до 50 тыс. рублей. Если же у магазина есть техническая возможность принимать карты, а продавец всё же отказывает, то на него могут наложить штраф как на должностное лицо – от 15 тыс. до 30 тыс. рублей. Основная задача этих изменений в законодательстве состоит в том, чтобы обязать торговые точки страны быть готовыми к безналичным расчётам путём приёма к оплате платёжных карт. Объём оборота наличных денег, проходящего через кассы структурных подразделений Банка России и кредитных организаций (далее – банки) Амурской области, в 2014 году по сравнению с 2013 годом увеличился на 6,1% и составил 524,7 млрд. рублей, включая поступления и выдачи наличных денег через банкоматы и платёжные терминалы кредитных организаций в размере 158,6 млрд. рублей. Общий объём поступлений в кассы банков в 2014 году составил 224,5 млрд. рублей, что на 4,5% больше, чем в 2013 году. Положительная динамика сложилась практически по всем статьям прихода. Наиболее быстрыми темпами росли поступления от продажи физическим лицам наличной иностранной валюты (на 66,1% по сравнению с 2013 годом), поступления от операций с государственными и другими ценными бумагами (на 65,3%), а также поступления от операций с недвижимостью (на 30,5%). EMV – международный стандарт, разработанный компаниями Europay, MasterCard, Visa для операций по банковским картам с чипом в целях повышения уровня безопасности финансовых операций. 5 6 В 2010 году этот показатель был равен 90,9%. Не коснулись эти изменения только субъектов предпринимательской деятельности, отнесённых к микропредприятиям. 7 8 Бо́льшую часть поступлений наличных денег в кассы банков по-прежнему составляет совокупность поступлений от продажи товаров и от реализации платных услуг (выполненных работ) - 35,3%. Значительную долю в общем объёме поступлений занимают поступления на счета по вкладам физических лиц (19,8%), которые по сравнению с 2013 годом увеличились на 4,2%, поступления на счета индивидуальных предпринимателей (14,2%) и поступления на банковские счета физических лиц (13,8%). Общий объём выдачи наличных денег из касс банков в 2014 году составил 141,6 млрд. рублей. Темп роста к 2013 году принял значение равное 104,8%, что на 0,3 п.п. больше, чем темп роста общего объёма поступлений в кассы банков. Наибольшую долю в общем объёме выдач составили выдачи со счетов по вкладам (депозитам) физических лиц (39,0%). Выдачи наличных денег с банковских счетов физических лиц увеличились по сравнению с 2013 годом на 24,5% и достигли 21,1% от общего объёма выдач наличных денег через кассы банков против 17,8% в 2013 году. Наибольший темп прироста был характерен для выдач на операции с государственными и другими ценными бумагами (110,1%), для выдач на закупку сельскохозяйственных продуктов (108,8%) и для выдач при покупке у физических лиц наличной иностранной валюты (72,9%). Сохранялись высокие темпы роста поступлений наличных денег через банкоматы и платёжные терминалы кредитных организаций, в том числе в целях оплаты товаров и услуг и для зачисления на счета физических лиц. За год их объём вырос на 26,1% и составил 33,4 млрд. рублей. В среднем на одного жителя Амурской области объём наличных денег, поступивших через банкоматы и платёжные терминалы, составил 41,2 тыс. рублей (в 2013 году – 32,7 тыс. рублей). Такой рост связан, в первую очередь, с повышением технического обеспечения банковских операций, обслуживающих денежное обращение. Объём выдач наличных денег через банкоматы при этом составил 125,2 млрд. рублей, увеличившись по сравнению с 2013 годом на 6,1%. В то же время, наряду с развитием платёжной инфраструктуры кредитных организаций, инфраструктура платёжных и банковских платёжных агентов практически не развивается. Об этом свидетельствует снижение объёма наличных денег, принятых платёжными и банковскими платёжными агентами от физических лиц в оплату товаров (работ, услуг), относительно 2013 года на 8,5% до 6 760,3 млн. рублей, что составляет 8,3% от объёма поступлений в кассы кредитных организаций от продажи товаров, реализации услуг (работ) в качестве налогов, сборов, страховых платежей (в 2013 году этот показатель составлял 9,3%). Бо́льшая часть поступлений (99,4%) наличных денег, принятых от физических лиц с использованием агентских схем, аккумулирована платёжными агентами, и лишь 9 небольшая часть (0,6%) пришлась на долю банковских платёжных агентов. При этом объём поступлений от платёжных агентов (субагентов) в 2014 году уменьшился на 8,9% и составил 6 716,4 млн. рублей. Объём поступлений от банковских платёжных агентов, банковских платёжных субагентов напротив увеличился в 2014 году в 4,4 раза и составил 43,9 млн. рублей. Таким образом, результаты анализа динамики основных факторов и тенденций развития рынка розничных платёжных услуг позволили определить дальнейшие пути его развития. В целях стимулирования развития безналичных расчётов и сокращения расчётов наличными деньгами (например, при оплате налогов, сборов и страховых взносов, штрафов, таможенных платежей, страховых премий и других видов обязательных платежей) необходимо популяризировать среди населения и хозяйствующих субъектов такую форму безналичных расчётов, как перевод денежных средств по требованию получателя средств (прямое дебетование). При этом процесс перевода ряда обязательных платежей из наличного в безналичный сегмент должен сопровождаться большой просветительской работой по повышению финансовой грамотности населения с целью формирования у потребителя привычки использования в повседневной жизни современных платёжных инструментов и средств платежа. Для формирования современной розничной инфраструктуры и достижения высокого уровня качества финансовых услуг, глубокого проникновения безналичных расчётов в повседневную жизнь, необходима консолидация усилий органов власти и банковского сообщества. Кроме того необходимо активизировать усилия участников рынка по обеспечению надёжности и безопасности совершения безналичных розничных платежей и расширению платёжной инфраструктуры. Отделение по Амурской области Дальневосточного главного управления Центрального банка Российской Федерации