Тусупов А.М., ИНВЕСТИЦИОННАЯ СФЕРА В КАЗАХСТАНЕ: СОВРЕМЕННЫЕ ТЕНДЕНЦИИ И ПРОБЛЕМЫ РАЗВИТИЯ

advertisement

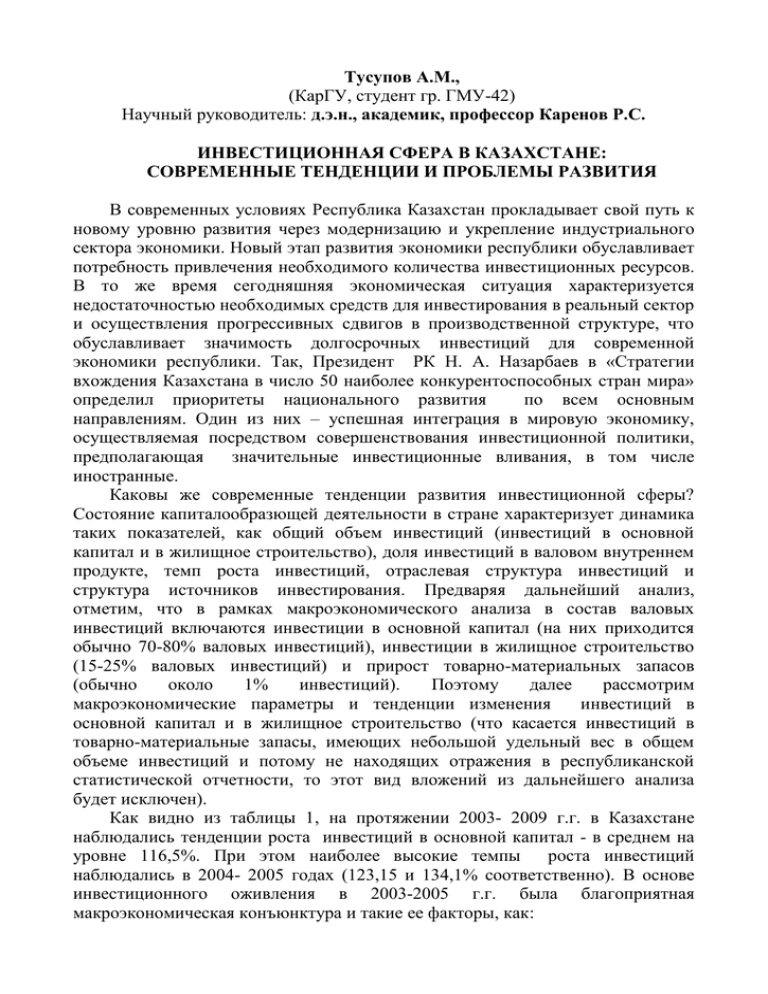

Тусупов А.М., (КарГУ, студент гр. ГМУ-42) Научный руководитель: д.э.н., академик, профессор Каренов Р.С. ИНВЕСТИЦИОННАЯ СФЕРА В КАЗАХСТАНЕ: СОВРЕМЕННЫЕ ТЕНДЕНЦИИ И ПРОБЛЕМЫ РАЗВИТИЯ В современных условиях Республика Казахстан прокладывает свой путь к новому уровню развития через модернизацию и укрепление индустриального сектора экономики. Новый этап развития экономики республики обуславливает потребность привлечения необходимого количества инвестиционных ресурсов. В то же время сегодняшняя экономическая ситуация характеризуется недостаточностью необходимых средств для инвестирования в реальный сектор и осуществления прогрессивных сдвигов в производственной структуре, что обуславливает значимость долгосрочных инвестиций для современной экономики республики. Так, Президент РК Н. А. Назарбаев в «Стратегии вхождения Казахстана в число 50 наиболее конкурентоспособных стран мира» определил приоритеты национального развития по всем основным направлениям. Один из них – успешная интеграция в мировую экономику, осуществляемая посредством совершенствования инвестиционной политики, предполагающая значительные инвестиционные вливания, в том числе иностранные. Каковы же современные тенденции развития инвестиционной сферы? Состояние капиталообразющей деятельности в стране характеризует динамика таких показателей, как общий объем инвестиций (инвестиций в основной капитал и в жилищное строительство), доля инвестиций в валовом внутреннем продукте, темп роста инвестиций, отраслевая структура инвестиций и структура источников инвестирования. Предваряя дальнейший анализ, отметим, что в рамках макроэкономического анализа в состав валовых инвестиций включаются инвестиции в основной капитал (на них приходится обычно 70-80% валовых инвестиций), инвестиции в жилищное строительство (15-25% валовых инвестиций) и прирост товарно-материальных запасов (обычно около 1% инвестиций). Поэтому далее рассмотрим макроэкономические параметры и тенденции изменения инвестиций в основной капитал и в жилищное строительство (что касается инвестиций в товарно-материальные запасы, имеющих небольшой удельный вес в общем объеме инвестиций и потому не находящих отражения в республиканской статистической отчетности, то этот вид вложений из дальнейшего анализа будет исключен). Как видно из таблицы 1, на протяжении 2003- 2009 г.г. в Казахстане наблюдались тенденции роста инвестиций в основной капитал - в среднем на уровне 116,5%. При этом наиболее высокие темпы роста инвестиций наблюдались в 2004- 2005 годах (123,15 и 134,1% соответственно). В основе инвестиционного оживления в 2003-2005 г.г. была благоприятная макроэкономическая конъюнктура и такие ее факторы, как: рост рентабельности казахстанского экспорта за счет благоприятной конъюнктуры на мировых сырьевых рынках и снижения рублевых издержек; снижение инфляции и постепенное снижение ставки рефинансирования, благоприятные изменения процентных ставок на кредитном рынке; увеличение внутренних инвестиционных возможностей страны за счет улучшение финансового состояния предприятий и роста их доходов; перелом негативной тенденции сокращения реальных доходов населения, рост совокупного спроса; увеличение налоговых поступлений в бюджет. Таблица 1. - Динамика инвестиций в основной капитал и инвестиций в жилищное строительство в 2003-2009 г.г. Годы 2003 2004 2005 2006 2007 2008 2009 Инвестиции в основной капитал Сумма, млрд. тенге 1327864 1703684 2420976 2824523 3392122 4210878 4546927 Темп роста, в % к предыдущему году 116,6 123,1 134,1 111,1 113,5 114,8 108,0 Инвестиции в жилищное строительство Сумма, Темп роста, в % к млрд. тенге предыдущему году 59524 158,9 130495 210,2 254287 185,9 368354 138,2 490375 126,2 468039 88,8 290430 58,9 Примечание: Составлено автором по данным Агентства Республики Казахстан по статистике. Вместе с тем наметившиеся в экономике позитивные тенденции не приобрели устойчивого характера. Инвестиционное оживление характеризуется нестабильным характером, поскольку потенциал благоприятного воздействия перечисленных выше факторов в значительной мере исчерпан. В 2009 году активность в инвестиционной сфере начала замедляться и темп роста инвестиции в основной капитал снизился до 108,0%, что является отражением последствий общего экономического спада, вызванного системным кризисом мировой экономики. Что касается такой важнейшей составляющей валовых инвестиций как инвестиции в жилищное строительство, то как видно из таблицы 1, с 2003 г. по 2005 г. темп их роста был рекордно максимален (в 2003 году темп роста инвестиций в жилищное строительство составил 158,9%; в 2004 году – 210,2%; в 2005 году – 185,9% ). Следуя теориям строительных циклов и структурных кризисов, данный подъем в строительной сфере в рассматриваемый период следует рассматривать как триггер (пусковой механизм) последующего кризиса в строительной отрасли, вызванного инвестиционным перегревом в этой сфере. Поэтому не случайно то, что с 2006 года темп роста инвестиций в жилищное строительство стал падать: в 2006 году – до 138,2%; в 2007 году – до 126,2%. Боле того, в 2008 г. и в 2009 г. темп прироста инвестиций в жилищное строительство стал отрицательным. Так, в 2008 году объем инвестиций в жилищное строительство уменьшился по сравнению с 2007 годом на 11,8%; а в 2009 году – их спад составил 41,1%. Данная ситуация явилась следствием общего экономического кризиса, в том числе вызванного инвестиционным перегревом в сфере строительства. В целом, неустойчивость наметившихся позитивных сдвигов в инвестиционной сфере связана с тем, что фундаментальные причины экономической нестабильности не устранены. В числе этих причин: структурные перекосы в экономике, низкая конкурентоспособность отечественных товаров, высокая степень износа активной части основных фондов, нестабильное финансовое состояние предприятий, низкий уровень платежеспособного инвестиционного спроса, неэффективность механизма капитализации сбережений. Государственная инвестиционная политика должна быть нацелена на создание благоприятного инвестиционного климата в стране, на стимулирование привлечения частного капитала как национального, так и иностранного, а так же поиск новых форм совместного (частного и государственного) инвестирования в перспективные проекты. Одним из основных направления инвестиционной политики является дальнейшее стимулирование притока прямых иностранных инвестиций в экономику. В настоящее время государственная политика в сфере привлечения иностранных инвестиций определяется Стратегией индустриальноинновационного развития на 2003-2015 годы и приоритетными задачами, поставленными в соответствии с данным документом перед государственными органами республики. Согласно данной стратегии предполагаемые объемы непосредственных затрат инвестиционного характера на реализацию Стратегии составят 1,2 млрд. долл. США в год. Следует отметить, что Казахстан сегодня занимает лидирующее положение по объему привлекаемых иностранных инвестиций на душу населения среди стран СНГ. Инвестиционный климат страны отличается одними из лучших условий для ведения бизнеса. Наша республика первая среди стран СНГ получила рейтинги инвестиционного класса от международных рейтинговых агентств Moody's (в 2002 году), Standard&Poor's и Fitch (в 2004 году). Казахстан включен в список 25 наиболее инвестиционнопривлекательных стран согласно рейтингу международно-признанной консалтинговой компании AT Kearney. О благоприятном инвестиционном климате и имидже нашей страны свидетельствует объем привлеченных в казахстанскую экономику инвестиций. Как видно из рисунка 1, составленного по данным Национального Банка Республики Казахстан за период с 1993 года по 2008 год в казахстанскую экономику привлечено около 105,3 млрд. долл. США прямых иностранных инвестиций (далее – ПИИ) По данным Национального Банка РК приток иностранных прямых инвестиций в Казахстан в 2009 году составил по предварительным данным 15,8 миллиардов долларов, снизившись на 19,8% по сравнению с 2008 годом. Сокращение прямых инвестиций в Казахстан на 3,9 миллиарда долларов по сравнению с 2008 годом обусловлено снижением поступлений по акционерному капиталу, тогда как реинвестированная прибыль и другой капитал (входящий в состав межфирменной задолженности) показывают устойчивую тенденцию к росту. Динамика валового притока прямых иностранных инвестиций по годам (в млрд. долл.) 25000 18453 20000 19809 15887 15000 10437 8317 10000 5000 2781 1271 660 984 1674 2107 1233 1852 6619 4557 4106 4625 0 1993 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 Рисунок 1 Примечание: Составлено автором по данным Агентства Республики Казахстан по статистике. В структуре валового притока иностранных прямых инвестиций по странам в отчетном периоде доминировали Нидерланды (22,0% от валовых поступлений ПИИ), США (10,4%), Великобритания (9,1%), Франция (6,1%), Каймановы острова (Британские) – 4,9%, и Канада (4,8%). Для дальнейшего стимулирования притока иностранных инвестиций и финансового контроля за их использованием необходимо совершенствовать действенность механизма государственного регулирования процесса привлечения внешней помощи, включающего организационную структуру управления иностранными инвестициями и широкий арсенал правовых и экономических средств; совершенствовать систему страхования и перестрахования рисков. Необходимо упростить формальности, разрешающие иностранным компаниям заниматься производственной деятельностью и реинвестировать свои доходы. Одновременно следовало бы усилить стимулы по вывозу доходов иностранных компаний не в иностранной валюте, а в виде продукции, производимой ими на экспорт. Огромное значение для Казахстана имеют и внутренние инвестиций. Во внутренний инвестиционный потенциал страны можно включить средства из Национального фонда (26 млрд.долл.США), средства из Пенсионных Фондов (около 11 млрд.долл.США), а также суммы накоплений населения, иначе именуемые как «подматрасные накопления» (порядка 15 млрд.долл.США). Только названные выше источники фондирования составляют более 50 миллиардов долларов денежных резервов, которые при целенаправленной и согласованной работе государства и банков можно в сжатые сроки (в течение одного года) вовлечь в инвестиционный оборот. Важно понять и ответить на вопрос: "Куда следует направить эти 50 миллиардов долларов? ". Ответ прост в понимании, но труден в реализации – необходимо создать национальные импортозамещающие предприятия в пищевой промышленности, нефтехимии, машиностроении, фармацевтике, легкой промышленности и электроэнергетике. Кроме того, существует целый ряд потребностей в других отраслях экономики, например, в электроэнергетике. По оценкам, только внутренние потребности в энергетических мощностях до 2030 года возрастут более чем на 225% до 173 миллиардов кВт/ч. Однако, инвестиции при существующих ценах и тарифах на электроэнергию и топливо для ее производства показывают, что срок их окупаемости может составлять 25-30 лет. Без срочной корректировки подходов к тарифообразованию мы никогда не сможем обеспечить опережающее развитие этой основополагающей отрасли. Инвестиции только в развитие электроэнергетики оцениваются в размере более 23 миллиардов долларов США. В целом, нынешний инвестиционный кризис в РК возник, во-первых, из-за наложения мирового экономического кризиса и структурных сдвигов, усложненных дальнейшими рыночными преобразованиями и ускоренной модернизацией экономики. Кроме того, из-за низкого уровня накопления и объемов сбережения инвестиционная сфера РК испытала сильное воздействие мирового экономического кризиса и общего системного спада. В ситуации продолжающегося кризиса, дестабилизации экономики, воздействие государства на инвестиционный процесс приобретает особое значение, так как оживление инвестиционной деятельности - одно из условий выхода РК из экономического кризиса и создания предпосылок для устойчивого развития. Таким образом, без обеспечения действенного механизма государственного регулирования сферы капиталообразования, без формирования приоритетов национальной инвестиционной политики и стратегии, эффективное развитие инвестиционной деятельности на микро- и макроуровнях невозможно. Активизация государственной инвестиционной политики, связанная с усилением поддержки приоритетных направлений экономического развития и создание институционально-правовой и экономической среды, стимулирующей инвестиции в реальный сектор, является основополагающим условием восстановления казахстанской экономики и выхода на посткризисную траекторию устойчивого сбалансированного роста. Эффективная инвестиционная политика должна быть гибкой, прагматичной, адекватной внутренним и внешним экономическим реалиям. Литература: 1. Назарбаев Н.А. Стратегия вхождения Казахстана в число 50 наиболее конкурентоспособных стран мира. 2. Инвестиционная деятельность в Республике Казахстан /Статистический сборник Агентства РК по статистике. - Астана, 2009. - //www.state.gov.kz