Мировой рынок сахара Рынок сахара стран СНГ в 2014/15 год

advertisement

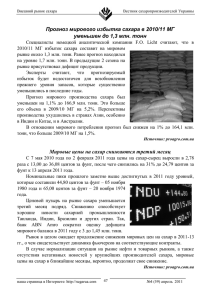

Внешний рынок сахара Вестник сахарников Украины Мировой рынок сахара Рынок сахара стран СНГ в 2014/15 год Коротынский Александр – главный специалист сектора организационного обеспечения НАСУ «Укрцукор» Рынок сахара в 2015 году непосредственно зависит от курсов национальных валют. К такому выводу пришли участники конференции «Рынок сахара стран СНГ в 2015 году». По мнению главы Евразийской сахарной ассоциации и участника конференции Андрея Бодина, страны СНГ в 2015 году снизят производство свекловичного сахара почти на 10,8% - до 6,6 млн. тонн с 7,4 млн. тонн в 2014 г., импорт сахара-сырца сократится до 1,9 млн. тонн с 2,2 млн. тонн в 2014 г., белого сахара - до 300 тыс. тонн с 380 тыс. тонн соответственно в связи со снижением потребления сахара. Прогноз потребления на 2015 год составляет 8,8 млн. тонн, что на 2,5% меньше, чем в 2014 году. А.Бодин считает, что причиной снижения производства сахара, его потребление, а также роста себестоимости является девальвация национальных валют, которая затронула все стран СНГ. В 2014 году евро относительно доллара девальвировал на 13,1%, румынский лей - на 13,6%, молдавский лей - на 19,6%, польский злотый – на 17,5%, венгерский форинт – на 19,9%, белорусский рубль – на 15,4%, казахский тенге – на 18,7%, армянский драм – на 17,6%, киргизский сом - на 19,4%, узбекский сом – на 10% и т.д. В то же время, в 2014 г. более значительно относительно доллара девальвировались украинская гривна – на 92% и российский рубль – на 72,5%. График 1 Цена сахара на сахарных заводах стран СНГ в феврале 2015 г., долл./т Данные графика 1 демонстрируют цены, по которым отпускали в феврале свою продукцию для внутреннего рынка сахарные заводы ряда стран СНГ. Анализ показал (цена с НДС), что лидерство по высокой цене в феврале сохранилось за Казахстаном – 689 долл. за тонну. В России средний уровень заводской цены составил 659 долл. за тонну. Сахар белорусских производителей в феврале 2015 года продавался по более низкой цене – 551 долл. за тонну. Молдавские сахаровары продавали свою продукцию наша страница в Интернете: http://sugarua.com 18 № 3 (106) март 2015 Внешний рынок сахара Вестник сахарников Украины в среднем по 479 долл. за тонну. В Украине среднемесячный уровень заводских цен составил соответственно 390 долл./т, что является наименьшей ценой среди сахарных заводов стран СНГ. Мониторинг отпускных экспортных цен (без НДС) показывает (граф. 1), что уровень заводских цен в России и Казахстане (599 долл./т и 615 долл./т соответственно) отличается менее существенно. Цены у белорусских сахароваров были дешевле на 98-114 долл. В Молдове продукцию в январе реализовывали в среднем по $444 за тонну. В Украине сложилась наименьшая цена – 325 долл. за тонну. Данный уровень снизился относительно февральских цен на белый сахар на торгах Лондонской биржи. Основной причиной снижения цен в долларах США стало укрепление американской денежной единицы относительно национальных валют стран СНГ. В Молдове девальвация национальной денежной единицы вызвала массовые подорожания. По данным Национального бюро статистики, с начала года цены выросли в среднем на восемь процентов. Анализируя рынок сахара в феврале 2015 г. (табл. 1) относительно цены января 2015 г. в молдавских леях видно, что у производителей цена на сахар повысилась на 14,7%. В оптовой торговле повышения составило 9,3%. В розничной сети сахар подорожал в среднем на 6,9%. Цена сахара в долларовом эквиваленте в феврале изменилась менее существенно через ослабление национальной валюты. Всего на 1,3% повысился средний уровень заводских цен. Несмотря на зафиксированный рост цен на внутреннем рынке, обесценивание лея в феврале привело к тому, что цены в долларах оказались ниже уровня в прошлом месяце. В оптовой торговле сахар подешевел на 3,4%, в розничной торговле зафиксировано снижения цены на 5,6%. Заводские цены февраля 2015 г. в сравнении с аналогичным периодом в прошлом году указывают на то, что в этом году сахар продавался дешевле. В национальной валюте снижения составило на сахарных заводах 4,8%, в оптовой торговле 11,0%, а в розничной торговле – 13,2%. Таблица 1 Динамика средних цен на сахар в Молдове в феврале 2013-2015 гг. Февраль Февраль Январь Февраль 2013 2014 2015 2015 Сахароза лей/1 кг вод $/т лей/1 кг Оптовая $/т лей/1 кг Розничная $/т 11,0 910 11,38 942 12,48 1026 9,4 697 10,15 753 11,65 864 7,8 473 8,26 501 9,46 574 8,95 479 9,03 484 10,11 542 % изменения относительно: января 2015 февраля 2014 ▲14,7 ▲1,3 ▲9,3 ▼3,4 ▲6,9 ▼5,6 ▼4,8 ▼31,3 ▼11,0 ▼35,7 ▼13,2 ▼37,3 Через девальвацию молдавского лея цена сахара в долларовом эквиваленте в феврале 2015 г. снизилась во всех формах торговли относительно аналогичного периода в прошлом году. Снижение составило: ▼31,3% на сахарных заводах, ▼35,7% в опте и ▼37,3% в розничной сети (табл. 1). наша страница в Интернете: http://sugarua.com 19 № 3 (106) март 2015 Внешний рынок сахара Вестник сахарников Украины В 2014 году в Молдове произведено 180 тыс. т сахара, запасы сахара на начало 2014/15 гг. составили 140 тыс. т. Импорт белого сахара – 6,7 тыс. т, в основном из Беларуси. Экспорт составил 80 тыс. т в Казахстан, Россию, Европейский Союз и Кыргызстан. Азербайджан в 2014 году выработал свекловичного сахара в размере 30 тыс. т, производство сахара из сырца составило 350 тыс. т. В 2014 г. страна экспортировала в Среднюю Азию и Грузию сахар в размере 155 тыс. т, при потреблении 225 тыс. т на год. Армения выработала сахара из сырца 80 тыс. т в 2014 г., при потреблении 80 тыс. т на год. В Казахстане в 2014 году произведено 1 тыс. т свекловичного сахара. Сахара из сырца произведено 425 тыс. т, при потреблении 420 тыс. т на год. Импорт белого сахара составил около 110 тыс. т из стран Европейского Союза, Беларуси и России. В 2014 году в Узбекистане произведено сахара из сырца 550 тыс. т, при потреблении 530-550 тыс. т на год. Импорт в 2014 г. составил меньше 10 тыс. т из стран Европейского Союза, Беларуси и Казахстану. Кыргызстан выработал в 2014 г. свекловичного сахара в размере 20 тыс. т, при потреблении 100 тыс. т на год. Импорт составил 72 тыс. т из Молдовы, Украины, Азербайджана, Беларуси и Европейского Союза. Экс-министр сельского хозяйства Кыргызстана Торогул Беков сообщил, что на сегодняшний день в стране производится только 15% сахара от необходимого количества для продовольственной безопасности. Однако было время, когда в стране перерабатывали такое количество сахарной свеклы, которая не только обеспечивали внутренние нужды страны, но и продавали этот товар за границу. При этом, ежегодно Кыргызстан импортирует из Беларуси сахар на сумму почти 900 млн. долл., поддерживая тем самым иностранных производителей, а местные заводы тем временем находятся в катастрофическом упадке. Торогул Беков подчеркнул, что, если бы отечественная власть уделяли сахарной отрасли больше внимания, то Кыргызстан не только избавился от импортной зависимости, но и смог бы наладить экспорт. Таджикистан является 100% нетто-импортером. В 2014 г. импорт составил 120 тыс. т, при потреблении 100 тыс. т на год. Сахар поставляет Пакистан, Индия, Беларусь. Туркменистан выработал в 2014 г. 35 тыс. т свекловичного сахара. Импорт составил 55 тыс. т из стран Европейского Союза, Пакистану, Индии, Украины, Ирана, ОАИ, России и Азербайджана, при потреблении 85 тыс. т на год. В 2014 г. производство свекловичного сахара в Беларуси составило 546 тыс. т, при общем потреблении 370 тыс. т на год. Производство сахара из сырца – 225 тыс. т. Импорт белого сахара в Беларусь – 2 тыс. т. Экспорт пришелся на страны России, Казахстану, Таджикистану, Узбекистану, Кыргызстана и Молдовы в размере 400 тыс. т. По производительности Беларусь имеет наиболее эффективные сахарные заводы в СНГ. Аграриями Украины в 2014 году было достигнуто значительное увеличение урожая сахарной свеклы. Николай Ярчук, глава правления Национальной ассоциации сахаропроизводителей «Укрцукор», сообщил, что урожайность стала за последние 20 лет самой большой и составила 470 ц/га. На заводы, которые выработают сахар, для переработки было доставлено 15,1 млн. тонн сахарной свеклы, из которых при сахаристости 17,05% переработали 14,8 млн. тонн сахарного сырья и изготовили 2,1 млн. тонн сахара. Переработкой сахарной свеклы занимались 48 сахарных заводов. наша страница в Интернете: http://sugarua.com 20 № 3 (106) март 2015 Внешний рынок сахара Вестник сахарников Украины Экспорт сахара составил 6,2 тыс. т в страны Европейского Союза, Грузии, Казахстану, Кыргызстана, Молдовы и Туркменистана. По оперативным данным Министерства экономического развития и торговли на протяжении февраля 2015 г. в Украине повысился уровень потребительских цен на все товары. В частности, потребительские цены на сахар возросли на 20%, на топливо — на 18%. Россия. В 2014 году состоялось незначительное снижение производства свекловичного сахара до 4,4 млн. т с импортом 250 тыс. т из Беларуси и потреблением – 5,4 млн. т на год. Производство сахара из сырца составило 550 тыс. т. Согласно прогнозам Минсельхоза России на 2015 г. производство сахарной свеклы составит более 37 млн. тонн, производство сахара из сахарной свеклы за сезон будет на уровне 4,6 млн. тонн, выход сахара будет представлять – 12,9%, мощности заводов по переработке сократятся относительно 2014 г. и составят 35,8 млн. тонн за сезон. По мнению П.Чекмарева, директора Департамента растениеводства, химизации и защиты растений, потребление сахара снижается через рост употребления сахарных заменителей, но для производителей сахарной свеклы и заводов кризис является выгодным, поскольку цена на сахар растет. Некоторые заводы окажутся неконкурентными, однако повышение эффективности может компенсировать этот фактор. В целому по странам СНГ Андрей Бодин прогнозирует, что посевы сахарной свеклы в 2015 году сократятся на 10%. В Молдове сокращение площади составит 26%, в Украине - 20%, в России - 7,5%, у Беларуси - 4,7%, в то же время в Казахстане площади могут расшириться больше чем в 2 раза (табл. 2). Таблица 2 Прогноз посевных площадей на 2015 год в странах СНГ Страны СНГ 2014 г., тыс. га 2015 г., тыс. га Изменение, % Азербайджан 5,5 5 - 10% Беларусь 105 100 - 4,7% Казахстан 4,9 10 + 104% Кыргызстан 7,5 9 + 20% Молдова 27 20 - 26% Россия 919 850 - 7,5% Туркменистан 3 18 + 500% Украина 336 270 - 20% Общие затраты аграриев на посевную с поправкой на девальвацию составят 77142 млрд. грн. Смета выросла вслед за курсом, хотя фактические затраты остались на уровне прошлогодних. Президент Украинской аграрной конфедерации Леонид Козаченко считает, что даже тем компаниям, которые имеют необходимые средства, обеспеченность материально-техническими ресурсами не гарантирована. Поставки минеральных удобрений, семена, средств защиты растений и топлива, значительная часть которых завозится из-за границы, усложняются не только их ценой, но и трудностями с покупкой валюты импортерами. Через это много аграрных компаний сокращают посевы сахарной свеклы или даже сокращают их к нулю. Среди причин значительное производство сахара в прошлом сезоне, сокращение рынка потребления и низкие цены на продукцию. наша страница в Интернете: http://sugarua.com 21 № 3 (106) март 2015 Внешний рынок сахара Вестник сахарников Украины Например, глава правления украинского агрохолдинга «Сварог Вест Групп» Андрей Гордийчук также подтвердил планы его компании относительно сокращения площадей посевов сахарной свеклы на 2015 год. В сравнении с прошлым сезоном ценовая конъюнктура рынка удобрений существенно ухудшилась. Например, основной вид удобрений – аммиачная селитра – за это время подорожала с 3400 до 11 800 грн./т. «В этом году аграрии тратят намного меньше химии на 1 га угодий», – констатирует Дмитрий Гордийчук, главный аналитик информационной компании «Инфоиндустрия». Согласно данным Гордийчука, вопрос обеспеченности украинских аграриев удобрениями решен сегодня на 80-85%. «В прошлом году аграрии использовали 1,45 млн. тонн аммиачной селитры и реальная потребность на уровне 2 млн. тонн была закрыта на 72%. Это привело к росту потребления карбамида и известковой селитры, которые компенсировали недобор – объемы их закупок возросли вдвое (до 950 и 400 тыс. тонн соответственно), – отмечает Гордийчук. - США и Европа, где применяется больше редкого аммиака и Касу, в технологическом плане стоят на пару степеней выше нас». По его оценкам, на рынке также существенно выросшая частица китайских генериков средств защиты растений. Сейчас на них приходится 41% украинского рынка. «Через непредсказуемость валютного курса импортеры завышают свои цены в ожидании девальвации и максимально придерживают продукцию для будущей реализации», - отмечает Игорь Петрашко, заместитель генерального директора «Ukrlandfarming». Довольно напряженная ситуация сложилась и с топливом, 85% которого импортируется. Согласно мониторингу Минагропрода Украины, 3 марта средние оптовые цены на дизтопливо составили 31 358 грн./т, а на бензин – 33 165 грн./т (рост в сравнении с аналогичной датой в прошлом году на 152% и 120,4% соответственно). Импорт газа и нефти в 2014 г. в Украине сократился на 33%. Импорт газа снизился на 30% (- 8,5 млрд. м 3) через снижение потребления (- 7,6 млрд. м 3) и низкого уровня запасов (- 3,0 млрд м 3). Снижение импорта из России составило 44% (- 11,4 млрд. м 3). Импорт с ЕС вырос на 135% (+ 2,9 млрд м 3) («реверсные поставки»). Таблица 3 Структура импорта природного газа (за объемами) Страны Россия Европейский Союз 2013 г. 2014 г. 92% 74% 8% 26% Источник: Государственная служба статистики Украины Таким образом, согласно данным табл. 3 произошел сдвиг в региональной структуре импорта газа от России до ЕС, но, несмотря на изменения, Россия сохранила доминирующую роль. Импорт сырой нефти сократился на - 82%. Импорт нефтепродуктов вырос к + 11%, экспорт нефтепродуктов составил 32%. Переработка нефти в Украине снизилась приблизительно на 25%. Таблица 4 Импорт энергоносителей в 2014 г. Изменение объемов импорта нефтепродуктов в 2014 г. тыс. тонн наша страница в Интернете: http://sugarua.com 22 % № 3 (106) март 2015 Внешний рынок сахара Вестник сахарников Украины Россия - 670 - 33% Беларусь + 1114 + 48% Европейский Союз + 374 + 32% Частица в объемах импорта 2013 г. 2014 г. нефтепродуктов Россия 31% 19% Беларусь 35% 47% Европейский Союз 28% 31% Источник: Государственная служба статистики Украины График 2 Товарная структура экспорта в 2013 г. Товарная структура экспорта в 2014 г. наша страница в Интернете: http://sugarua.com 23 № 3 (106) март 2015 Внешний рынок сахара Вестник сахарников Украины Анализируя данные табл. 4, можно отметить, что, состоялось замещение импорта сырой нефти (в основном из России) импортом нефтепродуктов (в основном из Беларуси). Существенное региональное перемещение энергетического импорта от России до ЕС и Беларуси является положительным фактором для энергетической безопасности Украины. Однако восстановление импорта на определенной стадии будет иметь решающее значение для модернизации и долгосрочного экономического роста в Украине. Анализируя график 2 относительно изменения товарной структуры экспорта в 2013 и 2014 годах, видно, что состоялось смещение экспорта от товаров тяжелой промышленности в 2013 г. к продовольственным товарам в 2014 г. Учитывая уровень неопределенности относительно будущего тяжелой промышленности через военный конфликт на востоке, дальнейшее развитие сельского хозяйства и пищевой промышленности является ключевым для экономики Украины. Правительство должен учитывать эти изменения и соответственно приспосабливать торговую политику страны. Подытоживая обзор рынков сахара стран СНГ в 2014/15 гг., можно сделать вывод, производителей сахара ждут существенные изменения. Устаревшие заводы будут закрываться, однако небольшие по объему переработки, но эффективные предприятия могут успешно конкурировать. Изменения в правилах сахарной отрасли стран ЕС в 2017 году могут привести к жесткой конкуренции и излишку сахара. Итак, странам необходимо продолжать модернизировать заводы, вводить современные энергосберегающие технологии, которые будет содействовать повышению качества продукции и ее конкурентоспособности на внешних рынках, работать над снижением себестоимости, совершенствовать законодательную и нормативно-правовую базу государственного регулирования производства и реализации сахара, вводить действенное льготное кредитование производителей и переработчиков сахарной свеклы, развивать логистику. Проведение упомянутых мер помогут повысить эффективность функционирования сахарной области и дадут постоянный путь развития. наша страница в Интернете: http://sugarua.com 24 № 3 (106) март 2015