Модель обоснования рисковой надбавки к дисконтной ставке

advertisement

Экономика и финансы

Вестник Нижегородского

университета

Н.И. Лобачевского,

2007, № 2, с. 230–234

Е.Ю. Трифонова,

Е.А. им.

Косовских,

А.А. Косовских

230

МОДЕЛЬ ОБОСНОВАНИЯ РИСКОВОЙ НАДБАВКИ К ДИСКОНТНОЙ

СТАВКЕ ДЛЯ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ

2007 г.

Е.Ю. Трифонова 1, Е.А. Косовских 1, А.А. Косовских 2

1

Нижегородский госуниверситет им. Н.И. Лобачевского

2

ЗАО РСП «Волга-К»

vestnik_nngu@mail.ru

Поступила в редакцию 21.02.2007

Предложена модель оценки рисковой составляющей дисконтной ставки для инвестиционных

проектов в отраслях локальных естественных монополий, основанная на формуле нечеткоинтегральной свертки по Сугено.

В практике инвестиционных расчетов учет

риска принято отражать с помощью введения

поправки на риск в чистые денежные потоки,

генерируемые проектом, и (или) в расчет ставки

дисконта.

Для инвестиционных объектов локальных

естественных монополий в соответствии с

принципом гарантированного сбыта (при

обеспечении 100%-ной оплаты их услуг

потребителями), характерна достаточно высокая

относительная стабильность денежных потоков.

Поэтому, думается, что правомерным будет

перенесение «центра тяжести» в анализе и

практической оценке риска инвестиционных

проектов на обоснованность и надежность

расчета дисконтной ставки, которая по своему

смыслу является субъективно устанавливаемым

параметром проекта, фокусирующим в себе

значительную долю неопределенности, которую

специалисты-практики интуитивно ассоциируют

с интегральным действием факторов риска,

сугубо индивидуальным для конкретного

проекта и инвестора.

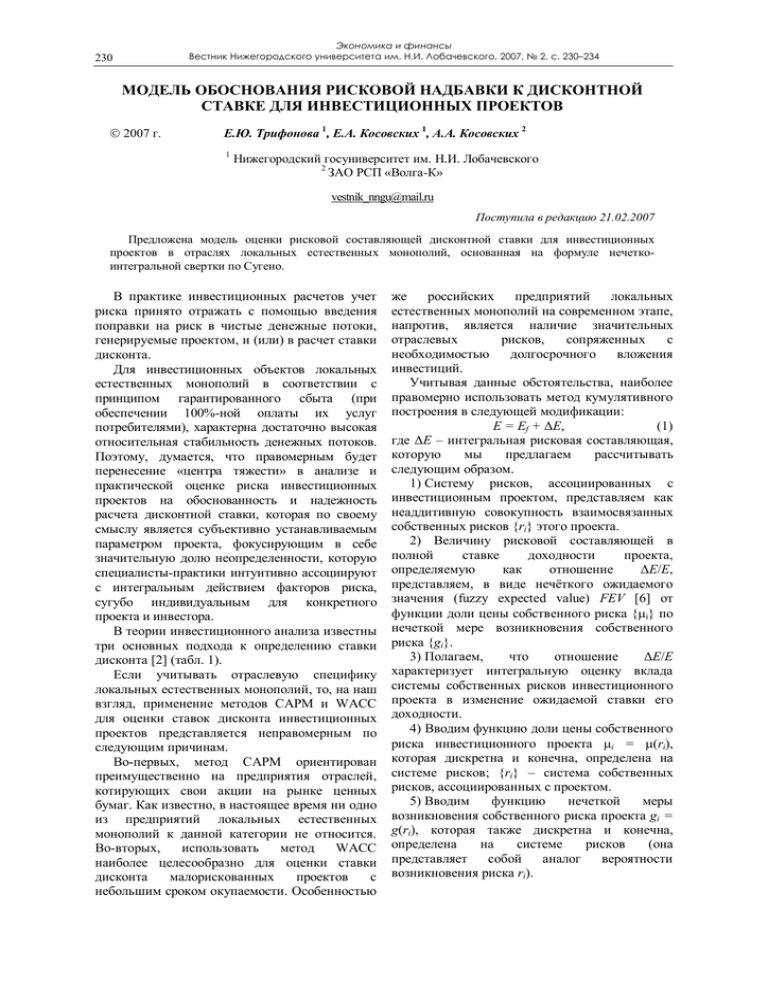

В теории инвестиционного анализа известны

три основных подхода к определению ставки

дисконта [2] (табл. 1).

Если учитывать отраслевую специфику

локальных естественных монополий, то, на наш

взгляд, применение методов САРМ и WACC

для оценки ставок дисконта инвестиционных

проектов представляется неправомерным по

следующим причинам.

Во-первых, метод САРМ ориентирован

преимущественно на предприятия отраслей,

котирующих свои акции на рынке ценных

бумаг. Как известно, в настоящее время ни одно

из предприятий локальных естественных

монополий к данной категории не относится.

Во-вторых,

использовать

метод

WACC

наиболее целесообразно для оценки ставки

дисконта

малорискованных

проектов

с

небольшим сроком окупаемости. Особенностью

же

российских

предприятий

локальных

естественных монополий на современном этапе,

напротив, является наличие значительных

отраслевых

рисков,

сопряженных

с

необходимостью

долгосрочного

вложения

инвестиций.

Учитывая данные обстоятельства, наиболее

правомерно использовать метод кумулятивного

построения в следующей модификации:

Е = Еf + ΔE,

(1)

где ΔE – интегральная рисковая составляющая,

которую

мы

предлагаем

рассчитывать

следующим образом.

1) Систему рисков, ассоциированных с

инвестиционным проектом, представляем как

неаддитивную совокупность взаимосвязанных

собственных рисков {ri} этого проекта.

2) Величину рисковой составляющей в

полной

ставке

доходности

проекта,

определяемую

как

отношение

ΔЕ/Е,

представляем, в виде нечёткого ожидаемого

значения (fuzzy expected value) FEV [6] от

функции доли цены собственного риска {µi} по

нечеткой мере возникновения собственного

риска {gi}.

3) Полагаем,

что

отношение

ΔЕ/Е

характеризует интегральную оценку вклада

системы собственных рисков инвестиционного

проекта в изменение ожидаемой ставки его

доходности.

4) Вводим функцию доли цены собственного

риска инвестиционного проекта µi = µ(ri),

которая дискретна и конечна, определена на

системе рисков; {ri} – система собственных

рисков, ассоциированных с проектом.

5) Вводим

функцию

нечеткой

меры

возникновения собственного риска проекта gi =

g(ri), которая также дискретна и конечна,

определена

на

системе

рисков

(она

представляет

собой

аналог

вероятности

возникновения риска ri).

Модель обоснования рисковой надбавки к дисконтной ставке для инвестиционных проектов

6) Значения функции µi = µ(ri) определяются

с

помощью

процедуры

сравнительного

шкалирования по Саати [4] с дополнительным

согласованием мнений экспертов:

aij = µi/µj; aij = (aji)-1 ,

(2)

231

собственный риск с наибольшим значением µi;

в качестве R2 – собственный риск, с несколько

меньшим значением; в качестве R3 –

совокупность оставшихся собственных рисков.

Обозначаем:

Таблица 1

Характеристика основных подходов к определению ставки дисконта

Наименование метода

Метод оценки доходности

активов

(Capital

Asset

Pricing Model; – CAPM)

Метод

оценки

средневзвешенной

стоимости

капитала

(Weighed Average Cost of

Capital – WACC)

Метод

кумулятивного

построения

Формула для расчета

ставки дисконта

Е = Еf + (Em – Ef)∙β ,

где Еf – доходность

безрисковых активов; Em –

среднерыночная

норма

прибыли

на

уже

вложенный

(присутствующий

на

рынке) капитал; β –

коэффициент

систематического риска

инвестиций

WACC =

∑

Ei∙δi ,

i

где Ei – стоимость i-го

источника капитала; δi –

доля i-го источника в

общем

привлеченном

капитале

Е = Еf + Eинфл + ΔE,

где Eинфл – уровень

инфляции; ΔE – страховая

премия

за

риски,

оказывающие влияние на

доходность проекта

где aij определяются по шкале Саати [1, 3].

Оценка дискретной функции µi = µ(ri)

представляет собой совокупность координат

ортонормированного собственного вектора

матрицы ||A||, соответствующего собственному

числу σamax; эта оценка ищется как

нетривиальное решение системы линейных

уравнений:

a

A × µ = σ max

×µ ,

(3)

N

удовлетворяющее условию: ∑ µi = 1 .

i =1

7) Для оценки дискретной функции нечеткой

меры возникновения собственного риска:

gi = g(ri) используется следующий алгоритм.

На первом шаге множество собственных

рисков проекта R разбивается на три

непересекающихся подмножества: R1, R2, R3,

таких, что:

Ri ∩ R j = ∅; U Ri = R; Ri ≠ R j ;

i

(4)

i ≠ j; i, j = 1...3.

Разбиение

целесообразно

выполнить

следующим образом: выделяем в качестве R1

Комментарий

Основан на теоретической модели, разработанной

У. Шарпом [5] для принятия инвестиционных

решений в условиях альтернативного выбора с

учетом риска и доходности финансовых активов

Основан

на

вычислении

средневзвешенной

стоимости капитала, который использует фирма –

объект инвестиций для финансирования своей

деятельности [3]

В качестве основы дисконта берется доходность

безрисковых вложений, затем к этой величине

добавляются субъективно назначаемые экспертами

оценки всех видов рисков, ассоциируемых с данным

инвестиционным проектом (так называемые

«страховые премии» за риск), а также очень часто и

g1 = g(R1) – оценка нечеткой меры

возникновения риска R1;

g2 = g(R2) – оценка нечеткой меры

возникновения риска R2;

g3 = g(R3) – оценка нечеткой меры

возникновения риска R3;

G23 = g( R2 ∪ R3 ) – оценка нечеткой меры

возникновения рисков R2 и R3;

G13 = g( R1 ∪ R3 ) – оценка нечеткой меры

возникновения рисков R1 и R3.

Используя правила нормировки нечетких

мер по Сугено [1], запишем:

g1 + G23 +λg×g1×G23 = 1,

(5)

g2 + G13 +λg×g2×G13 = 1.

(6)

Для нахождения g1, g2, g3, λg на первом шаге

алгоритма идентификации нечетких мер

используем экспертные оценки попарных

сравнений, построенные в соответствии со

шкалой Саати:

g

g

g

ω1 = 1 ; ω2 = 2 ; ω3 = 1

G23

G13

g2

Е.Ю. Трифонова, Е.А. Косовских, А.А. Косовских

232

1

1

ω3

G = 1

ω

11

ω2 ×ω 3

ω3

ω1

1

ω1 × ω3

1

ω1 × ω3

1

ω2

1

ω1 × ω3

ω2

ω2 × ω3

ω2

ω2 . (7)

ω1 × ω3

1

Построение матрицы ||G|| аналогично

построению матрицы ||A||.

В итоге, для определения g1, g2, и λg из

правил нормировки получаем замкнутую

систему уравнений:

λg ⋅ g12 + g1 × (1 + ω1 ) − ω1 = 0

λg ⋅ g 22 + g 2 × (1 + ω2 ) − ω2 = 0

g1 = ω3 × g1

{g , g } ∈ [0;1]; λ ∈ [ −1;+∞[ ,

g

1 2

(8)

решая которую, находим:

ω32 ⋅ ω2 − ω1

,

g1 =

ω3 ⋅ (ω2 + 1) − (ω1 + 1)

ω32 ⋅ ω2 − ω1

,

( 9)

g2 = 2

ω3 ⋅ (ω2 + 1) − ω3 ⋅ (ω1 + 1)

ω ⋅ ξ 2 − ξ ⋅η ⋅ (ω32 ⋅ ω2 + ω1 ) + η 2 ⋅ ω32 ⋅ ω2

λg = 1

,

ω32 ⋅ (ω32 ⋅ ω2 − ω1 )2

где для сокращения записи обозначено:

ξ = ω32 ⋅ (ω2 + 1) ; η = ω3 ⋅ (ω1 + 1) .

На втором шаге уточнение оценки функции

gi = g(ri) осуществляется следующим образом.

Эксперту предлагается оценить предпочтение

оценки нечеткой меры возникновения риска

R*1 ⊆ R

над

оценкой

нечеткой

меры

возникновения риска R = R \ R *1 . Пусть

отношение этих мер равняется Ω1.

Желательно, чтобы для любого i, R*1 ≠ Ri,

иначе информации для уточнения

gi = g(ri) не будет.

В результате экспертной оценки получим

уравнение:

λg ⋅ g 2 ( R *1 ) + g ( R *1 ) × (1 + Ω1 ) − Ω1 = 0 .(10)

При известном λg (из предыдущего шага) с

учетом того, что: g ( R *1 ) ∈ [0;1] , находим:

g ( R *1 ) =

− (1 + Ω1 ) ± (1 + Ω1 ) 2 + 4 ⋅ λ g ⋅ Ω1 (11)

=

.

2 ⋅ λg

В результате полученной от эксперта

информации функция gi = g(ri) может быть

уточнена следующим образом. В тоге, на

втором шаге алгоритма получаем следующее

множество подмножеств системы собственных

рисков:

{R

( 2)

i

| i = 1....4; Ri( 2 ) ∩ R(j 2 ) = ∅,

(2)

U Ri

i

= R, Ri( 2 ) ≠ R(j 2 ) , i ≠ j .

(12)

Значение функции gi = g(ri) для i =1…4

определяется из соотношений:

g ( R1( 2 ) ) = g ( R1(1) ) ,

(1)

g ( R( 2 ) ) = g ( R *1 ) − g ( R1 ) ,

2

1 + λg ⋅ g ( R1(1) )

(1)

( 2)

g ( R( 2 ) ) = g ( R2 ) − g ( R2 ) ,

3

1 + λg ⋅ g ( R2( 2 ) )

g ( R4( 2 ) ) = g ( R3(1) ) .

(13)

Обобщая данную процедуру для L-го шага,

будем иметь возможность уточнения функции gi =

= g(ri), при этом для L-го шага получим

совокупность

значений

g ( Ri( L ) ) на L+2

непересекающихся

подмножествах

i

=

1….N=L+2,

определяемых

из

системы

рекуррентных соотношений:

g ( R1( L ) ) = g ( R1( L−1) ) ,

( L −1)

g ( R ( L ) ) = g ( R*L−1 ) − g ( R1 ) ,

2

1 + λg ⋅ g ( R1( L−1) )

g ( R2( L−1) ) − g ( R2( L ) )

(L)

(

)

,

=

g

R

3

1 + λg ⋅ g(R2(L) )

.......... .......................................

g ( RL( L−1) ) − g ( RL( L ) )

( L)

,

g ( RL+1 ) =

1 + λg ⋅ g ( RL( L ) )

( L)

( L)

g ( RL+2 ) = g ( RL+1 ).

(14)

Таким образом, мы получим искомую

функцию:

gi = g(ri) для i =1…N = L+2.

8) Зная дискретные функции µi = µ(ri) и gi =

g(ri); i = 1….N, вычисляем нечёткое ожидаемое

значение по формуле:

Модель обоснования рисковой надбавки к дисконтной ставке для инвестиционных проектов

FEV =

=

ΔE

= sup inf

E

α

α

1

α,

λg

⋅ ∏ ( λg ⋅ gi + 1) − 1 ,

{i|μi ≥α}

(15)

α ∈ [0;1]

9) Находим ожидаемую ставку доходности

инвестиционного

проекта

с

учетом

ассоциированной с ним системы собственных

рисков, используя формулу (1).

Далее рассмотрен пример определения

дисконтной

ставки

для

реального

инвестиционного проекта замены системы

теплоснабжения

нескольких

населенных

пунктов одного из районов Нижегородской

области, успешно реализованного ЗАО РСП

«Волга-К» в 2002–2006 гг. Сумма инвестиций

составила 54 млн руб. Сводка показателей

эффективности проекта отражена в табл. 2.

233

Е.Ю. Трифонова, Е.А. Косовских, А.А. Косовских

234

Таблица 2

Коммерческая и бюджетная эффективность инвестиционного проекта

№

1

2

3

4

6

7

8

Значение параметра эффективности

По результатам

Параметр эффективности проекта

Предварительная

мониторинга

оценка

исполнения проекта

(фактическое значение)

Параметры коммерческой эффективности

Чистый дисконтированный доход (NPV), млн.руб.

52,15

55,94

(ставка дисконта с учетом рисков 14,3% годовых)

Внутренняя норма рентабельности (IRR), %

41,28

43,45

Дисконтированный период окупаемости (DPBP), лет

3,93

3,48

Коэффициент прибыльности инвестиций (PI), б/р

1,992

2,036

Параметры бюджетной эффективности

Дисконтированные налоговые платежи, млн руб.

14,31

16,10

Дисконтированные концессионные платежи, млн руб.

12,08

12,76

Дисконтированный бюджетный доход, млн руб.

26,39

28,86

Таблица 3

Система собственных рисков, ассоциированных с инвестиционным проектом

Номер

главн.

рискфактора

(1)

1

2

3

4

5

Наименование

группы

собственного риска

(2)

Производственные

риски

Риски финансирования

проекта

Социально-правовые

риски проекта

Риски, связанные с

техническим

состоянием ОПФ

объекта инвестиций

Экологические риски

строительства,

реконструкции,

эксплуатации

Наименование объекта

(фактора) риска

(3)

1.1. Риск ошибок планирования

МТО и логистики

1.2. Риск возникновения сбоев

производственного процесса

1.3. Технологический риск

2.1. Риск бюджетного

недофинансирования льгот и

субсидий потребителей

2.2. Риск неадекватного

финансового планирования

2.3. Процентный риск

3.1. Платежеспособность

потребителей

3.2. Качество гражданскоправовой регламентации

отношений сторон «инвестор –

концедент – потребители»

3.3. Возможность гражданскоправовых и финансовых

коллизий между сторонами

концессионного договора

4.1. Износ ОПФ

4.2. Техническая возможность

модернизации ОПФ с целью

снижения потерь ресурсов

4.3. Сложность производства

текущих и капитальных

ремонтных работ

5.1. Уровень экологической

опасности по оценкам

независимых экспертов

5.2. Наличие сертификатов э/б на

применяемые оборудование и

технологии

5.3. Наличие законодательных

ограничений

Лингвистическая

оценка

риск-фактора

PS

PM

PB

(высокий) (средний) (низкий)

(4)

(5)

(6)

+

+

+

+

+

+

+

+

+

+

+

+

+

+

+

Модель обоснования рисковой надбавки к дисконтной ставке для инвестиционных проектов

С помощью опроса экспертов на этапе

предварительного обоснования эффективности

были выявлены и вербально оценены

следующие риски проекта (табл. 3).

Формулы, (1)–(15) были положены в основу

компьютерной модели экспертной оценки

рисков «ЭГРА+», разработанной специалистами

ЗАО РСП «Волга-К». Расчеты функций (доли

цены собственного риска и его нечеткой мере

возникновения) µi = = µ(ri) и gi = g(ri),

выполненные на основе описанной выше

модели и системы рисков, ассоциированной с

проектом (табл. 3), дали следующие результаты:

{µ(ri)} = {0,0413; 0,4091; 0,2613; 0,1709; 0,1158}

{g(ri)} = {0,637; 0,731; 0,547; 0,055; 0,109}.

В результате расчета параметра нечеткой

меры

получили:

λg

≈

-0,951

(мера

правдоподобия,

сильная

степень

неопределенности).

Расчеты, выполненные с помощью модуля

вычисления нечетких интегралов

Сугено

«ЭГРА+» [6], показали, что в рассмотренном

проекте:

FEV ≈ 0,440.

Зная теперь величину FEV = ΔЕ/Е и имея в

виду основное выражение кумулятивного

подхода: Е = Еf +ΔE, легко вычислить ставку

дисконта.

В итоге получили, что дисконтная ставка

проекта с учетом ассоциированной с ним

системы рисков, составляет 0,143 или 14,3%

(безрисковая ставка Еf составляет 0,08 или 8%).

Выводы: риск анализируемого проекта

представляется инвестору умеренным; проект

может быть принят к исполнению. Наибольшую

опасность для проекта представляют риски:

финансирования, социально-правовые, а также,

235

связанные с техническим состоянием основных

фондов и экологические.

Анализ

данных мониторинга

проекта

позволяет сделать вывод о том, что

предварительная оценка его финансовых

параметров оказалась заниженной не более чем

на 10%, что вполне допустимо в практике

подобных расчетов. Реальный срок окупаемости

отличается незначительно от полученного

расчетным путем. В целом риски оказались ниже

ожидаемых; а сам проект эффективным как для

инвестора, так и для бюджета.

Таким образом, решение о реализации

данного проекта, принятое инвестором на

основе использования представленной выше

модели предварительной оценки рисковой

составляющей дисконтной ставки, явилось

своевременным

и

экономически

целесообразным.

Список литературы

1. Бочарников

В.П.

Fuzzy-технология:

Математические основы. Практика моделирования в

экономике. – СПб.: Наука. РАН, 2001. – 328 с.

2. Киселева Н.В. и др. Инвестиционная

деятельность / Под ред. Г.П. Подшиваленко и Н.В.

Киселевой. – М.: КНОРУС, 2005. – 432 с.

3. Саати Т. Принятие решений. Метод анализа

иерархий: Пер. с англ. – М.: Радио и связь, 1989. –

312 c.

4. Фальцман В.К. Оценка инвестиционных

проектов и предприятий. – М.: ТЕИС, 1999. – 408 с.

5. Шарп У., Гордон. А., Бейли Дж. Инвестиции:

Пер. с англ. – М.: Дело, 2004. – 1028 с.

6. Sugeno M. Fuzzy Measure and Fuzzy Integral //

Transaction of the Society of Instrument and Control

Engineers. – Tokyo, 1972. V. 8. № 2. – P. 218–226.

A MODEL FOR EVALUATING THE RISK COMPONENT OF THE DISCOUNT RATE

IN INVESTMENT PROJECTS

E.Yu. Trifonova, Е.А. Kosovskikh, А.А. Kosovskikh

The authors propose a new financial mathematics model for evaluating the risk component of the discount rate

for investment projects in local natural monopoly branches. The new model uses the fuzzy expected value formula

(the Sugeno fuzzy integral).