ЭКОНОМЕТРИЧЕСКИЙ АНАЛИЗ ЗАВИСИМОСТИ ДИНАМИКИ КУРСОВ АКЦИЙ РОССИЙСКИХ КОМПАНИЙ С КУРСОМ ДОЛЛАРА ЭКОНОМИКА

advertisement

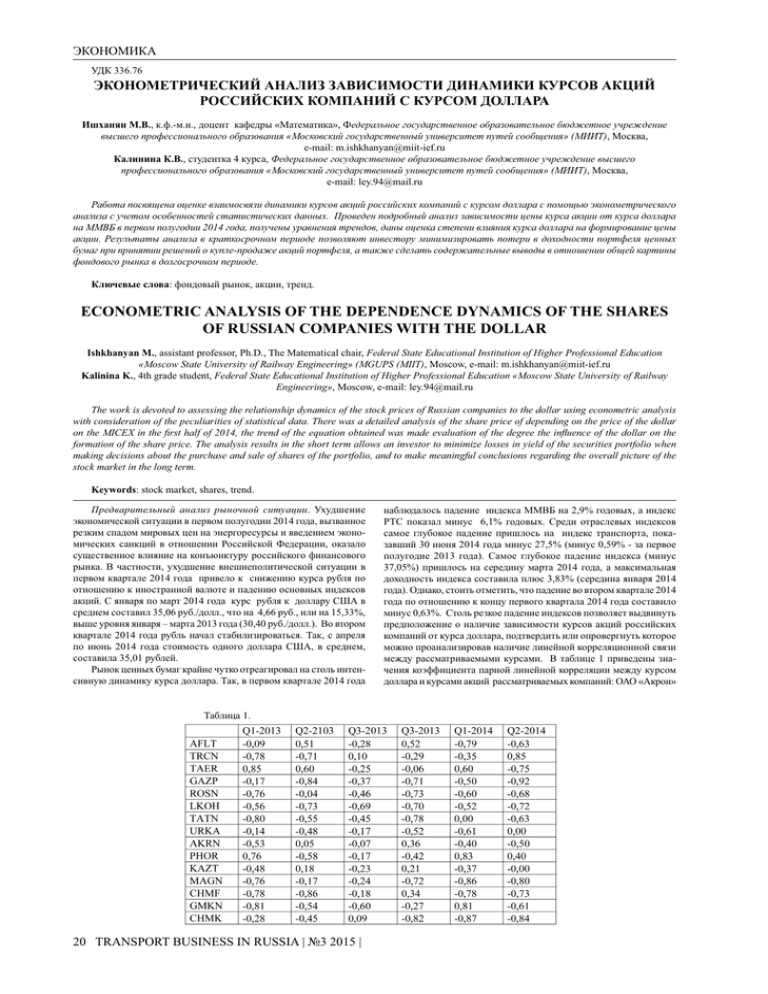

ЭКОНОМИКА УДК 336.76 ЭКОНОМЕТРИЧЕСКИЙ АНАЛИЗ ЗАВИСИМОСТИ ДИНАМИКИ КУРСОВ АКЦИЙ РОССИЙСКИХ КОМПАНИЙ С КУРСОМ ДОЛЛАРА Ишханян М.В., к.ф.-м.н., доцент кафедры «Математика», Федеральное государственное образовательное бюджетное учреждение высшего профессионального образования «Московский государственный университет путей сообщения» (МИИТ), Москва, e-mail: m.ishkhanyan@miit-ief.ru Калинина К.В., студентка 4 курса, Федеральное государственное образовательное бюджетное учреждение высшего профессионального образования «Московский государственный университет путей сообщения» (МИИТ), Москва, e-mail: ley.94@mail.ru Работа посвящена оценке взаимосвязи динамики курсов акций российских компаний с курсом доллара с помощью эконометрического анализа с учетом особенностей статистических данных. Проведен подробный анализ зависимости цены курса акции от курса доллара на ММВБ в первом полугодии 2014 года, получены уравнения трендов, даны оценка степени влияния курса доллара на формирование цены акции. Результаты анализа в краткосрочном периоде позволяют инвестору минимизировать потери в доходности портфеля ценных бумаг при принятии решений о купле-продаже акций портфеля, а также сделать содержательные выводы в отношении общей картины фондового рынка в долгосрочном периоде. Ключевые слова: фондовый рынок, акции, тренд. ECONOMETRIC ANALYSIS OF THE DEPENDENCE DYNAMICS OF THE SHARES OF RUSSIAN COMPANIES WITH THE DOLLAR Ishkhanyan M., assistant professor, Ph.D., The Matematical chair, Federal State Educational Institution of Higher Professional Education «Moscow State University of Railway Engineering» (MGUPS (MIIT), Moscow, e-mail: m.ishkhanyan@miit-ief.ru Kalinina K., 4th grade student, Federal State Educational Institution of Higher Professional Education «Moscow State University of Railway Engineering», Moscow, e-mail: ley.94@mail.ru The work is devoted to assessing the relationship dynamics of the stock prices of Russian companies to the dollar using econometric analysis with consideration of the peculiarities of statistical data. There was a detailed analysis of the share price of depending on the price of the dollar on the MICEX in the first half of 2014, the trend of the equation obtained was made evaluation of the degree the influence of the dollar on the formation of the share price. The analysis results in the short term allows an investor to minimize losses in yield of the securities portfolio when making decisions about the purchase and sale of shares of the portfolio, and to make meaningful conclusions regarding the overall picture of the stock market in the long term. Keywords: stock market, shares, trend. Предварительный анализ рыночной ситуации. Ухудшение экономической ситуации в первом полугодии 2014 года, вызванное резким спадом мировых цен на энергоресурсы и введением экономических санкций в отношении Российской Федерации, оказало существенное влияние на конъюнктуру российского финансового рынка. В частности, ухудшение внешнеполитической ситуации в первом квартале 2014 года привело к снижению курса рубля по отношению к иностранной валюте и падению основных индексов акций. С января по март 2014 года курс рубля к доллару США в среднем составил 35,06 руб./долл., что на 4,66 руб., или на 15,33%, выше уровня января – марта 2013 года (30,40 руб./долл.). Во втором квартале 2014 года рубль начал стабилизироваться. Так, с апреля по июнь 2014 года стоимость одного доллара США, в среднем, составила 35,01 рублей. Рынок ценных бумаг крайне чутко отреагировал на столь интенсивную динамику курса доллара. Так, в первом квартале 2014 года Таблица 1. 20 TRANSPORT BUSINESS IN RUSSIA | №3 2015 | наблюдалось падение индекса ММВБ на 2,9% годовых, а индекс РТС показал минус 6,1% годовых. Среди отраслевых индексов самое глубокое падение пришлось на индекс транспорта, показавший 30 июня 2014 года минус 27,5% (минус 0,59% - за первое полугодие 2013 года). Самое глубокое падение индекса (минус 37,05%) пришлось на середину марта 2014 года, а максимальная доходность индекса составила плюс 3,83% (середина января 2014 года). Однако, стоить отметить, что падение во втором квартале 2014 года по отношению к концу первого квартала 2014 года составило минус 0,63%. Столь резкое падение индексов позволяет выдвинуть предположение о наличие зависимости курсов акций российских компаний от курса доллара, подтвердить или опровергнуть которое можно проанализировав наличие линейной корреляционной связи между рассматриваемыми курсами. В таблице 1 приведены значения коэффициента парной линейной корреляции между курсом доллара и курсами акций рассматриваемых компаний: ОАО «Акрон» ЭКОНОМИКА (AKRN), ОАО «Аэрофлот» (AFLT), ОАО «Газпром» (GAZP), ОАО «Куйбышевазот» (KAZT), ОАО «Лукойл» (LKOH), ОАО «Магнитогорский металлургический комбинат» (MAGN), ОАО «Норильский никель» (GMKN), ОАО «Роснефть» (ROSN), ПАО «Северсталь» (CHMF), ОАО «Татнефть» (TATN), ОАО «Трансаэро» (TAER), ПАО «ТрансКонтейнер» (TRCN), ПАО «Уралкалий» (URKA), ОАО «ФосАгро» (PHOR), ОАО «Челябинский металлургический комбинат» (CHMK). Значения коэффициентов парной корреляции (см. табл. 1) показывают, что направление и степень тесноты линейной связи между курсами большинства компаний меняется от квартала к кварталу. Таким образом, анализ взаимосвязи между курсом доллара и курсом акций транспортных компаний целесообразно провести для каждого из квартала отдельно, дополнив его сравнительным анализом данного показателя в первом и во втором квартале 2014 года. Методология. В настоящее время для количественной оценки любых взаимосвязей успешно применяются эконометрические модели. Отметим, что в ходе эконометрического анализа динамики курсов акций, как правило, возникают одинаковые методологические проблемы, а именно автокорреляция первого порядка и гетероскедастичность. Наличие автокорреляции в исходных данных и в ошибках связано с тем, что на фондовом рынке результат последних торгов служит отправной точкой для формирования цены акции на следующих торгах. В свою очередь, гетероскедастичность, как правило, возникает в случае, когда курс акций имеет большой интервал качественно неоднородных значений или высокий темп изменения. Однако, обе эти методологические проблемы решают при построении оценок параметров регрессионных моделей с помощью обобщенного метода наименьших квадратов (ОМНК) для регрессий со стандартными ошибками в форме Ньюи-Веста. Таким образом, для получения необходимых количественных характеристик найдем ОМНК-оценки параметров парной линейной регрессионной модели вида Y = b0 + b1 ⋅ USD + ε со стандартными ошибками в форме Ньюи-Веста, где Y – цена акции компании, USD – курс доллара. Для первого квартала 2014 года уравнения регрессий имеют вид (59 наблюдений): Для компаний ПАО «Уралкалий» и ОАО «Куйбышевазот» линейная связь во втором квартале отсутствует. Построенные уравнения линейной парной регрессии обладают высокой математической точностью ( ), коэффициенты регрессии являются статистически значимыми ( – для первого квартала; – для второго квартала), а также сами уравнения статистически значимы в целом – для первого квартала; – для второго квартала). Другими словами, построенные модели подтверждают зависимость курса акций российских компаний от курса доллара. Графики для некоторых из построенных уравнений представлены на рисунках 1-12. Рис. 1 ОАО «Акрон» Для компании ОАО «Татнефть» линейная связь в первом квартале отсутствует. Для второго квартала 2014 года уравнения регрессий имеют вид (61 наблюдение): Рис. 2 ОАО «Аэрофлот» TRANSPORT BUSINESS IN RUSSIA | №3 2015 | 21 ЭКОНОМИКА Рис. 7 ОАО «Роснефть» Рис. 3 ОАО «Газпром» Рис. 8 ПАО «Северсталь» Рис. 4 ОАО «Лукойл» Рис. 5 ОАО «Магнитогорский металлургический комбинат» Рис. 9 ОАО «Трансаэро» Рис. 6 ОАО «Норильский никель» Рис. 10 ПАО «ТрансКонтейнер» 22 TRANSPORT BUSINESS IN RUSSIA | №3 2015 | ЭКОНОМИКА Рис. 11 ОАО «ФосАгро» Рис. 12 ОАО «Челябинский металлургический комбинат»Графики наглядно показывают наличие разнообразия во взаимосвязях между курсами доллара и акциями компаний. Количественная оценка степени влияния динамики курса доллара на курс акций компаний. Для непосредственной количественной оценки изучаемых взаимосвязей были найдены средние коэффициенты эластичности, значения которых приведены в таблице 2. Здесь «Х» обозначает отсутствие линейной регрессионной зависимости курса акции компании от курса доллара. Найденные значения коэффициентов эластичности показывают на сколько процентов изменится курс акций рассматриваемой компании при увеличении курса доллара в среднем на 1% (на 0,35 руб.). На основе приведенных данных по эластичности получаем, что в первом квартале 2014 года наиболее восприимчивыми к изменению курса доллара оказались курсы акций компаний «ФосАгро» (PHOR), «Челябинский металлургический комбинат» (CHMK), «Магнитогорский металлургический комбинат» (MAGN) и «Аэрофлот» (AFLT), наименее – компании «Лукойл» (LKOH), «Роснефть» (ROSN), «Акрон» (AKRN) и «ТрансКонтейнер» (TRCN). Причем, для компании «ФосАгро» наблюдается положительная динамика, другими словами, рост курса доллара приводит к росту курса акций компании, для остальных компаний рост курса доллара приводит к снижению цены акции. Во втором квартале 2014 года увеличение курса доллара наиболее сильно сказалось на курсе акций компании «ТрансКонтейнер», вызвав резкий прирост цены акций, против слабой взаимосвязи динамик в первом квартале. Для компаний «Челябинский металлургический комбинат» и «Магнитогорский металлургический комбинат» взаимосвязь осталась, однако, по сравнению с первым кварталом 2014 года произошло снижение примерно на 0,75%. Для курсов акций компаний «Уралкалий» и «Куйбышевазот» при слабом снижении цены акции в первом квартале 2014 года (снижение менее чем на 0,8% при росте курса доллара на 1%), во втором квартале наблюдается отсутствие влияние динамики курса доллара на курсы акций данных компаний. Для компании «Татнефть», наоборот, при отсутствии влияния курса доллара на курс акции компании, во втором квартале 2014 года цена за акции начинает снижаться на 1,15% при увеличении курса доллара на 1%. Заключение. Проанализируем итоги нашего исследования с позиции инвестора. Допустим, что вы, являясь инвестором компаний вышеперечисленных отраслевых секторов, задаетесь вопросом: куда инвестировать? Учитывая, что при изменении цены доллара цена на акцию компании меняется не в тот же день, а в некотором статистическом периоде, вам необходимо разработать стратегию своего поведения на фондовом рынке. А именно, приобретать, продавать или придержать акции интересуемых вас компаний. Итак, вам известно, что в I квартале 2014 года имеющийся у вас портфель ценных бумаг можно условно разделить на три группы: для акций первой группы характерно существенное падение в цене при росте курса доллара («Аэрофлот», «Магнитогорский металлургический комбинат», «Челябинский металлургический комбинат»); второй – несущественный рост («Трансаэро», «ФосАгро», «Норильский никель»); третьей – несущественное падение (остальные компании портфеля) При таком стечение обстоятельств целесообразно избавиться от части акций компании первой группы и придержать акции второй и, возможно, третьей группы. Во II квартале 2014 года ситуация меняется. Например, предсказывается, что рост курса доллара приведет к существенному увеличению акций компании «ТрансКонтейнер» в цене, и различной по степени отрицательной динамике курсов акций остальных компаний вашего портфеля. В таком случае, рациональным шагом является покупка акций компании «ТраснКонтейнер» при меньшей стоимости и последующая их продажа при более высокой стоимости в период роста курса доллара. От части акций остальных компаний, наоборот, имеет смысл избавится в период их большей стоимости с последующей покупкой при более низкой цене. Причем, операция купли-продажи акций компании «ТрансКонтейнер» и «Челябинский металлургический комбинат» принесут инвестору наибольший доход. Таким образом, при краткосрочном инвестировании проведенный в статье эконометрический анализ зависимости курса акций компаний от курса доллара, позволяет инвестору минимизировать потери в доходности портфеля, вызванные динамикой курса доллара, а следовательно, при принятии решений о покупке/продаже акций должен быть в обязательном порядке принят во внимание. При долгосрочном инвестировании такого рода анализ также может быть полезен для инвестора, в виду наглядной оценки общей картины поведения динамик курсов акций. Литература: 1. Шарп У.Ф., Александкр Г. Дж., Бэйли Дж.В. Инвестиции – М.: Инфра-М, 2001. – 1028 с. 2. Магнус Я.Р., Катышев П.К., Пересецкий А.А. Эконометрика. Начальный курс: Учеб. – М.: Дело, 2007. – 504 с. 3. Investing.com [финансовый портал] URL: http://ru.investing. com/ (дата обращения: 02.02.2015) 4. Finanz.ru [финансовый портал] URL: http://www.finanz.ru/ (дата обращения 02.02.2015 - 20.02.2015 ) Таблица 2. TRANSPORT BUSINESS IN RUSSIA | №3 2015 | 23

![Инвестиционные идеи [август 2014 года]](http://s1.studylib.ru/store/data/002503883_1-80a8f7bb2181e2a3600f7077d16edbee-300x300.png)