ПРОБЛЕМЫ НАЛОГООБЛОЖЕНИЯ В ВОРОНЕЖСКОЙ ОБЛАСТИ PROBLEMS OF TAXATION VORONEZH REGION

advertisement

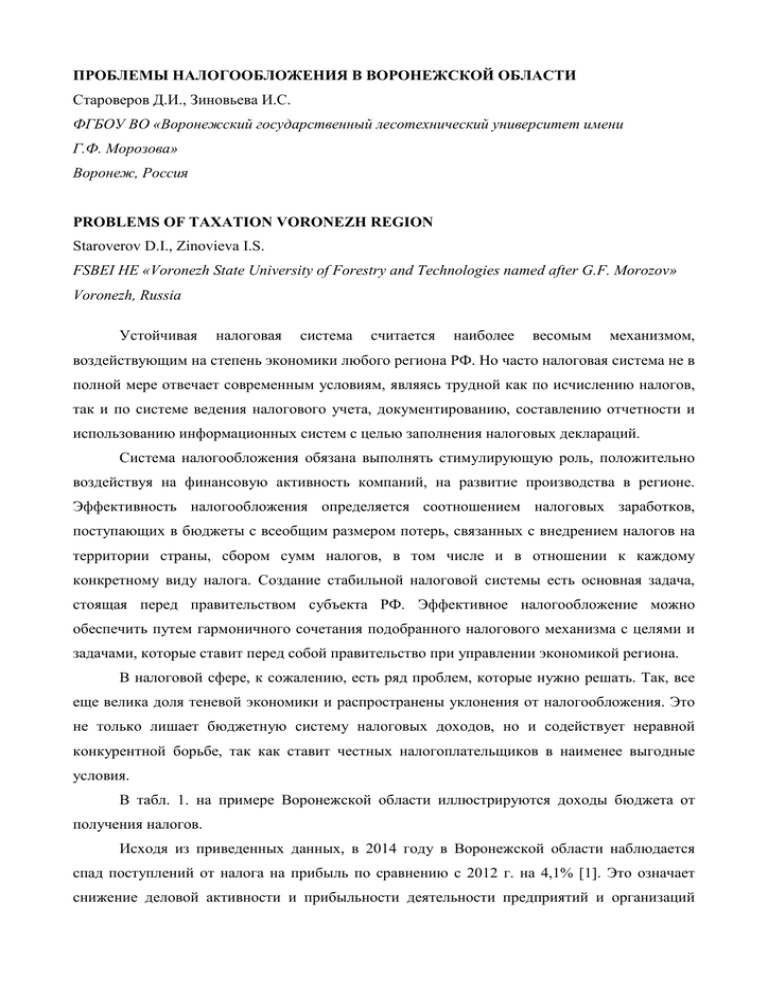

ПРОБЛЕМЫ НАЛОГООБЛОЖЕНИЯ В ВОРОНЕЖСКОЙ ОБЛАСТИ Староверов Д.И., Зиновьева И.С. ФГБОУ ВО «Воронежский государственный лесотехнический университет имени Г.Ф. Морозова» Воронеж, Россия PROBLEMS OF TAXATION VORONEZH REGION Staroverov D.I., Zinovieva I.S. FSBEI HE «Voronezh State University of Forestry and Technologies named after G.F. Morozov» Voronezh, Russia Устойчивая налоговая система считается наиболее весомым механизмом, воздействующим на степень экономики любого региона РФ. Но часто налоговая система не в полной мере отвечает современным условиям, являясь трудной как по исчислению налогов, так и по системе ведения налогового учета, документированию, составлению отчетности и использованию информационных систем с целью заполнения налоговых деклараций. Система налогообложения обязана выполнять стимулирующую роль, положительно воздействуя на финансовую активность компаний, на развитие производства в регионе. Эффективность налогообложения определяется соотношением налоговых заработков, поступающих в бюджеты с всеобщим размером потерь, связанных с внедрением налогов на территории страны, сбором сумм налогов, в том числе и в отношении к каждому конкретному виду налога. Создание стабильной налоговой системы есть основная задача, стоящая перед правительством субъекта РФ. Эффективное налогообложение можно обеспечить путем гармоничного сочетания подобранного налогового механизма с целями и задачами, которые ставит перед собой правительство при управлении экономикой региона. В налоговой сфере, к сожалению, есть ряд проблем, которые нужно решать. Так, все еще велика доля теневой экономики и распространены уклонения от налогообложения. Это не только лишает бюджетную систему налоговых доходов, но и содействует неравной конкурентной борьбе, так как ставит честных налогоплательщиков в наименее выгодные условия. В табл. 1. на примере Воронежской области иллюстрируются доходы бюджета от получения налогов. Исходя из приведенных данных, в 2014 году в Воронежской области наблюдается спад поступлений от налога на прибыль по сравнению с 2012 г. на 4,1% [1]. Это означает снижение деловой активности и прибыльности деятельности предприятий и организаций региона. Увеличение поступлений от налога на доходы физических лиц в 2014 г. на 21,3% говорит о повышении номинальной заработной платы, увеличение суммы полученных налогов на совокупный доход на 15.6% означает рост совокупного дохода населения, а спад налогов за пользование природными ресурсами по сравнению с 2012 г. на 0,5% сообщает о незначительном уменьшении спроса на пользование природными ресурсами. Таблица 1 – Данные по полученным налогам в консолидированный бюджет Воронежской области за 2012-2014 гг., млн. руб. Наименование налогов и обязательных платежей Налог на прибыль Налог на доходы физических лиц Налоги на совокупный доход Акцизы Налоги, сборы и регулярные платежи при пользовании природными ресурсами Отклонение, +/- Темп роста, % Годы 2012 14684,3 2013 14491,1 2014 14086,2 2013 г. - 193,2 2014 г. -404,9 2013 г. 98,7 2014 г. 97,2 22333,4 24894,9 27087,3 2561,5 2192,4 111,5 108,8 3565,6 6196,6 3862,1 7475,4 4122,5 7753,6 296,5 1278,8 260,4 278,2 108,3 120,6 106,7 103,7 344,0 278,3 342,3 -65,7 64 80,9 123 Логично, что руководство региона в качестве одного из приоритетов видит борьбу с налоговыми злоупотреблениями и создание финансового поведения, основанного на культуре уплаты налогов. Налогоплательщики Воронежской области в 2014 году перечислили в бюджеты всех уровней 75,9 млрд. руб. сборов, что на 6,1% (4,4 млрд. руб.) больше, чем по результатам 2013-го. Проведенный в 2014 году мониторинг состояния задолженности по налогам и принятые вследствие него меры позволили снизить задолженность на 230,2 млн. руб. (2,3%). Общая сумма урегулированной задолженности по всем направлениям работы налоговых органов составила 12,7 млрд. руб. Контрольная работа в 2014 году позволила доначислить в бюджет 2,26 млрд. руб., а с начала текущего года – уже 1,2 млрд. руб. В РФ и Воронежской области в частности, культура налогов постоянно была и остается очень невысокой. Данная проблема формируется из сочетания следующих причин: -финансовая малограмотность налогоплательщиков; -менталитет российского налогоплательщика, направленный в первую очередь, на сокрытие доходов и имущества от налоговых органов, минимизацию налогов; -недоверие налогоплательщиков к налоговым органам, часто вследствие некорректного поведения последних. В действующей налоговой системе к одной из проблем налогообложения можно отнести незаконное возмещение сумм НДС. Так, в получении необоснованных вычетов НДС недобросовестным налогоплательщиком употребляется основной документ – счет-фактура, регулирующий исчисление, уплату и вычеты НДС. Обнаружение фиктивных счетов-фактур и необоснованных вычетов ФНС РФ осуществляет сегодня в ходе выездных и ответных проверок. Однако эти проверки оказываются малоэффективными, так как счета-фактуры не употребляются при льготных режимах налогообложения. Другой проблемой при взимании налога на добавленную стоимость считается уклонение от его уплаты. Суть состоит в том, что недобросовестные предприниматели завозят высокотехнологичные продукты, а потом продают их с наценкой в размере ставки налога на добавленную стоимость и присваивают разницу. Налог на добавленную стоимость в бюджет при этом не перечисляется. С учетом выявленных проблем в реализации механизма налогообложения можно выделить несколько вариантов оптимизации налогообложения в регионе. Первым способом является принцип адекватности затрат. Стоимость внедряемой схемы не должна превосходить суммы уменьшаемых налогов. Допустимое соотношение затрат на созданную схему и ее обслуживание к сумме экономии налоговых потерь имеет личный порог, который может зависеть и от степени риска, связанного с данной схемой, и от психологических причин. На практике такой порог составляет 50 - 90% от объема уменьшаемых налогов. Следует также помнить и о том, что большая часть схем, помимо затрат на создание и обслуживание, требуют и определенных затрат по их ликвидации. При этом ликвидационные затраты могут существенно превосходить первоначальные вложения. Так, например, ни для кого не секрет, что зарегистрировать любое хозяйственное общество гораздо «проще», нежели его ликвидировать. Также можно отметить принцип юридического соответствия. Методика оптимизации должна быть, безусловно, легитимной в отношении как российского, так и международного законодательства. Данный принцип иногда еще называют тактикой «наименьшего сопротивления». Суть его заключается в недопустимости построения схем оптимизации, основанных на коллизиях либо «пробелах» в нормативных актах. В тех вариантах, когда отдельные положения законодательства являются спорными и могут трактоваться, как в пользу налогоплательщика, так и в пользу государства, возникает вероятность возникновения в будущем судебных разбирательств, либо необходимость дорабатывать схему, или идти на издержки, связанные с неформальными платежами контролерам и т.д.[2]. При использованием данных принципов в регионе могут увеличиться поступления налогов в бюджет, а также уменьшиться недоимки и задолженность по налогам и сборам. Библиографический список 1) Воронежский статистический ежегодник, 2015 [Электронный ресурс]: Доходы и расходы консолидированного бюджета Воронежской области. – Режим доступа: http://voronezhstat.gks.ru/wps/wcm/connect/rosstat_ts/voronezhstat/resources/2a3ed0004b0e5cd2af d8efcd2b11c90e/Воронежский+статистический+ежегодник.pdf 2) Корпоративный менеджмент: Библиотека управления [Электронный ресурс]. – Режим доступа: http://www.cfin.ru/taxes/tax_optimize.shtml 3) Белозёрцева В.В. Виды систем налогообложения в РФ [Текст] / В.В. Белозёрцева, И.В. Сибиряткина // Актуальные направления научных исследований XXI века: теория и практика. – Воронеж, 2014. – Т. 2. – № 5-3 (10-3). – С. 313-317.